Навигация

Определение предельного объема привлечения кредитных средств

3. Определение предельного объема привлечения кредитных средств.

Максимальный объем этого привлечения диктуется двумя основными условиями:

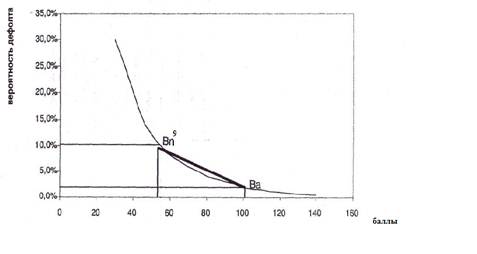

а) предельным эффектом финансового левериджа. Так как объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается коэффициент финансового левериджа (коэффициент финансирования), при котором его эффект будет максимальным. С учетом суммы собственного капитала в предстоящем периоде и рассчитанного коэффициента финансового левериджа вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала.

Эффект финансового рычага (ЭФР) - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Уровень ЭФР = (1 – ставка налогообложения прибыли) *×(ЭР – СРСП)×ЗС/СС (1)

где ЭР – экономическая рентабельность;

СРСП - величина средней расчетной ставки процента;

ЗС и СС – заемные и собственные средства;

Данная формула открывает перед финансовым менеджером широкие возможности по определению безопасного объема заемных средств, расчету допустимых условий кредитования, облегчению налогового бремени для предприятия, определению целесообразности приобретения долей предприятия с теми или иными значениями дифференциала, плеча рычага и уровня ЭФР в целом.

б) обеспечением достаточной финансовой устойчивости предприятия. Она должна оцениваться не только с позиции самого предприятия, но и с позиции возможных его кредиторов, что обеспечит впоследствии снижение стоимости привлечения заемных средств.

С учетом этих требований предприятие устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

4.Оценка стоимости привлечения кредитов из различных источников.

Такая оценка проводиться в разрезе различных форм заемного, привлекаемого предприятием из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей предприятия в заемном капитале.

5.Определение соотношения объема заемных средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных средств обосновывается на целях их использования в предстоящем периоде. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Расчет необходимого размера заемных средств в рамках каждого периода осуществляется в разрезе отдельных целевых направлений их предстоящего использования. Целью этих расчетов является установление сроков использования привлекаемых заемных средств для оптимизации соотношения долго- и краткосрочных их видов. В процессе этих расчетов определяются полный и средний срок использования заемных средств.

Полный срок использования заемных средств представляет собой период времени с начала их поступления до окончательного погашения всей суммы долга. Он включает в себя три временных периода: а) полезного использования; б) льготный (традиционный) срок погашения.

а) срок полезного использования – это период времени, в течение которого предприятие непосредственно использует предоставленные заемные средства в своей хозяйственной деятельности;

б) льготный (тационный) период – это период времени с момента окончания полезного использования заемных средств до начала погашения долга. Он служит резервом времени для аккумуляции необходимых финансовых средств;

в) срок погашения – это период времени, в течение которого происходит полная выплата основного долга и процентов по используемым заемным средствам. Этот показатель используется в тех случаях, когда выплата основного долга и процентов осуществляется не одномоментно после окончания срока использования заемных средств, а частями в течение определенного периода времени по предусмотренному графику.

Расчет полного срока использования заемных средств осуществляется в разрезе перечисленных элементов исходя из целей их использования и сложившейся на финансовом рынке практике установления льготного периода и срока погашения.

Средний срок использования заемных средств представляет собой средний расчетный период, в течение которого они находятся в использовании на предприятии.

Он определяется по формуле:

ССз = СПз/2+ЛП+ПП/2, (2)

где ССЗ – средний срок использования заемных средств;

СПЗ – срок полезного использования заемных средств;

ЛП – льготный (грационный) период;

ПП – срок погашения.

Средний срок использования заемных средств определяется по каждому целевому направлению привлечения этих средств; по объему их привлечения на кратко- и долгосрочной основе; по привлекаемой сумме заемных средств в целом.

Соотношение заемных средств, привлекаемых на кратко- и долгосрочной основе, может быть оптимизировано также с учетом стоимости их привлечения.

6.Определение форм привлечения кредитных средств. Эти формы дифференцируются в разрезе финансового кредита; товарного (коммерческого) кредита; прочих форм. Выбор форм привлечения заемных средств предприятие осуществляет исходя из целей и специфики своей хозяйственной деятельности.

7.Определение состава основных кредиторов. Этот состав определяется формами привлечения заемных средств. Основными кредиторами предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание.

8.Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся:

а) срок предоставления кредита – является одним из определяющих условий его привлечения. Оптимальным считается срок предоставления кредита, в течение которого полностью реализуется цель его привлечения (например, ипотечный кредит – на срок реализации инвестиционного проекта; товарный кредит – на период полной реализации закупленных товаров и т.п.).

б) ставка процента за кредит – характеризуется тремя основными параметрами: ее формой, видом и размером.

По применяемым формам различают процентную ставку (для наращения суммы долга) и учетную ставку (для дисконтирования суммы долга). Если размер этих ставок одинаков, то предпочтение должно быть отдано процентной ставке, так как в этом случае расходы по обслуживанию долга будут меньшими.

По применяемым видам различают фиксированную ставку процента (устанавливаемую на весь срок кредита) и плавающую ставку процента (с периодическим пересмотром ее размера в зависимости от изменения учетной ставки центрального банка, темпов инфляции и конъюнктуры рынка). Время, в течение которого ставка процента остается неизменной, называется процентным периодом. В условиях инфляции для предприятия предпочтительней является фиксированная ставка или плавающая ставка с высоким процентным периодом.

Размер ставки процента за кредит является определяющим условием при оценке его стоимости. По товарному кредиту он принимается при оценке в размере ценовой скидки продавца за осуществление немедленного расчета за поставленные товары, выраженной в годовом исчислении.

в) условия выплаты суммы процента – характеризуется порядком выплаты его суммы. Этот порядок сводиться к трем принципиальным вариантам: выплате всей суммы процента в момент предоставления кредита; выплате суммы процента равномерными частями; выплате всей суммы процента в момент уплаты суммы основного долга (при погашении кредита). При прочих равных условиях предпочтительней является третий вариант.

г) условия выплаты суммы основного долга – характеризуются предусматриваемыми периодами его возврата. Эти условия сводятся к трем принципиальным вариантам: частичному возврату суммы основного долга в течение общего периода функционирования кредита; полному возврату всей суммы долга по истечении срока использования кредита; возврата основной или части долга с предоставлением льготного периода по истечении срока полезного использования кредита. При прочих равных условиях третий вариант является для предприятия предпочтительней.

д) прочие условия, связанные с получением кредита – могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога и т.п.

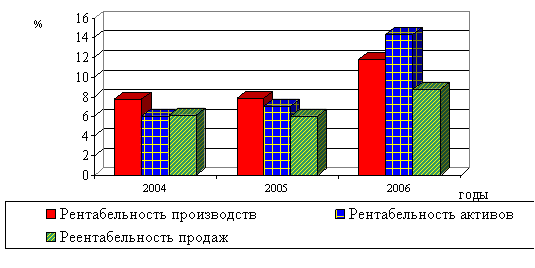

9.Обеспечение эффективного использования привлеченных кредитов. Критерием такой эффективности выступают показатели оборачиваемости и рентабельности капитала.

10.Обеспечение своевременных расчетов по полученным кредитам. С целью обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

На предприятия, привлекающих большой объем заемных средств в форме финансового и товарного (коммерческого) кредита, общая политика привлечения заемных средств может быть детализирована затем в разрезе указанных форм кредита.

Таким образом, формирование стратегии кредитования предприятия является сложной, последовательной процедурой, требующей немалых аналитических способностей финансовых менеджеров, а также обширной информационной базы.

Похожие работы

... Банка эффективных методов анализа кредитоспособности и повышение уровня качества управления кредитном риском. Глава 3 Совершенствование механизма кредитования в Калужском отделении № 8608 Сбербанка России 3.1 Направления развития механизма кредитования Калужского ОСБ № 8608 Рассмотренные элементы системы банковского кредитования устойчивы в рамках ее сущности. Согласно современной ...

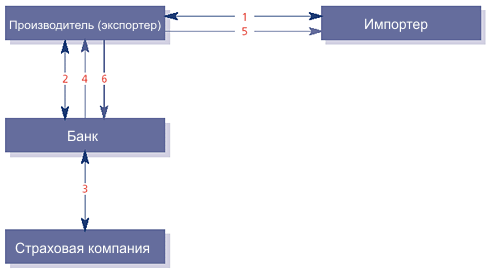

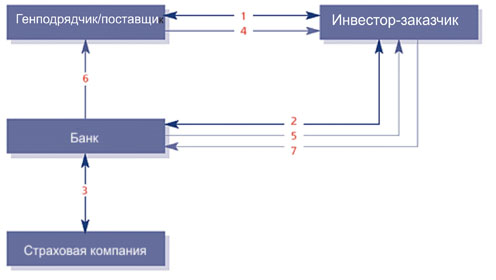

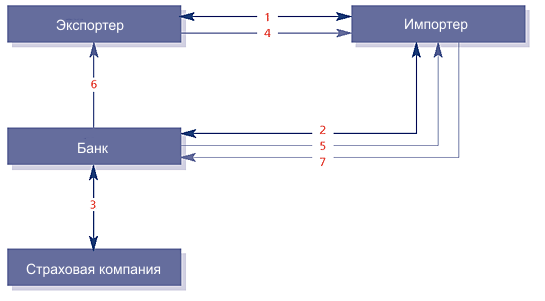

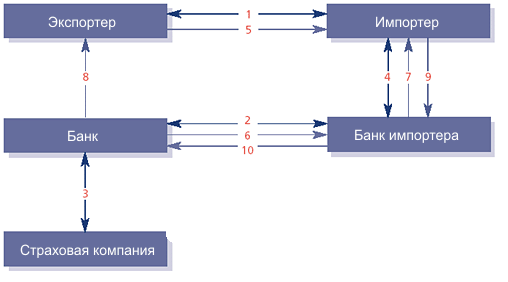

... обеспечения взыскивается с расчетного счета предприятия; при отсутствии свободных денежных средств сумма недостатка, переносится на счет просроченных ссуд /24/. 2.2 Общие правила кредитования химических предприятий России за счет ресурсов иностранных банков После принятия решения о необходимости расширения или переориентации действующего производства на химическом предприятии возникает ...

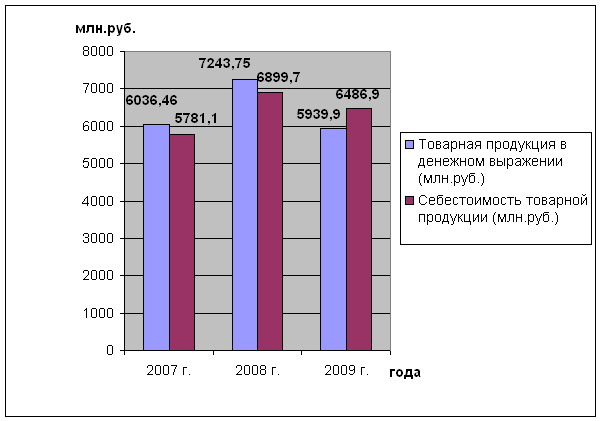

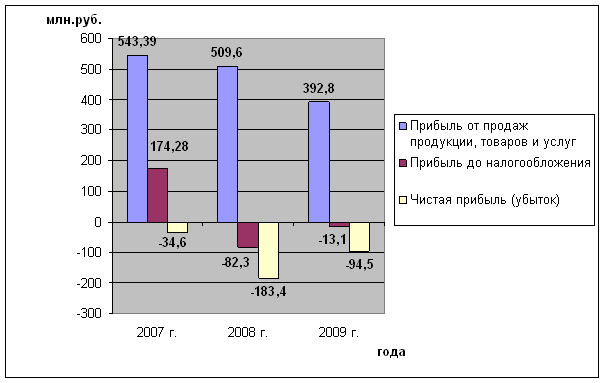

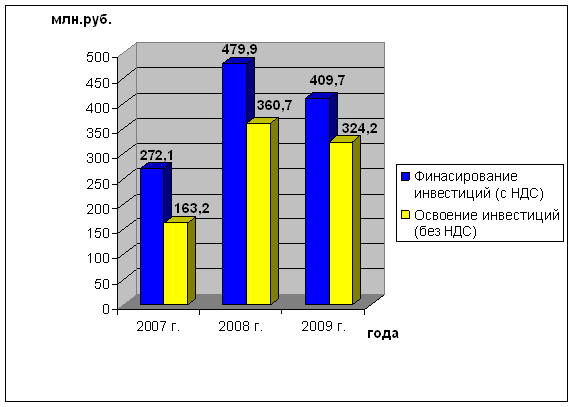

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

0 комментариев