Навигация

Причина постановки на учет (РР)

2. Причина постановки на учет (РР).

3. Порядковый номер постановки на учет в территориальном налоговом органе по соответствующей причине (XXX).

Структура кода причины постановки на учет представляет собой девятизначный цифровой код:

| N | N | N | N | P | P | X | X | X |

При постановке на учет в налоговом органе российской организации символы РР могут принимать значение от 01 до 50 (01 - по месту ее нахождения).

При постановке на учет в налоговом органе иностранной организации символы РР могут принимать значение от 51 до 99.

2.3 Налоговые проверки

Проведение камеральных и выездных налоговых проверок

Налоговые органы в целях проведения налогового контроля могут проводить камеральные и выездные налоговые проверки налогоплательщиков. Налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика, непосредственно предшествующие году проведения проверки.

Запрещается проведение налоговыми органами повторных выездных налоговых проверок по одним и тем же налогам за уже проверенный налоговый период. Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, плательщика сбора - организации, а также вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку, может проводиться независимо от времени проведения предыдущей проверки.

Камеральная налоговая проверка проводится по месту нахождения налогового органа уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального разрешения руководителя налогового органа в течение трех месяцев со дня предоставления налогоплательщиком налоговой отчетности.

На основании служебной записки отдела камеральных проверок руководителем или заместителем руководителя налогового органа может быть принято решение об увеличении срока проведения камеральной налоговой проверки до шести месяцев в случаях:

1. Если при проведении проверки были выявлены противоречия между сведениями, содержащиеся в представленных документах, свидетельствующие о нарушении законодательства о налогах и сборах.

2. Проведение проверок крупнейших и основных налогоплательщиков.

3. Необходимости проведения встречных проверок и других мероприятий налогового контроля.

В служебной записке должны содержаться сведения о проведенных мероприятиях налогового контроля, обоснование необходимости увеличения срока проведения камеральной налоговой проверки и предполагаемая сумма налога к доначислению или уменьшению.

Основными этапами камеральной налоговой проверки являются:

1. Проверка полноты предоставления налогоплательщиком документов налоговой отчетности.

2. Проверка правильности оформления документов налоговой отчетности.

3. Арифметический контроль данных налоговой отчетности, который осуществляется отделом, ответственным за ввод налоговой отчетности. В том случае если выявлена арифметическая ошибка, то данная информация используется отделом камеральных проверок при проведении камеральных налоговых проверок.

4. Проверка своевременности предоставления налоговой отчетности.

5. Проверка правильности исчисления базы для исчисления страховых взносов.

6. Обоснованности применения тарифов страховых взносов на обязательное пенсионное страхование и полноты уплаты страховых взносов.

Если камеральной налоговой проверкой выявлены ошибки, либо выявлены несоответствия сведений в представленных документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием предоставить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

В том случае если налогоплательщик не предоставил документы и отказывается это сделать, то принимается решение о приостановлении операций по счетам налогоплательщика. Если же налогоплательщик все-таки предоставляет налоговую декларацию то налоговый орган не позднее одного операционного дня, следующего за днем ее предоставления, принимает решение об отмене приостановления операций.

Если налогоплательщиком не была представлена налоговая отчетность и при этом место нахождения налогоплательщика известно налоговому органу, отдел камеральных проверок подготавливает заключение о необходимости включения указанного налогоплательщика в план проведения выездных налоговых проверок и направляет в отдел, ответственный за проведение выездных налоговых проверок.

Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки.

Выездная налоговая проверка проводится на территории налогоплательщика на основании решения руководителя (его заместителя) налогового органа.

В случае если у налогоплательщика отсутствует возможность предоставить помещение для проведения проверки, она может проводиться по месту нахождения налогового органа.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. В рамках проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о ее проведении.

Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных - до шести месяцев.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

После прибытия на объект проверки проверяющие обязаны предъявить руководителю проверяемой организации или индивидуальному предпринимателю служебные удостоверения и решение (постановление) руководителя налогового органа о проведении выездной налоговой проверки. Факт предъявления решения (постановления) удостоверяется подписью руководителя организации или индивидуального предпринимателя. В случае отказа руководителя организации или индивидуального предпринимателя от подписи на экземпляре решения (постановления) о проведении проверки, должностным лицом налогового органа, проводящим проверку, производится запись: «Решение (постановление) предъявлено, от подписи, удостоверяющей предъявление настоящего решения (постановления), отказался», заверенная подписью указанного должностного лица.

В ходе выездной налоговой проверки проверяющими изучаются документы, имеющие значение для формирования выводов о правильности исчисления, полноте и своевременности уплаты в соответствующие бюджеты налогов и сборов.

Объектом проверки являются: устав организации, ее учредительные документы, свидетельство о постановке на учет в налоговом органе, налоговые декларации, документы бухгалтерской отчетности организации, акты выполненных работ, учетные регистры, а также иные документы необходимые для исчисления и уплаты налогов.

В зависимости от степени охвата учетной документации налогоплательщика может быть проведена сплошная или выборочная проверка документов. При проведении сплошного метода, проверке подвергаются все первичные документы налогоплательщика. При применении выборочного метода проверяется определенная часть документов налогоплательщика, отобранная проверяющими с учетом степени значимости хозяйственных операций. Если в результате выборочной проверки выявляются налоговые правонарушения, то проверка документов по данному виду финансово-хозяйственной деятельности налогоплательщика производится сплошным методом за весь проверяемый период. Степень охвата проверкой учетной документации определяется проверяющими самостоятельно.

При наличии необходимости, в ходе проверки исследуются учетные документы налогоплательщика, хранящиеся в электронном виде. При исследовании первичных и сводных учетных документов, хранящихся в электронном виде, организация обязана по требованию проверяющих изготовить за свой счет копии таких документов на бумажных носителях.

Проверка каждого учетного документа включает в себя:

1. Формальную проверку, состоящую в визуальном изучении документа, с точки зрения наличия в нем всех необходимых реквизитов, а так же соблюдения иных правил его оформления.

2. Арифметическую проверку, в ходе которой контролируется правильность подсчетов.

3. Правовую проверку, в процессе которой устанавливается соответствие содержания документа действующему на момент совершения операции законодательству.

Выемка документов производится у проверяемого налогоплательщика в случае отказа налогоплательщика от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленный срок, а также при наличии у проверяющего достаточных оснований полагать, что подлинники документов могут быть уничтожены, скрыты или изменены. Выемка производится в присутствии понятых (в количестве не менее двух человек) и лиц у которых производится выемка.

Все изымаемые документы и предметы предъявляются понятым и другим лицам, участвующим в производстве выемки, и в случае необходимости упаковывают на месте выемки.

Проверяющие вправе производить осмотр любых помещений используемых налогоплательщиком для извлечения дохода. Осмотр производится так же в присутствии понятых.

В последний день проведения выездной проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

Не позднее двух месяцев после составления справки о проведенной проверке уполномоченными должностными лицами налоговых органов должен быть составлен акт выездной налоговой проверки.

Акт выездной налоговой проверки должен содержать систематизированное изложение документально подтвержденных фактов налоговых правонарушений, выявленных в процессе проверки, или указание на отсутствие таких правонарушений, а так же выводы и предложения проверяющих по устранению выявленных нарушений.

К акту выездной налоговой проверки должны быть приложены:

1. Решение руководителя налогового органа о проведении выездной

2. налоговой проверки.

3. Копия требования налогоплательщику о предоставлении необходимых для проверки документов.

4. Уточненные расчеты по видам налогов, составленные проверяющими в связи с выявлением налоговых правонарушений.

5. Акты инвентаризации имущества организации.

6. Заключение экспертов.

7. Протоколы допроса свидетелей.

Также, к акту выездной налоговой проверки могут прилагаться:

1. Копии документов, подтверждающие наличие фактов нарушения законодательства о налогах и сборах.

2. Справка о наличии расчетных, текущих и иных счетов в банках.

3. Справка о размере уставного капитала на момент образования

4. организации и на дату начала проверки.

5. Справка о месте расположения обособленных подразделений и иные материалы.

Акт выездной налоговой проверки составляется в двух экземплярах, один из которых остается на хранении в налоговом органе, другой - вручается руководителю проверяемой организации либо индивидуальному предпринимателю.

Акт налоговой проверки подлежит регистрации в налоговом органе в специальном журнале, страницы которого должны быть пронумерованы, прошнурованы и скреплены печатью налогового органа.

В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки отправляется по почте заказным письмом по месту нахождения организации или месту жительства физического лица, датой вручения этого акта считается шестой день, считая с даты отправки заказного письма.

3. Налоговые правонарушения

3.1 Понятие и виды налоговых правонарушений

Налоговое правонарушение — это виновно совершённое, противоправное деяние налогоплательщика, налогового агента и иных лиц, за которое Налоговым кодексом РФ установлена ответственность.

Помимо налоговых санкций за налоговое правонарушение законодательством предусматриваются меры административной или уголовной ответственности за нарушение налогового законодательства. Кроме того, должностные лица и иные работники налоговых органов несут дисциплинарную материальную ответственность в соответствии с законодательством.

Налоговое правонарушение признается совершенным умышленно, если лицо, его совершающее, осознавало противоправный характер своих действий, сознательно допускало наступление вредных последствий.

К ним относятся:

1. Незаконное воспрепятствование доступа должностного лица, проводящего налоговую проверку, на территорию или в помещение налогоплательщика.

2. Непредставление налоговому органу сведений о налогоплательщике.

3. Неправомерный отказ свидетеля от дачи показаний и дача заведомо ложных показаний.

4. Отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, а также дача экспертом заведомо ложного заключения или осуществление переводчиком заведомо ложного перевода.

Налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий.

По неосторожности могут быть совершены правонарушения в виде:

1. Нарушения налогоплательщиком установленного срока подачи заявления о постановке на учет в налоговом органе.

2. Нарушение срока предоставление сведений об открытии и закрытии счета в банке.

3. Непредставление налоговой декларации.

4. Иные нарушения.

Никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения. Привлечение налогоплательщика к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога и пени, а налоговый агент не освобождается от обязанности перечислить причитающиеся суммы налога и пени.

В случае налогового правонарушения составляется акт о нарушении о нарушении законодательства о налогах и сборах. Также, выносится решение о привлечении к ответственности за нарушение законодательства о налогах и сборах.

Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действие (бездействие) которых обусловили совершение налогового правонарушения.

В случае нарушения налогоплательщиком срока подачи заявления о постановке на учет в налоговом органе при отсутствии признаков налогового правонарушения влечет взыскание штрафа в размере 5 тысяч рублей. Если срок подачи заявления о постановке на учет в налоговом органе превышает срок, более 90 дней влечет взыскание штрафа в размере 10 тысяч рублей.

Если организация или индивидуальный предприниматель ведут деятельность без постановки на учет в налоговом органе, то это влечет взыскание штрафа в размере 10 процентов от доходов, который был получен в результате такой деятельности, но не менее 20 тысяч рублей. Если организация или индивидуальный предприниматель вели деятельность без постановки на учет в налоговом органе более 3 месяцев, то это влечет за собой взыскание штрафа в размере 20 процентов от полученного дохода в период такой деятельности.

Нарушение налогоплательщиком срока предоставления в налоговый орган информации об открытии или закрытии им счета в банке влечет взыскание штрафа в размере 5 тысяч рублей.

Не предоставление налогоплательщиком в установленный срок налоговой декларации в налоговый орган по месту учета при отсутствии признака налогового правонарушения, влечет взыскание штрафа в размере 5 процентов суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 100 рублей. В том случае если налогоплательщик не предоставляет налоговую декларацию в налоговый орган в течение более 180 дней по истечении срока предоставления такой декларации, то это влечет взыскание штрафа в размере 30 процентов суммы налога, подлежащей уплате, и 10 процентов суммы налога за каждый полный или неполный месяц начиная со 181 дня.

Грубое нарушение организацией правил учета доходов и расходов или объектов налогообложения, если эти деяния совершены в течение одного налогового периода, но при отсутствии признаков налогового правонарушения влечет взыскание штрафа в размере 5 тысяч рублей. Если эти деяния совершены в течении более одного налогового периода, влечет взыскание штрафа в размере 15 тысяч рублей. В том случае, если деяния повлекли занижение налоговой базы, взыскание штрафа производится в размере 10 процентов от суммы неуплаченного налога, но не менее 15 тысяч рублей.

Также, Налоговым кодексом РФ предусмотрены иные виды налоговых правонарушений.

Похожие работы

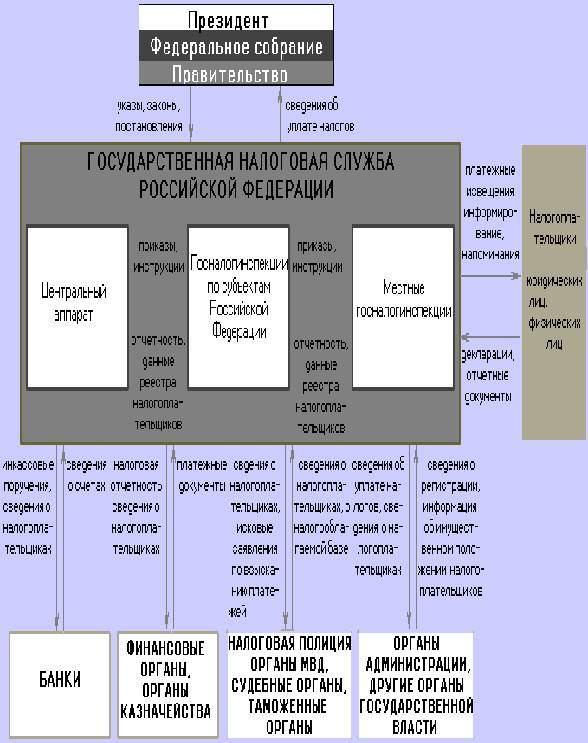

... , которое регулирует властные отношения по установлению, введению и взиманию налогов, а также отношения, которые возникают в сфере осуществления налогового контроля. Глава 2. Структура налоговых органов Российской Федерации. 2.1 Принципы построения системы налоговой службы РФ Жизнедеятельность любого государства находится в прямой зависимости от налоговых и иных поступлений в бюджеты всех ...

... Министерством же определяются функции структурных подразделений руководимых налоговых органов [10, с. 43]. Деятельность должностных лиц налоговых органов поощряется и гарантируется государством за счет создания надлежащих условий работы, пенсионного обеспечения, обязательного государственного медицинского и социального страхования, защиты от насилия, угроз в связи с исполнением служебных ...

... , обязательного государственного медицинского и социального страхования, защиты от насилия, угроз в связи с исполнением служебных обязанностей (и другие гарантии). В то же время на поведение должностных лиц налоговых органов накладываются определенные ограничения, они, будучи государственными служащими, не могут: - заниматься другой оплачиваемой деятельностью, кроме педагогической, научной и ...

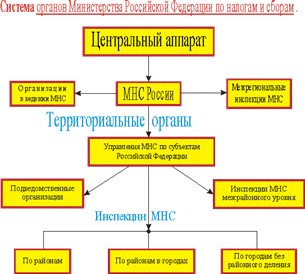

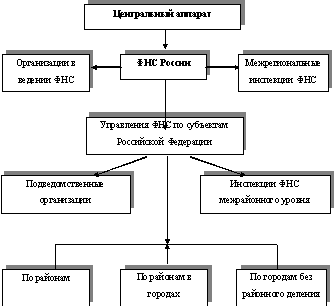

... ), и с другой - методом исполнения объязанностей ( ст. 32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов). Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.1 Основным элементом в этой, ...

0 комментариев