Навигация

Уровень финансового левериджа – значение показателя увеличивается за счет роста долгосрочной задолженности с 0,03 до 0,06 или почти в два раза

6. Уровень финансового левериджа – значение показателя увеличивается за счет роста долгосрочной задолженности с 0,03 до 0,06 или почти в два раза.

7. Коэффициент обеспеченности собственными оборотными средствами – значение показателя ниже нормативных значений и отрицательны, т.е. ОАО «РЖД» не располагает достаточным количеством средств в обороте сформированных за счет собственных источников, что сказывается на возможности предприятия осуществлять текущую финансово-хозяйственную деятельность, снижает его ликвидность и платежеспособность.

Кроме того, финансовая устойчивость определяется соотношением стоимости материальных оборотных средств и величины собственных и заемных источников их формирования. Поэтому дополнительно проведем экспресс анализ финансовой устойчивости ОАО «РЖД» для этого рассчитаем и сведем во вспомогательную таблицу 2:

1. Излишек/недостача ![]() СОС = СОС-З = СК-ВОА-МПЗ-НДС;

СОС = СОС-З = СК-ВОА-МПЗ-НДС;

2. Излишек/недостача собственных и долгосрочных источников ![]() СД = СД-З = СК+ДО-ВОА-МПЗ-НДС;

СД = СД-З = СК+ДО-ВОА-МПЗ-НДС;

3. Излишек/недостача общих источников ![]() ОИ = ОИ-З = СК+ДО+КО-ВОА-МПЗ-НДС.

ОИ = ОИ-З = СК+ДО+КО-ВОА-МПЗ-НДС.

Таблица 2 – Экспресс-анализ финансовой устойчивости

| Показатель | Усл. обозн. | 2006 | 2007 | 2008 | Изменение +/- |

| 1. Собственный капитал | СК | 2495937104 | 2585756156 | 2940328532 | 444391428 |

| 2. Внеоборотные активы | ВОА | 2559713895 | 2712205223 | 3242018465 | 682304570 |

| 3. Собственные оборотные средства | СОС | -63776791 | -126449067 | -301689933 | -237913142 |

| 4. Запасы и НДС | З | 105166244 | 88898490 | 101488266 | -3677978 |

| 5. Излишек/недостаток собственных оборотных средств |

| -168943035 | -215347557 | -403178199 | -234235164 |

| 6. Долгосрочные обязательства | ДО | 74793263 | 79543534 | 185685418 | 110892155 |

| 7. Собственные и долгосрочные источники | СД | 11016472 | -46905533 | -116004515 | -127020987 |

| 8. Излишек/недостаток собственных и долгосрочных средств |

| -94149772 | -135804023 | -217492781 | -123343009 |

| 9. Краткосрочные обязательства | КО | 134830478 | 206072284 | 379159947 | 244329469 |

| 10. Общие источники финансирования | ОИ | 145846950 | 159166751 | 263155432 | 117308482 |

| 11. Излишек/недостаток общих источников |

| 40680706 | 70268261 | 161667166 | 120986460 |

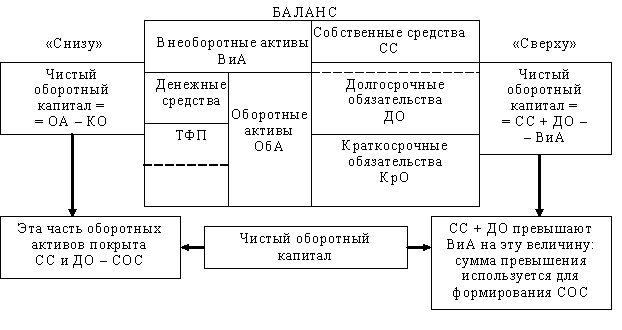

В целом у предприятия не хватает собственных средств для формирования основных производственных фондов, в 2006 г. эта нехватка составила 63776791 тыс. руб., а к 2009 г. увеличилась почти в пять раз – 301689933 тыс. руб. В целом на изменение СОС повлиял как рост суммы внеоборотных активов, так и одновременное увеличение заемного капитала.

Изменения и значения второго показателя (излишек / недостача собственных и долгосрочных источников ![]() СД) совпадает с изменением и динамикой собственных оборотных средств из-за относительно незначительной величины у предприятия долгосрочных обязательств.

СД) совпадает с изменением и динамикой собственных оборотных средств из-за относительно незначительной величины у предприятия долгосрочных обязательств.

Значение показателя излишек / недостача общих источников в отличие от первых двух показателей имеет положительную величину (излишек) из-за введения в расчет суммы краткосрочных обязательств.

Задача анализа ликвидности и платежеспособности возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам. Проведем расчет абсолютных показателей ликвидности (табл. 3). Баланс считается абсолютно ликвидным, если:

А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4.

П4.

Таблица 3 – Группировка активов ОАО «РЖД» по степени ликвидности и пассивов по срочности погашения в 2006–2008 гг., тыс. руб.

| Статья баланса | 2006 г. | 2007 г. | 2008 г. |

| АКТИВ | |||

| Денежные средства | 7173972 | 3515326 | 25094458 |

| Краткосрочные финансовые вложения | 11025529 | 2543018 | 39163909 |

| Итого А1 наиболее ликвидные активы | 18199501 | 6058344 | 64258367 |

| Прочие оборотные активы | 7255636 | 10275984 | 7586014 |

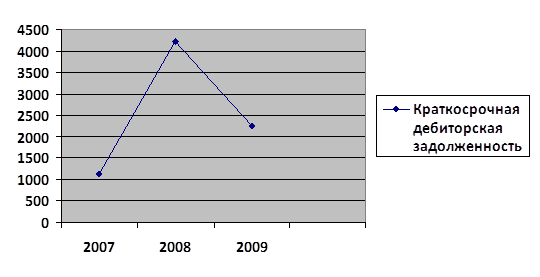

| Дебиторская задолженность до 12 мес. | 29589717 | 44277502 | 78285714 |

| НДС по приобретенным ценностям | 25230582 | 10650525 | 10347166 |

| Итого А2 быстрореализуемые активы | 62075935 | 65204011 | 96218894 |

| Готовая продукция | 8225069 | 9701697 | 11620846 |

| Сырье и материалы | 46480011 | 57895743 | 69173088 |

| Итого А3 медленнореализуемые активы | 54705080 | 67597440 | 80793934 |

| Внеоборотные активы | 2559713895 | 2712205223 | 3242018465 |

| Долгосрочная дебиторская задолжен-ть | 10866434 | 20306956 | 21884237 |

| Итого А4 труднореализуемые активы | 2570580329 | 2732512179 | 3263902702 |

| Всего активов | 2705560845 | 2871371974 | 3505173897 |

| ПАССИВ | |||

| Кредиторская задолженность | 116219872 | 163219572 | 209471257 |

| Задолженность участникам | 0 | 0 | 0 |

| Прочие краткосрочные обязательства | 0 | 0 | 0 |

| Итого П1 наиболее срочные обязательства | 116219872 | 163219572 | 209471257 |

| Краткосрочные займы и кредиты | 14054579 | 37603784 | 164822438 |

| Итого П2 краткосрочные | 14054579 | 37603784 | 164822438 |

| Долгосрочные кредиты и займы | 74793263 | 79543534 | 185685418 |

| Итого П3 долгосрочные | 74793263 | 79543534 | 185685418 |

| Капитал и резервы | 2495937104 | 2585756156 | 2940328532 |

| Доходы – расходы будущих периодов | 4556027 | 5248928 | 4866252 |

| Итого П4 постоянные пассивы | 2500493131 | 2591005084 | 2945194784 |

| Всего пассивов | 2705560845 | 2871371974 | 3505173897 |

В случае ОАО «РЖД» соотношения следующие:

– за 2006 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

– за 2007 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

– за 2008 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

Курсивом выделим несоответствие условиям ликвидности.

Сведем результаты группировки активов и пассивов в общую табл. 4.

Таблица 4 – Группировка активов и пассивов ОАО «РЖД» в 2006–2008 гг., тыс. руб.

| Актив | 2006 | 2007 | 2008 | |

| А1 | 18199501 | 6058344 | 64258367 |

|

| А2 | 62075935 | 65204011 | 96218894 |

|

| А3 | 54705080 | 67597440 | 80793934 |

|

| А4 | 2570580329 | 2732512179 | 3263902702 |

|

| Баланс | 2705560845 | 2871371974 | 3505173897 |

|

| Пассив | 2006 | 2007 | 2008 |

|

| П1 | 116219872 | 163219572 | 209471257 |

|

| П2 | 14054579 | 37603784 | 164822438 |

|

| П3 | 74793263 | 79543534 | 185685418 |

|

| П4 | 2500493131 | 2591005084 | 2945194784 |

|

| Баланс | 2705560845 | 2871371974 | 3505173897 |

|

| Платежный излишек / недостаток |

| |||

| 2006 | 2007 | 2008 |

| |

| А1-П1 | -98020371 | -157161228 | -145212890 |

|

| А2-П2 | 48021356 | 27600227 | -68603544 |

|

| А3-П3 | -20088183 | -11946094 | -104891484 |

|

| А4-П4 | 70087198 | 141507095 | 318707918 |

|

На исследуемом предприятии в течение всех периодов наблюдается несоответствие первого условия абсолютной ликвидности – у ОАО «РЖД» недостаточно высоколиквидных активов для погашения наиболее срочных обязательств, т.е. присутствует риск недостаточной ликвидности. В 2006 г. эта нехватка составила 98020371 тыс. руб., 2007 – 157161228 тыс. руб., 2008 – 145212890 тыс. руб., таким образом наблюдается отрицательная динамика, что связано с более высоким темпом роста кредиторской задолженности, чем денежных средств и краткосрочных финансовых вложений.

Соответствие второго условия ликвидности обеспечивается за счет значительных сумм дебиторской задолженности, однако в 2008 г. задолженность предприятия внешним кредиторам превысила сумму А1 и А2, нехватка средств составила 68603544 тыс. руб. Несоблюдение третьего условия ликвидности на предприятии ОАО «РЖД» происходит из-за значительной величины долгосрочных обязательств, превышение задолженности предприятия над его запасами и готовой продукцией также очень значительно. Четвертое условие ликвидности на ОАО «РЖД» также не соблюдается – в течение 2006–2008 гг. величина собственного капитала была ниже величины внеоборотных или труднореализуемых активов, что говорит о неустойчивом финансовом состоянии, так как финансирование внеоборотных активов за счет заемных источников недопустимо из-за разных скоростей оборачиваемости (внешней задолженности и иммобилизованных активов). В целом же ОАО «РЖД» не может быть признано ликвидным. Значения относительных показателей ликвидности представлены в табл. 5

Таблица 5 – Расчет коэффициентов ликвидности за 2006–2008 гг.

| Показатель | норматив | 2006 | 2007 | 2008 | 2007/2006 | 2008/2007 | 2008/2006 |

| Коэффициент абсолютной ликвидности | 0,2–0,5 | 0,1566 | 0,0371 | 0,3068 | -0,1195 | 0,2696 | 0,1502 |

| Коэффициент срочной ликвидности | 0,8–1,0 | 0,5341 | 0,3995 | 0,4593 | -0,1346 | 0,0599 | -0,0748 |

| Коэффициент текущей ликвидности | 1,5–2,0 | 0,4707 | 0,4142 | 0,3857 | -0,0566 | -0,0284 | -0,0850 |

Значение коэффициента абсолютной ликвидности в случае ОАО «РЖД» в 2006–2008 гг. было слишком низким – в этом периоде за счет имеющихся денежных средств предприятие могло погасить только порядка 3% кредиторской задолженности, а в 2008 г. значение показателя достигло нормативного значения. Для показателя срочной ликвидности обычно удовлетворяет соотношение 0,8–1,0. В случае ОАО «РЖД» значение этого показателя было недостаточным на протяжении 2006–2008 гг., т.е. предприятие могло погасить в течение 3-х месяцев чуть более 45% кредиторской задолженности. В принципе такие изменения значения коэффициента связаны только с изменением суммы дебиторской задолженности. Коэффициент текущей ликвидности – удовлетворяет обычно значение 1,5–2,0. На предприятии ОАО «РЖД» его величина также была ниже нормативной в течение всего исследуемого периода, к тому же прослеживается отрицательная динамика коэффициента, т.е. рост задолженности внешним кредиторам у предприятия происходит быстрее, чем прирост собственных оборотных средств, что, конечно же, отрицательно характеризует его деятельность.

Исходя из этого, можно охарактеризовать ликвидность ОАО «РЖД» как недостаточную на протяжении всего исследуемого периода. Кроме того, следует отметить наметившуюся тенденцию к снижению показателей абсолютной и срочной ликвидности предприятия как явно негативную. Расчет показателей платежеспособности представлен в табл. 6. Исходя из полученных в результате анализ данных можно сделать следующие выводы:

Таблица 6 – Расчет показателей платежеспособности

| Показатель | Кр-й | 2006 | 2007 | 2008 | Динамика, +/- |

| Чистый оборотный капитал, тыс. руб. |

| 4706065 | -61963561 | -133022500 | -137728565 |

| К-т общей платежеспособности |

| 0,4506 | 0,2863 | 0,3930 | -0,0576 |

Показатель «Чистый оборотный капитал» говорит об отсутствии у предприятия временно свободных средств, в случае ОАО «РЖД» эти суммы достаточно значительны. Также наблюдается уменьшение этого показателя с 4706065 тыс. руб. в 2006 г. до -133022500 тыс. руб. в 2008 г. Таким образом к 2009 г. ОАО «РЖД» испытывало недостаток в оборотных средствах. В значениях коэффициента общей платежеспособности наметилась тенденция к уменьшению, хотя за весь исследуемый период предприятие ОАО «РЖД» могло погасить лишь 45,06% (в 2006 г.), 28,63% в 2007 г. и 39,3% в 2008 г., что говорит о возможных просрочках платежей.

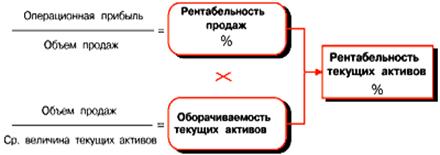

Однако в рамках поставленных в работе задач, необходимо более подробно проанализировать эффективность финансово-хозяйственной деятельности, рассчитав показатели рентабельности в табл. 7.

На основании расчетов табл. 7 можно сделать следующие выводы:

– в целом прослеживается отрицательная динамика показателей рентабельности. Стоит также отметить низкий уровень показателей рентабельности ОАО «РЖД».

Таблица 7 – Анализ показателей рентабельности ОАО «РЖД» в 2006–2008 гг.

| Коэффициент | 2006 г. | 2007 г. | 2008 г. | динамика |

| Рентабельность всего капитала | 0,0098 | 0,0294 | 0,0038 | -0,0059 |

| Рентабельность использования собственного капитала | 0,0106 | 0,0327 | 0,0046 | -0,0060 |

| Рентабельность использования оборотных активов | 0,1811 | 0,5309 | 0,0509 | -0,1302 |

| Рентабельность продаж | 0,0834 | 0,0785 | 0,0603 | -0,0231 |

| Рентабельность производственной деятельности | 0,0341 | 0,0944 | 0,0129 | -0,0211 |

| Коэффициент затрат | 0,9128 | 0,9178 | 0,9397 | 0,0269 |

– рентабельность всех вложений в ОАО «РЖД» составила в 2008 г. 0,4 коп. на каждый рубль вложений;

– рентабельность использования собственного капитала – 0,5 коп. на каждый рубль капитала предприятия в 2008 г., уменьшение показателя к 2009 г. составило 0,6 коп. на каждый рубль;

– в результате использования оборотных активов ОАО «РЖД» получало с каждого рубля, вложенного в них, 5,1 коп. в 2008 гг., тогда как в 2006 – 18 коп., т.е. эффективность использования оборотных активов предприятия снизилась на 13 коп. с каждого рубля, вложенного в них, за три года;

– показатели рентабельности продаж также достаточно низок – 8,4 и 6 коп с каждого рубля выручки от реализации товаров, работ, услуг в 2006 и 2008 гг., в целом значений данного показателя явно недостаточно;

– значения рентабельности производственной деятельности в 2008 г. 1,3 коп. говорят о том, что с каждого рубля потраченного на производство и реализацию было получено меньше 2 коп. прибыли, несомненно в современных условиях полученные значения должны побудить руководство предприятия к решительным мерам по повышению эффективности хозяйственной деятельности и инвестиционной привлекательности «РЖД»;

– удельный вес затрат в выручке достаточно высок – больше 90% в 2006–2008 гг. соответственно, это также свидетельствует о том, что невзирая на полученную прибыль, эффективность финансово-хозяйственной деятельности ОАО «РЖД» слишком мала.

Похожие работы

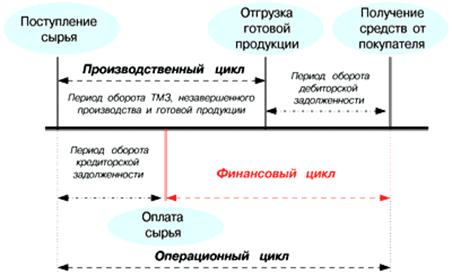

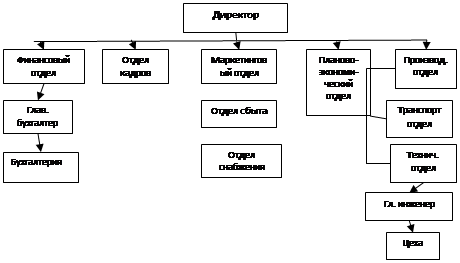

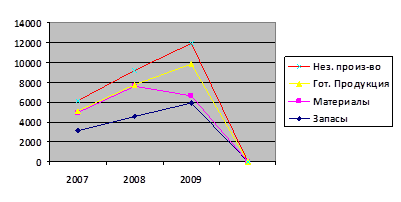

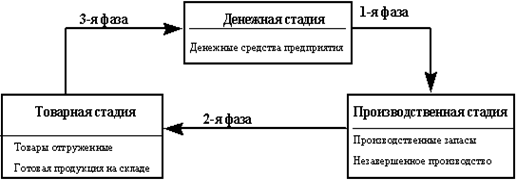

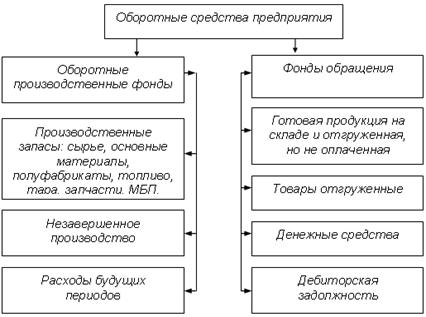

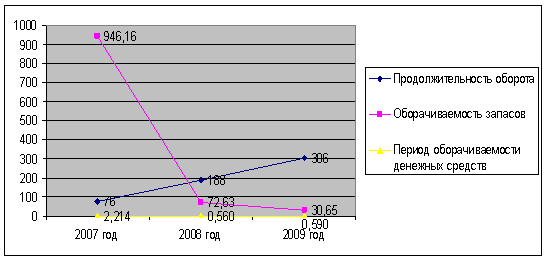

... их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами. 2. АНАЛИЗ И ОЦЕНКА УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ ПРЕДПРИЯТИЯ НА ПРИМЕРЕ ГУП "КОРЕНЕВСКИЙ" ЭКСПЕРИМЕНТАЛЬНЫЙ ЗАВОД 2.1 Организационно-экономическая характеристика предприятия Государственное унитарное предприятие "Кореневский экспериментальный завод" ...

... направленность главных структурных изменений. Правило 4: Денежные средства являются регулятором равновесия между собственными оборотными средствами и текущими финансовыми потребностями. Глава 2. Разработка системы управления оборотными активами 2.1. Характеристика коммерческой организации (ЗАО «Лакомка») Для исследования и разработки системы управления оборотными активами было выбрано ...

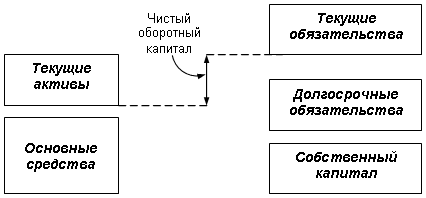

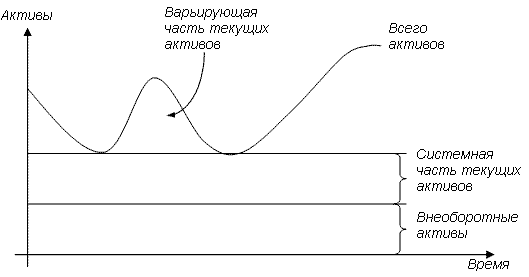

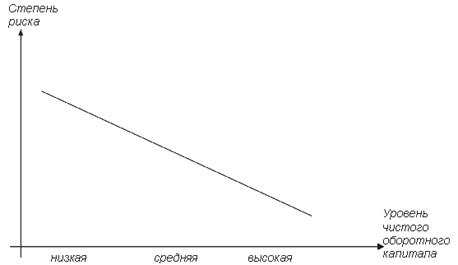

... , дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств. 2. СТРАТЕГИИ ФИНАНСИРОВАНИЯ ТЕКУЩИХ АКТИВОВ 2.1 Модели финансового управления Ликвидность и приемлемая эффективность текущих активов в значительной степени определяются уровнем чистого оборотного ...

... является достоверность, позволяющая сделать наиболее точные расчеты частных и совокупных нормативов. 1.3 Система управления оборотными активами Система управления оборотными активами предприятия – это сбалансированный, целенаправленный процесс представленный в виде механизмов эффективности формирования, использования и регулирования оборотных средств, направленных на обеспечение устойчивого ...

0 комментариев