Навигация

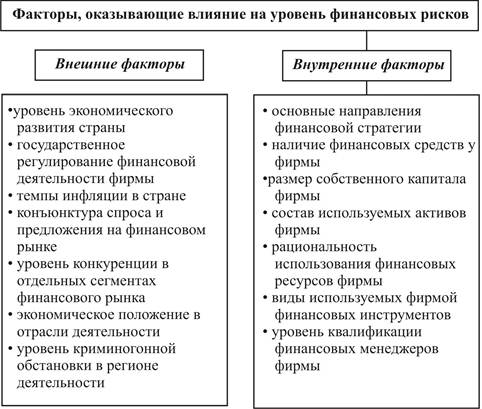

Методология оценки финансовых рисков предприятия

1.3 Методология оценки финансовых рисков предприятия

Количественным выражением того, что в результате принимаемого решения ожидаемый доход будет получен не в полном объеме или предпринимательские ресурсы будут полностью или частично потеряны, является показатель риска.

Система показателей оценки риска – это совокупность взаимосвязанных показателей, нацеленная на решение конкретных задач предпринимательской деятельности.

В условиях определенности группа показателей оценки риска включает финансовые показатели, которые отражают наличие, размещение и использование финансовых ресурсов и тем самым дают возможность оценить риск последствий результатов деятельности компании. В качестве исходной информации при оценке риска используется бухгалтерская отчетность компании: бухгалтерский баланс, фиксирующий имущественное и финансовое положение организации на отчетную дату; отчет о прибылях и убытках, представляющий результаты деятельности за отчетный период. Основные финансовые риски, оцениваемые компаниями, следующие:

-риски потери платежеспособности;

-риски потери финансовой устойчивости и независимости;

-риски структуры активов и пассивов.

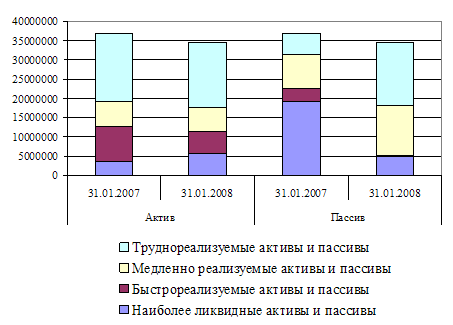

Модель оценки риска ликвидности (платежеспособности) баланса с помощью абсолютных показателей представлена на рисунке 1.

| Порядок группирования активов и пассивов | |

| Порядок группирования активов по степени быстроты их превращения в денежные средства | Порядок группирования пассивов по степени срочности выполнения обязательств |

| А1. Наиболее ликвидные активы А1 = стр. 250 + стр. 260 | П1. Наиболее срочные обязательства П1 = стр. 620 |

| А2. Быстрореализуемые активы А2 = стр. 240 | П2. Краткосрочные пассивы П2 = стр. 610 + стр. 630 + стр. 660 |

| А3. Медленно реализуемые активы А3 = стр. 210 + стр. 220 + стр. 230 + стр. 270 | П3. Долгосрочные пассивы П3 = стр. 590 + стр. 640 + стр. 650 |

| А4. Труднореализуемые активы А4 = стр. 190 | П4. Постоянные пассивы П4 = стр. 490 |

| Тип состояния ликвидности | |||

| Условия | |||

| А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4 | А1 < П1; А2 ≥ П2; А3 ~ П3; А4 ~ П4 | А1 < П1; А2 < П2; А3 ~ П3; А4 ~ П4 | А1 < П1; А2 < П2; А3 < П3; А4 > П4 |

| Абсолютная ликвидность | Допустимая ликвидность | Нарушенная ликвидность | Кризисная ликвидность |

![]()

![]()

![]()

| Оценка риска ликвидности | |||

| Безрисковая зона | Зона допустимого риска | Зона критического риска | Зона катастрофического риска |

Рисунок 1 – Модель оценки риска ликвидности баланса с помощью абсолютных показателей

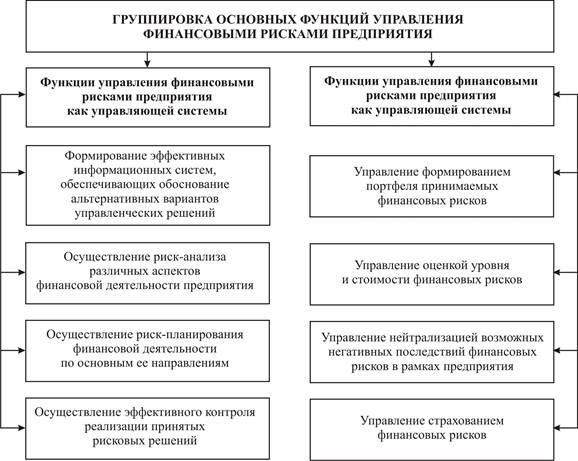

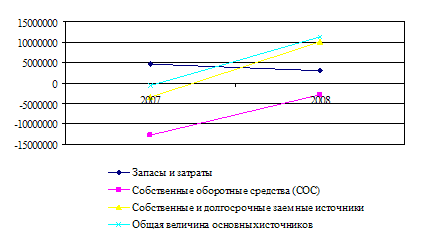

Оценка риска финансовой устойчивости предприятия представлена на рисунке 2. Это самый простой и приближенный способ оценки финансовой устойчивости. На практике же можно применять разные методики анализа финансовой устойчивости.

| Расчет величины источников средств и величины запасов и затрат | ||

| 1. Излишек (+) или недостаток (-) собственных оборотных средств | 2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат | 3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат |

| ±Фс = СОС – ЗЗ или ±Фс = стр.490 – стр.190 – – (стр.210 + стр.220) | ±Фт = СДИ – ЗЗ или ±Фт = стр.490 + стр.590 – – стр.190 – (стр.210 + стр. 220) | ±Фо = ОВИ – ЗЗ или ±Фо = стр.490 + стр.590 + стр.690 – – стр.190 – (стр.210 + стр.220) |

|

| ||

| Тип финансового состояния | |||

| Условия | |||

| ±Фс ≥ 0; ±Фт ≥ 0; ±Фо ≥ 0;

| ±Фс < 0; ±Фт ≥ 0; ±Фо ≥ 0;

| ±Фс < 0; ±Фт < 0; ±Фо ≥ 0;

| ±Фс < 0; ±Фт < 0; ±Фо < 0;

|

| Абсолютная независимость | Нормальная независимость | Неустойчивое финансовое состояние | Кризисное финансовое состояние |

| Используемые источники покрытия затрат | |||

| Собственные оборотные средства | Собственные оборотные средства плюс долгосрочные кредиты | Собственные оборотные средства плюс долгосрочные и краткосрочные кредиты и займы | — |

| Краткая характеристика типов финансового состояния | |||

| Высокая платежеспособность; предприятие не зависит от кредиторов | Нормальная платежеспособность; эффективное использование заемных средств; высокая доходность производственной деятельности | Нарушение платежеспособности; необходимость привлечения дополнительных источников; возможность улучшения ситуации | Неплатежеспособность предприятия; грань банкротства |

| Оценка риска финансовой неустойчивости | |||

| Безрисковая зона | Зона допустимого риска | Зона критического риска | Зона катастрофического риска |

Рисунок 2 – Оценка риска финансовой устойчивости компании

Для предприятий, занятых производством, обобщающим показателем финансовой устойчивости выступает излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат [38, c.58].

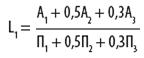

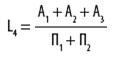

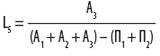

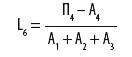

Оценка рисков ликвидности и финансовой устойчивости с помощью относительных показателей осуществляется посредством анализа отклонений от рекомендуемых значений. Расчет коэффициентов представлен в таблицах 1 и 2.

Таблица 1 – Финансовые коэффициенты ликвидности

| Показатель | Способ расчета | Рекомендуемые значения | Комментарий |

| 1. Общий показатель ликвидности |

| L1 ≥ 1 | Показывает способность компании осуществлять расчеты по всем видам обязательств — как по ближайшим, так и по отдаленным |

| 2. Коэффициент абсолютной ликвидности |

| L2 > 0,2–0,7 | Показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств |

| 3. Коэффициент «критической оценки» |

| Допустимое 0,7–0,8; желательно L3 ≥ 1,5 | Показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам |

| 4. Коэффициент текущей ликвидности |

| Оптимальное — не менее 2,0 | Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства |

| 5. Коэффициент маневренности функционирующего капитала |

| Уменьшение показателя в динамике — положительный факт | Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности |

| 6. Коэффициент обеспеченности собственными средствами |

| Не менее 0,1 | Характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости |

Таблица 2 – Финансовые коэффициенты, применяемые для оценки финансовой устойчивости компании

| Показатель | Способ расчета | Рекомендуемые значения | Комментарий |

| 1. Коэффициент автономии |

| Минимальное пороговое значение — на уровне 0,4. Превышение указывает на увеличение финансовой независимости, расширение возможности привлечения средств со стороны | Характеризует независимость от заемных средств |

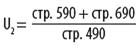

| 2. Коэффициент соотношения заемных и собственных средств |

| U2 < 1,5. Превышение указанной границы означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности) | Показывает, сколько заемных средств привлекло предприятие на 1 рубль вложенных в активы собственных средств |

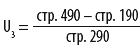

| 3. Коэффициент обеспеченности собственными средствами |

| U3 > 0,1. Чем выше показатель (0,5), тем лучше финансовое состояние предприятия | Иллюстрирует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости |

| 4. Коэффициент финансовой устойчивости |

| U4 > 0,6. Снижение показателей свидетельствует о том, что предприятие испытывает финансовые затруднения | Показывает, какая часть актива финансируется за счет устойчивых источников |

Сущность методики комплексной (балльной) оценки финансового состояния организации заключается в классификации организаций по уровню финансового риска, то есть любая организация может быть отнесена к определенному классу в зависимости от набранного количества баллов, исходя из фактических значений ее финансовых коэффициентов. Интегральная балльная оценка финансового состояния организации представлена в таблице 3.

Таблица 3 – Интегральная балльная оценка финансового состояния организации

| Показатель финансового состояния | Рейтинг показателя | Критерий | Условия снижения критерия | |

| высший | низший | |||

| 1. Коэффициент абсолютной ликвидности (L2) | 20 | 0,5 и выше — 20 баллов | Менее 0,1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается 4 балла |

| 2. Коэффициент «критической оценки» (L3) | 18 | 1,5 и выше — 18 баллов | Менее 1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 1,5 снимается по 3 балла |

| 3. Коэффициент текущей ликвидности (L4) | 16,5 | 2 и выше — 16,5 балла | Менее 1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 2 снимается по 1,5 балла |

| 4. Коэффициент автономии (U1) | 17 | 0,5 и выше — 17 баллов | Менее 0,4 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается по 0,8 балла |

| 5. Коэффициент обеспеченности собственными средствами (U3) | 15 | 0,5 и выше — 15 баллов | Менее 0,1 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается по 3 балла |

| 6. Коэффициент финансовой устойчивости (U4) | 13,5 | 0,8 и выше — 13,5 балла | Менее 0,5 — 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,8 снимается по 2,5 балла |

1-й класс (100–97 баллов) — это организации с абсолютной финансовой устойчивостью и абсолютно платежеспособные. Они имеют рациональную структуру имущества и, как правило, прибыльные.

2-й класс (96–67 баллов) — это организации нормального финансового состояния. Их финансовые показатели довольно близки к оптимальным, но по отдельным коэффициентам допущено определенное отставание. Рентабельные организации.

3-й класс (66–37 баллов) — это организации, финансовое состояние которых можно оценить как среднее. При анализе баланса обнаруживается слабость отдельных финансовых показателей. Платежеспособность находится на границе минимально допустимого уровня, а финансовая устойчивость нормальная. При взаимоотношениях с такими организациями вряд ли существует угроза потери средств, но выполнение ими обязательств в срок представляется сомнительным.

4-й класс (36–11 баллов) — это организации с неустойчивым финансовым состоянием. При взаимоотношениях с ними имеется определенный финансовый риск. У них неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимого. Прибыль, как правило, отсутствует или незначительна.

5-й класс (10–0 баллов) — это организации с кризисным финансовым состоянием. Они неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Такие организации убыточны [37, c. 24].

Существует понятие степени риска деятельности предприятия в целом. Степень риска деятельности предприятия зависит от соотношения его выручки от реализации и прибыли, а также от соотношения общей суммы прибыли с той же суммой, но уменьшенной на величину обязательных расходов и платежей из прибыли, размеры которых не зависят от размеров самой прибыли.

Показатель соотношения выручки от реализации (или выручки за вычетом переменных затрат) и прибыли от реализации называется "операционный левередж" и характеризует степень риска предприятия при снижении выручки от реализации.

Общая формула, по которой можно определить уровень операционного левереджа при одновременном снижении цен и натурального объема, — следующая:

Л1 = (Л2 х Иц + Л3 х Ин) : Ив (1)

где Л1 – уровень операционного левереджа;

Л2 – уровень операционного левереджа при снижении выручки от реализации за счет снижения цен;

Л3 – уровень операционного левереджа при снижении выручки от реализации за счет снижения натурального объема реализации;

Иц – снижение цен (в процентах к базисной выручке от реализации);

Ин – снижение натурального объема продаж (в процентах к базисной выручке от реализации);

Ив – снижение выручки от реализации (в процентах).

Возможен случай, когда падение выручки от реализации происходит в результате снижения цен при одновременном росте натурального объема продаж. В этом случае формула преобразуется в другую:

Л1 = (Л2 х Иц — Л3 х Ин) : Ив (2)

Еще один вариант. Выручка от реализации снижается при росте цен и снижении натурального объема продаж. Формула для этих условий принимает следующий вид:

Л1 = (Л3 х Ин — Л2 х Иц) : Ив (3)

Таким образом, уровень операционного левереджа измеряется и оценивается по-разному в зависимости от того, за счет каких факторов может произойти уменьшение выручки от реализации: только в результате снижения цен, только в результате снижения натурального объема продаж, или, что гораздо реальнее, за счет сочетания обоих этих факторов. Зная это, можно регулировать степень риска, используя каждый фактор в той или иной мере, в зависимости от конкретных условий деятельности предприятия.

В отличие от операционного, финансовый левередж имеет целью измерить не уровень риска, возникающего в процессе реализации предприятием своей продукции (работ, услуг), а уровень риска, связанного с недостаточностью прибыли, остающейся в распоряжении предприятия. Иными словами, речь идет о риске не расплатиться по обязательствам, источником выплаты которых является прибыль. При рассмотрении этого вопроса важно учесть некоторые обстоятельства. Во-первых, такой риск возникает в случае уменьшения прибыли предприятия. Динамика прибыли не всегда зависит от динамики выручки от реализации. Кроме того, предприятие формирует свою прибыль не только от реализации, но и от других видов деятельности (прочие операционные и прочие внереализационные доходы и расходы, доходы от участия в других организациях и т.п.).

Когда мы говорим о достаточности или недостаточности прибыли в качестве источника определенных выплат, о риске снижения этого источника, в расчет должна приниматься вся прибыль, а не только прибыль от реализации. Источником расходов и платежей за счет прибыли является вся сумма ее, независимо от того, каким методом прибыль получена.

Общая сумма прибыли предприятия в первую очередь уменьшается на величину налога на прибыль. Оставшаяся после этого в распоряжении предприятия сумма может быть использована на разные цели. В данном случае имеют значение не конкретные направления расходования прибыли, а характер этих расходов.

Риск порождается тем обстоятельством, что в составе расходов и платежей из прибыли есть такие, которые должны быть осуществлены обязательно, независимо от величины прибыли и вообще от ее наличия или отсутствия.

К таким расходам относятся:

-дивиденды по привилегированным акциям и проценты по облигациям, выпущенным предприятием;

-проценты за банковские кредиты в части, уплачиваемой за счет прибыли. Сюда относятся: суммы процентов по кредитам банков, полученным на восполнение недостатка оборотных средств (этот кредит является целевым и выдается по специальному кредитному договору с учреждением банка). В договоре предусматриваются конкретные условия выдачи кредита и мероприятия, которые должно провести предприятие для восстановления необходимой суммы оборотных средств;

-проценты за кредиты на приобретение основных средств, нематериальных и других внеоборотных активов;

-суммы оплаты процентов по средствам, взятым взаймы у других предприятий и организаций;

-штрафные санкции, подлежащие внесению в бюджет. Сюда относятся штрафы и расходы по возмещению ущерба в результате несоблюдения требований по охране окружающей среды; штрафы за получение необоснованной прибыли вследствие завышения цен, сокрытия или занижения прибыли и других объектов налогообложения; другие виды штрафных санкций, подлежащих внесению в бюджет.

Чем больше эти и другие расходы, носящие аналогичный характер, тем больше риск предприятия. Риск состоит в том, что при снижении величины прибыли в определенной степени прибыль, оставшаяся после уплаты всех обязательных платежей, снизится в гораздо большей степени, вплоть до возникновения отрицательной величины этой части прибыли.

Степень финансового риска измеряется частным от деления прибыли за вычетом налога на прибыль к прибыли, остающейся в распоряжении предприятия, за вычетом обязательных расходов и платежей из нее, не зависящих от величины прибыли. Этот показатель называется финансовый левередж. Финансовый риск тем выше, чем выше базисное соотношение названных величин.

Операционный и финансовый левередж позволяют дать единую оценку финансового риска предприятия. Введем следующие обозначения:

Ло – операционный левередж;

Лф – финансовый левередж;

В – выручка от реализации;

Пер – переменные затраты;

Пч – чистая прибыль;

Пс – свободная прибыль;

Пр – прибыль от реализации.

Тогда Ло = В / Пр или (В – Пер) / Пр;

Лф = Пч / Пс.

Если ввести к = Пр / Пч, то обе формулы можно объединить в одну:

Ло х Лф = (В / Пр) х (Пр / (к х Пс)) = В / к х Пс

Ло х Лф = (В – Пер) / (к х Пс) (4)

Следовательно общий риск неполучения в достаточных суммах свободной прибыли тем выше, чем меньше переменные затраты, чем меньше чистая прибыль по сравнению с прибылью от реализации (т.е. чем больше "к") и чем меньше величина свободной прибыли, т.е. чистой прибыли за вычетом обязательных расходов и платежей из нее [23, c.273].

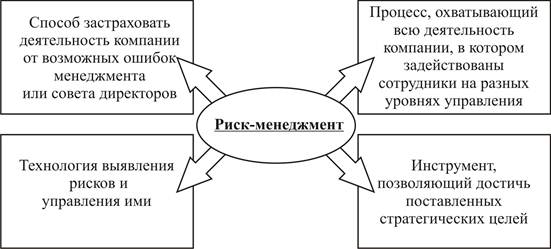

Таким образом, финансовые риски – это спекулятивные риски, для которых возможен как положительный, так и отрицательный результат. Их особенностью является вероятность наступления ущерба в результате проведения таких операций, которые по своей природе являются рискованными. В основе управления финансовыми рисками лежат целенаправленный поиск и организация работ по оценке, избежанию, удержанию, передаче и снижению степени риска. Конечной целью управления финансовыми рисками является получение наибольшей прибыли при оптимальном, приемлемом для предприятия соотношении прибыли и риска. Все виды финансовых рисков поддаются количественной оценке. Особенности разных видов рисков предполагают неодинаковые подходы к их количественной оценке.

Похожие работы

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... систему налогового планирования как из способов управления налогами, одним из элементов которой является анализ сложившегося уровня налоговой нагрузки и выявление возможных перспектив снижения налоговой нагрузки. 2. Оценка налоговой политики на примере ОАО «ТАИФ-НК» 2.1 Общая характеристика финансово-хозяйственной деятельности ОАО «ТАИФ-НК» Открытое акционерное общество «ТАИФ» было ...

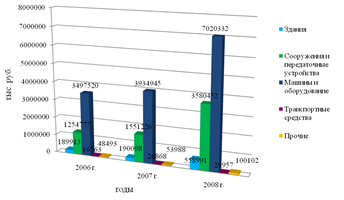

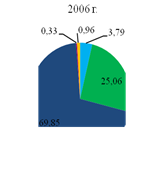

... как с проблемами инвестирования обновления фондов, так и с процессами глобализации, позиционированием России в мировой экономической системе. 3.2 Мероприятия, направленные на повышение эффективности использования основных фондов ОАО «ТАИФ-НК» Очевидно, что любое предприятие должно стремиться к повышению эффективности использования своих основных производственных фондов. Это является ...

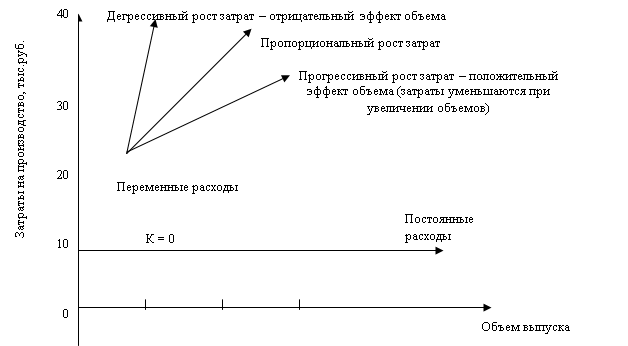

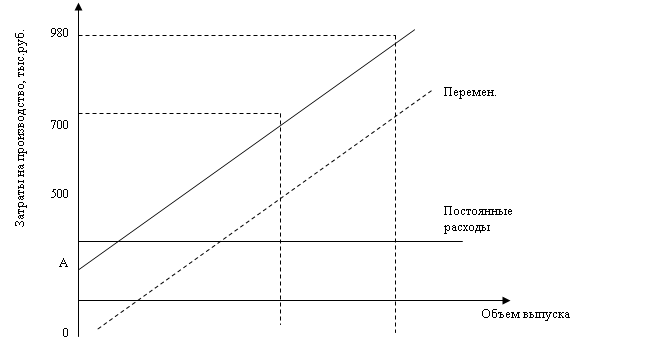

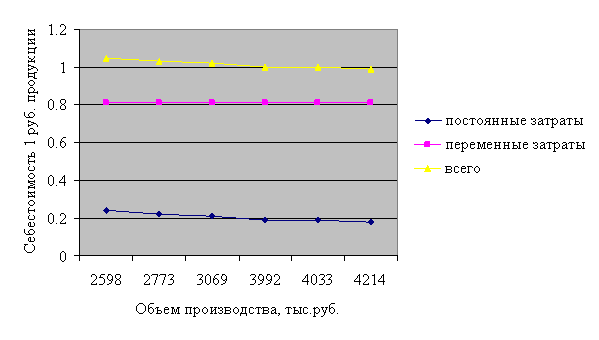

... выпуска и реализации продукции, однако необходимо при этом сохранить достигнутый уровень затрат на производство. 3. Основные направления снижения издержек на предприятии на примере ОАО «ТАИФ-НК НПЗ» 3.1 Пути уменьшения постоянных издержек на предприятии Деятельность любой фирмы предполагает осуществление затрат. Для получения максимально возможной прибыли необходимо снижать затраты на ...

0 комментариев