Навигация

Анализ базовых объектов финансового анализа табличным способом

2.2. Анализ базовых объектов финансового анализа табличным способом

Анализ и оценка финансовых результатов табличным способом (табл. ТС4, ТС5)

| Результаты расчетов для оценки финансовых результатов предприятия |

| ||||||||

|

| Абсолютные величины, тыс. руб. | Удельные веса, % | Изменения | Темп прироста, % | Структура изменений, % | ||||

| Показатели | на начало периода | на конец периода | на начало периода | на конец периода | в абсолютных величинах, тыс. руб. | в удельных весах, процентных пунктов | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| 1. Выручка-нетто от продаж | 3 943 219 | 6 828 753 | 138,91 | 28,96 | 2 885 534 | -109,95 | 73,18 | 13,91 | |

| 2. Полная себестоимость продукции | 1 862 722 | 2 051 888 | 65,62 | 8,70 | 189 166 | -56,92 | 10,16 | 0,91 | |

| 3. Прибыль от продаж | 2 080 497 | 4 776 865 | 73,29 | 20,26 | 2 696 368 | -53,03 | 129,60 | 13,00 | |

| 4. Сальдо операционных доходов и расходов | -1 080 733 | 22 062 071 | -38,07 | 93,57 | 23 142 804 | 131,65 | -2 141,40 | 111,59 | |

| 5. Сальдо внереализационных доходов и расходов | -23 836 | -5 313 888 | -0,84 | -22,54 | -5 290 052 | -21,70 | 22 193,54 | -25,51 | |

| 6. Итого прибыль (убыток) до налогообложения | 975 928 | 21 525 048 | 34,38 | 91,30 | 20 549 120 | 56,92 | 2 105,60 | 99,09 | |

| 7. Валовая выручка | 2 838 650 | 23 576 936 | 100,00 | 100,00 | 20 738 286 | 0,00 | 730,57 | 100,00 | |

По данным таблицы ТС 4, в структуре итогового показателя (валовой выручке) на начало периода максимальную долю занимает выручка нетто от продаж (138,91%), минимальная доля за показателем «сальдо операционных доходов и расходов» (-38,7%). К концу периода ситуация резко изменяется и уже максимальную долю в структуре итогового показателя (валовой выручке) занимает показатель «сальдо операционных доходов и расходов» (93,57%), на втором месте прибыль до налогообложения (91,30%). Значительное увеличение этих показателей произошло за счет увеличения к концу периода доходов от участия в других организациях (на 23 142 804 руб.), который составляет сальдо операционных доходов. В итоге наблюдается увеличение итогового показателя Валовой выручки на 20 738 286 руб. к концу анализируемого периода. Как уже отмечалось выше, в абсолютных величинах значительный рост показателя наблюдается у показателя «Сальдо операционных доходов и расходов» и «прибыль до налогообложения», также увеличились такие показатели, как «выручка нетто от продаж» на 2 885 534 руб. и прибыль от продаж на 2 696 368 руб. Значительное снижение можно отметить у показателя «сальдо внереализационных доходов и расходов» на — 5 290 052 руб. Наибольший темп прироста 22 193,54% показал показатель «отрицательное сальдо внереализационных расходов», он значительно превышает средний темп прироста (темп прироста итогового показателя 730,57%). Также превышает средний темп прироста прибыль до налогообложения. На структуру изменения в валовой выручке наибольшее влияние оказали изменения «сальдо операционных доходов и расходов» (в структуре 111,59%) и прибыль до налогообложения (в структуре 99,9%), наименьшее влияние – полная себестоимость продукции (в структуре 0,91%).

Результаты расчетов для оценки движения денежных средств

| Показатель | Значение, тыс.руб. | Уд. вес, % | Тенденция изменений | ||

| на начало периода | на конец периода | на начало периода | на конец периода | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Остаток денежных средств на начало отчетного года | 196 390 | 6 119 357 | ↑ | ||

| Движение денежных средств по текущей деятельности | |||||

| 2. Доходы по текущей деятельности | 64 202 202 | 121 308 505 | 80,64 | 56,88 | ↑ |

| 3. Расходы по текущей деятельности | 63 675 867 | 135 725 885 | 86,40 | 66,38 | ↓ |

| 4. Чистые денежные средства от текущей деятельности | 526 335 | -14 417 380 | 8,89 | -163,75 | ↓ |

| Движение денежных средств по инвестиционной деятельности | |||||

| 5. Доходы по инвестиционной деятельности | 1 372 452 | 29 023 054 | 1,72 | 13,61 | ↑ |

| 6. Расходы по инвестиционной деятельности | 2 589 123 | 41 654 298 | 3,51 | 20,37 | ↓ |

| 7. Чистые денежные средства от инвестиционной деятельности | -1 216 671 | -12 631 244 | -20,54 | -143,47 | ↓ |

| Движение денежных средств по финансовой деятельности | |||||

| 8. Доходы по финансовой деятельности | 14 043 102 | 62 949 045 | 17,64 | 29,51 | ↑ |

| 9. Расходы по финансовой деятельности | 7 429 799 | 27 096 126 | 10,08 | 13,25 | ↓ |

| 10. Чистые денежные средства от финансовой деятельности | 6 613 303 | 35 852 919 | 111,66 | 407,22 | ↑ |

| 11. Чистое увеличение (уменьшение) денежных средств и их эквивалентов | 5 922 967 | 8 804 295 | 100,00 | 100,00 | ↑ |

| 12 Остаток денежных средств на конец отчетного периода | 6 119 357 | 14 923 652 | ↑ | ||

| 13. Итого доходы | 79 617 756 | 213 280 604 | 100,00 | 100,00 | ↑ |

| 14. Итого расходы | 73 694 789 | 204 476 309 | 100,00 | 100,00 | ↓ |

| 15. Достаточность притока по текущей деятельности для обеспечения оттока по инвестиционной деятельности | -690 336 | -27 048 624 | ↓ | ||

| 16. Достаточность притока по финансовой деятельности для обеспечения непокрытого оттока по инвестиционной деятельности | 5 922 967 | 8 804 295 | ↑ | ||

Анализ движения денежных средств показал уменьшение притока чистых денежных средств от текущей деятельности предприятия (с 526 335 тыс. руб. на начало периода до -14 417 380 тыс. руб. на конец периода) при увеличении притока чистых денежных средств от финансовой деятельности (с 5 922 967 тыс. руб. на начало периода до 8 804 295 тыс. руб. к концу периода) и снижении притока чистых денежных средств от инвестиционной деятельности (с -1 216 671 тыс. руб. на начало периода до -12 631 244 тыс. руб. на конец периода). За период произошло чистое увеличение денежных средств и их эквивалентов на 2 881 328 тыс. руб. (с 5 922 967 тыс.руб. до 8 804 295 тыс.руб.). К концу периода чистые денежные средства от текущей деятельности резко уменьшаются, из-за значительного роста расходов по текущей деятельности к концу периода. То же самое можно наблюдать и по финансовой и по инвестиционной деятельности.

В структуре доходов и на начало и на конец анализируемого периода наибольшие притоки денежных средств были от текущей деятельности (80,64% на начало и 56,88% на конец). Аналогичную ситуацию можно наблюдать и в структуре расходов денежных средств (86,4% и 66,38%). И на начало, и на конец периода условие достаточности притока по текущей деятельности для обеспечения оттока по инвестиционной деятельности не соблюдалось. К концу периода ситуация ухудшилась. Достаточность притока по финансовой деятельности для обеспечения непокрытого оттока по инвестиционной деятельности соблюдалось и на начало и на конец периода. К концу периода ситуация улучшилась. Улучшение произошло за счет притока денежных средств по финансовой деятельности. Текущая деятельность ведется плохо, так как нет дополнительного поступления денежных средств, расходы сопоставимы с доходами.

Анализ и оценка имущества предприятия табличным способом (табл. ТС6, ТС7)

| Результаты расчетов для оценки имущества предприятия |

| ||||||||

| Показатели | Абсолютные величины, тыс. руб. | Удельные веса, % | Изменения | Темп прироста, % | Структура изменений, % | ||||

| на начало периода | на конец периода | на начало периода | на конец периода | в абсолютных величинах, тыс. руб. | в удельных весах, процентных пунктов | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ | 50 746 065 | 54 444 080 | 79,38 | 49,99 | 3 698 015 | -29,39 | 7,29 | 8,22 | |

| 1.1. Производственные | 114 641 | 101 040 | 0,18 | 0,09 | -13 601 | -0,09 | -11,86 | -0,03 | |

| 1.2. Незавершенное строительство | 987 | 12 089 | 0,00 | 0,01 | 11 102 | 0,01 | 1 124,82 | 0,02 | |

| 1.3. Финансовые | 50 491 101 | 53 626 986 | 78,98 | 49,24 | 3 135 885 | -29,74 | 6,21 | 6,97 | |

| 1.4. Прочие | 139 336 | 703 965 | 0,22 | 0,65 | 564 629 | 0,43 | 405,23 | 1,26 | |

| 2. ОБОРОТНЫЕ АКТИВЫ | 13 182 882 | 54 467 660 | 20,62 | 50,01 | 41 284 778 | 29,39 | 313,17 | 91,78 | |

| 2.1. Производственные | 42 176 | 61 107 | 0,07 | 0,06 | 18 931 | -0,01 | 44,89 | 0,04 | |

| 2.2. Средства в расчетах | 6 793 158 | 23 616 498 | 10,63 | 21,68 | 16 823 340 | 11,06 | 247,65 | 37,40 | |

| 2.3. Финансовые | 6 347 548 | 30 790 055 | 9,93 | 28,27 | 24 442 507 | 18,34 | 385,07 | 54,34 | |

| 2.4. Прочие оборотные активы | 0 | 0 | 0,00 | 0,00 | 0 | 0,00 | 0,00 | 0,00 | |

| БАЛАНС | 63 928 947 | 108 911 740 | 100,00 | 100,00 | 44 982 793 | 0,00 | 70,36 | 100,00 | |

Результаты расчетов для оценки запасов предприятия

| Показатели | Абсолютные величины, тыс. руб. | Удельные веса, % | Изменения | Темп прироста, % | Структура изменений, % | |||

| на начало периода | на конец периода | на начало периода | на конец периода | в абсолютных величинах, тыс. руб. | в удельных весах, процентных пунктов | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Сырье и материалы | 4 255 | 7 988 | 10,09 | 13,07 | 3 733 | 2,98 | 87,73 | 19,72 |

| Животные на откорме и выращивании | 0 | 0 | 0,00 | 0,00 | 0 | 0,00 | 0,00 | 0,00 |

| Затраты в незавершенном производстве | 0 | 0 | 0,00 | 0,00 | 0 | 0,00 | 0,00 | 0,00 |

| Готовая продукция | 8 210 | 43 579 | 19,47 | 71,32 | 35 369 | 51,85 | 430,80 | 186,83 |

| Товары отгруженные | 0 | 0 | 0,00 | 0,00 | 0 | 0,00 | 0,00 | 0,00 |

| Расходы будущих периодов | 8 814 | 7 560 | 20,90 | 12,37 | -1 254 | -8,53 | -14,23 | -6,62 |

| Прочие запасы и затраты | 39 | 0 | 0,09 | 0,00 | -39 | -0,09 | -100,00 | -0,21 |

| НДС | 20 858 | 1 980 | 49,45 | 3,24 | -18 878 | -46,21 | -90,51 | -99,72 |

| Итого запасов с учетом НДС | 42 176 | 61 107 | 100,00 | 100,00 | 18 931 | 0,00 | 44,89 | 100,00 |

| Продаваемая часть запасов | 33 362 | 53 547 | 79,10 | 87,63 | 20 185 | 8,53 | 60,50 | 106,62 |

| Непродаваемая часть запасов | 8 814 | 7 560 | 20,90 | 12,37 | -1 254 | -8,53 | -14,23 | -6,62 |

Анализ активов предприятия за анализируемый период показал значительное увеличение оборотных активов на 41 284 778 тыс. руб., темп прироста составил 313,17%. Наибольшее изменение в абсолютных значениях в структуре оборотных активов показали финансовые оборотные активы (увеличились на 24 442 507 тыс. руб.) и средства в расчетах (на 16 823 340 тыс. руб.). Внеоборотные активы за анализируемый периода тоже увеличились (на 3 698 015 тыс. руб.). Наибольший темп прироста в структуре внеоборотных активов показали «Незавершенно строительство» – 1 124,82% и прочие внеоборотные активы – 405,23%, а отрицательный темп прироста показали производственные внеоборотные активы (-11,86%). Также значительно увеличились в структуре внеоборотных активов финансовые внеоборотные активы, в абсолютных величинах на 3 135 885 тыс. руб. В структуре всего имущества предприятия доля внеоборотных активов выросла на 29,39 процентных пункта. Увеличение имущества предприятия (изменения в валюте баланса) произошло за счет роста оборотных активов (91,78%) в части финансовых оборотных активах (краткосрочные финансовые вложения) и средств в расчетах (дебиторская задолженность со сроком погашения менее года).

В структуре запасов и НДС произошло увеличение готовой продукции на 35 369 тыс. руб., темп прироста составил 430,8%. В структуре изменения итогового показателя (ЗНДС) за период готовая продукция имеет значительное влияние (186,83%). Значительному изменению подверглись также следующие показатели: НДС - снижение за период на 18 878 тыс. руб., отрицательный темп прироста составил -90,51%, доля в структуре итогового показателя 99,72%; сырье и материалы – увеличение за период на 3 733 тыс. руб., темп прироста составил 87,73%, доля в структуре итогового показателя 19,72%. Необходимо отметить, что в структуре ЗНДС доля продаваемой ее части составляет 79,10% на начало периода и 87,63% к концу периода, т.е. несколько увеличилась, но, по-прежнему составляет основу ЗНДС.

Анализ и оценка капитала предприятия табличным способом (табл. ТС8)

| Данные для анализа пассива баланса предприятия. |

| ||||||||

| Показатели | Абсолютные величины, тыс. руб. | Удельные веса, % | Изменения | Темп прироста, % | Структура изменений, % | ||||

| на начало периода | на конец периода | на начало периода | на конец периода | в абсолютных величинах, тыс. руб. | в удельных весах, процентный пунктов | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| 1. КАПИТАЛ И РЕЗЕРВЫ | 22 115 988 | 30 111 954 | 34,59 | 27,65 | 7 995 966 | -6,95 | 36,15 | 17,78 | |

| 2. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 21 852 625 | 46 391 439 | 34,18 | 42,60 | 24 538 814 | 8,41 | 112,29 | 54,55 | |

| 3. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 19 960 334 | 32 408 347 | 31,22 | 29,76 | 12 448 013 | -1,47 | 62,36 | 27,67 | |

| 3.1. Займы и кредиты | 10 070 087 | 27 337 656 | 15,75 | 25,10 | 17 267 569 | 9,35 | 171,47 | 38,39 | |

| 3.2. Кредиторская задолженность | 6 218 247 | 5 069 944 | 9,73 | 4,66 | -1 148 303 | -5,07 | -18,47 | -2,55 | |

| 3.3.Прочие краткосрочные пассивы | 3 672 000 | 747 | 5,74 | 0,00 | -3 671 253 | -5,74 | -99,98 | -8,16 | |

| БАЛАНС | 63 928 947 | 108 911 740 | 100,00 | 100,00 | 44 982 793 | 0,00 | 70,36 | 100,00 | |

Темп прироста капитала и резервов П3 составляет 31,27% к концу периода (абсолютный прирост составил 5 693 141 тыс. руб.), что является положительной тенденцией. Темп прироста П3 выше, чем темп прироста ВБ (17,25%). Темп прироста долгосрочных обязательств П4 к концу периода составил 31,71% (абсолютный прирост составил 4 956 472 тыс. руб.), в то время как темп прироста краткосрочных обязательств отрицательный и составил в абсолютном выражении -1 871 097 тыс. руб. (-10,98%). Это является улучшением структуры капитала предприятия. Однако, обращает на себя внимание то обстоятельство, что доля П3 составляет менее 50% от всех обязательств предприятия и на начало и на конец периода, но рост П3 к концу периода на 4,28 п.п. (до 40,05%) рассматриваем как положительную тенденцию. В структуре краткосрочных обязательств наблюдается улучшение к концу периода: несмотря на некоторый рост ЗиК (на 1,56 п.п.) хороший темп отрицательного прироста показывает КЗ (-32,03%), прочие краткосрочные пассивы (-19,76%). На долю П3 приходится 64,85% изменений ВБ, на долю П4 приходится 56,46% изменений ВБ, на долю П5 приходится -21,31% изменений ВБ. На основании проведенного анализа, можно сделать вывод, что структура капитала предприятия за анализируемый период улучшилась.

Глава 3. Финансовый анализ предприятия коэффициентным способом

Похожие работы

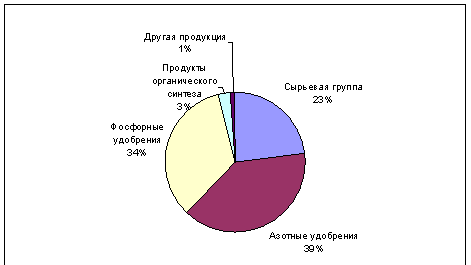

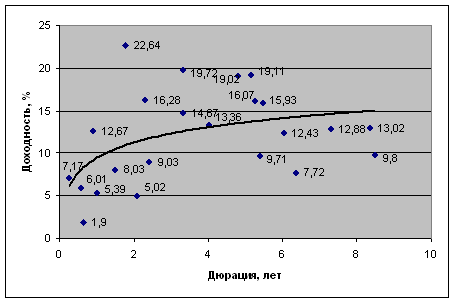

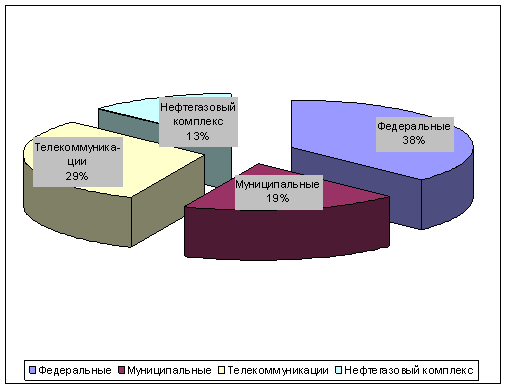

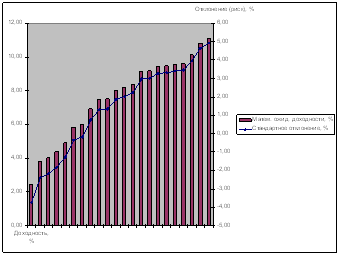

... негативных последствий для инвестиционного портфеля ОАО «МХК «ЕвроХим» и поиску путей формирования оптимальной структуры портфеля ценных бумаг организации на текущую дату. Рис. 4. Доходность еврооблигаций ОАО «МХК «ЕвроХим» на 02.03.2009 г. 3. Управление инвестиционным портфелем предприятия 3.1 Направления совершенствования структуры инвестиционного портфеля По сравнению с ...

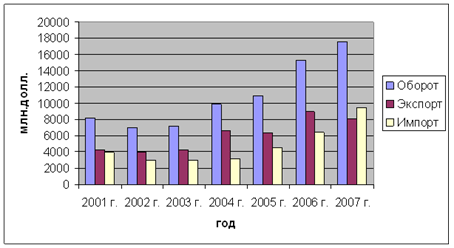

... . Отметим, что как Россия, так и США осознают необходимость дальнейшего роста внешнеторговых потоков, кроме того, он обусловлен динамикой и тенденциями развития современного мирового экономического пространства. 2. Проблемы воздействия экономического положения США и России на состояние экономики в этих странах 2.1 Экономические процессы в России и их воздействие на экономическое положение ...

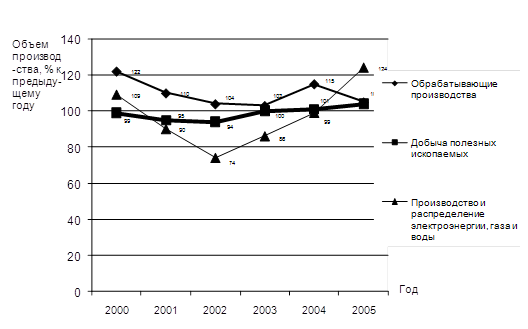

... новых и модернизации действующих производств. В области ведется целенаправленная работа над созданием благоприятного климата для вложения капиталов. Инвестиционная политика в Тульской области основывается на принципах: · доброжелательности в отношениях с инвестором и взаимной ответственности участников инвестиционного процесса; · равноправия инвесторов; · ...

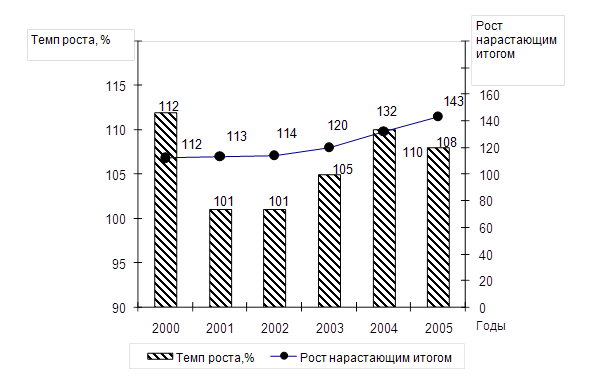

... с Указа Президента Российской Федерации от 05.12.1993г. №2096. Особое место уделено мерам государственной поддержки и в Федеральном Законе от 30.11.1995г. №190-ФЗ « О финансово-промышленных группах», а также в ряде Президентских Указов и Правительственных постановлений. К настоящему времени в Российской Федерации сложилась уже достаточно развитая правовая база, регламентирующая вопросы ...

0 комментариев