Навигация

Анализ коэффициентов финансового состояния

3.1. Анализ коэффициентов финансового состояния

Оценка платежеспособности коэффициентным способом (табл. КС1)

| Расчетные величины и тенденции изменения коэффициентов финансового состояния предприятия | ||||||

| Наименование | Нормальное ограничение | Значения | Соответствие нормальному ограничению | Тенденция изменения | ||

| на начало периода | на конец периода | на начало периода | на конец периода | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Коэффициент автономии, Ка | ≥ 0,5 | 0,35 | 0,28 | - | - | ↓ |

| 2. Коэффициент соотношения заемных и собственных средств, Кз/с | ≤ 1 | 1,89 | 2,62 | - | - | ↓ |

| 3. Коэффициент маневренности, Км | ≥ 0 | -0,31 | 0,73 | - | + | ↑ |

| 4. Коэффициент обеспеченности запасов собственными и приравненными к ним источниками формирования, Коз | ≥ 1 | -160,69 | 360,99 | - | + | ↑ |

| 5. Коэффициент абсолютной ликвидности, Кабс | ≥ 0,2 | 0,32 | 0,95 | + | + | ↑ |

| 6. Коэффициент ликвидности, Кл | ≥ 0,8 | 0,65 | 1,67 | - | + | ↑ |

| 7. Коэффициент покрытия, Кп | ≥ 2 | 0,66 | 1,68 | - | - | ↑ |

| 8. Коэффициент реальной стоимости имущества производственного назначения, Кип | ≥ 0,5 | 0,00 | 0,00 | - | - | - |

| 9. Коэффициент прогноза банкротства, Кпб | › 0 | -0,21 | -0,01 | - | - | ↑ |

| 10. Скорректированный коэффициент прогноза банкротства, Кпбск | › 0 | -0,21 | -0,01 | - | - | ↑ |

| 11.Коэффициент кредиторско-дебиторской задолженности, Ккз/дз | ≤ 1 | 0,93 | 0,22 | + | + | ↑ |

Коэффициент маневренности Км = ПОК/П3 на начало периода (-0,31) не соответствовал нормальному ограничению (≥0), однако к концу периода (0,73) он увеличился, что является положительной тенденцией.

Коэффициент обеспеченности запасов собственными и приравненными к ним источниками формирования Коз = ПОК/ЗНДС, не соответствует нормальному ограничению (≥1) на начало периода (-160,69), а на конец периода соответствует (360,99). Данный коэффициент тоже имеет положительную тенденцию.

Оценка кредитоспособности коэффициентным способом

При проведении анализа кредитоспособности предприятия коэффициентным способом рассчитываются коэффициенты абсолютной ликвидности, ликвидности, покрытия. Результаты представлены в таблице КС1.

Коэффициент абсолютной ликвидности Кабс = (ДС+КФВ)/П5 соответствует нормальному ограничению (≥0,2) и на начало (0,32), и на конец периода(0,95). К концу периода ситуация улучшилась.

Коэффициент ликвидности Кл = (ДС+КФВ+ДЗ<1+ПОА)/П5 на начало периода (0,65) не соответствует нормальному ограничению (≥0,8), к концу периода ситуация улучшилась, коэффициент (1,67) соответствует нормальному ограничению. Это свидетельствует о повышении платежных возможностей предприятия.

Коэффициент покрытия Кп = А2/П5 не соответствует нормальному ограничению (≥2,0), но он повысился с 0,66 до 1,68 к концу периода. Это свидетельствует об увеличении платежных возможностей предприятия при условии своевременных расчетов с дебиторами и реализацией материальных оборотных средств.

Анализ, проведенный коэффициентным способом, показал, что кредитоспособность предприятия на начало не была достаточной. К концу периода кредитоспособность повысилась.

Оценка вероятности банкротства коэффициентным способом

При проведении анализа вероятности банкротства предприятия коэффициентным способом рассчитывается коэффициент прогноза банкротства, скорректированный коэффициент прогноза банкротства, коэффициент кредиторско-дебиторской задолженности. Результаты представлены в таблице КС1.

Коэффициент прогноза банкротства Кпб = (ЗНДС +НЛА-П5)/ВБ повысился к концу периода с -0,21 до -0,01. И на начало периода, и на конец периода значение Кпб не удовлетворяет нормальному ограничению (≥0). Но все же тенденция по Кп положительна.

Скорректированный коэффициент прогноза банкротства Кпбск = (ЗНДСпрод +НЛА-П5)/ВБ увеличился с -0,21 до -0,01, что свидетельствует о незначительном улучшении способности предприятия расплачиваться по своим краткосрочным обязательствам имеющимися в его распоряжении денежными, приравненными к ним средствами и продаваемой частью запасов. Значение коэффициента и на начало и на конец периода не соответствует нормальному ограничению (≥0), вероятность банкротства к концу периода снижается.

Коэффициент соотношения кредиторско-дебиторской задолженности Ккз/дз = КЗ/ДЗ<1 и на начало периода (0,93) и на конец периода (0,22) соответствует нормальному ограничению (≤1). Это говорит о том, что предприятие способно погашать кредиторскую задолженность за счет ДЗ<1 (при условии благоприятных расчетов с дебиторами).

Анализ, проведенный коэффициентным способом, показал, что опасность банкротства присутствует у предприятия на начало периода, на конец анализируемого периода ситуация улучшилась. К концу периода вероятность банкротства снизилась.

Оценка имущества предприятия коэффициентным способом

При проведении анализа имущества коэффициентным способом оцениваются коэффициенты финансового состояния предприятия и коэффициенты финансовых результатов деятельности. Результаты представлены в таблице КС1.

Коэффициент абсолютной ликвидности Кабс = (ДС+КФВ)/П5, характеризующий, какую часть П5 предприятие может погасить. Коэффициент соответствует нормальному ограничению (≥0,2) ни на начало (0,32), ни на конец периода (0,95). К концу периода ситуация улучшилась.

Коэффициент реальной стоимости имущества производственного назначения Кип = (НМА+ОС+СиМ+Жив+ЗНП)/ВБ, отражающий долю реальной стоимости имущества производственного назначения в имуществе предприятия не соответствует нормальному ограничению (≥0,5) ни на начало периода ни на конец периода.

Анализ, проведенный коэффициентным способом, с учетом показателей рентабельности и оборачиваемости (таблица КС2.) показал, что структура имущества и эффективность его использования в целом за анализируемый период улучшилась.

Оценка капитала предприятия коэффициентным способом

При проведении анализа капитала предприятия коэффициентным способом оцениваются коэффициенты финансового состояния предприятия и коэффициенты финансовых результатов деятельности предприятия. Результаты расчетов представлены в таблице КС1,КС2

Коэффициент автономии Ка = П3/ВБ за период снизился с 0,35 до 0,28, что может свидетельствовать об уменьшении финансовой независимости предприятия, снижении гарантии погашения своих обязательств в будущем. И на начало и на конец анализируемого периода значение Ка не соответствует нормальному ограничению (≥0,5).

Коэффициент соотношения заемных и собственных средств Кз/с = (П4+П5)/П3 за период увеличился с 1,89 до 2,62 – тенденция к увеличению величины заемных средств и снижению собственных источников покрытия. И на начало и на конец анализируемого периода значение Кз/с не соответствует нормальному ограничению (≤1).

Коэффициент маневренности Км = (П3+П4-А1)/П3 за период увеличился с -0,31 до 0,73, что свидетельствует об увеличении величины собственных средств предприятия, находящихся в мобильной форме, и понижении возможностей маневрирования этими средствами. На начало периода коэффициент не соответствовал нормальному ограничению (≥0), к концу периода соответствовал.

За анализируемый период коэффициенты рентабельности всего капитала, собственного капитал, перманентного капитала увеличились. Это свидетельствует о повышении эффективности использования капитала на предприятии. Общая оборачиваемость капитала и оборачиваемость собственного капитала, а также оборачиваемость кредиторской задолженности тоже показывают повышение. Средний срок оборота кредиторской задолженности повысился с 575,59 до 270 дней, что является благоприятной тенденцией.

Анализ, проведенный коэффициентным способом, показал, что эффективность использования капитала за анализируемый период улучшилась.

Похожие работы

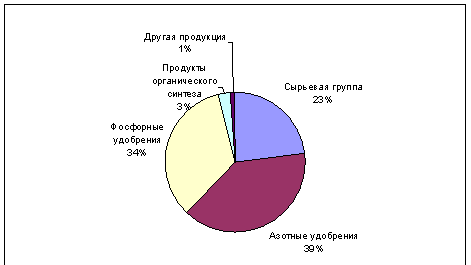

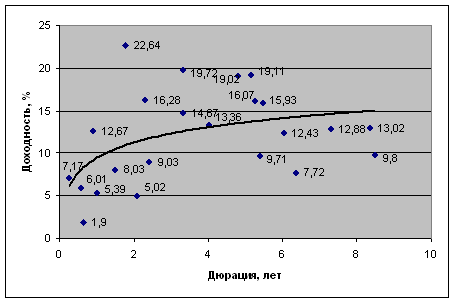

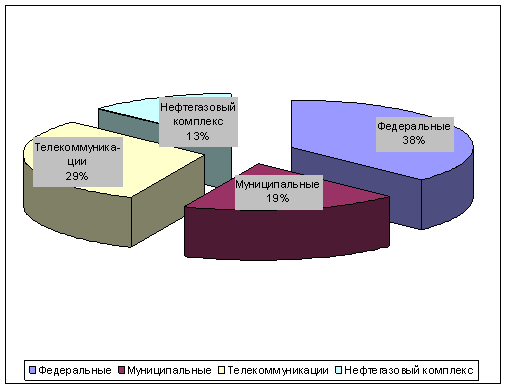

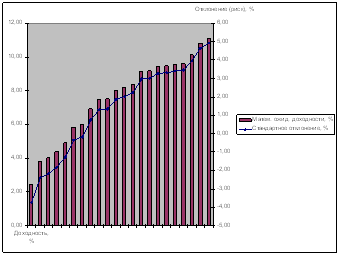

... негативных последствий для инвестиционного портфеля ОАО «МХК «ЕвроХим» и поиску путей формирования оптимальной структуры портфеля ценных бумаг организации на текущую дату. Рис. 4. Доходность еврооблигаций ОАО «МХК «ЕвроХим» на 02.03.2009 г. 3. Управление инвестиционным портфелем предприятия 3.1 Направления совершенствования структуры инвестиционного портфеля По сравнению с ...

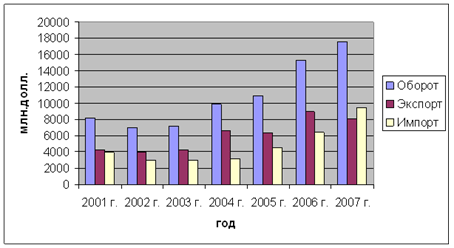

... . Отметим, что как Россия, так и США осознают необходимость дальнейшего роста внешнеторговых потоков, кроме того, он обусловлен динамикой и тенденциями развития современного мирового экономического пространства. 2. Проблемы воздействия экономического положения США и России на состояние экономики в этих странах 2.1 Экономические процессы в России и их воздействие на экономическое положение ...

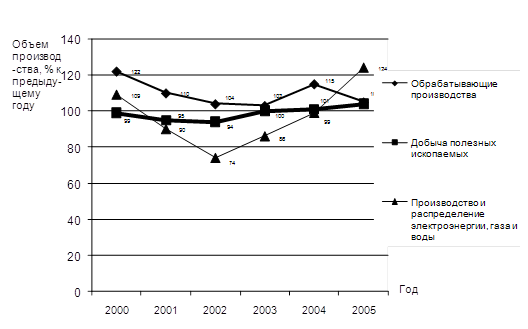

... новых и модернизации действующих производств. В области ведется целенаправленная работа над созданием благоприятного климата для вложения капиталов. Инвестиционная политика в Тульской области основывается на принципах: · доброжелательности в отношениях с инвестором и взаимной ответственности участников инвестиционного процесса; · равноправия инвесторов; · ...

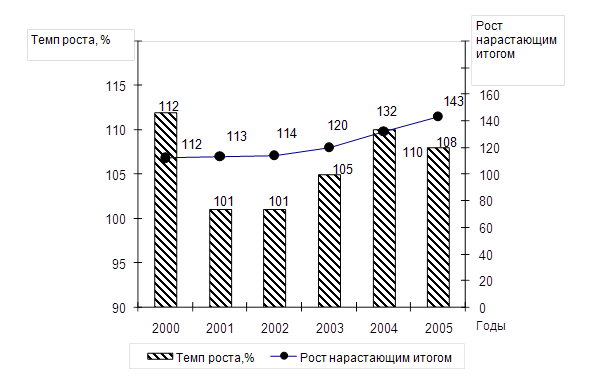

... с Указа Президента Российской Федерации от 05.12.1993г. №2096. Особое место уделено мерам государственной поддержки и в Федеральном Законе от 30.11.1995г. №190-ФЗ « О финансово-промышленных группах», а также в ряде Президентских Указов и Правительственных постановлений. К настоящему времени в Российской Федерации сложилась уже достаточно развитая правовая база, регламентирующая вопросы ...

0 комментариев