Навигация

Анализ ЭФР при исключении суммы выплат по кредиту

3.2 Анализ ЭФР при исключении суммы выплат по кредиту

из налогооблагаемой прибыли.

Ситуация несколько изменяется с эффектом финансового рычага, если при исчислении налогооблагаемой прибыли учитывают финансовые расходы по обслуживанию долга. Тогда за счет налоговой экономии реальная ставка процента за кредиты уменьшается по сравнению с контрактной. Она будет равна: СП (1 – n). В таких случаях ЭФР рекомендуется рассчитывать следующим образом:

ЭФР=[Р(1 – n) – СП (1 – n)] Кз/Кс=(Р – СП)(1 – n)Кз/Пс. (3.1)

Данные приведены в Приложении 2.

В этом случае ЭФР для 1 квартала не изменится.

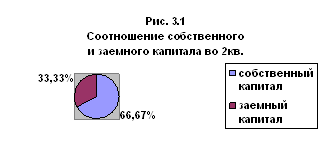

Для 2 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)/2=12,95%

Рс=40(1-0,3)+ЭФР=28+12,95=40,95%

Проверка: Рс=819/2000=40,95%

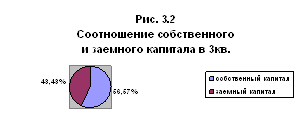

Для 3 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)1500/2000=19,43%

Рс=40(1-0,3)+ЭФР=28+19,43=47,43%

Проверка: Рс=948,5/2000=47,43%

Для 4 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)1200/2600=11,95%

Рс=40(1-0,3)+ЭФР=28+11,95=39,95%

Проверка: Рс=1038,8/2600=39,95%

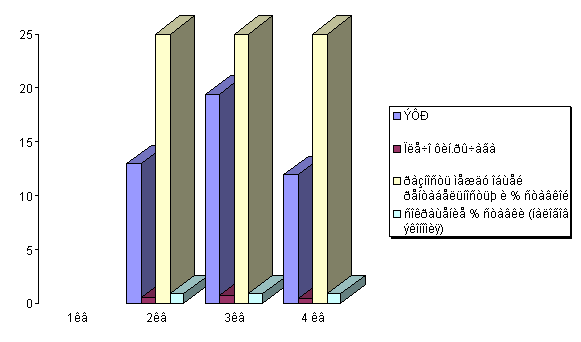

Сравнительный анализ по расчетам ЭФР двумя способами приведен в Таблице 3.2

Таблица 3.2| квартал | Доля заемного капитала (%) | ЭФР (по формуле 1.1), (%) | Рентабельность собственного капитала (при ЭФР 1.1) , (%) | ЭФР (по формуле 3.1), (%) | Рентабельность собственного капитала (при ЭФР 3.1) , (%) | Отклонение по ЭФР (5-3), и по Рс (6-4) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 кв | 0 | 0 | 28 | 0 | 28 | 0 |

| 2 кв | 33,33 | 12,5 | 40,5 | 12,95 | 40,95 | 0,45 |

| 3 кв | 43,43 | 18,75 | 46,75 | 19,43 | 47,43 | 0,68 |

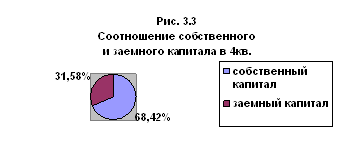

| 4 кв | 31,58 | 11,54 | 39,54 | 11,95 | 39,95 | 0,41 |

Из таблицы видно, что за счет изменения расчета налогооблагаемой прибыли (налоговая экономия) ЭФР и рентабельность собственного капитала увеличились.

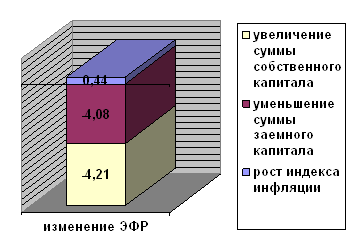

3.3. По факторный анализ изменения ЭФР

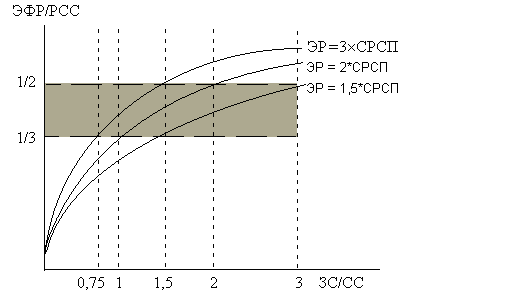

Как показывают приведенные данные, при одинаковом уровне рентабельности совокупного капитала в 40% рентабельность собственного капитала разная, в зависимости от доли заемного капитала. Эффект финансового рычага в случае учета финансовых расходов зависит от трех факторов:

1) разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой;

2) сокращения процентной ставки по причине налоговой экономии;

3) плеча финансового рычага.

Рассчитаем их влияние на основе данных из Приложения 2.

Для 2-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%

3. Влияние плеча финансового рычага:

1000/2000=0,5%

Тогда ЭФР=([1]+[2])*[3]=(25+0,9)*0,5=12,95%

Для 3-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%

3. Влияние плеча финансового рычага:

1500/2000=0,75%

Тогда ЭФР=([1]+[2])*[3]=(25+0,9)*0,75=19,43%

Для 4-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%

3. Влияние плеча финансового рычага

1200/2600=0,75%

Тогда ЭФР=([1]+[2])*[3]=(25+0,9)*0,46=11,95%

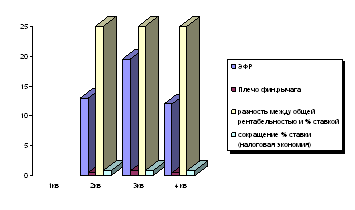

По приведенным расчетам можно заметить, что для ООО «Графика», ключевым фактором изменения ЭФР является непосредственно плечо финансового рычага, т.е. отношение заемного капитала к собственному. (Таблица 3.3)

Таблица 3.3|

| Влияние на ЭФР (%) | ||

| факторы | 2кв | 3кв | 4кв |

| разность между общей рентабельностью всего капитала после уплаты налога и контрактной СП. | 25 | 25 | 25 |

| сокращение процентной ставки по причине налоговой экономии | 0,9 | 0,9 | 0,9 |

| плечо финансового рычага | 0,5 | 0,75 | 0,46 |

| ЭФР | 12,95 | 19,43 | 11,95 |

Графически участие факторов – на рис. 3.4

Похожие работы

... управление постоянными и переменными затратами, оперативное изменение их соотношения при меняющихся условиях хозяйствования позволяют увеличить потенциал формирования операционной прибыли предприятия. Финансовый леверидж Одной из главных задач финансового менеджмента является максимизация уровня рентабельности собственного капитала при заданном уровне финансового риска. Такая задача может быть ...

... , при условии, что экономическая рентабельность активов фирмы больше ставки процента по кредиту. Можно утверждать, что РСС = ЭР + ЭФР или ЭФР = РСС – ЭР[8] 2. Расчет эффекта финансового левериджа Так как эффект финансового рычага – это приращение к рентабельности собственного капитала, полученное благодаря привлечению кредита, несмотря на его платность, и уплаты налога на прибыль. ...

... вывести формулу чистой прибыли: Пч = (1-n)(Пб-(СП*Кз)), где Пч – чистая прибыль; n – ставка налога на прибыль; СП – ставка ссудного процента (т.е. процента за кредит). 1.2 Эффект финансового левериджа Для каждого предприятия (корпорации) большое значение имеет соблюдение правила, при котором как собственный, так и заемный капитал должны обеспечивать отдачу в форме прибыли (дохода). ...

... АО (Currency). lev - значение финансового левериджа текущего АО (Currency). t1,t2 - промежуточные переменные (String). Таблица свойств формы.Begin Form FIN_LEV Caption = "Расчет финансового левериджа" ClientHeight = 4560 ClientLeft = 1410 ClientTop = 1995 ClientWidth = 7305 Height = 4965 Icon = (Icon) Left = 1350 LinkTopic = "Form1" ...

0 комментариев