Навигация

Фактори, що характеризують можливості формування фінансових ресурсів з альтернативних джерел

2. Фактори, що характеризують можливості формування фінансових ресурсів з альтернативних джерел.

У даній групі факторів основними є:

а) достатність резервів власного капіталу, сформованих у попередньому періоді;

б) вартість залучення додаткового акціонерного капіталу;

в) вартість залучення додаткового позикового капіталу;

г) доступність кредитів на фінансовому ринку;

д) рівень кредитоспроможності акціонерного товариства, обумовлений його поточним фінансовим станом.

3. Фактори, пов’язані з об’єктивними обмеженнями. До числа основних факторів даної групи належать:

а) рівень оподатковування дивідендів;

б) рівень оподатковування майна підприємств;

в) досягнутий ефект фінансового левериджу, обумовлений співвідношенням власного і позикового капіталу;

г) фактичний розмір одержуваного прибутку і коефіцієнт рентабельності власного капіталу.

4. Інші фактори. У складі даних факторів можуть бути виділені:

а) кон’юнктурний цикл товарного ринку, учасником якого є акціонерна компанія. У період підйому кон’юнктури ефективність капіталізації прибутку значно зростає;

б) рівень дивідендних виплат компаніями-конкурентами;

в) невідкладність платежів за раніше отриманими кредитами;

г) можливість втрати контролю над управлінням компанією. Низький рівень дивідендних виплат може призвести до зниження ринкової вартості акцій компанії, що збільшує ризик фінансового захоплення акціонерної компанії конкурентами.

Оцінка даних факторів дозволяє визначити вибір того або іншого типу дивідендної політики на найближчий перспективний період.

Механізм розподілу прибутку акціонерного товариства відповідно до обраного типу дивідендної політики передбачає таку послідовність дій:

На першому етапі із суми чистого прибутку вилучаються обов’язкові відрахування в резервний і інші фонди спеціального призначення, передбачені статутом товариства. Сума чистого прибутку, за мінусом обов’язкових відрахувань, є так званим "дивідендним коридором", у рамках якого реалізується відповідний тип дивідендної політики.

На другому етапі частина чистого прибутку, що залишилася, розподіляється на капіталізуєму і споживчу її частини. Якщо акціонерне товариство притримується залишкового типу дивідендної політики, то в процесі цього етапу розрахунків пріоритетним завдання є формування фонду виробничого розвитку і навпаки.

На третьому етапі сформований за рахунок прибутку фонд споживання розподіляється на фонд дивідендних виплат і фонд споживання персоналу акціонерного товариства, що передбачає додаткове матеріальне стимулювання працівників і задоволення їх соціальних потреб. Основою такого розподілу є обраний тип дивідендної політики і зобов’язання акціонерного товариства за колективним договором.

Визначення рівня дивідендних виплат на одну просту акцію здійснюється за формулою:![]() , де

(1.0)

, де

(1.0)

РДВпа – рівень дивідендних виплат на одну акцію;

ФДВ – фонд дивідендних виплат, сформований відповідно до обраного типу дивідендної політики;

ВП – фонд виплат дивідендів власникам привілейованих акцій (за передбаченим їх рівнем);

Кпа – кількість простих акцій, емітованих акціонерним товариством.

Важливим етапом формування дивідендної політики є вибір форм виплати дивідендів. Основними з таких форм є:

1. Виплати дивідендів готівкою (чеками). Це найбільш проста і найпоширеніша форма здійснення дивідендних виплат.

2. Виплата дивідендів акціями. Така форма передбачає надання акціонерам дивідендні виплати знову емітувати в акції. Вона має інтерес для акціонерів, менталітет яких орієнтований на ріст капіталу в наступному періоді. Акціонери, що вважають за краще поточний прибуток, можуть продати в цих цілях додаткові акції на ринку.

3. Автоматичне реінвестування. Дана форма виплати надає акціонерам право індивідуального вибору – одержати дивіденди готівкою або реінвестувати їх у додаткові акції. У цьому випадку акціонер вкладає з компанією або обслуговуючою її брокерською конторою відповідну угоду.

4. Викуп акцій компанією. Він розглядається як одна з форм реінвестування дивідендів, відповідно до якої на суму дивідендного фонду компанія скуповує на фондовому ринку частину акцій, що вільно обертаються. Це дозволяє автоматично збільшувати розмір прибутку на одну акцію, що залишилася і підвищувати коефіцієнт дивідендних виплат у наступному періоді. Така форма використання дивідендів потребує згоди акціонерів.

Для оцінки ефективності дивідендної політики акціонерного товариства використовують такі показники:

а) коефіцієнт дивідендних виплат, що розраховується за формулами:![]() або

або![]() , де (1.1)

, де (1.1)

Кдв – коефіцієнт дивідендних виплат;

ФДВ – фонд дивідендних виплат, сформований відповідно до обраного типу дивідендної політики;

ЧП – сума чистого прибутку акціонерного товариства;

Да – сума дивідендів, що виплачуються на одну акцію;

ЧПа – сума чистого прибутку, що припадає на одну акцію.

б) коефіцієнт співвідношення ціни і прибутку за акцією, що визначається за формулою:![]() , де (1.2)

, де (1.2)

Кц/п – коефіцієнт співвідношення ціни і прибутку за акцією;

РЦа – ринкова ціна однієї акції;

Да – сума дивідендів, виплачених на одну акцію.

При оцінці ефективності дивідендної політики можуть бути використані також показники динаміки ринкової вартості акцій.

2.Поняття складних відсотків,їхні види.

Складний відсоток – сума доходу, яка утворюється в результаті інвестування за умови, що сума нарахованого відсотка не виплічується після кожного періоду, а приєднується до суми основного вкладу і у подальшлму платіжному періоді сама приносить дохід.

1. Необхідніть і сутність визначення вартості грошей у часі. Фінансовий менеджмент потребує постійного здійснення розрахунків, пов’язаних з надходженням грошових коштів в різні періоди часу. Ключову роль в цих розрахунках відіграє оцінка вартості грошей в часі. У відповідності з концепцією вартості грошей в часі однакова сума грошей в різні періоди часу має неоднакову вартість : ця вартість в теперішній час завжди є вищою, ніж в будь-якому майбутньому періоді. Зміну часової вартості грошей можна пояснити наступним чином. Грошова одиниця в попередньому році була такою ж, як і в поточному. Але наслідки інфляції чітко ілюструють, що купівельна спроможність грошей змінюється з плином часу. Розглядаючи реальну вартість грошей, підприємці повинні брати до уваги не тільки руйнівні дії інфляції, а також і здатність інвестування, адже мета фінансового менеджмента - це можливість з грошей робити додаткові гроші. Багато підприємств мають декілька варіантів вкладення грошей, їх мета на цей час - обрати з цих варіантів найбільш прибутковий. Основними причинами втрачання вартості грошей є: інфляція, наявність ризику і віддання підприємцями переваги наявним грошам. Інфляція пов”язана із загальним підвищенням цін у країні. Коли зростають ціни, падає вартість грошової одиниці. Враховуючи те, що в майбутньому ціни зростатимуть, вартість грошової одиниці в наступні роки буде ще нижчою, ніж в попередні. Таким чмном, купівельна спроможність грошової одиниці сьогодні вища, ніж буде завтра.

Ризик або невпевненість у майбутньому також зменшують вартість грошей. Через невпевненість у майбутньому ризик з часом зростає. Більшість підприємців хоче уникнути ризику, тому вище цінує гроші, які є сьогодні, аніж ті, що мають бути в майбутньому. Ті суб”єкти підприємницької діяльності, які погоджуються віддати свої наявні гроші сьогодні в обмін на їх більшу кількість у майбутньому, жадають більш високої компенсації у вигляді певної винагороди за цей ризик. Всі суб”єкти господарювання віддають перевагу наявним грошам, ніж очікуваним у майбутньому, тобто “симпатизують” високій ліквідності. Втіленням ліквідності і є наявні гроші. Якщо підприємець інвестує ці гроші, сподіваючись доходів у майбутньому, тобто міняє гарантовані “живі” гроші на ризикованіші доходи у майбутньому, то цей “обмін” можливий за умови, що майбутні доходи повинні бути достатньо високі. Це необхідно, щоб виправдати ризик, на який погоджується інвестор, оскільки він сподівається на високу винагороду як компенсацію за втрату ліквідності. Таким чином, із вищевикладеного можна зробити наступні висновки : 1.Сьогодні гроші дорожчі, ніж завтра.

2. Гроші втрачають свою вартість через інфляцію, ризик, схильність до ліквідності.

Перехід до ринкової економіки супроводжується появою нових для підприємств України видів діяльності. До них можна віднести вибір варіантів вкладання грошових коштів, оцінка ефективності інвестицій, тощо. Відкрито нові можливості використання капіталу: участь в різноманітних ризикових проектах, придбання цінних паперів, нерухомості; вкладання грошей на депозитні рахунки комерційних банків. Розміщуючи капітал в один з обраних проектів, фінансовий менеджер планує не тільки з часом повернути вкладені гроші, а й отримати бажаний економічний ефект. Таким чином, гроші набувають такої об”єктивно існуючої характеристики, як часова вартість. В нашій країні інвестиційна діяльність для багатьох суб”єктів підприємницької діяльності є дещо новим видом діяльності, тому, коли фінансовий менеджер збирається обрати той чи інший варіант вкладення грошових коштів, він повинен чітко визначити відповіді на основні запитання для здійснення інвестиційного проекту: який початковий капітал, процентна ставка, період вкладення коштів, можливість нарахування складного процента раз на рік чи частіше (з якою частотою?), репутація фірми, в справу якої інвестуються кошти, економічна та політична стабільність в країні, тощо.

Розглянемо методичний інструментарій оцінки вартості грошей за простими відсотками. При розрахунку суми простого відсотка в процесі прирощення вартості використовується формула :

І=PVхnхi,де

(2.1)

І - сума відсотка за обумовлений період часу вцілому;

PV – початкова сума грошових коштів (теперішня вартість);

n – кількість інтервалів , по яких здійснюється розрахунок відсоткових платежів, в загальному обумовленорму періоді часу;

і - відсоткова ставка, виражена десятковим дробом.

Майбутня вартість вкладання грошей сьогодні з урахуванням нарахованої суми відсотка визначається за формулою:

FV=PV+I=PVх(1+nхi) (2.2)

Множник ( 1 + n х i ) називають множником або коефіцієнтом нарощення суми простих відсотків.

(1+nхi)завжди>1.

Методичний інструментарій оцінки вартості грошей за складними відсотками .

Для розрахунку майбутньої суми вкладу (вартості грошей) в процесі його прирощення за складними відсотками використовується формула :

FV=PVх(1+i)n,де

(2.3)

FV – майбутня вартість вкладу (грошових коштів) при його нарощенні за складними відсотками; PV – початкова сума вкладу (грошових коштів); і - відсоткова ставка, виражена десятковим дробом; n – кількість інтервалів , по яких здійснюється кожний відсотковий платіж, в загальному обумовленорму періоді часу. Відповідно, сума відсотка І в цьому випадку визначається за формулою :

І=FV–PV. (2.4)

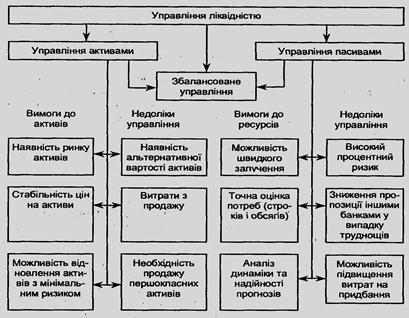

Слід зазначити, що складний відсоток може нараховуватись декілька разів в межах одного року. Якщо m-кількість разів нарахування складного процента протягом року , тоді майбутня вартість FV депозиту PV при ставці процента і після n років складає:  (2.5.)

(2.5.)

Проблема “гроші-час” не нова , тому відпрацьовано зручні моделі та алгоритми, які дозволяють орієнтуватися в справжній вартості майбутніх дивідендів з позицій поточного періоду.

Різноманітність задач щодо визначення зміни вартості грошей в часі можна звести у такі групи:

І. Компаундирування - визначення майбутньої вартості грошей. (FV, future value - майбутня вартість, англ.):

1.1. вкладених водночас на певний термін під певний % (просте компаундирування);

1.2. вкладених рівними частками через рівні проміжки часу під певний % - це визначення FV анюїтетів або ренти:

1.2.1. компаундирування звичайної (відстроченної) ренти - це визначення FV ренти, вклади по якій проводяться в кінці кожного періоду;

1.2.2. компаундирування вексельної ренти - визначення FV ренти, вклади по якій проводяться на початку кожного періоду.

ІІ. Дисконтування - визначення поточної (теперішньої) вартості грошей (PV, present value - теперішня вартість, англ.):

2.1. отримуємих в майбутньому водночас (просте дисконтування);

2.2. отримуємих в майбутньому через рівні проміжки часу:

2.2.1. в кінці кожного періоду – це визначення теперішньої вартості звичайних анюїтетів, або PV звичайної (відстроченної) ренти;

2.2.2. на початку кожного періоду - це визначення PV вексельної ренти.

2.1 Поняття дисконтування.

Дисконтування – процес визначення теперішньої вартості грошового потоку шляхом коригування майбутніх грошових надходжень за допомогою коефіцієнта дисконтування.

Врахування усіх аспектів зміни вартості грошей у часі, яке дає змогу аналізувати динаміку капіталів і грошових потоків, досягається за допомогою прийому дисконтування. Його можна визначити як засіб приведення майбутніх доходів (видатків) і розмірів капіталу для зіставлення з сумою вкладеного капіталу в оцінці на момент вкладення.

У фінансовому аналізі прийнято користуватися такими поняттями, пов'язаними із застосуванням прийому дисконтування:

PV — теперішня вартість капіталу або доходу (Present Value);

FV — майбутня вартість капіталу або доходу (Future Value);

dm — дисконтуючий множник.

Величина PV завжди менша від величини FV через дію факторів часової зміни вартості грошей, причому PV = dm • FV. Сама ж величина dm обернено пропорційна нормі доходності грошей (її називають ще коефіцієнтом дисконтування і позначають літерою тс). Якщо, наприклад, володар 5000 доларів вклав їх у банківський депозит під 10% річних, то через рік його капітал становитиме 5000*(1+0,1) = 5500 доларів, тобто, аби протягом року стати володарем 5500 доларів, треба (за норми доходності у 10% річних) вкласти 5000 доларів. Іншими словами, 5500 доларів сьогодні — це 5000 доларів рік тому (правильне також твердження: 5000 доларів сьогодні — це 5500 доларів через рік). У цьому прикладі PV= 5000, FV = 5500, к = 0,1, a dm = 1 : (1 + k), тобто dm = 1 : (1 + 0,1) = 0,909, звідки PF = 0,909*5500=5000, a FV = PV : dm = 5000 : 0,909 = = 5500.

У наведеному прикладі враховано один період обертання капіталу (один рік), хоч, звичайно, в процесі аналізу доводиться мати справу з вивченням динаміки капіталів, доходів за кілька періодів (обертів): наприклад, гроші вкладені у банк на три роки, або, скажімо, на б місяців, інвестиційний проект розрахований на 4 роки функціонування.

Причому величина k у ці періоди може бути або сталою,

або змінною. З урахуванням цього формули дисконтування мають вигляд:

![]() (2.1.1)

(2.1.1)

або

![]() (2.1.2)

(2.1.2)

де k — незмінна норма доходності грошей за період, що розглядається; t — кількість років (місяців) або кількість обертів грошей за період, що розглядається, при незмінному к.

![]() (2.1.3)

(2.1.3)

або

![]() (2.1.4)

(2.1.4)

де к1, ..., кt — норми доходності відповідно у 1-й, 2-й і т. д. роки (місяці), на які розбитий період, що розглядається; t — кількість років (місяців) або кількість обертів грошей за період, що розглядається.

За допомогою наведених формул можна визначити співвідношення між величинами PV і FV як на кінець періоду, що аналізується, так і за будь-який проміжний період інвестування грошей.

З дисконтуванням пов'язане поняття про прості та складні відсотки. Вважається, що інвестиція зроблена на умовах простих відсотків, якщо інвестований капітал збільшується за кожний часовий інтервал (рік, місяць, день) на прийняту норму доходності. Наприклад, якщо гроші вкладені в облігацію номінальною вартістю 10 000 грн. на умовах 45% річних, то на кінець першого року інвестування капітал досягає 10 000 + 0,45 • 10 000 = 14 500 грн., на кінець другого року — 10 000 + 0,45 • 10 000 + 0,45 X X 10 000 = 19 000 грн. і т.д. Тобто за кожний інтервал доход обчислюється з початкової суми вкладення. Формула розміру капіталу, вкладеного на умовах простих відсотків, через t періодів (Kt) має вигляд:

Kt = K + K • r + K • r+ ... =K(1 + t - r), (2.1.5)

де К — початкова сума капіталу; г — норма відсотка за обумовлений період; t — порядковий номер періоду.

Якщо за умовами інвестування доход на вкладені гроші нараховується на всю суму, включаючи початковий внесок і нараховані раніше проценти, вважається, що інвестиція зроблена на умовах складних відсотків.

Наприклад, якщо гроші в сумі 10 000 грн. вкладені у банківський депозит на умовах сплати 2% щомісячно у порядку складних відсотків, то:

— на кінець першого місяця вклад становить 10 000 + + 0,02 • 10 000 = 10 200 грн.;

— на кінець другого місяця він дорівнюватиме 10 000 + + 0,02 • 10 000 + 0,02(10 000 + 0,02 • 10 000) = 10 200 + + 0,02 • 10 200 = 10 404 грн.

У загальному вигляді, якщо позначити величину вкладу після другого місяця через К2, маємо:

![]()

Очевидно, що при використанні складних відсотків сума грошей через і-й період визначається за формулою

![]() (2.1.6)

(2.1.6)

Використання в аналізі динаміки капіталів і доходів саме логіки цієї формули відповідає призначенню грошей — безперервно генерувати нові гроші. Тому формули дисконтування саме й побудовані на основі цього принципу. Дисконтування доходу застосовується для оцінки майбутніх грошових надходжень із позиції поточного моменту. Інвестор, зробивши вкладення капіталу, керується наступними положеннями:

а) відбувається постійне знецінювання грошей;

б) бажано періодично одержувати доход на капітал не нижче певного мінімуму.

Похожие работы

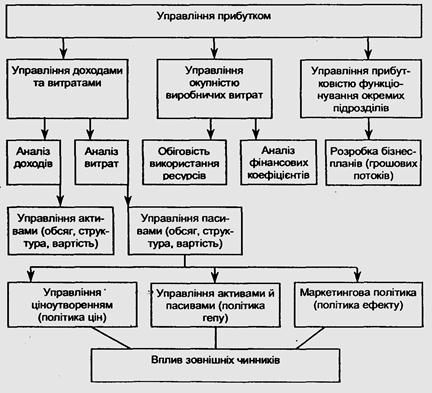

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

... млн. американських працівників Країна розміщення штаб-квартири компанії Частка американських службовців, % Великобританія 20 Канада 19 Японія 11 Німеччина 10 Нідерланди 8 Франція 7 Інші країни 25 У системі м/н менеджменту виділяють 5 варіантів «фірмових» підходів м/н компанії до формування культури і кадрової політики: -домінуючий стиль штаб-квартири і перенесення його ...

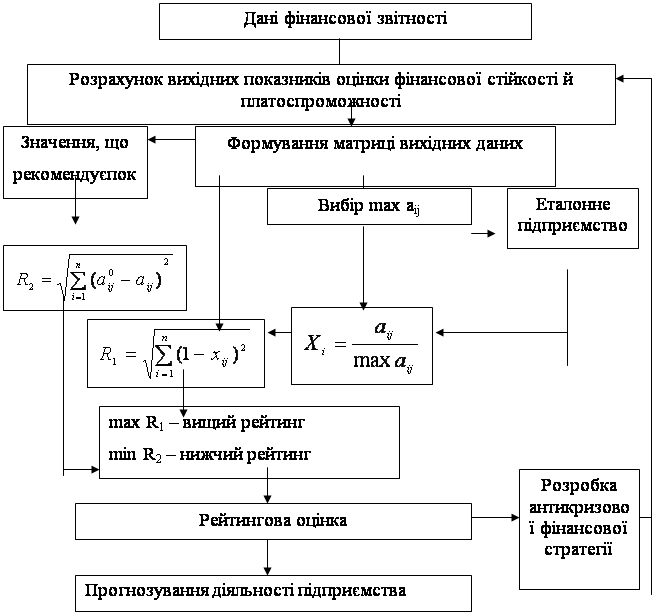

... чином, з обліком вищесказаного необхідно провести перерахунок загального й локального показників фінансового стану підприємства й оцінити ступінь впливу фінансового ризику. 9) Визначення шляхів подальшого розвитку підприємства (ухвалення управлінського рішення). Повна фінансова стабілізація досягається, тільки якщо підприємство забезпечило тривалу фінансову рівновагу в процесі свого майбутнього ...

... комбінованого аудита. Результатом є більш ефективний аудит і процес сертифікації, послідовне зниження їхньої собівартості. 3. Обґрунтування рекомендацій щодо підвищення ефективності політики антикризового фінансового управління ВАТ «Донецькгірмаш» 3.1 Рекомендації з попередження надзвичайних ситуацій і ліквідації їхніх наслідків Проведений аналіз виробничої діяльності ВАТ «Донецькгірмаш» ...

0 комментариев