Навигация

Современное состояние пенсионной системы в Республике Казахстан

2.2 Современное состояние пенсионной системы в Республике Казахстан

Текущее состояние накопительной пенсионной системы на 1 января 2009 года

На 1 января 2009 года в республике функционировали 14 накопительных пенсионных фондов.

Лицензии на деятельность по привлечению пенсионных взносов и осуществлению пенсионных выплат в декабре 2008 года юридическим лицам не выдавались. Лицензии на инвестиционное управление пенсионными активами фондов имеют 13 юридических лиц, из них 9 фондов имеют лицензию на самостоятельное управление пенсионными активами.

На отчетную дату 11 банков второго уровня осуществляли кастодиальную деятельность. Вместе с тем, кастодиальное обслуживание фондов осуществляли 7 банков второго уровня: Дочерний банк АО «HSBC Банк Казахстан», АО «Банк ЦентрКредит», АО «Народный Сберегательный Банк Казахстана», Дочерняя организация АО «Банк ТуранАлем» - АО «Темірбанк», АО «Евразийский банк», АО «АТФБанк», АО «Ситибанк Казахстан». [24]

Вкладчики (получатели) фондов

Фонды продолжают привлекать в накопительную пенсионную систему экономически занятое население республики, в результате постоянно увеличивается количество индивидуальных пенсионных счетов (далее – счет) вкладчиков.

По состоянию на 1 января 2009 года количество счетов вкладчиков (получателей) по обязательным пенсионным взносам составило 9 613 112 с общей суммой пенсионных накоплений 1 415,5 млрд. тенге. За январь - декабрь 2008 года количество счетов вкладчиков, перечисляющих обязательные пенсионные взносы, увеличилось на 389 400 (4,22 %), в том числе за декабрь на 47 157 (0,49 %). [24]

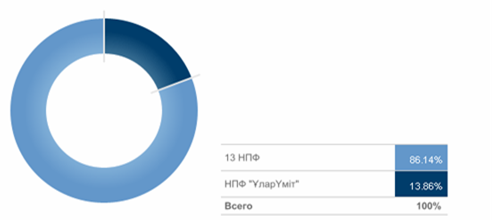

На 1 января 2009 года наибольшее количество счетов вкладчиков (получателей) по обязательным пенсионным взносам было сосредоточено в 4 фондах: «ГНПФ» - 25,15%, «Народного Банка Казахстана» - 21,94 %, «Ұлар Үміт» – 14,38 % и «БТА Казахстан» - 10,44 % или на их долю приходится 71,91 % от общего количества вкладчиков всех фондов. За декабрь 2008 года доля по 4 фондам снизилась по сравнению с предыдущим отчетным месяцем на 0,03 процентных пунктов. [24]

Количество счетов вкладчиков (получателей) по добровольным u1087 пенсионным взносам составило на 1 января 2009 года 41 499 с общей суммой пенсионных накоплений 959,2 млн. тенге. С начала 2008 года количество счетов вкладчиков (получателей), перечисляющих добровольные пенсионные взносы, увеличилось на 595 (1,45 %), при этом в декабре 2008 года произошло снижение общего количества счетов вкладчиков на 125 (0,30 %). Вкладчики по добровольным пенсионным взносам были у всех фондов.

Количество счетов вкладчиков по добровольным профессиональным пенсионным взносам, увеличившись за январь - декабрь 2008 года на 182 (4,73 %), по состоянию на 1 января 2009 года составило 4 030 с общей суммой пенсионных накоплений 57,6 млн. тенге. Вкладчиков по добровольным профессиональным пенсионным взносам имели три фонда: «Ұлар Үміт», «БТА Казахстан» и «Народного Банка Казахстана». [24]

Пенсионные накопления вкладчиков (получателей)

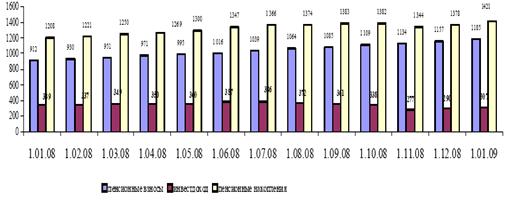

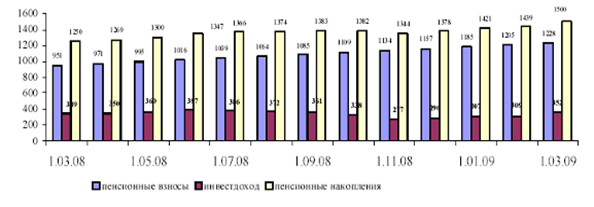

На 1 января 2009 года пенсионные накопления вкладчиков (получателей) составили 1 420,5 млрд. тенге или увеличились по сравнению с 1 января 2008 года на 212,4 млрд. тенге (17,58 %). За декабрь 2008 года общая сумма пенсионных накоплений 2 увеличилась на 42,1 млрд. тенге (3,05 %). [24]

Общее поступление пенсионных взносов, увеличившись за декабрь на 27,8 млрд. тенге (2,40 %), составило на 1 января 2009 года 1 184,7 млрд. тенге. При среднемесячных поступлениях пенсионных взносов за январь -декабрь 2007 года 19,0 млрд. тенге, за январь - декабрь 2008 года они соответственно составили 22,7 млрд. тенге или с ростом на 19,47 %. [24]

Сумма «чистого» инвестиционного дохода (за минусом комиссионных вознаграждений) от инвестирования пенсионных активов, зачисленная на счета вкладчиков и получателей, увеличившись за декабрь 2008 года на 16,6 млрд. тенге (5,72%), по состоянию на 1 января 2009 года составила 307,0 млрд. тенге. Пенсионные накопления вкладчиков (получателей) в январе - декабре 2008 года характеризовались следующими показателями: см. таблицу 2 [24]

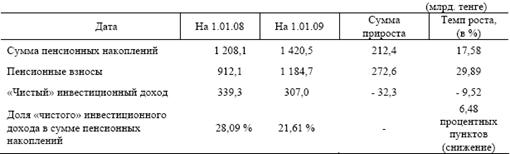

Таблица 2.

Пенсионные накопления вкладчиков

Из приведенной таблицы видно, что сумма прироста пенсионных накоплений за январь - декабрь 2008 года составила 212,4 млрд. тенге или среднемесячный прирост пенсионный накоплений составил 17,7 млрд. тенге, при 24,87 млрд. тенге в соответствующем периоде прошлого года или со снижением на 28,83 %. [24]

Снижение прироста пенсионных накоплений вкладчиков (получателей), аккумулированных в накопительных пенсионных фондах в 2008 году, вызвано, прежде всего, снижением инвестиционного дохода от инвестирования пенсионных активов.

В условиях мирового финансового кризиса снижение инвестиционного дохода от инвестирования пенсионных активов обусловлено снижением биржевых цен на финансовые инструменты основных отечественных и иностранных эмитентов, в которые были инвестированы пенсионные активы.

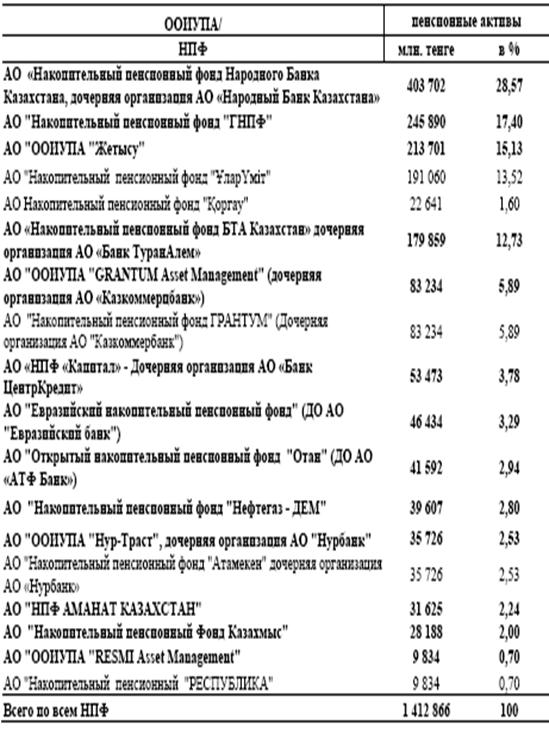

На 1 января 2009 года наибольшую сумму пенсионных накоплений имели 4 фонда: «Народного Банка Казахстана» - 403,4 млрд. тенге (28,40 %), «ГНПФ» – 245,5 млрд. тенге (17,28 %), «Ұлар Үміт» - 199,1 млрд. тенге (14,02 %), и «БТА Казахстан» - 179,9 млрд. тенге (12,66 %) от общего объема пенсионных накоплений всех фондов или в совокупности, на эти 4 фонда приходилось 72,36 % всех пенсионных накоплений. За декабрь месяц 2008 года доля снизилась на 0,23 процентных пунктов. [24]

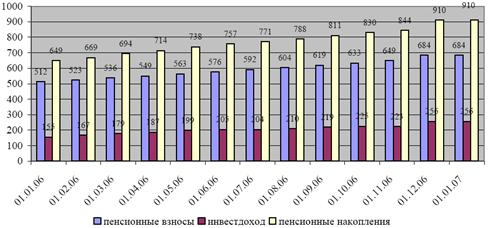

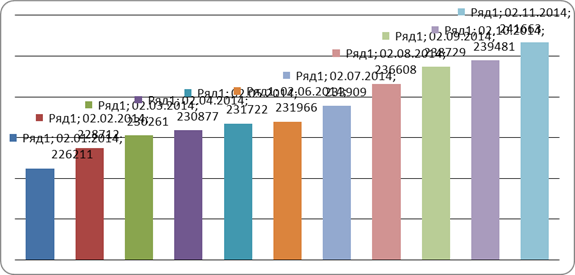

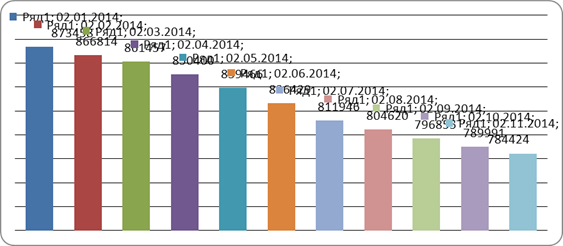

Рисунок 2. Динамика изменения пенсионных взносов, «чистого» инвестиционного дохода и пенсионных накоплений (в млрд. тенге) [24]

Продолжает увеличиваться сумма пени за несвоевременное удержание и перечисление обязательных пенсионных взносов и осуществление переводов пенсионных накоплений из одного фонда в другой, которая по состоянию на 1 января 2009 года составила 9,5 млрд. тенге или с ростом по сравнению с предыдущим отчетным месяцем на 2,15% [24]

Пенсионные выплаты и переводы в страховые организации из фондов по состоянию на 1 января 2009 года составили 92,1 млрд. тенге или увеличились по сравнению с 1 декабря 2008 года на 2,6 млрд. тенге (2,91%). В январе -декабре 2008 года фондами осуществлены пенсионные выплаты получателям на общую сумму 29,0 млрд. тенге, при 15,2 млрд. тенге, осуществленных пенсионных выплатах в соответствующем периоде 2007 года или в 1,9 раза больше.

Переводы пенсионных накоплений получателей в страховые организации в соответствии с договором пенсионного аннуитета за январь - декабрь 2008 года осуществлены 297 получателям на общую сумму 303,4 млн. тенге. Общая сумма переводов пенсионных накоплений получателей в страховые организации в соответствии с договором пенсионного аннуитета составила на 1 января 2009 года 448,1 млн. тенге. [24]

Размещение информации по накопительной пенсионной системе на сайте Агентства, а также опубликование информации фондами в средствах массовой информации, позволяет вкладчикам (получателям) самостоятельно выбрать фонд и использовать, предоставленное пенсионным законодательством право перевода пенсионных накоплений из одного фонда в другой.

По состоянию на 1 января 2009 года переводы пенсионных накоплений из одного фонда в другой, увеличившись за декабрь на 15,0 млрд. тенге (4,84 %), составили 325,1 млрд. тенге. По сравнению с 1 января 2008 года переводы пенсионных накоплений увеличились на 115,3 млрд. тенге или на 54,96 %. [24]

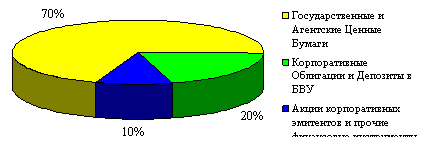

Структура пенсионных активов фондов.

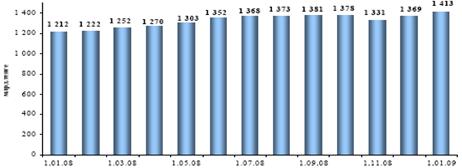

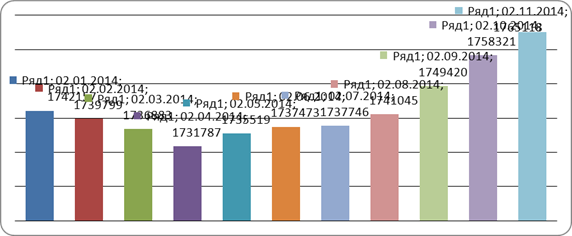

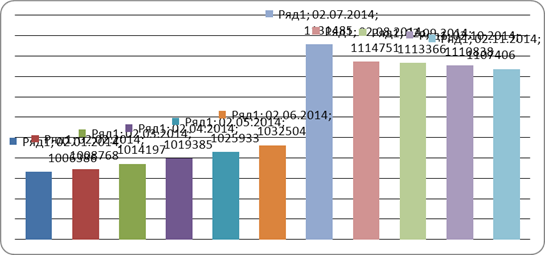

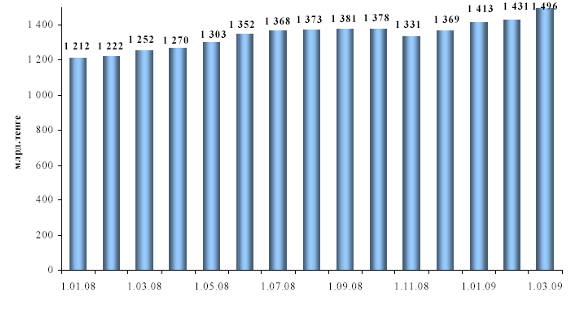

По состоянию на 1 января 2009 года совокупный объем пенсионных активов, находящихся в инвестиционном управлении ООИУПА составлял 1 412,9 млрд. тенге, увеличившись за декабрь 2008 года на 44,3 млрд. тенге или на 3,24%. За 2008 год объем пенсионных активов увеличился на 200,9 млрд.тенге или на 16,58%.

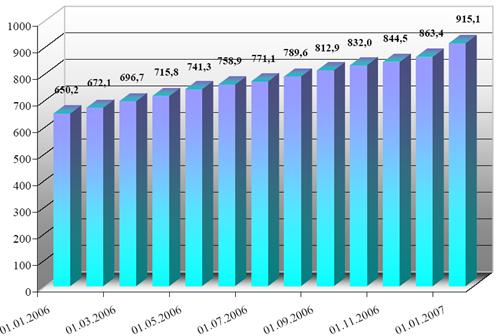

Рисунок 3. Динамика изменения совокупного объема пенсионных активов [24]

Среднемесячное увеличение пенсионных активов за период с 1 января 2008 года по 1 января 2009 года составило 16,8 млрд. тенге.

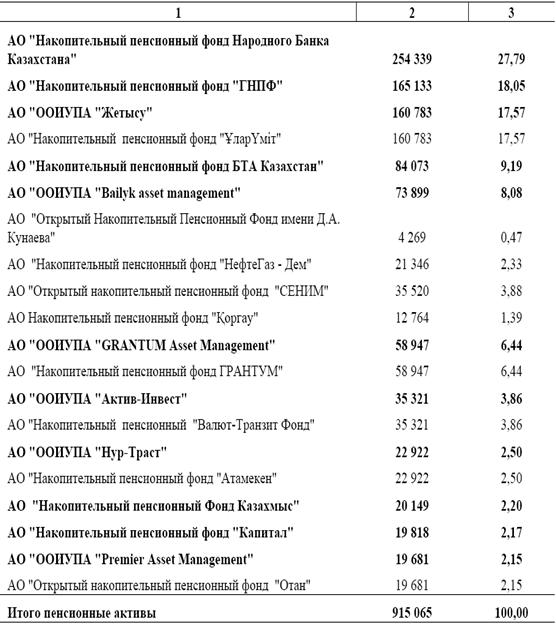

Таблица 3.

Распределение совокупного объема пенсионных активов [24]

![]()

![]()

На 1 января 2009 года объем инвестированных пенсионных активов составил 1 378,4 млрд. тенге, увеличившись за период с 1 декабря 2008 года на 31,6 млрд. тенге или на 2,35%, а за период с 1 января 2008 года - на 183,3 млрд. тенге или 15,34%. [24]

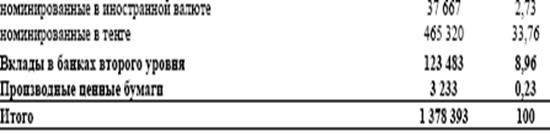

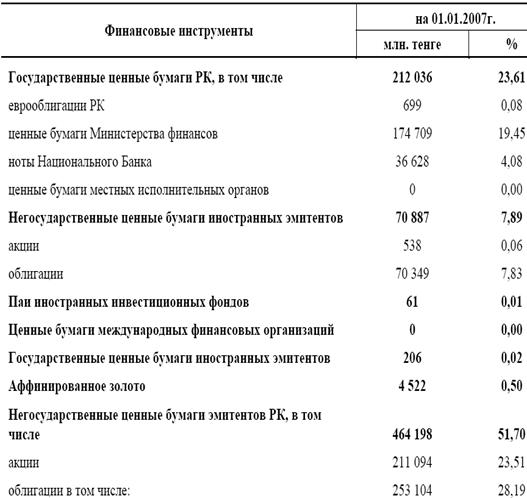

Таблица 4.

Совокупный инвестиционный портфель НПФ [24]

![]()

![]()

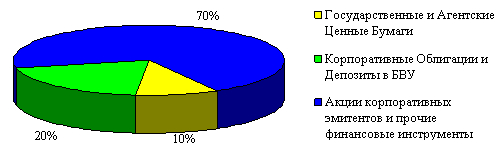

Как видно из приведенных данных, наибольшую долю в инвестиционном портфеле по прежнему составляют негосударственные ценные бумаги эмитентов Республики Казахстан и государственные ценные бумаги, общая доля которых составила 77,19%. [24]

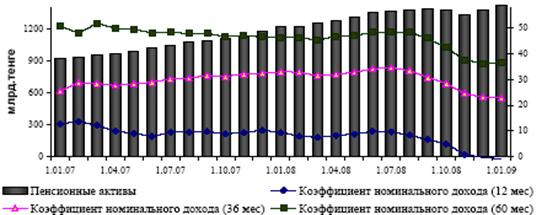

Сведения о коэффициенте номинального дохода фондов

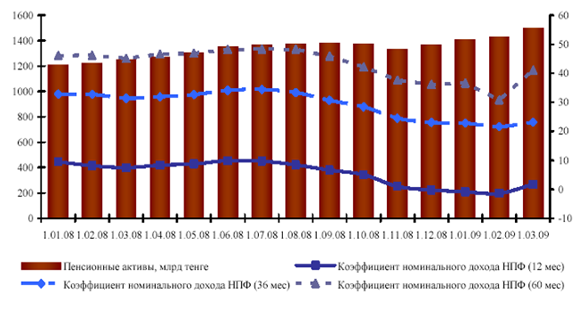

По состоянию на 1 января 2009 года средневзвешенные коэффициенты номинального дохода по пенсионным активам накопительных пенсионных фондов составили:

- за период декабрь 2003 года – декабрь 2008 года - 36,61%.Скорректированный средневзвешенный коэффициент номинального дохода – 30,19% (накопленный уровень инфляции за аналогичный период – 61,90%); [24]

- за период декабрь 2005 года – декабрь 2008 года – 22,79% (накопленный уровень инфляции за аналогичный период – 41,01%);

- за период декабрь 2007 года – декабрь 2008 года – (-0,84)% (уровень инфляции за аналогичный период – 9,50%).

Изменение коэффициента номинального дохода накопительных пенсионных фондов на 1 января текущего года по сравнению с аналогичным показателем предыдущего года характеризовалось следующим образом:

- коэффициент номинального дохода за 60 месяцев снизился на 9,54 процентных пункта;

- коэффициент номинального дохода за 36 месяцев снизился на 10,11

процентных пункта;

- коэффициент номинального дохода за 12 месяцев снизился на 10,31

процентных пункт.

Рисунок 4. Соотношение пенсионных активов и коэффициентов номинального дохода фондов [24]

Финансовое состояние фондов

Совокупный капитал фондов по состоянию на 1 января 2009 года составил 47,7 млрд. тенге, в том числе уставный капитал – 35,5 млрд. тенге или 74,42 % от общего 6 объема совокупного капитала. Общая сумма активов по состоянию на 1 января 2009 года по фондам составила 64,4 млрд. тенге или по сравнению с 1 декабря 2008 года сумма активов увеличилась на 19 млрд. тенге (41,85 %).

За январь - декабрь 2008 года 8 фондов из 14 получили прибыль (после уплаты подоходного налога) на общую сумму 3,29 млрд. тенге и 6 фондов («Ұлар Үміт», «АМАНАТ КАЗАХСТАН», «Народного Банка Казахстана», «Коргау», «Отан» и «Республика») допустили убыток на общую сумму 10,31 млрд. тенге. В целом по фондам за январь-декабрь 2008 года допущен убыток на общую сумму 7,02 млрд. тенге.

Финансовые инвестиции за счет собственных активов фондов по состоянию на 1 января 2009 года составили 50,7 млрд. тенге или 78,73 % от совокупных активов фондов.

Собственные активы фонды инвестировали в государственные ценные бумаги – 61,97 %, негосударственные ценные бумаги эмитентов Республики Казахстан – 28,75%, ценные бумаги международных финансовых организаций – 0,18 %, операции «Обратное РЕПО» - 1,99 %, размещали во вклады банков второго уровня – 5,87 %, негосударственные ценные бумаги иностранных эмитентов – 1,18 %, а также паи инвестиционных фондов – 0,06 % от общего объема инвестиций.

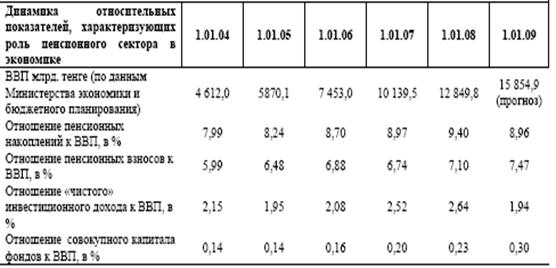

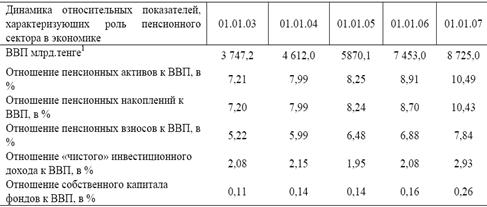

Таблица 5

Роль пенсионного сектора в экономике республики [24]

![]()

Текущее состояние накопительной пенсионной системы на 1 января 2008 года

Завершился 10 год накопительной пенсионной системы, которая из года в год успешно наращивает свои темпы развития и является одним из источников внутренних инвестиций для развития экономики Республики Казахстан.

По состоянию на 1 января 2008 года в республике функционировали 14 накопительных пенсионных фондов (далее-фонды), которые имели в регионах республики 75 филиалов и 46 представительств. Необходимо отметить, что 3 фонда: «Казахмыс», «Капитал» и «Республика» не имеют ни филиалов, ни представительств.

Количество фондов в течение продолжительного времени (с января 2002 года) не изменялось, что говорит об их достаточности на рынке пенсионных услуг для обслуживания вкладчиков (получателей). Однако, необходимо отметить, что в 2007 году впервые произошла ликвидация одного фонда -АО НП «Валют транзит Фонд».

Лицензии на инвестиционное управление пенсионными активами фондов имели 11 юридических лиц, из них 6 фондов имели лицензии на самостоятельное управление пенсионными активами: АО "Накопительный пенсионный фонд "ГНПФ", АО «Накопительный пенсионный фонд Народного Банка Казахстана, дочерняя организация АО «Народный Банк Казахстана» (далее - «Народного Банка Казахстана»), АО «Накопительный пенсионный фонд БТА Казахстан» дочерняя организация АО «Банк Туран Алем» (далее - «БТА Казахстан»), АО «НПФ «Капитал» - Дочерняя организация АО «Банк ЦентрКредит» (далее - «Капитал»), АО «Накопительный пенсионный Фонд Казахмыс» и АО «Накопительный пенсионный фонд «Отан».

На отчетную дату 10 банков второго уровня осуществляли кастодиальную деятельность. Вместе с тем, кастодиальное обслуживание фондов осуществляли 6 банков второго уровня: Дочерний банк АО «HSBC Банк Казахстан», АО «БанкЦентрКредит», АО «Народный Сберегательный Банк Казахстана», Дочерняя организация АО «БанкТуранАлем» - АО «Темірбанк» , АО «Евразийский банк» и АО «АТФБанк». [24]

Вкладчики (получатели) фондов

Количество индивидуальных пенсионных счетов (далее-счет) вкладчиков (получателей) по обязательным пенсионным взносам по состоянию на 1 января 2008 года составило 9 223 712. За 2007 год количество счетов вкладчиков (получателей) увеличилось на 687 610 (8,06%), в том числе за декабрь - 41 650 (0,45%).

Наибольшее количество счетов вкладчиков (получателей) по обязательным пенсионным взносам в течение 2007 года имели 4 фонда из 14: «ГНПФ» – 26,44%, «Народного Банка Казахстана» - 21,28%, «УларУмит» – 14,86 и «БТА Казахстан» – 9,48% или на их долю приходилось 72,06% от общего количества счетов вкладчиков (получателей). За 2007 год доля 4 фондов увеличилась на 0,69 процентных пунктов.

Количество счетов вкладчиков (получателей) по добровольным пенсионным взносам, увеличившись за отчетный год на 7 925 (24,03%), составило на 1 января 2008 года 40 904 с общей суммой пенсионных накоплений 803,1 млн. тенге. За декабрь 2007 года количество счетов вкладчиков (получателей) увеличилось на 189 (0,46%) . [24]

Счета вкладчиков по добровольным пенсионным взносам имели все фонды. Наибольшее количество счетов вкладчиков (получателей) по добровольным пенсионным взносам в течение 2007 года имели фонды: «Сеним»– 46,80%, «Капитал» – 17,86%,«УларУмит» – 14,48% и «им. Д.А. Кунаева» - 13,46% или на долю 4 фондов приходилось 92,60% от общего количества счетов.

Вкладчиков по добровольным профессиональным пенсионным взносам имели 2 фонда «УларУмит» и «Народного Банка Казахстана». Общее количество вкладчиков составляло на 1 января 2008 года 3 848, на индивидуальных пенсионных счетах которых числилось 52,5 млн.тенге. За 2007 год количество счетов вкладчиков (получателей) увеличилось на 96 (2,56%).[24]

Пенсионные накопления вкладчиков (получателей)

Пенсионные накопления вкладчиков (получателей), увеличившись за 2007 год на 298,4 млрд. тенге (32,80%), по состоянию на 1 января 2008 года составляли 1208,1 млрд. тенге. За декабрь прошлого года пенсионные накопления вкладчиков (получателей) увеличились на 43,5 млрд.тенге или на 10,0 млрд.тенге (29,85%) больше поступлений в ноябре 2007 года.

При среднемесячном приросте пенсионных накоплений в 2006 году-21,8млрд.тенге, за 2007 год он составил 24,9 млрд.тенге или с ростом на 14,22%.[24]

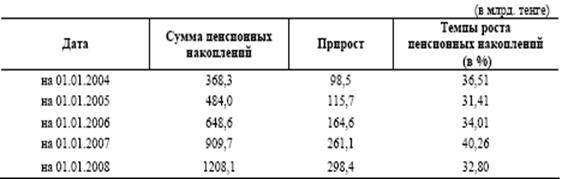

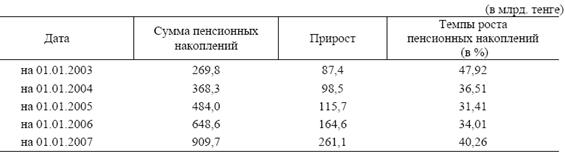

Темпы роста пенсионных накоплений вкладчиков (получателей) за последние 5 лет по сравнению с соответствующими периодами прошлых лет характеризовались следующими показателями: см. таблицу 6[24]

Таблица 6.

Темпы роста пенсионных накоплений вкладчиков

Из приведенной таблицы видно, что при абсолютном росте пенсионных накоплений снижены темпы роста за 2004 год на 5,10 процентных пунктов и 2007 год – на 7,46 процентных пунктов.

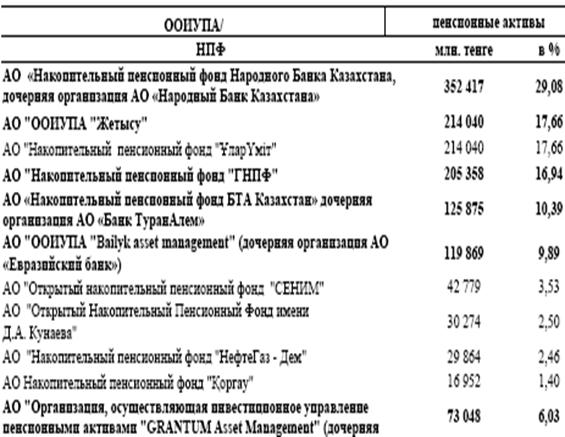

В течение 2007 года наибольшую сумму пенсионных накоплений имели вкладчики(получатели) следующих фондов: «Народного Банка Казахстана» – 29,07%, «УларУмит» – 17,63%, «ГНПФ» – 16,96%, «БТА Казахстан» - 10,38% и «ГРАНТУМ» - 6,03% от общей суммы пенсионных накоплений. В совокупности, на эти 5 фондов приходилось 80,07% от общей суммы пенсионных накоплений. За отчетный год доля 5 фондов увеличилась на 1,09 процентных пунктов. Необходимо отменить, что, начиная с марта 2004 года, лидирующее положение по объему пенсионных накоплений занимает фонд «Народного Банка Казахстана», которому принадлежит более 29% от общего объема пенсионных накоплений всех фондов.

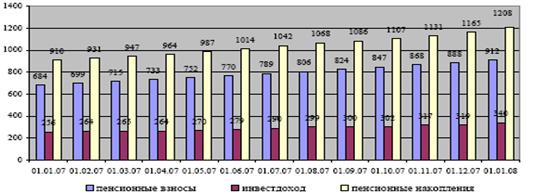

Сумма «чистого» инвестиционного дохода (за минусом комиссионных вознаграждений) от инвестирования пенсионных активов, распределенная на индивидуальные пенсионные счета вкладчиков (получателей), увеличившись за декабрь прошлого года на 20,3 млрд.тенге (6,35%), по состоянию на 1 января 2008 года составляла 339,7 млрд. тенге. За 2007 год сумма «чистого» инвестиционного дохода увеличилась на 84,0 млрд.тенге (32,86%). [24]

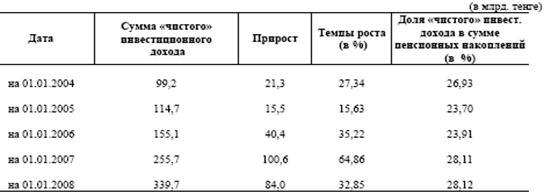

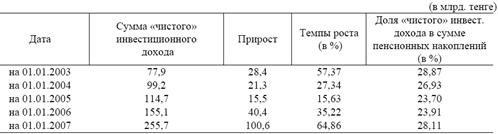

Темпы роста «чистого» инвестиционного дохода за последние 5 лет по сравнению с соответствующими периодами прошлых лет характеризовались следующими показателями: см.таблицу 7 [24]

Таблица 7.

Темпы роста «чистого» инвестиционного дохода

Из приведенной таблицы видно, что за отчетный год произошло снижение объемов«чистого» инвестиционного дохода. Так, за 2007 год сумма прироста «чистого» инвестиционного дохода составила 84,0 млрд. тенге или на 16,6 млрд.тенге (16,50%) меньше прироста за 2006 год. [24]

Необходимо отметить, что при среднемесячном приросте суммы «чистого» инвестиционного дохода в 2005 году – 3,4 млрд.тенге, 2006 году - 8,4 млрд.тенге, за 2007год он составил 7,0 млрд.тенге или со снижением на 16,67%.

Необходимо отметить, что на уменьшение объемов «чистого» инвестиционного дохода повлияло снижение доходности по государственным ценным бумагам Республики Казахстан (доля ГЦБ в суммарном инвестиционном портфеле составляет 25,4%), облигациям, деноминированных в долларах США, а также девальвации курса доллара США по отношению к тенге. Рыночный курс доллара США к тенге по данным Национального Банка Республики Казахстан снизился за 2007 год с 127,00 тенге до 120,30 тенге.

Общее поступление пенсионных взносов, увеличившись за декабрь на 24,0 млрд. тенге (2,71%), по состоянию на 1 января 2008 года составляло 912,1 млрд. тенге. За 2007 год поступило пенсионных взносов на счета вкладчиков (получателей) в сумме 228,2 млрд. тенге или на 56,7 млрд.тенге больше, чем было зачислено пенсионных взносов на счета вкладчиков (получателей) в 2006 году (171,5 млрд.тенге). [24]

Рисунок 5. Динамика изменения пенсионных взносов, «чистого» инвестиционного дохода и пенсионных накоплений (в млрд. тенге) [24]

Продолжает увеличиваться сумма пени за несвоевременное удержание и перечисление обязательных пенсионных взносов, которая по состоянию на 1 января 2008 года составляла 7,4 млрд. тенге или с ростом по сравнению с 1 января 2007 года на 2,0 млрд. тенге (37,0%). [24]

Пенсионные выплаты и переводы в страховые организации, увеличившись за 2007 год на 15,2 млрд. тенге (31,62%), по состоянию на 1 января 2008 года составляли 63,1 млрд. тенге. За 2007 год переведено пенсионных накоплений в страховые организации по договорам пенсионного аннуитета 29 получателями на общую сумму 32,0 млн. тенге.

Необходимо отметить, из года в год значительно растут пенсионные выплаты из фондов, а именно, если за 2005 год сумма выплат составляла 9,4 млрд.тенге, 2006 год – 12,1 млрд.тенге, то за 2007 год они составили 15,2 млрд.тенге или на 3,1 млрд.тенге больше, чем было выплачено в 2006 году.

Вкладчики (получатели) в отчетном периоде пользовались правом перевода пенсионных накоплений из одного фонда в другой, в результате переводы пенсионных накоплений, увеличившись за декабрь на 7,5 млрд. тенге (3,70%), составляли на 1 января 2008 года 209,8 млрд. тенге. За 2007 год общая сумма переводов пенсионных накоплений в другие фонды составила 72,5 млрд.тенге или в 1,8 раза больше сумме переводов за 2006 год.

Наибольшие суммы переводов пенсионных накоплений в другие фонды осуществлялись фондами: «ГНПФ» - 32,28%, «УларУмит» - 16,22%, «им. Д.А. Кунаева» - 13,68%, «Народного Банка Казахстана» - 11,69% и «БТА Казахстан» - 6,37% или на эти 5 фондов приходилось 80,24% от общей суммы переводов.

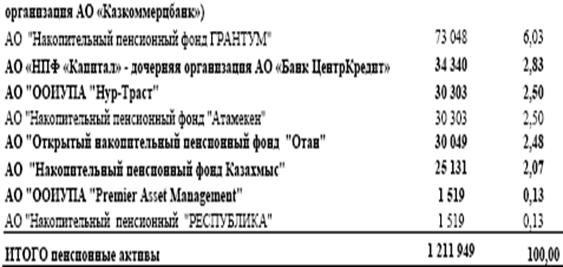

Структура пенсионных активов накопительных пенсионных фондов.

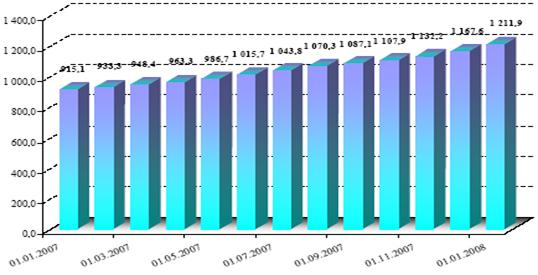

По состоянию на 1 января 2008 года совокупный объем пенсионных активов, находящихся в инвестиционном управлении ООИУПА составлял 1 211,9 млрд. тенге, увеличившись за период с 1 декабря 2007 года на 44,3 млрд. тенге или на 3,79%. За 2007 год объем пенсионных активов увеличился на 296,8 млрд.тенге или на 32,43%. см. рисунок 6. [24]

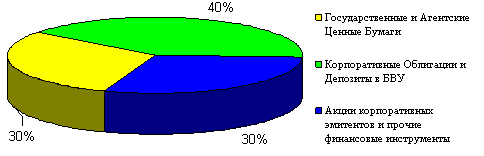

Рисунок 6. Структура пенсионных активов накопительных пенсионных фондов

Среднемесячное увеличение пенсионных активов за период с 1 января 2007 года по 1 января 2008 года составляло 24,7 млрд. тенге.

Таблица 8.

Распределение совокупного объема пенсионных активов[24]

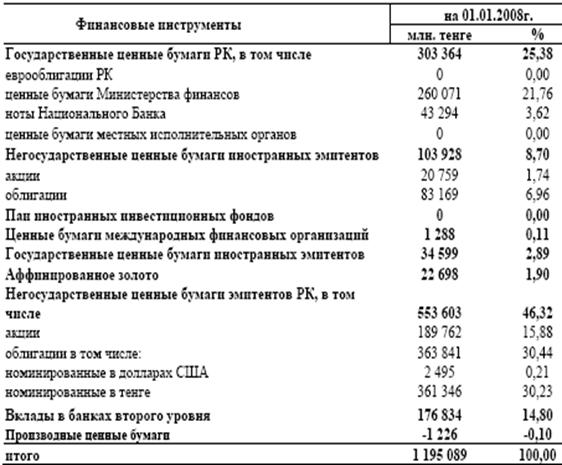

На 1 января 2008 года объем инвестированных пенсионных активов составлял1 195 089 млн. тенге, увеличившись за период с 1 декабря 2007 года на 52 408 млн. тенге или на 4,60%, а за период с 1 января 2007 года - на 297 092 млн. тенге или 33,08%.[24]

Таблица 9.

Совокупный инвестиционный портфель НПФ[24]

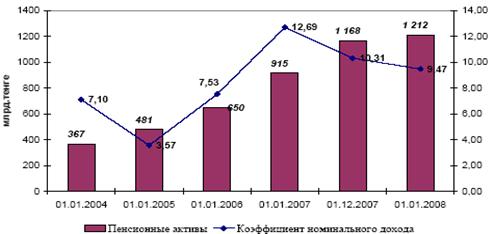

Сведения о коэффициенте номинального дохода фондов

Средневзвешенный коэффициент номинального дохода по пенсионным активамнакопительных пенсионных фондов на 1 января 2008 года составил:

− за период декабрь 2002 года – декабрь 2007 года - 46,15% (накопленный уровень инфляции составил 57,90%);

− за период декабрь 2004 года – декабрь 2007 года – 32,90% (накопленный уровень инфляции составил 38,57%);

− за период декабрь 2006 года – декабрь 2007 года – 9,47 % (уровень инфляции составил 18,80%).[24]

При этом скорректированный коэффициент номинального дохода по пенсионным

активам за период декабрь 2002 года – декабрь 2007 года составил 43,11%.

Рисунок 7. Соотношение пенсионных активов и коэффициента номинального дохода НПФ за 12 месяцев [24]

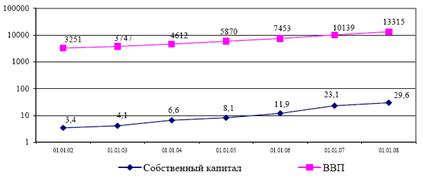

Финансовое состояние фондов

Совокупный капитал фондов по состоянию на 1 января 2008 года составлял 29,6 млрд. тенге, в том числе уставный капитал – 8,8 млрд. тенге или 29,7% от объема совокупного капитала. За 2007 год совокупный капитал увеличился на 6,5 млрд.тенге или 28,1%.

Рисунок 8. Динамика изменения собственного капитала фондов и ВВП, в млрд.тенге[24]

За 2007 год все фонды, кроме фондов «им. Д.А. Кунаева», «Сеним», «Коргау» и «РЕСПУБЛИКА», получили прибыль (после уплаты подоходного налога) на общую сумму 7,4 млрд.тенге. Наибольшую сумму прибыли получили фонды «Народного Банка Казахстана» - 35,1%, «УларУмит» - 24,3%, «ГНПФ» - 18,9% и «БТА Казахстан» - 13,5% или на эти 4 фонда приходилось 91,8% от общей суммы прибыли фондов.

Финансовые инвестиции за счет собственных активов фондов, увеличившись за 2007 год на 8,0 млрд.тенге, по состоянию на 1 января 2008 года составили 21,88 млрд. тенге или 73,92% от совокупного капитала фондов.

Собственные активы фонды инвестировали в государственные ценные бумаги на общую сумму 7,33 млрд. тенге (33,51% от общего объема инвестиций), негосударственные ценные бумаги эмитентов Республики Казахстан на общую сумму 8,40 млрд. тенге (38,40%), негосударственные ценные бумаги иностранных эмитентов – 0,07 млрд.тенге (0,30%), размещали во вклады банков второго уровня на общую сумму 3,58 млрд. тенге (16,37%), а также паи инвестиционных фондов – 0,05 млн.тенге (0,24%) и операции «Обратное РЕПО» - 2,45 млрд.тенге или 11,18% от общего объема инвестиций.

Таблица 10.

Роль пенсионного сектора в экономике республики[24]

Текущее состояние накопительной пенсионной системы на 1 января 2007 года

По состоянию на 1 января 2007 года в республике функционировали 14 накопительных пенсионных фондов (далее – фонды), которые имели в регионах республики 78 филиалов и 77 представительств. В городе Алматы находилось 11 фондов и по 1 фонду в городах Караганде

(АО «Накопительный пенсионный «Валют-Транзит Фонд»), Жезказгане (АО «Накопительный пенсионный Фонд Казахмыс», корпоративный) и Актобе (АО «Накопительный пенсионный фонд «НефтеГаз-Дем»). [24]

Лицензии на деятельность по привлечению пенсионных взносов и осуществлению пенсионных выплат в декабре 2006 года юридическим лицам не выдавались.

Лицензии на инвестиционное управление пенсионными активами фондов имели 13 юридических лиц, из них 6 фондов имели лицензии на самостоятельное управление пенсионными активами: АО "Накопительный пенсионный фонд "ГНПФ", АО "Накопительный пенсионный фонд Народного Банка Казахстана", АО "Накопительный пенсионный фонд БТА Казахстан", АО "Накопительный пенсионный фонд "Капитал", АО «Накопительный пенсионный Фонд Казахмыс» и АО "Накопительный пенсионный фонд "Отан".

На отчетную дату 9 банков второго уровня осуществляли кастодиальную деятельность. Вместе с тем, кастодиальное обслуживание фондов осуществляли 6 банков второго уровня: Дочерний банк АО "HSBC Банк Казахстан", АО "Банк ЦентрКредит", АО "Народный Сберегательный Банк Казахстана", АО "ТЕМIРБАНК", АО "Евразийский банк",

АО "АТФ Банк".[24]

Вкладчики (получатели) фондов

Количество индивидуальных пенсионных счетов (далее-счет) вкладчиков (получателей) по обязательным пенсионным взносам, увеличившись за декабрь на 52 494 (0,62%) по состоянию на 1 января 2007 года составило 8 536 102.

Наибольшее количество счетов вкладчиков (получателей) по обязательным пенсионным взносам имели 5 фондов: "ГНПФ" – 27,85%, "Народного Банка Казахстана" - 20,01%, "УларУмит" – 15,16%, "Валют-Транзит Фонд" – 8,37% и "БТА Казахстан" – 8,35% или на их долю приходилось 79,74% от общего количества счетов u1074 вкладчиков (получателей). За декабрь доля 5 фондов снизилась на 0,11 процентных пунктов. [24]

Количество счетов вкладчиков (получателей) по добровольным пенсионным взносам, уменьшившись за декабрь на 69 (0,21%), составило на 1 января 2007 года 32 979 с общей суммой пенсионных накоплений 607,8 млн. тенге.

Счета вкладчиков по добровольным пенсионным взносам имели все фонды. Наибольшее количество счетов вкладчиков (получателей) по добровольным пенсионным взносам имели фонды: "Сеним" – 58,68%, "УларУмит" - 18,24% и "Капитал" – 14,40% или на долю трех фондов приходилось 91,32% от общего количества счетов.

Вкладчиков по добровольным профессиональным пенсионным взносам имели фонды "УларУмит" и "Народного Банка Казахстана". Общее количество вкладчиков составляло на 1 января 2007 года 3 752, на индивидуальных пенсионных счетах которых числилось 33,2 млн.тенге.

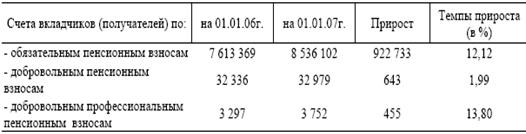

Прирост количества счетов вкладчиков (получателей), перечисляющих обязательные, добровольные и добровольные профессиональные пенсионные взносы, в целом по фондам за 2006 год характеризовался следующими показателями: см. таблицу 11. [24]

Таблица 11.

Прирост количества счетов вкладчиков

Пенсионные накопления вкладчиков (получателей)

Пенсионные накопления вкладчиков (получателей), увеличившись за декабрь на 47,0 млрд. тенге (5,45%), по состоянию на 1 января 2007 года составляли 909,7 млрд.тенге. За 2006 год сумма пенсионных накоплений вкладчиков (получателей) увеличились на 261,1 млрд.тенге или в 1,6 раза больше прироста пенсионных накоплений за 2005 год.

При среднемесячном приросте пенсионных накоплений в 2005 году в сумме 13,7 млрд. тенге, за 2006 год он составил 21,6 млрд.тенге.

Темпы роста пенсионных накоплений вкладчиков (получателей) за последние 5 лет накопительной пенсионной системы характеризовались следующими показателями: см. таблицу 12. [24]

Таблица 12.

Темпы роста пенсионных накоплений вкладчиков

Из приведенной таблицы видно, что при абсолютном росте пенсионных накоплений наблюдалось снижение их темпов роста в 2003-2005 годах. Однако по состоянию на 1 января 2006 года по сравнению с 1 января 2005 года темп роста пенсионных накоплений увеличился на 2,60 процентных пунктов и 1 января 2007 года по сравнению с 1 января 2006 года увеличился на 6,25 процентных пунктов.

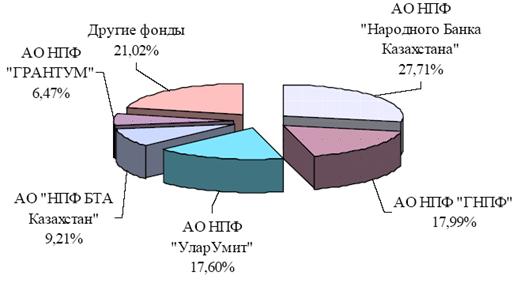

Среди фондов наибольшую сумму пенсионных накоплений имеют вкладчики (получатели) "Народного Банка Казахстана" – 27,71%,

"ГНПФ" - 17,99%, "УларУмит" - 17,60%, "БТА Казахстан" - 9,21% и "ГРАНТУМ" - 6,47% от общей суммы пенсионных накоплений. В совокупности, на эти 5 фондов приходилось 78,98% от общей суммы

пенсионных накоплений или по сравнению с 1 декабря истекшего года доля увеличилась на 0,58 процентных пунктов.

Рисунок 9. Структура пенсионных накоплений фондов на 1 января 2007 года [24]

Сумма «чистого» инвестиционного дохода (за минусом комиссионных вознаграждений) от инвестирования пенсионных активов, распределенная на индивидуальные пенсионные счета вкладчиков (получателей), по состоянию на 1 января 2007 года составляла 255,7 млрд. тенге или с ростом по сравнению с 1 января 2006 года на 64,82%.[24]

Необходимо отметить, что за 2006 год сумма «чистого» инвестиционного дохода, зачисленная на счета вкладчиков (получателей), составила 100,6 млрд.тенге или в 2,5 раза больше, чем было зачислено «чистого» инвестиционного дохода на счета вкладчиков (получателей) в 2005 году (40,4 млрд.тенге).

Темпы роста «чистого» инвестиционного дохода за истекшие 5 лет накопительной пенсионной системы характеризовались следующими показателями: см. таблицу 13. [24]

Таблица 13.

Темпы роста «чистого» инвестиционного дохода

Из приведенной таблицы видно, что, начиная с 1 января 2006 года, наблюдается увеличение темпов роста «чистого» инвестиционного дохода. Так, по состоянию на 1 января 2006 года по сравнению с 1 января 2005 года темп роста «чистого» инвестиционного дохода увеличился на 19,59 процентных пунктов и 1 января 2007 года по сравнению с 1 января 2006 года темп роста увеличился на 29,64 процентных пунктов.

Необходимо отметить, что при среднемесячном приросте суммы «чистого» инвестиционного дохода в 2004 году в размере 1,3 млрд. тенге, 2005 году - 3,4 млрд. тенге, за 2006 год он составлял 8,4 млрд.тенге.

Доля «чистого» инвестиционного дохода в общей сумме пенсионных накоплений на 1 января 2007 года составляла 28,11%, увеличившись за 2006 год на 4,20 процентных пунктов.

Общее поступление пенсионных взносов, увеличившись за декабрь на 18,6 млрд. тенге (2,80%), по состоянию на 1 января 2007 года составляло 683,9 млрд. тенге. За 2006 год поступило пенсионных взносов на счета вкладчиков (получателей) в сумме 171,5 млрд. тенге или на 39,1 млрд.тенге больше, чем было зачислено пенсионных взносов на счета вкладчиков (получателей) в 2005 году (132,4 млрд.тенге). [24]

Рисунок 10. Динамика изменения пенсионных взносов, «чистого» инвестиционного дохода и пенсионных накоплений (в млрд. тенге) [24]

Продолжает увеличиваться сумма пени за несвоевременное удержание и перечисление обязательных пенсионных взносов, которая по состоянию на 1 января 2007 года составляла 5,4 млрд. тенге или с ростом по сравнению с 1 января 2006 года на 38,86%. За 2006 год на счета вкладчиков (получателей) зачислено пени в сумме 1,5 млрд. тенге. [24]

Пенсионные выплаты и переводы в страховые организации, увеличившись за декабрь на 0,9 млрд. тенге (1,96%), по состоянию на

1 января 2007 года составляли 47,9 млрд. тенге, в том числе переведено пенсионных накоплений в страховые организации по договорам пенсионного аннуитета на общую сумму - 0,11 млрд. тенге. За 2006 год пенсионные выплаты и переводы в страховые организации составили 12,1 млрд. тенге. [24]

Вкладчики (получатели) в отчетном периоде пользовались правом перевода пенсионных накоплений из одного фонда в другой, в результате переводы пенсионных накоплений, увеличившись за 2006 год на 40,9 млрд.тенге (42,42%), составляли на 1 января 2007 года 137,3 млрд. тенге.

Наибольшие суммы переводов пенсионных накоплений в другие фонды осуществлялись фондами: «ГНПФ» - 40,92%, «УларУмит» - 14,03%, «Народного Банка Казахстана» - 11,29%, «Валют-Транзит Фонд» - 9,06%, «БТА Казахстан» - 6,38% и "ГРАНТУМ» - 6,02% или на эти 6 фондов приходилось 87,70% от общей суммы переводов. [24]

Структура пенсионных активов накопительных пенсионных фондов.

По состоянию на 1 января 2007 года совокупный объем пенсионных активов, находящихся в инвестиционном управлении ООИУПА составлял 915 065 млн. тенге, увеличившись за период с 1 января 2006 года на 264 866 млн. тенге или на 40,74%.

Рисунок 11. Динамика изменения совокупного объема пенсионных активов [24]

Среднемесячное увеличение пенсионных активов за период с 1 января 2006 года по 1 января 2007 года составляло 22,1 млрд. тенге.

Таблица 15.

Распределение совокупного объема пенсионных активов[24]

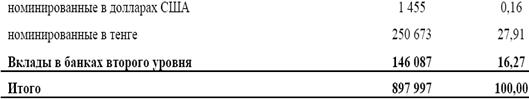

На 1 января 2007 года объем инвестированных пенсионных активов составлял 897 997 млн. тенге, увеличившись за период с 1 января 2006 года на 263 055 млн. тенге или на 41,43%.[24]

Таблица 16.

Совокупный инвестиционный портфель НПФ[24]

Как видно из приведенных данных, доля государственных ценных бумаг уменьшилась по сравнению с 1 января 2006 года на 820 млн. тенге или на 0,39% и составила 212 036 млн. тенге или 23,61%. Увеличение объема корпоративных ценных бумаг эмитентов Республики Казахстан за 2006 год составило 204 177 млн. тенге или 78,52%. Объем вкладов в банках второго уровня Республики Казахстан составил 146 087 млн. тенге, увеличившись на 33 747 млн. тенге или 30,04%.[24]

Следует отметить, что ООИУПА и НПФ, самостоятельно осуществляющие инвестиционное управление пенсионными активами, размещали пенсионные активы во вклады в банках второго уровня только в национальной валюте.

По состоянию на 1 января 2007 года в суммарном инвестиционном портфеле НПФ ценных бумаг международных финансовых организаций нет. Объем государственных ценных бумаг иностранных эмитентов в совокупном портфеле НПФ составил 206 млн. тенге (0,02%). На долю негосударственных ценных бумаг иностранных эмитентов приходилось 7,89%, что на 5,95 процентных пункта больше аналогичного показателя на 1января 2006 года.

Сведения о коэффициенте номинального дохода фондов

Средневзвешенный коэффициент номинального дохода по пенсионным активам накопительных пенсионных фондов на 1 января 2007 года составил:

- за период декабрь 2001 года – декабрь 2006 года - 50,64%;

- за период декабрь 2003 года – декабрь 2006 года – 25,38%;

- за период декабрь 2005 года – декабрь 2006 года - 12,69%.

Финансовое состояние фондов

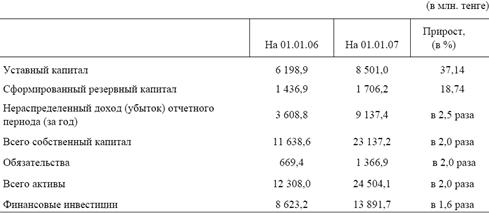

Финансовое состояние фондов за 2006 год характеризовалось следующими показателями: см. таблицу 17. [24]

Таблица 17.

Финансовое состояние фондов

Из приведенной таблицы видно, что собственный капитал фондов за 2006 год увеличился на 11 498,6 млн. тенге и на 1 января 2007 года составлял 23 137,2 млн. тенге, в том числе совокупный уставный капитал составлял 8,5 млрд. тенге или 36,80% от объема собственного капитала. [24]

Необходимо отметить, что за 2006 год все фонды, кроме фондов «им. Д.А.Кунаева» (убыток – 22,0 млн. тенге) и «Валют–Транзит Фонд» (убыток – 65,7 млн. тенге), получили чистый доход (после уплаты подоходного налога) на общую сумму 9 137,4 млн.тенге, в том числе наибольшую сумму чистого дохода получили фонды: «Народного Банка Казахстана» - 41,42%, «ГНПФ» - 20,29%, «БТА Казахстан» - 19,60% и «УларУмит» - 8,82% или на эти четыре фонда приходилось 90,13% от общей суммы чистого дохода всех фондов.

Таблица 18.

Роль пенсионного сектора в экономике республики [24]

Похожие работы

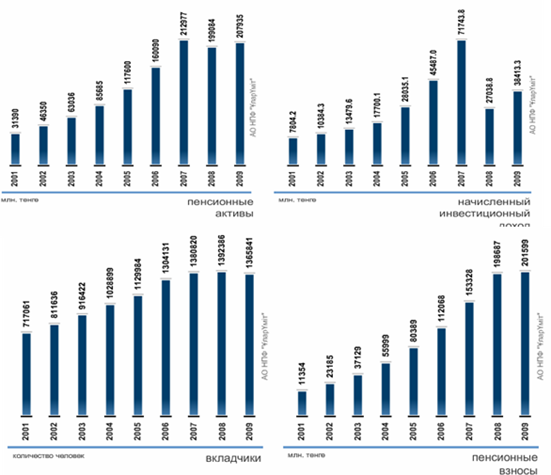

... Рисунок 2. Динамика количества вкладчиков АО НПФ «ГНПФ» по обязательным пенсионным взносам за 11 месяцев 2010 года История АО «НПФ «Атамекен» началась фактически с момента образования накопительной пенсионной системы в Республике Казахстан. Фонд был создан 07 августа 1997 года и начал свою деятельность с 01 января 1998 года. При создании был зарегистрирован как АОЗТ ОНПФ «Народный пенсионный ...

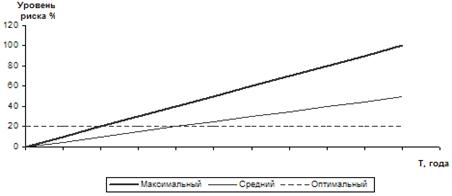

... . По мнению специалистов, если средний коэффициент риска по инвестиционному портфелю фонда превышает 50-60%, это свидетельствует о том, что данный НПФ ведет рискованную игру. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПЕНСИОННОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН 3.1 Проблема №1 (текущая): Мировой финансовый кризис и его влияние на пенсионный рынок Казахстана Последствия глобальной турбулентности, ...

... доходность будет привязана к инфляции. В конце 2009 года Президент Казахстана Н.А. Назарбаев сделал официальное заявление о выходе финансовой системы республики из кризиса. Негативное воздействие глобального кризиса отразилось на деятельности пенсионных фондов длительным снижением инвестиционного дохода, но пенсионные накопления вкладчиков продолжали расти. Согласно данным Агентства Республики ...

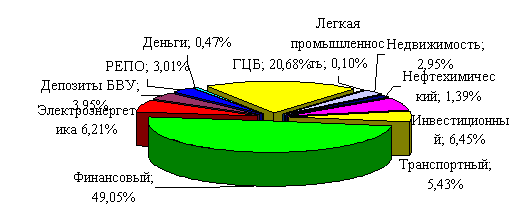

... по активам Рисунок 6. Структура инвестиционного портфеля Мы рассмотрели основные накопительные пенсионные фонды. Далее рассмотрим проблемы, которые возникают в процессе накопления активов. 4. Проблемы накопления и диверсификации активов НПФ Пенсионные активы – деньги, ценные бумаги, иные финансовые инструменты, предназначенные для обеспечения и осуществления пенсионных выплат и ...

0 комментариев