Навигация

АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ООО «Грифон»

2.5. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ООО «Грифон»

Расчет и оценка абсолютных показателей финансовой устойчивости

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования, степень готовности организации к погашению своих долгов.

На практике следует соблюдать следующее соотношение:

Оборотные активы < Собственный капитал х 2 – Внеоборотные активы

По балансу анализируемой организации приведенное условие на начало и конец отчетного периода соблюдается,

На начало года: 19106 < (2018 х 2) - 21290

На конец года: 20942 < (30358 х 2) – 22104.

Следовательно, организация является финансово независимой.

Это самый простой и приближенный способ оценки финансовой устойчивости.

Для полного отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов и затрат можно использовать метод расчета абсолютных показателей финансовой устойчивости предприятия.

Таблица 2.7.

Расчет абсолютных показателей финансовой устойчивости ООО «Грифон»

| Показатель | На начало периода, тыс.руб. | На конец периода, тыс.руб. |

| Общая величина запасов (ЗП) | 15748 | 18597 |

| Наличие собственных оборотных | ||

| средств (СОС) | 23018-21290 = 1728 | 30358-22104 = 8254 |

| Функционирующий капитал (ФК) | 23018-21290= 1728 | 30358+352-22104=8606 |

| Общая величина источников (ВИ) | 23018+3044 = 26062 | 30358+352+608=31318 |

| СОС – ЗП | -14020 < 0 | -10343 < 0 |

| ФК – ЗП | -14020 < 0 | -9991 < 0 |

| ВИ – ЗП | 10314 > 0 | 12721 > 0 |

| Трехкомпонентный показатель | ||

| типа финансовой ситуации S (Ф) | (0,0,1) | (0,0,1) |

Данные таблицы говорят о том, что в организации наблюдается неустойчивое финансовое состояние и в начале, и в конце анализируемого периода.

Запасы и затраты (ЗП) не покрываются собственными оборотными средствами (СОС). Запасы и затраты не покрываются полностью собственными оборотными средствами и долгосрочными заемными источниками формирования запасов и затрат (ФК).

Общая величина источников формирования (ВИ) на начало отчетного периода составляла (26062/15748)*100%= 165,49%, на конец периода она возросла до (31318/18597)*100% = 168,4%.

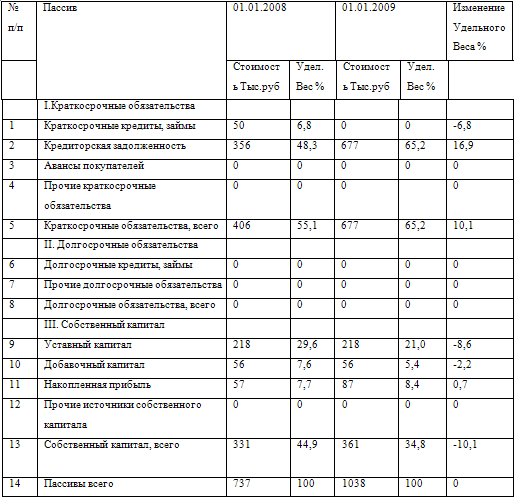

В этой ситуации необходима оптимизация структуры пассивов. В отчетном периоде произошло уменьшение краткосрочных обязательств на 29,01%. Можно сделать вывод, что внешние заемные средства привлекались очень мало. Администрация ООО «Грифон» не желает, не умеет или не может использовать заемные средства для производственной деятельности. Неудовлетворительное использование данным предприятием внешних заемных средств является негативным моментом в хозяйственной деятельности ООО «Грифон».

Финансовая устойчивость может быть восстановлена путем снижения запасов и затрат.

Расчет и оценка относительных показателей финансовой устойчивости

Более точно оценить финансовую устойчивость предприятия можно с помощью коэффициентов финансовой устойчивости (таблица 2.8). Расчет коэффициентов произведен в тыс. руб.

Таблица 2.8.

Расчет относительных коэффициентов финансовой устойчивости ООО «Грифон»

|

|

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

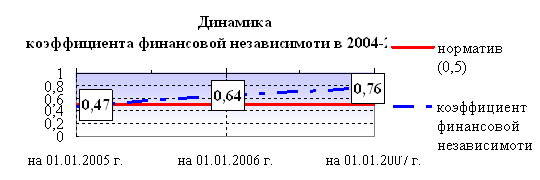

| Уровень общей финансовой независимости характеризуется коэффициентом финансовой независимости U3, т,е, определяется удельным весом собственного капитала организации в общей его величине. Коэффициент финансовой независимости U3 отражает степень независимости организации от заемных источников. В большинстве стран принято считать финансово независимой фирму с удельным весом собственного капитала в общей его величине от 30% (критическая точка) до 70%. Установление критической точки на уровне 30% достаточно условно и является итогом следующих рассуждений: если в определенный момент банк, кредиторы предъявят все долги к взысканию, то организация может их погасить, реализовав 30% своего имущества, сформированного за счет собственных источников, даже если оставшаяся часть имущества окажется по каким-либо причинам неликвидной. Значения коэффициентов, характеризующих финансовую устойчивость анализируемой организации, представлены в таблице 2.8. Как показывают данные таблицы, коэффициент финансовой независимости ООО «Грифон» равен 0,7 на конец отчетного периода, или собственникам принадлежит 70% в стоимости имущества, что свидетельствует о благоприятной финансовой ситуации. Этот вывод подтверждает и значение коэффициента финансирования U2. Он показывает, что за анализируемый период вся деятельность ООО «Грифон» финансировалась за счет собственных средств. Динамика коэффициента капитализации U1, а именно его уменьшение, свидетельствует о достаточной финансовой устойчивости ООО «Грифон», так как его значение и на начало, и на конец года меньше 1,5. На величину этого показателя влияют следующие факторы: высокая оборачиваемость, стабильный спрос на реализуемую продукцию, налаженные каналы снабжения и сбыта, низкий уровень постоянных затрат. Однако коэффициент соотношения собственных и заемных средств дает лишь общую оценку финансовой устойчивости. Этот показатель необходимо рассматривать в увязке с коэффициентом U6- коэффициентом обеспеченности запасов собственными источниками. Он показывает, в какой степени материальныезапасы предприятия сформированы за счет собственных оборотных средств или нуждаются в привлечении заемных. Уровень этого коэффициента сопоставим для организаций разных отраслей. Независимо от отраслевой принадлежности, в тех случаях, когда U6 > 50%, можно говорить, что организация не зависит от заемных источников средств при формировании материально-производственных запасов. В нашем случае показатель коэффициента U6 ниже критериального. На конец года в анализируемой организации лишь 44% материально производственных запасов покрываются собственными оборотными средствами. Хотя положительная динамика показателя свидетельствует об улучшении ситуации. Коэффициент финансовой устойчивости U5 имеет положительную динамику и показывает, что 71% источников финансирования ООО «Грифон» могут быть использованы длительное время. Значения показателя Индекс постоянного актива (U7) на начало и конец отчетного периода находятся в рекомендуемых границах (оба показателя меньше 1, но близки к критической отметке). Индекс постоянного актива свидетельствует, что 73% в величине собственных источников средств на конец года занимают внеоборотные активы ООО «Грифон». Однако динамика данного показателя в сторону наиболее приемлемых значений (уменьшение) свидетельствует об улучшении ситуации. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Таким образом, на начало года финансовое положение анализируемой организации можно расценивать как недостаточно устойчивое, на конец отчетного периода - по большинству показателей финансовая ситуация более благоприятна

Глава 3. Оценка потенциального банкротства и предложения по улучшению финансового состояния ООО «Грифон»

3.1.АНАЛИЗ ВЕРОЯТНОСТИ БАНКРОТСТВА

Определенные Гражданским Кодексом РФ самостоятельность предприятий и возрастающая в связи с этим их ответственность перед кредиторами, акционерами, банком, работниками вызывает необходимость уделять внимание вопросам прогнозирования их возможного банкротства. С другой стороны, предприятия должны быть уверены в надежности и экономической состоятельности своих партнеров либо своевременно использовать механизм банкротства как средство возврата долга неплатежеспособными партнерами.

Федеральным законом РФ несостоятельность (банкротство) определяется как «признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.[8] Критерии неплатежеспособности должника - юридического лица:

· неисполнение обязанности по уплате платежей в течение 3 месяцев с момента наступления даты платежа;

· дело о банкротстве может быть возбуждено арбитражным судом, если требование должнику - юридическому лицу в совокупности составляет 500 минимальных размеров оплаты труда.»

С выходом «Закона о несостоятельности (банкротстве) N 127-ФЗ от 26.10.2002 не были отменены «Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса» от 12.08.94 N 31-р. В соответствии с указанными положениями определяются финансовые коэффициенты и устанавливаются их критерии (нормативы) по оценке финансового состояния предприятия и установлению неудовлетворительной структуры баланса.

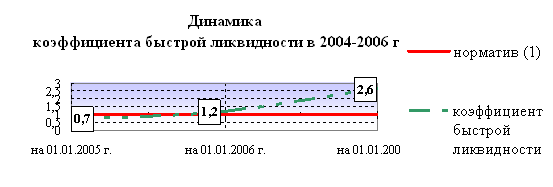

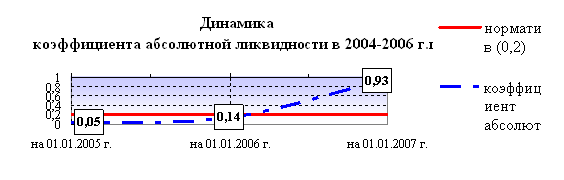

Система критериев базируется на следующих показателях:

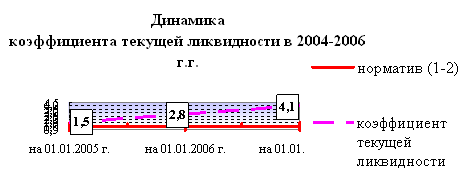

- коэффициенте текущей ликвидности (L4) - характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия;

- коэффициенте обеспеченности собственными средствами (L7) - характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

- коэффициенте восстановления (утраты) платежеспособности - показатель, характеризующий наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным, является выполнение одного из следующих условий:

· Коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

· Коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

В том случае, если хотя бы один из коэффициентов, перечисленных выше, имеет значение менее указанных, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам.

В том случае, если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменение значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам.

L4ф + 6 / Т (L4ф - L4н)

Кв = ---------------------------

2

где: L4ф - фактическое значение (в конце отчетного периода)

коэффициента текущей ликвидности (L4);

L4н - значение коэффициента текущей ликвидности в начале отчетного периода;

L4норм - нормативное значение коэффициента текущей ликвидности, L4норм = 2;

6 - период восстановления платежеспособности в месяцах;

Т - отчетный период в месяцах.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности рассчитывается в случае, если оба коэффициента L4 и L7 принимают значение выше, либо равное критериальному. Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным 3 месяцам.

L4ф + 3/Т(L4ф - L4н)

Ку = ----------------------------

L4норм

где: L4ф - фактическое значение (в конце отчетного периода)

коэффициента текущей ликвидности (L4);

L4н - значение коэффициента текущей ликвидности в начале отчетного периода;

L4норм - нормативное значение коэффициента текущей ликвидности;

L4норм = 2;

3 - период утраты платежеспособности предприятия в месяцах;

Т - отчетный период в месяцах.

«Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность».

При расчете указанных выше коэффициентов принимается во внимание задолженность государства перед предприятием, а сумма государственной задолженности вычитается из сумм дебиторской и кредиторской задолженностей. Сумма платежей по обслуживанию задолженности государства перед предприятием дисконтируется по ставке Центробанка РФ на момент возникновения задолженности, что является индексацией бюджетного финансирования, учитывающего уровень инфляции через ставку рефинансирования.

3.2.ОЦЕНКА ПОТЕНЦИАЛЬНОГО БАНКРОТСТВА ООО «Грифон»

Для обеспечения единого методологического подхода при проведении анализа финансового состояния предприятий и оценки структуры их балансов, а также в целях повышения эффективности проведения мероприятий по финансовому оздоровлению неплатежеспособных предприятий, в Российской Федерации используется методика, изложенная в «Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса » от 12.08.94 N 31-р, утвержденных Федеральным управлением России по делам о несостоятельности (банкротстве) предприятий. В соответствии с указанными Положениями определяются следующие финансовые коэффициенты и устанавливаются их критерии (нормативы):

· коэффициента текущей ликвидности;

· коэффициента обеспеченности собственными средствами;

· коэффициентов утраты / восстановления платежеспособности

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

В том случае, если хотя бы один из коэффициентов, перечисленных выше, имеет значение менее указанных, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам.[9]

В том случае, если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Таблица 3.1.

Расчет показателей для определения удовлетворительности структуры баланса ООО «Грифон»

| Показатели | Расчет показателя | Расчет показателя | Рекомен- | Оценка динамики |

|

| на начало года | на конец года | дуемое | показателя |

|

|

|

| значен, |

|

| Ниже нормативного Динамика благоприятна (+0,6) | ||||

| 1, Коэффициент текущей ликвидности (L4) | 19106:17378= 1,1 | 20942:12336= 1,7

| 2 | |

| 2, Коэффициент обеспеченности собственными средствами (L7) | (23018-21290): 19106 = 0,09 | (30358-22104): 20942 = 0,39 | 0,1 | Выше нормативного (в конце года) Динамика благоприятна (+0,3) |

Как видно из данных таблицы 9, значение коэффициента текущей ликвидности на конец года ниже нормативного (1,7 < 2); значение коэффициента обеспеченности собственными средствами – выше нормативного (0,39 > 0,1), Согласно методическим рекомендациям, в подобной ситуации необходимо рассчитать коэффициент восстановления платежеспособности:

Квп = 1,7 + 6/12 (1,7 – 1,1) = 1

2

Следовательно, на основании расчетов, есть основания для признания структуры баланса ООО «Грифон» неудовлетворительной, а предприятия – неплатежеспособным. Результат расчета коэффициента восстановления платежеспособности (Квп = 1) показывает, что у предприятия существует реальная возможность в течение 6 месяцев восстановить платежеспособность.

Похожие работы

... предприятия развивать свою деятельность необходимо проводить анализ его финансово-имущественного состояния и платежных обязательств. Для этого целесообразно провести анализ бухгалтерского баланса ЗАО «ВяткаТорф», его финансовой устойчивости и платежеспособности на современном этапе развития. Для целей определения рейтинга кредитоспособности используется методика оценки финансового состояния ЗАО ...

... структуры баланса, ликвидности баланса, анализа достаточности источников финансирования для формирования материальных оборотных средств, коэффициентного анализа платежеспособности и финансовой устойчивости предприятия. 5. Информационной базой при анализе бухгалтерского баланса служит бухгалтерский баланс форма № 1, утвержденный. Приказом Министерства. Финансов РФ от 22.07.2003г. № 67н «О формах ...

... заработную плату на 13,3% и годовой фонд увеличился на 60 тыс. руб. Вцелом работу ООО "Бриз" можно оценить положительно. 2. Методика горизонтального и вертикального анализа бухгалтерского баланса организации 2.1 Горизонтальный анализ В процессе анализа в первую очередь следует изучить динамику активов организации, изменение в их составе и структуре и дать им оценку. Для этого ...

... (26, 44, 08 и другим) и кредиту счетов для учета заемных средств (66 и 67). В подразделе «Кредиторская задолженность» отражаются прочие долги организациям и физическим лицам. Например: в бухгалтерском балансе ЗАО СК «Мегарусс» имеется несколько кредиторских задолжностей: «Кредиторская задолженность по операциям страхования и сострахования в том числе», «Кредиторская задолженность по операциям ...

0 комментариев