Навигация

Факторный анализ рентабельности продаж

3. Факторный анализ рентабельности продаж

![]()

расчет

![]()

![]()

![]()

![]()

в том числе

![]()

![]()

![]()

Общее увеличение рентабельности продаж до 0,09% обусловлено:

· Снижением уровня рентабельности на -0,66%

· Увеличение удельного веса убыточных услуг на –0,28%

· Повышением среднего уровня цен на 0,13%

· Увеличение себестоимости на –0,51%

Анализ рентабельности продаж отдельных видов продукции производится по формуле :![]() в связи с отсутствием себестоимости по каждому виду продукции данный расчет произвести нельзя.

в связи с отсутствием себестоимости по каждому виду продукции данный расчет произвести нельзя.

3.3 Пути улучшения финансового состояния предприятия

Главная цель финансового анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия. На основании проведенного анализа финансового состояния необходимо принятие решения о выходе на новую финансовую политику и разработка программы финансового оздоровления.

Финансово–экономическое положение Богородского почтамта в анализируемый период соответствует общей тенденции экономики России, вызванного выходом в новую экономическую формацию, основанную на рыночных отношениях. В дореформенный период предприятие регулярно получало государственные дотации, а реализация товаров определялась государственным планом. В условиях же инфляции, сложилась ситуация, при которой платежеспособность потребителей услуг почтовой связи снизилась

Проведенный анализ говорит об увеличении остатков товаров для перепродажи на складах. За 2003 год произошло увеличение на 45%, по сравнению с 2002 годом, увеличение составляло 32,2%. Для решения сложившейся ситуации необходимо четко изучить рынок своего товара, возможности создания новых каналов сбыта продукции, повышения конкурентоспособности продукции за счет увеличения качества обслуживания или снижения цены. Отсюда возможно вытекают и проблемы со сбытом продукции. В целях повышения конкурентоспособности товаров и отыскания новых каналов сбыта, видится необходимость создания на предприятии службы маркетинга. Основным направлением деятельности Почтамта в сфере маркетинга должно являться осуществление мер по сохранению и улучшению позиций на традиционных рынках продаж, максимальный учет новых запросов и требований потребителей к качеству продукции, разработки системы стимулирования каждой услуги, применение более удобных и выгодных для потребителей форм оказания услуг, распространение рекламных материалов по выпускаемой продукции и т.д.

При анализе изменения внеоборотных активов выявлена тенденция к увеличению статьи «Незавершенное строительство». Поскольку эта статья не участвует в производственном обороте и, следовательно, увеличение ее доли в структуре внеоборотных активов отрицательно сказывалось на результативности финансово-хозяйственной деятельности предприятия. Отсюда вытекает следующее мероприятие по поддержке эффективности хозяйственной деятельности и восстановлению платежеспособности. Предлагается обеспечить продажу неиспользуемого имущества и объектов незавершенного строительства с целью направления вырученных средств на пополнение собственных оборотных средств предприятия.

Все показатели, характеризующие ликвидность (кроме L2), находятся на уровне ниже нормы, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности, которая увеличилась в 2003 году на 27,2%. Это говорит о том, что на предприятии недостаточно организовано управление кредиторской задолженностью, скорость оборота которой составляет почти 60 дней, что свидетельствует о том, что ее погашение происходит слишком медленными темпами. Для решения сложившейся ситуации предприятию необходимо четко структурировать все долги по срокам выплаты и стараться выплачивать их в порядке очередности. Необходимо прежде всего рассчитаться с долгами перед бюджетом, по социальному страхованию и обеспечению, так как отсрочки по этим платежам обычно влекут за собой выплату штрафов (пени). Затем необходимо четко структурировать долги перед поставщиками и подрядчиками, и выявить какие из них требуют безотлагательного погашения. Необходимо так же организовать четкую работу с дебиторами, так как получение дебиторской задолженности даёт предприятию возможность использовать эти средства, как привлечённые источники.

Долгосрочные финансовые вложения в составе внеоборотных активов составляют незначительную долю. Это указывает на не инвестиционную направленность вложений предприятия. Кроме того за 2004 год долг государства Почтамту за счет недополучения доходов от применения регулируемых тарифов составил 12752 тыс. руб., а за 2005 год - 12760 тыс. руб. Анализ финансовой устойчивости предприятия так же показал необходимость привлечения инвестиций или погашения долга, созданного государством, а также добиться в соответствии со ст. 26 ФЗ "О почтовой связи" предоставления налоговых льгот. На сегодня существует множество разработок по оценке инвестиционных проектов и их отбору для финансирования. Отсутствие в Почтамте инвестиционной деятельности как таковой говорит об отсутствии временно свободных денежных средств. В целом на основе проведенного анализа, были сделаны выводы, свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным управлением финансами Почтамта в анализируемом периоде. К сожалению, несмотря на существование на предприятии отдела бухгалтерского учета и финансов, управлению финансами отводится, слишком, малая роль.

На предприятии можно также рекомендовать, чтобы регулярно проводился анализ деятельности предприятия, для того, что бы предприятие могло “на ходу” оценить и улучшить свое финансовое положение. Для этого, в настоящее время, лучше всего использовать бухгалтерскую программу с встроенным блоком анализа хозяйственной деятельности. Рекомендуется на предприятии приобрести автоматизированную программу для ведения комплексного бухгалтерского учета вместе с модулем финансового анализа “БЭСТ-5”. Эта программа со встроенным блоком финансового анализа очень удобна и даже необходима для неустойчивых предприятий, чтобы оперативно следить за изменением финансового состояния.

Это далеко неполный перечень мероприятий по улучшению финансового состояния предприятия. Необходим четкий финансовый план и жесткий контроль за его осуществлением. Составление плана финансового оздоровления выходит за рамки данной работы, целью которой являлся анализ финансового состояния предприятия и выявление основных проблем финансовой деятельности.

Заключение

Интеграция России в мировую экономику предъявляет российским производственным предприятиям суровые требования по выживанию в мировой конкурентной среде, победить в которой можно, лишь изучив опыт совершенного управления системой бизнеса.

Сегодня рыночная экономика обусловливает необходимость развития финансового анализа в первую очередь на микро уровне, так как именно предприятия составляют основу рыночной экономики.

В настоящее время необходимо проводить анализы обоснования и выполнения бизнес-планов, маркетинговых исследований, возможностей производства и сбыта, изучения внутренних и внешнеэкономических ситуаций, влияющих на производство и сбыт, соотношения спроса и предложения, конкретных потребителей и оценки последними качества выпускаемых изделий, затрат живого и овеществленного труда с необходимой их детализацией.

Особенность анализа Почтамта заключена в том, что по формальным признакам Федерального управления по банкротствам структура баланса Почтамта неудовлетворительна, предприятие неплатежеспособно и восстановление платежеспособности в контрольный период маловероятно. Хотя, на мой взгляд, методика оценки платежеспособности и возможности его восстановления или утраты, предложенная Федеральным управлением по банкротствам является довольно жесткой начальной оценкой финансового состояния предприятия, не учитывающей особенности хозяйственной деятельности различных предприятий.

На основе проведенного мною анализа финансовой деятельности Почтамта были сделаны следующие выводы.

Предварительный обзор баланса учреждения за 2004 - 2005 года, говорит о неудовлетворительной работе предприятия и росте больных статей в 2005 году.

Анализ в динамике средств предприятия, можно отметить, что общая стоимость имущества Почтамта увеличилась за отчетный год на 7557 тыс. руб. или на 3,6%, в то время как за предыдущий год данный показатель увеличился на 11605 тыс. руб., или на 4,6%. Такое незначительное увеличение имущества предприятия в 2005 году, можно охарактеризовать как негативное, его снижение произошло как за счет снижения собственных средств, так и за счет снижения заемных средств.

Все показатели, характеризующие ликвидность находятся на уровне - ниже нормы, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности. На лицо превышение кредиторской задолженности над дебиторской почти в 8 раз. То есть, если все дебиторы погасят свои обязательства, то Почтамт сможет погасить лишь 1/8 часть обязательств перед кредиторами. Анализ показал, что при погашении предприятием краткосрочной дебиторской задолженности, предприятие не сможет погасить свои краткосрочные обязательства и ликвидность не будет положительной. В целом вывод о платежеспособности можно сделать по общему коэффициенту ликвидности. Его значение на конец года составляло 0,69, то есть в среднем предприятие не сможет покрыть ещё 31% обязательств в порядке их срочности.

Анализ финансового состояния показал, что произошло увеличение оборачиваемости всех рассчитанных показателей. Эффективность же использования оборотных средств характеризуется, прежде всего, их оборачиваемостью. Увеличение оборачиваемости приводит к абсолютному сокращению потребности в финансовых ресурсах при неизменном объеме производства и реализации продукции, а так же к относительной экономии ресурсов на рубль реализованной продукции при увеличении производства и реализации. Увеличение скорости оборота средств означает повышение производственного потенциала предприятия, чего мы и наблюдаем в Почтамте.

Балансовая прибыль в 2005 году увеличилась с минус 390 тыс. руб. до +5 тыс. руб. Не смотря на это после уплаты налога на прибыль, предприятию не хватило средств на покрытие всех расходов, в результате чего убыток в отчетном периоде составил 106 тыс. руб., был сделан вывод о не эффективности использования имущества предприятия. Показатели рентабельности производственных фондов и вложений несколько увеличились, но находятся на очень низком уровне, что говорит о недостаточно эффективном вложении средств рассматриваемого предприятия.

Кредиторская задолженность предприятия должна быть сокращена и увеличен собственный капитал, т.к. использование заемных средств, в таком соотношении делает невыгодным хозяйственную деятельность предприятия. При сохранении существующей кредитной политики предприятие окончательно потеряет доверие кредиторов. Одна из главных причин такого положения дел недостаточное качество текущего управления финансами. Управлению финансами на предприятии отводится, слишком, малая роль. Предприятию рекомендуется провести ряд мероприятий по улучшению финансового состояния в соответствии с рекомендациями данными в последнем разделе данной работы. Прежде всего, эти мероприятия направлены на реализацию товаров (услуг), повышение ее качества и конкурентоспособности, снижение себестоимости, рост прибыли и рентабельности, ускорение оборачиваемости капитала и более полное эффективное использование производственного потенциала предприятия, оценить свои возможности и выбрать стратегию, а также реализацию прав Учреждения в соответствии со ст.26 ФЗ "О почтовой связи" на льготное налогообложение.

Анализ финансового состояния показал, по каким конкретным направлениям надо вести эту работу, выявил наиболее важных аспекты и наиболее слабые позиции в финансовом состоянии Почтамта. В соответствии с этим результаты анализа дали ответ на вопрос, каковы важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

Список используемой литературы

1. Баканов А.И., Шеремет А.Д., Мельник М.В. «Теория экономического анализа»: Учебник. 5-е изд. – М.: Финансы и статистика, 2005.- 536 с.

2. Балабанов И.Т. "Основы финансового менеджмента. Как управлять капиталом?". - М.: Финансы и Статистика, 2001.

3. Гражданский Кодекс Российской Федерации.- Проспект, 2006.

4. Грачева Е.Ю., Соколова Э.Д. «Финансовое право» Учебник.- Юристъ , 2005.-350 с.

5. Инструкция ГНС РФ №37 от 10.08.95г. с изменениями и дополнениями.

6. Ковалев А.И., Привалов В.П. «Анализ финансового состояния предприятия» - М.: Центр экономики и маркетинга, 2004.-286 с.

7. Ковалев В.В. «Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности.» - М.: Финансы и статистика, 2000г. - 512с.

8. Ковалев В.В., Патров В.В., Быков В.А. «Как читать баланс».-5-е изд., перераб. и доп. – М.: Финансы и статистика , 2006 г-672 с.

9. Козлова Е.П. «Бухгалтерский учет в организациях».- М.: Финансы и статистика, 2005.-752 с.

10. Крейнина М.Н. «Финансовое состояние предприятия. Методы оценки».- М. .: ИКЦ «Дис», 1997г- 224с..

11. Круглов М.И « Стратегическое управление компанией. – М.: Русская деловая литература, 1998.-768 с.

12. Курс экономической теории / Под общей ред. Чепурина М.Н., Киселевой Е.А., - АСА, 2005.-832с.

13. Любушин Н.П., Лещева В.Б., Сучков В.А. «Теория экономического анализа: курс лекций».- Экономистъ, 2004.-479 с.

14. Любушин Н.П., Лещева В.Б., Дьякова В.Г. « Анализ финансово-экономической деятельности предприятия »: Учебное пособие для вузов - М.: ЮНИТИ, 2004.-471 с.

15. Макарова Л.Г. Макаров А.С. "Экономический анализ в управлении финансами фирмы" - Н.Новгород НГУ 2000. - 322с.

16. Майталь Ш. «Экономика для менеджеров: десять важных инструментов для руководителей» Пер. с англ.- М.: Дело, 1999 .- 416 с.

17. Макконел К.Р., Брю С.Л. «Экономика : принципы, проблемы и политика.» В 2-х т.: Пер. с англ. , Т.1-М.: Республика, 1992.-399с.

18. Методическое пособие по финансовому тестированию фирмы. – М.: Инфра-М, 1992.-165с.

19. Моляков Д.С. "Финансы предприятий отраслей народного хозяйства". - М.: ФиС , 2002.

20. Налоговый Кодекс Российской Федерации . – ЮрИнфоР – М, 2004.

21. Неруш Ю.М. «Логистика»: Учебник.-М.: ЮНИТИ, 2003.

22. Новодворский В.Д. « Бухгалтерская отчетность, составление и анализ» В 3-х частях . М.: Бухгалтерский учет, 1994

23. Оценка бизнеса./Под ред. Грязновой А.Г., Федотовой М.А.- М.: Финансы и статистика, 2006.-736 с.

24. Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли. Утверждено постановлением Правительством РФ 5 августа 1992 года №552.

25. Ревенко П.В. и др. «Финансовая бухгалтерия».- Инфософт,2003

26. Реутова С.В. «Финансовый анализ деятельности предприятия» Учебное пособие , Н.Новгород: Изд-во ННГУ, 1998.-98с.

27. Родионова В.М., Федотова М.А. « Финансовая устойчивость предприятия в условиях инфляции ».- М.: Перспектива, 2000.-432 с.

28. Русак Н.А., Русак В.А. «Финансовый анализ субъекта хозяйствования».- Мн.: Выш. Шк., 1999 .- 498 с.

29. Савицкая Г.В. «Анализ хозяйственной деятельности предприятия». ИНФРА-М , 2006.- 425 с.

30. Скоун Т. "Управленческий учет".- М.: Изд-во ЮНИТИ, 1997.

31. Стоянов Е.А., Стоянова Е.С. "Экспертная диагностика и аудит финансово-хозяйственного положения предприятия". - М.: Перспектива, 1995.

32. Стоянова Е.С. Финансовый менеджмент. Российская практика.- М.: Перспектива, 1993.-345с.

33. Финансово-кредитный словарь. М.: Финансы и статистика, 1994. – Т1-3.

34. Финансовый менеджмент / под ред. Стояновой Е.С.- М.: Перспектива, 1998.-574с.

35. Финансовый менеджмент: теория и практика/ Под ред. Стояновой Е.С.- М.: Перспектива, 2006 - 656стр.

36. Хелферт Э. «Техника финансового анализа» 10-е изд., Питер, 2003.-640с.

37. Шеремет А.Д. «Методика финансового анализа» - М.: ИНФРА- М, 2001г. - 208с.

38. Шеремет А.Д., Сайфулин Р.С. «Финансы предприятий».- М.:ИНФРА-М, 2000 г.

39. Шим Дж., Сигел Дж. Методы управления стоимостью и анализа затрат. – М.: Филинъ, 1996.

40. Экономика предприятия / Под ред. Грузинова В.П.- М .: ЮНИТИ, 2002.-535с.

41. Бухгалтерский учет / Под ред. Безруких П.С. – М.:Бухгалтерский учет, 2004.- 719с.

Приложение 1

Показатели рыночной устойчивости.

| Наименование Показателя | Способ расчета | Норма | Пояснения | На начало 2004 года | На конец 2004 года | Отклонения 2004 | На начало 2003 года | На конец 2005 года | Отклонения 2005 | ||

| 1.Коэффициент независимости. | стр.490 К1= ---------------- стр.700 | ³0,5 | Показывает долю собственных средств в общей сумме средств предприятия. | 0,67 | 0,64 | -0,03 | 0,64 | 0,72 | 0,08 | ||

| 2.Коэффициент соотношения собственных и заемных средств. |

| £1 | Показывает сколько заемных средств привлекало предприятие на 1руб.вложенных в активы собственных средств | 0,19 | 0,22 | 0,03 | 0,22 | 0,21 | -0,01 | ||

| 3.Коэффициент маневренности собственных средств. |

| ³0,1 | Характеризует степень мобильности использования собственных средств | -0,04 | -0,02 | 0,02 | -0,02 | -0,03 | -0,01 | ||

| 4.Коэффициент обеспечения собственными средствами. |

| ³0,1 | Показывает долю СОС, приобретенных за счет собственных средств. | -0,36 | -0,16 | 0,2 | -0,16 | -0,14 | 0,02 | ||

|

| ³0,5 | Показывает долю имущества производственного назначения (реальных активов) в общей сумме имущества предприятия. | 0,6 | 0,54 | -0,06 | 0,54 | 0,6 | 0,06 | ||

|

| Þ0,5 | Показывает удельных вес основных средств в имуществе предприятия. | 0,55 | 0,53 | -0,02 | 0,53 | 0,6 | 0,07 |

Приложение 2

Анализ ликвидности баланса в 2004 году

| АКТИВ | Расчет | На начало Года | На конец Года | ПАССИВ | Расчет | На начало года | На конец года | Платежный излишек или Недостаток | |

| на начало года | на конец года | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9=3-7 | 10=4-8 |

| 1. Наиболее ликвидные активы(А1) | стр.250+ стр.260 | 6331 | 10546 | 1.Наиболее срочные обязательства(П1) | Стр.620 | 21382 | 23787 | -15051 | -13241 |

| 2. Быстрореализуемые активы(А2) | стр.240 | 2794 | 3039 | 2.Краткосрочные пассивы(П2) | Стр.610+ 670 | - | - | 2794 | 3039 |

| 3.Медленнореализуемые активы(А3) | стр.210+ 220+230 +270 | 8533 | 11119 | 3.Долгосрочные пассивы(П3) | Стр.590+630+640+650 +660 | 10231 | 14007 | -1698 | -3068 |

| 4.Труднореализуемые активы(А4) | стр.190 | 16493 | 163018 | 4.Постоянные пассивы(П4) | Стр.490 | 168841 | 169980 | -3348 | -6962 |

| БАЛАНС | стр.300 | 201105 | 207774 | БАЛАНС | Стр.700 | 201105 | 207774 | - | - |

Анализ ликвидности баланса в 2003 году.

| АКТИВ | Расчет | На начало Года | На конец Года | ПАССИВ | Расчет | На начало года | На конец Года | Платежный излишек или Недостаток | |

| на начало года | На конец Года | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9=3-7 | 10=4-8 |

| 1.Наиболее ликвидные активы(А1) | стр.250+ стр.260 | 10546 | 14420 | 1.Наиболее срочные обязательства(П1) | Стр.620 | 23787 | 30252 | -13241 | -15832 |

| 2.Быстрореализуемые активы(А2) | стр.240 | 3039 | 3612 | 2.Краткосрочные пассивы(П2) | Стр.610+670 | - | - | 3039 | 3612 |

| 3.Медленнореализуемые активы(А3) | стр.210+ 220+230 +270 | 11119 | 15537 | 3.Долгосрочные пассивы(П3) | Стр.590+630+640+650 +660 | 14007 | 17531 | -3068 | -1994 |

| 4.Труднореализуемые активы(А4) | стр.190 | 163018 | 160038 | 4.Постоянные пас- сивы(П4) | Стр.490 | 169980 | 167568 | -6962 | -7530 |

| БАЛАНС | стр.300 | 207774 | 215351 | БАЛАНС | Стр.700 | 207774 | 215351 | - | - |

Приложение 3

Коэффициенты, характеризующие платежеспособность.

| Наименование показателя | Способ расчёта | Норма | Пояснения | На начало года | На конец года | Отклонения | На начало года | На конец года | Отклонения |

| Общий показатель ликвидности |

| ³l | Осуществляется оценка изменения финансовой ситуации в организации | 0,48 | 0,65 | 0,17 | 0,65 | 0,69 | 0,04 |

| Коэффициент абсолютной ликвидности |

| ³0,2 | Показывает какую часть краткосрочной задолженности предприятие может реально погасить в ближайшее время за счёт денежных средств. | 0,3 | 0,44 | 0,14 | 0,44 | 0,48 | 0,04 |

| Промежуточный коэффициент покрытия |

| ³0,7 | Отражает прогнозируемые платёжные возможности предприятия при условии своевременного проведения расчётов с дебиторами. | 0,43 | 0,57 | 0,14 | 0,57 | 0,6 | 0,03 |

| Общий текущий коэффициент покрытия |

| ³2 | Показывает платёжные возможности предприятия, не только при условии своевременных расчётов с дебиторами, но и продажей, в случае необходимости, прочих элементов материальных оборотных средств. | 0,73 | 1,04 | 0,21 | 1,04 | 1,11 | 0,07 |

| Коэффициент текущей ликвидности |

| ³2 | Характеризует общую обеспеченность предприятия оборотными средствами. | 0,73 | 1,04 | 0,21 | 1,04 | 1,11 | 0,07 |

| Коэффициент обеспеченности собственными оборотными средствами |

| ³0,1 | Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. | -0,36 | -0,16 | 0,2 | -0,16 | -0,14 | 0,02 |

| Коэффициент восстановления платежеспособности. |

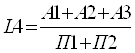

| ³l | Характеризует возможность предприятия восстановить свою платежеспособность через 6 месяцев. Он рассчитывается в случае, если хотя бы один из коэффициентов L4 или L5 принимает значение меньше критического. | - | 0,57 | - | - | 0,57 | - |

[1] Крейнина М.Н. "Финансовое состояние предприятия. Методы оценки" - М.: ИКЦ "Дис",1997.

2 Ковалев А.И. Привалов В.П. Анализ финансового состояния предприятия. - М.: Центр экономики и маркетинга, 1997.-192с.

[3] Реутова С.В. Финансовый анализ деятельности предприятия: Учебное пособие. Н. Новгород : Изд-во ННГУ, 1998г.98с.

[4] Ковалев В. В. "Финансовый анализ: управление капиталом", М.: ФиС, 1996, стр.119

[5] Перманентный - это капитал, вложенный в деятельность предприятия на длительный срок.

0 комментариев