Навигация

Потенциальным и возникает в случае присуждения фирме контракта на поставку товаров

1. Потенциальным и возникает в случае присуждения фирме контракта на поставку товаров.

2. Связанным с хеджированием вложения капитала в другой валюте по более привлекательным ставкам.

При торговой сделке, когда экспортер стремится застраховать риск потерь от неблагоприятного изменения валютного курса и одновременно сохранить перспективу выигрыша в случае благоприятной для него динамики курса валюты, в которой заключена сделка.

Валютные опционы применяются, если покупатель опциона стремится застраховать себя от потерь, связанных с изменением курса валюты в определенном направлении. Риск потерь от изменения курса валют может быть нескольких видов.

Потенциальный риск присуждения фирме контракта на поставку товаров.

Например, экспортер и импортер заключили контракт, по которому экспортер обязывался поставить партию товаров импортеру на условиях возобновляемого аккредитива. После поставки части товара экспортер отказался допоставить оставшуюся часть, сославшись на невыполнение импортером условий поставки. Импортер возбудил против своего контрагента судебный процесс, требуя завершить поставку и возместить убытки. Таким образом, экспортер рискует проиграть дело и понести убытки из-за прогнозируемого падения курса валюты цены. Стремясь обезопасить себя от этого риска, экспортер покупает опцион продавца этой валюты и в случае неблагоприятного для себя исхода дела и обесценения иностранной валюты будет иметь возможность продать свою выручку (реализовать опцион) по заранее оговоренному курсу. Если же он выигрывает дело или курс иностранной валюты не уменьшается, то экспортер не реализует опцион, теряя при этом выплаченную продавцу опциона премию, но все равно минимизирует свои убытки.

Хеджирование вложения капитала в другой валюте по более привлекательным ставкам.

Например, в связи с повышением ФРС процентной ставки по доллару инвестор из Германии приобрел, доллары и разместил их на 6-ти месячный депозит в американском банке. Одновременно с этим он покупает опцион продавца этой валюты, т.к. опасается, что за время действия депозитного договора курс доллара может упасть ниже рассчитанного им значения, и он реально понесет убытки. В случае если это произойдет, инвестор реализует опцион и продаст доллары по установленному курсу (выше рыночного), потеряв при этом премию. Если курс доллара не опустится ниже критического уровня, инвестор не реализует опцион и теряет только премию, уплаченную продавцу опциона.

Риск при торговой сделке.

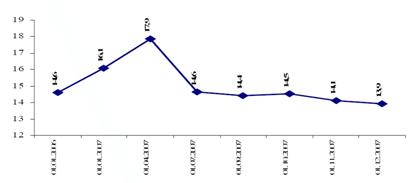

Например, экспортер из Германии сделал следующее: одновременно с заключением контракта купить опцион продавца долларов по курсу 1USD=1.5446DM на 1 месяц. При этом он заплатил бы премию в размере 3% стоимости опциона:

На момент платежа по контракту курс доллара к марке составил 1USD=1.3966DM. Убытки экспортера от сделки вследствие обесценения валюты цены контракта составили (1.5346 - 1.3966) х 10000000 = 1380000 марок. Прибыль экспортера при реализации опциона по установленному курсу составила (1.5446 - 1.3966) х 10000000 = 1480000 марок. Таким образом, чистая прибыль экспортера с учетом уплаченной при покупке опциона премии составляет 1480000 - 1380000 - 463380 = 536620 марок.

В случае если бы курс доллара на момент совершения платежа повысился до, например, 1USD=1.6346DM, то экспортер, не реализуя опциона, продал бы доллары по рыночному курсу и получил бы прибыль в размере

(1.6346 - 1.5346) х 10000000 = 1000000 марок, а за вычетом уплаченной премии 1000000 - 463380 = 536620 марок.

Полученная экспортером в приведенном примере дополнительная прибыль реально может иметь место только при благоприятной для него динамики курса валюты, в которой заключена сделка, а также при покупке опциона по выгодному курсу. Если бы, например, на момент совершения платежа рыночный курс доллара точно соответствовал бы курсу в контракте, то экспортер потерпел бы убытки в размере уплаченной при покупке опциона премии.

Кроме опционов на покупку и продажу валют применяются опционы на покупку ценных бумаг. Опцион на покупку ценных бумаг - сделка, при которой покупатель опциона получает право покупать или продавать определенные ценные бумаги по курсу опциона в течение определенного времени, уплатив при этом премию продавцу опциона.

Опцион на покупку ценных бумаг используется тогда, когда инвестор желает застраховаться от падения курса ценных бумаг, в которых он инвестирует свои средства. Например, эмитент ценных бумаг осуществляет продажу акций номиналом 10 долларов по курсу 8 долларов за акцию. Иностранный инвестор, желающий приобрести акции, рассчитывает на повышение их курса через 6 месяцев до 11 долларов. Он может просто приобрести пакет акций по 8 долларов за штуку, но при этом он:

- выводит из оборота значительную сумму

- рискует тем, что курс акций через 6 месяцев окажется ниже того курса, по которому он их приобрел.

Тогда он покупает опцион покупателя этих акций по курсу 9 долларов за акцию сроком на 6 месяцев, уплачивая продавцу опциона премию в размере 50 центов за акцию. Если через 6 месяцев его прогноз сбудется, и рыночный курс акций составит 11 долларов за акцию, инвестор реализует опцион и приобретает акции по курсу опциона 9 долларов. При этом он получает прибыль в размере 11 - 9 - 0.5 = 1.5 долларов на одну акцию. Если же рыночная цена акций через полгода не изменится или составит 8.5 долларов (или меньше), то инвестор не реализует право покупки акций, т.к. при этом его прибыль будет равна нулю. При этом инвестор все же страхует свой риск, т.к. теряет только премию, а не все средства1.

Особенностью опциона, как страховой сделки, является риск продавца опциона, который возникает вследствие переноса на него валютного риска экспортера или инвестора. Неправильно рассчитав курс опциона, продавец рискует понести убытки, которые превысят полученную им премию. Поэтому продавец опциона всегда стремится занизить его курс и увеличить премию, что может быть неприемлемым для покупателя.

Для страхования валютного курса в последнее время также используется ряд новых финансовых инструментов: финансовые фьючерсы и финансовые опционы (опционы с ценными бумагами), соглашение о будущей процентной ставке, выпуск ценных бумаг с дополнительными страховыми условиями и др. Эти методы страхования позволяют экспортерам и инвесторам, обремененным конкурентной борьбой на рынках, за определенное вознаграждение передать валютные риски банкам, для которых принятие на себя данных видов рисков является одной из форм получения прибыли. Операции с новыми финансовыми инструментами, как правило, сосредоточены в мировых финансовых центрах в силу того, что законодательство ряда стран сдерживает их применение. Эти методы страхования рисков сегодня очень динамично развиваются и имеют устойчивые тенденции роста. Использование срочных сделок для страхования рисков во внешнеэкономической деятельности позволяет клиентам также точнее оценить окончательную стоимость страхования.

В промышленно развитых странах специализированные экспертные фирмы занимаются профессиональным консультированием инвесторов и экспортеров, предлагая свои рекомендации по оптимальному хеджированию инвестиций и требований в иностранной валюте (когда, на какой срок, в каких валютах). Кроме того, сами банки, располагая штатом аналитиков и прогнозами движения курсов валют активно пытаются предлагать услуги по комплексному управлению клиентскими рисками. Процесс хеджирования оказывает значительное влияние на спрос и предложение на рынке срочных сделок, осуществляя давление на курсы определенных видов валют, особенно в периоды трудно прогнозируемой тенденции развития их курсов.

Еще одним методом управления валютным риском является анализ движения курсов валют. Такой анализ бывает фундаментальным и техническим.

Фундаментальный анализ движения курсов валют основан на предположении, что основные изменения курсов происходят под действием макроэкономических факторов развития экономик стран эмитентов валюты. Аналитики, причисляющие себя к фундаменталистам, внимательно отслеживают на регулярной основе базовые показатели макроэкономического развития отдельных стран и прогнозируют движения курсов валют в долгосрочной перспективе.

Макроэкономические факторы могут влиять только на 3 и 4 тип валюты. Для прогноза движения этих курсов валют обычно анализируются изменения базовых показателей и курса иностранных валют.

Технический анализ основан на положении о том, что макроэкономические показатели в краткосрочной и среднесрочной перспективе мало отражаются на движениях курсов валют. Более того, курсы валют можно с исключительной точностью прогнозировать только с помощью метода технического анализа, основой которого является математическая система.

Технический анализ прослеживает тенденцию колебаний курсов валют и дает сигналы к покупке и продаже.

Заключение

Участие АО «Астана-финанс» во ВЭД при заключении экспортных и импортных контрактов в целях соблюдения интересов акционерного общества очень важно обеспечить надежность расчетов, избежать потерь или хотя бы свести их к минимуму. Для этого нужно правильно выбрать и грамотно сформулировать в контракте все условия, касающиеся расчетов с иностранным партнером.

Любая внешнеторговая сделка связана с валютным риском, то есть с опасностью валютных потерь, вызванных изменениями курса иностранной валюты, в которой производится платеж, к национальной.

К сожалению, не всегда АО «Астана-финанс» может выбрать валюту цены по своему усмотрению и тем более сложно предугадать движение валютного курса.

В качестве одной из защитных от потерь мер можно использовать одновременное заключение экспортных и импортных контрактов в одной и той же валюте и с приблизительно одинаковыми сроками платежа. В этом случае прибыли по экспортному контракту и убытки по импортному взаимно компенсируются. Но полностью прибыли и потери могут перекрыться только при сбалансированности экспорта и импорта. На практике у предприятия, как правило, преобладает экспорт или импорт. Тогда для уменьшения рисков рекомендуется заключать как экспортные, так и импортные контракты в разных валютах, имеющих противоположные тенденции в колебаниях курсов.

Таким образом, акционерное общество рассматривает способы защиты, используя вспомогательные наряду с другими.

Наиболее распространенным способом защиты от валютных потерь является валютная оговорка. Суть ее заключается в том, что валюта, в которой производится платеж по контракту, увязывается с более устойчивой валютой и сумма платежа ставится в зависимость от изменения курса этой более устойчивой валюты. При этом валюта платежа может совпадать, а может и не совпадать с валютой цены.

В первом случае валютная оговорка называется прямой, во втором случае - косвенной. Приведем пример прямой валютной оговорки.

В соответствии с условиями контракта валютной цены и валютного платежа является французский франк. Для привязки возьмем американский доллар. Сумма платежа по контракту составляет 150000 фр. франков.

В контракт вносится запись следующего содержания: «Если к моменту платежа курс фр. франка по отношению к доллару изменится более чем процентов (например, на 2 процента), то соответственно изменится и сумма платежа». Допустим, на момент заключения контракта курс валют составляет 5 фр. франков за 1. доллар. Соответственно сумма платежа на этот момент эквивалентна 30 000 долларов (150 000:5).

На момент платежа курс валют составил 6 фр. франков за 1 доллар, то есть курс фр. франка понизился. Чтобы сумма платежа во фр. франках на момент оплаты была эквивалентна 30 000. долларов, экспортер должен получить 180 000 фр. франков (30 000 х 6).

Если на момент платежа курс фр. франка повысится и составит, например, 4 фр. франка за 1. доллар, то сумма платежа во фр. франках, эквивалентна 30000. долларов, составит 120 000 фр. франков (30 000 х 4).

Но ни прямая, ни косвенная оговорка полной гарантии от потерь не дает. Степень гарантии от потерь зависит от удачного выбора «валюты привязки», фактически от того, правильно ли предсказали тенденцию в изменении курса этой валюты.

Повышается степень гарантии, если в качестве «валюты привязки» взять не одну, а несколько, и чем больше, тем надежнее степень гарантии. Такая оговорка, когда в качестве «валюты привязки» используется сразу несколько валют, называется мультивалютной.

Вопрос о том, включать или не включать в контракт валютную оговорку, решается самими участниками сделки в зависимости от конкретных условий. Если валюта платежа устойчива и платеж будет производиться через небольшой срок от даты заключения контракта, такой необходимости нет. При рассрочке платежа на большой срок оговорку следует включать, так как предсказать движение курса валют на длительный период невозможно. И необходимо включать, если валюта платежа неустойчива, даже при небольшом разрыве между сроком платежа и сроком заключения контракта.

В качестве защитных мер от валютных потерь АО «Астана-финанс» необходимо использовать срочные сделки, или хеджирование.

Срочные инструменты применяются клиентами банка, как основные методы страхования (хеджирования) их валютных (или финансовых) рисков. Банки вынуждены применять эти инструменты, как услуги клиентам. В то же время риск срочных операций достаточно серьезен и банк, в свою очередь, вынужден сам страховать заключенные с клиентом срочные сделки.

К срочным видам сделок относят форвардные операции; СВОП; опционы; фьючерсы.

1) Форвард.

Форвардной сделкой называется такая сделка, при которой курс устанавливается в настоящем, а обмен валютами происходит в будущем.

Характеристики:

· обмен валютами (расчет) произойдет не раньше чем через 2 рабочих дня после заключения контракта;

· будущий валютный курс так же фиксируется при заключении сделки;

· срок платежа фиксируется в контракте;

· не встает вопрос о ликвидности до наступления срока платежа.

Если имеется реальная возможность возникновения валютного риска в будущем, он покрывается форвардной сделкой.

Обычно крупные компании или банки открывают форвардную позицию в случае, если клиент продает или покупает иностранную валюту по форварду, т.е. с обменом валют на будущую зафиксированную дату, а также, если сам банк продает или покупает иностранную валюту по форварду в целях извлечения прибыли. Однако здесь присутствует риск изменения цен, который может привести к убыткам компании/банка.

2)Опционные операции

Опцион - это соглашение между покупателем и продавцом, которое представляет покупателю право - но не обязательство - покупать валюту у продавца опциона или же продавать ее.

Опцион является одним из вариантов полного покрытия валютных рисков. Его можно использовать как страховку, используя при неблагоприятных движениях курса. По сравнению с форвардом, опцион дает лучшую защиту от возможных рисков, потому что покупатель опциона оставляет за собой право выбора осуществления или неосуществления сделки.

3) Фьючерсы.

Фьючерсные контракты заключаются на специальных биржах и, в отличие от форвардного контракта, фьючерс не предусматривает реальную покупку/продажу валюты. Позиция по фьючерсу ликвидируется с помощью встречных контрактов. Риск по фьючерсам минимизируется за счет возможности покрыть обязательство по первому фьючерсному контракту путем осуществления встречной обратной сделки.

Сущность основного метода срочного страхования сводится к тому, чтобы осуществить валютно-обменные операции до того, как произойдет неблагоприятное изменение курса, либо компенсировать убытки от подобного изменения за счет параллельных сделок с валютой, курс которой изменяется в противоположном направлении.

Валютные риски обычно управляются в банках различными методами.

Первым шагом к управлению валютными рисками внутри структуры банка является установление лимитов на валютные операции. Так, например, очень распространены следующие виды лимитов:

· лимиты на иностранные государства (устанавливается максимально возможные суммы для операций в течение дня с клиентами и контрпартнерами в сумме из каждой конкретной страны)

· лимиты на операции с контрпартнерами и клиентами (устанавливается максимально возможная сумма для операций на каждого контрпартнера, клиента или виды клиентов)

· лимит инструментария (установление ограничений по используемым инструментам и валютам с определением списка возможных к торговле валют и инструментов торговли)

· установление лимитов на каждый день и каждого дилера (обычно устанавливается размер максимально возможной открытой позиции по торгуемым иностранным валютам, возможный для переноса на следующий рабочий день для каждого конкретного дилера и каждого конкретного инструмента)

· лимит убытков (устанавливается максимально возможный размер убытков, после достижения, которого все открытые позиции должны быть закрыты с убытками). В некоторых банках такой лимит устанавливается на каждый рабочий день или отдельный период (обычно один месяц), в некоторых банках он подразделяется на отдельные виды инструментов, а в некоторых банках может также устанавливаться на отдельных дилеров.

Кроме валютных рисков, при заключении внешнеторговых сделок для экспортера существует еще риск неплатежа или несвоевременного платежа. От этого риска экспортер может застраховать себя правильным выбором форм расчетов. Наиболее употребляемыми в международной практике формами расчетов являются документарный аккредитив, документарное инкассо и банковский перевод. Другие формы – открытый счет и расчеты чеками – в практике казахстанских предприятий используются редко.

Участие АО «Астана-финанс» во ВЭД, а также международное сотрудничество с иностранными компаниями – неизбежно ведет к валютным рискам, которые необходимо страховать, и лишь страхуя эти риски, получаем гарантированный успех.

Список используемой литературы

1. Закон Республики Казахстан «О валютном регулировании» от 24 декабря 1996 г. № 54-1 (с изменениями и дополнениями).

2. Закон Республики Казахстан «О банках и банковской деятельности в Республике Казахстан» от 31 августа 1995 г. N 244

3. Закон Республики Казахстан "Об акционерных обществах" от 10 июля 1998г.

4. Закон Республики Казахстан «О страховой деятельности» от 18 декабря 2000 г. №126

5. Закон Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам банковской деятельности, валютного регулирования и валютного контроля» от 08 мая 2003 г.

6. Указ Президента Республики Казахстан «О государственной программе развития страхования в Республике Казахстан на 2000 – 2002 года» от 27 ноября 2000 г.

7. «Правила проведения валютных операций в Республике Казахстан», утвержденные постановлением Правления национального Банка от 20 апреля 2001 г. №115.

8. «Правила регистрации валютных операций, связанных с движением капитала», утвержденные постановлением Правления национального Банка от 04 июля 2003 г. № 225.

9. «Инструкция об организации экспортно-импортного валютного контроля в Республике Казахстан», утвержденная постановление Правления национального Банка от 05 сентября 2001 г. № 343.

10. Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004.

11. Концепция развития Группы Компаний АО «Астана-Финанс» на 2004-2008 гг.

12. Положение по управлению рисками АО «Астана-Финанс», 2004.

13. Абдрахманова Г. В. Конъюнктура и тенденции развития страхового рынка Казахстана. Алматы, журнал «Финансы и кредит», №3, 2004.

14. Банковское дело: Справочное пособие под ред. Бабичевой Д. М.: Международные отношения, 2002.

15. Банковское дело. Учебник/ Под ред. Г. С. Сейткасимова. – Алматы: Каржы-каражат, 1998.

16. Банковское дело: Учебник/ Под ред. В.И. Колесникова, Л.П. Кромивецкой. – М.: «Финансы и статистика», 1998.

17. Бертаева К.Ж. Валютный рынок и валютные операции: Учебное пособие. – Алматы: Экономика, 1999.

18. Буренин А.Н. Фьючерсные, форвардные и опционные рынки. – М.: «Тривола», 1995.

19. Валютный рынок и валютное регулирование. Учебное пособие/ Под ред. Т.Л. Антоновой, М.Н. Романов и др./ М.: Бек, 1999.

20. Внешнеэкономическая деятельность предприятия: Учебник для вузов/ Л.Е. Стровский, С.К. Казанцев, Е.А. Паршина и др.; Под ред. проф. Л.Е. Стровского. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2001.

21. Грюнинг Хван, Брайович Братонович С. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском/ Пер. с англ.; вступл. сл. д.э.н. К.Р. Тагирбекова – М.: Издательство «Весь Мир», 2004.

22. Ефимов С.Л. Энциклопедический словарь: Экономика и страхование. – М.: Церих-ПЭЛ, 1996.

23. Кенжегузин М. Б. Реформирование экономики Казахстана: проблемы и их решение. - Алматы: Гылым, 1997.

24. Киреев А. Международная экономика т.2 – М.: «Международные отношения», 2001.

25. Майдырова Д.Н. Валютные операции банков. Алматы: АГУ им. Абая, 2002.

26. Международная торговля валютой: межбанковские операции на рынках развитых стран, виды сделок, курсы. Под ред. А.Д. Голубовича. – М.: «Агро», 1993.

27. Мусабекова П. Реформы Казахстана в банковской системе // Финансы Казахстана. - 2002. - № 12.

28. Никитина Т.В. Страхование коммерческих и финансовых рисков. – СПб.: Питер, 2002.

29. Сатубалдин М.С. Проблема страхования банковских рисков в Республике Казахстан. Алматы, журнал «Банки Казахстана», №1, 2005.

30. Умбетов А.С. Риск – дело благородное. Алматы, журнал «Финансы и кредит», №1, 2005.

31. Хохлов Н.В. Управление рисками: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 1999.

32. Челекбай А.Д. О механизме регулирования обменных курсов «мягких» валют. Алматы, журнал «Каржы-Каражат», №3, 1996.

33. Челекбай А.Д. Долларизация и ее последствия. Алматы, журнал «Каржы-Каражат», № 7, 1996.

34. Шахов В.В, Миллерман А.С., Медведев В.Г. Теория и управление рисками в страховании. – М.: Финансы и статистика, 2002.

35. Юрченко Л.А. Финансовый менеджмент страховщика. Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2001.

Приложение Б

Классификация ссудного портфеля по качеству за 2002- 2003 гг. и на 01.03.04 г. в млн. тенге

| 2002 год | 2003 год | на 01.03.04 г. | ||||

| Наименование статьи | сумма | уд.вес, % | сумма | уд.вес, % | сумма | уд.вес, % |

| Стандартные | 7 560,7 | 83,4 | 10 777,1 | 79,6 | 10 963,4 | 76,3 |

| Сомнительные –1 | 1 121,6 | 12,4 | 1 617,6 | 11,9 | 2 362,2 | 16,4 |

| Сомнительные –2 | 42,7 | 0,5 | 575,5 | 4,2 | 478,4 | 3,3 |

| Сомнительные –3 | 14,8 | 0,2 | 175,1 | 1,3 | 40,7 | 0,3 |

| Сомнительные –4 | 156,3 | 1,7 | 198,8 | 1,5 | 361,3 | 2,5 |

| Сомнительные –5 | 0 | 0,0 | 36,5 | 0,3 | 60,4 | 0,4 |

| Безнадежные | 168,1 | 1,8 | 160,5 | 1,2 | 101,2 | 0,7 |

| Итого | 9 064,2 | 100,00 | 13 541,1 | 100,00 | 14 367,6 | 100,00 |

Приложение А

Основные финансовые показатели Компании за 2001-2003 гг. и 1 квартал 2004 года. Структура баланса ОАО «Астана финанс» в тыс. тенге

|

|

| 2001 г. | 2002 г. | 2003 г. | на 01.04.04 г. |

|

| III АКТИВЫ | 8 937 254 | 12 346 727 | 16 671 975 | 18 453 240 |

| 1. | Деньги | 83 736 | 186 861 | 624 027 | 255 902 |

| 2. | Основные средства и нематериальные активы (нетто) | 1 495 242 | 1 937 862 | 1 409 353 | 1 407 473 |

| 3. | Кредиты выданные | 6 797 089 | 9 064 185 | 13 541 162 | 15 063 835 |

|

| Долгосрочные займы | 5 706 683 | 7 969 606 | 11 440 253 | 11 459 689 |

|

| Краткосрочные займы | 1 090 406 | 1 094 579 | 237 285 | 696 903 |

|

| Факторинг |

|

| 1 863 624 | 2 907 243 |

| 4. | Инвестиции в капитал других юридических лиц (нетто) | 253 457 | 532 915 | 571 193 | 571 193 |

| 5. | Запасы | 24 643 | 40 566 | 22 183 | 62 257 |

| 6. | Начисленное вознаграждение | 74 169 | 195 011 | 388 857 | 483 149 |

| 7. | Резервы по сомнительным долгам | (488 915) | (447 533) | (602 587) | (701 136) |

| 8. | Прочие активы | 697 833 | 836 860 | 717 787 | 1 310 567 |

|

|

|

|

|

|

|

|

| ПАССИВЫ | 8 937 254 | 12 346 727 | 16 671 975 | 18 453 240 |

|

| Собственный капитал | 2 436 035 | 2 796 438 | 3 197 090 | 3 341 491 |

| 1. | Уставный оплаченный капитал | 1 832 592 | 2 073 949 | 2 073 950 | 2 200 000 |

| 2. | Резервный капитал | 324 541 | 407 541 | 407 541 | 567 253 |

| 3. | Нераспределенный доход (непокрытый убыток) предыдущих лет | 2 220 | 2 220 | 314 948 | 515 960 |

| 4. | Нераспределенный доход (непокрытый убыток) отчетного года | 276 682 | 312 728 | 400 651 | 58 278 |

|

| Обязательства | 6 501 219 | 9 550 289 | 13 474 885 | 15 111 749 |

| 5. | Долгосрочные обязательства | 6 035 209 | 8 556 774 | 12 814 312 | 12 932 763 |

| 6. | Краткосрочная кредиторская задолженность | 246 487 | 372 144 | 189 710 | 377 606 |

| 7. | Краткосрочные займы полученные | 165 405 | 524 304 | 314 682 | 1 328 696 |

Приложение Е

Основные отличия фьючерсных контрактов от форвардных и других внебиржевых видов контрактов

| Характеристика |

| Фьючерсный | Форвардный контракт |

| контракта |

| контракт | |

| 1. Количество |

| Устанавливается биржей. | Меняется в зависимости |

| актива по |

| Можно торговать только | от потребностей |

| контракту | \ | целым числом | покупатеJffi |

|

|

| контрактов |

|

| 2. Качество |

| Определяется биржевой | Варьируется в |

| актива |

| спецификацией | соответствии с |

|

|

| , | конкретными запросами |

|

|

|

| потребителя |

| 3. Поставка |

| В формах, установленных | Поставляется актив, |

|

|

| биржей. | лежащий в основе |

|

|

| Лишь несколько процентов | контракта. Поставка |

|

|

| от общего числа | осуществляется по |

|

|

| контрактов заканчивается | каждому контракту |

|

|

| поставкой |

|

| 4. Дата, поставки |

| Поставка разрешена до | Любая |

|

|

| даты, установленной |

|

|

|

| биржей |

|

| 5. Ликвидность |

| Зависит от биржевого | Часто ограничена. |

|

|

| актива. Обычно очень | Рынок может иметь |

|

|

| высокая | место только для одного |

|

|

|

| покупателя |

| 6. Риск |

| Минимален или | Присутствуют все виды |

|

|

| отсутствует по | рисков. Уровень зависит |

|

|

| зафиксированному биржей | от кредитного рейтинга |

|

|

| фьючерсному контракту | клиента |

| '1 Маржа |

| Обычно требуется | Обычно отсутствует |

| (,IIII\Оlюдательный |

|

|

|

| ,1I1.JlOr) |

|

|

|

| Н J>еl'улирование |

| Регулируется биржей и | Мало регулируемый |

|

|

| соответствующими |

|

|

|

| государственными |

|

|

|

| органами |

|

Приложение В

Структура ссудного портфеля по видам валют

в млн. тенге

| Валюта кредита | 2001 | 2002 | 2003 | на 01.03.04 г. | |||||||||||

| Сумма | Уд. вес, % | Сред. Став-ка, в % | Сумма | Уд. вес, % | Сред. Став-ка, в % | Сумма | Уд. вес, % | Сред. Ставка, в % | Сумма | Уд. вес, % | Сред. Став-ка, в % | ||||

| KZT | 5 087,6 | 74,86 | 15,41 | 8 426,4 | 92,96 | 12,72 | 10 808,7 | 79,82 | 13,05 | 11 006,3 | 76,60 | 13,08 | |||

| USD | 1 709,5 | 25,14 | 11,76 | 637,8 | 7,04 | 13,19 | 588,1 | 4,34 | 7,1 | 1 051,9 | 7,32 | 3,5 | |||

| ЕURO | - | - | - | - | - | - | 2 144,4 | 15,84 | 10,04 | 2 309,5 | 16,07 | 10,98 | |||

| Итого в тенге по курсу | 6 796,1 | 100,00 |

| 9 064,2 | 100,00 |

| 13 541,2 | 100,00 |

| 14 367,7 | 100,00 |

| |||

Приложение Г Дебетовые и кредитовые обороты по выданным ссудам за 2003 год

в млн. тенге

| Валюта кредита | Средняя ставка | Сальдо на 01.01.2003г. | Дебет | Кредит | Средняя ставка | Сальдо на 01.01.2004г. |

| KZT | 12,7 | 8 426,4 | 11 061,2 | 8 678,9 | 13,05 | 10 808,7 |

| USD | 13,2 | 637,8 | 448,7 | 498,4 | 7,1 | 588,1 |

| ЕURO | - | - | 2 230,7 | 86,3 | 10,04 | 2 144,4 |

Приложение Д

Информация о крупных сделках за последний финансовый год на 01.03.04г.

| Наименование контрагента | Вид сделки | Сумма сделки | Срок сделки | Валюта сделки |

| АО «Астана-недвижимость» | Кредиты (в совокупности) | 576 693 660 | 2004-2006гг. | KZT |

| АО «Акжайык-Недвижимость» | Кредиты (в совокупности) | 620 116 222 | 2006г. | KZT |

| Standart Leasing Corporation | Факторинг | 2 336 821 | 2006-2008гг. | EURO |

| Standart Leasing Corporation | Факторинг | 3 493 290 | 2003-2004гг. | USD |

| АО «Экотон+» | Кредит | 4 120 000 | 2012г. | EURO |

| АО «АстанаГазСервис» | Кредиты (в совокупности) | 291 281 206 | 2004-2009гг. | KZT |

| АО «Экотон+» | Выданные гарантии (в совокупности) | 389 900 000 | до 9 лет | USD |

1 Банковское дело: Учебник/ Под ред. В.И. Колесникова, Л.П. Кромивецкой. – М.: «Финансы и статистика», 1998, стр. 76.

1 Грюнинг Хван, Брайович Братонович С. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском/ Пер. с англ.; вступл. сл. д.э.н. К.Р. Тагирбекова – М.: Издательство «Весь Мир», 2004, стр. 211.

1 Грюнинг Хван, Брайович Братонович С. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском/ Пер. с англ.; вступл. сл. д.э.н. К.Р. Тагирбекова – М.: Издательство «Весь Мир», 2004, стр. 212.

1 Бертаева К.Ж. Валютный рынок и валютные операции: Учебное пособие. – Алматы: Экономика, 1999, стр. 69.

2 Грюнинг Хван, Брайович Братонович С. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском/ Пер. с англ.; вступл. сл. д.э.н. К.Р. Тагирбекова – М.: Издательство «Весь Мир», 2004, стр. 213.

1 Валютный рынок и валютное регулирование. Учебное пособие/ Под ред. Т.Л. Антоновой, М.Н. Романов и др./ М.: Бек, 1999, стр. 68.

1 Никитина Т.В. Страхование коммерческих и финансовых рисков. – СПб.: Питер, 2002, стр. 143.

1 Банковское дело. Учебник/ Под ред. Г. С. Сейткасимова. – Алматы: Каржы-каражат, 1998, стр. 408.

2 Банковское дело. Учебник/ Под ред. Г. С. Сейткасимова. – Алматы: Каржы-каражат, 1998, стр. 409.

1 Валютный рынок и валютное регулирование. Учебное пособие/ Под ред. Т.Л. Антоновой, М.Н. Романов и др./ М.: Бек, 1999, стр. 71.

1 Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004, стр. 5.

1 Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004, стр. 6.

1 Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004, стр. 9.

2 Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004, стр. 10.

1 Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004, стр. 12.

2 Ежегодный отчет АО «Астана-Финанс» подготовленный для международной рейтинговой Компании «Moody's investors service», 2004, стр. 12.

1 Положение по управлению рисками АО «Астана-Финанс», 2004, стр. 4.

1 Положение по управлению рисками АО «Астана-Финанс», 2004, стр. 7.

1 Положение по управлению рисками АО «Астана-Финанс», 2004.

1 Концепция развития Группы Компаний АО «Астана-Финанс» на 2004-2008 гг., стр. 6.

1 Положение по управлению рисками АО «Астана-Финанс», 2004, стр. 29.

1 Положение по управлению рисками АО «Астана-Финанс», 2004.

1 Международная торговля валютой. Методический сборник рынка Форекс.: Алматы, 2001, стр. 12.

1 Буренин А.Н. Фьючерсные, форвардные и опционные рынки. – М.: «Тривола», 1995, стр. 85.

1 Майдырова Д.Н. Валютные операции банков. Алматы: АГУ им. Абая, 2002, стр. 51.

1 «Правила регистрации валютных операций, связанных с движением капитала», утвержденные постановлением Правления национального Банка от 04 июля 2003 г. № 225.

1 Бертаева К.Ж. Валютный рынок и валютные операции: Учебное пособие. – Алматы: Экономика, 1999, стр. 62.

1 Буренин А.Н. Фьючерсные, форвардные и опционные рынки. – М.: «Тривола», 1995, стр. 96.

Похожие работы

... развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка. 2. Анализ регулирования и надзора деятельности банков второго уровня в Республике Казахстан 2.1 Анализ выполнения пруденциальных нормативов банков второго уровня Для обеспечения стабильности и надежности банковской системы ...

... 10/8 9/7 9/6 9/6 9/7 10/4 Дочерние 11 12 12 11 11 11 10 Деятельность банков регулируется Конституцией и Законодательством Республики Казахстан, а также нормативными правовыми актами Национального банка РК. Список банков второго уровня на 01.08.2003.[1] ОАО «Народный Сберегательный Банк Казахстана» ОАО «Заман-Банк» ОАО «ВАЛЮТ-ТРАНЗИТ БАНК» ОАО «Казкоммерцбанк» ОАО «Наурыз ...

... грамотно и эффективно управлять такими активами, и банки сегодня должны помочь состоятельным клиентам сохранить и увеличить свой капитал. 6. Проблемы стабильности банковской системы Республики Казахстан. Одной из первоочередных задач центрального банка является обеспечение финансовой устойчивости и стабильности банковской системы. Это во ...

... как предполагает возобновляемость обязательств банка. 2. ОРГАНИЗАЦИЯ ДЕПОЗИТНЫХ ОПЕРАЦИЙ 2.1 Анализ депозитных операций ОАО “Народный банк РК” Народный банк РК совершает операции по депозитам, принимаемым от физических лиц и юридических лиц, резидентов и нерезидентов Республики Казахстан в соответствии с действующим законодательством Республики Казахстан. Банк гарантирует, принадлежащим ...

0 комментариев