Навигация

Влияние характера взаимодействия банковского и производственного секторов на развитие банковской системы и экономики регионов

Содержание

Введение

1 Теоретические аспекты анализа банков и их роли в современной экономике

1.1 Сущность и структура современной банковской системы

1.2 Функции ЦБ в современной экономике

1.3 Функции коммерческих банков

1.4 Банки России в 2008 гг.

1.5 Деятельность банковского сектора в Алтайском крае за 2007 год

2 Расчетная часть

2.1 Расчет ВВП доходным и затратным методом

2.2 Расчет макроэкономических параметров

2.3 Динамика макроэкономических параметров

2.4 Расчет реального ВВП и дефлятора ВВП

2.5 Расчет ВНП

2.6 Раcчет уровня инфляции и безработицы

2.7 Расчет мультипликатора

2.8 Расчет предельной склонности к сбережению (ППС) и предельной склонности к потреблению (ППП)

2.9 Определение равновесия ВВП

2.10 Определение темпов экономического роста

2.11 Анализ экономики рассматриваемой страны

Заключение

Список использованной литературы

Приложение А

Приложение Б

Приложение В

Приложение Г

Введение

Проводимая в стране радикальная экономическая реформа предопределила новый этап развития банковской системы, способной эффективно накапливать и трансформировать финансовые ресурсы в реальный сектор экономики.

Для выполнения задачи повышения функциональной роли банковского сектора необходимо решить целый ряд проблем общеэкономического и правового характера, устранить внутренние факторы препятствующие развитию банковского сектора.

Банковский сектор – одно из важнейших направлений развития рыночных отношений, который является основой для нормального, эффективного функционирования рыночного механизма.

Банки имеют специфическое назначение, выполняют определенную функцию. Будучи предприятиями, регулирующими денежно-кредитные отношения, выполняющими многообразные банковские и иные операции, банки подчиняются экономическим законам, общим и специальным законодательным нормам. Банки имеют свою только им присущую технологию.

Банк является реальной производительной силой. Его деятельность напрямую связана с экономикой, обеспечением непрерывности и ускорениям производства, приумножением богатства общества. Банки способны сделать многое для увеличения материального производства и обмена продуктами труда. По состоянию экономики судят об активности банков. Верно, однако, и другое: по состоянию банков судят в целом об экономическом развитии общества.

Объектом исследования выступают взаимосвязанные процессы развития взаимоотношений между банками и реальным сектором экономики России.

Предметом является совокупность кредитно-финансовых отношений, возникающих в процессе взаимодействия между банками и нефинансовым сектором экономики.

Целью настоящего исследования является определение влияния характера взаимодействия банковского и производственного секторов на развитие банковской системы и экономики регионов.

В соответствии с поставленной целью курсовой работы в ней раскрываются следующие вопросы:

- рассмотреть особенности современной банковской системы;

- выявить функции ЦБ и коммерческих банков;

- рассмотреть современную банковскую систему РФ;

- проанализировать состояние банковского сектора в Алтайском крае.

Теоретическую и методологическую основу исследования составили труды ведущих российских и зарубежных специалистов в области инвестиций, финансов, кредита, банковского дела.

Эмпирическая база исследования представлена статистическими данными Комитета Российской Федерации по статистике, материалами справочников, бюллетеней, ежегодников, издаваемых Банком России и другими финансовыми органами страны, а также данными ежегодных сборников и текущими справочными материалами по Алтайскому краю.

1. Теоретические аспекты анализа банков и их роли в современной экономике

1.1 Сущность и структура современной банковской системы

Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег [6, c.110].

Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма [7, c.95]. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком, на нижнем уровне действуют коммерческие банки.

Центральный (эмиссионный) банк в большинстве стран принадлежит государству. Но даже если государство формально не владеет его капиталом (США, Италия, Швейцария) или владеет частично (Бельгия - 50%, Япония - 55%), центральный банк выполняет функции государственного органа. Центральный банк обладает монопольным правом на выпуск в обращение (эмиссию) банкнот - основной составляющей налично-денежной массы. Он хранит официальные золотовалютные резервы, проводит государственную политику, регулируя кредитно-денежную сферу и валютные отношения. Центральный банк участвует в управлении государственным долгом и осуществляет кассово-расчетное обслуживание бюджета государства.

По своему положению в кредитной системе центральный банк играет роль “банка банков”, т. е. хранит обязательные резервы и свободные средства коммерческих банков и других учреждений, предоставляет им ссуды, выступает в качестве “кредитора последней инстанции”, организует национальную систему взаимозачетов денежных обязательств либо непосредственно через свои отделения, либо через специальные расчетные палаты.

Коммерческие банки - основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними. В современных условиях коммерческим банкам удалось существенно расширить прием срочных и сберегательных вкладов, средне- и долгосрочное кредитование, создать систему кредитования населения (потребительского кредита).

Коммерческие банки создаются на паевых или акционерных началах и могут различаться: по способу формирования уставного капитала (с участием государства, иностранного капитала и др.), по специализации, по территории деятельности, видам совершаемых операций и т.д. Средства коммерческих банков делятся на собственные (уставной фонд, резервный фонд и другие фонды, образованные за счет прибыли) и привлеченные (средства на счетах предприятий, их вклады и депозиты, вклады граждан и т.д.).

Инвестиционные операции коммерческих банков связанны в основном с куплей-продажей ценных бумаг правительства и местных органов власти. Коммерческие банки выполняют расчетно-комиссионные и торгово-комиссионные операции, занимаются факторингом, лизингом, активно расширяют зарубежную филиальную сеть и участвуют в многонациональных консорциумах (банковских синдикатах).

Инвестиционные банки специализируются на эмиссионно-учредительных операциях. По поручению предприятий о государства, нуждающихся в долгосрочных вложениях и прибегающих к выпуску акций и облигаций, инвестиционные банки берут на себя определение размера, условий, срока эмиссии, выбор типа ценных бумаг, а также обязанности об их размещению и организации вторичного обращения. Учреждения этого типа гарантируют покупку выпущенных ценных бумаг, приобретая и продавая их за свой счет или организуя для этого банковские синдикаты, предоставляют покупателям акций и облигаций ссуды.

Сберегательные банки - это, как правило, небольшие кредитные учреждения местного значения, которые объединяются в национальные ассоциации и обычно контролируются государством, а нередко и принадлежат ему. Пассивные операции сберегательных банков включают прием вкладов от населения на текущие и другие счета. Активные операции представлены потребительским и ипотечным кредитом, банковскими ссудами, покупкой частных и государственных ценных бумаг. Сберегательные банки выпускают кредитные карточки.

Ипотечные банки - учреждения, предоставляющие долгосрочный кредит под залог недвижимости (земли, зданий, сооружений). Пассивные операции этих банков состоят в выпуске ипотечных облигаций.

Ипотечный кредит - это долгосрочная ссуда, выдаваемая ипотечными, коммерческими банками, страховыми и строительными обществами и другими финансово-кредитными учреждениями под залог земли и строений производственного и жилого назначения.

Процентные ставки по ипотечному кредиту определяются спросом и предложением и дифференцируются в зависимости от финансового положения заемщика.

Ипотечный кредит широко распространен в странах с рыночной экономикой. Ссуды выделяются на жилищное и производственное строительство под высокий процент (10-20%).

Банки потребительского кредита - тип банков, которые функционируют в основном, за счет кредитов, полученных в коммерческих банках, и выдачи краткосрочных и среднесрочных ссуд на приобретение дорогостоящих товаров длительного пользования и т.д.

Главную роль в банковском деле играют банковские группы, в составе которых выделяются головная компания (крупный банк - холдинг), филиалы (дочерние общества), а также представительства, агентства, отделения.

Банковский холдинг представляет собой держательскую (холдинговую) компанию, владеющую пакетами акций и иных ценных бумаг других компаний и осуществляющую операции с этими ценными бумагами. Помимо чистых холдингов, занимающихся только указанными операциями, существуют смешанные холдинги, которые, кроме того, ведут предпринимательскую деятельность в различных сферах экономики. В этом случае холдинг создается, как правило, в связи с основанием головной компанией дочерних производственных фирм. Материнская (головная) холдинговая компания получает прибыль за счет дивидендов на контролируемые ею акции дочерних компаний, а также в некоторых случаях за счет перевода части прибыли дочерних компаний на основе специальных соглашений. Холдинг, обычно, выступает в качестве собственника контрольного пакета акций, что позволяет ему оказывать решающее влияние на функционирование подконтрольных компаний.

Банки по характеру собственности делятся на: частные, кооперативные, муниципальные (коммунальные); государственные, смешанные; созданные с участием государства.

В банковском деле, как и в промышленности, свободная конкуренция неизбежно вызывает концентрацию. Одни банки поглощаются более могущественными конкурентами, другие, формально сохраняя самостоятельность, фактически попадают под власть более сильных конкурентов. Происходит слияние, “сплетение” банков. Число банков сокращается, но вместе с тем увеличиваются их размеры, возрастает объем операций. В каждой стране выделяются немногие крупнейшие банки, на счетах которых собираются огромные суммы свободных средств, ищущих прибыльного применения.

В конкурентной борьбе крупные банки имеют решающие преимущества перед мелкими. Во-первых, они обладают большими возможностями для привлечения вкладов, так как вкладчики предпочитают помещать свои средства в крупные, более солидные и устойчивые банки, а не в мелкие, которые чаще терпят крах. Во-вторых, крупные банки обычно обладают сетью филиалов (отделений, агентств, контор), расположенных во многих городах, чего не имеют мелкие банки. В-третьих, у крупных банков издержки по ведению операций относительно меньше вследствие большего масштаба этих операций. Это позволяет крупным банкам взимать меньшую плату с клиентов за выполнение для них расчетных и кредитных операций, что, естественно, привлекает клиентуру.

Похожие работы

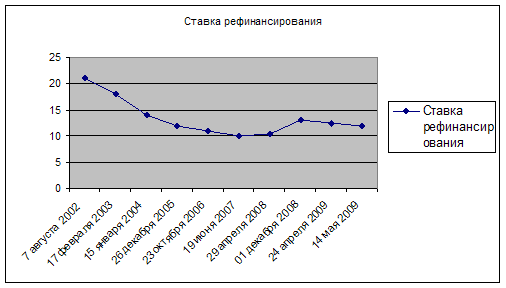

... банком деятельности коммерческих банков можно рассматривать также как одно из направлений денежно-кредитного регулирования экономики со стороны центрального банка. Глава 3. Проблемы и перспективы развития банковской системы России 3.1 Анализ банковского сектора России в 2008-2009 г. В 2008 г. темпы роста активов и капитала замедлились, что особенно было заметно в I–III кварталах. Однако ...

... истории развития и сегодняшнему состоянию банковской системы России. Да действительно, проблем мешающих улучшению функционированию банковской системе национальной экономики России не мало, к глубочайшему сожалению, и поэтому в их решение можно использовать, разные направления развития, что и будет подробно рассмотрено в следующей главе данной работы. Глава II Направления развития банковской ...

... расходы. Эти операции зачастую совмещаются с рядом обязательств в пользу клиента, которые берет на себя банк (например, учет дебиторской задолженности, осуществление финансирования и т.п.). 2. Современная банковская система в РФ в условиях переходной экономики. Российские банки после кризиса 2.1. Современная банковская система Современная банковская система России представлена двумя уровнями. В ...

... в составе кредитного портфеля: снизился удельный вес стандартных ссуд с 92,5 % до 92,2 %, сомнительных - с 3,6 % до 1,2 %, выросла доля нестандартных ссуд с 1,4 % до 2,7 %, безнадежных - с 2,6 % до 3,9 %. Однако темпы прироста кредитования юридических лиц Сбербанком РФ по Алтайскому краю в целом, превышают общероссийские: за 2000 г. прирост объемов кредитования составлял 89 %, за 2001 год - 72 %, ...

0 комментариев