Навигация

Характеристика банківських депозитних операцій, задачі залучення депозитних коштів комерційними банками

1.1 Характеристика банківських депозитних операцій, задачі залучення депозитних коштів комерційними банками

Ресурси комерційного банку – це сукупність грошових коштів, що знаходяться у його розпорядженні і використовуються ним для виконання активних операцій. Операції, завдяки яким комерційні банки формують свої ресурси, мають назву пасивних [25].

Згідно з джерелами утворення банківських ресурсів в існуючій банківській практиці ресурси комерційних банків поділяють на власні, залучені (або депозити) та запозичені(або міжбанківські депозити та кредити).

Функціональною задачею власних ресурсів банку (статутний капітал, прибуток та резерви) є [37]:

- по-перше, забезпечення придбання основних та нематеріальних необоротних коштів, які становлять робочу інфраструктуру банківської установи, що дозволяє виконувати всі банківські операції з грошовими коштами як в Україні, так і за кордоном в банках - нерезидентах;

- по-друге, виконання страхової функції нейтралізації банківських ризиків, пов’язаних з неотриманням доходів (вкладення коштів в збиткові операції) та втратою коштів в активних операціях (неповернення кредитних коштів);

- по-третє, інвестування тимчасово вільних власних коштів банку в інші види бізнесу з підвищеним ризиком та дохідністю, де ризикування коштами клієнтів практично недопустимо.

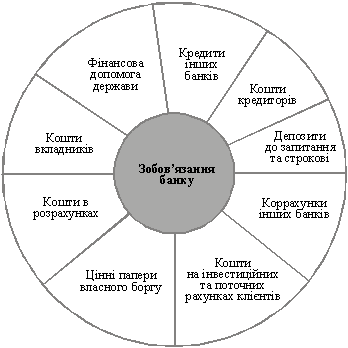

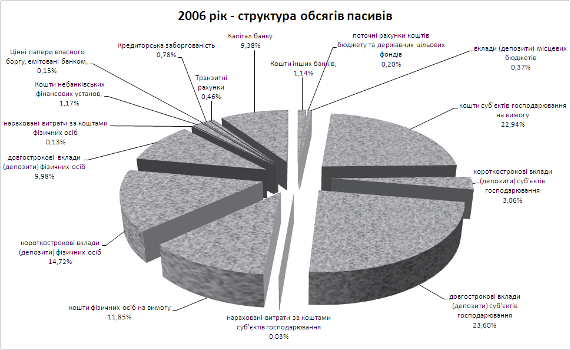

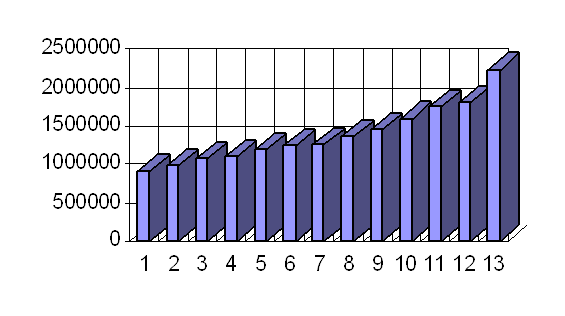

![]() У загальному обсязі ресурсів, якими володіє комерційний банк, переважають зобов’язання банку.

У загальному обсязі ресурсів, якими володіє комерційний банк, переважають зобов’язання банку.

Під зобов’язаннями банку слід розуміти вимоги до активів банківської установи, що зобов’язують її сплатити фіксовану суму коштів у визначений час у майбутньому. У бухгалтерському обліку до зобов’язань включають кошти на поточних рахунках клієнтів; кредиторську заборгованість, заборгованість за нарахованими процентами та відстрочену дебіторську заборгованість за доходами, але не включають доходи, прибуток та внутрішньобанківські розрахунки.

Рис. 1.1. Структура зобов’язань банку [22]

В економічній літературі зобов’язання заведено поділяти на залучені та запозичені кошти. Залучені кошти є найбільшою частиною зобов’язань банку. Це основне джерело формування ресурсів банку, які спрямовуються на проведення активних операцій.

До залучених коштів банку, згідно класифікації роботи колективу авторів під керівництвом проф. Герасимовича А.М. (КНЕУ) [ 22], належать залишки коштів на поточних, бюджетних рахунках клієнтів, депозитні вклади фізичних та юридичних осіб, вклади до запитання, залишки на пластикових платіжних картах, кредиторська заборгованість тощо.

В табл.1.1 наведена в дипломному дослідженні класифікація ресурсів комерційного банку з точки зору рівня вартості з використанням бухгалтерсько-облікової класифікації статей пасивів згідно «Плану рахунків» [13].

Таблиця 1.1

Бухгалтерсько-облікова класифікація ресурсів (пасивів) банку [13]

| Безплатний власний капіталу (статутний капітал +фонди + прибуток) | Низьковитратні залучені кошти до запитання фізичних осіб | Високовитратні залучені строкові депозити фізичних осіб | Низьковитратні залучені кошти до запитання юридичних осіб | Високовитратні залучені та запозичені строкові депозити юридичних осіб | Платні технологічні пасиви (кредиторська заборгованість, власні ЦП, відсотки за депозити) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Статутний капітал банку | Кошти на вимогу фізичних осіб | Строкові кошти фізичних осіб | Кошти на вимогу інших банків | Короткострокові кредити, що отримані від Національного банку України | Кредиторська заборгованість за операціями з банками |

| Емісійні різниці | Кошти виборчих фондів | Короткострокові ощадні (депозитні) сертифікати, емітовані банком | Бюджетні кошти клієнтів, які утримуються за рахунок місцевих бюджетів | Довгострокові кредити, що отримані від Національного банку України | Кредиторська заборгованість і транзитні рахунки за операціями з клієнтами банку |

| Загальні резерви та фонди банку | Ощадні (депозитні) сертифікати на вимогу, емітовані банком | Довгострокові ощадні (депозитні) сертифікати, емітовані банком | Кошти спеціального фонду бюджетів АРК, областей, міст Киє-ва і Севастополя | Кредити, що отримані від міжнародних та інших фінансових організацій | Цінні папери власного боргу, крім субординованого боргу |

| Результати минулих років | Кошти позабюджетних фондів | Строкові вклади (депозити) інших банків | Інші пасиви банку | ||

| Результати звітного року, що очікують затвердження | Кошти на вимогу суб'єктів господарювання | Короткострокові кредити, що отримані від інших банків | Банківські резерви на покриття ризиків і витрат | ||

| Результати переоцінки | Кошти небанківських фінансових установ | Довгострокові кредити, що отримані від інших банків | Субординований борг банку | ||

| Результат поточного року | Строкові кошти суб'єктів господарювання |

Найбільша частка ресурсів банку, наведених в табл.1.1, у банківській практиці називається - залучені, або депозитні зобов’язання:

- низьковитратні залучені кошти до запитання фізичних осіб;

- високовитратні залучені строкові депозити фізичних осіб;

- низьковитратні залучені кошти до запитання юридичних осіб;

- високовитратні залучені строкові депозити юридичних осіб;

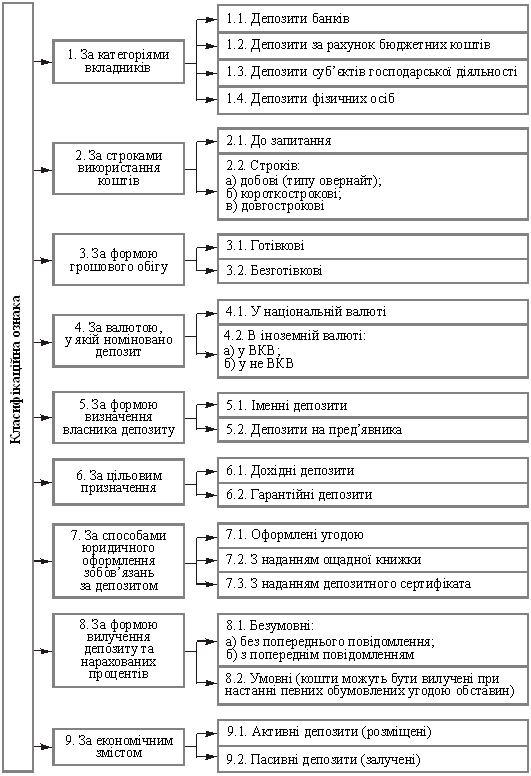

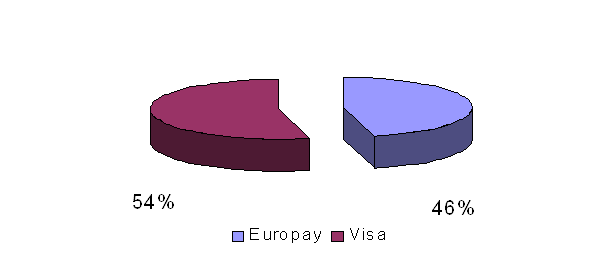

Класифікація депозитів за категоріями вкладників, економічним змістом, строками, валютою, згідно роботи [22], наведена на рис.1.2

![]() Депозит (вклад) — це зобов’язання банку за тимчасово залученими коштами фізичних і юридичних осіб або цінними паперами за відповідну плату. Депозити утворюються за рахунок вкладу в банк суми грошей готівкою або у безготівковій формі, у вигляді цінного папера, що належить до оплати. Практично всі клієнтські рахунки в пасиві називаються депозитними. Депозитним може бути будь-який рахунок, відкритий клієнтові в банку, на якому зберігаються його грошові кошти [22]. У світовій практиці їх частка в структурі пасивів становить від 60 до 80 %.

Депозит (вклад) — це зобов’язання банку за тимчасово залученими коштами фізичних і юридичних осіб або цінними паперами за відповідну плату. Депозити утворюються за рахунок вкладу в банк суми грошей готівкою або у безготівковій формі, у вигляді цінного папера, що належить до оплати. Практично всі клієнтські рахунки в пасиві називаються депозитними. Депозитним може бути будь-який рахунок, відкритий клієнтові в банку, на якому зберігаються його грошові кошти [22]. У світовій практиці їх частка в структурі пасивів становить від 60 до 80 %.

Депозитні операції відіграють значну роль у діяльності банку [22]:

- депозитні операції є головним джерелом проведення активних і, насамперед, пасивних операцій. Від характеру депозитів залежать види кредитних операцій і, відповідно, розмір доходу банку;

- правильна організація депозитних операцій забезпечує ліквідність комерційних банків;

- депозитні операції сприяють прискоренню безготівкових розрахунків;

- ресурси, сформовані за рахунок депозитних операцій, зазвичай дешевші міжбанківських кредитів.

Водночас депозитні операції мають певні недоліки:

- операції щодо залучення коштів у вклади пов’язані зі значними маркетинговими зусиллями, грошовими і матеріальними витратами комерційних банків. Це не дає змоги комерційному банку в разі необхідності

Рис. 1.2. - Класифікація депозитів [22]

- оперативно отримувати грошові кошти для проведення активних операцій, здійснення непередбачених платежів;

- мобілізація коштів у вклади (депозити) в більшості випадків залежить від вкладників, а не від комерційного банку, якому часто важко, а то й неможливо досягти додаткового залучення коштів;

- загальний обсяг тимчасово вільних грошових коштів у рамках окремого банку або району об’єктивно обмежений.

Оскільки частка депозитів у зобов’язаннях найбільша, то потрібно окремо проаналізувати їх структуру. Класифікацію депозитів банку за різними класифікаційними ознаками наведено на рис. 1.2 [22].

За строками використання коштів рахунки поділяються на: депозити (вклади) до запитання та строкові депозити. У свою чергу, в структурі строкових депозитів виділяють: ультрастрокові (типу овернайт), короткострокові (до одного року) та довгострокові (більше одного року).

За категоріями вкладників депозити поділяються на: депозити банків; депозити за рахунок бюджетних коштів; депозити суб’єктів господарської діяльності; депозити фізичних осіб.

За формою грошового обігу можна виділити: депозити внесені готівкою та безготівкові депозити. При цьому депозити від фізичних осіб, як правило, залучаються готівкові, а від юридичних осіб — безготівкові.

За валютою, у якій номіновано депозит розрізняють: депозити у національній валюті та депозити в іноземній валюті. Останні підрозділяють на депозити у вільно конвертованій валюті та у невільно конвертованій валюті.

Зрозуміло, що комерційні банки з останнім видом депозитів, як правило, намагаються не працювати.

За формою визначення власника депозиту виділяють іменні депозити та депозити на пред’явника. Так, наприклад, ощадні депозитні сертифікати на пред’явника емітуються без зазначення власника, а вимогу за ними уступають, просто вручаючи сертифікат без пред’явлення будь-якого документа. Ощадні сер тифі-кати на пред’явника — визнаний засіб конфіденційного зберігання значних коштів у національній та іноземній валютах. Але якщо власник загубить його, то втрачає вкладену суму так само безповоротно, як гаманець із готівкою. Іменні депозитні сертифікати в обіг не потрапляють і не продаються іншим особам (не підлягають відчуженню).

За цільовим призначенням депозити поділяються на: дохідні депозити та гарантійні депозити.

За способом юридичного оформлення зобов’язань виокремлюють: депозити, оформлені угодою, депозити з наданням ощадної книжки, депозити з наданням ощадного сертифіката.

За формою вилучення депозиту та нарахованих процентів розрізняють: безумовні депозити та умовні. Безумовні депозити бувають без попереднього повідомлення та з попереднім повідомленням. Умовні депозити можуть бути вилучені у разі настання певних обумовлених угодою обставин.

За економічним змістом та характером депозиту розрізняють: пасивні та активні депозити. Пасивні депозити виступають джерелом залучення банківських ресурсів. Активні депозити — засіб розміщення тимчасово вільних кредитних ресурсів. Значна частка активних депозитів у валюті балансу негативно характеризує ділову активність банку, який не в змозі ефективно розпоряджатися своїми кредитними ресурсами.

Ефективність формування ресурсної бази банку залежить від раціонального поєднання трьох чинників: стабільності (стійкості), вартості та строковості. Розглянемо переваги та недоліки окремих складових ресурсної бази за цією ознакою.

Депозити до запитання є найдешевшими залученими ресурсами серед платних ресурсів. Витратність цього виду ресурсів коливається в межах 1—2 % річних за залишками на рахунках клієнтів. До депозитів до запитання (або онкольних депозитів) відносять: залишки на поточних рахунках клієнтів; кошти місцевих бюджетів та позабюджетних фондів; кошти на коррахунках інших банків (рахунках «лоро»); кошти в розрахунках (невикористані залишки за акредитивами, лімітованими чековими книжками, кошти замовників на спеціальних рахунках, розрахунках по капітальних вкладеннях в цілому за об’єкт); вклади населення до запитання.

Депозити до запитання розміщують у банку на поточних рахунках клієнтів. Вони використовуються для поточних розрахунків власника рахунка з його партнерами. На вимогу клієнта кошти з поточного рахунка у будь-який час можуть вилучатися через видачу готівки, виконання платіжного доручення, сплати чеків або векселів. До вкладів до запитання прирівнюються вклади з попереднім повідомленням банку про намір зняти гроші з рахунка (за умови, що термін повідомлення не перевищує одного місяця).

Вклади до запитання є нестабільними, що обмежує можливість їх використання банком для кредитних та інвестиційних операцій, тому власникам поточних рахунків сплачується низький депозитний процент або не сплачується зовсім. В умовах відсутності (як правило) плати за депозити до запитання банки намагаються залучити клієнтів і стимулювати приріст поточних внесків за рахунок надання їм додаткових послуг та підвищення якості обслуговування. Це, зокрема, кредитування з поточного рахунка, пільги вкладникам в одержанні кредиту, використання зручних для клієнта форм розрахунків: застосування кредитних карток, чеків, розрахунково-консультативне обслуговування тощо.

Для покриття операційних витрат, пов’язаних з веденням поточних рахунків, банк стягує з клієнта комісійну винагороду. Комісія може утримуватись з депозитного процента. Деякі банки не стягують комісії з безпроцентних рахунків за умови зберігання на них стабільного залишку не нижче встановленого рівня. До депозитів до запитання можна віднести і кредитові залишки на контокорентних рахунках.

На цьому рахунку відбиваються всі операції банку з клієнтами, тобто видача позичок і здійснення платежів за дорученням клієнтів, а також надходження виручки від реалізації продукції та інших грошових переказів на користь клієнта і на погашення позичок. Інакше кажучи, контокорентний рахунок — це активно-пасивний рахунок, що поєднує в собі ознаки поточного і позичкового. Кредитове сальдо за контокорентним рахунком означає, що клієнт має у своєму розпорядженні власні кошти, дебетове — що у клієнта виникла заборгованість перед банком за позичками.

Формою залучення банком вкладів до запитання є також поточний рахунок з овердрафтом. За режимом функціонування цей рахунок подібний до контокорентного. Проте, якщо останній відкривається надійним клієнтам, які активно кредитуються, при овердрафті таке позичання допускається від випадку до випадку, тобто має нерегулярний характер. Для цього рахунка характерний кредитовий залишок. Особовий рахунок з овердрафтом може відкриватися тільки у відносинах банку з юридичними особами. Отже, особовий рахунок з овердрафтом має ширшу сферу застосування.

Одним із видів депозитів до запитання є залишок коштів на кореспондентських рахунках, відкритих у даному банку іншими банками, який можна назвати міжбанківським депозитом.

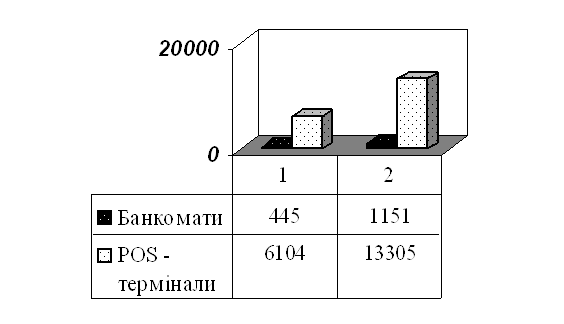

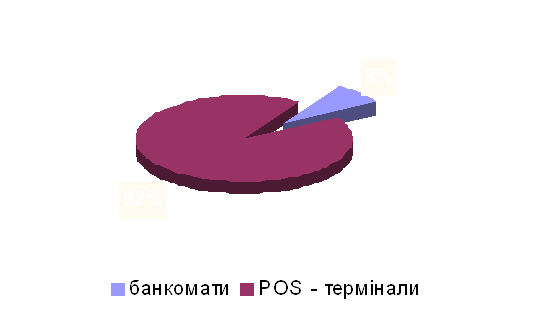

Конкуренція на ринку кредитних ресурсів змушує комерційні банки шукати нові форми і способи залучення коштів. Значного поширення в банківській практиці набуло залучення коштів на рахунки, що обслуговуються за допомогою платіжних карток. За експертними оцінками операції з платіжними картками в Україні набувають все більшого поширення і зараз становлять 15—20 % загального обсягу розрахунків. За своїм характером такий рахунок вважається депозитом до запитання. В умовах обмеженості клієнтської бази даний вид залучення ресурсів є, безумовно, перспективним і потребує подальшого розвитку в банківській практиці.

Витрати на обслуговування поточних рахунків, як правило, найменші. Це найдешевший вид ресурсів. Збільшення частки даного компонента в ресурсній базі скорочує процентні витрати і знижує витратність ресурсів у цілому. Проте зміну залишків депозитів до запитання важко спрогнозувати, і цей вид ресурсів є найнестабільнішим елементом. Висока їх частка значно знижує ліквідність банку. Як свідчить практика, оптимальний рівень депозитів до запитання в ресурсній базі — до 30 %.

Строкові депозити — це грошові кошти, які розміщуються в банку на строго обумовлений термін і можуть зніматися після закінчення цього терміну або після попереднього повідомлення банку за встановлений період. Строкові депозити поділяються на депозити від юридичних та фізичних осіб (вклади населення). Банку вигідно залучати строкові депозити, бо вони стабільніші і дають змогу банкові розпоряджатися ними тривалий термін. Незважаючи на зростання процентних витрат, збільшення частки строкових депозитів у загальній сумі зобов’язань є позитивним моментом, оскільки вони є найстабільнішою частиною ресурсів. Саме вони дають змогу кредитувати на більш тривалі терміни, але в результаті за ними вищий процент. У зв’язку з тим, що на сьогодні вільних оборотних коштів у підприємств майже немає, у структурі строкових депозитів значною є частка вкладів населення (депозити фізичних осіб). Витрати на залучення вкладів населення дещо нижчі, тому вони є вирішальним елементом стабільних ресурсів банку.

Однією з форм строкових вкладів є сертифікати. Ощадний (депозитний) сертифікат — це письмове підтвердження депонування банком грошових коштів, яке засвідчує право вкладника на одержання після закінчення встановленого строку суми депозиту і процентів за ним. Доходи за ним нараховуються у вигляді процентів на номінал, фіксованої премії чи виграшу або як різниця між ціною розміщення та ціною погашення (сума дисконту) цінного папера. Депозитний сертифікат може використовуватись його власником як платіжний засіб і обертатися на фондовому ринку.

Основною задачею залучення депозитних коштів комерційними банками є створення пасивних джерел виконання банками активних операцій з залученими коштами з метою отримання прибутку від активних операцій, який перевищує витрати на залучення депозитних коштів.

Основною задачею запозичення коштів на міжбанківському ринку є покриття тимчасових касових розривів між грошовими потоками власних платежів банку і платежів за дорученням клієнтів та грошовими потоками надходження платежів в банк у власних операціях та операціях клієнтів.

Згідно з визначенням роботи [24], метою менеджменту в сфері управління зобов’язаннями банку є залучення достатнього обсягу коштів з найменшими витратами для фінансування тих активних операцій, які має намір здійснити банк і підтримка достанього рівня ліквідності.

Згідно з визначенням роботи [61], метою банківського менеджменту у сфері управління зобов’язаннями банку є залучення достатнього обсягу коштів з найменшими витратами для фінансування тих активних операцій, які має намір здійснити банк. Отже, у процесі формування ресурсної бази менеджмент повинен враховувати два основні параметри управління — вартість залучених коштів та їх обсяг.

Для забезпечення бажаної структури, обсягів та рівня витрат за депозитними зобов’язаннями менеджмент використовує різні методи залучення коштів, які загалом поділяються на дві групи — цінові та нецінові методи управління залученими коштами.

Сутність цінових методів полягає у використанні відсоткової ставки за депозитами як головного важеля в конкурентній боротьбі за вільні грошові кошти фізичних і юридичних осіб. Підвищення пропонованої банком ставки дозволяє залучити додаткові ресурси. І, навпаки, банк, перенасичений ресурсами, але обмежений небагатьма прибутковими напрямами їх розміщення, зберігає чи знижує депозитні ставки.

Нецінові методи управління залученими коштами банку базуються на використанні різноманітних прийомів заохочення клієнтів, які прямо не пов’язані зі зміною рівня депозитних ставок.

Нецінові методи управління базуються на маркетингових дослідженнях того сектору ринку, який обслуговується банком, вивченні потреб клієнтури, розробленні нових фінансових інструментів та операцій, що пропонуються клієнтам. У цілому застосування нецінових методів потребує деяких (іноді й значних) витрат.

Згідно визначень роботи Л.О.Примостки (КНЕУ) [61] - до залучених коштів банку належать залишки коштів на поточних, бюджетних і розрахункових рахунках клієнтів, ощадні та строкові вклади фізичних і юридичних осіб, вклади до запитання, різні види депозитних рахунків, таких як умовні, заставні, брокерські, цільові депозити, депозити в іноземній валюті, а також кошти на кореспондентських рахунках інших банків (лоро-рахунки). У банківській практиці всі рахунки клієнтів, відкриті в банку, у цілому називають депозитами, а залучені кошти — депозитними зобов’язаннями.

Згідно визначень роботи А.М. Арістової (КНТЕУ) [24] - до депозитів (залучених коштів) банку належать залишки коштів на поточних, бюджетних і розрахункових рахунках клієнтів, ощадні та строкові вклади фізичних і юридичних осіб, вклади до запитання, різні види депозитних рахунків, включаючи такі як умовні, заставні, брокерські, цільові депозити, депозити в іноземній валюті, а також кошти на кореспондентських рахунках інших банків (лорорахунки). Усі ці джерела коштів поділяються на дві групи: трансакційні та ощадні депозити. Ознакою трансакційних депозитів є право клієнта на переказ грошей в іншу банківську установу та використання цього права на регулярній основі. Тому трансакційні депозити є найбільш рухливою частиною банківських пасивів. Ощадні депозити не мають цієї ознаки, вони стійкіші як джерела фінансування, але їх залучення коштує банку більше (відсоткова ставка).

Основними завданнями щодо управління залученими коштами банку, за думкою к.е.н. Арістової А.М. та д.е.н. Шульги Н.П. (КНТЕУ, кафедра банківської справи) [24], на сучасному етапі розвитку банків України є:

- дотримання нормативів ліквідності;

- дотримання нормативів обов’язкового резервування;

- реалізація депозитної політики банку;

- підтримка структури пасивів (коефіцієнт фінансового важеля) на рівні, який відповідає стратегічним цілям банку;

- використання підходів до управління зобов’язаннями, які відповідають стратегії управління ризиком ліквідності;

- застосування інструментів управління зобов’язаннями банку, адекватних стану фінансового ринку;

- встановлення відповідності обсягів і структури зобов’язань обсягам і структурі активних операцій, спираючись на стратегію інтегрованого управління пасивами і активами банку;

- формування собівартості ресурсів на ринку, що забезпечують стабільну доходність активних операцій.

Похожие работы

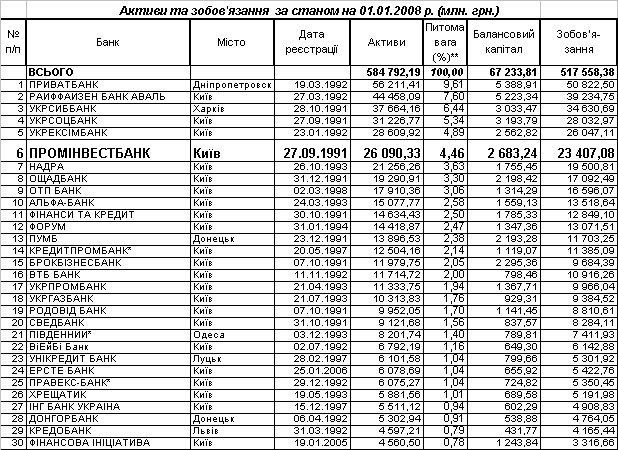

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

... В АБС АКБ «ПРОМІНВЕСТБАНК» ТА ОЦІНКА РІВНЯ ВРАЗЛИВОСТІ БАНКІВСЬКОЇ ІНФОРМАЦІЇ 3.1 Постановка алгоритму задачі формування та опис елементів матриці контролю комплексної системи захисту інформації (КСЗІ) інформаційних об’єктів комерційного банку В дипломному дослідженні матриця контролю стану побудови та експлуатації комплексної системи захисту інформації в комерційному банку представлена у вигляді ...

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

0 комментариев