Навигация

Удержания из заработной платы

2.2 Удержания из заработной платы

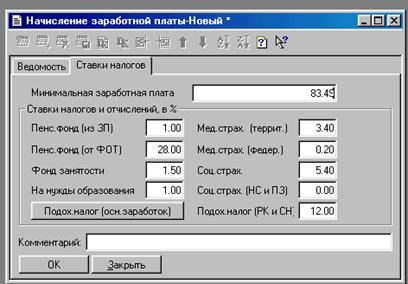

Бухгалтерия предприятия не только начисляет заработную плату и различные доплаты, но так же производит удержания и вычеты из заработной платы. В соответствии с законодательством из заработной платы работников производятся следующие удержания: 1. Обязательные пенсионные взносы в накопительные пенсионные фонды; 2. Индивидуальный подоходный налог государственный налог, имеющий объектом обложения заработную плату; 3. Суммы по исполнительным листам; 4. Погашение задолженности по ранее выданным авансам, а так же возврат сумм, излишне выплаченных работнику вследствие неверных расчётов; 5. По взысканию некоторых видов штрафов; 6. За брак продукции; 7. За товары, выданные в кредит; 8. Возмещение материального ущерба, причинённого работником субъекту; 9. По исполнительным документам? взыскание алиментов на содержание несовершеннолетних детей или нетрудоспособных родителей. 10. Сумма в размере минимальной заработной платы, установленной законодательным актом Республики Казахстан на соответствующий месяц начисления дохода. Удержание Индивидуального подоходного налога (Приложение 5). Производится на основании Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет». Подоходный налог удерживается из сумм, превышающих минимум налогооблагаемой заработной платы по ставкам, которые зависят от соотношения размеров начисленной и минимальной заработных плат. Заработная плата, а также любые другие доходы работников, выплачиваемые работодателями в денежной или натуральной форме, включая доходы, подлежат налогообложению Индивидуальным подоходным налогом. Исчисление и удержание Индивидуального подоходного налога производят ежемесячно нарастающим итогом в установленном законодательном порядке. Объектом обложения подоходным налогом является облагаемый доход, исчисленный как разница между совокупным годовым доходом и вычетами, предусмотренными Налоговым Кодексом Республики Казахстан. Доходами, облагаемыми в виде оплаты труда, считаются доходы, получаемые от работы по найму физического лица. К доходам, получаемым в виде оплаты труда, относятся также: 1. Отрицательная разница между стоимостью услуг или товаров, реализуемых работником, и ценой приобретения или себестоимостью этих услуг или товаров; 2. Списание по решению работодателя суммы долга или обязательства работника перед ним; 3. Затраты работодателя на уплату взносов по добровольному страхованию жизни или здоровья своих работников; 4. Сумма, уплаченная работодателем в счёт подоходного налога, подлежащего удержанию с физического лица. Расходы физического лица на личное потребление, а также расходы, связанные с получением дохода от работы по трудовому договору или по договору подряда, вычету не подлежат. Командировочные, представительские расходы вычитаются в пределах норм, установленных Правительством Республики Казахстан. Физическое лицо имеет право на вычет в размере одного месячного расчётного показателя за каждый месяц, в котором получен доход, в течение налогового года. Прямые или косвенные доходы работников, не связанные с предпринимательской деятельностью, полученные за счёт чистого дохода работодателя, облагается Индивидуальным подоходным налогом по ставкам, установленным в Налоговом Кодексе.

Доход работника в натуральной форме:

1. Доход, полученный работником в натуральной форме, включает:

1) Оплату труда в натуральной форме;

2) Полученные работником товары, выполненные в интересах работника работы, оказанные работнику услуги на безвозмездной основе;

3) Оплату работодателем стоимости товаров, полученных работником от третьих лиц.

2. Доходом работника в натуральной форме является стоимость таких товаров, включая соответствующую сумму налога на добавленную стоимость и акцизов. Сумма Индивидуального подоходного налога по доходам работника исчисляется путём применения ставки 10 процентов, установленной пунктом 1 статьи 145 настоящего Кодекса, к доходу работника, облагаемому у источника выплаты за налоговый год. Исчисление и удержание Индивидуального подоходного налога производится ежемесячного в порядке, установленном, уполномоченным государственным органом.

Налогообложению Индивидуальным подоходным налогом не подлежат следующие виды доходов и платежей физических лиц:

1) Официальный доход от работы по найму дипломатического или консульского работника, не являющегося гражданином Республики Казахстан;

2) Официальный доход от работы по найму лица, находящегося на государственной службе иностранного государства, в котором его доход подлежит обложению;

3) Стоимость имущества, полученного в виде дарения или наследования от одного физического лица другим физическим лицом, а также в виде помощи и гарантов;

4) Пенсионные выплаты, социальные пособия;

5) Алименты на детей и иждивенцев;

6) Вознаграждение по вкладам в банках и организациях, а также выигрыши по государственной лотерее.

При изменении места работы физическое лицо должно представить в бухгалтерию по новому месту работы справку с прежнего места работы о полученном доходе и уплаченном налоге за проработанное время. Подоходный налог исчисляется ежемесячно с дохода, учитываемого нарастающим итогом в тенге с зачётом налога, удержанного в предыдущие месяцы. Налогооблагаемый доход налогоплательщика уменьшается на сумму добровольных пенсионных взносов в негосударственные накопительные пенсионные фонды в следующих размерах: - для физического лица в размере, не превышающем 10 месячных расчётных показателей в месяц; - для юридического лица в размере, не превышающем 20 месячных расчётных показателей на каждого работника в месяц. Юридические и физические лица, занимающиеся предпринимательской деятельностью, обязаны производить удержание подоходного налога у источника выплаты с выплат физическим лицам за работу по трудовому договору. Ответственность за удержание и перечисление налогов в бюджет несёт юридическое или физическое лицо, выплачивающее доход. Отчисления в Накопительные пенсионные фонды. Отчисления в Накопительные пенсионные фонды осуществляется в соответствии с законодательством о пенсионном обеспечении граждан Республики Казахстан. Предприятия производят отчисления в установленном размере от заработной платы, которые являются источником для выплаты пенсий.

Каждому работнику должен быть присвоен Социальный индивидуальный код, который используется для:

1) ведения учёта количества аккумулированных средств на персональных счетах;

2) учёта индивидуальных пенсионных счетов и накопительных пенсионных счетов в накопительных пенсионных фондах;

3) обеспечения каждому получателю возможности контроля за его индивидуальными пенсионными выплатами. Согласно Правилам исчисления, удержания и перечисления обязательных пенсионных взносов в накопительные пенсионные фонды, утверждённых Постановлением Правительства Республики Казахстан удержания и уплата обязательных пенсионных взносов (Приложение 6) проводится в размере десяти процентов от ежемесячного дохода работника. При этом ежемесячный доход работника, не должен превышать семидесяти пятикратный размер минимальной месячной заработной платы. Удержанные обязательные пенсионные взносы перечисляются в накопительные пенсионные фонды в срок не позднее 15 числа месяца, следующего за месяцем выплаты доходов.

Перечисление взносов производится агентом путём безналичных платежей. При перечислении взносов в банк предоставляется, по каждому накопительному пенсионному фонду, платёжное поручение в трёх экземплярах и в двух экземплярах список физических лиц, в котором содержатся Социальный индивидуальный код, фамилия, имя, отчество работника, дата его рождения, сумма взноса и период, за который производятся перечисления. Социальный налог. Объектом налогообложения являются расходы работодателя, выплачиваемые работникам в денежной или натуральной форме.

Социальный налог начисляется до удержания соответствующих налогов, независимо от источников финансирования (см. Приложение 5). Налогоплательщики не начисляют социальный налог на следующие виды выплат:

1) Обязательные пенсионные взносы физических лиц (работников) в Накопительные пенсионные взносы, удерживаемые юридическими и физическими лицами, занимающиеся предпринимательской деятельностью без образования юридического лица;

2) Компенсация за неиспользованный отпуск;

3) Выходное пособие при увольнении;

4) Доплаты и надбавки к заработной плате взамен суточных в случаях, когда постоянная работа протекает в пути или имеет разъездной характер;

5) Денежные награды;

6) Выплаты в возмещение ущерба, причинённого работникам увечьем либо иным повреждением здоровья, связанным с их работой;

7) Материальная помощь, оказываемая работникам при рождении ребёнка;

8) Оплата дней временной нетрудоспособности. Плательщиками социального налога являются юридические лица, которые осуществляют его оплату по месту своего нахождения. Юридические лица осуществляют оплату социального налога за свои филиалы, представительства и иные обособленные структурные подразделения по месту их нахождения в соответствующие бюджеты.

Ставки налога.

1) Юридические лица резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, филиалы и представительства, уплачивают социальный налог по ставкам (Приложение 7);

2) Юридические лица резиденты Республики Казахстан, а также нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение, филиалы и представительства, уплачивают социальный налог за иностранных специалистов по ставкам (Приложение 8).

Индивидуальные предприниматели, которые занимаются предпринимательской деятельностью, уплачивают социальный налог в размере трёх месячных расчётных показателей за себя и двух месячных расчётных показателей за каждого работника. Специализированные организации, в которых работают инвалиды с нарушениями опорно-двигательного аппарата, по потере слуха, речи, зрения уплачивают социальный налог по ставке 6,5 процента. Сумма социального налога, подлежащая уплате по структурным подразделениям, рассчитывается исходя из исчисленного социального налога по доходам работников данного структурного подразделения. Декларация представляется в налоговые органы ежеквартально не позднее 20 числа месяца, следующего за отчётным кварталом. Сумма уплаченного налога, в пределах начисленного относится на вычеты.

Удержания по исполнительным документам (исполнительным листам), выдаваемым в соответствии с решениями судов, исполнительными надписями нотариальных органов, а также постановлениями, принимаемыми административными органами о производстве взысканий о бесспорном порядке, производятся как из основной оплаты труда, так и со всех остальных выплат, носящих постоянный характер, в том числе премий, пенсий, пособий по временной нетрудоспособности и другие. При этом алименты на несовершеннолетних детей взыскивают судом с их родителей ежемесячно в размере: на одного ребёнка одной четверти; на двух детей одной трети; на трёх и более детей половины заработка. Поступившие исполнительные документы должны быть зарегистрированы в специальном реестре и бухгалтерии необходимо вести по каждому плательщику алиментов отдельный субсчёт.

Суммы алиментов, удержанные из заработной платы и иного дохода лица, обязанного уплачивать алименты, уплачиваются, переводятся не позднее, чем в трёхдневный срок со дня выплаты зарплаты. В случае увольнения лица, обязанного уплачивать алименты, администрация предприятия, производящая удержание алиментов, обязана в трёхдневный срок сообщить судебному исполнителю по месту исполнения решения о взыскании алиментов и лицу, получающему алименты, об этом, а также о новом месте его работы или жительства. Вычеты из оплаты труда членских профсоюзных взносов осуществляют по письменным заявлениям работников. Членские взносы, удержанные из оплаты труда работников, предприятие перечисляет на банковские счета соответствующих профсоюзных организаций.

Вычеты из оплаты труда на основании поручений обязательств, выдаваемых работникам в связи с приобретением ими товаров в кредит в торгующих организациях, производятся раз в месяц не позднее, чем через три дня после выдачи оплаты труда за отработанный месяц. Вычеты, производимые в порядке погашения задолженности предприятию (аванс, полученный работником от предприятия; возврат ошибочно выплаченных сумм, а также сумм, полученных за неотработанные дни отпуска; возмещение имущественного ущерба, причинённого по вине работника предприятию), производится по решению администрации в установленном порядке.

Похожие работы

... платы, повышение себестоимости продукции и соответственно уменьшение суммы прибыли. Только при таких условиях создаются возможности для наращивания темпов расширенного воспроизводства. В связи с этим анализ использования средств на оплату труда на предприятии имеет большое значение. 4. Совершенствование учёта оплаты труда В настоящее время развитие рыночных отношений привело к необходимости ...

... . В работе использованы литературные источники, но в основном нормативные акты, а также практические материалы N-предприятия. Выпускная работа Станкевич Елены Михайловны на тему «Учет оплаты труда и расчетов с персоналом» отвечает предъявляемым требованиям к выпускной работе бакалавра по специальности «Бухгалтерский учет» и может быть допущена к защите с оценкой отлично. Руководитель, ...

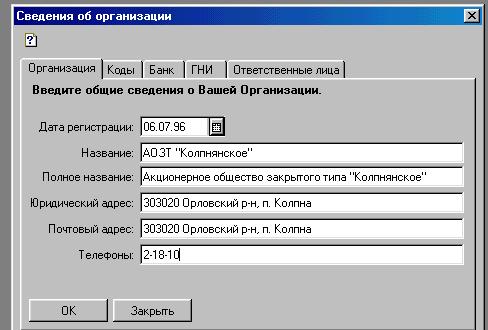

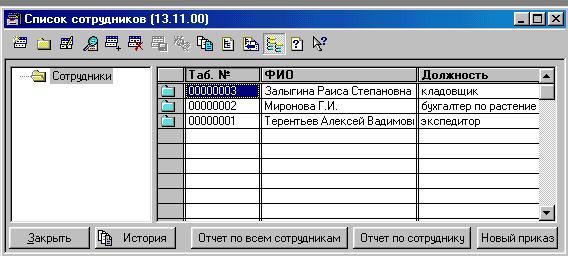

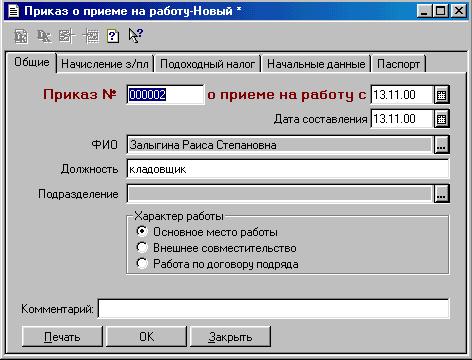

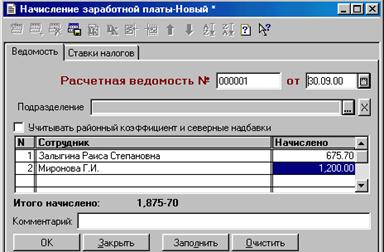

... счетам Бухгалтерский баланс и другие отчетные формы Рис. 2. Схема журнально-ордерной формы учета АОЗТ «Колпнянское» 3. Организация учета оплаты труда на предприятии 3.1. Состояние учета оплаты труда на предприятии Для учета затрат труда, выполненных работ и начисления заработной платы на АОЗТ «Колпнянское» используется несколько форм первичных ...

... , премий, доплат, отпусков, выплат по исполнительным листам. Были приведены примеры по расчету заработной платы работников, начислению пособий. 3. АНАЛИЗ ЗАТРАТ ТРУДА И ФОНДА ОПЛАТЫ ТРУДА НА ПРЕДПРИЯТИИ ОАО «Ессентуки-АКВА» 3.1 Анализ использования рабочей силы В ходе анализа обеспеченности трудовыми ресурсами проводят сравнение фактической численности персонала с предыдущим периодом и ...

0 комментариев