Навигация

Глобальный финансовый рынок

2.2 Глобальный финансовый рынок

Одним из проявлений финансовой глобализации является глобальный финансовый рынок (ГФР), который сформировался к началу 1990-х гг.

Глобальный финансовый рынок следует понимать как совокупность операций по купле-продаже денежных, валютных, кредитных и финансовых ресурсов на глобальном мировом пространстве в непрерывном режиме времени.

Для глобального финансового рынка характерны следующие особенности:

1)колоссальные международные масштабы совершения операций и соответственно трансграничного перелива капитала;

2)отрыв финансовых потоков от движения реального товара;

3)непрерывность во времени процессов инвестирования, кредитования, торговли валютой и ценными бумагами;

4)доступность для инвесторов и заемщиков в любой точке земного шара;

5)субъектами рынка выступают глобальные финансово-кредитные институты - ТНБ, ФПГ, инвестиционные фонды, пенсионные фонды, а также глобальные ТНК как самостоятельные субъекты рынка, международные финансовые организации и финансовые органы национальных правительств;

6)использование глобальных электронных сетей (Интернет).

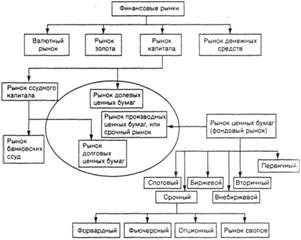

В рамках глобального электронного рынка сформировалось несколько тесно взаимосвязанных между собой сегментов:

• глобальный валютный рынок FOREX, на котором осуществляется купля-продажа валюты на крупнейших валютных биржах в разных регионах мира (NYSE, TSE, LSE, FSE и др.);

• глобальный фондовый рынок, на котором происходит торговля ценными бумагами — еврооблигациями, акциями, облигациями;

• глобальный рынок срочных контрактов, т.е. деривативов;

• глобальный рынок суверенных долгов, т.е. купля-продажа международных долгов национальных государств;

глобальный межбанковский рынок, на котором осуществляются операции по краткосрочному (от 1 дня до 1 месяца) кредитованию банковских учреждений крупнейшими первоклассными банками с целью поддержания ликвидности;

• глобальный рынок электронных финансовых операций, где продаются и покупаются банковские услуги (electronic banking), производится торговля ценными бумагами;

• рынок слияний и поглощений, т.е. корпоративного контроля; в 2006 г. объем сделок М&А составил около 27 трлн. долл., было осуществлено 34 мегаслияния стоимостью более 10 млрд долл. каждое.

Инфраструктура глобального финансового рынка – это совокупность систем, организаций, процессов, которые обеспечивают нормальное функционирование рынка.

Финансовая глобализация сформировала инфраструктуру глобального финансового рынка. Она состоит из следующих цементов: информационного обеспечения, включая производителей и поставщиков финансовых информационных продуктов в виде международных аналитических рейтинговых агентств; Электронных коммуникаций и компьютерных сетей, прежде всего в области платежно-расчетных операций; международных финансовых центров, сформировавшихся вокруг крупнейших бирж; системы регулирования международных финансовых рынков (единые финансовые стандарты и правила игры, т.е. система наднационального регулирования трансграничных финансовых потоков и финансовых операций); формальных и неформальных организаций и структур, которые способствуют созданию условий для нормального функционирования финансовых рынков (международные финансовые объединения, ассоциации, региональные организации).

Глобальный финансовый рынок выполняет следующие функции, некоторые из которых являются общерыночными, т.е. характерными для любого рынка товаров или услуг, а другие — специфическими для финансового рыночного механизма.

Общерыночные функции — ценовая, информационная и распределительная. Эти функции присущи любому рыночному механизму, т.е. всем рынкам товаров и услуг. Под влиянием спроса и предложения на товары ГФР формируются цены, выполняющие сигнальную задачу. Они оповещают продавцов и покупателей об избытке или недостатке товаров и услуг. Цены глобального финансового рынка выражены в различных формах — процентные ставки по кредитам международных банков, курсы валют, биржевые котировки акций, цены срочных контрактов, доходность облигаций и др. Ценообразование — это сложный и важный механизм, который подвержен влиянию многих факторов.

Информационная функция рынка чрезвычайно важна. Участники рынка, реальные и потенциальные, получают и анализируют информацию, предоставляемую рынком для принятия собственных решений — покупать, продавать или повременить. Информация, поступающая с рынка, в наше время накапливается, обобщается, систематизируется и анализируется информационными, рейтинговыми, аналитическими агентствами и превращается в специфический продукт — товар, который покупают субъекты рыночных отношений. Информация о состоянии рынка — такой же товар, как любой другой, и он необходим субъектам рыночных отношений. Применительно к глобальному финансовому рынку это аналитические обзоры и прогнозы, содержащие данные о текущих и будущих индикаторах рынка, статистические бюллетени, рейтинги финансовых институтов и эмитентов ценных бумаг, данные о крупнейших сделках, слияниях, поглощениях и т.д.

Распределительная (от англ. allocation — аллокационная) функция рынка предполагает объективную способность рынка оптимально распределять ресурсы, руководствуясь целями бизнеса — максимизацией дохода (прибыли), минимизацией издержек и рисков. Инвесторы, покупая товары, услуги, ценные бумаги, страховые услуги, вкладывают свои деньги с наибольшей выгодой для себя — будь она денежной или иной, связанной со статусом компании, защитой от рисков, решением стратегических задач и т.д.

Специфические финансовые функции рынка — аккумулирующая, инвестиционная, накопительная, сберегательная. Эти функции рынок выполняет потому, что его операции имеют денежную форму. Поэтому глобальный финансовый рынок обеспечивает аккумулирование денежных ресурсов инвесторов, вкладчиков, сберегателей с помощью финансовых посредников для вложений в доходные активы, позволяющие наращивать капитал. Кроме того, институты коллективных инвестиций (паевые фонды, негосударственные пенсионные фонды, страховые компании, банки и др.) инвестируют аккумулированные средства. Поэтому инвестиционная функция ГФР естественно вытекает из аккумулирующей. Инвестиции в ценные бумаги отечественных и иностранных эмитентов, долгосрочные проекты в разных сферах экономики, недвижимость, создание и развитие нового бизнеса осуществляются финансовыми институтами за счет аккумулированных капиталов.

Еще две функции ГФР взаимосвязаны друг с другом, но все-таки отличаются целью: одна - сберегательная, другая — накопительная. Разница между ними состоит в том, что люди сберегают, чтобы сохранить свои средства, а накапливают, чтобы прирастить, увеличить их. Глобальный финансовый рынок позволяет делать и то, и другое через использование соответствующих финансовых механизмов.

Тенденции глобализации финансовых рынков формируются под воздействием следующих факторов:

• разрастание финансовых рынков в институты международного масштаба, единую финансовую сеть в стремлении удовлетворить потребности как можно большего числа компаний (инвесторов и заемщиков);

• расширение финансового инструментария и способов мобилизации капитала; появление новых финансовых институтов и соответственно формирование новых сегментов финансового рынка (например, рынок структурированных финансовых продуктов и др.);

• либерализация и универсализация режимов регулирования, формирования системы единых международных стандартов деятельности финансовых институтов, биржевой торговли, учета и отчетности, раскрытия информации, корпоративного управления;

• интеграция финансовых институтов, переплетение, сближение рынков и появление интегрированных продуктов и услуг (например, рынок банкостраховых продуктов, рынок секьюритизированных кредитов и др.).

Структурированные финансовые продукты — инвестиционные инструменты, разработанные для специфических потребностей инвесторов, которые не могут быть удовлетворены набором традиционных финансовых инструментов; используются как альтернатива прямым инвестициям, как часть процесса распределения активов для снижения степени риска инвестиционного портфеля, для получения финансовой выгоды из текущих рыночных тенденций; готовая, «упакованная» индивидуально для клиента инвестиционная стратегия, основанная на использовании производных инструментов (опционы, свопы), которая позволяет гарантировать возврат основной суммы инвестиции в случае, если погашение происходит не ранее оговоренного срока.

Финансовая глобализация существенно зависит от глобализации рыночного продукта, в данном случае — финансового. Размер рынка, обеспечивающий реализуемость финансовых продуктов в любой точке мира и перевод финансовых средств куда угодно, делает возможным и выбор «глобальных источников». По уровню глобализации финансовая отрасль в настоящее время опережает все области реальной экономики. Международное движение капиталов в форме займов, кредитов, торговли ценными бумагами, валютных операций и других в 50 раз превышает международный товарооборот.

До недавнего времени финансовые рынки, прежде всего обслуживали реальный сектор экономики: здесь осуществлялись платежи и расчеты, предоставлялись краткосрочные (для восполнения недостающей ликвидности) и долгосрочные (инвестиционные) кредиты, мобилизовались необходимые для этого сектора финансовые ресурсы на рынках ценных бумаг (облигаций как долговых обязательств и акций как титулов собственности).

Постепенно, в 1980—1990-е гг., финансовая сфера стала приобретать во многом самостоятельное значение. Это превращение произошло в результате тех широких возможностей для финансовых, спекулятивных и страховых операций (и внутренних, и международных), которые связаны с данной сферой. Подобные возможности еще более расширились с появлением в 1970—1980-е гг. новых финансовых инструментов и операций — производных ценных бумаг (деривативов). Таким образом, за последние десятилетия с усилением глобализации международные рынки капитала изменились и количественно, и качественно. К процессу миграции капитала в широких масштабах подключились транснациональные банковские институты.

Наиболее ярким примером глобального финансового рынка выступает рынок ценных бумаг. Это подтверждают, прежде всего следующие характеристики.

Беспрецедентный рост масштабов операций. Капитализация мирового рынка акций за 1990-е гг. возросла почти в 3 раза и примерно сравнялась с мировым ВВП, а стоимость долговых бумаг в 1,5 раза превысила мировой ВВП. По своим масштабам рынок долговых инструментов (в основном, облигаций) превосходит рынок акций. Если капитализация крупнейших мировых рынков акций в 2006 г. составила, по данным Standard & Poorys, 54,2 трлн долл., то задолженность по долговым ценным бумагам на ту же дату достигла 69,4 трлн долл. В табл. 2.6 приведены показатели, характеризующие динамику и объемы глобального финансового рынка.

Высокая степень инновационности данного рынка, т.е. разнообразие нововведений по созданию новых глобальных фондовых инструментов, конструированию новых схем фондовых операций (рынки срочных финансовых инструментов, т.е. производных; GDR — глобальные депозитарные расписки и ADR — американские депозитарные расписки; еврооблигации; биржевая торговля фондовыми индексами и др.). За последние десятилетия XX в. глобальный рынок ценных бумаг получил огромное количество инноваций благодаря развитию финансовой науки, финансовой инженерии, компьютерных технологий и изменяющимся условиям экономической практики.

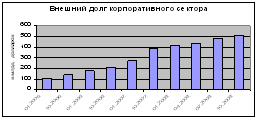

Большая привлекательность по сравнению с национальными рынками в части корпоративных заимствований, которая выражается в меньшей стоимости ресурсов и более низких рисках. Например, в России около 80% всех публичных размещений акций (в 2006 г. их было проведено 16 на сумму 22 млрд. долл.) проводилось на зарубежных рынках. Кроме того, в табл. 1.7 приведены объемы, динамика и инструменты привлечения капитала российскими финансовыми и нефинансовыми компаниями на внутреннем и внешнем рынках.

Спекулятивный характер операций и потенциальная дестабилизирующая роль в мировой финансовой системе. Например, рынок деривативов, выросший за последнее десятилетие до Гигантских масштабов (его оценки колеблются в пределах 85— 100 трлн долл. по номинальной стоимости базовых активов), практически не связан с реальным капиталом, реальной экономикой. В этом смысле он виртуален. При определенных условиях он может сыграть колоссальную разрушающую роль и инициировать кризис. Деривативы представляют собой фиктивный капитал второго порядка. Они являются финансовыми контрактами на покупку (продажу) определенного количества базового актива (валюты, ценных бумаг первого порядка или товара) в течение установленного срока по определенной цене. Стоимость контрактов и их доходность полностью зависят от движения рыночных цен на другие финансовые инструменты и товары.

Основная опасность, которую таят в себе деривативы, состоит в том, что они являются спекулятивным вложением капитала. Функция страхования (хеджирования), которую они первоначально исполняли, сегодня уже не всегда актуальна. Таким образом, глобализация спекулятивных сегментов финансового рынка оказывает огромное воздействие на мировую экономику, в том числе в направлении повышения рисков финансов операций и обострения кризисных явлений.

Заключение

Назначение государственного кредита проявляется в первую очередь в том, что он является средством мобилизации в руках государства дополнительных финансовых ресурсов. В случае дефицитности государственного бюджета дополнительно мобилизуемые финансовые ресурсы направляются на покрытие разницы между бюджетными расходами и доходами. При положительном бюджетном сальдо мобилизуемые с помощью государственного кредита средства прямо используются для финансирования экономических и социальных программ. Это означает, что государственный кредит, являясь средством увеличения финансовых возможностей государства, может выступать важным фактором ускорения социально-экономического развития страны.

Размер государственного долга является одним из основных макроэкономических показателей, который определяется сбалансированностью бюджета, быстротой и полнотой сбора налогов, системой налогообложения, надежностью действующей практики денежных расчетов. Госдолг может оказывать как положительное, так и негативное воздействие на экономику страны и ее финансовое хозяйство.

Основное назначение международных финансовых организаций — способствовать экономическому развитию стран-заемщиков, оказывать им финансовую помощь посредством безвозмездного финансирования, возвратного кредитования, предоставления грантов и т.д. Для многих слаборазвитых стран и стран с переходной экономикой кредиты и помощь международных финансовых организаций часто являются основным источником внешнего финансирования. Для них открывается доступ на международные рынки капиталов. Важна роль международных финансовых организаций в сотрудничестве с региональными властными структурами при реализации программ развития отдельных территорий. Использование международных финансовых ресурсов определенным образом воздействует на стратегию развития принимающих стран, регионов-заемщиков.

Особую значимость кредиты и финансовая помощь международных финансовых организаций приобретают в связи с тем, что их предоставление обусловлено принятием и реализацией стабилизационных и структурных программ, проектов, направленных на разгосударствление, либерализацию внешнеэкономической деятельности, открытие рынков товаров, услуг, капитала и др. Кредиты международных финансовых организаций порождают долговые обязательства перед кредиторами, подлежащие текущему обслуживанию и окончательному погашению в установленный срок.

На современном этапе изучение практической деятельности международных финансовых организаций приобретает особую актуальность в связи с усилением интеграционных процессов в финансовой сфере, либерализацией рынков капитала, развитием финансовой инфраструктуры, усилением значения международных финансов в мировом развитии.

Список литературы

1. Государственные и муниципальные финансы: учебник/ под ред. С.И. Лушина, В.А. Слепова.- М.: Экономист, 2006

2. Государственные и муниципальные финансы: учебник/ под ред. Г.В. Полякова- Юнити-Дана, 2008

3. Международные валютно-кредитные и финансовые отношения: учебник/под ред. Л.Н. Красавиной. – М.:Финансы и статистика, 2008

4. Саввина О.В. Международные финансовые отношения. – М.: Российская академия предпринимательства, 2006

5. Фетисов Г.Г. Монетарная политика и развитие денежно-кредитной системы России в условиях глобализации: национальный и региональные аспекты. – М.: Сфера, 2006

6. Хоминич И.П. Государственный кредит: учеб. Пособ.- М.: РЭА им Г.В. Плеханова, 2002

7. Хоминич И.П., Саввина О.В. Государственный кредит в условиях финансовой глобализации: учеб.пособие. – М.: Финансы и статистика; ИНФРА-М, 2010

8. www.minfin.ru Министерство финансов РФ

9. www.cbr.ru Банк России

10. www.consultant.ru Консультант-Плюс

Похожие работы

... : привести отечественное законодательство в соответствие с международными стандартами раскрытия информации, внедрить комплексную систему сбора информации об участниках финансового рынка. Для анализа современного состояния финансового рынка в Украине необходимо проанализировать деятельность отдельных его частей. Банковский сектор является наибольшей частью финансового рынка Украины с активами, ...

... Федерации и постановления Правительства Российской Федерации. Принятие нормативных правовых актов указанного органа должно осуществляться на основании решения коллегиального органа, осуществляющего регулирование финансового рынка. Предполагается, что члены коллегиального органа будут иметь статус государственных служащих и назначаться Правительством Российской Федерации на определенный срок и ...

... системы налогообложения для участников финансового рынка. Действующее в России налоговое законодательство не учитывает особенностей налогообложения отдельных видов финансовых операций. Его нормы в отношении финансового рынка не всегда идентичны аналогичным понятиям и терминам, закрепленным в нормах гражданского законодательства, законодательстве о рынке ценных бумаг и часто не имеют однозначного ...

... социально-экономическим развитием области, города, района. Местные займы обеспечиваются материальными, финансовыми и невещественными активами, находящимися в коммунальной собственности. По месту получения кредита государственный кредит подразделяется на внутренние и внешние займы. В каждом конкретном случае оговариваются условия, формы и сроки государственного кредита /11, с.50/. В зависимости ...

0 комментариев