Навигация

2.3. Анализ ликвидности.

2.3.1. Ликвидность баланса.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничении и необходимостью оценки кредитоспособности организации.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов — скорость (время) превращения активов в денежные средства.

Чем меньше потребуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам погашения и расположенными в порядке их возрастания. Приводимые ниже группировки осуществляются по отношению к балансу.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяются на следующие группы:

А1) абсолютно и наиболее ликвидные активы — денежные средства организации и краткосрочные финансовые вложения (ценные бумаги);

А2) быстро реализуемые активы -— дебиторская задолженность и прочие активы. Желательно, использовав данные бухгалтерского учета, вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка для рабочих и служащих представляют собой иммобилизацию оборотных средств (часть превышения расчетов над ссудами банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов организации, сокращается при вычитании иммобилизации из величины источников собственных средств).

В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстро реализуемых активов;

A3) медленно реализуемые активы — группа статей «Запасы» раздела II актива баланса, за исключением статьи «Расходы будущих периодов», а также статей «Доходные вложения в материальные ценности» и «Долгосрочные финансовые вложения» (уменьшенные на величину вложений в уставные капиталы других организаций) раздела I актива баланса,

платежи по которой ожидаются более чем через 12 месяцев после отчетной даты:

А4) труднореализуемые активы — статьи раздела I актива баланса «Внеоборотные активы», за исключением статей этого раздела, включенных в предыдущую группу. При этом, так как из итога к разделу I актива баланса вычитается только часть суммы, отраженной по статье «Долгосрочные финансовые вложения», в составе труднореализуемых активов учитываются вложения в уставные фонды других организаций.

Пассивы баланса группируются по степени срочности их оплаты:

П1) наиболее срочные обязательства — к ним относятся кредиторская задолженность, а также ссуды, не погашенные в срок, из формы № 5. В составе наиболее срочных обязательств ссуды для рабочих и служащих учитываются лишь в размере превышения над величиной расчетов с работниками по полученным ими ссудам — это превышение означает использование целевых ссуд банка не по назначению и поэтому должно быть обеспечено наиболее ликвидными активами для срочного погашения;

П2) краткосрочные пассивы —- краткосрочные кредиты и заемные средства;

ПЗ) долгосрочные пассивы — долгосрочные кредиты и заемные средства;

П4) постоянные пассивы, т.е. собственные средства, — статьи раздела III пассива баланса. Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму иммобилизации оборотных средств по статьям раздела II актива, величины по статье «Расходы будущих периодов» раздела II актива, величины убытков (раздел III пассива) и увеличивается на сумму строк 640 и 650, 660.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношении:

![]() А1

А1 ![]() П1;

П1;

А2![]() П2;

П2;

A3 ![]() ПЗ;

ПЗ;

А4 ![]() П4.

П4.

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости — наличии у организации собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

При этом недостаток средств по одной группе активов компенсируется их избытком подругой, хотя компенсация имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

С помощью анализа ликвидности баланса осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе на основе бухгалтерской отчетности наиболее надежного из множества потенциальных партнеров.

| Показатель | Показатели | Отклонение | |

| На начало периода | На конец периода | ||

| 1.Наиболее ликвидные активы (ЛА1), т. руб. | 12155 | 8833 | -3322 |

| 2. Активы средней ликвидности (ЛА2), т. руб. | 113840 | 103376 | -10464 |

| 3. Медленно реализуемые активы (ЛА3), т.руб. | 92285 | 101166 | +8881 |

| 4. Неликвидные активы (ЛА4), т.руб. | 274863 | 274308 | -555 |

| ИТОГО: | 493143 | 487683 | -5460 |

| 5. Наиболее срочные обязательства (СП1),т. руб. | 113570 | 95849 | -17721 |

| 6. Краткосрочные обязательства (СП2), руб. | 500 | 800 | +300 |

| 7. Долгосрочные обязательства (СП3), руб. | 0 | 0 | 0 |

| 8. Постоянные пассивы (СП4), руб. | 379073 | 391034 | +11961 |

| ИТОГО: | 493143 | 487683 | -5460 |

Таким образом, исходя из данных этой таблицы мы видим, что не соблюдается лишь только первое неравенство, поскольку у предприятия слишком мало находится денежных средств и краткосрочных финансовых вложений по сравнению с кредиторской задолженностью.

Похожие работы

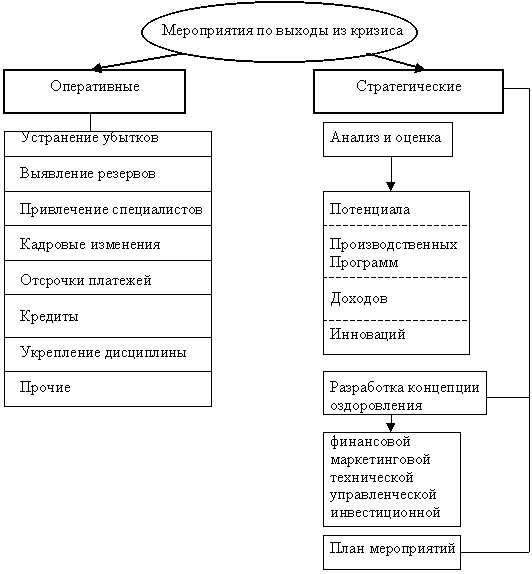

... увеличивая число кредиторов. Необходимо наведение порядка до наступления безнадежного положения, когда денег не дают даже на текущую деятельность. И в таком положении оказалась большая часть российских предприятий. 1.4.Антикризисный менеджмент: понятия и инструменты 1.4.1.Понятие, цели и задачи антикризисного менеджмента Антикризисный менеджмент определяется западноевропейскими экономистами, как ...

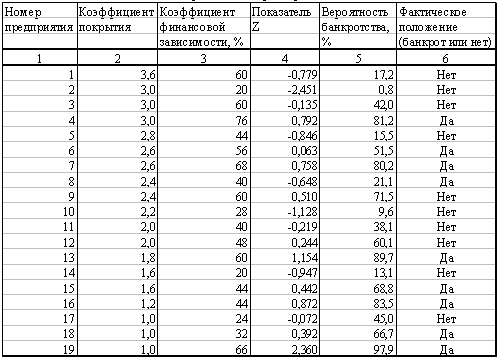

... тенденции и возможное ухудшение положения предприятия. Глава 3. Итак, рассмотрим основные этапы проведения финансового анализа в целях прогнозирования финансово-хозяйственной деятельности предприятия. С целью обоснования решения о признании структуры баланса неудовлетворительной, а предприятия - ...

... конкурентных преимуществ, а также значительный отток ресурсов при увеличении числа банкротств — также являются симптомами нарастающей кризисной ситуации. Любые острые противоречия, возникшие в организации, связаны с ее финансово-хозяйственной деятельностью. Поэтому антикризисное управление, прежде всего, направлено на устранение и недопущение пробелов в системе распределения ресурсов и оптимизацию ...

... было начато с принятия Указа Президента Российской Федерации «О мерах по поддержке и оздоровлению несостоятельных государственных предприятий (банкротства) и применение к ним специальных процедур» (июль 1992 г.). Закона Российской Федерации «О несостоятельности (банкротстве) предприятий» (ноябрь 1992 г.), введения ряда нормативных документов, регулирующих финансовые взаимоотношения предприятий, ...

0 комментариев