Навигация

Ресурсовіддача активів в чисту виручку підвищилась з рівня 0,27 (2005) до 0,81 у 2006 році та подальше підвищилась до рівня 1,25 у 2007 році;

1. Ресурсовіддача активів в чисту виручку підвищилась з рівня 0,27 (2005) до 0,81 у 2006 році та подальше підвищилась до рівня 1,25 у 2007 році;

2. Рентабельність активів та власного капіталу по валовому прибутку від реалізації ( різниця між чистим доходом та собівартістю продукції) та чистому прибутку у 2006 – 2007 роках вийшла з негативної зони збитковості 2005 року, але знаходиться на низькому рівні від +0,04% до 2,5% , що практично робить підприємство інвестиційно непривабливим і висуває на перший план проблему з джерелом повернення довгострокового кредиту, оскільки з рівнем прибутку в 1,3 млн.грн. на рік, кредит можна віддати тільки через 17 –20 років.

3. За період з 2005 по 2006 рік період обороту характерних грошових агрегатів знизився в десятки разів, що свідчить про багатократне підвищення рівня ділової активності підприємства, але у 2007 році рівень активності знизився на 10-20%, що свідчить про зниження темпу ділової активності при зростанні обсягів реалізації, тобто ТОВ «Дослідно-конструкторське бюро «РОТЕКС» потребує розширення ринку реалізації за рахунок проведення широкомасштабної маркетингово-рекламної діяльності.

4. Як показують результати розрахунків коефіцієнтів покриття запасів :

якщо у 2005 - 2006 роках загальних джерел покриття запасів було достатньо за рахунок залучених коштів (нестійкий фінансовий стан),

то у 2007 році з різким нарощенням запасів стан фінансової стійкості ТОВ «Дослідно-конструкторське бюро «РОТЕКС» по покриттю запасів характеризується як кризовий, при цьому не хватає не тільки власних коштів для покриття запасів (вони імобілізовані у основні необоротні засоби), але і залучених коштів, які також частково використанні на придбання необоротних основних засобів;

5. Розрахункова імовірність банкрутства підприємства ТОВ «Дослідно-конструкторське бюро «РОТЕКС» по Альтману є середньою і потребує програми виходу підприємства з нестійкого фінансового становища.

Таким чином, як показали результати економічної діагностики підприємства ТОВ “Дослідно-конструкторське бюро “РОТЕКС” у 2005 - 2007 роках та аналізу структури його потенціалу, у підприємства є наступні проблемні зони внутрішнього господарювання:

а) нарощування парку обладнання нового цеху для побудування цільної технологічної лінії по випуску продукції не тільки з кашированого мікрогофрокартона, але і можливостей використання технологій ерзацхрома, привело до фінансових перекосів у балансі підприємства:

відсутній власний оборотний капітал, оскільки він весь вкладений в основні засоби;

відсутній оборотний капітал довгострокового кредиту, оскільки він також вкладений в основні фонди;

нарощування короткострокових та поточних джерел забезпечення необхідних обсягів оборотних засобів для запуску та функціонування виробництва привело до неплатоспроможності підприємства в короткострокових періодах, а також кризовим явищам у стійкості по покриттю запасів;

показник ймовірності банкрутства за Альтманом показує середню ступінь ризику банкрутства по неплатоспроможності;

б) Рентабельність власного капіталу підприємства становить тільки 2,5 %, що робить проблематичним повернення довгострокового кредиту (на 5 років), оскільки розрахунковий строк його повернення – 17-20 років.

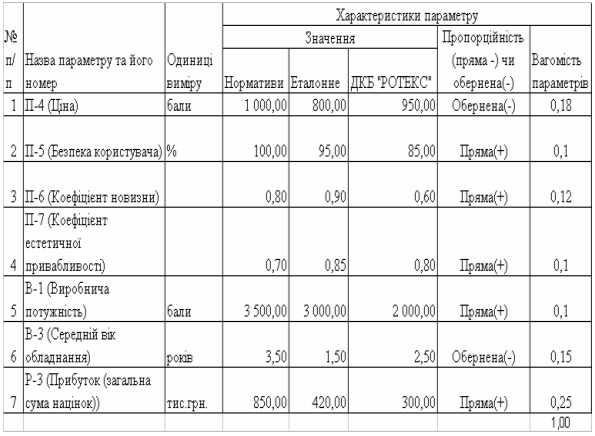

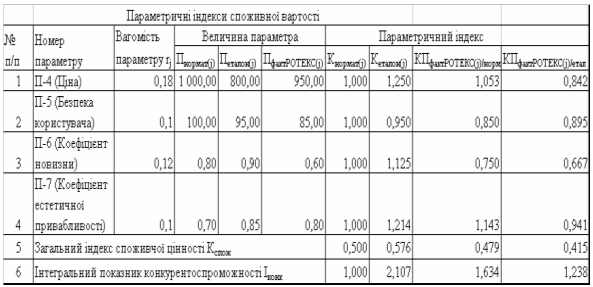

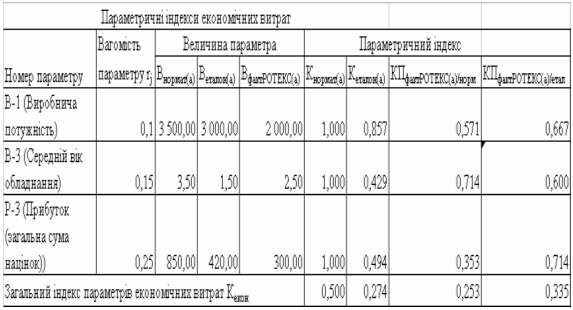

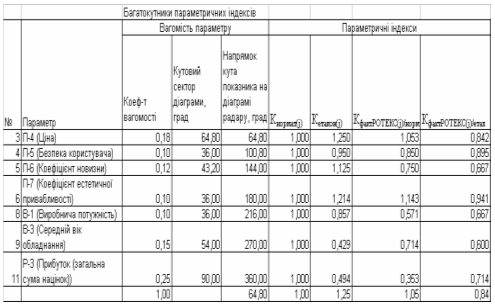

Конкурентний аналіз серед найближчих підприємств-конкурентів по виготовленню елітної картонної упаковки показав, що ТОВ „ДКБ „РОТЕКС” має інтегральний індекс конкурентоспроможності продукції станом на 2007 рік:

на 63,4 % більше нормативного по галузі

менше на 22,5 % ніж еталон (кращий серед конкурентів) по галузі;

Як найбільш оптимальне управлінське рішення для подолання вищезгаданих проблем розвитку ТОВ „ДКБ „РОТЕКС” та підвищення конкурентоспроможності його продукції в дипломному проекті запропоноване звертання до іноземного інвестора-засновника спільного підприємства про надання тимчасової фінансової допомоги для підвищення обсягів оборотних коштів і подолання ризику неплатоспроможності.

Запропонований бізнес-план проекту підвищення конкурентоспроможності продукції ТОВ „ДКБ „РОТЕКС” базується на наступних заходах :

1. Іноземний акціонер інвестує на поворотній основі у 2008 році 20 млн. грн. на 1 рік під 20% річних (ставка постнумерандо дисконтованого приведення вартості інвестицій до кінця 1 року).

2. Іноземний акціонер інвестує на поворотній основі у 2009 році 40 млн. грн. на 1 рік під 20% річних (ставка постнумерандо дисконтованого приведення вартості інвестицій до кінця 2 року)..

3. Інвестований капітал розподіляється в активах підприємства наступним чином :

- 30% йде на підвищення оборотних запасів

- 10% йде на підвищення оборотних готівкових коштів;

- 10% частина коштів йде на впровадження системи управління якістю за стандартами ISO-9000;

50% частина коштів іде на технічне переозброєння виробництва на випуск нових видів мікрогофрокартону та ерзац-хрому;

відповідно зростає дебіторська та кредиторська заборгованість за рахунок росту обсягів виробництва;

виручка від реалізації продукції за рахунок впровадження системи управління якістю та технічного переозброєння виробництва зростає пропорційно росту оборотних коштів активів балансу з коефіцієнтом 0,85 – 0,9;

витрати на виробництво та реалізацію продукції за рахунок впровадження системи управління якістю та технічного переозброєння виробництва зростають пропорційно росту оборотних коштів активів балансу з коефіцієнтом 0,55 – 0,6;

Як показали результати чисельного моделювання прогнозних характеристик балансу та звіту про фінансові результати ТОВ „ДКБ „РОТЕКС” у 2008 – 2009 роках на основі алгоритму опорних реальних даних 2007 року та модельних коефіцієнтів впливу реінжинірингу фінансових потоків оборотних коштів на фінансові результати:

а) Рентабельність власного капіталу з рівня 1,72% (2007 – факт) зростає до рівня 44,3%(2008-прогноз) та до рівня 65,9%(2009 –прогноз);

б) Рівень чистого прибутку підприємства після оподаткування прогнозується збільшити з рівня 1,3 млн.грн.(2007 –факт) до рівня 44,4 млн.грн. (2008 –прогноз) та до рівня 187,9 млн.грн.(2009 – прогноз).

Таким чином при прогнозуванні виявлена реальність джерел для повернення дисконтованих постнуменрандо коштів зворотної фінансової допомоги інвестора (з відсотками за користування) у сумах 24,0 млн.грн.(2008 рік) та 48 млн.грн.(2009 рік).

в) Прогнозовані рівні ліквідності, фінансової стійкості та платоспроможності ТОВ „ДКБ РОТЕКС” переміщуються з зон високоризикової діяльності підприємства у 2007 році в зону гарантовано ліквідних та платоспроможних показників діяльності підприємства.

Розрахунок показав, що дисконтовані оцінки ефективності інвестиційних вкладень в бізнес-план проекту становлять:

Похожие работы

... ефективності проекту підвищення конкурентоспроможності продукції ТОВ „ДКБ РОТЕКС” В табл. 3.1 наведені вихідні данні для розрахунку конкурентоспроможності продукції підприємства ТОВ „ДКБ „РОТЕКС” після впровадження заходів проекту підвищення конкурентоспроможності продукції та рівня економічної внутрішньої фінансової стійкості. Згідно з даними прогнозних оцінок розділу 3.2 станом на 2007 ...

0 комментариев