Навигация

КРЕДИТУВАННЯ ПІДПРИЄМСТВА

6. КРЕДИТУВАННЯ ПІДПРИЄМСТВА

Виникнення і функціонування кредиту пов'язане з необхідністю забезпечення безперервного процесу відтворення, із тимчасовим вивільненням коштів у одних підприємствах і появою потреби в них у інших. При цьому виникнення кредитних відносин зумовлюється не самим фактом незбігу в часі відвантаження товару і його оплати, а узгодженням між суб'єктами кредитних відносин умови щодо відстрочки платежу шляхом укладання кредитної угоди.

У процесі кредитування підприємств насамперед ураховуються індивідуальні особливості кругообороту їхніх оборотних коштів. Особливості індивідуального кругообороту коштів підприємств проявляються у розбіжності в часі між вивільненням з обороту вартості в грошовій формі та авансуванням коштів у новий оборот. Такі розбіжності відбуваються, передусім, через сезонність виробництва.

Сезонність виробництва зумовлює в одні періоди випереджаюче зростання виробничих витрат порівняно з надходженням коштів і спричиняє додаткову потребу в коштах понад ті, що є в розпорядженні підприємства. В інші періоди витрати виробництва зменшуються або зовсім припиняються, збільшується вихід готової продукції та надходження грошової виручки, частина якої виявляється тимчасово вільною [6, с. 131].

Залежно від мети використання розрізняють кредити, що спрямовані на фінансування оборотних коштів та основних засобів. Підприємство має можливість отримувати кредити на придбання товарно-матеріальних запасів, обладнання, інших активів, розширення та модернізацію виробничих потужностей, викуп окремих виробничих комплексів або цілих підприємств. За терміном надання розрізняють короткострокові, середньострокові, довгострокові кредити.

Надання кредиту здійснюється на підставі кредитного договору, то в ньому мають зазначатися права та обов’язки кожної зі сторін та відповідальність за порушення умов угоди.

Приватно-орендне підприємство «РОСТОК» уклало кредитний договір № 05/05-266 з ЗАТ КБ Приватбанк від 23 травня 2005 року з терміном погашення 20 вересня 2005 року, згідно з яким ЗАТ КБ Приватбанк надав ПОСП «РОСТОК» кредит у вигляді поновлювальної кредитної лінії з загальним лімітом 75000 гривень [дод. АЛ]. Кредит надається на наступні цілі:

Закупівлю паливно-мастильних матеріалів, кормів, ветеринарних препаратів, запасних частин для ремонту техніки та обладнання, мінеральних добрив, засобів захисту рослин, насіння, молодняку сільськогосподарських тварин, птиці, яєць для інкубації, запасних частин для ремонту сільськогосподарської і зрошувальної техніки та обладнання, енергоносіїв, а також здійснення платежів фінансового лізингу і страхових платежів.

ПОСП «РОСТОК» зобов’язується:

· направляти не менше 100% загального обсягу надходжень від господарської діяльності на поточний рахунок у ЗАТ КБ Приватбанк, в разі невиконання цієї вимоги ЗАТ КБ Приватбанк має право підвищувати відсоткову ставку за користування кредитом на 3% річних;

· проводити через ЗАТ КБ Приватбанк валютообмінні операції з продажу (купівлі) іноземної валюти за гривню чи іншу іноземну валюту в повному обсязі за договірним курсом, що діє в ЗАТ КБ Приватбанк на день проведення валютообмінної операції;

· в разі невиконання кредитного договору ЗАТ КБ Приватбанк має право здійснити стягнення на майно заставодавця і розірвати даний кредитний договір в односторонньому порядку.

За користування кредитом у період з дати списання коштів з поточного рахунку до дати погашення кредиту ПОСП «РОСТОК» сплачує відсотки в розмірі 19% річних. При порушенні будь-яких пунктів кредитного договору ПОСП «РОСТОК» сплачує банку відсотки за користування кредитом у розмірі 38% річних від суми залишку непогашеної заборгованості.

Якщо повне погашення кредиту здійснюється в дату, відміну від дати зазначеної в договорі, то останньою датою погашення відсотків, нарахованих від попередньої дати погашення до дня фактичного повного погашення кредиту, є дата фактичного погашення кредиту.

При недостатності в ПОСП «РОСТОК» коштів для повного виконання зобовязань перед банком за кредитним договором, зобов’язання по цьому кредитному договору виконуються в наступній послідовності:

1) сума прострочених відсотків за користування кредитом;

2) сума відсотків за користування кредитом;

3) сума винагород;

4) сума неустойок;

5) сума кредиту.

7. ОЦІНКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

Стійкий фінансовий стан підприємства формується в процесі всієї його виробничо-господарської діяльності. Тому оцінку фінансового стану можна об'єктивно здійснити за допомогою системи показників, що детально й усебічно характеризують господарське становище підприємства.

Метою оцінки фінансового стану підприємства є пошук резервів підвищення рентабельності виробництва і зміцнення комерційного розрахунку як основи стабільної роботи підприємства і виконання ним зобов'язань перед бюджетом, банком та іншими установами.

Основними завданнями аналізу фінансового стану є:

· дослідження рентабельності та фінансової стійкості підприємства;

· дослідження ефективності використання майна (капіталу) підприємства, забезпечення підприємства власними оборотними коштами;

· об'єктивна оцінка динаміки та стану ліквідності, платоспроможності та фінансової стійкості підприємства;

· оцінка становища суб'єкта господарювання на фінансовому ринку та кількісна оцінка його конкурентоспроможності;

· аналіз ділової активності підприємства та його становища на ринку цінних паперів;

· визначення ефективності використання фінансових ресурсів.

Інформаційною базою для оцінювання фінансового стану підприємства є дані:

· балансу (форма № 1) [дод. Н, П, Р];

· звіту про фінансові результати (форма № 2) [дод. С, Т, Ф];

· звіту про рух грошових коштів (форма № 3);

· звіту про власний капітал (форма № 4);

· примітки до фінансової звітності [дод. Ц, АА, АБ];

· дані статистичної звітності та оперативні дані.

Розрахуємо показники оцінки майнового стану ПОСП «РОСТОК».

Сума господарських коштів, що їх підприємство має у розпорядженні. Цей показник дає загальну вартісну оцінку активів, які перебувають на балансі підприємства. Зростання цього показника свідчить про збільшення майнового потенціалу підприємства. ПОСП «РОСТОК» на кінець 2004 року мало баланс в розмірі 2226,1 тис. грн., на кінець 2005 року – 2467,1 тис. грн., на кінець 2006 року – 908,3 тис. грн. (р. 640 ф.1), тобто за період 2004-2006 років сума господарських коштів, що їх ПОСП «РОСТОК» має у розпорядженні зменшувалася, що свідчить по негативну тенденцію в діяльності ПОСП «РОСТОК».

Показник коефіцієнту зносу основних засобів характеризує частку зношених основних засобів у загальній їх вартості. Використовується в аналізі для характеристики стану основних засобів. Знос основних засобів у 2004 році складав 66,9%, у 2005 році – 68,4%, у 2006 році – 90,0%, тобто спостерігається тенденція до зростання зносу основних засобів за аналізований період, що є позитивною тенденцією для ПОСП «РОСТОК». Окрім того спостерігається значна тенденція зносу основних засобів, тому ПОСП «РОСТОК» потребує модернізації основних засобів та їх повного оновлення. Знос розраховується як відношення суми по р. 032 ф.1 до суми по р. 030 ф.1.

Коефіцієнт придатності вказує ступінь придатності основних засобів до їх експлуатація. У 2004 році він складав 33,1%, у 2005 році – 31,6%, у 2006 році – 10,0%, що є незначним показником і вказує на майже повну зношеність основних засобів та низьку частку придатності основних засобів. Коефіцієнт придатності розраховується як різниця 1 та коефіцієнта зносу.

Коефіцієнт оновлення основних засобів показує, яку частину наявних на кінець звітного періоду основних засобів становлять нові основні засоби. Для ПОСП «РОСТОК» коефіцієнт оновлення основних засобів в 2004 році складав 0,9%, в 2005 році – 1,9%, в 2006 році – 0,0%, що показує динаміку постійного зменшення оновлення основних засобів. Коефіцієнт оновлення основних засобів розраховується як відношення вартості введених в експлуатацію основних засобів до суми по р. 030 ф.1.

Коефіцієнт вибуття основних засобів показує, яка частина основних засобів, з котрими підприємство почало діяльність у звітному періоді, вибула з причини зносу та з інших причин. ПОСП «РОСТОК» коефіцієнт вибуття основних засобів в 2004 році складав 5,1%, в 2005 році – 0,0%, в 2006 році – 67,2%, що показує динаміку збільшення вибуття основних засобів за період 2004-2006 роки. Високу частку вибуття основних засобів у 2006 року пояснюється значним зношенням основних засобів ПОСП «РОСТОК».

Коефіцієнт вибуття основних засобів розраховується як відношення вартості вибулих основних засобів до суми по р. 030 ф.1. Інформація про вартість введених в експлуатацію та виведених з експлуатації основних запосів береться з Приміток до фінансової звітності.

Дані стосовно майнового стану підприємства занесемо до табл. 1.

Таблиця 1

Оцінка майнового стану ПОСП «РОСТОК» період 2004-2006 років

| Показник | Рік | Відхилення (+/-) | ||

| 2004 | 2005 | 2006 | ||

| Сума господарських коштів, що їх підприємство має у розпорядженні, тис. грн. | 2226,1 | 2467,0 | 908,3 | -1317,8 |

| Коефіцієнт зносу основних засобів, % | 66,9 | 68,4 | 90,0 | +23,1 |

| Коефіцієнт придатності, % | 33,1 | 31,6 | 10,0 | -23,1 |

| Коефіцієнт оновлення основних засобів, % | 0,9 | 1,9 | 0,0 | -0,9 |

| Коефіцієнт вибуття основних засобів | 5,1 | 0,0 | 67,2 | +62,1 |

Таким чином, можна зробити висновки, що за аналізований період спостерігалося зменшення суми господарських коштів, що їх ПОСП «РОСТОК» має у розпорядженні. Негативною тенденцією господарської діяльності ПОСП «РОСТОК» є незначна модернізація виробництва та низьке введення нового обладнання в виробничий процес, про що свідчить зростання коефіцієнту зносу та зростання коефіцієнту вибуття основних засобів з одночасним зменшенням коефіцієнтів оновлення та придатності основних засобів [5, с. 76].

Ліквідність балансу — це ступінь покриття боргових зобов’язань підприємства його активами, строк перетворення яких у гроші відповідає строку погашення платіжних зобов’язань. Ліквідність балансу залежить від ступеня відповідності величини наявних платіжних коштів величині боргових зобов’язань.

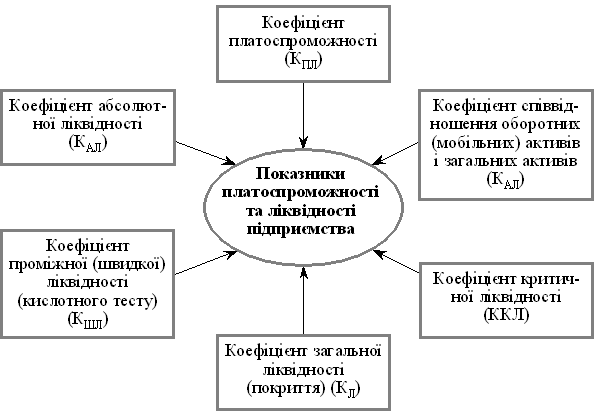

На рис. 6 відображені показники платоспроможності та ліквідності підприємства.

Рис. 6. Показники платоспроможності та ліквідності підприємства [4, с. 23]

Рис. 6. Показники платоспроможності та ліквідності підприємства [4, с. 23] Аналізуючи ліквідність підприємства, використовують такі показники:

· коефіцієнт абсолютної ліквідності ![]() — визначається відношенням найбільш ліквідних активів (А1) до поточної кредиторської заборгованості підприємства (П1 + П2) — (VІ розділ пасиву балансу):

— визначається відношенням найбільш ліквідних активів (А1) до поточної кредиторської заборгованості підприємства (П1 + П2) — (VІ розділ пасиву балансу):

![]()

Цей коефіцієнт є найбільш жорстким критерієм платоспроможності й ліквідності підприємства і показує, яку частину короткострокової заборгованості воно може погасити в поточний момент або найближчим часом. Для ПОСП «РОСТОК» коефіцієнт абсолютної ліквідності (платоспроможності) складав у 2004 році складає 1,0%, у 2005 році – 1,2%, у 2006 році – 0,6%, даний показник є нижчим нормативного рівня та має тенденцію до збільшення і показує, що у разі звернення всіх кредиторів по короткостроковим зобов’язанням підприємство зможе погасити лише незначну частину поточної заборгованості. Показник розраховується як відношення (р.230 + р.240 ф.1.) до р. 620 ф.1.

· коефіцієнт швидкої (проміжної, суворої) ліквідності, або коефіцієнт кислотного тесту (Кш.л.) — обчислюється відношенням суми грошових коштів, короткострокових фінансових вкладень і дебіторської заборгованості (А1 + А2) до поточної кредиторської заборгованості (П1 + П2), тобто до ІV розділу пасиву балансу:

![]()

Коефіцієнт допомагає оцінити можливість погашення підприємством короткострокових зобов’язань у разі його критичного стану [2, с. 54]. Теоретичне найнижче значення цього показника — 1, найвище — 2. Для ПОСП «РОСТОК» коефіцієнт швидкої ліквідності складав у 2004 році складає 1,6%, у 2005 році – 7,6%, у 2006 році – 9,9%, що нижче нормативного значення та має позитивну тенденцію до збільшення. Показник розраховується як відношення р.100 ф.1. до р. 620 ф.1.

· коефіцієнт покриття (Кп) (загальний коефіцієнт ліквідності, коефіцієнт поточної ліквідності) — узагальнюючий показник ліквідності. Розраховується відношенням поточних активів (А1 + А2 + А3) до поточних зобов’язань (П1 + П2):

![]()

Показник вимірює загальну ліквідність і показує, якою мірою поточні кредиторські зобов’язання забезпечуються поточними активами, тобто скільки грошових одиниць поточних активів припадає на одну грошову одиницю поточних зобов’язань. Теоретичне значення цього показника — 1,5-2,5. Для ПОСП «РОСТОК» коефіцієнт покриття загальний складав у 2004 році складає 100,9%, у 2005 році – 117,8%, у 2006 році – 94,6% та мав постійну тенденцію до зменшення та вказував на негативну тенденцію забезпечення поточних зобов’язань підприємства оборотними активами ПОСП «РОСТОК. Показник розраховується як відношення р.260 ф.1. до р. 620 ф.1. Дані стосовно фінансового стану ПОСП «РОСТОК» показники занесено до табл. 2.

Таблиця 2

Оцінка ліквідності ПОСП «РОСТОК» за період 2004-2006 років

| Показник | Рік | Відхилення (+/-) | ||

| 2004 | 2005 | 2006 | ||

| Коефіцієнт покриття загальний, % | 1,0 | 1,2 | 0,6 | -0,4 |

| Коефіцієнт швидкої ліквідності, % | 1,6 | 7,6 | 9,9 | +8,3 |

| Коефіцієнт абсолютної ліквідності, % | 100,9 | 117,8 | 94,6 | -6,3 |

Таким чином, спостерігається стабільна тенденція до зниження ліквідності активів ПОСП «РОСТОК», значна їх частина не відповідає встановленим нормативам, що свідчить про недостатній запас товарно-матеріальних цінностей та грошових коштів, що пов’язано зі специфікою галузі та сезонної діяльності підприємства.

Платоспроможність — це можливість підприємства наявними грошовими ресурсами своєчасно погасити свої строкові зобов’язання. Коли підприємство має добрий фінансовий стан, воно стійко платоспроможне, у противному разі воно періодично або постійно неплатоспроможне.

Величина власного капіталу характеризує ту частину власного капіталу підприємства, яка є джерелом покриття поточних активів підприємства (тобто активів, які мають період обороту менше ніж один рік) [11, с. 38]. У 2004 році за рахунок власного капіталу покривається 166,9% поточних активів підприємства, у 2005 році – 125,6%, у 2006 році – 20,2%, що показує негативну тенденцію зменшення забезпечення за рахунок власного капіталу поточних активів підприємства, спостерігається тенденція забезпечення поточних активів підприємства за рахунок зростання зобов’язань ПОСП «РОСТОК». Показник розраховується як відношення сум по р. 380 ф. 1 до р. 260 ф.1.

Маневреність грошових коштів ПОСП «РОСТОК» у 2004 році складає 0,1%, у 2005 році – 0,3%, у 2006 році – 0,2%, даний показник є нижчим нормативного, що зумовлено специфікою діяльності ПОСП «РОСТОК» та структурою активів підприємства. Показник розраховується як відношення (р. 230 + р.240 ф.1.) до р. 380 ф.1.

Частина власних оборотних коштів у покритті запасів — це вартість запасів, яка покривається власними оборотними коштами. Рекомендована нижня межа цього показника — 50%, для ПОСП «РОСТОК» частина власних оборотних коштів у покритті запасів складає у 2004 році – 123,3%, у 2005 році – 444,9%, у 2006 році – 584,5% та має тенденцію до зниження. Показник розраховується як відношення р.100 ф. до (р. 260 ф.1 – р. 620 ф.1).

Коефіцієнт концентрації власного капіталу характеризує частку власності самого підприємства у загальній сумі коштів, інвестованих у його діяльність. Для ПОСП «РОСТОК» коефіцієнт концентрації власного капіталу складає у 2004 році – 62,7%, у 2005 році – 59,5%, у 2006 році – 16,1%, тому даний показник має позитивну тенденцію до зростання.

Показник розраховується як відношення р. 380 ф.1. до р.640 ф.1. Коефіцієнт концентрації залученого (позикового капіталу) відповідно складає 37,3%, 40,5% та 83,9%. Показник розраховується як відношення (р. 430+ р.480 + р.620 ф.1.) до р.640 ф.1.

Коефіцієнт фінансової залежності є оберненим до попереднього показника. Показник розраховується як відношення р.640 ф.1 до (р. 430+ р.480 + р.620 ф.1.). Для ПОСП «РОСТОК» коефіцієнт фінансової залежності складає у 2004 році – 268,0%, у 2005 році – 246,9%, у 2006 році – 119,2%, що показує значну фінансову залежність підприємства, оскільки його діяльність фінансується за рахунок запозичених коштів.

Коефіцієнт маневреності власного капіталу показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто яку вкладено в оборотні кошти, а яку капіталізовано. Для ПОСП «РОСТОК» коефіцієнт маневреності власного капіталу складає у 2004 році – 64,3%, у 2005 році – 56,7%, у 2006 році – 65,3%, що показує позитивну тенденцію маневреності власного капіталу підприємства. Показник розраховується як відношення р.260 ф.1. до р. 380 ф.1.

Коефіцієнт довгострокових вкладень показує, яку частину основних коштів та інших позаоборотних активів профінансовано зовнішніми інвесторами, тобто яка частина належить їм, а не власникам підприємства. Для ПОСП «РОСТОК» коефіцієнт довгострокових вкладень складає у 2004 році – 0,0%, у 2005 році – 0,0%, у 2006 році – 0,0%, що вказує на те, що за аналізований період підприємство не залучало довгострокових вкладень. Показник розраховується як відношення р.480 ф.1. до р. 640 ф.1.

Коефіцієнт довгострокового залучення позикових коштів характеризує структуру капіталу. Для ПОСП «РОСТОК» коефіцієнт довгострокового залучення позикових коштів складає у 2004 році – 0,0%, у 2005 році – 0,0%, у 2006 році – 0,0%, що , що за аналізований період підприємство не залучало довгострокових вкладень. Показник розраховується як відношення р.440 ф.1. до р. 640 ф.1.

Дані стосовно фінансового стану підприємства занесемо до табл. 3.

Таблиця 3

Оцінка майнового стану ПОСП «РОСТОК» за період 2004-2006 років

| Показник | Рік | Відхилення (+/-) | ||

| 2004 | 2005 | 2006 | ||

| Величина власного капіталу, що покриває активи, % | 166,9 | 125,6 | 20,2 | -146,7 |

| Маневреність грошових коштів, % | 0,1 | 0,3 | 0,2 | +0,1 |

| Частина власних оборотних коштів у покритті запасів, % | 123,6 | 444,9 | 584,5 | +460,9 |

| Коефіцієнт концентрації власного капіталу, % | 62,7 | 59,5 | 16,1 | -46,6 |

| Коефіцієнт концентрації залученого (позикового капіталу), % | 37,3 | 40,5 | 83,9 | +46,6 |

| Коефіцієнт фінансової залежності, % | 268,0 | 246,9 | 119,2 | -148,8 |

| Коефіцієнт маневреності власного капіталу, % | 64,3 | 56,7 | 65,3 | +1,0 |

| Коефіцієнт довгострокових вкладень, % | 0,0 | 0,0 | 0,0 | 0,0 |

| Коефіцієнт довгострокового залучення позикових коштів, % | 0,0 | 0,0 | 0,0 | 0,0 |

Таким чином, проаналізувавши фінансову стійкість та залежність підприємства можна зробити висновки, що підприємство є фінансово нестійким та значно залежить від короткострокових позичальників.

На ПОСП «РОСТОК» згідно Закону України «Про державну статистику» подається статистична звітність. Відповідно до Звіту про залишки і використання енергетичних матеріалів та продуктів перероблення нафти за грудень 2006 року підприємство ПОСП «РОСТОК» до 1 числа звітного місяця використало 0,4 тис. куб. Метрів природного газу, 0,4 тони бензину моторного, та дизельного палива, а залишок на кінець місяця складає 0,1 тону дизельного палива.

Відповідно до форми звітності Основні економічні показники роботи сільськогосподарського підприємства за 2004-2006 роки в 2004 році було вирощено рослинницької продукції на суму 606,1 тис. грн., продукцію тваринництва на 271,5 тис. грн., які реалізовано та отримано дохід у розмірі відповідно 736,4 тис. грн. та 196,6 тис. грн., при цьому середньорічна вартість активів підприємства складала 463,7 тис. грн., середньорічна чисельність працівників – 53, в тому числі 39 працівників в рослинництві та 14 тваринництві [дод. АВ, АГ, АД]

Станом на січень-грудень 2006 року середньоспискова чисельність працівників по підприємству становила 50 чоловік, що відображено в Звіті з праці за аналізований період, фонд оплати праці складав 14,7 тис. грн. [дод. К].

В Звіті про стан тваринництва на 3 січня 2007 року відображено реалізацію худоби та птиці на забій у живій масі 192 центнери, у тому числі великої рогатої худоби – 141 центнер, свиней – 51 центнери, та надої молока в розмір 1230 центнерів [дод. АЗ].

Похожие работы

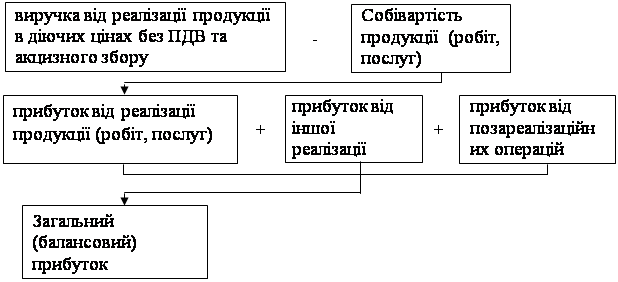

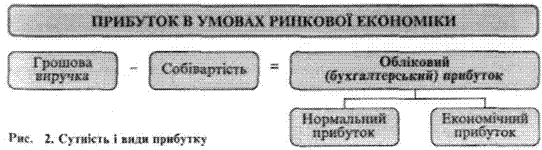

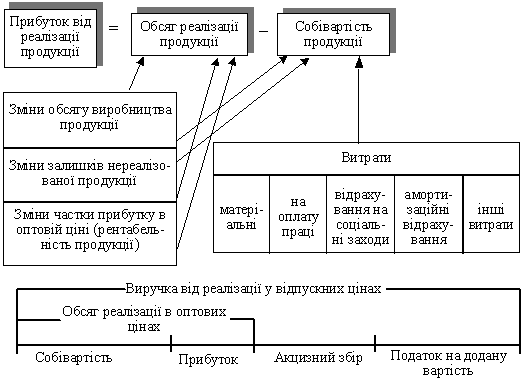

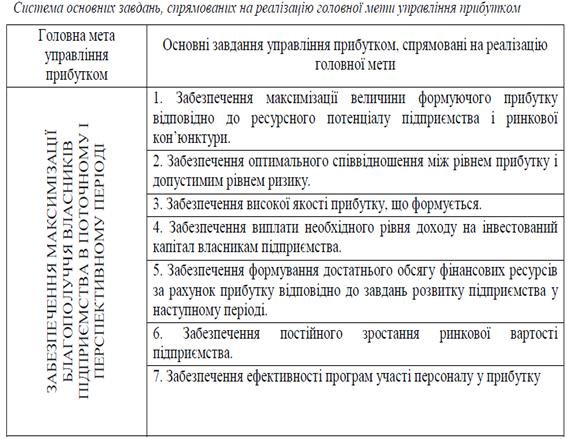

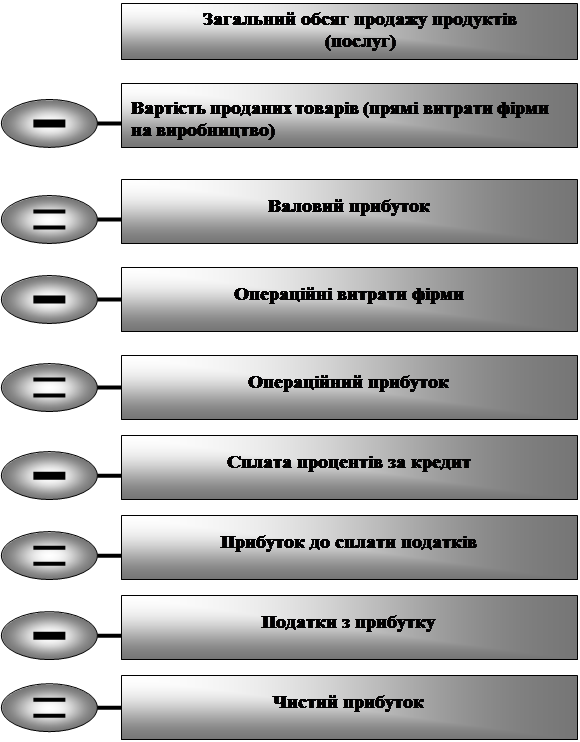

... фондів та диверсифікації виробничої продукції. Крім того, прибуток є джерелом фінансування соціального розвитку трудового колективу; · джерела формування доходів бюджетів різних рівнів [5,c.168]. Отже, прибуток підприємства – основний фактор його економічного та соціального розвитку. Прибуток, як головний фінансовий результат діяльності підприємства, формується поступово протягом фінансово- ...

... є якість господарювання підприємства, саме він реальний і з точки зору спроможності підприємства відраховувати частину прибугку до бюджету. Прибугок синтезує в собі всі найважливіші сторони роботи підприємства. Щоб прибуток підприємства зростав, воно повинне: — нарощувати обсяги виробництва і реалізації товарів, робіт, послуг; — розширювати, орієнтуючись на ринок, асортимент і якість продукц ...

... іл 1. Напрями покращення методики розрахунків з бюджетом по податку на прибуток підприємства 1.1 Рекомендації щодо вдосконалення нормативно – правової бази з податку на прибуток підприємства Слід відзначити, що податок на прибуток в структурі бюджету – є бюджетоформуючим, його частка в структурі бюджету є значна. Якщо звернутися знову до тендорного аналізу ВВП і податку на прибуток у дох ...

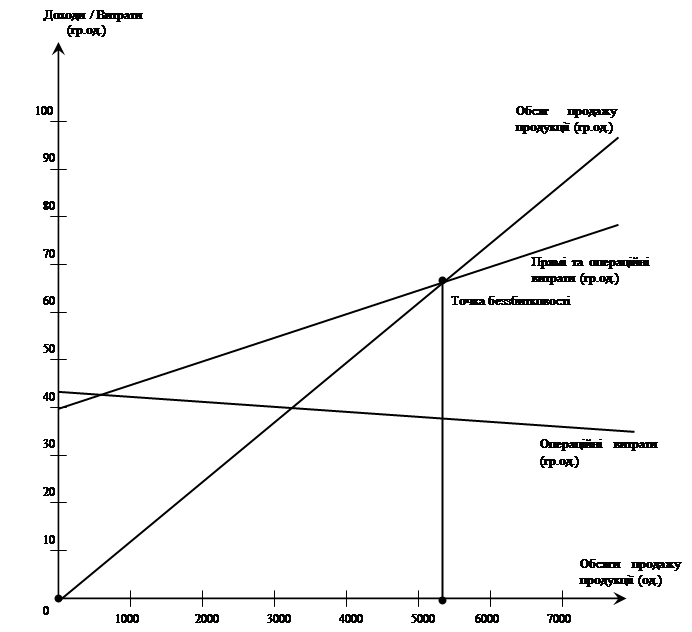

... зменшення змiнних витрат виробництва в цiлому може позитивно вплинути на економiчну ефективнiсть господарсько-фiнансової дiяльностi даного пiдприємства. Завдання 2 1. Використовуючи результати розрахунків попереднього завдання, визначити беззбитковий обсяг виробництва у вартісному виразі (критичну виручку від реалізації продукції), розкрити економічний зміст цього показника. 2. Навести граф ...

0 комментариев