Навигация

ПУТИ ФИНАНСОВОГО ОЗДОРОВЛЕНИЯ ООО «КРИСТАЛЛ», ОЦЕНКА ИХ ЭФФЕКТИВНОСТИ

3. ПУТИ ФИНАНСОВОГО ОЗДОРОВЛЕНИЯ ООО «КРИСТАЛЛ», ОЦЕНКА ИХ ЭФФЕКТИВНОСТИ

3.1 Проблемы системы антикризисного управления

Главная цель разработки, внедрения и совершенствования механизма антикризисного управления - укрепление финансово-экономического состояния предприятия, его конкурентоспособности, что является необходимой предпосылкой перспективного стратегического развития хозяйствующего субъекта. Безусловно, выделение в антикризисном механизме главной цели ее отрицает, а, наоборот, предусматривает возможность формирования подчиненных целей, которые: с одной стороны. конкретизируют главную цель, а с другой - отражают специфику хозяйствующего субъекта. Именно сочетание главной и подчиненных целей наполняет любой механизм управления, несущий несколько декларативный характер, конкретной действенностью.

Представленный на рис. 1 приложений механизм антикризисного управления имеет следующие принципиальные отличия от аналогичных блок-схем, приведенных в специальной и учебной литературе:

- алгоритм механизма антикризисного управления разработан с учетом последних изменений и дополнений, внесенных в Федеральный закон от 26.10.02 г. № 127-ФЗ «О несостоятельности (банкротстве)»;

- управленческие решения по каждой подсистеме и каждому элементу подсистемы базируются на максимальном использовании количественных оценок ситуации, т.е. предусматривается обязательная аналитическая (расчетная) часть по формированию фактических оценочных критериев и показателей, значения которых сравниваются с нормативами.

Рассмотрим подробнее логическую последовательность, взаимосвязь и взаимозависимость отдельных компонентов (позиций), составляющих общую систему антикризисного управления и обозначим возможные направления их дальнейшего совершенствования.

Дифференциация предприятий по внешним признакам банкротства определяется нормами и нормативами, предусмотренными Законом о несостоятельности (банкротстве). Понятие несостоятельности (банкротства) в данном Законе определяется как неспособность предприятия-должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и произвести уплату обязательных платежей.

Взаимосвязь и взаимозависимость отдельных элементов системы формируют механизм антикризисного управления (см. рис. 1).

Внешние признаки банкротства - неисполнение денежных обязательств в течение трех месяцев и сумма требований к предпрятию-должнику не менее 100 тыс. руб. - служат основанием подачи заявления для возбуждения арбитражным судом производства по делу о банкротстве. С этой точки зрения все предприятия Могут быть подразделены на две группы: предприятия, отвечающие внешним признакам банкротства, и предприятия, не отвечающие этим признакам.

Критически оценивая нормативы, по которым происходит разделение предприятий на две группы, трудно согласиться с их численными значениями. По мнению многих исследователей, стоимостной критерий (100 тыс. руб.) для обозначения одного из главных внешних признаков банкротства нельзя отнести к объективным показателям. Достаточно высокие темпы инфляции в экономике России (свыше 10% в год) привели к тому, что указанная сумма в 2006 г. по сравнению с 2002 г. объективно должна быть выше почти в 2 раза. Следовательно, ориентир на «старые» стоимостные нормативы ведет к повышению вероятности реализации вариантов фиктивного банкротства. В связи с этим представляется целесообразной, по меньшей мере, ежегодная корректировка уровня нормативной суммы задолженности в соответствии с темпами роста инфляции в стране.

Кардинальным решением вопроса представляется вариант формирования норматива задолженности в зависимости от стоимости имущества предприятия. Действительно, односторонний подход к предприятиям с различной стоимостью активов представляется весьма сомнительным: возникает соблазн проведения процедур банкротства прежде всего в отношении крупных предприятий с высокой стоимостью активов.

В Законе о несостоятельности (банкротстве) 1998 г. стоимостной критерий определялся суммой имущества предприятия, что в значительной мере отдалило порог банкротства, но вместе с тем ущемляло права и интересы кредиторов всех уровней. Возможно норматив задолженности следует определить как «золотую середину» в диапазоне от 100 тыс. руб. до уровня стоимости имущества юридического лица.

По мнению Аврашкова Л.Я. [3, с. 37-42] верхний (нормативный) уровень задолженности может определяться суммой в размере 10-15% от величины оборотных активов, что соответствует уровню денежных средств в структуре оборотных активов промышленного производства России (13%). При этом для предприятий с небольшой суммой оборотных активов целесообразно оставить действующий критерий (100 тыс. руб.), если предполагаемый норматив окажется ниже установленного в законодательном порядке порога.

Возбуждение арбитражным судом дела о банкротстве предполагает, что предприятия, отвечающие внешним признакам банкротства, попадают в сферу деятельности арбитражных судов, которые выносят определение о введении процедуры банкротства-наблюдения. Основная цель этой процедуры – анализ и оценка экономического состояние предприятия-должника, а также обеспечение сохранности его имущества.

На этой стадии решается основной вопрос - возможно или невозможно восстановить платежеспособность должника. В зависимости от ответа на этот вопрос дело о несостоятельности может развиваться в двух диаметрально противоположных направлениях: либо в направлении экономической реабилитации должника и его финансового оздоровления, либо в направлении упразднения должника как субъекта гражданского оборота. Именно на этой стадии и следует определять признаки преднамеренного и фиктивного банкротства.

Таким образом, из изложенного следует вывод, что оценка экономического состояния предприятия-должника - исключительно важная позиция, которая должна быть выполнена в процессе осуществления наблюдения.

Анализ финансового состояния должника, предусмотренный Законом о несостоятельности (банкротстве), является обязательным условием для деятельности всех арбитражных управляющих. Вместе с тем закон не устанавливает методические подходы к определению экономического состояния предприятия объективный комплексный анализ должен включать:

- подбор в соответствующем объеме статистической финансовой и бухгалтерской отчетности;

- расчет финансово-экономических показателей ликвидности, финансовой устойчивости, деловой активности, рентабельности;

- формирование рейтинговой оценки финансово-экономического состояния предприятия и оценки вероятности потенциального банкротства на основе сравнения нормативных и фактических значений финансово-экономических показателей.

Совершенствование процесса диагностики финансово-экономического состояния может осуществляться по нескольким направлениям.

Во-первых расширение оценочного инструментария для проведения экономического анализа. На сегодня предлагается использовать 10 коэффициентов: по 3 коэффициента в качестве показателей ликвидности и финансовой устойчивости, по 2 – рентабельности и деловой активности.

Целесообразно было бы расширить перечень показателей, добавив следующие: рентабельность продаж и коэффициент фондоотдачи (отношение годового объема реализованной продукции к среднегодовой стоимости ОПФ).

Во-вторых необходимо расширить аналитический инструментарий, применение которого сдерживается главным образом отсутствием нормативных значений большинства коэффициентов. В связи с этим должны быть сформированы и задействованы в оценке финансово-экономического состояния предприятий нормативные значения коэффициентов по отдельным группам показателей. Используемые в настоящее время в экономическом анализе нормативы коэффициентов ликвидности и финансовой устойчивости, сформированные зарубежными. учеными-экономистами, ориентированы на экономику развитых стран - они не учитывают специфику российской экономики переходного периода и представлены завышенными численными значениями.

Таким образом, перед отечественной экономической наукой стоит важная задача корректировки нормативных значений коэффициентов двух первых групп в целях адаптации к условиям российской экономики.

Если нормативы показателей ликвидности и финансовой устойчивости широко используются в российской практике и требуют определенной модернизации, то в отношении нормативных значений показателей рентабельности и деловой активности ситуация представляется более сложной вследствие отсутствия фундаментальных методических разработок в данной области.

Что касается вопроса рейтинговой оценки финансово-экономического состояния предприятий, то в настоящее время подавляющее большинство российских предприятий ориентировано на использование методических подходов, базирующихся на применении только первых двух групп финансово-экономических показателей, что значительно искажает объективность рейтинговой оценки главным образом из-за отсутствия в оценочном инструментарии показателей рентабельности.

Следует отметить, что обозначенные выше положения актуальны не только для диагностики несостоятельных предприятий, но и для рейтинговой оценки любого предприятия на любом уровне его экономического развития.

Похожие работы

... обанкротиться в течение срока от 1 года до 5 лет. Тенденция деятельности заемщика убыточная. Следовательно, инвестору невыгодно вкладывать деньги в предприятие. 3. Проект повышения экономической эффективности деятельности предприятия ООО «Деко-Мастер» 3.1 Резервы увеличения прибыли и рентабельности предприятия В данной главе нашей дипломной работы мы рассмотрим резервы увеличения ...

... 395,54 тыс. руб. на человека. По данным расчета предприятие окупит капитальные вложения через 1 год и 10 месяцев. 3. ОРГАНИЗАЦИЯ УПРАВЛЕНИЯ ПЕРСОНАЛОМ НА ПРЕДПРИЯТИИ И ПУТИ СОВЕРШЕНСТВОВАНИЯ 3.1. Теоретические основы управления ресторанным персоналом Повседневная работа менеджера состоит из выполнения управленческих функций – конкретных видов деятельности по управлению предприятием. Даже ...

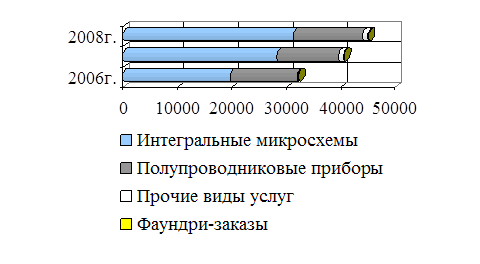

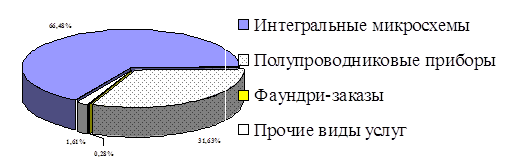

... и территории в соответствии с правилами и нормами санитарии и пожарной безопасности. Следует отметить, что каждый отдел функционирует в тесной взаимосвязи с другими подразделениями и службами завода. 3 Анализ производственно-хозяйственной деятельности ПРУП «Транзистор» Оценку экономического состояния и производственно-хозяйственной деятельности ПРУП «Транзистор» проведем на основе анализа ...

... а также происшедшие изменения за год, в связи с тем, что промышленно-производственные фонды оказывают решающее влияние на результаты производственно-хозяйственной деятельности предприятия (ПриложениеБ). Таблица 2.2. Анализ состава и структуры основных средств СПФ «Туча» РУП «Кристалл» за 2007 год Наименование показателя На начало 2007г. На конец 2007г. Изменение за год сумма, млн.руб. ...

0 комментариев