Навигация

Анализ и оценка финансового состояния ООО «Кристалл»

2.2 Анализ и оценка финансового состояния ООО «Кристалл»

Анализ имущественного состояния.

Руководство предприятия должно иметь представление за счет каких источников (ресурсов) оно будет осуществлять свою деятельность, и в какие сферы деятельности вкладывать свой капитал. Забота об обеспеченности бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любого предприятия. Также финансовое состояние предприятия в значительной степени зависит от того, каким имуществом располагает предприятие, в какие активы вложен капитал и какой доход они приносят. Эти сведения содержатся в балансе предприятия.

Проведем анализ актива баланса, а именно его первого раздела «Внеоборотные активы». Оценим состав и структуру внеоборотных активов. Для того чтобы выяснить эффективность их использования представим необходимые для анализа данные в виде таблицы 11.

Таблица 11 - Состав и структура внеоборотных активов ООО «Кристалл» в 2004 – 2006 гг.

| Группа активов | 2004 г. | 2005 г. | 2006 г. | 2006 г. в % к 2004 г. | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Нематериальные активы | 33 | 0.0 | 30 | 0.0 | 28 | 0.0 | 80.0 |

| Основные средства | 61096 | 55.9 | 61826 | 55.9 | 65182 | 49.1 | 106.7 |

| Незавершенное строительство | 3516 | 3.2 | 4786 | 4.3 | 24343 | 18.3 | 692.3 |

| Долгосрочные финансовые вложения | 42005 | 38.4 | 42005 | 38.0 | 42005 | 31.7 | 100 |

| Отложенные налоговые активы | 157 | 0.1 | 113 | 0.1 | 177 | 0.1 | 112.7 |

| Прочие внеоборотные активы | 2459 | 2.3 | 1854 | 1.7 | 974 | 0.7 | 39.6 |

| Итого внеоборотных активов | 109268 | 100 | 110614 | 100 | 132709 | 100 | 121.5 |

Из исследуемой таблицы следует, что в общей структуре внеоборотных активов наибольший удельный вес занимают основные средства и долгосрочные финансовые вложения. Основные средства занимают более половины всех внеоборотных активов (55,9% - в 2004 году и в 2005, снижаясь на 6,8% в 2006г.). Значительно увеличился показатель незавершенного строительства - в 6,9 раз. Анализируя таблицу 11 видно, что в 2006 году по сравнению с 2004 годом, произошло снижение нематериальных активов на 20% и составило 28 тыс. руб., заметно снизились прочие внеоборотные активы до 974 тыс. руб.

Проведем более детальный анализ основных средств ООО «Кристалл». Из таблицы 12 следует вывод о том, что в 2005 году по сравнению с 2004 годом увеличилось число сооружений и передаточных устройств на 36.9%; машин и оборудования стало больше на 24.1%.

Таблица 12 - Анализ состава и структуры основных средств ООО «Кристалл» в 2004 – 2006 гг.

| Группы основных средств | 2004 г. | 2005 г. | 2006 г. | 2006 в % к 2004 | |||

| Тыс руб | % | Тыс руб | % | Тыс руб | % | ||

| Здания | 12114 | 16.5 | 12114 | 15.2 | 12114 | 13.6 | 100 |

| Сооружения и передаточные устройства | 916 | 1.2 | 1254 | 1.6 | 1254 | 1.4 | 136.9 |

| Машины и оборудование | 50868 | 69.3 | 55325 | 69.5 | 63110 | 71.0 | 124.1 |

| Транспортные средства | 5940 | 8.1 | 6451 | 8.1 | 6950 | 7.8 | 117.0 |

| Производственный и хоз. инвентарь | 256 | 0.3 | 256 | 0.3 | 256 | 0.3 | 100 |

| Другие основные средства | 3270 | 4.5 | 4170 | 5.2 | 5155 | 5.8 | 157.6 |

| Итого основных средств, в т.ч. - производственные - непроизводственные | 73364 70094 3270 | 100 95.5 4.5 | 79570 75400 4170 | 100 94.8 5.2 | 88839 83684 5155 | 100 94.2 5.8 | 121.1 119.4 157.6 |

На основании данных табл. 12. В результате общее число основных средств выросло на 21% и составило 88839 тысяч рублей, причем непроизводственные средства увеличились на 57.6% в общей структуре основных средств. Исследуя таблицу 13, можно сделать вывод о качественном состоянии основных фондов. Начиная с 2004 г по 2006 г. коэффициент износа увеличился в 1.5 раза, что говорит о росте изношенности основных средств.

Таблица 13 - Анализ состояния и эффективности использования основных средств ООО «Кристалл» в 2004 – 2006 гг.

| Показатели | 2004 | 2005 | 2006 | 2006 в % к 2004 г. |

| Коэффициент годности, в долях | 0.833 | 0.777 | 0.734 | 88.1 |

| Коэффициент износа, в долях | 0.146 | 0.167 | 0.223 | 152.7 |

| Коэффициент выбытия, в долях | 0.020 | 0.015 | 0.027 | 135.0 |

| Коэффициент обновления, в долях | 0.268 | 0.092 | 0.128 | 47.8 |

| Коэффициент обеспеченности основных средств производственными запасами, в долях | 0.537 | 0.467 | 0.440 | 81.9 |

| Фондоотдача, руб. | 5.626 | 5.229 | 4.966 | 88.3 |

Коэффициент годности постепенно снижается и в 2006 году составил лишь - 0.734. За счет продаж или за счет ликвидации основных средств произошло увеличение показателя выбытия на 35% в 2006 году по сравнению с 2004 годом. В 2006 г., по сравнению с 2004 г., снизилась фондоотдача на 11.7%, это произошло из-за увеличения среднегодовой стоимости основных средств на 21%.

Снижение коэффициента обновления говорит об устаревание оборудования и необходимости перевооружения основных фондов, но так как рассматриваемое предприятие является производственным, то снижение коэффициента обновления основных фондов на 52,2% вполне закономерно.

Таблица 14 - Показатели состава и структуры оборотных средств ООО «Кристалл» в 2004 – 2006 гг.

| Группы оборотных фондов | 2004 г. | 2005 г. | 2006 г. | 2006 в % к 2004 | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Фонды обращения | 67742 | 70051 | 113804 | 0 | 168.0 | ||

| В том числе: - денежные средства; - краткосрочные фин.вложения; - дебиторская задолженность; - прочие оборотные активы; - готовая продукция и товары для перепродажи | 21839 - 22715 213 22975 | 32.2 - 33.5 0.3 33.9 | 5245 10000 30627 148 24031 | 7.5 14.3 43.7 0.2 34.3 | 42641 15000 37124 213 18826 | 37.5 13.2 32.6 0.2 16.5 | 195.3 - 163.4 100 81.9 |

| Производственные оборотные фонды | 16415 | 13121 | 20295 | 0 | 123.6 | ||

| В том числе: - сырье и материалы; - затраты в незавершенном производстве; - расходы будущих периодов; - прочие запасы и затраты. | 9638 4524 1647 606 | 58.7 27.6 10.0 3.7 | 8354 3109 1107 551 | 63.7 23.7 8.4 4.2 | 14435 2447 2658 755 | 71.1 12.1 13.1 3.7 | 149.8 54.1 161.4 124.6 |

| ИТОГО | 84157 | 100 | 83172 | 100 | 134099 | 100 | 159,34 |

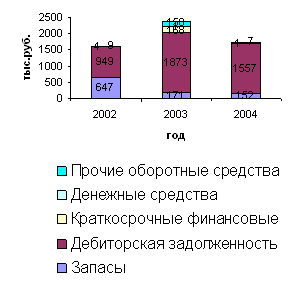

В производственном процессе размещение оборотных средств приводит к подразделению их на оборотные производственные фонды и фонды обращения (см. таблицу 14). Производственные фонды увеличились на 23.6%, что было вызвано ростом сырья и материалов почти на половину (49,8%). Таким образом, в 2006 г. по сравнению с 2004 г. на 68% увеличились фонды обращения, что связано в первую очередь с ростом денежных средств почти в 2 раза (195,3%) и составили 42641 тыс. руб. Однако произошло снижение готовой продукции на 18.1%. Рост прочих запасов указывает на увеличение длительности оборота запасов в кругообороте капитала, значительно увеличились расходы будущих периодов в 2006 г. по сравнению с 2004г. В 2005 г. наблюдалось заметное снижение по всем показателям производственных оборотных фондов.

Собственные средства (табл. 15) в период с 2004 по 2006 гг. занимают наибольший удельный вес в структуре всех источников финансирования оборотных фондов (более 50%), что говорит о финансовой независимости предприятия. Следует также отметить, что в 2006 году по сравнению с 2004 годом, в 17 раз вырос показатель заемных источников. Но это все же положительно влияет на конечный результат предприятия. В целом за данный период времени сумма обязательств у предприятия увеличилась на 38.2% и составила в 2006 году 270050 тыс. руб.

Таблица 15 - Анализ состава и структуры источников имущества ООО «Кристалл» в 2004 – 2006 гг.| Источники | 2004 г. | 2005 г. | 2006 г. | 2006 г. в % к 2004 г. | |||

| Тыс.руб. | % | Тыс.руб. | % | Тыс.руб. | % | ||

| Собственные | 101106 | 51.8 | 119380 | 60.8 | 145850 | 54.0 | 144.3 |

| Заемные | 2765 | 1.4 | 10000 | 5.1 | 46800 | 17.3 | 1692.6 |

| Привлеченные | 77450 | 39.6 | 65257 | 33.3 | 77027 | 28.5 | 99.5 |

| Прочие | 14050 | 7.2 | 1605 | 1.2 | 373 | 1.3 | 2.7 |

| Итого | 195371 | 100 | 196242 | 100 | 270050 | 100 | 138.2 |

Из таблицы 16 следует, что рост длительности оборачиваемости оборотных средств (составил увеличение на 3 дня) говорит о замедление кругооборота оборотных средств. В 2006 г. по сравнению с 2004 г. на 19% снизилась оборачиваемость дебиторской задолженности. Что привело к увеличению длительности ее погашения и в 2006г. составила 29 дней.

Положительным моментом является увеличение рентабельности оборотных фондов в 2006 г. по сравнению с 2004г. на 41.8%.

Таблица 16 - Показатели эффективности использования оборотных фондов ООО «Кристалл» в 2004 – 2006 гг.

| Показатели | 2004 г. | 2005 г. | 2006 г. | Изменения в % |

| Коэффициент оборачиваемости оборотных средств, в долях | 4.472 | 4.732 | 4.283 | 95.8 |

| Длительность 1 оборота, в днях | 81 | 76 | 84 | 103.7 |

| Коэффициент оборачиваемости запасов и затрат, в долях | 9.878 | 9.391 | 9.668 | 97.9 |

| Длительность 1 оборота запасов и затрат, в днях | 36 | 38 | 37 | 102.8 |

| Коэффициент оборачиваемости дебиторской задолженности, в долях | 15.267 | 14.992 | 12.344 | 80.9 |

| Длительность периода погашения дебиторской задолженности, в днях | 24 | 24 | 29 | 120.8 |

| Рентабельность оборотных фондов, % | 42.8 | 62.2 | 60.7 | 141.8 |

На основе данных приведенных в таблице 17 можно сделать следующие выводы: собственный капитал в 2006 году по сравнению с 2004 годом увеличился на 44.3%. Это произошло за счет роста нераспределенной прибыли на 74.8%. Почти в 11 раз (10.9 раз) увеличились долгосрочные кредиты и займы, что может повлиять на платежеспособность общества, кроме этого в 74 раза произошел рост и краткосрочной задолженности.

Таблица 17 - Анализ состава и структуры пассивов ООО «Кристалл» в 2004 – 2006 гг.

| Элементы пассивов | 2004г. | 2005г. | 2006г. | 2006 г. в % к 2004 | |||

| Тыс.руб. | % | Тыс.руб. | % | Тыс.руб. | % | ||

| Собственные средства | 101106 | 100 | 119380 | 100 | 145850 | 100 | 144.3 |

| В том числе: - уставный капитал - добавочный капитал - резервный капитал - нераспределенная прибыль/ непокрытый убыток | 38392 - 2729 59787 | 38.0 3.0 59.0 | 38392 - 2729 78061 | 32.2 2.5 65.4 | 38392 2729 104531 | 26.3 2.0 71.7 | 100 - 100 174.8 |

| Заемные средства | 2765 | 100 | 10000 | 100 | 46800 | 100 | 1692.6 |

| В том числе: - долгосрочные кредиты, займы - краткосрочные кредиты, займы | 2500 265 | 90.4 9.6 | 10000 - | 100 - | 27200 19600 | 58.1 41.9 | 1088 7396.2 |

| Привлеченные средства | 77450 | 100 | 65257 | 100 | 77027 | 100 | 99.5 |

| Прочие средства | 14050 | 100 | 1605 | 100 | 373 | 100 | 2.7 |

Проведем анализ конечных финансовых результатов ООО «Кристалл». Выясним, за счет каких расходов и доходов были сформированы эти результаты и определим финансовое состояние предприятия.

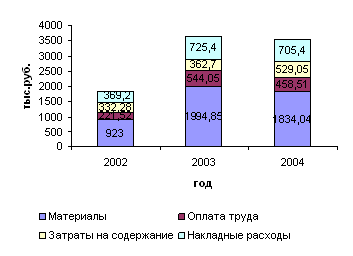

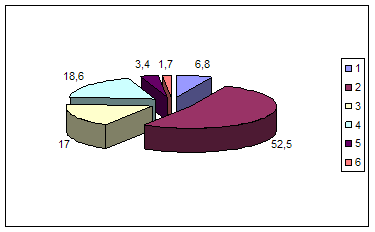

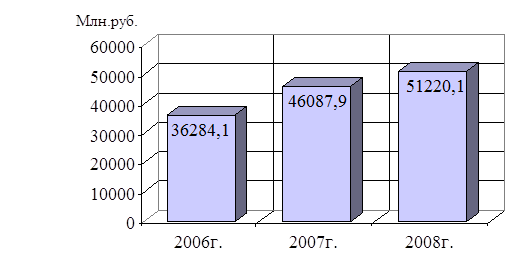

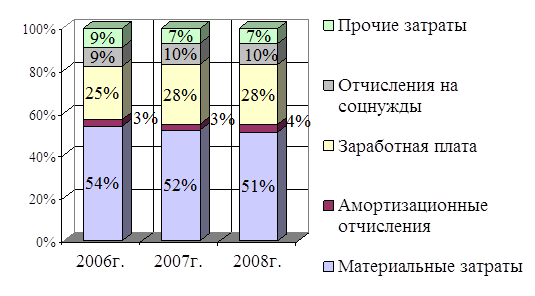

Вначале проанализируем состав и структуру затрат общества по экономическому содержанию. Из приведенной таблицы 18, можно сделать вывод, что в общей структуре затрат наибольший удельный вес (более 50%) занимают материальные затраты.

Также почти 30% в структуре затрат принадлежит затратам на оплату труда. Что касается непосредственного изменения в 2006 г. по сравнению с 2004г., то нужно отметить, что значительно увеличились материальные затраты (в 2 раза), оплата труда возросла не на много – на 16%, что связано с ростом производительности труда.

В целом по предприятию затраты выросли на 59.8%.

Таблица 18 - Состав и структура затрат ООО «Кристалл» по экономическому содержанию в 2004 – 2006 гг.

| Элементы затрат | 2004 г. | 2005 г. | 2006 г. | 2006 в % к 2004 | Средний темп изменения затрат | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | |||

| Материальные затраты оплата труда социальные нужды амортизация прочие затраты | 169594 91328 31350 4325 24241 | 52.9 28.5 9.8 1.3 7.6 | 196223 92197 24413 5564 23461 | 57.4 30.0 7.1 1.6 6.9 | 349238 105915 26644 6371 24600 | 68.1 21.4 5.2 1.2 4.8 | 205.9 116.0 85.0 147.3 101.5 | 226523 96256 27320 5352 24096 |

| Итого | 320838 | 100 | 341858 | 100 | 512768 | 100 | 159.8 | 383134 |

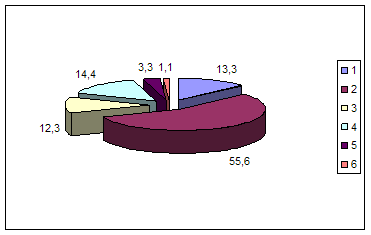

Проведем анализ конечных финансовых результатов ООО «Кристалл» в разрезе 2004 – 2006гг. Данные показатели отображены в форме №2 «Отчет о прибылях и убытках». Сведем их в отдельную расчетную таблицу. Из таблицы 19 можно сделать вывод, что в целом в период с 2004 по 2006 гг. выручка от основной деятельности изменилась не сильно и составила в 2006г. 418164 тыс. руб., а в процентном отношении к 2004 году превысила показатель 2006 года на 16%.

Коммерческие расходы в 2006 году также возросли на 78.5%. Значительно возросла сумма прочих операционных расходов. Если в 2004 –2005 гг. их разница была невелика, то уже в 2006 году они увеличились в 6.4 раза. Но самые сильные изменения претерпел показатель чистой выручки.

Таблица 19 - Формирование финансового результата ООО «Кристалл» в 2004 – 2006 гг.

| Виды расходов и доходов | 2004 г. | 2005 г. | 2006 г. | 2006 г. в % к 2004 г. | Ср. темп изм-ия | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | |||

| Выручка от реализации | 360591 | 100 | 399860 | 100 | 418164 | 100 | 116.0 | 392124 |

| Себестоимость проданных товаров, работ, услуг | 325507 | 90.3 | 346485 | 86.7 | 350520 | 83.8 | 107.7 | 340658 |

| Валовая прибыль | 35084 | 9.7 | 53375 | 13.3 | 67644 | 16.2 | 192.8 | 50222 |

| Коммерческие расходы | 8343 | 2.3 | 8669 | 2.2 | 14891 | 3.6 | 178.5 | 10250 |

| Прибыль (убыток) от продаж | 26741 | 7.4 | 44706 | 11.2 | 52753 | 12.6 | 197.3 | 39804 |

| Проценты к получению | - | - | - | - | 2978 | 0.7 | - | 2978 |

| Проценты к уплате | - | - | - | - | 1392 | 0.3 | - | 1392 |

| Прочие операционные доходы | - | - | 1795 | 0.4 | 3384 | 0.8 | - | 2465 |

| Прочие операционные расходы | 2953 | 1.2 | 3084 | 0.8 | 18753 | 4.5 | 635.0 | 5548 |

| Внереализационные доходы | 779 | 4.5 | 596 | 0.1 | - | - | - | 681 |

| Внереализационные расходы | 19218 | 5.3 | 15953 | 4.0 | - | - | 17510 | |

| Прибыль/убыток до налогообложения | 5349 | 1.5 | 28060 | 7.0 | 38970 | 9.3 | 728.5 | 18018 |

| Отложенные налоговые активы | 40 | 0.0 | 44 | 0.0 | 64 | 0.0 | 160.0 | 48 |

| Отложенные налоговые обязательства | 956 | 0.3 | 177 | 0.0 | 1232 | 0.3 | 128.9 | 593 |

| Текущий налог на прибыль | 4319 | 1.2 | 9919 | 2.5 | 13796 | 3.3 | 319.4 | 8391 |

| Чистая прибыль | 34 | 8.3 | 18274 | 4.6 | 26470 | 6.3 | 77852.9 | 2543 |

Так, в 2004 году чистая прибыль составляла лишь 34 тыс. руб., а в 2005 году уже 18274 тыс. руб. По сравнению с 2004 годом в 2006 году увеличение ее в процентном соотношение составило 77853% или же можно сказать, что чистая прибыль увеличилась в 778 раз.

Из чего следует, что у предприятия ООО «Кристалл» достаточно стабильные темпы роста выручки и прибыли, его финансовое состояние оценивается, как более чем устойчивое. Общество способно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде.

Анализ финансовой устойчивости, деловой активности, платежеспособности и рентабельности ООО «Кристалл»

В данной работе проводится анализ ФСП ООО «Кристалл» за 2005-2006 гг. по типовой методике Е.С.Стояновой. Экономическое и финансовое состояние предприятия за исследуемый период было достаточно стабильным. Своевременно и в полном объёме выплачивалась заработная плата работникам, перечислялись налоги и велись расчёты с вышестоящей организацией. Финансовым результатом деятельности предприятия в течение всего исследуемого периода была балансовая прибыль. Задача анализа ликвидности возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Анализ коэффициентов ликвидности приведён в таблице 20. Исходя из этого, можно охарактеризовать ликвидность ООО «Кристалл» как достаточную на протяжении всего исследуемого периода.

Таблица 20 - Расчет коэффициентов ликвидности ООО «Кристалл» за 2004-2006 гг.

| Коэффициент | 2004 | 2005 | 2006 | Динамика |

| Абсолютной ликвидности | 0,281 | 0,234 | 0,596 | +0,315 |

| Срочной ликвидности | 0,598 | 0,74 | 1,014 | +0,416 |

| Текущей ликвидности | 1,107 | 1,312 | 1,421 | +0,314 |

| Чистый оборотный капитал | 18388 | 20371 | 40714 | +22326 |

Абсолютная ликвидность предприятия показывает какая часть обязательств может быть погашена за счет имеющейся денежной наличности ((ДС+КФВ)/КЗ). В случае ООО «Кристалл» она составила 28,1 и 59,6% от суммы краткосрочных обязательств в 2004 и 2006 гг. соответственно. Общих нормативов по данному показателю не существует, но поскольку, динамика – положительная и просроченных обязательств у предприятия нет, то можно считать значение показателя абсолютной ликвидности вполне удовлетворительным.

Для показателя срочной ликвидности ((ДС+КФВ+ДЗ+НДС)/КЗ) обычно удовлетворяет соотношение 0,7-1,0. В случае ООО «Кристалл» значение этого показателя было достаточным на протяжении 2004-2006 гг., однако к началу 2007 г. значение показателя возросло до 101,4%. Рост дебиторской задолженности в 2006 г. нельзя расценивать как положительный факт, т.к. в данном случае происходит отвлечение средств из оборота предприятия.

Коэффициент текущей ликвидности показывает в какой степени оборотные активы покрывают оборотные пассивы. Удовлетворяет обычно коэффициент ![]() 2. На исследуемом предприятии его величина незначительно ниже нормативной. Т.е. в течение 12 месяцев ООО «Кристалл» сможет полностью погасить кредиторскую задолженность, что, конечно же, является положительным фактом в его деятельности.

2. На исследуемом предприятии его величина незначительно ниже нормативной. Т.е. в течение 12 месяцев ООО «Кристалл» сможет полностью погасить кредиторскую задолженность, что, конечно же, является положительным фактом в его деятельности.

Показатель «Чистый оборотный капитал» говорит о наличии у предприятия временно свободных средств, в случае ООО «Кристалл» эти суммы достаточно значительны и никак не используются.

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку. Для этого проанализируем структуру источников предприятия и оценим степень финансовой устойчивости (таблица 21). Коэффициент концентрации собственного капитала (финансовой автономии, независимости) - удельный вес собственного капитала в общей валюте нетто-баланса. Он характеризует, какая часть активов предприятия сформирована за счет собственных источников средств.

Таблица 21 - Расчет показателей финансовой устойчивости ООО «Кристалл» за 2004-2006 гг.

| Коэффициент | 2004 | 2005 | 2006 | Динамика |

| Автономии | 101106/195371=0,517 | 119380/196242=0,608 | 145850/270050=0,54 | +0,023 |

| Финансирования | 101106/77715=1,3 | 119380/65257=1,829 | 145850/96627=1,509 | +0,209 |

| Задолженности | 94265/101106=0,932 | 76862/119380=0,643 | 124200/145850=0,851 | -0,081 |

В случае ООО «Кристалл» имущество предприятия было сформировано за счет собственных средств на 51,7% и 54,0% в 2004 и 2006 гг. соответственно. Оптимальным соотношением собственного и заемного капиталов является соотношение 50:50, т.е. у предприятия не взирая на незначительные колебания коэффициента автономии, в целом достаточно устойчивое финансовое состояние.

Коэффициент финансирования показывает возможность покрытия долгов собственным капиталом. Его рост к 2007 г. является положительным фактом, т.к. предприятие за счет собственного капитала может покрыть 150% своих обязательств, т.е. вполне устойчиво и платежеспособно.

Коэффициент задолженности - отношение заемного капитала к собственному и резервам. Данный коэффициент считается одним из основных индикаторов финансовой устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное предприятие. В случае ООО «Кристалл» его значение ниже 1 и наметилась тенденция к снижению, что делает предприятие привлекательным для внешних инвесторов.

В целом структура пассивов ООО «Кристалл» может быть признана вполне удовлетворительной. Увеличение оборотных активов говорит о наращивании мощностей предприятия. В данном случае руководству ООО «Кристалл» необходимо уделить пристальное внимание на соотношение оборачиваемости кредиторской и дебиторской задолженности.

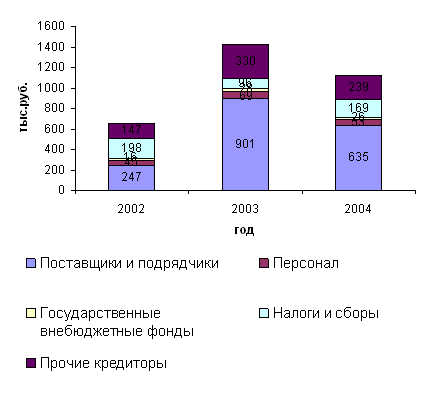

Считаю, что в сегодняшних экономических условиях приобретение активов за счет заемных источников не является отрицательным фактом при соблюдении платежного графика, кроме того, как положительный, стоит отметить факт уменьшения задолженности предприятия по налогам и сборам и перед внебюджетными фондами.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Анализ рентабельности представлен в табл. 22. В конце 2006 г. относительно 2005 и 2004 гг. зафиксировано значительное увеличение показателей чистой прибыли и рентабельности основного и оборотного капитала, рентабельности собственного капитала (коэффициента устойчивости экономического роста). В расчете показателя за год берутся среднегодовые стоимости ДЗ, КЗ, МПЗ.

Таблица 22 - Анализ показателей рентабельности за 2004-2006 гг.

| Коэффициент | Значение показателя | |||

| 2004 | 2005 | 2006 | Динамика | |

| R хозяйственной деятельности, % | 0,082152 | 0,12903 | 0,1505 | 0,06835 |

| R продаж, % | 0,074159 | 0,1118 | 0,12615 | 0,052 |

| R собственного капитала, % | 0,00031 | 0,16576 | 0,1996 | 0,19929 |

| R основного капитала | 0,000329 | 0,16622 | 0,21757 | 0,21724 |

| R оборотного капитала | 0,000415 | 0,21282 | 0,23743 | 0,23702 |

На повышение уровня коэффициента устойчивости экономического роста предприятия ООО «Кристалл» на 70% существенное влияние оказало повышение рентабельности товарооборота, а коэффициент оборачиваемости ОА наоборот оказал отрицательное влияние, соотношение величины собственного капитала к оборотным активам также дало повышение эффективности торгово-хозяйственной деятельности предприятия ООО «Кристалл».

Похожие работы

... обанкротиться в течение срока от 1 года до 5 лет. Тенденция деятельности заемщика убыточная. Следовательно, инвестору невыгодно вкладывать деньги в предприятие. 3. Проект повышения экономической эффективности деятельности предприятия ООО «Деко-Мастер» 3.1 Резервы увеличения прибыли и рентабельности предприятия В данной главе нашей дипломной работы мы рассмотрим резервы увеличения ...

... 395,54 тыс. руб. на человека. По данным расчета предприятие окупит капитальные вложения через 1 год и 10 месяцев. 3. ОРГАНИЗАЦИЯ УПРАВЛЕНИЯ ПЕРСОНАЛОМ НА ПРЕДПРИЯТИИ И ПУТИ СОВЕРШЕНСТВОВАНИЯ 3.1. Теоретические основы управления ресторанным персоналом Повседневная работа менеджера состоит из выполнения управленческих функций – конкретных видов деятельности по управлению предприятием. Даже ...

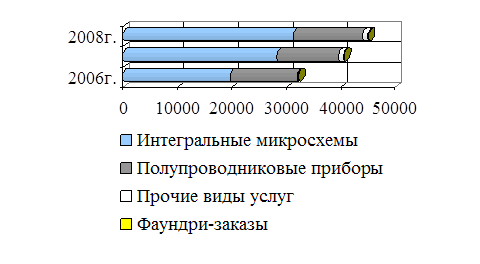

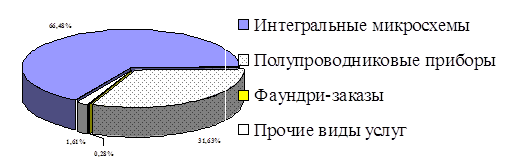

... и территории в соответствии с правилами и нормами санитарии и пожарной безопасности. Следует отметить, что каждый отдел функционирует в тесной взаимосвязи с другими подразделениями и службами завода. 3 Анализ производственно-хозяйственной деятельности ПРУП «Транзистор» Оценку экономического состояния и производственно-хозяйственной деятельности ПРУП «Транзистор» проведем на основе анализа ...

... а также происшедшие изменения за год, в связи с тем, что промышленно-производственные фонды оказывают решающее влияние на результаты производственно-хозяйственной деятельности предприятия (ПриложениеБ). Таблица 2.2. Анализ состава и структуры основных средств СПФ «Туча» РУП «Кристалл» за 2007 год Наименование показателя На начало 2007г. На конец 2007г. Изменение за год сумма, млн.руб. ...

0 комментариев