Навигация

Анализ состава и структуры дебиторской задолженности

3.2 Анализ состава и структуры дебиторской задолженности

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью заключается в оптимизации общего ее размера и обеспечении своевременной ее инкассации.

В анализируемом предприятии за 2008 год и 1-квартал 2009 год период инкассации дебиторской задолженности снизился с 32 до 25 дней, и в среднем составляет 24 дня.

Результаты анализа могут свидетельствовать о несущественных изменениях как по абсолютным (по сумме) величинам, так и по структуре (удельному весу) дебиторской задолженности. Причем изменения в структуре дебиторской задолженности позволяют сделать вывод об улучшении или ухудшении платежеспособности хозяйственного субъекта. Например, увеличение в структуре дебиторской задолженности по счетам к получению, векселям полученным, по возмещению материального ущерба, по претензиям свидетельствует о возникших сложностях платежеспособности.

При увеличении в структуре дебиторской задолженности по авансам выданным, резервам по сомнительным долгам, расходам будущих периодов и др. свидетельствует об улучшении платежеспособности анализируемого объекта.

Проанализировав состав дебиторской задолженности на начало и на конец анализируемого периода, мы видим, что в целом, т.е. по итоговой строке, дебиторская задолженность уменьшилась на 5487,8 тыс. тенге. Это положительный результат.

Однако анализ финансово-хозяйственной деятельности за анализируемый период показывает, что руководство предприятия не ведет неосмотрительную кредитную политику по отношению к покупателям, а увеличивается объем продаж.

Объемы реализации увеличиваются, кроме того, в декабре 2009г. реализован большой объем продукции технического назначения.

3.3 Анализ состояния дебиторской задолженности

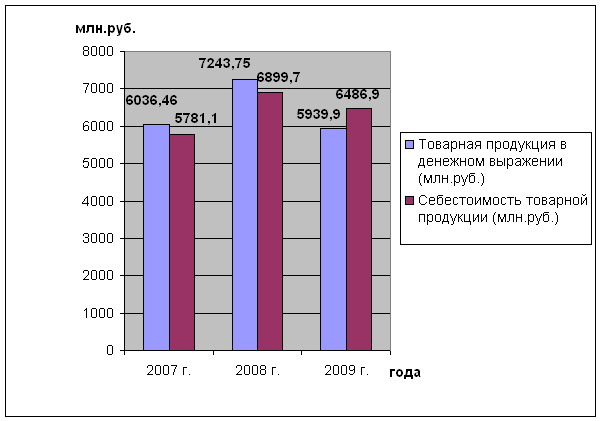

В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Проанализировав состав и структуру бухгалтерского баланса ТОО «МЕРЕЙ», можно заметить, что доля дебиторской задолженности очень весомая и из года в год увеличивается. Динамику изменения дебиторской задолженности и ее долю в общей валюте баланса ТОО «МЕРЕЙ» за 2007-2009гг можно наглядно представить с помощью рисунка 3.1

После обобщения результатов анализа состава и структуры дебиторской задолженности следует изучить показатели качества дебиторской задолженности. Качество дебиторской задолженности показывает вероятность получения ее в полной сумме. Практика показывает, что чем больше срок дебиторской задолженности, тем ниже вероятность ее получения.

Рисунок 3.1 Доля дебиторской задолженности в общей валюте баланса за 2005-2008г

Выбор периода просроченной дебиторской задолженности может быть и другим в зависимости от реальных условий. С помощью такой информации мы можем выявить общие тенденции расчетной дисциплины покупателей и заказчиков, наиболее часто попадающих в число ненадежных партнеров. Возвратность дебиторской задолженности можно определить на основе текущих условий.

Бухгалтерский риск состоит в том, что прошлый опыт может не оказаться одинаковой мерой для будущего убытка, следовательно. Нужно учитывать и условия настоящего времени. Здесь необходимо знать реальность и правильность оформления, и вероятность возврата дебиторской задолженности.

Расчет процента не возврата долгов нужно сделать по средним данным за несколько лет, т.е. при анализе долгосрочной дебиторской задолженности.

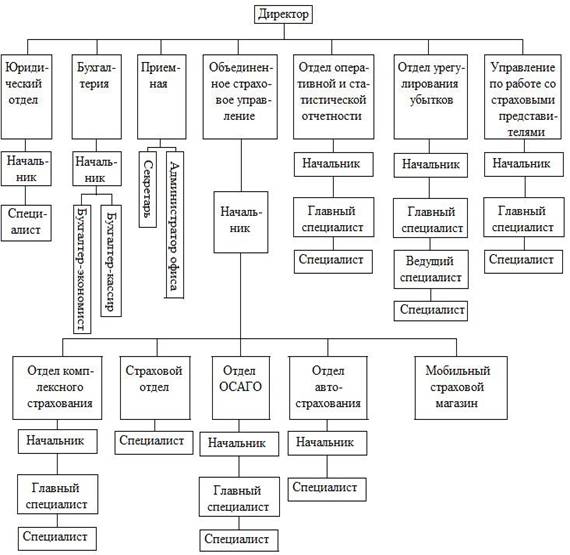

Исходя из анализа состояния дебиторской задолженности, можно сделать вывод, что общая тенденция расчетной дисциплины покупателей и заказчиков достаточно высока. Также с помощью этого анализа мы определили покупателей и заказчиков, наиболее часто попадающих в число ненадежных партнеров. Теперь нам реально видно, с кем можно работать не рискуя, а с кем нужно сначала произвести расчеты и только после этого отгружать продукцию или оказывать услуги. Это очень важный аспект в предпринимательской деятельности любого хозяйственного субъекта. Здесь свою роль должен сыграть юридический отдел, чья задача в данном случае просмотреть заключенные договора, так как неоплаченные суммы могут быть следствием условий заключенных договоров, контрактов.

Анализ состояния дебиторской задолженности оказывает неоценимую помощь в определении ненадежных партнеров, а также помогает при проведении ликвидационной политики дебиторской задолженности, которая в свою очередь ведет к существенному улучшению многих показателей работы предприятия в целом.

3.4 Анализ ликвидности (оборачиваемости) дебиторской задолженности

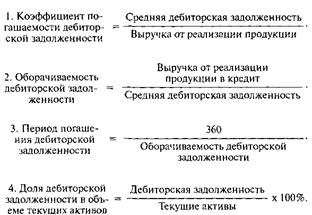

Ликвидность, то есть оборачиваемость дебиторской задолженности, показывает скорость, с которой она рассчитывается в денежную наличность. Она рассчитывается отношением следующих показателей по формуле 3.7.

Одз = ДР/ДЗ;(3.7)

где, ДР - доход от реализации;

ДЗ - средняя дебиторская задолженность.

Данное отношение измеряется в разах и показывает, сколько раз дебиторская задолженность образуется и может возвратиться предприятию за анализируемый период.

Оборачиваемость дебиторской задолженности можно рассчитать и в днях по следующей формуле 3.8.

Од/з = (ДЗк * Д) /ДР(3.8)

где ДЗк - дебиторская задолженность на конец периода;

Д - количество дней в периоде;

ДР - доход от реализации.

Оборачиваемость дебиторской задолженности в днях отражает среднее количество дней, необходимое для возврата. Иногда этот показатель называется периодом погашения дебиторской задолженности. Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск непогашения. Установив достоверность дебиторской задолженности, отраженной в балансе компании, необходимо изучить изменение ее состава и структуры.

Сравнение фактической оборачиваемости с рассчитанной по условиям заключенных договоров позволяет оценить степень своевременности платежей покупателями. Отклонение фактической оборачиваемости от договорной может иметь место из-за финансовых затруднений у покупателей, слабо поставленной работы юридических и аналитических служб самого предприятия.

Произведя расчет основных показателей характеризующих ликвидность, оборачиваемость дебиторской задолженности можно сделать вывод о скорости, с которой дебиторская задолженность может превращаться в денежную наличность. Оборачиваемость дебиторской задолженности в днях, равная 24 - показывает, сколько раз дебиторская задолженность образуется и может возвратиться предприятию за анализируемый период. Оборачиваемость дебиторской задолженности в разах, равная 17,4 раза - показывает, сколько раз дебиторская задолженность образуется и может возвратиться предприятию за анализируемый период. Данные расчеты свидетельствуют о достаточной ликвидности, высокой оборачиваемости дебиторской задолженности.

Другими показателями, характеризующими качество дебиторской задолженности, являются:

1)Доля дебиторской задолженности в текущих активах, которая определяется по формуле 3.9.

Дд.з. = ДЗ/ТА(3.9)

где, Дд.з. - доля дебиторской задолженности;

ДЗ - дебиторская задолженность;

ТА - текущие активы.

2)Доля сомнительной дебиторской задолженности в текущих активах, которая определяется по формуле 3.10.

Дс.д.з. = СДЗ/ДЗ(3.10)

где, Дс.д.з. - доля сомнительной дебиторской задолженности;

СДЗ - сомнительная дебиторская задолженность;

ДЗ - дебиторская задолженность.

По данным баланса ТОО «МЕРЕЙ» определим долю текущей дебиторской задолженности и долю сомнительной дебиторской задолженности в текущих активах.

Ддз. на конец 2006г. = 258,3/356,8=0,72

Ддз на конец 2007г. = 30311,6/34948,4=0,87

Ддз. на конец 2008г. = 17119,1/23315,2=0,73

Ддз. на конец 2009г. = 14512,6/15871,5=0,91

Дс.д.з. на конец 2007г. = 66,2/30311,6=0,002

Дс.д.з.на конец 2008г. = 165,1/17119,1=0,01

Дс.д.з на конец 2009г. = 598,6/14512,6 = 0,04

Тенденции роста таких показателей, как доля дебиторской задолженности в текущих активах и доля сомнительной дебиторской задолженности в общей сумме дебиторской задолженности свидетельствуют о снижении ликвидности дебиторской задолженности.

Как видно из проведенного анализа, первый показатель характеризует качество дебиторской задолженности непосредственно по отношению к текущим активам, то есть долю дебиторской задолженности в текущих активах, показывает то уменьшение доли, то увеличение доли дебиторской задолженности. Таким образом, видно, что доля дебиторской задолженности в конце 2007г. увеличилась, к концу 2008г. уменьшилась, а к концу 2009г. вновь увеличилась, что свидетельствует о том что предприятие проводит работу в области снижения дебиторской задолженности.

Основные изменения в сторону уменьшения дебиторской задолженности на 2606,5 тысяч тенге произошли в составе расчетов с покупателями за продукцию технического назначения. Изменились сроки оплаты за полученную продукцию с 45 банковских дней до 15 банковских дней.

Второй показатель, характеризующий долю сомнительной дебиторской задолженности в общей сумме дебиторской задолженности, показывает в конце 2006г. минимальную долю сомнительной дебиторской задолженности, и в конце 2007г. и в конце 2008г. увеличение этой доли.

Рост дебиторской задолженности создает финансовые затруднения, так как компания может чувствовать недостаток финансовых ресурсов для выплаты заработной платы, расчетов с кредиторами и другие.

Кроме того, дебиторская задолженность приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашенных долгов и уменьшение прибыли, поэтому предприятие должно быть заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Похожие работы

... счетов дебиторами, 4) просроченности дебиторской задолженности, 5) стоимости предоставления кредита. Полученные результаты раскрывают внутренние причины обусловливающие неэффективное управление дебиторской задолженностью данного экономического субъекта: · Ухудшение показателей ликвидности и финансовой независимости; · Снижение объема (или уровня) дебиторской задолженности; · ...

... дебиторской задолженности составлял 216 дней, можно говорить о том, что в 2007 году наблюдается ускорение оборачиваемости дебиторской задолженности ООО «Ромашка», следовательно, предприятие сокращает кредит, предоставляемый покупателям. Для более полного анализа дебиторской задолженности рассчитаем показатели доли дебиторской задолженности в общем объеме текущих активов, оборотных активов, долю ...

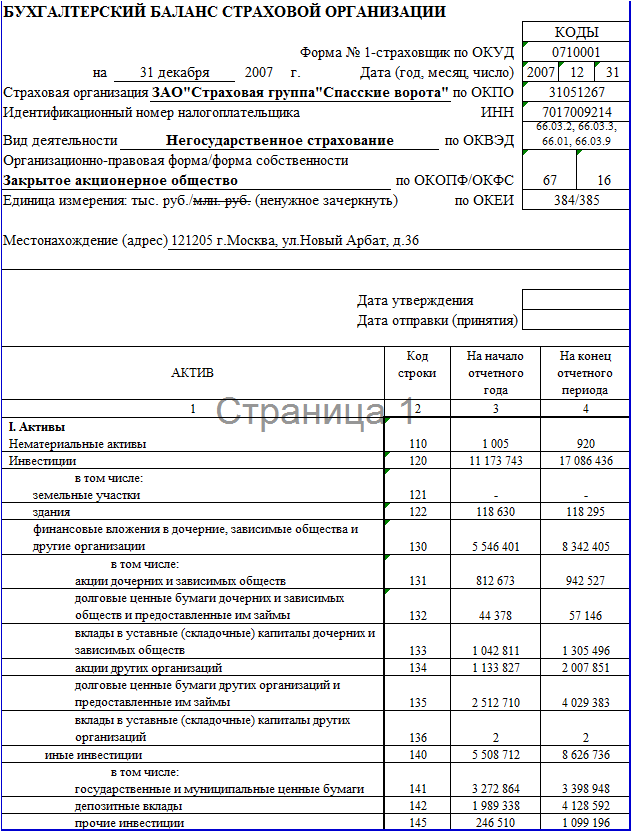

... же распространенными обязательствами, которые прекращаются по соглашению об отступном, являются обязательства по договорам купли-продажи, возмездного оказания услуг, займа. 2. АНАЛИЗ СИСТЕМЫ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ НА ПРИМЕРЕ ЗАО «СТРАХОВАЯ ГРУППА «СПАССКИЕ ВОРОТА» 2.1 Общая характеристика деятельности ЗАО «Страховая группа «Спасские ворота» ЗАО "Страховая группа "Спасские ...

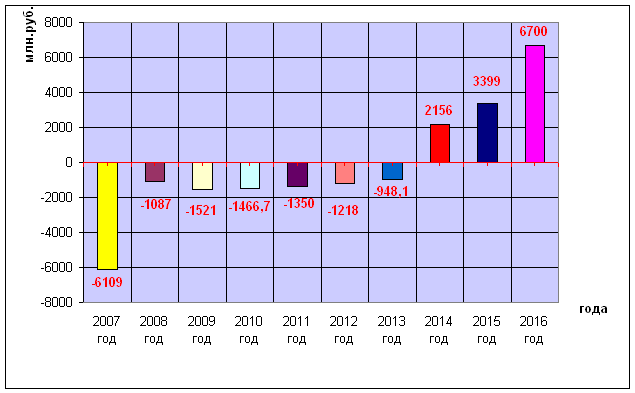

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

0 комментариев