Навигация

Причины необходимости оздоровления СХПК "Воронежский"

2.2 Причины необходимости оздоровления СХПК "Воронежский"

Использованы результаты финансового анализа, который проводился в соответствии с требованиями Правил проведения арбитражным управляющим финансового анализа (Постановление Правительства Российской Федерации от 25 июня 2008 года № 367). При этом анализу подверглось финансовое состояние Должника на дату проведения анализа, его финансовая, хозяйственная и инвестиционная деятельность, положение на товарных и иных рынках. Информационной базой финансового анализа являлась в основном бухгалтерская отчетность и дополнительно предоставляемая предприятием информация. Предоставленная отчетность имеет штамп налоговой инспекции, что подтверждает ее достоверность. Анализ проведен за 2007-2009 гг. (поквартально).

Проведение финансового анализа сводится к расчету на основе имеющихся данных (отчетность, справки), системы абсолютных и относительных показателей (коэффициентов) финансово-хозяйственной деятельности предприятия и их сопоставлении с нормативными. Обязательным является анализ динамики изменения данных показателей и их взаимообусловленности.

Исходя из задач финансового анализа для данного предприятия (определение имущественного и финансового положения, возможности восстановления платежеспособности) следует провести анализ структуры активов и пассивов, платежеспособности, финансовой устойчивости и рентабельности.

Анализ активов предприятия проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценка ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

Анализ активов производится по группам статей баланса должника и состоит из анализа внеоборотных и оборотных активов. Динамика изменения доли основных статей внеоборотных и оборотных активов в совокупных активах на соответствующие отчетные даты (поквартально за 2007-2009 гг.) в приложении 9.

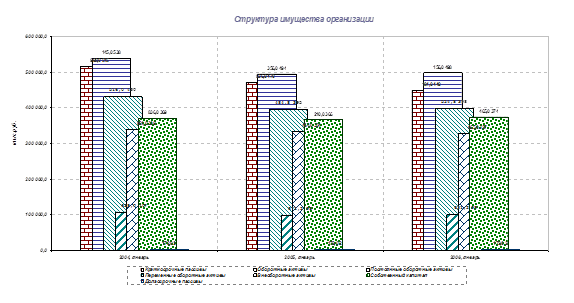

Анализ состава и балансовой стоимости активов показывает крайне несбалансированный характер. Соотношение внеоборотных и оборотных активов примерно сохраняется за рассматриваемый период: соответственно, 78,93 % и 21,07 % на начало периода, и 72,14 % и 27,86 % на конец периода. Наблюдается некоторое уменьшение внеоборотных активов за счет снижения основных средств. Такая тенденция может быть связана как с продажей части имущества, так и с ее переоценкой.

Анализируя внеоборотные активы, следует сказать об эффективности использования нематериальных активов. К нематериальным активам относятся патенты, лицензии, торговые марки и товарные знаки, права на пользование природными и иными ресурсами, приносящие выгоду в процессе хозяйственной деятельности. Инвестиции в нематериальные активы окупаются в течение определенного периода за счет дополнительной прибыли, получаемой предприятием в результате их применения, и за счет амортизационных отчислений. С развитием рыночных отношений увеличивается размер и доля нематериальных активов в общей сумме капитала предприятия. Увеличивается и экономический интерес в повышении доходности предприятия за счет использования исключительного права предприятия на результаты интеллектуальной собственности. Должник не использовал нематериальные активы ни в какой мере.

Основные фонды предприятия делятся на промышленно-производственные и непромышленные, а также фонды непроизводственного назначения. Производственную мощность предприятия определяют промышленно-производственные фонды. Кроме того, принято выделять активную часть (рабочие машины и оборудование) и пассивную часть фондов, а также отдельные подгруппы в соответствии с их функциональным назначением (здания производственного назначения, склады, рабочие и силовые машины, оборудование, измерительные приборы и устройства, транспортные средства и т.д.) Такая детализация могла бы помочь выявить резервы повышения эффективности использования основных фондов на основе оптимизации их структуры.

Основные средства, в основном здания и оборудование, составляют 77,1 % валюты баланса на начало 2007 года, имеют тенденцию к уменьшению и на конец первого квартала 2009 года составляют 70 % совокупных активов. В абсолютном выражении эта разница составляет 3028 тыс. руб.

Где-то 2,5% основных средств приходится на незавершенное строительство, которое уже никак не продолжается. Доходные вложения в материальные ценности почти не осуществлялись. Долгосрочных финансовых вложений не было.

Оборотные средства предприятия увеличились на 1445 тыс. руб. (6,8 %), за счет незначительного увеличения дебиторской задолженности (235 тыс. руб., т.е на 5 %), что не является позитивным сигналом, и роста объема запасов, особенно за последний квартал рассматриваемого периода.

Большое влияние на производственные результаты и финансовое состояние предприятия оказывает качество производственных запасов. В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными. На данном предприятии запас составляет малую долю процента в начале 2007 года и 4,5 % на конец первого квартала 2009 г. Объем товарных запасов сильно изменился, но так как данные о качественном составе запасов отсутствуют, а совокупные активы уменьшились, рост запасов нельзя рассматривать как положительную тенденцию.

Большое влияние на оборачиваемость капитала, вложенного в текущие активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Резкое увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли или даже убытки.

Провести анализ дебиторской задолженности СХПК "Воронежский" не представляется возможным в связи с невозможностью предоставить необходимые документы в результате форс-мажорных обстоятельств (обрушение потолка и крыши помещения). Из агрегированного бухгалтерского баланса (Приложение 9 табл. 1) видно, что дебиторская задолженность сохраняется, а за последний год даже увеличивается. Возможности взыскания данной задолженности сильно ограничены. Часть этой задолженности через несколько месяцев может быть классифицирована как просроченная, а значит, не может являться источником погашения кредиторской задолженности.

Полностью отсутствуют за весь рассматриваемый период наиболее ликвидные активы: краткосрочных финансовых вложений не было, денежные средства не поступали.

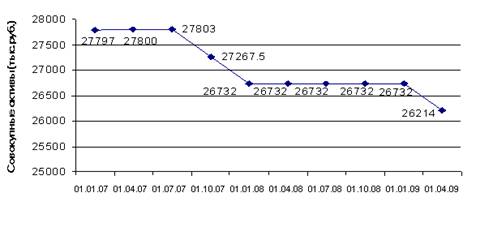

Изменение совокупных активов в 2007-2009 гг. изображено на рис. 1.

Рисунок 1. Динамика совокупных активов (пассивов)

Результаты анализа активов и показатели, используемые для определения возможности восстановления платежеспособности Должника:

а) балансовая стоимость активов, принимающих участие в производственном процессе, при выбытии которых невозможна основная деятельность Должника (первая группа): 18912 тыс. руб.

б) налог на добавленную стоимость по приобретенным ценностям, а также активы, реализация которых затруднительна (вторая группа): 6113 руб. (НДС – 1157 тыс. руб. и дебиторская задолженность – 4956 тыс. руб.).

в) балансовая стоимость имущества, которое может быть реализовано для расчетов с кредиторами, а также покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему (третья группа), определяемая путем вычитания из стоимости совокупных активов суммы активов первой и второй групп: 6145 тыс. руб.

Анализ пассивов предприятия проводится в целях выявления внутрихозяйственных резервов, обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, а также возможности проведения реструктуризации сроков исполнения обязательств.

Анализ пассивов проводится по группам статей баланса Должника и состоит из анализа капитала, резервов, долгосрочных и краткосрочных обязательств. Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств. Данные сведения представлены в приложении 10.

На предприятии имеется непокрытый убыток прошлых лет, который за весь рассматриваемый период (2007-2009 гг.) снизился очень незначительно, и на 1.04.05 составляет 40 % общей валюты баланса. Постоянный убыток указывает на нестабильное положение предприятия, а его доля свидетельствует о кризисном состоянии.

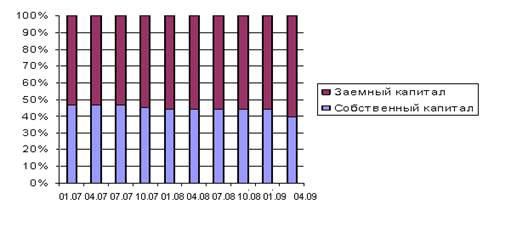

По степени принадлежности используемый капитал подразделяется на собственный (I раздел пассива) и заемный (II и III разделы пассива). Основу средств составляет заемный капитал на протяжении всего рассматриваемого периода, причем величина собственного капитала постоянно уменьшается, а заемного – увеличивается. Если на начало периода заемный капитал составлял 53,03 % в общей структуре капитала, то на конец периода – 60,76 % (Приложение 10 табл. 2), величина собственного соответственно: 46,97 % и 39,24 %. Доля собственного и заемного капитала в общей сумме на протяжении 2007 – 2009 гг. отражена на рисунке 2. В натуральном выражении доля собственного капитала снизилась на 2769 тыс. руб., а доля заемного увеличилась на 1186 тыс. руб.

Рисунок 2. Доли собственного и заемного капитала в общей сумме

Собственный капитал формируется в основном за счет добавочного, имеет тенденцию к уменьшению. Уставный капитал остается стабильной величиной и совпадает с зафиксированным значением в учредительных документах (256 тыс. руб.). Прибыль предприятие не получает, средств на целевое финансирование не выделялось, резервный капитал не формировался, фонд социальной сферы на балансе не стоит.

При анализе заемных средств (прил. 12 табл. 1,2) вино, что долгосрочных займов у предприятия нет, основную сумму долга составляет краткосрочная кредиторская задолженность. Она распределяется между поставщиками (54-50 %), государственными внебюджетными фондами (34-32 %) и перед бюджетом (12-17 %). Наибольший рост наблюдается в задолженности перед бюджетом.

Увеличение кредиторской задолженности часто связано с приростом запасов, который покрывается за счет коммерческого кредита, но, несмотря на то, что на СХПК "Воронежский" имело место увеличение запасов, рост кредиторской задолженности не обоснован хозяйственной деятельностью.

Привлечение заемных средств в оборот предприятия не является негативным фактором при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафных санкций и ухудшению финансового положения.

Структура кредиторской задолженности на 20.06.05, которая является реестром требований кредиторов, отражена в следующей таблице.

Таблица 2 Кредиторская задолженность

| Наименование | Сумма задолженности (тыс.руб) | Доля в общей задолженности (%) |

| Третья очередь | ||

| Межрайонная ИФНС России №6 по Воронежской области (адрес: 413720, Воронежская область, г.Пугачев, ул.Тотарковского, 10) | 4 589 100 | 41,58% |

| Третья очередь, штрафные санкции | ||

| Межрайонная ИФНС России №6 по Воронежской области (адрес: 413720, Воронежская область, г.Пугачев, ул.Тотарковского, 10) | 6 448 354 | 58,42% |

| ВСЕГО | 11 037 454 | 100% |

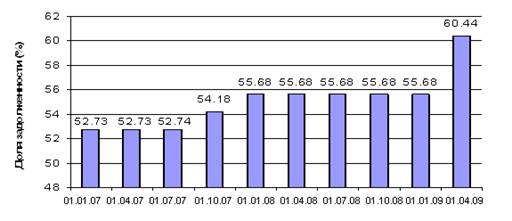

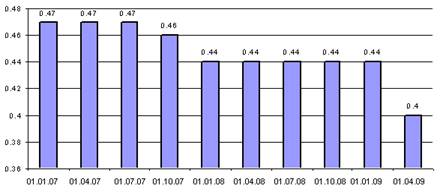

Единственный кредитор СХПК "Воронежский" – межрайонная инспекция ФНС России №6 по Воронежской области. Основную сумму долга составляют штрафные санкции (58,42% к общей задолженности). Динамика изменения долгосрочных и краткосрочных обязательств показывает, что кредиторская задолженность на протяжении рассматриваемого периода постоянно увеличивалась (Приложение 11). Доля кредиторской задолженности в валюте баланса представлена на рисунке 3.

Рисунок 3. Доля краткосрочных обязательств в валюте баланса

Краткосрочная кредиторская задолженность составляет почти 2/3 валюты баланса, что недопустимо для нормальной экономической деятельности.

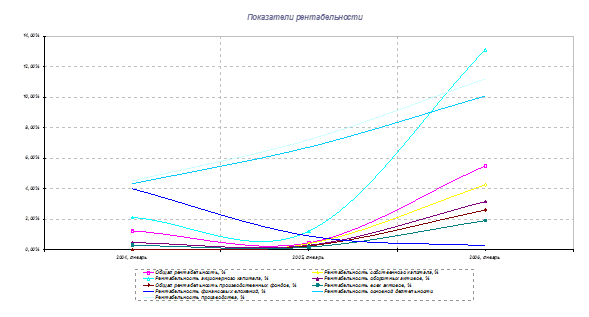

Среди финансовых коэффициентов наибольшее практическое значение для сельскохозяйственного предприятия имеют: коэффициенты, характеризующие платежеспособность должника, его финансовую устойчивость, коэффициент обеспеченности собственными оборотными средствами, коэффициенты рентабельности, а также важен анализ безубыточной деятельности.Платежеспособность – одна из важнейших финансовых характеристик предприятия, под которой понимают способность своевременно и полно рассчитываться по своим обязательствам. Предприятие является платежеспособным и в том случае, когда свободных денежных средств у него недостаточно или они вовсе отсутствуют, но предприятие способно быстро реализовать свои активы и расплатиться с кредиторами.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам Должника. Значение данного показателя не должно быть менее 0,2. Низкое значение коэффициента, характерное для большинства российских предприятий в силу объективных условий хозяйствования, инфляции, налоговой системы, может говорить как о проблемах предприятия, так и об умении работать в сложившихся условиях.

Коэффициент абсолютной ликвидности Должника за весь анализируемый период равен 0, отражая отсутствие ликвидных активов на предприятии и невозможность за короткий период времени выполнить краткосрочные обязательства перед кредиторами. Данное обстоятельство является следствием, прежде всего, отсутствия наиболее ликвидных активов (денежных средств, краткосрочных финансовых вложений) в общей величине активов предприятия. То есть невозможно за короткий период выполнить обязательства перед кредитором.

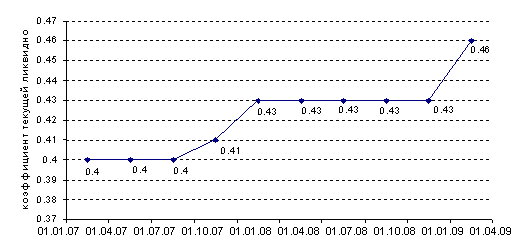

Коэффициент текущей ликвидности характеризует степень общего покрытия всеми оборотными средствами предприятия суммы краткосрочных обязательств и определяется как отношение ликвидных активов к текущим обязательствам Должника. Это основной показатель платежеспособности предприятия. Значение этого коэффициента должно быть больше 1,0 - 2,0. Значения данного коэффициента СХПК "Воронежский" за 2007–2009 гг. критические (см. Рис.4).

Рисунок 4. Динамика коэффициента текущей ликвидности

Несмотря на незначительный рост, показатель текущей ликвидности в рассматриваемом периоде ниже 0,5, что говорит о том, что у предприятия не хватит средств, которые могут быть использованы им для погашения своих краткосрочных обязательств и для осуществления хозяйственной деятельности. Должник находится в кризисном положении.

Однако показатели ликвидности позволяют оценить платежеспособность лишь на отчетные даты, что может послужить поводом для манипулирования отчетностью. Реальные признаки платежеспособности можно охарактеризовать следующим образом: · денежных средств достаточно для погашения краткосрочных обязательств с наступившим сроком погашения; · отсутствуют просроченные краткосрочные обязательства. У Должника отсутствуют денежные средства и просроченные краткосрочные обязательства составляют основную сумму долга, то есть СХПК "Воронежский" - неплатежеспособно.Показатель обеспеченности обязательств Должника его активами характеризует величину активов Должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам Должника. Очевидно, значение данного показателя должно быть близко к 1,0 или выше, это свидетельствует о том, насколько собственные активы предприятия покрывают долговые обязательства. Обеспеченность СХПК "Воронежский" активами по отношению к долгу отражена в таблице 3.

Таблица 3 Динамика изменения показателя обеспеченности обязательств активами

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | 01.04.09 |

| 1,90 | 1,90 | 1,90 | 1,85 | 1,80 | 1,80 | 1,80 | 1,80 | 1,80 | 1,65 |

Данный показатель в рассматриваемом периоде больше 1, что говорит о том, что у предприятия есть средства, которые могут быть использованы им для погашения своих краткосрочных обязательств и для осуществления хозяйственной деятельности. Следует иметь в виду, что достаточно высокое значение коэффициента еще не свидетельствует о способности погасить долги: основные средства в силу своей функциональной роли в процессе производства не могут рассматриваться как источник погашения долга, а также условия их реализации весьма затруднительны. У данного предприятия скорректированные внеоборотные активы полностью неликвидны - это дороги, устаревшая система мелиорации, здания для животноводства и техники, не подлежащие восстановлению, их продажа практически невозможна. За рассматриваемый период данный показатель имеет тенденцию к снижению (уменьшился на 13,6 %), что в первую очередь связано с ростом задолженности за счет накопления штрафов.

Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки; определяется как отношение текущих обязательств к величине среднемесячной выручки. Из этой формулировки следует, что чем меньше этот показатель, тем выше способность Должника погасить текущие обязательства за счет собственной выручки. Так как выручка отсутствует (хозяйственная деятельность не ведется с 2007 года), невозможно рассчитать данный показатель. Должник абсолютно неплатежеспособен.

Понятие "финансовой устойчивости" (финансового равновесия), как правило, связывают с управлением капиталом фирмы. Она показывает степень использования заемных финансовых средств, а также степень защиты кредиторов. Коэффициент автономии (финансовой независимости) показывает долю активов Должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. Нормальным принято считать значение больше 0,5. (см. рис. 5).

Рисунок 5. Динамика коэффициента автономии

В различных странах значения "нормативного" показателя могут различаться в зависимости от специфики экономики. Например, многим японским компаниям свойственна высокая доля заемного капитала (k=0,2), тогда как для американских компаний k=0,8. Это связано с тем, что источники инвестиций имеют разную природу – в США основной поток поступает от акционеров (населения), в Японии – от банков. В реальной российской экономике низкое значение данного показателя довольно распространенное явление, тем не менее возможность привлечения банковских ресурсов на условиях кредита недоступна для такого предприятия. Значение коэффициента автономии Должника меньше 0,5 за весь рассматриваемый период и имеет тенденцию к уменьшению, что свидетельствует о его кризисном состоянии.

Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Этот показатель является одним из основных коэффициентов, используемых при оценке несостоятельности предприятия. Нормальное значение этого коэффициента больше или равно 0,1 или 10% собственных средств в оборотных активах. Если же коэффициент меньше 0,1, особенно если значительно ниже, необходимо оценить, как, в какой мере, собственные оборотные средства покрывают затраты на приобретение производственных запасов и товаров. Таблица 4 отражает изменение данного коэффициента Должника за 2007-2009 гг.

Таблица 4 Динамика коэффициента обеспеченности собственными оборотными средствами

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | 01.04.09 |

| -1,5 | -1,5 | -1,5 | -1,42 | -1,35 | -6,48 | -6,48 | -6,48 | -6,48 | -3,64 |

Коэффициент обеспеченности собственными оборотными средствами на протяжении всего рассматриваемого периода имел отрицательное значение и составил на конец периода минус 3,64, это говорит о полной финансовой несостоятельности предприятия и его зависимости от заемного капитала. Длительное сохранение отрицательного значения данного коэффициента в развитых странах говорит о серьезных проблемах предприятия, полной зависимости от кредиторов. В российской практике это бесспорно тоже признак серьезных проблем, но может и отягощаться непродуманной учетной политикой (например, неправильной оценкой величины первого раздела баланса, искажением реальной величины прибыли в третьем разделе и т.д.).

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации (Таблица 5). Она определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам.

Таблица 5 Динамика изменения доли просроченной кредиторской задолженности в пассивах

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | 01.04.09 |

| 52,73% | 52,74% | 52,74% | 54,18% | 55,68% | 55,68% | 55,68% | 55,68% | 55,68% | 60,44% |

На последнюю отчетную дату (01.04.05) доля просроченной кредиторской задолженности в пассивах составляет 60,44%, то есть более половины совокупных пассивов, что свидетельствует о глубоком кризисе на предприятии.

Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации. Это более мягкий показатель по сравнению с коэффициентом автономии (доля собственных средств в источниках финансирования).

Таблица 6 Динамика показателя отношения дебиторской задолженности к совокупным активам

| 01.01.07 | 01.04.07 | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | 01.04.09 |

| 0,17 | 0,17 | 0,17 | 0,18 | 0,19 | 0,19 | 0,19 | 0,19 | 0,19 | 0,19 |

В мировой практике принято считать, что нормальное значение данного коэффициента равно 0,9, критическим считается снижение его до 0,75. Из таблицы видно, что этот показатель намного ниже нормативного уровня, Должник не может выполнить свои обязательства.

По степени устойчивости на основе проведенного анализа предприятие можно отнести к одной из групп:

1. Предприятия с абсолютной финансовой устойчивостью, т.е. имеющие абсолютную платежеспособность. Финансовое состояние этих предприятий позволяет быть уверенным в своевременном выполнении финансовых обязательств. Эти предприятия имеют рациональную структуру имущества и его источников.

2. Предприятия с нормальным финансовым состоянием. Их показатели в целом находятся очень близко к оптимальным, но по отдельным коэффициентам допускаются некоторые отклонения.

3. Предприятия, финансовое состояние которых можно оценить как среднее. Обнаруживается слабость отдельных финансовых показателей. При взаимоотношениях с такими организациями вряд ли существует угроза потери средств, но выполнение обязательств в срок представляется сомнительным.

Похожие работы

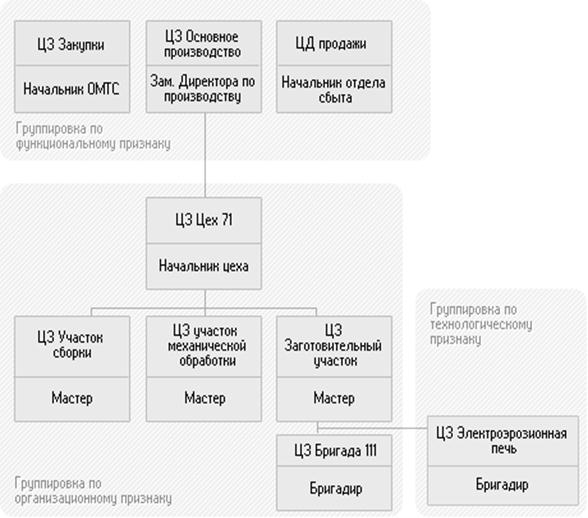

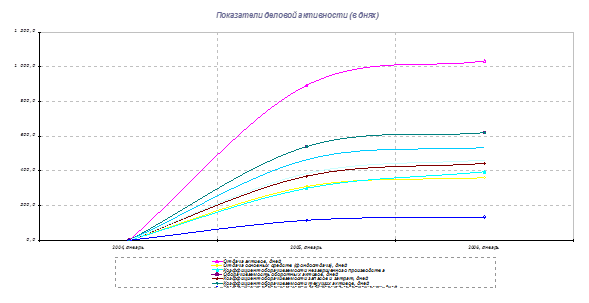

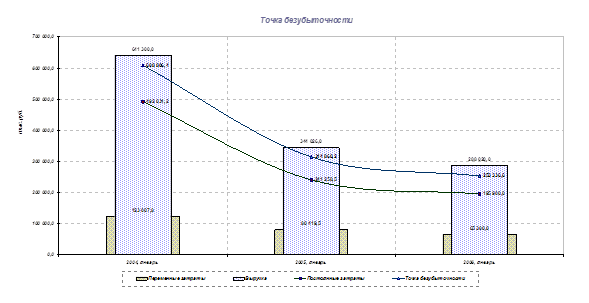

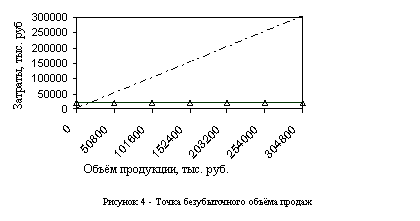

... руб. (темп прироста составил 4,1%), и на конец янв. 2006 года их величина составила 374444,0 тыс.руб. Указанные проблемы обозначали необходимость проведения на предприятии реструктуризации путем выделения центров финансовой ответственности (ЦФО). В этой связи в работе предложено: Первое решение. Разделение бизнес-процессов на внешние и внутренние. При таком подходе мы выделяем в самостоятельный ...

... необходимо каждому предприятию следить за отходами своей деятельности, препятствовать загрязнению окружающей среды. Выводы и предложения В данной дипломной работе была выявлена необходимость финансового оздоровления ЗАО "Сибирская птицефабрика". На основании проведённого исследования можно сделать следующие выводы. 1. Правительством РФ была разработана программа "Основные направления ...

... финансирования, размеры и сроки поступления в городской бюджет и внебюджетный фонд. Глава 2. Разработка бизнес-плана финансового оздоровления на примере предприятия «СельхозПрод» 2.1 Экономико-социальная характеристика хозяйствующего субъекта Сельскохозяйственное производственное предприятие ООО СПП «СельхозПрод» было зарегистрировано постановлением администрации Брянского района на ...

... работу региональной коллегией уполномоченных государственных представителей; · дает заключения по вопросам, связанным с определением несостоятельности (банкротства) и финансовом оздоровлении организаций; · изучает и обобщает отечественную и зарубежную практику применения законодательства о несостоятельности (банкротстве). А также, Территориальный орган выполняет иные действия, которые ...

0 комментариев