Навигация

Показатели завоеванного рынка – оценивается количественно и качественно

1. Показатели завоеванного рынка – оценивается количественно и качественно.

Количественно анализ можно провести по следующим критериям: динамика общего числа клиентов банка; динамика числа клиентов, потребляющих конкретный банковский продукт; среднее число банковских продуктов, приходящихся на одного клиента банка; количество открытых и закрытых счетов клиентов в динамике.

Качественный показатель завоеванного рынка – определение мнения клиентов о качестве услуг банка, имиджа банка в различных группах населения, органов власти и регулирующих органов, проводимое с помощью анкетирования.

2. Анализ финансового состояния банка является основным рассматриваемым показателем, который дает представление о наличии либо отсутствии возможностей для реализации отобранных вариантов стратегий. Основными его этапами являются:

· Анализ активов и пассивов банка и их сбалансированность – изучаются источники и направления вложений средств и связанные с этим риски, динамика общих объемов операций банка, оценивается достаточность темпов роста активов, структура активных и пассивных операций, определяется доля работающих активов

· Анализ эффективности деятельности банка – оценка доходности активов и стоимости привлеченных средств по выделенным при анализе структуры активов и пассивов группам. Сравнение доходности активов и стоимости привлеченных средств позволяет определить эффективность отдельных направлений работы банка.

· Анализ банковских рисков – в ходе данного этапа анализа финансового состояния банка выявляются риски, которые банк принял на себя, их воплощение в повседневной деятельности, способы страхования от них (хеджирования) и их ограничения (использование системы лимитов). Полученные выводы являются основой разработки стратегии управления рисками банка.

· Анализ капитала банка – Определяется структура капитала, удельный вес в совокупном капитале, а также соотношение основного и дополнительного капитала. В международной практике доля основного капитала должна составлять не менее 50% капитала банка. Проводится оценка адекватности капитала банка путем сопоставление размера капитала с размером активов, взвешенных по уровню риска

3. Адекватность организационной структуры банка решаемым им задачам и обеспечению динамичности развития, взаимодействие его отдельных подразделений.

4. Достаточность уровня квалификации банковского персонала – завершающий этап внутреннего анализа, оценивающий персонал банка по достаточности / избыточности численности сотрудников, соответствия их квалификационного уровня выполняемым функциям, мотивации персонала.

После проведения внутреннего и внешнего анализа банк должен определить, где он сейчас находится и каково его состояние, выраженное в характеристике его клиентов, продуктов, технологий, персонала, управления, а также в каком направлении он хочет и может развиваться.

Учитывая результаты внешнего и внутреннего анализа, проводится анализ сильных и слабых сторон, опасностей и возможностей (так называемый SWОТ-анализ). Его задачей является определение влияния наиболее существенных рыночных опасностей и возможностей, выявленных при проведении внешнего анализа, на сильные и слабые стороны, обнаруженные при проведении внутреннего анализа. Прежде всего, такой анализ должен ответить на вопросы, какие негативные внешние факторы могут ослабить достигнутое конкурентное преимущество банка на тех или иных направлениях деятельности и какие возможности рынка на данном этапе позволяют укрепить ранее слабые позиции банка.

Сопоставление слабых и сильных сторон банка и влияющих на него рыночных опасностей и возможностей должно позволить выявить направления деятельности, представляющие банку устойчивое долгосрочное конкурентное преимущество на рынке, за счет реализации которого будет обеспечено его рентабельное и стабильное развитие.

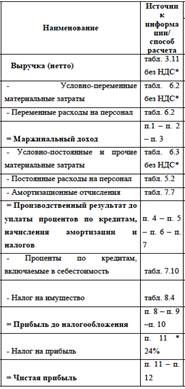

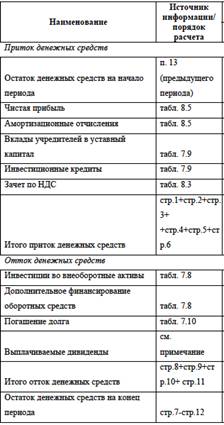

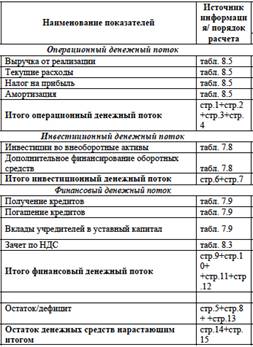

Завершает процесс бизнес планирования построение финансового плана банка. Финансовое планирование ориентировано на составление альтернативных бюджетов, учитывающих необходимые затраты капитала на новые программы или проекты, и плановых балансов банка, обеспечивающих реализацию этих программ и одновременное соблюдение разработанных лимитов.

Для составления финансового плана строится прогноз прибыли банка, учитывающий ожидаемые объемы активных и пассивных операций и услуг, который затем сопоставляется с прибылью, определенной на этапе формирования сметы. В процессе расчетов подбираются необходимые изменения в объеме и структуре операций, обеспечивающие реализацию выбранной стратегии.

Роль финансового плана в процессе управления деятельностью банка чрезвычайно велика:

· финансовый план позволяет оценить обеспеченность ресурсами и внутренними возможностями банка разработанного плана действий и заранее отказаться от проектов, реализовать которые не позволяет накопленный потенциал банка;

· финансовый план – ориентир для оценки результатов работы банка. На основе финансового плана разрабатывается план материального и морального поощрения в учреждении;

· он является неотъемлемой частью процесса управления рисками;

· при составлении финансового плана оценивают несколько альтернативных проектов развития ситуации (несколько сценариев, показывающих результаты при оптимистическом или пессимистическом развитии событий), которые позволяют банку быстро реагировать на изменение условий деятельности и перестраиваться при возникновении угроз его развитию.

Бюджет может разрабатываться «снизу вверх» или «сверху вниз», но обязательно участие линейных (функциональных) подразделений в процессе планирования.

Планирование прибыли коммерческого банка является основой составления финансового плана. Оно основывается на сопоставлении прибыли, необходимой банку для его дальнейшего развития и связанной с осуществлением его стратегических задач, и реальной прибыли, на которую может рассчитывать этот банк, имеющий определенный объем и структуру активных и пассивных операций. В результате проводимого анализа проходит корректировка как стратегического плана, если выясняется его финансовая несостоятельность, так и тактики банка, состоящая в определении необходимых изменений в объеме и структуре его операций. Задачей процесса планирования является нахождение оптимального варианта, который, с одной стороны, позволит наиболее полно решить стратегические проблемы банка, а, с другой стороны, будет основываться на его реальных возможностях.

Точная оценка затрат, связанных с развитием банка, является исходной точкой финансового планирования, так как составляемый на следующем этапе финансовый план должен определить источники покрытия этих затрат из доходов и прибыли банка. Оценка затрат производится подразделениями банка в соответствии с поставленными перед ними стратегическими задачами, отраженными в плане действий.

В любом случае решение этих задач будет связано с двумя видами затрат: капитального характера, осуществляемыми за счет прибыли, и накладными расходами, которые будут относиться на себестоимость проводимых операций. Кроме этого, в момент завершения подготовительно этапа, связанного со строительством, ремонтом, вводом в действие оборудования и т.п., возникнут расходы и доходы, связанные уже непосредственно с деятельностью банка и осуществлением запланированных операций. Здесь важно оценить момент, начиная с которого вложенные в проекты развития банка деньги начнут приносить реальную отдачу, и учесть появление новых ресурсов и увеличение объемов связанных с ними активных операций в плановом балансе банка, а также отразить возникающие при их появлении доходы и расходы в плане формирования прибыли. Таким образом, важно, чтобы все финансовые потоки, возникающие в ходе реализации банковских проектов, были отражены в процессе оценки объема инвестиций, необходимых для реализации стратегических задач банка и сроков их окупаемости.

Кроме затрат, связанных с внедрением новых видов деятельности, стратегический план может потребовать и новых расходов, направляемых на совершенствование текущих операций. Затраты капитального характера в данном случае могут быть оценены по той же схеме, что и проекты внедрения новых услуг. Но кроме этого, развитие банка может предъявить совершенно иные требования к составу и квалификации персонала.

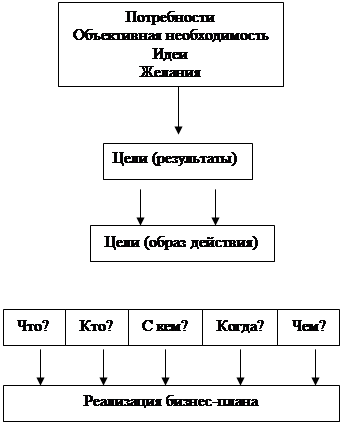

Таким образом, бизнес-планирование должно убедительно демонстрировать успешность бизнеса, служить основой для обоснованного выбора стратегии на основе количественной оценке затрат, уточнения системы лимитов и определения их значений в плановый период, разработки финансового плана, результатом которого является плановый баланс и план доходов, расходов и прибыли банка.

Похожие работы

... показателей; - система сбалансированных показателей ресурсно обоснована и дополнена системой мотивации сотрудников. Далее рассмотрим бизнес-план банка и его роль в стратегическом менеджменте банка. 2. Сущность бизнес-плана 2.1. Понятие бизнес-плана Бизнес-план предприятия – это документ, убедительно демонстрирующий успешность бизнеса и его достаточную прибыльность, привлекательную для ...

... налогооблагаемой прибыли в следующем интервале планирования. · Остаток ДС должен быть во всех периодах положителен. Выбор сценария, шага (периода) и горизонта планирования. Для предварительных проектных бизнес-планов разрабатывается несколько сценариев, обычно – три, соответствующих оптимистическому, пессимистическому и вероятному ходу развития ситуации. Разные сценарии могут отличаться друг ...

... пор, пока мы не смогли получить достоверную информацию. Удостоверьтесь, что полученные сведения позволяют Вам определить, насколько успешно идет выполнение плана. 2. Информационные ресурсы, используемые в процессе бизнес-планирования 2.1. Источники деловой информации 2.1.1. Сбор информации собственными силами фирмы Сбор информации – один из важнейших этапов подготовки бизнес-плана. ...

... Одним из плановых документов, составляемых на предприятии, является бизнес-план. В разработке бизнес-плана участвуют все структурные подразделения предприятия, финансовый менеджер и руководимые им подразделения. Такой план выступает в качестве документа текущего и среднесрочного планирования. Показатели первого документа планируемого года рассчитываются с помесячной разбивкой, последующих лет ...

0 комментариев