Навигация

Оценка бизнес-планирование деятельности кредитных организаций региона

3. Оценка бизнес-планирование деятельности кредитных организаций региона

3.1 Характеристика деятельности ООО КБ «Регион»

Далее рассмотрим как на практике осуществляет бизнес-планирование своей деятельности региональный коммерческий банк. Условно назовем его – коммерческий банк «Регион» (далее ООО КБ «Регион»).

В первую очередь определимся, что же представляет из себя ООО КБ «Регион».

ООО КБ «Регион» создан в 1991 году в форме общества с ограниченной ответственностью. Банк с 2004 года включен в реестр банков – участников системы обязательного страхования вкладов населения.

На сегодняшний день ООО КБ «Регион» предоставляет следующие виды банковских услуг:

ü расчетно-кассовое обслуживание клиентов (хранение средств клиентов на соответствующих счетах, получение платежей в пользу клиентов и осуществление денежных переводов по доверенностям владельцев средств, принятие наличных средств для зачисления на счета клиентов и выдача денежной наличности с этих счетов через операционную кассу банка);

ü безналичные расчеты через банковские карты международной платежной системы «MasterCard Inc.»;

ü корпоративное и розничное кредитование (предоставление юридическим и физическим лицам во временное пользование свободных денежных ресурсов на условиях платности, возвратности и срочности);

ü депозитные услуги (привлечение временно свободных денежных средств юридических и физических лиц),

ü осуществление операций на межбанковском рынке как в части привлечения средств, так и их размещения;

ü куплю-продажу иностранной валюты и и иные традиционные банковские услуги.

Стратегия банка базируется на понимании миссии банка как кредитного учреждения Калужской области, представляющего на качественном уровне различный ассортимент банковских услуг, востребованных возрастающими потребностями постоянных и новых клиентов банка – юридических лиц (преимущественно малого и среднего бизнеса) и физических лиц, при неуклонном соблюдении интересов Калужской области, сохранении и приумножении капитала. 100% кредитных ресурсов банка работают на Калужской земле и направлены на развитие региона.

Приоритетным направлением деятельности ООО КБ «Регион» является кредитование. В структуре активов Банка кредитные вложения составляют основную долю – 74,4%. Кредитование юридических лиц осуществляется банком на срок от 1 месяца до 1 года. В основном кредитуются предприятия строительной отрасли, оптовой и розничной торговли, обрабатывающих отраслей. Ведется работа по кредитованию Администраций муниципальных образований и муниципальных предприятий коммунального хозяйства. В рамках реализации Федеральной Программы Калужской области по двухуровневому кредитованию малого бизнеса банку в ОАО «Российский Банк Развития» открыта кредитная линия на срок до 2010 года для реализации Федеральной программы кредитования субъектов малого предпринимательства. В рамках данной программы выдано 30 млн. руб. малым предприятиям Калужской области. Также банк поддерживает малое предпринимательство в лице предпринимателей без образования юридического лица (ПБОЮЛ). Кредитование физических лиц в 2008 году осуществлялось по нескольким направлениям – предоставление кредитов на неотложные нужды в рамках «зарплатного проекта», предоставление ипотечных жилищных кредитов и кредитование в форме «овердрафт». В целях диверсификации кредитного портфеля и поддержания ликвидности ООО КБ «Регион» работает на межбанковском рынке. Банк осуществляет эмиссию и обслуживание банковских карт Master Card Int.

3.2 Бизнес-план ООО КБ «Регион», его оценка

Рассматриваемый бизнес-план действующей кредитной организации ООО КБ «Регион» представлен в связи с планируемым расширением деятельности путем получения дополнительной лицензии на осуществление банковских операций в иностранной валюте, является обязательным документом, составляемым и представляемым в Банк России в соответствии с требованиями Указания Банка России от 05.07.2002 №1176-У. Данный бизнес-план был принят и согласован Банком России в конце 2005 года.

Исходя из установленных в рамках выполнения данной работы ограничений по ее объему, бизнес-план представляется в сокращенном виде.

Бизнес-план разработан сотрудниками банка, является документом, содержащим программу действий банка на 2006–2007 годы, утвержден решением внеочередного общего собрания участников банка и составляет 102 машинописных страниц (с учетом приложений).

1. Цели, задачи, рыночная кредитная политика банка.

Основной стратегической задачей ООО КБ «Регион» является предоставление клиентам – физическим лицам и организациям – таких банковских услуг в рублях и иностранной валюте, которые бы отвечали требованиям высокого качества и предпринимательской этики, а количество этих услуг и их объем в целом обеспечили бы все потребности клиентов Банка в этих услугах, учредителям (участникам) Банка – справедливую норму прибыли, а сотрудникам Банка – справедливую заработную плату.

Целями ООО КБ «Регион являются: извлечение прибыли путем предоставления платных банковских услуг, размещение привлекаемых денежных средств, проведение доходных операций с различными финансовыми инструментами, осуществление других видов банковской деятельности в соответствии с действующим законодательством Российской Федерации. В рамках реализации поставленных целей Банку необходимо обеспечить:

– привлечение клиентов путем предложения современного комплекса банковских услуг;

– привлечение средств инвесторов и их прибыльное использование;

– участие в разработке и реализации экономических программ совместно с партнерами – частными и государственными предприятиями, учреждениями, органами управления;

– осуществление доходных операций на рынке ценных бумаг;

– направление кредитных вложений в наиболее рентабельные направления и секторы экономики;

– снижение издержек путем внедрения эффективных технологий.

Перед Банком поставлены следующие задачи на ближайшие 2 года деятельности:

– добиться увеличения прибыли (до уплаты налогов на прибыль и распределения дивидендов) с 3 239 тыс. руб. на 01.01.2005 до 20 097 тыс. руб. в первый год деятельности и до 22 136 тыс. руб. по истечении 2-го планируемого года деятельности Банка;

– увеличить количество открытых счетов с 154 до 270, в т.ч. валютных счетов – до 26;

– увеличить обороты по ссудным счетам клиентов в 1.2 раза в течение 2 лет;

– увеличить среднемесячные остатки по депозитным счетам до 20.8 млн. руб. в течение 2 лет.

Банк является универсальным и оказывает весь спектр услуг. В долгосрочном план Банк планирует сохранить ориентацию на обслуживание клиентов, независимо от специфических особенностей их коммерческой деятельности. На момент составления бизнес-плана клиентская база Банка представлена физическими лицами, в т.ч. предпринимателями без образования юридического лица, юридическими лицами различных форм собственности, осуществляющих свою деятельность в области производства промышленных товаров и товаров народного потребления, строительства, оптовой и розничной торговли, оказания охранных, нотариальных, аудиторских услуг, автоперевозок пассажирским транспортом и др.

Для развития клиентской базы Банк внедряет комплекс мероприятий, включающий индивидуальный подход к клиентам, безусловное выполнение взятых на себя обязательств, удлиненный операционный день, бесплатное открытие расчетных счетов, бесплатное осуществление операций по расчетным счетам, осуществление платежей день в день, возможность управления счетом по системе «Банк-Клиент», конкурентоспособные ставки по вкладам физических лиц, возможность аренды индивидуальных банковских сейфов и др.

Отсутствие возможности оказывать своим клиентам услуг в иностранной валюте снижает конкурентные преимущества банка.

Рыночная политика банка на данном этапе заключается в расширении спектра предлагаем клиентам услуг путем получения лицензии на осуществление операций в иностранной валюте, что позволит более объемно и качественно выполнять поставленные перед банком задачи и способствовать реализации основных целей.

Результаты SWOT-анализа

Таблица 1. Результаты SWOT-анализа раздела 1 бизнес-плана

| Внутренние | Сильные стороны 1. Определена целевая ориентация в отношении клиентов 2. Наработанные деловые связи и контакты 3. Понимание и заинтересованность участников в развитии Банка 4. Четкое знание Банком нужд клиентов 5. Перманентность стратегии Банка | Слабые стороны 1. Невысокая степень универсализации 2. Ограниченное присутствие на финансовых рынка 3. Слабая инвестиционная активность в банковском секторе |

| Внешние | Возможности 1. Улучшение политической и экономической ситуации в стране 2. Активизация реального сектора экономики, способствующая росту спроса на банковские продукты | Угрозы 1. Инфляционные процессы 2. Ожесточение конкуренции в банковской сфере 3. Приход недобросовестных клиентов |

2. Влияние экономических и правовых условий в стране и регионах на деятельность кредитной организации.

При составлении бизнес-плана Банк учитывает, что в анализируемом периоде (2004–2005 гг.) наблюдается тенденция стабилизационного развития основных социальных и экономических процессов в регионе и в целом в России.

Результаты маркетинговых исследований показали, что клиенты Банка – юридические лица имеет договорные взаимоотношения с зарубежными фирмами, осуществляют взаиморасчеты с предприятиями Украины (на данный момент расчеты проводятся в рублях), клиенты – физические лица заинтересованы в открытии счетов до востребования и депозитов в иностранной валюте, в осуществлении переводов, в совершении валютно-обменных операций с наличной иностранной валютой. Поэтому, получение лицензии на осуществление операций в иностранной валюте позволит Банку расширить спектр услуг, предоставляемых имеющимся клиентам, увеличить обороты по их расчетным счетам, а также привлечь на обслуживание новых клиентов.

Своими основными конкурентами Банк определил четыре региональных банка, а также ряд филиалов крупных московских банков.

Конкурентными преимуществами Банка являются:

– индивидуальный подход к каждому клиенту Банка, связанный со спецификой его деятельности;

– гибкая тарифная политика (применение к каждому клиенту индивидуальных тарифов в зависимости от доли расчетов в общей сумме платежей);

– информационная открытость;

– опыт работы на рынке банковских услуг, небольшая затратность, высокое качество оказываемых банковских услуг.

Для завоевания ниши на рынке банковских услуг в 2004 году собственниками Банка увеличен размер уставного капитала, что позволило нарастить кредитный портфель Банка и поступление процентных доходов, открыт филиал в г. Москве, разработаны конкурентноспособные ставки по операциям в иностранной валюте.

Банк планирует открыть дополнительные офисы в трех городах России.

Таблица 2. Результаты SWOT-анализа раздела 2 бизнес-плана

| Внутренние | Сильные стороны 1. Значительная величина собственных средств 2. Высокое качество оказываемых банковских услуг 3. Положительная деловая репутация, опыт работы на финансовом рынке 4. Индивидуальный подход к клиенту, связанный со спецификой его деятельности 5. Информационная открытость 6. Гибкая тарифная политика 7. Достаточное внимание к результатам маркетинговых исследований 8. Наличие филиала в г. Москве | Слабые стороны 1. Низкая рыночная доля 2. Слабая инвестиционная активность в банковском секторе 3. Отсутствие лицензии на осуществление операций в иностранной валюте 4. Подверженность колебаниям конъюнктуры рынка |

| Внешние | Возможности 1. Рост реальных доходов населения 2. Положительные тенденции внешнеэкономической деятельности 3. Активизация финансовых рынков 4. Благоприятные региональные условия, благодаря выгодному местонахождению головного офиса и филиала | Угрозы 1. Недостаточное правовое обеспечение отдельных вопросов развития банковской системы 2. Приход в Банк недобросовестных клиентов 3. Сохраняющаяся политическая нестабильность в мире 4. Инфляционные процессы |

3. Описание основных параметров активных и пассивных операций, ожидаемых финансовых результатов.

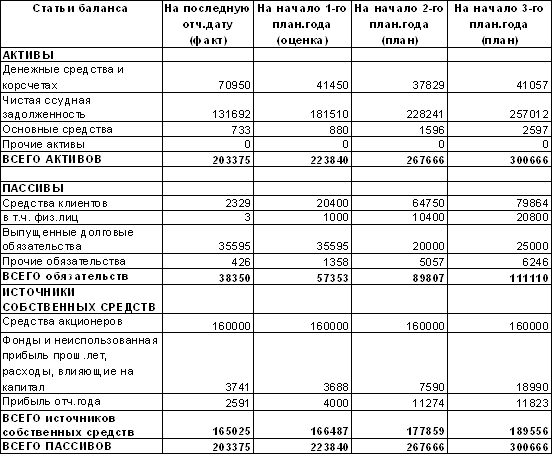

Таблица 3. Расчетный баланс (тыс. руб.)

Предполагается, что в планируемом периоде доля доходных активов будет составлять более 90%. Доля кредитов в общем объеме доходных активов будет наибольшей, в т.ч. возрастет доля межбанковских кредитов. К доходным активам Банк относит остатки на корсчетах, открытых в других банках. Основная доля ссудной задолженности (85%) будет размещена на срок до года.

Основными источниками для размещения средств будут собственные средства и привлечение средства сроком до 1 года. Причем их рост планируется за счет привлеченных средств (средств на счетах клиентов). Привлечение средств на межбанковском рынке не планируется.

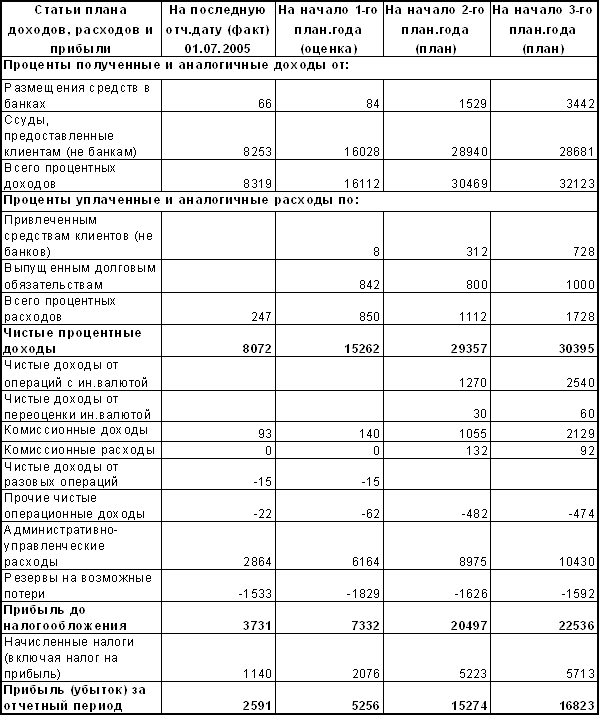

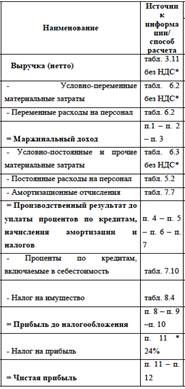

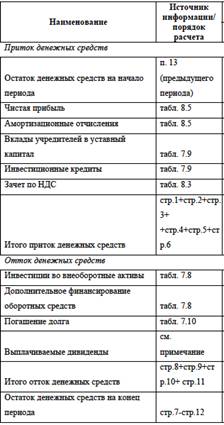

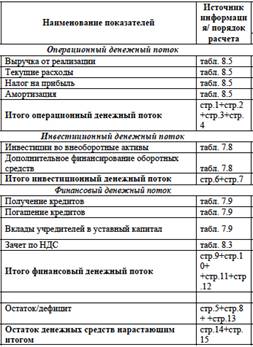

Таблица 4. Расчетный план доходов, расходов, прибыли (тыс. руб.)

В планируемом периоде предполагается, что финансовым результатом деятельности Банка будет прибыль.

Основную долю доходов предполагается получить от предоставления ссуд и от операций с иностранной валютой.

Основная доля расходов приходится на содержание аппарата управления (численность персонала 36 человек) и арендные платежи.

По итогам первого планового года Банк планирует выплатить дивиденды участникам в сумме 4000 тыс. руб., по итогам второго – 5000 тыс. руб.

Таблица 5. Результаты SWOT-анализа раздела 3 бизнес-плана

| Внутренние | Сильные стороны 1. Ликвидная структура баланса, позволяющая выполнять обязательные нормативы ликвидности 2. Рост суммы доходных активов 3. Увеличение оборотов по расчетным и текущим счетам клиентов 4. Стабильность доходов и рост прибыли 5. Невысокая затратность, что вызвано небольшой численностью персонала и незначительной площадью арендуемых помещений 6. Значительная величина собственных средств | Слабые стороны 1. Недостаточная дифференциация статей активов и пассивов из-за невысокой степени универсализации Банка 2. Рост расходов Банк, связанный с увеличением численности персонала и расширением объемов операций |

| Внешние | Возможности 1. Переход банковской системы на ведение учета в соответствии с требованиями МСФО 2. Вхождение банковской системы РФ в систему страхования вкладов | Угрозы 1. Недостаточное правовое обеспечение отдельных вопросов развития банковской системы 2. Сохраняются высокие риски кредитования предприятий 3. Инфляционные процессы могут привести к обесценению части активов |

4. Управление рисками кредитной организации

В банке разработана и действует система управления рисками, позволяющая сохранять финансовую устойчивость и ликвидную структуру баланса. Все материально значимые риски определяются и оцениваются на постоянной основе Сектором контроля и управления рисками.

В качестве значимых Банк выделяет следующие виды рисков: риски ликвидности и снижения капитала (кредитный риск, процентный риск, риск потери ликвидности, страховой риск, операционный риск, юридический риск, риск потери репутации Банка), риски, вызываемые последствиями неправомерных или некомпетентных решений отдельных работников.

Результаты SWOT-анализа:

Таблица 6. Результаты SWOT-анализа раздела 4 бизнес-плана

| Внутренние | Сильные стороны 1. Наличие внутренних положений, регламентирующих методы выявления и снижения рисков 2. Наличие специального подразделения по контролю и управлению рисками 3. Доступность документов бухгалтерской отчетности заемщиков клиентов, позволяющей оценить их финансовое состояние 4. Информационная открытость Банка для его клиентов и клиентов для Банка 5. Размер уставного капитала, позволяющий уравновешивать риски, принимаемые на себя банком 6. Величина резервов на возможные потери, создаваемая банком при осуществлении активных операций | Слабые стороны 1. Недостаточное правовое обеспечение отдельных вопросов развития банковской системы 2. Сохраняются высокие риски кредитования предприятий 3. Отсутствие лицензии на осуществление операций с иностранной валютой, что сужает возможность управления рисками за счет диверсификации активов в инструменты валютного рынка |

| Внешние | Возможности 1. Рост реальных доходов населения 2. Положительные тенденции внешнеэкономической деятельности 3. Активизация финансовых рынков 4. Благоприятные региональные условия, благодаря выгодному местонахождению головного офиса и филиала | Угрозы 1. Недостаточное правовое обеспечение отдельных вопросов развития банковской системы 2. Сохраняются высокие риски кредитования предприятий 3. Инфляционные процессы 4. Некоторое снижение темпов экономического роста в текущем году по сравнению с предыдущим периодом |

5. Оценка соблюдения обязательных нормативов и обязательных резервных требований.

Предполагается, что в планируемом периоде Банк будет соблюдать пруденциальные нормы деятельности.

6. Состояние, возможности и ограничения развития клиентской базы.

Для привлечения новых клиентов Банк разработал гибкую, конкурентную тарифную политику с использованием индивидуального подхода к клиентам. Банк проводит политику поддержания благоприятного имиджа клиентами Банка среди их контрагентов и партнеров по бизнесу, осуществляет постоянные маркетинговые исследования рынка банковских услуг.

Банк имеет возможности для организации валютно-обменных операций за счет оборудования обменных пунктов (до 2 пунктов в течение двух лет).

Таблица 7. Результаты SWOT-анализа раздела 6 бизнес-плана

| Внутренние | Сильные стороны 1. Своевременное совершенствование банковских продуктов 2. Устойчивое финансовое положение, обусловленное величиной собственных средств 3. Наличие стабильной клиентской базы, устойчивый приток новых клиентов 4. Наработанные процедуры взаимодействия Банка с клиентами по вопросам ведения операций по счетам 5. Достаточная квалификация сотрудников Банка 6. Конкурентные действующие тарифы 7. Филиал в г. Москве | Слабые стороны 1. Отсутствие развитой сети структурных подразделений в регионе 2. Отсутствие лицензии на осуществление операций с иностранной валютой 3. Опасность устаревания банковских продуктов |

| Внешние | Возможности 1. Рост ВВП на душу населения 2. Положительные тенденции внешнеэкономической деятельности 3. Активизация финансовых рынков 4. Благоприятные региональные условия, благодаря выгодному местонахождению головного офиса и филиала 5. Переход банковской системы на ведение учета в соответствии с требованиями МСФО 6. Вхождение банковской системы РФ в систему страхования вкладов 7. Рост потребности в банковских продуктах | Угрозы 1. Превышение фактических темпов инфляции над запланированными Правительством РФ 2. Сохраняются высокие риски кредитования предприятий 3. Большая инерция процессов по расширению охвата банковского рынка 4. Наличие конкурентов практически в каждом обслуживаемом сегменте 5. Агрессивная кредитная политика крупных коммерческих банков |

7. Возможности и ограничения развития сети филиалов, представительств, обособленных структурных подразделений и обменных пунктов.

Банк планирует открытие дополнительных офисов в ряде городов, возможно открытие до двух пунктов купли-продажи иностранной валюты в центральной части города в течение 2 лет.

Согласно предварительной смете расходов затраты на оснащение одного дополнительного офиса составят 217010 руб., на оборудование одного валютно-обменного пункта – 125110 руб. Источником средств для создания указанных структурных подразделений является прибыль Банка.

Таблица 8. Результаты SWOT-анализа раздела 7 бизнес-плана

| Внутренние | Сильные стороны 1. Знание особенностей экономики и политики Ростовского региона 2. Наличие необходимых финансовых средств для создания и развития обособленных структурных подразделений в регионе 3. Готовность персонала Банка к наращиванию объемов операций и расширению деятельности | Слабые стороны 1. Ограниченное присутствие на финансовых рынках 2. Отсутствие возможности проведения операций в иностранной валюте 3. Отсутствие обособленных структурных подразделений |

| Внешние | Возможности 1. Стабильность и благоприятное развитие экономической ситуации в регионе 2. Возможность увеличения клиентской базы | Угрозы 1. Инфляционные процессы 2. Ожесточение конкуренции в банковской сфере 3. Приход недобросовестных клиентов |

8. Участие в банковских группах и банковских холдингах.

Банк не участвует и в ближайшие два года не предполагает участие в банковских группах и банковских холдингах.

9. Информация о системе управления.

Действующая в Банке система управления обусловлена его юридическим статусом и организационно-правовой формой: Банк является самостоятельной кредитной организацией, функционирующей в виде общества с ограниченной ответственностью.

Высшим органом управления является собрание участников.

Следующим по значимости органом управления Банка является Совет директоров Банка. Совет директоров состоит из 4 человек.

Третий уровень управления Банком – коллегиальный исполнительный орган – Дирекция Банка, состоящая из 2 человек, действующих в пределах полномочий, прописанных в Уставе и Регламенте, в котором устанавливаются сроки и порядок созыва и проведения его заседаний, а также порядок принятия решений.

Четвертый уровень управления – единоличный исполнительный орган – Директор Банка, действующий в пределах полномочий, прописанных в Уставе.

Внутренней контроль в Банке осуществляется в соответствии с полномочиями, определенными в Уставе Банка: Советом директоров, Дирекцией, Директором, ревизионной комиссией, главным бухгалтером, Службой внутреннего контроля, ответственным сотрудников по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Все структурные подразделения Банка действуют на основании Устава и 35-ти внутренних положений. Банком разработаны нормативно-технические и организационно-правовые документы для регламентации валютных операций, которые будут введены в действие с момента получения Банком лицензии на осуществление операций с иностранной валютой.

Результаты SWOT-анализа

Таблица 9. Результаты SWOT-анализа раздела 9 бизнес-плана

| Внутренние | Сильные стороны 1. Достаточное материально-техническое обеспечение Банка для ведения планируемого объема операций 2. Имеющиеся возможности для наращивания материально-технической базы при увеличении объемов операций и расширении деятельности Банка 3. Готовность персонала Банка к увеличению объемов операций и расширению деятельности Банка 4. Высокая корпоративная (внутренняя) культура 5. Достаточный профессиональный опыт сотрудников 6. Коллектив с опытом долгосрочного сотрудничества 7. Выгодное месторасположение головного офиса и филиала 8. Регулярная модернизация материально-технического обеспечения | Слабые стороны 1. Отсутствие собственного помещения |

| Внешние | Возможности 1. Развитие телекоммуникационных систем 2. Совершенствование технологий в банковской индустрии 3. Совершенствование компьютерной и оргтехники 4. Улучшение условий налогообложения фонда оплаты труда персонала Банка 5. Тенденции в выборе и получении образования 6. Обширный рынок молодых специалистов 7. Возможность повышения квалификации сотрудников Банка в связи с наличием широкой сети специализированных учреждений | Угрозы 1. Возможные сбои в системах телекоммуникаций 2. Моральное старение программного и компьютерного обеспечения |

10. Перечень учредителей (участников) и групп лиц

Собственниками Банка являются 5 физических лиц, доли которых составляют по 20% уставного капитала. Они не связаны между собой никакими соглашениями либо взаимным участием в капитале других юридических лиц, и не имеют между собой родственных связей.

Таблица 10. Результаты SWOT-анализа раздела 10 бизнес-плана

| Внутренние | Сильные стороны 1. Заинтересованность участников в развитии Банка 2. Партнерские отношения с участниками Банка | Слабые стороны 1. Ограниченность собственных средств участников для увеличения инвестиций в капитале Банка |

| Внешние | Возможности 1. Рост благосостояния граждан РФ, способствующий инвестиционной активности | Угрозы 1. Слабая инвестиционная активность предприятий малого и среднего бизнеса в связи с направленностью средств на собственное развитие 2. Незащищенность инвестиций (капитала) Банка от курсовых рисков, риска инфляции 3. Неблагоприятные условия налогообложения дивидендов участников и акционеров коммерческих предприятий в стране |

11. Сведения об обеспечении деятельности кредитной организации.

Материально-техническое обеспечение

Банк арендует помещение, договор аренды может быть продлен на длительный срок. Собственного автомобильного транспорта у Банка нет, в случае необходимости используется личный транспорт сотрудников. Доставка и охрана ценностей осуществляется специализированной охранной фирмой.

Банк обеспечен оргтехникой, компьютерным, офисным и банковским оборудованием. В Банке имеются программные средства защиты информации от несанкционированного доступа, программными комплексами для защиты информации, передаваемой по каналам связи. Банк оснащен автоматизированными банковскими системами, программными комплексами, доступом к информационным ресурсам, достаточным количеством телефонных номеров, телефаксами, модемной связью, вычислительной техникой.

У Банка достаточно материально-технических средств для работы отдела внешнеэкономической деятельности. Банк планирует стать пользователем международной сети передачи данных «Спринт». Для исполнения функций агента валютного контроля Банк будет использовать программные средства Автоматизированной таможенно-банковской системы валютного контроля.

Кадровая политика

Общая численность сотрудников Банка на момент составления бизнес-плана составляет 20 человек, являются квалифицированными специалистами. В Банке на постоянной основе проводится повышение квалификации персонала. В первом планируемом году предполагается увеличить численность до 36 человек за счет принятия в Банк штатных единиц:

1) валютный отдел – 3 человека;

2) сотрудник по внутреннему контролю;

3) филиал – 5 человек;

4) допофис– 5 человек;

5) 2 пункта обмена валют– 2 человека.

По истечении второго планируемого года штатная численность сотрудников Банка составит 46 человек, что будет соответствовать качеству и объему проводимых банковских операций.

Таблица 11. Результаты SWOT-анализа раздела 11 бизнес-плана

| Внутренние | Сильные стороны 1. Заинтересованность участников в развитии Банка 2. Партнерские отношения с участниками Банка | Слабые стороны 1. Ограниченность собственных средств участников для увеличения инвестиций в капитале Банка |

| Внешние | Возможности 1. Рост благосостояния граждан РФ, способствующий инвестиционной активности | Угрозы 1. Слабая инвестиционная активность предприятий малого и среднего бизнеса в связи с направленностью средств на собственное развитие 2. Незащищенность инвестиций (капитала) Банка от курсовых рисков, риска инфляции 3. Неблагоприятные условия налогообложения дивидендов участников и акционеров коммерческих предприятий в стране |

В Банке существует объективная необходимость получения лицензий на право осуществления банковских операций со средствами в иностранной валюте. Получение данных лицензий позволит расширить деятельность Банка по следующим направлениям:

– расчетное и кассовое обслуживание юридических и физических лиц в иностранной валюте;

– купля-продажа иностранной наличной валюты;

– прием во вклады денежных средств физлиц в иностранной валюте;

– кредитование клиентов Банка в иностранной валюте;

– осуществление переводов в иностранной валюте по счетам физлиц, переводов гражданам без открытия счета;

– документарные операции, консультирование клиентов при работе с внешнеторговыми контрактами.

Тем самым Банк сможет достигнуть целей, поставленных собственниками.

Оценка бизнес-плана

Представленный бизнес-план ООО КБ «Регион» имеет как положительные, так и отрицательные моменты.

Положительным является то, что учредители Банка заинтересованы в его долгосрочном существовании и развитии, Банк ориентируется на удовлетворение потребностей своих клиентов, позиционирует себя как универсальный банк, обслуживающий в основном юридических лиц. У Банка имеется ресурсная база для развития. При разработке бизнес-плана Банком учтены требованиями Указания №1176-У.

Однако, рассматривать данный бизнес-план, как инструмент стратегического планирования, в полной мере не позволяют следующие факторы:

1. Банк не имеет сформулированные Миссию и Видение.

2. Нарушена последовательность определения целей и задач.

3. Стратегическая цель – рост прибыли банка, таковой не является, так как это тактическая, краткосрочная цель.

4. Отсутствует задача оптимизировать бизнес-процессы.

5. Из данных бизнес-плана трудно выделить конкурентные преимущества Банка, за исключением предлагаемой тарифной политики.

6. По всем разделам бизнес-плана проведен SWOT-анализ, что неверно и свидетельствует о непонимании специалистами Банка роли и предназначения SWOT-анализа, как инструмента разработки стратегии.

7. В бизнес-плане слабо разработаны способы привлечения на обслуживание в Банк физических лиц, например, не указана линейка банковских продуктов для физических лиц.

8. В бизнес-плане не дано обоснование, за счет чего Банк будет компенсировать низкие тарифы на расчетно-кассовое обслуживание.

9. Не раскрыто в разработке и реализации каких экономических программ совместно с партнерами Банк предполагает участвовать, на каких условиях, какую выгоду это принесет.

10. Отсутствуют разработанные планы мероприятий на случай возникновения непредвиденных обстоятельств, способных подорвать финансовую стабильность банка, спровоцировать кризис и потерю платежеспособности, оказать существенно влияние на финансовые результаты деятельности.

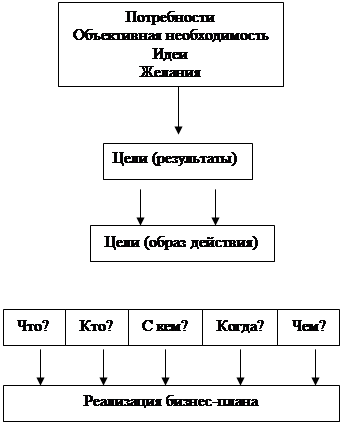

Перечисленные недостатки позволяют сделать вывод, что уровень стратегического планирования в ООО КБ «Регион» находится на низком уровне. В первую очередь это подтверждается отсутствием в процессе разработки бизнес-плана первоочередных этапов разработки стратегии: формулировки Миссии и Видения банка; определении стратегических целей (финансовых, рыночных, по внедрению технологий, по развитию персонала); формулировки стратегических альтернатив; моделировании деятельности банка и выбора стратегии.

На примере оценки бизнес-плана отдельно взятого регионального банка, можно говорить о том, что технология стратегического планирования только изучается банками и происходит процесс её становления. Кредитными организациями не наработан достаточный опыт, подтверждающий эффективность принятия тех или иных решений в рамках процесса стратегического планирования и управления. Этот факт свидетельствует о необходимости разработки Банком России методических документов в области стратегического планирования, способствующих его широкому развитию и внедрению.

Похожие работы

... показателей; - система сбалансированных показателей ресурсно обоснована и дополнена системой мотивации сотрудников. Далее рассмотрим бизнес-план банка и его роль в стратегическом менеджменте банка. 2. Сущность бизнес-плана 2.1. Понятие бизнес-плана Бизнес-план предприятия – это документ, убедительно демонстрирующий успешность бизнеса и его достаточную прибыльность, привлекательную для ...

... налогооблагаемой прибыли в следующем интервале планирования. · Остаток ДС должен быть во всех периодах положителен. Выбор сценария, шага (периода) и горизонта планирования. Для предварительных проектных бизнес-планов разрабатывается несколько сценариев, обычно – три, соответствующих оптимистическому, пессимистическому и вероятному ходу развития ситуации. Разные сценарии могут отличаться друг ...

... пор, пока мы не смогли получить достоверную информацию. Удостоверьтесь, что полученные сведения позволяют Вам определить, насколько успешно идет выполнение плана. 2. Информационные ресурсы, используемые в процессе бизнес-планирования 2.1. Источники деловой информации 2.1.1. Сбор информации собственными силами фирмы Сбор информации – один из важнейших этапов подготовки бизнес-плана. ...

... Одним из плановых документов, составляемых на предприятии, является бизнес-план. В разработке бизнес-плана участвуют все структурные подразделения предприятия, финансовый менеджер и руководимые им подразделения. Такой план выступает в качестве документа текущего и среднесрочного планирования. Показатели первого документа планируемого года рассчитываются с помесячной разбивкой, последующих лет ...

0 комментариев