Навигация

Исполнение обязанностей налогового агента при аренде государственного имущества

2.4 Исполнение обязанностей налогового агента при аренде государственного имущества

При аренде федерального имущества, имущества субъектов РФ и муниципального имущества арендаторы признаются налоговыми агентами. На них возлагается обязанность исчислить, удержать из доходов, выплачиваемых арендодателю, и перечислить в бюджет соответствующую сумму налога на добавленную стоимость.

Налогообложение налога на добавленную стоимость операций по аренде имущества, находящегося в государственной и муниципальной собственности, производится по ставке 18 % 1.

Существуют два момента обязанностей налогового агента: во – первых, возникновение обязанностей налогового агента по налогу на добавленную стоимость не обусловлено наличием у арендатора статуса плательщика налога на добавленную стоимость. Поэтому налоговыми агентами являются все арендаторы указанного выше имущества, даже те, которые сами плательщиками налога на добавленную стоимость не являются либо освобождены от обязанностей плательщика налога на добавленную стоимость в соответствии со статьей 145 НК РФ; во – вторых, обязанности налогового агента возникают только у тех лиц, которые арендуют государственное имущество непосредственно у органов

государственной власти и управления и (или) органов местного самоуправления (Приложение 2).

Если арендодателем является организация, у которой государственное имущество, являющееся предметом договора аренды, находится в хозяйственном ведении либо оперативном управлении, то у арендатора не возникает обязанностей налогового агента по налогу на добавленную стоимость. В этом случае арендатор всю сумму арендной платы вместе с налогом на добавленную стоимость перечислять организации – арендодателю, которая в свою очередь самостоятельно осуществляет расчеты по налогу на добавленную стоимость с бюджетом.

Налогоплательщик имеет право уменьшить общую сумму налога на добавленную стоимость на суммы налоговых вычетов. Вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории Российской Федерации в отношении товаров (работ, услуг), приобретаемых для осуществления производственной деятельности или иных операций, признаваемых объектами налогообложения в соответствии с НК РФ. Это означает, что суммы налоговых вычетов, исчисленных с суммы арендной платы при аренде государственного или муниципального имущества, уменьшают общую сумму налога на добавленную стоимость к уплате у арендатора такого имущества. Однако это происходит только при соблюдении ряда условий, установленных действующими налоговым законодательством.

Налоговым вычетам подлежат суммы налога на добавленную стоимость, предъявленные арендатором и уплаченные им при приобретении услуг по аренде имущества, находящегося в государственной или муниципальной собственности, на территории РФ при условии, что:

1) арендатор на основании договора аренды получил арендные услуги и использовал арендованное имущество в производственных целях;

2) аренда оплачена;

3) на аренду есть счета – фактуры с выделенной отдельной строкой суммой налога на добавленную стоимость.

Налогоплательщик, выступающий в роли налогового агента, составляет счет – фактуру в двух экземплярах на полную сумму арендной платы в соответствии с условиями договора с выделением суммы налога на добавленную стоимость. При этом на счете – фактуре делается пометка «Аренда государственного (муниципального) имущества».

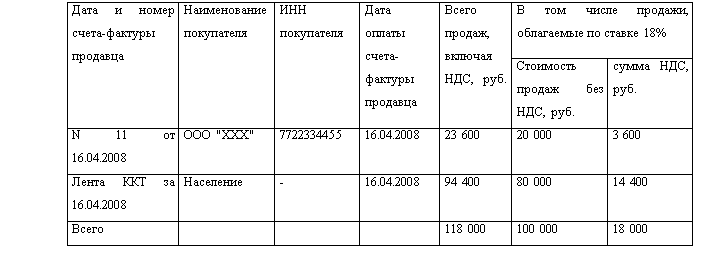

Второй экземпляр составленного счета – фактуры хранится у налогоплательщика, как поставщика, в журнале учета выдаваемых счетов – фактур (как основание для начисления налога на добавленную стоимость) и подлежит регистрации в его книге продаж с пометкой «Уплата налога налоговым агентом» в момент фактического перечисления средств арендодателю.

Первый экземпляр составленного счета – фактуры хранится у налогоплательщика, как у покупателя, в журнале учета получаемых счетов – фактур и регистрируются в книге покупок как основание для применения налоговых вычетов (возмещения налога на добавленную стоимость) в порядке, установленном налоговым законодательством.

Если арендатор – налоговый агент является плательщиком налога на добавленную стоимость, но арендуемое имущество используется им для осуществления операций, освобождаемых от налога на добавленную стоимость по статье 149 НК РФ, или для осуществления операций, местом реализации которых не признается территория Российской Федерации, то суммы налога на добавленную стоимость, уплаченные им в бюджет в качестве налогового агента, к вычету не принимаются. Они включаются в состав расходов, учитываемых при исчислении налога на прибыль.

Если арендатор – налоговый агент не является плательщиком налога на добавленную стоимость либо освобожден от исполнения обязанностей плательщика налога на добавленную стоимость в соответствии со статьей 145 НК РФ, то суммы налога на добавленную стоимость, уплаченные им в бюджет при исполнении обязанностей налогового агента, к вычету также не принимаются. В данном случае они учитываются в составе арендной платы (относятся за счет тех же источников, что и сама арендная плата).

Налоговый кодекс Российской Федерации не обязывает налогоплательщиков, исполняющих обязанности налоговых агентов, выписывать какие – либо счета – фактуры и регистрировать их в книге покупок и книге продаж. Но книги покупок и книги продаж служат основанием для заполнения налоговых деклараций по налогу на добавленную стоимость, а также для определения суммы налога, предъявляемой налогоплательщиком к вычету1.

Поэтому во избежание возникновения спорных ситуаций с налоговыми органами налогоплательщиками, выступающим в роли налоговых агентов, следует отражать удержанные и перечисленные в бюджет суммы налога на добавленную стоимость как в книге продаж, так и в книге покупок (если налогоплательщик имеет право на соответствующий налоговый вычет). При этом налогоплательщики могут воспользоваться рекомендациями по порядку применения счетов – фактур, содержащимися в письме Госналогслужбы России от 20 марта 1997 года № ВЗ – 2 – 03 / 260 «О применении счетов – фактур при аренде государственного и муниципального имущества».

Похожие работы

... . Поскольку в НК РФ не говорится, что эта норма касается только лизингодателя, ею должен руководствоваться и лизингополучатель (п. 1 ст. 257 НК РФ). 2. Бухгалтерский учет лизинговых операций в ОАО «МЕДТЕХНИКА» 2.1 Краткая организационно-экономическая характеристика ОАО «МЕДТЕХНИКА» Открытое акционерное общество «МЕДТЕХНИКА» является правопреемником государственного унитарного предприятия ...

... сети для автоматизации первичных документов и сбора информации. Повышение квалификации бухгалтеров предприятия, при необходимости, дополнительное обучение. Предложенные мероприятия по совершенствованию бухгалтерского и налогового учета затрат и формирования себестоимости продукции могут дать положительный экономический эффект при внедрении в ОАО НАК «Азот». Список литературы 1. ...

... ) на последнее число отчетного (налогового) периода в зависимости от того, что произошло раньше. 3. Сравнение отражения расходов организации в бухгалтерском и налоговом учете 3.1 Понятие расходов и порядок их признания В бухгалтерском учете определение расходов организации содержится в пункте 2 ПБУ 10/99. в соответствии с данным определением расходами организации признается уменьшение ...

... после того, как будут прокомментированы особенности разработки первичных документов налогового учета (ориентировочно — в конце текущего года). 3. АУДИТ КАССОВЫХ ОПЕРАЦИЙ Аудит это независимая экспертиза финансовой отчетности, ведения бухгалтерского учета, соответствие хозяйственных и финансовых операций законодательству РФ. Экспертиза завершается составлением аудиторского заключения. Аудит ...

0 комментариев