Навигация

Особенности налогового учета при аренде имущества у физических лиц

2.5 Особенности налогового учета при аренде имущества у физических лиц

Организации, арендующие имущество у физических лиц, могут включать расходы по аренде в состав затрат, принимаемых для целей налогообложения.

Арендная плата, выплачиваемая организацией арендодателю – физическому лицу, признается его налогооблагаемым доходом в соответствии с подпунктом 4 пунктом 1 ст. 208 НК РФ. Согласно ст. 224 НК РФ в отношении этого вида дохода применяется налоговая ставка в размере 13 %.

В соответствии с пунктом 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Таким образом, выплачиваемая физическому лицу арендная плата подлежит обложению налогом на доходы физических лиц и в том случае, если она выплачивается в натуральной форме.

При получении физическим лицом дохода от организаций в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база по налогу на доходы физических лиц определяется как стоимость этих товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ.

В соответствии с Федеральным законом от 15 декабря 2001 года № 167 – ФЗ «Об обязательном пенсионном страховании в РФ» объектом обложения страховыми взносами и базой для начисления страховых взносов являются объект налогообложения и налоговая база по единому социальному налогу, установленные главой 24 НК РФ 1.

Объектом налогообложения по единому социальному налогу признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско – правовым договора, предметов которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых лицам), а также по авторским договорам.

Не относятся к объекту налогообложения единые социальные налоговые выплаты, производимые в рамках гражданско – правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).

В письме Минфина России от 3 января 2001 года № 04 – 04 – 07 / 2 сказано, что отношения аренды имущества не имеют характера отношений работодателя и работника. Поэтому суммы арендной платы, причитающиеся физическому лицу – владельцу такого имущества, не являются объектом обложения единым социальным налогом и, соответственно, страховыми взносами в бюджет Пенсионного фонда РФ.

3. Практическая часть по отражению арендных операций в бухгалтерском и налоговом учете

Пример 1 : ЗАО «Рост» арендует у ООО «Шанс» офисное помещение. Арендная плата составляет 118000 руб. в месяц, в том числе НДС – 18000 руб. В бухгалтерском учете ЗАО «Рост» операции, связанные с арендной помещения, отражены следующим образом:

Дебет 26 Кредит 76 - 100000 руб. (118000 – 18000) – начислена задолженность по арендной плате без НДС;

Дебет 19 Кредит 76 - 18000 руб. – учтен НДС;

Дебит 76 Кредит 51 - перечислена арендодателю арендная плата;

Дебет 68, субсчет «Расчет по НДС» Кредит 19 - 18000 руб. – предъявлен к вычету «входной» НДС по арендной плате (при наличии счета – фактуры).

Пример 2 : Организация получила здание по договору аренды сроком на 10 лет. Организация произвела реконструкцию части этого здания без согласия Арендодателя. Расходы по реконструкции, проведенной подрядчиком, составители 1180000 руб., в том числе НДС 180000 руб. Стоимость здания, указанная в договоре аренды, составляет 1800000 руб. По соглашению сторон договор аренды расторгнут через 4 года.

Арендодатель начисляет амортизацию по данному зданию в бухгалтерском и налоговом учете линейным способом.

Доходы и расходы в целях налогообложения прибыли Арендатор определяет методом начисления.

В бухгалтерском учете Арендатора сделаны следующие записи:

Дебет 001 - 1800000 руб. – принято на забалансовый счет полученное в аренду здание;

Дебет 08 Кредит 60 - 1000000 руб. (1180000 – 180000) – отражены затраты на реконструкцию здания;

Дебет 19 Кредит 60 - 180000 руб. – учтен НДС по работам по реконструкции здания;

Дебет 60 Кредит 51 - 1180000 руб. – перечислена оплата подрядчику;

Дебет 01-1 Кредит 08 - 1000000 руб. – приняты к учету в составе основных средств капитальные вложения в арендованное здание;

Дебет 68, субсчет «Расчеты по НДС» Кредит 19 - 180000 руб. – предъявлен к вычету НДС, уплаченный подрядчику.

Ежемесячно в течение срока действия договора аренды, Арендатор амортизирует производственные им затраты по реконструкции арендованного здания линейным способом в течение срока аренды, равного 10 годам:

Дебет 20 Кредит 02 - 8333.33 руб. ((1180000 – 180000) : 10 лет : 12 мес.) – отражена сумма начисленной амортизации.

После расторжения договора аренды Арендатор делает в учете следующие проводки:

Кредит 001 - 1800000 руб. – списано с забалансового счета, возвращено Арендодателю здание;

Дебет 01-2 Кредит 01-1 - 1000000 руб. – отражена стоимость выбывающего объекта основных средств;

Дебет 02 Кредит 01-2 - 400000 руб. (8333.33 руб. ∙ 12 мес. ∙ 4 года) – списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01-2 - 600000 руб. (1000000 – 400000) – списана остаточная стоимость выбывающего объекта основных средств;

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС» - 108000 руб. (600000 ∙ 18 %) – начислен НДС.

Пример 3 : ООО «Арго» арендует офисное помещение у ЗАО «Веста». Сумма арендной платы за месяц составляет 354000 руб. (в том числе НДС – 54000 руб.). Срок аренды – с 1 января 2004 года по 31 декабря 2007 года.

Согласно условиям договора ООО «Арго» в счет арендной платы за первый год аренды производит капитальный ремонт арендуемого помещения.

Ремонт был закончен предприятием ООО «Арго» в апреле 2004 года, что подтверждается соответствующим актом, подписанным представителями ООО «Арго» и ЗАО «Веста».

В бухгалтерском учете ООО «Арго» (Арендатор) ежемесячно начисляется арендная плата в соответствии с условиями договора:

Дебет 20 Кредит 76 - 300000 руб. – начислена арендная плата за текущий месяц;

Дебет 19 Кредит 76 - 54000 руб. – учтен НДС по арендной плате за текущий месяц.

Затраты по проведению капитального ремонта собираются ООО «Арго» на счете 20 «Основное производство».

В апреле 2004 года после подписания сторонами акта приемки выполненных работ в учете ООО «Арго» были сделаны такие записи:

Дебет 62 Кредит 90-1 - 4248000 руб. – отражена выручка от реализации ремонтных работ, равная сумме годовой арендной платы (354000 руб. ∙ 12 мес.);

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС» - 648000 руб. – начислен НДС со стоимости выполненных работ;

Дебет 90-2 Кредит 20 - 3600000 руб. – списана себестоимость выполненных ремонтных работ.

Задолженность арендодателя по оплате ремонтных работ погашается в счет уже начисленной арендной платы за январь – апрель 2004 года:

Дебет 62 Кредит 76 - 1416000 руб. – стоимость произведенного ремонта зачтена в счет арендной платы за январь – апрель 2004 года.

В дальнейшем ежемесячно до конца 2004 года в бухгалтерском учете ООО «Арго» одновременно делаются проводки по начислению арендной платы и зачету взаимных задолженностей:

Дебет 20 Кредит 76 - 300000 руб. – начислена арендная плата за текущий месяц;

Дебет 19 Кредит 76 - 54000 руб. – учтен НДС по арендной плате за текущий месяц;

Дебет 62 Кредит 76 - 354000 руб. – зачтена в счет арендной платы за текущий месяц стоимость произведенного ремонта.

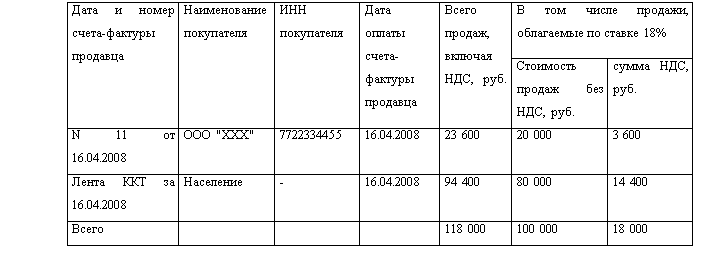

Пример 4 : «Оформление счета – фактуры»

Плательщики НДС обязаны составлять счета – фактуры. Счет – фактура представляет собой документ, служащий основанием для принятия предъявленных сумм налога к вычету или возмещению. В соответствии с НК РФ в счете – фактуре указываются следующие сведения:

1) порядковый номер и дата выписки счета – фактуры;

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) номер платежно – расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров;

4) наименование поставляемых (отгруженных) товаров и единица измерения;

5) количество (объем) поставляемых (отгруженных) по счету – фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения;

6) цена за единицу измерения по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен, включающих в себя налог, с учетом суммы налога;

7) стоимость товаров (работ, услуг) за все количество поставляемых (отгруженных) по счету – фактуре товаров (выполненных работ, оказанных услуг) без налога;

8) сумма акциза по подакцизным товарам;

9) налоговая ставка;

10) сумма налога, предъявляемая покупателю товаров (работ, услуг), определяемая исходя из применяемых налоговых ставок;

11) страна происхождения товара;

12) номер грузовой таможенной декларации.

Счет – фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом по организации или доверенностью от имени организации. Порядок оформления счетов – фактур прописан в Правилах ведения журналов учета полученных и выставленных счетов – фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость (Приложение 3).

Пример 5 : Предприятие ООО «Аква» передало в аренду предприятию ООО «Бэта» нежилое помещение сроком на 6 месяцев с 1 января по 31 июня 2005 года.

Арендная плата установлена в договоре в виде ежемесячных платежей в размере 118000 руб., в том числе налог на добавленную стоимость – 18000 руб. Арендатор (предприятие ООО «Бэта») перечисляет арендную плату ежемесячно первого числа следующего месяца. Для ООО «Аква» предоставление имущества в аренду является предметом деятельности.

Вариант 1. ООО «Аква» определяет выручку для целей налогообложения налог на добавленную стоимость «по оплате».

В бухгалтерском учете ООО «Аква» сделаны следующие проводки.

Январь 2006 года:

Дебет 76 Кредит 90-1 - 118000 руб. – начислена арендная плата за январь;

Дебет 90-3 Кредит 76 субсчет, «Расчеты по налогу на добавленную стоимость» - 18000 руб. – отражена задолженность бюджету по налогу на добавленную стоимость от суммы арендной платы за январь.

Февраль – июнь 2006 года (ежемесячно):

Дебет 51 (50) Кредит 76 - 118000 руб. – поступила арендная плата за предыдущий месяц;

Дебет 76 Кредит 68, субсчет «Расчеты по налогу на добавленную стоимость» - 18000 руб. – начислен к уплате в бюджет налога на добавленную стоимость по поступившей арендной плате за предыдущий месяц;

Дебет 76 Кредит 90-1 - 118000 руб. – начислена арендная плата за текущий месяц;

Дебет 90-3 Кредит 76, субсчет «Расчеты по налогу на добавленную стоимость» - 18000 руб. – отражена задолженность бюджету по налогу на добавленную стоимость от суммы арендной платы за текущий месяц.

Июль 2006 года:

Дебет 76 Кредит 68, субсчет «Расчеты по налогу на добавленную стоимость» - 18000 руб. – начислен к уплате в бюджет налог на добавленную стоимость по поступившей арендной плате за июнь.

Вариант 2. ООО «Аква» определяет выручку для целей налогообложения налога на добавленную стоимость «по отгрузке».

В бухгалтерском учете ООО «Аква» сделаны следующие проводки.

Январь 2006 года:

Дебет 76 Кредит 90-1 - 118000 руб. – начислена арендная плата за январь;

Дебет 90-3 Кредит 68, субсчет «Расчеты по налогу на добавленную стоимость» - 18000 руб. – начислен к уплате в бюджет налог на добавленную стоимость от суммы арендной платы за январь.

Февраль – июнь 2006 года (ежемесячно):

Дебет 51 (50) Кредит 76 - 118000 руб. – поступила арендная плата за предыдущий месяц;

Дебет 76 Кредит 90-1 - 118000 руб. – начислена арендная плата за текущий месяц;

Дебет 90-3 Кредит 68, субсчет «Расчеты по налогу на добавленную стоимость» - 18000 руб. – начислен к уплате в бюджет налог на добавленную стоимость от суммы арендной платы за текущий месяц.

Июль 2006 года:

Дебет 51 (50) Кредит 76 - 118000 руб. – поступила арендная плата за июнь.

Пример 6 : Предприятие (Арендатор) арендует помещение. Сумма арендной платы составляет 118000 руб. в месяц, в том числе налог на добавленную стоимость – 18000 руб. В соответствии с условиями договора арендная плата перечисляется Арендатором ежемесячно в срок не позднее десятого числа текущего месяца.

Арендная плата за апрель 2007 года была перечислена Арендодателю 5 апреля 2007 года. Счет – фактура на сумму арендной платы за апрель был получен от Арендодателя 30 апреля 2007 года.

В рассматриваемой ситуации предприятие (Арендатор) предъявляет сумму налога на добавленную стоимость в размере 18000 руб. к вычету в апреле 2007 года. Счет – фактура, полученный от Арендодателя, регистрируется в книге покупок Арендатора в апреле.

В бухгалтерском учете Арендатора в апреле 2007 года производится следующие записи:

Дебет 60 Кредит 51 - 118000 руб. – перечислена Арендодателю арендная плата за апрель;

Дебет 20 (26, 44) Кредит 60 - 100000 руб. – включена в состав расходов по обычным видам деятельности (списана на себестоимость) арендная плата;

Дебет 19 Кредит 60 - 18000 руб. – учтен налог на добавленную стоимость по арендной плате за апрель;

Дебет 68, субсчет «Расчеты по налогу на добавленную стоимость» Кредит 19 - 18000 руб. – предъявлен к вычету налог на добавленную стоимость по арендной плате за апрель.

Пример 7 : Предприятие (Арендатор) арендует помещение под производственную деятельность (кафе). Арендатор приобрел и установил на фасаде кафе систему внешнего освещения. Работы были выполнены сторонней организацией – подрядчиком. Стоимость работ составила 177000 руб., в том числе налог на добавленную стоимость – 27000 руб.

Сумма налога на добавленную стоимость в размере 27000 руб., уплаченная Арендатором при осуществлении капитальных вложений в арендованное имущество, принимается у него к вычету в месяце начала начисления амортизации и после принятия осуществленных капитальных вложений к учету в составе основных средств.

В учете арендатора сделаны следующие записи:

Дебет 60 Кредит 51 - 177000 руб. – оплачен счет подрядчика;

Дебет 08 Кредит 60 - 150000 руб. – отражена в составе капитальных вложений стоимость выполненных работ (без учета налога на добавленную стоимость);

Дебет 19 Кредит 60 - 27000 руб. – учтен налог на добавленную стоимость по выполненным работам;

Дебет 01 Кредит 08 - 150000 руб. – приняты к учету в составе основных средств капитальные вложения в арендованные основные средства;

Дебет 68, субсчет «Расчеты по налогу на добавленную стоимость» Кредит 19 - 27000 руб. – предъявлена к вычету сумма «входного» налога на добавленную стоимость.

Пример 8 : ЗАО «Восток» арендует у местной администрации города офисное помещение. Арендная плата составляет 23600 руб. в месяц, в том числе налог на добавленную стоимость – 3600 руб.

В бухгалтерском учете ЗАО «Восток» операции, связанные с арендой муниципального помещения, отражаются следующим образом:

Дебет 26 Кредит 76 - 20000 руб. – начислена арендная плата за муниципальное помещение без налога на добавленную стоимость;

Дебет 19 Кредит 76 - 3600 руб. – учтен налог на добавленную стоимость с суммы арендной платы муниципального помещения;

Дебет 76 Кредит 68, субсчет «налог на добавленную стоимость по муниципальной аренде» - 3600 руб. – отражена задолженность по налогу на добавленную стоимость, исчисленному с суммы арендной платы за муниципальное помещение;

Дебет 76 Кредит 51 - 23600 руб. – перечислена арендодателю арендная плата;

Дебет 68, субсчет «налог на добавленную стоимость по муниципальной аренде» Кредит 51 - 3600 руб. – уплачен в бюджет налог на добавленную стоимость с арендной платы за муниципальное помещение;

Дебет 68, субсчет «налог на добавленную стоимость по муниципальной аренде» Кредит 19 - 3600 руб. – принят к вычету налог на добавленную стоимость с арендной платы.

Оформление регистров

Регистр формируется для обобщения информации об операциях приобретения налогоплательщиком имущества, работ, услуг, прав. Записи в регистре производятся по каждому факту приобретения организацией права собственности на имущество, получение прав, результатов выполненных работ, потребления услуг, за исключением видов затрат, не подлежащих включению в состав расходов (доходов) (Приложение 4).

Регистр учета расходов по оплате труда – заполняется без учета расходов по добровольному страхованию, предусмотренных в подпункте 16 статьи 255 НК РФ. Записи осуществляются ежемесячно нарастающим итогом за год по всем начислениям, производимым в пользу работников исходя из фактических сумм. Регистр ведется по каждому работнику по виду персонала, к которому он относится (Приложение 5).

Регистр аналитического учета начисления налогов формируется для обобщения информации о налогах и сборах, начисленных в порядке, предусмотренном законодательством РФ о налогах и сборах, и включаемых на основании ст. 264 НК РФ в состав прочих расходов. Регистр ведется по каждому факту начисления налогов и сборов отдельно по видам налогов (сборов). Ведение Регистра должно обеспечивать возможность группировки показателей по видам налогов (Приложение 6).

Заключение

В результате заключения договора аренды возникает обязательство по передаче имущества в пользование. В гражданском праве наряду с обязательствами по учреждению имущества существуют обязательства по передаче имущества во временное пользование. Они юридически оформляют особую самостоятельную группу отношений товарообмена, в рамках которых хозяйственные или другие потребности их участников удовлетворяются за счет временного перехода к ним соответствующих материальных благ. В этих случаях одни лица разрешают другим на известных условиях хозяйственную или иную эксплуатацию своего имущества, одновременно сохраняя за собой право собственности на него.

Договор аренды имеет широкое применение в различных областях хозяйственной и культурной жизни страны. Он включает обширный круг экономических отношений – от аренды крупных производственных комплексов до бытового проката.

Договор аренды – двусторонне обязывающий, консенсуальный, возмездный. Его сторонами являются арендодатель и арендатор. В связи с этим следует отметить, что арендованное имущество учитывается на балансе каждого участника договора. Арендная плата, по договору аренды, может быть установлена в виде определенных платежей, таких как предоставление каких – либо работ, услуг, имущества. Участники договора могут предусмотреть, что арендная плата подлежит внесению в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. Прекращением договора является истечение срока аренды. Расторжение договора аренды возможно при отсутствии взаимного согласия сторон и при досрочном расторжение договора, арендатора и арендодателя.

В соответствии Налоговым кодексом Российской Федерации при определении объекта налогообложения налогоплательщик вправе уменьшить полученные доходы на арендные ( в том числе лизинговые) платежи за арендуемое (принятое в лизинг) имущество. Указанные расходы принимаются при условии их соответствия критериям. При этом, расходами налогоплательщиков признаются затраты после их фактической оплаты.

После передачи имущества в аренду право собственности на него остается у арендодателя. Поэтому по общему правилу имущество, переданное в аренду, продолжает учитываться на балансе у арендодателя. Исключением из общего правила являются аренда предприятия и финансовая аренда.

Если арендатор принял имущество, но нарушил условия его использования (обращения) и хранения по договору, арендодатель вправе предъявить претензии за нарушение договорных обязательств. При этом он вправе требовать от арендатора оплаты стоимости имущества и уплаты процентов за причиненный вред (ущерб).

Если убытки, вызванные неправомерным пользованием денежными средствами кредиторами, превышают сумму процентов, он вправе требовать от должника возмещения убытков в части, превышающей эту сумму.

Имущество по договору аренды предприятия в целом как имущественного комплекса всегда учитывается на балансе арендатора. При заключении договора финансовой аренды лизинговое имущество может учитываться как на балансе арендодателя, так и на балансе арендатора – в зависимости от условий договора.

Договором аренды может быть предусмотрено предварительное внесение арендной платы в счет будущих периодов. Если предоставление за плату во временное пользование своих активов по договору аренды является предметом деятельности организации, то поступление арендной платы в счет будущих периодов рассматривается как обычный авансовый платеж и отражается в учете на отдельном субсчете счета 62 «Расчеты с покупателями и заказчиками».

Если же предоставление имущества в аренду не явля6ется предметом деятельности организации, то суммы арендной платы, поступившие в счет будущих периодов, отражаются в учете арендодателя на счете 98 «Доходы будущих периодов» субсчет «Доходы, полученные в счет будущих периодов».

К отношениям, связанным с выкупом арендованного имущества, применяются правила купли – продажи. Поэтому если в самом договоре аренды (или дополнительном к нему соглашении) не установлен особый момент перехода права собственности на объект аренды от арендодателя к арендатору, то момент перехода права собственности следует считать дату подписания сторонами соответствующего передаточного документа. В такой ситуации операции по выбытию объекта аренды отражаются арендодателем на счете 90 «Продажи» на дату подписания сторонами соответствующего передаточного документа. В договоре аренды может быть предусмотрено, что право собственности на объект аренды переходит к арендатору только после внесения выкупной стоимости арендованного имущества. В такой ситуации операции по выбытию объекта аренды отражаются арендодателем на счетах реализации только после полного внесения арендатором всей выкупной стоимости.

Выкуп сданного в аренду имущества государственных и муниципальных предприятий является одним из способов приватизации. Поэтому порядок выкупа и выкупной цены таких объектов аренды устанавливают в соответствии с законодательством и нормативными актами, регулирующими приватизацию.

Однако вести налоговый учет по операциям аренды сторонам договора нужно по мере необходимости, обусловленной обязанностью уплачивать определенные налоговые платежи арендодателем, либо арендатором. К примеру, обязанность плательщика налога на добавленную стоимость ложится на арендодателя, тогда как арендатор уплачивает суммы платежей налога на добавленную стоимость лишь в виде части коммунальных платежей, указанных в счете – фактуре, если, конечно же, он компенсирует арендодателю расходы на коммунальные услуги.

У арендатора, не являющегося плательщиком налога на добавленную стоимость (освобожденного от исполнения обязанностей плательщика налога на добавленную стоимость) в соответствии со статьей 145 НК РФ, сумма «входного» налога на добавленную стоимость, уплачиваемая им по затратам, связанным с осуществлением капитальных вложений в арендованное имущество, к вычету не принимается, а учитывается в стоимости произведенных затрат.

Также, необходимо отметить порядок сдачи имущества в аренду отдельными категориями налогоплательщиков, который имеет ряд отличий от условий заключения аренды обычными организациями. При аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества арендатор признается налоговым агентом в случае, если арендодателем является орган государственной власти или орган местного самоуправления. Руководствуясь Налоговым кодексом Российской Федерации, налоговый агент должен удержать налог на добавленную стоимость из доходов арендодателя и перечислить его в бюджет. Обычно бухгалтеры уплачивают начисленный налог в бюджет одновременно с арендной платой. В то же время зачесть его можно только после оплаты, то есть можно принять его к вычету только в ноябре. В этой связи представляется более целесообразным заплатить налог в последних числах налогового периода, чтобы в этом же периоде его зачесть.

Если арендатор – налоговый агент является плательщиком налога на добавленную стоимость, но арендуемое имущество используется им для осуществления операций, освобождаемых от налога на добавленную стоимость по статье 149 НК РФ, или для осуществления операций, местом реализации которых не признается территория Российской Федерации, то суммы налога на добавленную стоимость, уплаченные им в бюджет в качестве налогового агента, к вычету не принимаются. Они включаются в состав расходов, учитываемых при исчислении налога на прибыль.

Если арендодателем является организация, у которой государственное имущество, являющееся предметом договора аренды, находится в хозяйственном ведении либо оперативном управлении, то у арендатора не возникает обязанностей налогового агента по налогу на добавленную стоимость. В этом случае арендатор всю сумму арендной платы вместе с налогом на добавленную стоимость перечислять организации – арендодателю, которая в свою очередь самостоятельно осуществляет расчеты по налогу на добавленную стоимость с бюджетом.

По договору доверительного управления одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется управлять этим имуществом в интересах учредителя или указанного им лица (выгодоприобретателя). Согласно ст. 1012 ГК РФ передача имущества в доверительное управление не влечет за собой перехода права собственности на это имущество к доверительному управляющему.

Объектами доверительного управления могут быть предприятия и другие имущественные комплексы, отдельные объекты, относящиеся к недвижимому имуществу, ценные бумаги. Права, удостоверенные бездокументарными ценными бумагами, исключительные права и другое имущество.

Доверительный управляющий обязан определять настоящим итогом по результатам каждого отчетного (налогового) периода доход учредителя (выгодоприобретателя) доверительного управления, полученный за отчетный (налоговый) период от имущества, преданного в доверительное управление, и ежеквартально сообщать учредителю (выгодоприобретателю) о суммах, подлежащих выплате в качестве дохода учредителя (выгодоприобретателя).

Существует еще множество нюансов при уплате, исчислении налогов, налоговым учете, связанных с арендными операциями, которые должны корректироваться и учитываться существующим законодательством. И уж конечно же будет не лишним отметить то, что количество источников законодательных норм по арендным отношениям абсолютно не велико. Конечно же, это связано с общей непроработаностью, негибкостью и нечетностью всей правовой системы России и налоговыми нормативно – правовыми актами в частности. Все же, аренда, как наиболее умственный и необходимый на данном этапе времени финансовый инструмент заслуживает более конкретной и детальной законодательной проработки.

Приложение 1

«Договор аренды имущества»

г. Новокуйбышевск « 21 » апреля 2007 г.

Предприятие ООО «Твист» в лице генерального директора Елисеев М.П. , действующего на основании устава .

Предприятие ООО «Юнит» в лице директора Минеева А. Ю. , действующего на основании устава, именуемый в дальнейшем «Арендатор», с другой стороны, совместно именуемые «Стороны», заключили настоящий Договор о нижеследующем.

1 Предмет договора

1.1 Арендодатель предоставляет Арендатору во временное владение и пользование имущества, указанное в п. 1.2 Договора, а Арендатор обязуется выплачивать Арендодателю арендную плату в размере, согласованных Сторонами в настоящем Договоре.

1.2 Арендодатель обязуется предоставить Арендатору в аренду следующее имущество: здание по адресу: ул. Миронова , д. 4 , 1 этаж, площадью 91м. кв. (далее – имущество).

1.3 Имущество принадлежит Арендодателю на праве собственности.

1.4 Имущество предоставляется в аренду для цели: открытие мебельного салона .

2 Обязанности сторон

2.1 Арендодатель обязан:

2.1.1. С 22.04.2007г. (дата) предоставить во владение и пользование Арендатора Имущество по Акту приема – передачи г. Новокуйбышевск ул. Миронова д. 4 1 этаж (указать место передачи Имущества).

2.1.2. Предоставить Арендатору Имущество в состоянии, соответствующем следующим условиям: обеспечены системами водо - , газо – и электроснабжения, отоплением и телефонными линиями, капитально отремонтированы, пригодны для использования по назначению.

2.2 Арендатор обязан:

2.2.1. Использовать Имущество в соответствии с его назначением и целью, указанной в п. 1.4 настоящего Договора, а также нести расходы на его содержание.

2.2.2. Уплачивать Арендодателю арендную плату в размере, сроки и порядке, согласованные сторонами в ст. 3 настоящего Договора.

2.2.3. Осуществлять текущий ремонт имущества.

2.2.4. По истечении срока аренды, установленного п. 5.1 Договора, передать Имущество Арендодателю в надлежащем состоянии по Акту приема – передачи.

3 Арендная плата и порядок осуществления расчетов

3.1 Арендная плата составляет двести тысяч рублей (200000 руб.).

Величина арендной платы является фиксированной в течение всего срока действии настоящего Договора, установленного в п. 5.1, и не подлежит одновременному изменению.

3.2 Арендатор обязан уплачивать арендную плату в следующем порядке: с момента передачи имущества арендатору с 22.04.2007 г. (ежемесячно не позднее 22.05.2007 г. числа оплачиваемого месяца путем перечисления средств на расчетный счет Арендодателя).

4 Срок аренды

4.1 Договор вступает в силу с момента его подписания Сторонами. Срок аренды Имущества устанавливается с даты передачи Имущества устанавливается с даты передачи Имущества Арендатору согласно п. 2.1.1. договора и составляет срок действия настоящего договора 5 лет .

5 Ответственность сторон

5.1 В случае нарушение сроков осуществление платежей, установленных в п. 3.2 настоящего Договора, Арендодатель вправе требовать уплаты пени в размере 10 процента от суммы просроченной задолженности за каждый день просрочки. Пеня подлежит исчислению и выплаты, начиная с 20.05.2007 г. банковского дня просрочки.

5.2 За просрочку передачи Имущества согласно п. 2.1.1. настоящего Договора Арендатор вправе требовать уплаты пени в размере 32 процента от суммы арендной платы за 200000 руб. за каждый день просрочки. По соглашению Сторон размер такой пени может быть зачтен в подлежащую уплате Арендатором арендную плату.

5.3 За просрочку в возврате Имущества согласно п. 2.2.4. Арендодатель вправе требовать уплаты пени в размере 15 процента от суммы арендной платы за 200000 руб. за каждый день просрочки.

5.4 Обязанность по уплате пени возникает со дня предъявления соответствующего требования Стороной, права которой нарушены, другой Стороне.

6 Обстоятельства непреодолимой силы

6.1 Стороны освобождаются от ответственности за неисполнение или ненадлежащее исполнение своих обязательств по настоящему Договору в случае действия обстоятельств непреодолимой силы, прямо или косвенно препятствующих исполнению настоящего Договора, то есть таких обстоятельств, которые независимы от воли Сторон, не могли ими предвидены в момент заключения Договора и предотвращены разумными средствами при их наступлении.

6.2 К обстоятельствам, указанным в п. 6.1 настоящего Договора относятся: война и военные действия, восстание, эпидемии, акты органов власти, непосредственно затрагивающие предмет настоящего Договора, шторма, урагана и иные события, который компетентный арбитражный суд признает и объявит случаями непреодолимой силой.

6.3 Сторона, подвергшая действию таких обстоятельств, обязана в течение 3 (трех) дней в письменной форме уведомить другую Сторону о возникновении, виде и возможной продолжительности действия соответствующих обстоятельств. Если эта Сторона не сообщит о наступлении соответствующего обстоятельства, она лишается права ссылаться на него, разве что само такое обстоятельство препятствовала отправлению такого сообщения.

6.4 Наступление обстоятельств, предусмотренных настоящей статьей, при условии соблюдения требований в п. 6.3 настоящего Договора, продлевает срок исполнения договорных обстоятельств на период, который в целом соответствует сроку действия наступившего обстоятельства и разумному сроку для его устранения.

6.5 В случае если обстоятельства, предусмотренные настоящей статьей, длятся более 1 месяц , Стороны определяют дальнейшую юридическую судьбу Договора.

Юридические адреса, банковские реквизиты и подписи сторон

Приложение 2

«Договор аренды здания, являющегося федеральной собственностью»

г. Москва____ «28» марта__2007 г.

Предприятие __комитет «Бункер»_ в лице директора Петрова Ю.М., действующего на основании __устава, в дальнейшем именуемое «Арендодатель», с одной стороны, и предприятие __ЗАО «Мир»_ в лице __директора Сидорова Т.Н., действующего на основании _устава, в дальнейшем именуемое «Арендатор», с другой стороны, заключили настоящий договор о нижеследующем.

1. Предмет договора

1.1 Комитет по управлению имуществом «Бункер» сдает, а Арендатор принимает в аренду здание (сооружение), расположенное по адресу: г. Москва ул. Чикалова д. 135 2 – 3 этаж_ общей площадью 456 кв. м.

Площадь земельного участка, где расположено здание (сооружение) и прилегающая к нему территория, составляет 6700 га.

1.2 Здание (сооружение) будет использовано под: складские помещения_ (цель использования)

1.3 Срок действия договора аренды устанавливается: начало – « _30_» марта 2007 г.; конец - «_11_» июня__2009 г.

1.4 Сдача здания (сооружения) в аренду не влечет передачу права собственности на него. Выкуп арендного здания (сооружения) может быть осуществлен только с разрешения Комитета в установленном законодательством РФ порядке.

1.5 По истечении срока Договора Арендатор, надлежащим образом исполнивший свои обязанности по Договору, имеет при прочих равных условиях преимущественно перед другими лицами право на заключение договора на новый срок.

1.6 Оценочная стоимость на момент сдачи в аренду здания (сооружения) уточняется Балансодержателем в течение трех месяцев с учетом фактического состояния объекта аренды, результатов инвентаризации, реально складывающихся цен, а также других факторов, влияющих на оценку стоимости.

1.7 За пределами исполнения обязательств по настоящему Договору Арендатор полностью свободен в своей деятельности.

1.8 Споры, возникающие при исполнении настоящего договора, рассматриваются в судебном порядке.

2. Обязанности сторон

Комитет обязуется:

2.1.1. С согласия Балансодержателя предоставить Арендатору соответствующее здание (сооружение).

2.2 Балансодержатель обязуется:

2.2.1. В пятидневный срок передать соответствующее здание (сооружение) Арендатору по приемо-сдаточному акту.

2.2.2. В трехмесячный срок провести инвентаризацию здания (сооружения) для выполнения требований, содержащихся в п. 1.6 настоящего договора.

2.3 Арендатор обязуется:

2.3.1. Использовать здание (сооружение) исключительно по прямому назначению, указанному в п. 1.2 настоящего Договора.

2.3.2. Содержать арендуемое здание (сооружение) в полной исправности и образцовом санитарном состоянии, выделять для этих целей необходимые ассигнования. Аналогичные требования распространяются на прилегающую к зданию (сооружению) территорию.

2.3.3. Не допускать никаких перепланировок арендуемого здания.

3. Платежи и расчеты по договору

3.1 Размер арендной платы устанавливается на срок действия договора.

3.2 При подписании Договора на сумму 310000 руб. в год за указанное в п. 1.1 здание (сооружение) Арендатор оплачивает Комитету и Балансодержателю арендную плату 500000 руб. за каждый квартал вперед с оплатой 5 числа первого месяца каждого квартала.

3.3 Арендная плата может быть пересмотрена досрочно по требованию одной из Сторон в порядке, определенном в п. 1.6 настоящего Договора, в случаях изменения устанавливаемых централизованно цен и тарифов и в других случаях, предусмотренных законодательством РФ, но не чаще одного раза в год.

4. Ответственность сторон

Ответственность Балансодержателя:

4.1.1 За непредставление в пятидневный срок по вине Балансодержателя здания (сооружения), указанного в п. 1.1 настоящего Договора, Балансодержатель уплачивает пени в размере 22 % суммы годовой арендной платы за каждый день просрочки.

4.2 Ответственность Арендатора:

4.2.1 В случаях невнесения Арендатором платежей в сроки, установленные данным Договором, начисляется пеня в размере 3 % просроченной суммы за каждый день просрочки.

4.2.2 За невыполнение какого – либо обязательства, предусмотренного настоящим Договором, Арендатор уплачивает Комитету и Балансодержателю неустойку в размере до 13 % годовой арендной платы.

Юридические адреса, банковские реквизиты и подписи сторон

Приложение 3

Оформление счета – фактуры

СЧЕТ – ФАКТУРА № 056 от «04» февраля 2007 г. (1)

Продавец Ильин Константин Петрович (2)

Адрес г Новокуйбышевск; ул. Успенского; д. 34 (2а)

ИНН / КПП продавца 88146578456/567890564 (2б)

Грузоотправитель и его адрес Ильин К. П. г НКБШ.; ул.Успенского; д.3 (3)

Грузополучатель и его адрес Коркин В. Н. г Самара; ул. Куйбышева; д.134 (4)

К платежно – расчетному документу № 027 от 01.02. 2007 года (5)

Покупатель Коркин Василий Николаевич (6)

Адрес г Самара; ул. Куйбышева; д. 134 (6а)

ИНН / КПП покупателя 67845367584/678556789 (6б)

| Наименование товара (описание выполненных работ, оказанных услуг) | Единица измерения | Количество | Цена (тариф) за единицу измерения | Стоимость товаров (работ, услуг), всего без налога | В том числе акциз | Налоговая ставка | Сумма налога | Стоимость товаров (работ, услуг) всего с учетом налога | Страна происхождения | Номер грузовой таможенной декларации |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| кирпич | т. | 50 | 943.00 | 4.715.00 | - | 0 | 0.0 | 4.715.00 | р. | - |

| Всего к оплате Четыре тысячи семь сот пятнадцать рублей | 0.0 | 4.715.00 |

| |||||||

Руководитель организации ______________ Черкасова М. И.

(подпись) (Ф. И. О.)

Главный бухгалтер ______________ Мельникова О. И.

(подпись) (Ф. И. О.)

Приложение 4

«Регистр учета операций приобретения имущества,

работ, услуг, прав»

| № | Наименование показателя | Источник информации |

| 1. | 17.01.2007 г. | Первичный документ |

| 2. | В аренду | Первичный документ |

| 3. | Договор аренды | Первичный документ |

| 4. | Расходы на содержание переданного по договору аренды имущества | Первичный документ |

| 5. | Сдача в аренду имущество | Первичный документ |

| 6. | 500000 руб. | Первичный документ (с учетом корректировок, предусмотренных Кодексом) |

| 7. | 3 | Первичный документ |

| 8. | Арендованное имущество | Первичный документ (накладная, акт, иные источники информации) |

| 9. | 19.01.2007 г. | Первичный документ (иные источники информации) |

| 10. | Договор | Первичный документ (иные источники информации) |

Приложение 5

«Регистр учета расходов по оплате труда»

| № | Наименование показателя | Источник информации |

| 1. | Сидоров М. П. 12 | Первичный документ |

| 2. | Арендодатель | Первичный документ |

| 3. | 02.03.2007 г. | Первичный документ |

| 4. | По оплате труда | Первичный документ |

| 5. | 6.720 руб. | Первичный документ |

| 6. | Выплата заработной платы работнику | Первичный документ |

| 7. | 12000 руб. | Первичный документ |

Приложение 6

«Регистр учета начисления налогов и сборов, включаемых в состав расходов»

| № | Наименование показателя | Источник информации |

| 1. | Налог на прибыль | Законодательство |

| 2. | 17.03.2007 г. | Первичный документ |

| 3. | Стоимостная | Первичный документ |

| 4. | 15 % | Определяется в соответствии с законодательством |

| 5. | 34.356.00 коп. | Расчет |

Список литературы

1. Федеральный закон от 15 декабря 2001 г. № 167 «Об обязательном пенсионном страховании в РФ» // СЗ РФ, № 129, 2001.

2. Федеральный закон от 04 мая 2003 г. № 29 «О лизинге» // СЗ РФ, № 5, 2003.

3. Федеральный закон от 29 мая 2002 г. № 57 «Об определении даты внереализационных доходов» // НК РФ часть вторая, 2006.

4. Письмо Минфина РФ от 3 января 2001 г. № 04 – 04 – 07 / 2 «Об аренде имущества» // Основные нормативные акты по налоговому отчету, 2003.

5. Постановления правительства РФ от 5 августа 2004 г. № 552 «Об утверждении положений о составе затрат на производство и реализацию продукцию» // Собрание актов Президента и Правительства РФ, № 9, 2004.

6. Гражданский кодекс РФ. Часть первая и вторая. – М.: ОМЕГА, 2007.

7. Налоговый кодекс РФ. Часть первая и вторая. – М.: ОМЕГА - Л, 2007.

8. Витрянский В. В. Договор аренды и его виды - М.: «СТАТУС», 2007.

9. Витрянский В. Расторжение (изменение) договора аренды // Хозяйство

и право. 2004 № 11.

10. Гражданское право: в 2 т. Том 2. Полутом 1: Учебник / 2-е изд.

перераб. и доп. Под ред. д.юр.н., профессора Е.А. Суханова, 2006.

11. Аранович В.П. Бухгалтерский учет: Учебное пособие. – М: Юрист,

2007.

12. Беседин Д.Р., Горелова Т. В. Сборник типовых договоров: с комментариями. – М: Тихомиров, 2006.

13. Багданов П.И. Бухгалтерский учет. – М:. Трофи, 2006.

14. Крошинов А.Л. Бухгалтерский и налоговый учет. – М: ЭКСМО,

2007.

15. Кошинов В.Я. Налоговый учет: пособие для бухгалтера. – М.:

КНОРУС, 2007.

16. Матвеев С.Ю. Организация и ведение налогового учета. – М.:

Налоговый вестник, 2006.

17. Морозова Ж.А. Риэлтерские организации: бухгалтерский учет и

налогообложение. – М.: Вершина, 2006.

18. Оглоблина О.М. Аренда и купля – продажа недвижимости - М.: Изд.

на Тихомирова М.Ю., 2005.

19. Худалеев В.В. Налоги и налогообложение: Учебное пособие. – М.:

ФОРУМ; ИНФРА – М, 2007.

20. Юсаев Р.А. Регистры налогового учета. – М:. Москва, 2006.

[1] Кошинов В. Я. Налоговый учет: пособие для бухгалтера. – М.: КНОРУС, 2007. – С. 57.

1 Морозова Ж. А. Риэлтерские организации: бухгалтерский учет и налогообложение. – М.: Вершина, 2006. – С. 323.

1 Аранович В.П. Бухгалтерский учет: Учебное пособие. – М:. Юрист, 2007. – С. 98.

1 Крошинов А. Л. Бухгалтерский и налоговый учет. – М:. ЭКСМО, 2007. – С. 178

1 Багданов П. И. Бухгалтерский учет. – М:. Трофи, 2006. – С. 107.

1 Налоговый кодекс РФ Ч. 2, гл. 30. ст. 374.

1 Федеральные закон от 29 мая 2002 г. № 57 «Об определении даты внереализационных доходов» // НК РФ част вторая, 2006.

1 Кошинов В. Я. Налоговый учет: пособие для бухгалтера. – М.: КНОРУС, 2007. – С. 85.

1 Налоговый кодекс РФ Ч. 2, гл. 21. ст. 164

1 Худалеев В. В. Налоги и налогообложение: Учебное пособие. – М.: ФОРУМ; ИФРА – М, 2007. – С. 203.

1 Федеральные закон от 15 декабря 2001 г. № 167 «Об обязательном пенсионном страховании в РФ» // СЗ РФ, № 129, 2001.

Похожие работы

... . Поскольку в НК РФ не говорится, что эта норма касается только лизингодателя, ею должен руководствоваться и лизингополучатель (п. 1 ст. 257 НК РФ). 2. Бухгалтерский учет лизинговых операций в ОАО «МЕДТЕХНИКА» 2.1 Краткая организационно-экономическая характеристика ОАО «МЕДТЕХНИКА» Открытое акционерное общество «МЕДТЕХНИКА» является правопреемником государственного унитарного предприятия ...

... сети для автоматизации первичных документов и сбора информации. Повышение квалификации бухгалтеров предприятия, при необходимости, дополнительное обучение. Предложенные мероприятия по совершенствованию бухгалтерского и налогового учета затрат и формирования себестоимости продукции могут дать положительный экономический эффект при внедрении в ОАО НАК «Азот». Список литературы 1. ...

... ) на последнее число отчетного (налогового) периода в зависимости от того, что произошло раньше. 3. Сравнение отражения расходов организации в бухгалтерском и налоговом учете 3.1 Понятие расходов и порядок их признания В бухгалтерском учете определение расходов организации содержится в пункте 2 ПБУ 10/99. в соответствии с данным определением расходами организации признается уменьшение ...

... после того, как будут прокомментированы особенности разработки первичных документов налогового учета (ориентировочно — в конце текущего года). 3. АУДИТ КАССОВЫХ ОПЕРАЦИЙ Аудит это независимая экспертиза финансовой отчетности, ведения бухгалтерского учета, соответствие хозяйственных и финансовых операций законодательству РФ. Экспертиза завершается составлением аудиторского заключения. Аудит ...

0 комментариев