Навигация

Налоговый потенциал региона

3. Налоговый потенциал региона

3.1 Методы расчета налогового потенциала региона

Для расчета налогового потенциала региона используют два основных метода: метод репрезентативной налоговой системы и метод, основанный на косвенной оценке потенциальных налоговых обязательств налогоплательщиков.

Метод репрезентативной налоговой системы (РНС) – представляет собой прогнозирование (или оценку) потенциальных налоговых поступлений бюджета региона с помощью применения стандартных (или средних по стране) налоговых ставок к соответствующим налоговым базам. При этом данные о размере налоговой базы в регионе предоставляются налоговыми органами государства. Результатом оценки в соответствии с данным методом является объем возможных налоговых доходов, который получал бы регион в случае, если бы он применял на своей территории типичную (репрезентативную) налоговую систему. При этом налоговый потенциал может оцениваться отдельно по каждому виду налоговых доходов, исходя из соответствующей налоговой базы и средней налоговой ставки. Таким образом, в основе метода репрезентативной налоговой системы лежит оценка способности региональных властей обеспечивать уплату в бюджет налоговых платежей, начисленных на декларируемую налогоплательщиками и выявленную налоговыми органами налогооблагаемую базу.

Второй метод расчета регионального налогового потенциала основывается на косвенной оценке потенциальных налоговых обязательств налогоплательщиков региона при условии применения региональными властями средних по стране налоговых усилий. Такой расчет основывается на оценке налоговой базы как производной от одного или нескольких макроэкономических показателей, характеризующих конечный доход в регионе. Другими словами, оценка налогового потенциала с применением данного метода базируется на том, что все налоговые платежи, несмотря на используемую базу налогообложения, в конечном итоге выплачиваются из доходов налогоплательщиков, и налоговой базой в регионе в широком понимании этого термина (то есть для всей совокупности региональных налогов либо налогов, зачисляемых в региональные бюджеты) является совокупный региональный доход – независимо от того, взимаются ли налоги с дохода в момент его получения (налоги на прибыль и доход) или его использования (налоги с продаж и акцизы). Таким образом, метод оценки налогового потенциала на базе макроэкономических показателей основан, в противоположность методу РНС, на оценке способности региональных властей мобилизовать налоговые доходы, исходя из способности налогоплательщиков уплачивать определенные суммы налогов, исчисленных на основании средней доли налоговых изъятий в конечном доходе на территории субнациональных административно-территориальных образований.

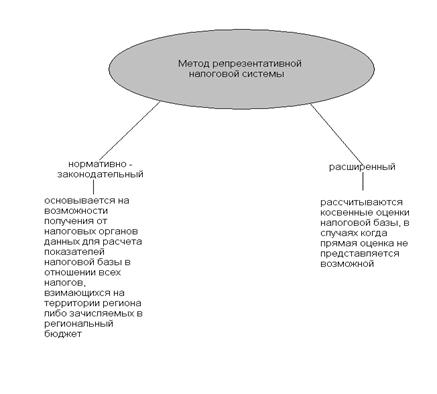

Оценка регионального налогового потенциала на основании метода репрезентативной налоговой системы, в свою очередь, подразделяется на несколько методов, которые отличаются друг от друга подходами к оценке налоговой базы в регионе (см рис 1).

Практика стран с многоуровневой бюджетной системой, использующих метод репрезентативной налоговой системы для оценки налогового потенциала, показывает, что совершенствование данного метода приводит к использованию для оценки налогового потенциала территорий преимущественно косвенных методов оценки налоговой базы.

Следует отметить, что при использовании косвенных оценок метод репрезентативной налоговой системы по своей сути становится близок методу использования макроэкономических показателей к оценке налогового потенциала, однако основное различие между ними состоит в том, что при использовании метода макроэкономических показателей моделирование потенциальных налоговых поступлений осуществляется без учета особенностей налоговых баз и ставок отдельных налогов, в то время как метод оценки с помощью репрезентативной налоговой системы исходит из необходимости как можно более точной оценки налоговой базы по каждому из основных бюджетообразующих налоговых источников с учетом соответствующих особенностей взимания данных налогов и налоговых ставок.

Вместе с тем существует определенная условность в разграничении указанных двух методов: если оценка налогового потенциала по методу репрезентативной налоговой системы исходит из расчета налоговой базы с постепенным агрегированием показателей, характеризующих налоговую базу, при переходе к косвенной оценке потенциальных налоговых обязательств, то оценка с применением макроэкономических показателей основывается на использовании единственного макропоказателя в качестве характеристики базы для всех налогов в регионе с постепенным дезагрегированием используемой характеристики с учетом особенностей взимания отдельных налогов в случае получения неудовлетворительных результатов оценок на основании агрегированного показателя.

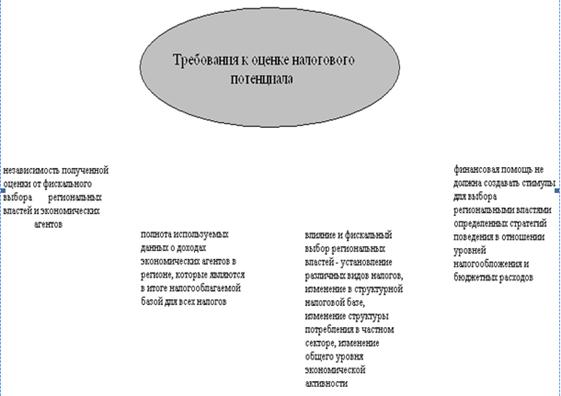

Рассмотрим некоторые требования к оценке налогового потенциала регионов, а также преимущества и недостатки перечисленных методов с точки зрения различных критериев эффективности их применения.

Среди возникающих проблем при оценке налогового потенциала следует также выделить экспорт налогового бремени, который определяется как прямое или косвенное налогообложение нерезидентов данного региона. Следует отметить, что ни один из методов оценки налогового потенциала не в состоянии полностью учесть экспорт налогового бремени. Тем не менее, оценка по методу репрезентативной налоговой системы в большей степени способна учесть подобный экспорт, так как при оценке налоговой базы используются данные налоговой отчетности, позволяющие выделить экспортируемое налоговое бремя из общей суммы налога.

Одной из главных задач методики оценки налогового потенциала и распределения финансовой помощи состоит в том, что она не должна создавать стимулы для выбора региональными властями определенных стратегий поведения в отношения уровней налогообложения и бюджетных расходов.

По проблемам оценки налогового потенциала выделяются три вида стимулов:

· стимулы по применению налоговых ставок;

· стимулы по оказанию влияния на налоговые базы;

· стимулы по принятию стратегии недобросовестного поведения (moral hazard).

Несмотря на необходимость устранения перечисленных недостатков из методик, сама методика должна оставаться достаточно простой и понятной для использования. Помимо экономической эффективности, требования к прозрачности и открытости процедуры межбюджетного выравнивания, требование простоты и понятности остается одним из важнейших условий, необходимых для успешного функционирования системы межбюджетных отношений.

Использование в чистом виде метода репрезентативной налоговой системы для оценки налогового потенциала российских регионов не представляется возможным вследствие ограниченности статистических данных по величине налоговой базы в регионах, а также недостоверности подобных данных. Использование методов оценки с помощью макроэкономических показателей в чистом виде для всего объема налоговых платежей, поступающих в бюджеты субъектов Федерации, также представляется малоэффективным вследствие как высокой степени межрегиональной дифференциации структуры налоговых доходов, сложности российской налоговой системы, так и несовершенства статистической отчетности в России.

Заключение

К сожалению, показатели налогового потенциала, собираемости налогов и сборов, а также методика расчета налоговой базы, на основе которых определяются задания по поступлению доходов в бюджетную систему, до сих пор не являются признанными экономико-статистическими показателями. Неопределенный статус этих показателей снижает эффективность налогово-бюджетного процесса, хотя, например, падение среднего показателя собираемости даже на несколько процентов влечет за собой значительный недобор налогов. Именно поэтому показатели налогового потенциала и собираемости налогов, методы их оценки должны рассматриваться в качестве полноправных инструментов бюджетно-налогового планирования и статистического учета.

Следует также обратить внимание на необходимость совершенствования существующей схемы отчетности, которая предлагает отражение сальдированного результата поступления налогов и сборов и возмещения на счета плательщика налогов, пеней и штрафов. Это ведет к искажению показателей о суммах мобилизованных налогов и сборов и, следовательно, данных о работе налоговых органов по сбору налоговых платежей.

Предлагаемый экономический подход к анализу налогового потенциала позволит более обоснованно подходить к определению контрольных показателей по мобилизации налогов и сборов в федеральный бюджет и выравниванию налоговой нагрузки. Таким образом, в рамках проводимой ФНС России политики по переносу налоговой нагрузки с производственного сектора на потребительский будет обеспечен более взвешенный и целенаправленный подход, способствующий укреплению финансового положения реального сектора экономики и созданию условий для обеспечения надежной базы налоговых поступлений.

Список используемой литературы:

1. Налоговый Кодекс РФ Принят Государственной Думой 16 июля 1998 года Одобрен Советом Федерации 17 июля 1998 года

2. Гражданский Кодекс РФ Принят Государственной Думой21 октября 1994 года

3. Таможенный Кодекс РФ Принят Государственной Думой 25 апреля 2003 года Одобрен Советом Федерации 14 мая 2003 года

4. Богачева О.В. Бюджетные взаимоотношения федерального центра и субъектов Российской Федерации // Регион: экономика и социология. 1999. N 1.

5. Боровикова Е.В. Налоговое и бюджетное планирование в субъектах Российской Федерации и муниципальных образованиях: теория и практика. М.: Издательско-торговая корпорация "Дашков и Ко", 2007. 336 с.

6. Вигандт Л.С. К оценке доходных возможностей муниципальных образований депрессивных регионов России // Проблемы современной экономики. 2004. N N 1 - 2.

7. Дзагоева М.Р. Институциональный подход к исследованию налогового потенциала и налогового бремени // Вестник финансовой академии. 2004. N 1. С. 56 - 65.

8. Житкова Е. Согласование интересов муниципальных образований и субъектов Российской Федерации на основе применения программно-целевого подхода: опыт Краснодарского края // Муниципальная экономика. 2006. N 4. С. 2 - 14.

9. Кадочников П., Луговой О. Моделирование динамики налоговых поступлений и оценка налогового потенциала территорий. М.: ИППП, 2001.

10. Клисторин В.И., Сумская Т.В. Анализ межбюджетных отношений в интересах общественности (на примере муниципальных образований Новосибирской области) // Прикладной бюджетный анализ: методика и подходы. СПб., 2002. 272 с.

11. Коломиец А.Л. Анализ концептуальных подходов и методов оценки налогового потенциала региона // Налоговый вестник. 2000. N 2. С. 3 - 6

12. Кузьменко В.В., Ефимец Е.А. Институциональный подход к исследованию налогового потенциала и налогового бремени // Сборник научных трудов СевКавГТУ. Серия "Экономика". 2005. N 1.

13. Максимов А.В. Налоговый потенциал муниципального образования и пути его наращивания // Финансовые исследования. 2006. N 3. С. 37 - 38.

14 Матрусов Н.Д. Региональное прогнозирование и региональное развитие России. М.: Наука, 1995.

15 Мельник А.Д. Налоговый потенциал в зеркале русской истории // Налоговый вестник. 2000. N 3.

16 О социально-экономической программе "Государственная поддержка местного самоуправления в Камчатском крае на 2008 - 2010 годы": Закон Камчатского края от 22 апреля 2008 г. N 44: Принят Постановлением Законодательного Собрания Камчатского края 22 апреля 2008 г. N 102 // Официальные ведомости. 2008. 5 авг. N N 70 - 72.

17 Предложения по проекту методических рекомендаций по оценке налогового потенциала муниципальных образований // Материалы семинара-совещания по проблемам совершенствования межбюджетных отношений / Под ред. С.Н. Хурсевича. М.: Минэкономики России, 2000.

18 Селиверстов В.Е. Бюджетное регулирование финансовых потоков в трехуровневой системе "федеральный центр - субъекты Федерации - административные районы и муниципалитеты" в интересах сокращения региональной асимметрии // Проект Тасис: Региональная политика, направленная на сокращение социально-экономической и правовой асимметрии. Новосибирск. 2000. С. 445 - 476.

19. Сабитова Н.М. О понятии финансового потенциала региона и методологии его оценки // Финансы. – 2003. – №2.

20 Проблемы экономической оценки и использования национального богатства страны // Экономист. – 2001. – № 12.

21. Колесникова Н.А. Финансовый и имущественный потенциал региона: опыт регионального менеджмента. М.: Финансы и статистика, 2000.

22. Кириллова О.С. Экономический потенциал как база оценки налогового потенциала региона // Финансы и кредит. – 2005. – № 6.

23. "Налоги" (газета), 2008, N 39

24. "Налоги и налогообложение", 2007, N 7

25. "Налоги и финансовое право", 2009, N 6

26. "Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет", 2009,N 6

27. "Финансы", 2009, N 3

Похожие работы

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... налоговую систему России через призму системы налогов, остальные же взаимосвязанные аспекты будут отодвинуты на второй план. Как известно, налоговая система Российской Федерации состоит из трех групп налогов в соответствии с уровнями государственной структуры - федеральных налогов, региональных налогов (налогов республик в составе Российской Федерации, налогов краев, областей, автономной области, ...

... в течение налогового периода не позднее последнего числа месяца, следующего за истекшим отчетным периодом. 3. Значение и место местных налогов в налоговой системе Российской Федерации 3.1 Роль местных налогов Налоговым кодексом местных налогов способствует формированию единого экономического пространства на территории России, не затрудняет товародвижение и обеспечивает достижение ...

... Об этом свидетельствует и мировой опыт. Первая группа проблем - это совершенствование понятийного аппарата. Известно, насколько некорректны определения понятий, данные в действующем Законе “Об основах налоговой системы Российской Федерации”. В статье 2 этого закона таким разным понятиям как налог, сбор, пошлина, другой платеж дается одно общее определение, что противоречит правилам элементарной ...

0 комментариев