Навигация

Методы планирования и прогнозирования доходов бюджетов органов местного самоуправления

2.2 Методы планирования и прогнозирования доходов бюджетов органов местного самоуправления

Методы прогнозирования и планирования выражаются в способах и приемах разработки прогнозных и плановых документов и показателей применительно к различным их видам и назначениям.

Основой методики прогнозирования и планирования являются проведение аналитического исследования, подготовка базы данных, изучение и соединение информации в единое целое. Будущее во многом становится предсказуемым, если правильно и полно учитываются сложившаяся ситуация, факторы и тенденции, способствующие ее изменению в перспективе. Без этих предпосылок прогнозирование превращается в вероятностное гадание.

Для решения крупных комплексных задач применяются системный анализ и синтез. В качестве системы выступают народное хозяйство в целом, его сферы, части, отрасли, предприятия; бюджет, его доходы и расходы; выделяются подсистемы, входящие в систему более высокого порядка. Система предполагает целостность, единство своих элементов, которые взаимообусловлены и иерархически соподчинены. При системном анализе острее и непосредственнее обнажаются проблемы и выявляются способы их решения. Эффективность системного анализа обусловлена тем, что целое всегда больше суммы его частей.

Выделяются следующие стадии системного анализа: постановка задачи; определение целей и критериев оценки; структурный анализ факторов, тенденций, их взаимодействия; разработка концепции и вариантов развития системы. Факторы классифицируются на:

- связанные с общеэкономической ситуацией в стране;

- зависящие от деятельности непосредственно производителей;

- формируемые под воздействием рыночных отношений и государственного регулирования.

Каждый фактор обусловливает понижающую, повышающую или стабилизирующую тенденцию.

Анализ включает морфологический, по аналогии, регрессивный, корреляционный, группировки, расчет индексов и другие приемы исследования. Морфологический анализ позволяет получать систематизированную информацию по всем возможным решениям проблемы и предполагает полное и всеобщее знание об объекте. В результате такого анализа вырабатывается новая информация, разные комбинации параметров (их варианты), альтернативные способы их достижения.

Прогнозирование по аналогии базируется на законах формальной логики, логических конструкциях, устанавливающих схемы умозаключений. Основные законы: непротиворечивость, исключение третьего, двойное отрицание и т.д.; логические конструкции: «если, то», «или», «либо», «неверно, что» и др. Историческая аналогия является одним из самых древних методов прогнозирования.

Регрессивный анализ предусматривает исследование зависимостей определенной величины от других величин. Используется при прогнозировании сложных многофакторных объектов в среднесрочной и долгосрочной перспективе при наличии показателей за ряд лет.

Корреляция (парная и множественная) устанавливает взаимосвязи между разными показателями, тенденциями, их взаимное влияние. Парная корреляция характеризует взаимосвязь между двумя, а множественная – между несколькими показателями.

Анализ ситуации в стране проводится с помощью наиболее важных и всеохватывающих макроэкономических показателей: валовой внутренний продукт (ВВП), инфляция, качество жизни, занятость и др.

Валовой внутренний продукт служит системообразующим показателем, все другие показатели отражают его изменения. При стабильном росте ВВП стране не страшны ни дефицит бюджета, ни госдолг. Экономика деградирует при отсутствии роста, при неизменном ВВП опасны госзаймы, так как возвращать долги будет нечем. Это и должно быть учтено при социально-экономическом прогнозировании и планировании.

Анализируются также перспективы действия таких факторов, как демографическая ситуация, состояние природных ресурсов, национальное богатство, научно-технический потенциал, социальная структура общества, внешнее положение страны. Проводится комплексный анализ состояния каждой отрасли во взаимосвязи с общим социально-экономическим положением в стране и регионе, выявляются устойчивые тенденции и факторы, влияющие на их направления.

Прогноз строится на основе исходных данных и предположений о будущем. Его качество определяется надежностью информации и обоснованностью предстоящих изменений в направлении факторов и тенденций. Исходные данные должны содержать неопровержимые с позиции сегодняшнего дня факты, утверждения. Обоснование предположений о будущем является наиболее сложной стадией прогнозирования. В условиях рынка предположения не являются определенными и однозначными.

Чтобы предвидеть возможные варианты и оценить будущую ситуацию в целом, используются соответствующие методы прогнозирования.

Метод экстраполяции применяется при стабильности системы, устойчивости явлений, когда динамика процессов, показателей в перспективе определяется тенденциями их изменения в прошедшем периоде. Предполагается, что развитие идет непрерывно, гладко, силы прошлого в состоянии контролировать будущее. Прогноз становится проекцией прошлого в будущее.

Будущее воспроизводит прошлое только в случаях, если в прогнозном периоде не будут действовать факторы, влияние которых изменит характер тенденций прошедших лет. Поэтому нужно иметь информацию об устойчивости тенденций за срок, в 2-3 раза превышающий срок прогнозирования.

Важным элементом экстраполяции является анализ временных рядов, обработка ретроспективного ряда. Временной ряд содержит изменяющиеся, упорядоченные во времени показатели и характеристики. Результат во многом зависит от того, за какой период построен ряд, сколько лет велось наблюдение.

Обработка временного ряда включает сглаживание и выравнивание, поиск коэффициентов, минимизирующих отклонения. Применяют методы скользящего среднего и экспоненциального сглаживания.

Метод скользящего среднего предполагает, что следующий во времени показатель по своей величине равен средней за последние месяцы (годы) величине, например средней за последние 3 месяца. Прогноз при экспоненциальном сглаживании определяется как сумма фактических и прогнозных данных за период, взвешенных с помощью специальных коэффициентов, определяемых статистическим путем.

Метод экспертной оценки базируется на рациональных доводах и интуиции высококвалифицированных специалистов (экспертов), обработке их информации о прогнозируемом объекте.

В качестве экспертов используются экспертные комиссии и советы органов власти, научные советы институтов, отдельно взятые лица. Одно из основных условий – они не должны быть заинтересованы в результатах экспертизы. Для экспертной оценки определяется состав экспертов; разрабатывается процедура экспертизы (опрос, шкала оценок, способы выявления коллективного мнения, анализ результатов). Экспертиза может быть индивидуальной и коллективной и выражаться в форме докладной записки, сценария, интервью и т.д. Индивидуальная экспертиза осуществляется путем выявления мнения экспертов, не связанных между собой.

Коллективная экспертиза проводится разными способами: созданием комиссий, где согласуются мнения; проведением мозговой атаки, т.е. коллективного решения проблемы на основе спонтанной лавинообразной генерации новых идей.

Для надежности экспертных оценок нужно выполнение по крайней мере двух условий: наличие высококвалифицированных экспертов и обеспечение объективности, независимости их мнений.

Нестабильность в обществе, экономике затрудняет применение экстраполяции и экспертной оценки в прогнозировании.

Нормативный метод применяется для расчета и прогнозных и плановых показателей. Нормы и нормативы разрабатываются заранее на законодательной или ведомственной основе. Норма – это максимально допустимая величина. Норматив – соотношение элементов производственного процесса (составляющая нормы).

В прогнозировании используются более обобщенные, а в планировании более конкретные нормы. Нормы закладываются практически во все сколько-нибудь значимые показатели. Более того, доведение норм и нормативов заменяет установление абсолютных показателей, т.е. объемов.

Нормы и нормативы подразделяются на ресурсные, экономические, социальные. При необходимости они конкретизируются и дифференцируются по отдельным направлениям, объектам, регионам.

Наличие норм и нормативов позволяет определять прогнозные и плановые показатели на основе прямого счета.

С помощью нормативов регулируются как рыночная, так и внерыночная, в основном непроизводственная, сферы. В рыночной сфере применяются нормативы налоговых и других обязательных платежей и отчислений, резервных фондов, резервные требования, продолжительность рабочего дня, недели, отпуска и др. В непроизводственной сфере используются нормативы по минимальной пенсии, расходов на образование, здравоохранение, жилищно-коммунальное обслуживание и другие, обеспечиваемые за счет государственного и местных бюджетов.

Этот метод дает возможность объективно оценить потребности отраслей в финансовых ресурсах, создать реальные условия заинтересованности и ответственности в сберегательном и эффективном использовании финансовых ресурсов. В условиях рыночной экономики этот метод имеет особенное значение, именно нормативный метод планирования финансовых ресурсов позволяет предусмотреть стратегические потребности в финансовых ресурсах.

Его эффективность зависит от:

- согласования методик определения норм и нормативов на всех уровнях в разные годы;

- комплексности планирования по всех разделах, параграфах и статьях бюджетной классификации и по отраслях народного хозяйства;

- своевременного корректирования норм и нормативов, обоснованности методов их расчета;

- эффективности формирования и использования норм и нормативов.

Рядом с нормативным методом в условиях рыночных отношений важное значение имеет балансовый метод, который помогает сбалансировать источники ресурсов с запланированными расходами, установить взаимосвязь производственных и финансовых показателей, создать финансовые резервы.

Для наших условий наиболее оптимальным является соединение нормативного и балансового методов.

Практически вся система финансового планирования строится на балансовом методе. Каждый финансовый план составляется в виде баланса доходов и расходов. То есть пропорции определяются через сопоставление и увязку потребностей в финансовых ресурсах с источниками их формирования. При этом обязательным условием является сбалансирование финансовых ресурсов.

Так, основной финансовый план государства – бюджет – имеет доходную часть, или источники формирования (налоги, сборы и прочие поступления), и расходную часть, или направления средств(финансирование капитальных вложений, народного хозяйства, социально-культурной сферы и т.д.).

Исполнение финансовых прогнозов – обязательное условие работы всех предприятий и учреждений. Исполнение таких прогнозов значительно зависит от уровня организации производства и управления.

Несмотря на самостоятельность отдельных финансовых планов и движения финансовых ресурсов на разных уровнях хозяйствования, все они взаимоувязаны, т.к. являются обобщением разных сторон создания, распределения и перераспределения части стоимости совокупного внутреннего продукта.

Главное задание финансового планирования состоит в обеспечении оптимального соотношения между централизованными и децентрализованными фондами денежных средств.

Современная экономика требует совершенствования и развития финансового планирования на всех уровнях, повышение инициативы и ответственности всех сфер финансового аппарата в составлении и исполнении финансовых планов, что противоречит выводам отдельных научных деятелей об отмирании института планирования. Отказ от планирования невозможен также в связи с необходимостью снижения инфляции.

Методы планирования показателей бюджета – прямые финансовые расчеты и балансовый, которые дополняют один другого. По каждому виду доходов или расходов определяют исходную базисную величину за период, предыдущий планового, а потом учитывая факторы, которые повлияют на показатель в периоде, который планируется, рассчитывают его уровень, При помощи балансового метода достигается согласование показателей бюджета с показателями общей величины финансовых ресурсов, доходов и расходов населения, с финансовыми планами министерств, ведомств и разных хозяйственных субъектов.

Бюджетное планирование – достаточно сложный и недостаточно разработанный в методическом плане процесс. Особенно это ощущается в условиях рыночных отношений, когда утратила свое значение система планирования, которая существовала раньше. Необходимость совершенствования бюджетного планирования обусловлена тем, что при разработке показателей бюджета закладывается тот механизм, который государство в полной степени может использовать для регулирования экономических и социальных процессов в народном хозяйстве.

Бюджетное прогнозирование – один из видов экономического прогнозирования и во времени может делится на кратко- и долгосрочное. Наиболее принятыми его методами являются: экстраполяция, моделирование, экспертные оценки. Последовательность работ при прогнозировании показателей бюджета: определение задач, целей; сбор и анализ информации; выбор модели прогнозирования; разработка рекомендаций для оптимизации решений, которые принимаются по данным прогнозных расчетов.

Метод моделирования социально-экономических процессов, используемый в прогнозировании и планировании, базируется на разработке экономико-математических моделей и решении задач с помощью электронно-вычислительных машин. Модели применяются чаще при краткосрочном планировании и прогнозировании, когда вероятность структурных изменений невелика.

Основу моделирования составляет прикладная математика, особенно ее разделы: линейное и оптимальное программирование, математическая статистика, теория игр, нелинейное (параметрическое, стохастическое и др.) программирование и т.д. Язык прикладной математики и статистики формализует экономические процессы и связи и выражает их условиями и уравнениями модели. Экономико-математическая модель обычно имеет форму компьютерной программы, включающей уравнения отношений переменных к определенному объекту.

Моделирование позволяет учитывать множество факторов, вскрывать взаимосвязи и выбирать наилучшие варианты и решения. Вместе с тем всякая модель отражает действительные явления ограниченно, в пределах заданных параметров, что необходимо учитывать при анализе результатов решения задач на ЭВМ.

Все рассмотренные методы планирования применяются в комплексе; нельзя обойтись каким-либо одним из них, так как каждый помогает решать одну сторону проблемы. Но во всех случаях при разработке балансов, целевых комплексных программ, проектов обязательно требуются научно обоснованные нормативы.

Действующие методы управления бюджетно-налоговой системой не только не помогают, а достаточно часто вредят усилиям предприятий и регионов в развитии производства, повышении его эффективности и увеличении доходов предприятий, отраслей и бюджета. Методы увеличения доходов бюджета носят в основном фискальный характер и недостаточно учитывают такие показатели, как эффективность использования ресурсов, объемы производства и реализации продукции и услуг, стоимостную, отраслевую и региональную структуру экономики, уровень рентабельности и интенсификации производства и инфляции.

Поэтому есть острая необходимость в совершенствовании действующих и разработке новых методов анализа, прогнозирования и планирования бюджетного процесса на разных уровнях экономики, которые способствовали оптимизации финансовых отношений и взаимосвязей, определению показателей и резервов увеличения доходов, принятия обоснованных решений на основании многовариантных расчетов.

Что касается качества прогнозирования налоговых поступлений, то его сегодня тяжело назвать удовлетворительным. Сравнение плановых показателей с фактическими свидетельствует о том, что реальность прогнозов, утвержденных на государственном уровне, относительно небольшая. По отдельным (основным) видам налогов за исследуемый период существует разбег между фактическими и прогнозными значениями (до 150% для годовых показателей). Значительные ошибки имеют место не только в традиционно сложном для прогнозирования налоге на добавленную стоимость (НДС), но и в налоге на прибыль предприятий и налоге с физических лиц.

Очевидно, что основная причина разбега плановых объемов поступлений с фактическими кроется в характере планирования, когда показатели рассчитываются не на основании реального потенциала налогообложения, а исходя из потребностей бюджета. Кроме того, сами методы прогнозирования строятся на сложной конструкции – прогноз на прогнозе. При этом совсем не учитывается одна из главных особенностей рыночной экономики – неопределенность спроса и, поэтому, уровня реализации продукции.

Еще одна проблема, касающаяся точности расчетов доходной части бюджета, связана с ее методикой. Рыночная экономика и возникновение субъектов хозяйствования различных форм собственности, а также нестабильность налогового законодательства существенно влияет на этот показатель бюджета. С одной стороны, потеря управляемости экономикой со стороны государства, выразившаяся в отсутствии финансовых планов субъектов хозяйствования негосударственных форм собственности, а также разрушение системы сбора экономической информации (ранее это осуществлялось по вертикали через плановые комиссии) не позволяет сделать точными расчеты предполагаемых поступлений в бюджет. С другой стороны, происходящие периодически изменения в налоговом законодательстве не дают возможности приблизить к максимальной точности расчеты доходов, так как неизвестна реакция предпринимателей, которые за это время продемонстрировали свою изобретательность в вопросе уклонения от уплаты налогов.

Таким образом, расчеты доходной части бюджета базируются на методике использования финансовых показателей, сложившихся или складывающихся фактически за предыдущий год с учетом инфляции и тенденций, наблюдаемых в макроэкономике.

Исследование методики, применяемой в финотделе в процессе планирования и прогнозирования доходов

Методологическая сторона планирования отражает совокупность принципов и методов планирования, т.е. инструментального познания и активного воздействия на социально-экономические процессы.

Методология планирования – система требований к построению плана. Она определяет основные принципы, методы и логику построения планов экономического и социального развития для различных временных периодов, звеньев и уровней, обеспечение взаимосвязи и преемственности этих планов.

Методика планирования – конкретные приемы и методы экономических, технико-экономических и экономико-математических расчетов, необходимых для разработки отдельных разделов и показателей плана, их координации и увязки, а также анализа и выполнения.

Финансовое планирование – планомерное управление процессами создания, распределения, перераспределения и использования денежных средств.

Финансовое планирование как субъективная деятельность людей только тогда даст положительные результаты, когда базируется на познании объективных закономерностей развития общества, тенденциях движения финансовых ресурсов, результативности предыдущих финансовых операций. Первоочередное значение в этом процессе имеет использование прогрессивных методов планирования, многовариантности расчетов на основании новейшей техники и высокой квалификации работников.

Важным направлением повышения эффективности работы финансовых органов местного уровня, относительно бюджетного процесса является совершенствование планирования доходной части бюджета.

В Калининском финотделе г.Донецка применяется следующая методика планирования и прогнозирования доходов бюджета. Планированием и прогнозированием доходов бюджета занимается отдел прогнозирования и контроля доходной части бюджета. Методика планирования состоит в разработке прогнозных расчетов поступления налогов и сборов на предстоящий период по Калининскому району г.Донецка. Для правильного расчета прогнозных показателей необходима следующая информация: данные о финансово-хозяйственной деятельности налогоплательщиков; уровень их платежеспособности; количество налогоплательщиков зарегистрированных в ГНИ Калининского района г.Донецка; статистические данные по Калининскому району и прочие данные.

На основании вышеперечисленной информации, а также при учете всех факторов влияющих на величину поступления доходов, рассчитываются прогнозные поступления по отдельным доходным источникам. Расчет прогнозных поступлений передается в горфинуправление для рассмотрения и утверждения. В горфинуправлении расчетные объемы доходов местных бюджетов, закрепленных для обеспечения исполнения делегированных полномочий определяются на основании коэффициента налогоспособности, который исчислен исходя из отчетных данных за 2006-2008 года о фактическом поступлении налогов, сборов (обязательных платежей), с учетом потерь закрепленных доходов в связи с предоставлением льгот плательщикам налогов согласно решениям местных советов, а также прогнозного объема доходов сводного бюджета Украины, определенного на основании основных прогнозных макропоказателей экономического и социального развития Украины на 2009 год.

Рассчитанные горфинуправлением прогнозные задания передаются в районный финотдел г.Донецка. Финотдел Калининского района г.Донецка рассматривает прогнозные показатели на предстоящий год, рассчитанные горфинуправлением. При необходимости финотдел просит пересмотреть некоторые показатели, предоставляет при этом письмо горфинуправлению, в котором конкретно объясняются причины несогласия. Если причины действительно являются объективными, горфинуправление пересматривает расчет отдельных прогнозных показателей и уточняет прогнозное задание по налогам, сборам и обязательным платежам.

Рассмотрим расчет отдельных поступлений налогов, сборов (обязательных платежей). Ниже приведен расчет прогнозных поступлений по подоходному налогу.

По состоянию на 01.01.2009 года в ГНИ Калининского района г.Донецка зарегистрировано 5913 предприятий, отчетность предоставляют 2916 предприятий – потенциальных плательщиков подоходного налога, на которых работает 54058 сотрудников.

Согласно статистической отчетности 1-ПВ, на 01,01,2009 г. по предприятиям основного круга:

- промышленности:

Среднемесячная заработная плата составляет 436,3грн. по 25 предприятиям с численностью 6800 человек.

Поступления подоходного налога по этим предприятиям составит 494,7т.грн. в месяц.

6800 * 72,75 = 494,7тыс.грн.

- строительства:

Среднемесячная зарплата 389,4грн. по 21 предприятию численностью 3700 человек.

Поступление подоходного налога составит 234,4тыс.грн.

3700 * 63,35 = 234,4тыс.грн.

Также 1008 предприятий, сдающих ф.8-ДР с нулевыми показателями, (потенциальные плательщики подоходного налога с численностью 2569 человек) начисляют заработную плату 118,0грн.

Подоходный налог составит 30,2тыс.грн.

2569 * 11,75 = 30,2тыс.грн.

Среднемесячная заработная плата трудящихся Калининского района г.Донецка остальных предприятий составляет 244,3грн., на которых работает 40989 человек:

54058 – (6800 + 3700 + 2569) = 40989

Среднемесячное поступление подоходного налога составит:

40989 * 34,35 = 1407,9тыс.грн.

Исходя из этого, ожидаемое поступление подоходного налога за месяц от юридических лиц составит 2167,2тыс.грн.

494,7 + 234,4 + 1407,9 + 30,2 = 2167,2тыс.грн.

Среднемесячное поступление подоходного налога от физических лиц 40,0тыс.грн.

Таким образом, среднемесячное поступление подоходного налога составит 2207,2тыс.грн.

2167,2 + 40,0 = 2207,2тыс.грн.

Ожидаемое годовое поступление составит 26,5млн.грн.

2207,2 * 12 = 26,5млн.грн.

Горфинуправлением рассчитано прогнозное задание на 2009 год по подоходному налогу исходя из фактического поступления 2008 года в сумме 21399тыс.грн. (75%) или 28532тыс.грн. в контингенте.

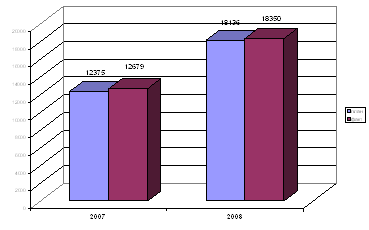

В 2008 году достигнут значительный рост фактического поступления подоходного налога по сравнению с 2007 годом в связи с тем, что:

● в результате усиленной работы РИК, управления труда, службы ГНИ, направленной на погашение задолженности по заработной плате прошлых лет (на 01.01.2008 года задолженность по заработной плате составляла 9,057млн.грн.) выплачена в течение года в сумме 8,5млн.грн., за счет чего дополнительно в бюджет поступило 2,125млн.грн., подоходного налога.

Сумма задолженности по заработной плате на 01.01.2009 года составит всего 2,0млн.грн., поступление подоходного налога в 2009 году от выплаты заработной платы составит 0,5млн.грн., что на 1,625млн.грн. меньше, чем в 2008 году.

Также необходимо при расчете прогноза по подоходному налогу на 2009 год исключить из налоговой базы поступлений 2008 года следующее:

● поступление подоходного налога от гражданина Нидерландов Кайзера Питера в сумме 134,3тыс.грн., выбывшего из числа плательщиков района в 2008 году;

● поступление по предприятиям, перешедшим в другие районы и закрывшимся составило – 365,5тыс.грн.

Итого 499,8тыс.грн.

Кроме того, проведенным анализом установлена тенденция темпов снижения количества вновь зарегистрированных предприятий. Так, в 2008 году сократилось количество регистрируемых СПД – юридических лиц по сравнению с 2007 годом на 21,1%.

В 2009 году снижение количества регистрируемых СПД – юридических лиц по сравнению с 2008 годом ожидается на 21,6%. Вместе с тем, снижается численность работающих на вновь регистрируемых предприятиях. Следовательно, нет оснований ожидать значительного поступления подоходного налога в 2009 году от вновь созданных плательщиков.

По админштрафам на 2009 год прогнозное задание горфу составляет 160,0т.грн. Фактическое поступление в 2008 г. составило 162,5т.грн. Согласно Бюджетного кодекса Украины в 2009г. в местный бюджет по данному показателю будут зачисляться только штрафы, которые налагаются исполнительными органами местных советов или созданными ими админкомиссиями. Поступление таких админштрафов в 2008г. составило 4,1т.грн. Следовательно прогнозное задание завышено на 155,0т.грн.

По плате за госрегистрацию СПД прогнозное задание на 2009г. составляет 105,0т.грн. Ранее в адресс горфу был направлен анализ поступлений платы за гос.регистрацию, согласно которого наблюдается снижение поступлений. Основной причиной является снижение количества регистрируемых юридических лиц, плата за регистрацию которых составляет 119грн. В тоже время отмечается рост регистрирующихся СПД-физических лиц, плата за регистрацию которых составляет 25,5грн. (т.е. в 4,7 раза ниже платы за регистрацию юридических лиц).

Поскольку до 2008г. 30% платы за регистрацию поступало на внебюджетный счет, следовательно при сравнении поступлений за 2005-2007гг. фактически отмечается снижение. Далее рассмотрим подробно расчет прогнозного поступления платы за регистрацию, а также проведем анализ поступления платы за регистрацию за 2007-2009гг.

Таблица 15. Анализ поступлений платы за регистрацию СПД

| Стоимость регистрации, грн. | Факт 2007г. | Ожидаемое выполнение за 2008 г. | Прогноз на 2009 г. | |

| Зарегистрировано субъектов предпринимательской деятельности: - юрид лиц; - физ. лиц. | 119,0 25,5 | 469 602 | 370 650 | 290 650 |

| Изменений: - в учредительные документы СПД-юр.лиц; - в свидетельства СПД-физ. лиц. | 35,7 7,66 | 299 42 | 380 70 | 400 70 |

| Выдано дубликатов свидетельств о государственной регистрации: - юр. лиц; - физ. лиц. | 11,90 2,55 | 14 21 | 25 12 | 25 20 |

| Получено средств за гос регистрацию СПД (тыс.грн.), (100%). | 89,3 | 82,0 | 80,0 |

Кроме того, согласно Закону Украины «О внесении изменений в Законы Украины о государственной регистрации субъектов предпринимательской деятельности» от 21.09.2007г. №1987-111 СПД, созданные в организационных формах, не предусмотренных Законами Украины, государственная регистрация которых проведена до вступления в силу настоящего Закона, обязаны привести организационную форму в соответствие с требованиями Законов Украины в течение пяти лет после вступления в силу настоящего Закона. При этом плата за перерегистрацию не взимается.

По поступлению процентов банка за пользование временно свободными бюджетными средствами прогнозное задание на 2009г. составляет 50,0т.грн.

За 2008год годовая ставка НБУ снизилась с 27% до 12,5%. Анализ ежемесячных поступлений показал, что во 2 полугодии снизилось поступление в 2,5 раза. Следовательно, прогнозное поступление по этому показателю на 2009г. составит до 20,0т.грн.

По плате за землю прогнозный показатель, рассчитанный горфу на 2009г. составляет 5796,0т.грн. (75%) или в контингенте 7728,0т.грн. Согласно направленного ранее в адрес горфу расчета ГНИ прогноз поступления платы за землю на 2009 год составит 7135,0т.грн., где учтена сумма начислений по ставкам согласно Проекта Закона «О госбюджете на 2009 год» и погашения недоимки прошлых лет в 2009 году. Следовательно, прогнозный показатель, рассчитанный горфу завышен на 593,0т.грн.

В приложении 8 рассчитано ожидаемое поступление платы за землю в 2009году. Так как денежная оценка земли в 2009 не проводилась, то на основании Проекта Закона «О госбюджете на 2009 год» начисление налога на землю в 2009 году проводилось с учетом коэффициента 3,03, т.е. при исчислении поступлений по этому источнику учтено, что по населенным пунктам, денежная оценка которых не проведена, ставки земельного налога, установленные частью второй статьи 7 Закона Украины «О плате за землю», увеличиваются в 3,03 раза.

Из приложения 8 видно, что начисление налога на землю на 2009год с учетом коэффициента 3,03 составляет 5815т.грн., поступление арендной платы – 953т.грн., погашение недоимки прошлых лет – 367т.грн.

Итого поступление:

5815+953+367=7135(т.грн.)

Расчет прогнозных поступлений по плате за патент на 2009 год по плательщикам, состоящим на налоговом учете в районе, представлен в приложении 4. При расчете учитываются следующие факторы: количество патентов выданных, среднемесячная стоимость 1 патента, ожидаемое количество приобретения патентов. Прогноз поступления на 2009 год по плате за патент всего – 1520 тыс.грн.

По плате за патенты рассчитанное горфу прогнозное задание на 2009 год составило 1750,8т.грн.

В прогнозных расчетах поступлений по этому источнику учтена плата за приобретение торгового патента на некоторые виды предпринимательской деятельности на 2009 год, которая исчислена в соответствии с основными положениями ЗУ «О патентовании некоторых видов предпринимательской деятельности» и постановления Кабинета Министров Украины от 08.06.98г. №826 с изменениями и дополнениями.

Расчет платы за торговый патент осуществлен с учетом объема поступления в прошлом году и динамики расширения сфер деятельности в розничной торговле, операций по торговле валютными ценностями и предоставлению услуг в сфере игорного бизнеса.

Фактическое поступление в 2008 году по сравнению с 2007 г. ниже на 50,9т.грн. Кроме того, с 1.01.02г. были аннулированы 16 патентов на игорный бизнес по 2 предприятиям, сумма поступлений по которым в 2008г. составила 17,5т.грн.

Из приложения 4 видно, что прогноз поступления по плате за патент на 2009г. по физическим лицам составит 260,0т.грн., т.к. количество патентов, выданных ГНИ физ. лицам на 1.12.01г. составляет 146 штук; среднемесячная стоимость одного патента для физ. лиц – 150грн.; ожидаемое количество приобретения патентов на 2009г. по физ. лицам – 135 штук. Прогноз поступления по плате за патент на 2009г. по физ. лицам составит 260,0т.грн. Прогноз поступлений по плате за патент по юридическим лицам – 1260,0т.грн. Итого прогноз поступления на 2009г. = 1520т.грн.

Расчет прогнозных поступлений по сбору с владельцев собак на 2009 год учитывает: ожидаемое количество владельцев собак, ставку сбора по 1 плательщику в год. Прогноз поступления сбора с владельцев собак на 2009 год равен 595 грн. Расчет представлен в приложении 5.

Расчет прогнозных поступлений по налогу с рекламы на 2009 год по Калининскому району представлен в таблице 16.

Таблица 16. Расчет прогнозных поступлений по налогу с рекламы

| 1. | Количество плательщиков по данным ГНИ по состоянию на 01.12.01г. | 39 |

| 2. | Среднемесячное начисление по плательщикам | 5,8 т.грн. |

| 3. | Прогноз поступления на 2009 год по налогу с рекламы | 70 т.грн. |

Расчет поступлений коммунального налога по ГНИ в Калининском районе представлен в приложении 9. Как мы видим, фактическое поступление на 2009 год составит 488,9т.грн. По сравнению с 2007 и 2008гг. наблюдается снижение поступления по следующим причинам: снижается количество предприятий с 2284 штук в 2007 году до 2170 – в 2008 году, т.е. на 114 предприятий; в 2009 году количество предприятий снижается до 2150, т.е. на 20 предприятий по сравнению с 2008 годом. Следующей причиной является снижение количества работающих: в 2008 году оно составило 25074 работающих, а в 2009 году – 23874 работающих, т.е. на 1200 работающих меньше. Поэтому поступление на 2009 год составит 488,9т.грн., т.е. на 15,2т.грн. меньше по сравнению с 2008 годом.

Поступление единого налога в 2009 году исчислены в соответствии с Указом Президента Украины от 28.06.99г. №746 «О внесении изменений в Указ Президента Украины от 03.07.98г.«Об упрощенной системе налогообложения, учета и отчетности субъектов малого предпринимательства» исходя из показателя уплаты этого налога в минувшем году и сложившейся тенденции увеличения доходов местных бюджетов по этому источнику. Объем поступлений определен по контингенту в размере 6162,7т.грн., в том числе в местный бюджет в размере 2650т.грн.

Таблица 17. Расчет прогнозных поступлений по единому налогу на 2009 год по Калининскому району

| 1. | Количество плательщиков единого налога (физ.лица) по состоянию на 01.12.01г. | 745 |

| 2. | Среднемесячная стоимость 1 свидетельства с учетом наемных работников (грн.) | 280 |

| 3. | Прогноз поступления единого налога (по физ.лицам0 на 2009 год (в контин.) (т.грн.), в т.ч. в местный бюджет (43%) | 1200 516 |

| 4. | Количество плательщиков единого налога (юр.лица) по состоянию на 01.08.01г. | 413 |

| 5. | Ожидаемое количество плательщиков на 01.01.02г. | 450 |

| 6. | Среднемесячное начисление по плательщикам (юр.лицам) по данным ГНИ, тыс.грн. | 0,84 |

| 7. | Прогноз поступления единого налога по юр.лицам на 2008 год (в контин.), тыс.грн., в т.ч. в местный бюджет (43%), тыс.грн. | 4962,7 2134,0 |

| 8. | Прогноз поступления единого налога на 2009 год всего (в контингенте), тыс.грн., в т.ч. в местный бюджет, тыс.грн. | 6162,7 2650 |

Расчет прогнозных поступлений по сбору за размещение объектов торговли на 2009 год по Калининскому району представлен в приложении 10. Из приложения видно, что прогноз поступления сбора за размещение объектов торговли на 2009 год составляет 128тыс.грн., ожидаемое количество плательщиков сбора на 01.01.2009г. – 315 шт.

Сведения о поступлении сбора за парковку представлены в приложении 11, где указываются данные о сумме сбора за парковку в 2007, 2008, 2009гг., количество дней работы в месяц, а также наименование парковок и стоянок.

В 2008г. сумма сбора парковки составила всего 7200грн., а в 2007г. – 3545,14грн., т.е. на 3654,9грн. больше по сравнению с 2007г. Прогноз на 2009г. составляет 8400грн., что на 1200грн. Больше по сравнению с 2008годом. Наибольшая сумма сбора перечислена АО «Дары садов»: по 2007г. – 1366,14грн., по 2008г. – 3000грн., по 2009г. – 3100грн. По прочим парковкам и стоянкам данные представлены в приложении 11.

Сведения о поступлении рыночного сбора за 2009 год отражены в приложении 12. Сумма рыночного сбора всего составила 745тыс.грн., в т.ч. сумма по автомотодрому = 231,4тыс.грн. На расчет суммы рыночного сбора влияют такие факторы: количество мест, ставка и сумма по продаже товаров, количество рынков всего.

Прогноз поступлений осуществляется в соответствии с действующим налоговым законодательством и Законом Украины «О государственном бюджете на 2009год.».

Анализ хода исполнения доходной части бюджета Калининского района осуществляется сотрудниками отдела прогнозирования доходов и контроля за выполнением доходной части бюджета. При этом составляется отчет об исполнении местного бюджета Калининского района. Результаты анализа отражаются в объяснительной записке к отчету об исполнении бюджета. В ходе анализа определяется процент выполнения доходной части бюджета, сумма недополученных средств, рассматриваются причины неполучения средств.

Похожие работы

... , используемые при выполнении дорожных работ и услуг, подложат сертификации в соответствии с законодательством Российской Федерации. Глава 2. Практика взаимодействия органов государственной власти и органов местного самоуправления в сфере дорожного строительства на примере Челябинской области. Пути совершенствования механизмов взаимодействия 2.1 Система управления дорожным хозяйством в ...

... самоуправления, предприятий, учреждений и организаций любых форм собственности по реализации планов и программ социально-экономического развития подведомственной территории. В статье 14 рассмотрены полномочия органов местного самоуправления в области регионального использования земли и других природных ресурсов; охраны природы. Статья 15 рассматривает полномочия органов местного самоуправления в ...

... 17 18 19 20 1 2 3 1. Администратор Код администратора заполняется в соответствии с перечнем главных распорядителей средств соответствующего бюджета. При этом обеспечивается идентичность указанного признака по доходам бюджета и источникам финансирования дефицита бюджета. По источникам, администрируемым федеральными органами государственной власти ...

... поступления); – От государственных внебюджетных фондов; – От государственных предприятий и учреждений; – От наднациональных организаций. Основная часть доходного потенциала государственного бюджета на 2008 год формируется за счет налоговых доходов, которые составляют около 81% от общей суммы поступлений в казну. И только 4,91% составили неналоговые доходы. В целом это свидетельствует о крайне ...

0 комментариев