Навигация

Разработка модели прогнозирования доходов местных бюджетов

2.3 Разработка модели прогнозирования доходов местных бюджетов

Важным направлением повышения эффективности работы финансовых органов местного уровня относительно бюджетного процесса является совершенствование прогнозирования доходной части бюджета.

Мы рассмотрим методику и модель планирования и прогнозирования подоходного налога с граждан. Данную модель можно использовать для расчета прогнозных показателей по любым видам налогов и платежей.

В своей прогнозно-аналитической практике органы местного самоуправления должны руководствоваться едиными положениями относительно расчета сумм сбора подоходного налога с граждан в соответствии с методиками прогнозирования поступлений платежа.

Прогнозированию предшествует анализ поступления подоходного налога с граждан, который включает:

- изучение уровней и динамики абсолютных и относительных показателей фактических поступлений его сумм;

- определение объемов и причин отклонений фактических показателей от утвержденных на предыдущий (допрогнозный) период;

- определение влияния различных факторов на объемы исполнения платежа, резервов его увеличения. При этом налоговыми органами в зависимости от уровня проводится изучение показателей в целом по стране, региону или регионах, по отдельным плательщикам и т.д. Следует отметить, что для плательщиков – юридических лиц целью анализа и прогнозирования платежа является изучение размеров влияния налоговых факторов на снижение затрат производства и обороту, увеличения прибыли и т.д.

Для анализа исполнения подоходного налога с граждан используются разные методы, в отдельности сравнения, регрессионный метод. Сравнением устанавливают общие и частные черты в изменениях поступлений сумм этого платежа. Регрессионный анализ дает возможность определить наиболее точные характеристики исполнения платежа, его действительные показатели. Графически устанавливают тенденции динамики показателя (во времени: по месяцам, годам).

Мы ведем расчет прогнозных показателей на основании поступлений подоходного налога с граждан за 2005 – 2008гг. в контингенте, т. е. рассчитываем 100% поступления налога. Это связано с ежегодным изменением нормативов отчислений от общегосударственных налогов и сборов. К примеру, на 2008 год в Калининский район г. Донецка поступит 7,4% подоходного налога от общей суммы (25% - область; 75% - город). Нормативы отчислений зависят от потребности в финансировании по данному району, т. е. чем выше потребность, тем выше норматив. Нормативы отчислений представлены в приложении 13. если нормативы постоянно меняются, то суммы фактического поступления подоходного налога с граждан в Калининский район сравнивать нельзя, поэтому для прогнозных расчетов мы берем поступления в контингенте, а потом рассчитываем часть, которая поступит непосредственно в Калининский район. Суммы фактических поступлений подоходного налога в контингенте представлены в приложении 14. Суммы фактических поступлений подоходного налога вместе с фиксированным налогом (90%) в местный бюджет г. Донецка (75%) представлены в приложении 15.

Для определения наличия автокорреляции в уровнях этого платежа применяем как универсальный критерий «Дарбина - Уотсона».

d =  ,

,

где Y - значение показателей динамического ряда;

t - порядковый номер показателя в динамическом ряде;

n - прогнозный период.

Возможные значения критерия прибывают в интервале 0 – 4. если автокорреляция отсутствует, то значение этого критерия колеблется в рамках числа 2.

Расчёт критерия производится с использованием таблицы.

Табл. 9. Расчёт данных для проверки автокорреляции.

млн. грн.

| № п/п | t | Yt | Yt+1 | Yt+1-Yt | (Yt+1-Yt)2 | Yt2 |

| 2005 | 1 | |||||

| 2006 | 2 | |||||

| 2007 | 3 | |||||

| 2008 | 4 | |||||

| Всего |

d ≤ 2

Если значение критерия значительно ниже числа 2, то из этого следует, что взаимосвязь между показателями существует.

Спецификой доходов населения является их определенная инерционность в ежегодном и помесячном повышении, т.е. взаимосвязь в динамике показателей предыдущих и последующих периодов, т.к. формирование фонда оплаты труда как любой экономический процесс является инерционным. Кроме этого для каждого следующего года базисным является фонд оплаты труда предыдущего года.

Поэтому, в любом периоде значение прогнозного показателя поступлений подоходного налога с граждан зависит от фактических его показателей предыдущих периодов. Безусловно, что на прогнозные показатели, когда сравнивать их с предыдущими, влияют разные факторы, те, которые действовали в предыдущие периоды, и новые, что проявляется в прогнозном периоде.

При прогнозировании поступлений подоходного налога сначала можно ограничится от действия новых факторов на прогнозный период, и определить тенденцию изменения этого показателя в предыдущих периодах и на прогнозируемый период.

Значение предыдущих периодов принимаются как факторные для расчёта прогнозных показателей.

Такие тенденции определяются с помощью методов статистического моделирования, в отдельности на основании уравнений регрессии, которые описывают взаимосвязь результативных факторов.

Математически зависимость показателя поступлений подоходного налога с граждан ПНt на прогнозируемый период (t) от фактических показателей предыдущих периодов отображается уравнением линейной зависимости, что выражается формулой:

ПНt = А0 + А1 * ПНt – 1 + А2 * ПНt – 2 + … + Ак * ПНt – к, (1)

где t – порядковый номер, период анализа;

к – прогнозируемый период, к =1,2,3…n;

ПНt – фактическое значение показателя подоходного налога с граждан для периода t;

ПНt – к – фактическое значение показателя подоходного налога с граждан в периоде t - k);

А0, А1, А2…Ак – коэффициенты регрессии.

Достаточной точности прогнозов можно достичь, если в расчётах принять, что k = 13, поэтому на практике целесообразно применять модифицированное уравнение:

ПНt = А0 + А1 * ПНt – 1 + А2 * t (2)

Прогнозируемое значение налога на (t + n) период

ПНt + n = А0 + А1 * ПНt + А2 * (t + n), (3)

где n – прогнозируемый период.

Коэффициенты регрессии А0, А1 и А2 находятся по методу наименьших квадратов.

Для оценки величины ошибки прогноза применяются различные методы анализа качества прогнозов, в отдельности абсолютные показатели ошибки. К таким показателям относится средняя относительная ошибка (Кп).

Для среднесрочных прогнозов (1-5 лет) при Кп, меньше, чем 10, полученные прогнозы будут иметь высокую точность; при Кп = (10-20) – хорошее качество; при Кп = (20-50) – удовлетворительное качество; при Кп больше чем 50 – качество неудовлетворительное.

Поэтому, для оценки объективности расчётов по уравнению (3) следует использовать величину среднего относительного линейного уравнения (Кп), которая вычисляется по формуле:

Кп = 1/j ![]()

![]() ,

,

где ПНt – фактическое значение показателя подоходного налога с граждан на период t;

ПНtp – расчетная величина показателя подоходного налога с граждан на период t.

Для примера расчета используем фактические поступления подоходного налога с граждан, которые приведены выше. Для выполнения расчетов используем таблицу.

С учетом определенных по таблице показателей имеем систему нормальных уравнений. Из системы уравнений получаем уравнение прогнозного значения подоходного налога с граждан:

ПНt = А0 + А1 * ПНt – 1 + А2 * t

На практике рассчитанные показатели могут корректироваться с учетом различных факторов. К таким, например, относятся выплата зарплаты во время выборной компании, переход налогоплательщиков на учет в другой район, изменение количества предприятий-налгоплательщиков, изменение количества работающих на предприятиях. Подробнее корректирование прогнозного поступления подоходного налога с граждан на 2009 год указано в пункте 2 на стр. 8. Кроме того, принимаются законодательные акты, например, относительно предоставления льгот по налогообложению доходов граждан и т. д.

Предложенная методика и модель может использоваться местными финансовыми органами для прогнозирования поступлений подоходного налога с граждан.

Глава 3. Практическое применение разработанной модели на базе финансового отдела Калининского района г.Донецка

3.1 Анализ доходов бюджета за 2006 – 2008 годы и плана на 2009 год. Исследование методики, применяемой в финотделе в процессе планирования и прогнозирования доходов

Проанализируем доходную часть бюджета Калининского района г.Донецка за 2006 – 2008гг. Вначале рассмотрим состав и структуру доходной части бюджета в разрезе по каждому году в отдельности, проанализировав плановые и фактические показатели, определим размеры отклонений плановых показателей от показателей фактического исполнения, а также определим причины этих отклонений по каждому из трех лет. Далее на основе полученных показателей проведем более масштабный анализ, путем сопоставления этих показателей между годами.

Предварительный анализ доходов Калининского района г.Донецка начнем с 2006 года. Для этого будут необходимы данные, отраженные в таблице 11.

Анализ отчета об исполнении бюджета за 2006 год

Из отчета об исполнении бюджета Калининского района г.Донецка за 2006г., а также из представленной ранее таблицы видно, что в целом по району план поступления налогов и сборов обеспечен на 126,5%, или сверх плана поступило 3490,7т.грн., т.к. утверждено по бюджету 2006г. всего доходов 13179,6т.грн., а исполнено за 2006г. – 16670,3т.грн., т.е. на 3490,7т.грн. больше.В то же время из 19 источников доходов за истекший период не выполнено 5 или 26,3%. В основном невыполнение плана на 452,2т.грн. получено с владельцев транспортных средств, в связи с изменением порядка и сроков прохождения техосмотра, с которым увязана уплата налога.

План по плате за воду, за патенты, проценты банка, прочие поступления не обеспечен из-за нереальности планирования.

Анализ отчета об исполнении бюджета Калининского района за 2007 годИсполнение местного бюджета Калининского района за 2007 год выглядит следующим образом:

по доходам – 20037,3тыс.грн.:

- общий фонд –18326,9тыс.грн.;

- специальный фонд – 1710,4тыс.грн.;

по расходам –19705,2тыс.грн.:

- общий фонд – 17986,6тыс.грн.;

- специальный фонд – 1718,6тыс.грн.

Рассмотрим данные по поступлению доходов в бюджет Калининского района г.Донецка в 2007 году, которые отражены в таблице 12.

Таблица 11. Структура доходной части бюджета в 2006 году (тыс.грн., %)

| Наименование статей доходов | План, тыс.грн. | % к итогу | Исполне- ние, тыс.грн. | % к итогу | % испол- нения плана | Отклоне ние, тыс.грн. | Отклоне ние, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Налоговые поступления | 12739,6 | 96,66 | 16234,3 | 97,38 | 127,43 | +3494,7 | 27,43 |

| Подоходный налог с граждан | 2549,0 | 19,34 | 2977,3 | 17,86 | 116,80 | +428,3 | 16,80 |

| Фиксированный налог | 350,0 | 2,66 | 496,2 | 2,98 | 141,77 | +146,2 | 41,77 |

| Налог на прибыль | 2662,5 | 20,2 | 4616,5 | 27,69 | 173,39 | +1954 | 73,39 |

| Сборы за использование природных ресурсов | 2990,9 | 22,69 | 3759,8 | 22,55 | 125,71 | +758,9 | 25,71 |

| Плата за землю | 2928,8 | 22,22 | 3694,5 | 22,16 | 126,14 | +765,7 | 26,14 |

| Внутренние налоги на товары и услуги | 2070,5 | 15,71 | 2481,5 | 14,89 | 119,85 | +411,0 | 19,85 |

| Плата за патент | 1505,5 | 11,42 | 1446,5 | 8,68 | 96,08 | -59 | -3,92 |

| Прочие налоги и сборы | 1008,4 | 7,65 | 1309,3 | 7,85 | 129,84 | +300,9 | 29,84 |

| Местные налоги и сборы | 838,4 | 6,36 | 923,1 | 5,54 | 110,10 | +84,7 | 10,10 |

| Единый налог | - | - | 187,4 | 1,12 | - | +187,4 | -100 |

| Неналоговые поступления | 440,0 | 3,34 | 436,0 | 2,62 | 99,09 | -4,0 | -0,91 |

| Госпошлина | 151,0 | 1,15 | 242,7 | 1,46 | 160,73 | +91,7 | 60,73 |

| Поступления от штрафов и фин.санкции | 131,0 | 0,99 | 158,6 | 0,95 | 121,07 | +27,6 | 21,07 |

| Админштрафы | 131,0 | 0,99 | 155,5 | 0,93 | 118,70 | +24,3 | 18,70 |

| Прочие неналговые поступления | 122,0 | 0,93 | 3,6 | 0,02 | 2,95 | -118,4 | -97,04 |

| Поступления сумм депонен. и кредитор. задолженности | 20,0 | 0,15 | 27,3 | 0,16 | 136,5 | +7,3 | 36,5 |

| Всего доходов | 13179,6 | 100,0 | 16670,3 | 100,0 | 126,49 | +3490,7 | 26,49 |

За 2007 год доходная часть местного бюджета по общему фонду выполнена на 102,0% или сверх плана поступило – 335,6тыс.грн.

С учетом поступлений в специальный фонд бюджет выполнен на 101,4%.

Из 24 источников поступления доходов не обеспечено выполнение по 8-ми на сумму 347,9т.грн., а именно:

- по фиксированному налогу план выполнен на 82,5%, невыполнение объясняется нереальностью плана на текущий год и переходом части плательщиков на оплату единого налога, что объясняется начислением за 2007г. – 540,2т.грн., а план 667,9т.грн.;

Таблица 12. Структура доходной части бюджета в 2007 году (тыс.грн., %)

| Наименование статей доходов | План, тыс.грн. | % к итогу | Исполне- ние, тыс.грн. | % к итогу | % испол- нения плана | Отклоне ние, тыс.грн. | Отклоне ние, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Налоговые поступления |

| 97,29 | 16851 | 97,89 | 102,6 | 429,1 | 2,6 | |

| Подоходный налог с граждан | 8407,1 | 49,81 | 8535,4 | 49,58 | 101,5 | 128,3 | 1,5 | |

| Фиксированный налог | 667,9 | 3,96 | 551,3 | 3,20 | 82,5 | -116,6 | -17,5 | |

| Налог на прибыль | 818 | 4,85 | 837,5 | 4,87 | 102,4 | 19,5 | 2,4 | |

| Сборы за использование природных ресурсов |

| 17,20 | 3025,8 | 17,58 | 104,2 | 122,5 | 4,2 | |

| Плата за землю | 2828,3 | 16,76 | 2952,6 | 17,15 | 104,4 | 124,3 | 4,4 | |

| Внутренние налоги на товары и услуги | 1635,6 | 9,69 | 1801,4 | 10,46 | 110,1 | 165,8 | 10,1 | |

| Плата за патент | 1552,8 | 9,20 | 1697,3 | 9,86 | 109,3 | 144,5 | 9,3 | |

| Прочие налоги и сборы | 2657,9 | 15,75 | 2650,9 | 15,40 | 99,7 | -7 | -0,3 | |

| Местные налоги и сборы | 1643 | 9,73 | 1654,6 | 9,61 | 100,7 | 11,6 | 0,7 | |

| Единый налог | 780,1 | 4,62 | 810,7 | 4,71 | 103,9 | 30,6 | 3,9 | |

| Неналоговые поступления | 457,2 | 2,71 | 363,7 | 2,11 | 79,5 | -93,5 | -20,5 | |

| Госпошлина | 185,4 | 1,10 | 133,1 | 0,77 | 71,8 | -52,3 | -28,2 | |

| Поступления от штрафов и фин.санкции | 156,2 | 0,93 | 147,9 | 0,86 | 94,7 | -8,3 | -5,3 | |

| Админштрафы | 156,2 | 0,93 | 141,2 | 0,82 | 90,4 | -15 | -9,6 | |

| Прочие неналговые поступления | 72,7 | 0,43 | 30,5 | 0,18 | 42,0 | -42,2 | -58 | |

| Поступления сумм депонен. и кредитор. задолженности | 68 | 0,40 | 14,9 | 0,09 | 21,9 | -53,1 | -78,1 | |

| Всего доходов | 16879 | 100 | 17214,7 | 100 | 102,0 | 335,6 | 2,0 |

- по плате за недра план выполнен на 57,8%, что объясняется снижением добычи угля и неплатежеспособностью плательщика (шахта им.Калинина передана на обслуживание в ГНИ г.Донецка);

- по коммунальному налогу план выполнен на 98,2%. По этому источнику нереально завышен план, начисление за 2007г. составило 561,7т.грн. при плане 764т.грн.;

- по сбору за парковку план выполнен на 11,5%, который нереально установлен. Расположенные на территории района автостоянки услуги по парковке не оказывают;

- по госпошлине план выполнен на 71,8% по причине вступления в силу законов, понизивших ставки госпошлины с 5% до 1% в суммы иска граждан в суды и с цены нотариального удостоверения договоров, подлежащих оценке, с 2% до 1% за совершение исполнительных надписей нотариусов;

- нереально завышен план по штрафам и санкциям, которые согласно закона «О госбюджете на 2007г.» должны поступать 50% в госбюджет, 50% - в местный бюджет. План заложен на уровне прошлого года, т.е.100%;

- план по поступлению депонентской и кредиторской задолженности выполнен на 21,9%, что объясняется отсутствием реальных плательщиков по этому источнику доходов.

Исполнение бюджета по доходам за 2007 год представлено в таблице №12. Из таблицы видно, что исполнение бюджета по налоговым поступлениям составило 16851,0т.грн., т.е. на 429,1т.грн. больше, чем предусматривалось уточненным планом. Исполнение по подоходному налогу с граждан превышает уточненный план на 244,9т.грн. и составляет 7984,1т.грн. Отклонение исполненного бюджета от уточненного плана составляет 122,5т.грн. по сбору за использование природных ресурсов. Плата за патент по уточненному плану выше на 7,0т.грн. от исполнения. Неналоговые поступления по уточненному плану составили 457,2т.грн., а по исполнению 363,7т.грн., т.е. на 93,5т.грн. больше. Исполнение местных налогов по сравнению с уточненным планом выше на 11,6т.грн.

Анализ отчета об исполнении бюджета за 2008 год

На 2008 год сессией Калининского районного совета утвержден план доходной части бюджета по общему фонду в сумме 11150т.грн., с учетом целевой субвенции 11250т.грн.

Решениями райсовета Калининского района план доходной части бюджета по общему фонду уточнен на 2208,5т.грн. и составляет 13358,5т.грн., с учетом целевой субвенции и дотации 13691,8т.грн.

Данные таблицы 13 показывают доходы бюджета за 2008 год по Калининскому району г.Донецка. На основании таблицы можно провести анализ доходов бюджета за 2008 год.

За 2008 год план доходной части бюджета района по общему фонду выполнен на 104,0% (перевыполнение составило 533,6т.грн.), с учетом поступлений по спецфонду на 102,0%.

Из 20 источников поступления доходов не обеспечено выполнение по 6:

- план по фиксированному налогу выполнен на 97,6%, что объясняется переходом части плательщиков на оплату единого налога;

- план по плате за патент выполнен на 72,6%, что объясняется нереальностью плана, горфу доведен план на 2008 год в расчете 34,2% роста к фактическому поступлению за 2007 год, не учитывая перехода части плательщиков на оплату единого налога, кроме того, в 2008 г. плата за патент по АЗС в сумме 16,3т.грн. была переброшена в областной бюджет согласно ЗУ «О государственном бюджете на 2008 год» (потери в год по патентам АЗС составили 58,0т.грн.);

план по коммунальному налогу выполнен на 74,4%, что объясняется нереальностью планирования, среднемесячное начисление по данным ГНИ по

Таблица 13. Структура доходной части бюджета в 2008 году (тыс.грн., %)

| Наименование статей доходов | План, тыс.грн. | % к итогу | Исполне- ние, тыс.грн. | % к итогу | % испол- нения плана | Отклоне ние, тыс.грн. | Отклоне ние, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Налоговые поступления | 12844 | 96,14 | 13320,2 | 95,9 | 103,7 | 476,7 | 3,7 |

| Подоходный налог с граждан | 4289,7 | 32,11 | 5083,9 | 36,6 | 118,5 | 794,2 | 18,5 |

| Фиксированный налог | 585,2 | 4,38 | 572,6 | 4,1 | 97,8 | -12,6 | -2,2 |

| Налог на прибыль | 0 | 0 | 0 | 0 | 0 | 0 | -100 |

| Сборы за использование природных ресурсов | 2210 | 16,54 | 2276,3 | 16,4 | 103 | 66,3 | 3 |

| Плата за землю | 2210 | 16,54 | 2276,3 | 16,4 | 103 | 66,3 | 3 |

| Внутренние налоги на товары и услуги | 2360 | 17,67 | 1747,9 | 12,6 | 74,1 | -612,1 | -25,9 |

| Плата за патент | 2268,8 | 16,98 | 1646,3 | 11,9 | 72,6 | -622,5 | -27,4 |

| Прочие налоги и сборы | 3983,8 | 29,82 | 4212,1 | 30,3 | 105,7 | 228,3 | 5,7 |

| Местные налоги и сборы | 1731,8 | 12,96 | 1572,7 | 11,3 | 90,8 | -159,1 | -9,2 |

| Единый налог | 2104,1 | 15,75 | 2381,7 | 17,1 | 113,2 | 277,6 | 13,2 |

| Неналоговые поступления | 515 | 3,86 | 571,9 | 4,1 | 111 | 56,9 | 11 |

| Госпошлина | 296,7 | 2,22 | 331,5 | 2,4 | 111,7 | 34,8 | 11,7 |

| Поступления от штрафов и фин.санкции | 161,4 | 1,21 | 162,5 | 1,2 | 100,7 | 1,1 | 0,7 |

| Админштрафы | 161,4 | 1,21 | 162,5 | 1,2 | 100,7 | 1,1 | 0,7 |

| Прочие неналговые поступления | 14,9 | 0 | 25,4 | 0,2 | 170,5 | 10,5 | 70,5 |

| Поступления сумм депонен. и кредитор. задолженности | 0 | 0 | 7 | 0,05 | 0 | 7 | -100 |

| Всего доходов | 13359 | 100 | 13892,1 | 100 | 104 | 533,6 | 4 |

- плательщикам района составляет 42,8т.грн., среднемесячное поступление по крупным плательщикам составляет 7,2т.грн., всего 50,0т.грн.

Согласно доведенного плана горфу среднемесячное поступление должно составить 67,8т.грн.;

- план по сбору за выдачу ордера на квартиру выполнен на 75%, что объясняется небольшим количеством выделенных квартир;

- местная символика предприятиями района не применялась;

- план по сбору с владельцев собак выполнен на 87,5%, т.к. по расчету ГНИ начисление по этому виду доходов составляет 0,6т.грн.

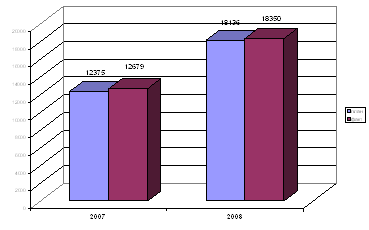

Сравнительный анализ доходов бюджета за 2006 – 2008 годы.

Проведем сравнительный анализ фактических поступлений доходов бюджета района путем сопоставления однородных фактических показателей между годами. Для этого нам будут необходимы показатели фактических поступлений доходов за 2006 – 2008 гг., отраженные в таблице 14.

Из таблицы 14 видно, что налоговые поступления в 2007 году по сравнению с 2006 г. увеличились на 616,7т.грн. или на 3,8%; в 2008 г. по сравнению с 2007 г. налоговые поступления снизились на 3531т.грн. или на 21%.

Подоходный налог в 2008 г. по сравнению с 2007 г. снизился на 3452т.грн. или на 40,4%.

Всего доходы в 2008 г. по сравнению с 2007 г. снизились на 3323т.грн. или на 19,3%.

Бюджет Калининского района г.Донецка на 2009 год состоит из общего и специального фондов.

Установлены доходы бюджета на2009 год в сумме16204,5т.грн., из них:

- общего фонда – 14935,9т.грн.;

- специального фонда – 1268,6т.грн.

Субвенция на исполнение инвестиционных проектов составляет 50т.грн.

Данные о доходах на 2009 год представлены в приложении 7.

Необходимо отметить, что разрыв между планируемыми и фактическими показателями велик. На наш взгляд это связано с труднопрогнозируемым, в соответственных условиях, состоянием расчетов между всеми участниками хозяйственного механизма, а также отсутствием необходимой базы данных и современных методик расчета при бюджетном планировании.

3.2 Апробация предлагаемой методики и модели планирования и прогнозирования доходов бюджета. Анализ мероприятий по укреплению доходной базы местного бюджета Калининского района

Вряд ли найдутся достаточные аргументы для убеждения в целесообразности отказа от прогнозирования, призванного предвидеть вероятные тенденции при решении стратегических задач развития общества, и планирования как средства обоснования кратчайших путей достижения поставленных целей. В условиях рыночной экономики прогноз и план должны разрабатываться на основании новых методологии и методики. Ведь в условиях рыночных отношений прогнозирование и планирование – это не директива, а собрание правил и средств очерчивания параметров уровня развития экономики, которые будут определять основы жизни общества в предстоящем периоде.

Актуальность проблемы исследования обусловлена недостатками действующей системы планирования и прогнозирования доходов бюджетов местного самоуправления, которая базируется на вертикальной схеме принятия решений по распределению ресурсов и планированию от достигнутого уровня.

В условиях нестабильной экономической среды применение наиболее точных методов прогнозирования, установление реальных плановых показателей способствует более эффективному финансированию широкого круга мероприятий, связанных с социально-культурным и коммунально-бытовым обслуживанием населения.

Финансовое планирование должно базироваться на достоверной информации, прежде всего на правильно определенных макроэкономических показателях, таких как объемы ВВП, фонда оплаты труда, прибыли, амортизационных отчислений, общего объема финансовых ресурсов. На сегодняшний день есть основания утверждать, что методология определения указанных показателей не имеет достаточного научного обоснования.

Одновременно фактического исполнения прогнозных показателей требуют действующие финансовые нормы, стимулы, санкции, чтобы иметь хорошее юридическое и научное основание.

Хотя все бюджетные системы имеют элементы контроля, управления и планирования, реформаторы стремятся обратить внимание на планирование, превратив практику финансового планирования на систематический процесс оценки заданий правительственных программ и способов, при помощи которых им можно было бы достигнуть. Возвращаясь к связи между экономической политикой и бюджетом, важно заметить, что фактическое наполнение этой связи должно обеспечиваться через финансовое планирование. Финансовое планирование должно охватывать предусмотрение и разработку программы государственных затрат на 3 – 5-летний период, взяв во внимание ожидаемые трудности с ресурсами и взаимосвязью затрат с состоянием экономики.

Планирование доходов бюджета всех уровней (общегосударственного, областного, городского, районного, поселкового, сельского) происходит при составлении проекта бюджета. Планирование бюджета призвано определить сумму средств, которая может быть привлечена в бюджет для финансирования развития народного хозяйства, социально-культурной сферы, содержание армии, органов власти и управления.

В процессе планирования доходов всех уровней должно быть обеспечено полное выявление доходов по всем источникам их создания.

При планировании бюджета следует исходить из реалий сегодняшнего дня.

С целью реального внедрения в Украине системы перспективного планирования доходов бюджета необходимо разработать и утвердить нормативно-распорядительным актом Кабинета Министров Украины методические указания (инструкции) по их определению, предусмотрев порядок, методы, сроки составления прогнозных показателей и расчетов к ним, а также органы государственной исполнительной власти, которые должны быть ответственными за их подготовку. Прогнозные оценки этих показателей должны отображать целенаправленность макроэкономической деятельности государства.

Финансовое планирование в органах местного самоуправления является процессом разработки, составления, утверждения и исполнения местных бюджетов, составление смет расходов прочих фондов денежных средств и смет расходов фондов денежных ресурсов, которые принадлежат предприятиям и организациям, которые находятся в собственности территориальных коллективов.

Финансовое планирование принадлежит к обязательным полномочиям органов местного самоуправления. В современной зарубежной практике финансовое планирование в органах местного самоуправления осуществляется на основе разработки сменных пятилетних планов.

Важное значение имеет научная методология финансового планирования. Она включает совокупность общих принципов и методов планирования, систему финансовых планов, которая используется для отображения финансового аспекта общественного производства на основании учета требований конкретных условий развития экономики.

Относительно территориального финансового планирования следует отметить, что оно имеет сводно-аналитические черты. Поэтому его совершенствование должно идти путем разработки планов финансового обеспечения комплексного развития территории при эффективном использовании местных природных, трудовых и финансовых ресурсов, рациональному размещению производства и решению ряда прочих территориально-экономических вопросов. Совершенствование территориального планирования даст возможность избежать многих негативных последствий и нежелательных структурных сдвигов в экономике.

Методологическим основанием для решения вопросов территориального планирования являются функциональные связи территориальной структуры экономики и особенности взаимодействия, региональных социально-экономических систем разного ранга с прочими структурными элементами народного хозяйства.

Выполнять возложенные на него задачи финансовое планирование и прогнозирование сможет только тогда, когда оно будет базироваться на научных методах. Это одна из основных проблем финансового планирования. Научные методы являются теми элементами, при помощи которых познаются объективные закономерности развития общества.

Одним из основных элементов бюджетной политики есть, безусловно, регулирование местных бюджетов. Оптимальность межбюджетного регулирования в значительной степени влияет на социально-экономическое развитие местных бюджетов.

При определении бюджетной политики относительно регулирования местных бюджетов одним из важных элементов является планирование их доходной части. Для проведения более углубленного анализа тенденций планировании и исполнения доходов местных бюджетов за несколько лет целесообразно использовать показатель удельного веса запланированных и фактических доходов местного бюджета (без межбюджетных трансфертов) в соответствии общему объему доходов местных бюджетов.

Что касается качества прогнозирования налоговых поступлений, то его сегодня тяжело назвать удовлетворительным. Сравнение плановых показателей с фактическими свидетельствует о том, что верность прогнозов, утвержденных на государственном уровне, относительно небольшая. По отдельным (основным ) видам налогов за исследуемый период существует несовпадение между фактическими и прогнозными показателями (до 150% для годовых показателей). Значительные ошибки имеют место не только в традиционно сложном для прогнозирования налоге на добавленную стоимость, но и на налог на прибыль предприятий и налог с физических лиц.

Очевидно, что основная причина несоответствия плановых объемов поступлений с фактическими скрывается в характере планирования, когда показатели рассчитываются не на основании реального потенциала налогообложения, а исходя из потребностей бюджета. Кроме того, сами методы прогнозирования строятся на сложной конструкции – прогноз на прогнозе. При этом совсем не учитывается одна из основных особенностей рыночной экономики – неопределенность спроса и уровня реализации продукции (как известно, для экономики Украины характерен низкий уровень реализации продукции).

Прогнозный расчет доходной части местных бюджетов необходимо осуществить с учетом фактической базы налогообложения по каждому источнику и факторов, которые влияют на платежеспособность предприятий. Предлагается также в законодательном порядке (возможно с определением конкретного периода) решить вопрос о привлечении кредиторских расчетов банков в предприятия – недоимщики с целью погашения их недоимки по платежам в местные бюджеты. Полученные таким образом деньги местного бюджета направить на финансирование бюджетных организаций, которые имеют задолженность за осуществленные услуги каждому предприятию-должнику.

Важным направлением повышения эффективности работы финансовых органов местного уровня относительно бюджетного процесса является совершенствование прогнозирования доходной части бюджета.

Сегодняшняя практика прогнозирования доходов местных бюджетов большей частью базируется на экспертных оценках. Такой подход дает возможность максимально использовать свойственное специалистам умение оценивать перспективу, которая рождается соединением специальных знаний и профессионального опыта. Но именно из-за значительной роли, которую играют в экспертных методах личность эксперта, его компетентность и опыт, полученные таким образом прогнозы имеют в большей или меньшей степени субъективный характер. Поэтому всегда существует возможность ошибок, связанных с уникальностью личности и опыта эксперта.

Поэтому, принимая во внимание серьезные социально-экономические последствия, которые могут иметь просчеты в бюджетной сфере, экспертные методы прогнозирования целесообразно дополнять формальными, менее чувствительными к личным мнениям экспертов. Как шаг в этом направлении предлагается прогнозирование доходов бюджета с использованием эконометрических моделей.

Мы рассмотрим методику и модель планирования и прогнозирования подоходного налога с граждан, а также ее апробацию. Данную модель можно использовать для расчета прогнозных показателей по любым видам налогов и платежей.

В своей прогнозно-аналитической практике органы местного самоуправления должны руководствоваться едиными положениями относительно расчета сумм сбора подоходного налога с граждан в соответствии с методиками прогнозирования поступлений платежа.

Прогнозированию предшествует анализ поступления подоходного налога с граждан, который включает:

- изучение уровней и динамики абсолютных и относительных показателей фактических поступлений его сумм;

- определение объемов и причин отклонений фактических показателей от утвержденных на предыдущий (допрогнозный) период;

- определение влияния различных факторов на объемы исполнения платежа, резервов его увеличения. При этом налоговыми органами в зависимости от уровня проводится изучение показателей в целом по стране, региону или регионах, по отдельным плательщикам и т.д. Следует отметить, что для плательщиков – юридических лиц целью анализа и прогнозирования платежа является изучение размеров влияния налоговых факторов на снижение затрат производства и обороту, увеличения прибыли и т.д.

Для анализа исполнения подоходного налога с граждан используются разные методы, в отдельности сравнения, регрессионный метод. Сравнением устанавливают общие и частные черты в изменениях поступлений сумм этого платежа. Регрессионный анализ дает возможность определить наиболее точные характеристики исполнения платежа, его действительные показатели. Графически устанавливают тенденции динамики показателя ( во времени: по месяцам, годам).

В соответствии данным, поступлений подоходного налога с граждан установили: в в 2005г. – 11,93 млн. грн., 2006г. – 11,90 млн. грн., в 2007г. – 17,84 млн. грн., в 2008г. – 24,55 млн. грн.

Мы ведем расчет прогнозных показателей на основании поступлений подоходного налога с граждан за 2005 – 2008гг. в контингенте, т. е. рассчитываем 100% поступления налога. Это связано с ежегодным изменением нормативов отчислений от общегосударственных налогов и сборов. К примеру, на 2008 год в Калининский район г. Донецка поступит 7,4% подоходного налога от общей суммы (25% - область; 75% - город). Нормативы отчислений зависят от потребности в финансировании по данному району, т. е. чем выше потребность, тем выше норматив. Нормативы отчислений представлены в приложении 13. если нормативы постоянно меняются, то суммы фактического поступления подоходного налога с граждан в Калининский район сравнивать нельзя, поэтому для прогнозных расчетов мы берем поступления в контингенте, а потом рассчитываем часть, которая поступит непосредственно в Калининский район. Суммы фактических поступлений подоходного налога в контингенте представлены в приложении 14. Суммы фактических поступлений подоходного налога вместе с фиксированным налогом (90%) в местный бюджет г. Донецка (75%) представлены в приложении 15.

Для определения наличия автокорреляции в уровнях этого платежа применяем как универсальный критерий «Дарбина - Уотсона»

d =  ,

,

где Y - значение показателей динамического ряда;

t - порядковый номер показателя в динамическом ряде;

n - прогнозный период.

Возможные значения критерия прибывают в интервале 0 – 4. если автокорреляция отсутствует, то значение этого критерия колеблется в рамках числа 2.

Расчёт критерия производится с использованием таблицы.

Таблица 18. Расчёт данных для проверки автокорреляции

млн. грн.

| № п/п | t | Yt | Yt+1 | Yt+1-Yt | (Yt+1-Yt)2 | Yt2 |

| 2005 | 1 | 11,93 | 11,9 | - 0,03 | 0,0009 | 142,3 |

| 2006 | 2 | 11,90 | 17,84 | 5,94 | 35,28 | 141,6 |

| 2007 | 3 | 17,84 | 24,55 | 6,71 | 45,02 | 318,3 |

| 2008 | 4 | 24,55 | 602,7 | |||

| Всего | 80,3 | 1204,9 |

d = 80,3/1204,9 = 0,067

Поскольку значение критерия значительно ниже числа 2, то из этого следует, что взаимосвязь между показателями существует.

Спецификой доходов населения является их определенная инерционность в ежегодном и помесячном повышении, т.е. взаимосвязь в динамике показателей предыдущих и последующих периодов, т.к. формирование фонда оплаты труда как любой экономический процесс является инерционным. Кроме этого для каждого следующего года базисным является фонд оплаты труда предыдущего года.

Поэтому, в любом периоде значение прогнозного показателя поступлений подоходного налога с граждан зависит от фактических его показателей предыдущих периодов. Безусловно, что на прогнозные показатели, когда сравнивать их с предыдущими, влияют разные факторы, те, которые действовали в предыдущие периоды, и новые, что проявляется в прогнозном периоде.

При прогнозировании поступлений подоходного налога сначала можно ограничится от действия новых факторов на прогнозный период, и определить тенденцию изменения этого показателя в предыдущих периодах и на прогнозируемый период.

Значение предыдущих периодов принимаются как факторные для расчёта прогнозных показателей.

Такие тенденции определяются с помощью методов статистического моделирования, в отдельности на основании уравнений регрессии, которые описывают взаимосвязь результативных факторов.

Математически зависимость показателя поступлений подоходного налога с граждан ПНt на прогнозируемый период (t) от фактических показателей предыдущих периодов отображается уравнением линейной зависимости, что выражается формулой:

ПНt = А0 + А1 * ПНt – 1 + А2 * ПНt – 2 + … + Ак * ПНt – к, (1)

где t – порядковый номер, период анализа;

к – прогнозируемый период, к =1,2,3…n;

ПНt – фактическое значение показателя подоходного налога с граждан для периода t;

ПНt – к – фактическое значение показателя подоходного налога с граждан в периоде t - k);

А0, А1, А2…Ак – коэффициенты регрессии.

Достаточной точности прогнозов можно достичь, если в расчётах принять, что к = 13. поэтому на практике целесообразно применять модифицированное уравнение:

ПНt = А0 + А1 * ПНt – 1 + А2 * t (2)

Прогнозируемое значение налога на (t + n) период

ПНt + n = А0 + А1 * ПНt + А2 * (t + n), (3)

где n – прогнозируемый период.

Коэффициенты регрессии А0, А1 и А2 находятся по методу наименьших квадратов.

Для оценки величины ошибки прогноза применяются различные методы анализа качества прогнозов, в отдельности абсолютные показатели ошибки. К таким показателям относится средняя относительная ошибка (Кп).

Для среднесрочных прогнозов (1-5 лет) при Кп, меньше, чем 10, полученные прогнозы будут иметь высокую точность; при Кп = (10-20) – хорошее качество; при Кп = (20-50) – удовлетворительное качество; при Кп больше чем 50 – качество неудовлетворительное.

Поэтому, для оценки объективности расчётов по уравнению (3) следует использовать величину среднего относительного линейного уравнения (Кп), которая вычисляется по формуле:

Кп = 1/j ![]()

![]() ,

,

где ПНt – фактическое значение показателя подоходного налога с граждан на период t;

ПНtp – расчетная величина показателя подоходного налога с граждан на период t.

Для примера расчета используем фактические поступления подоходного налога с граждан, которые приведены выше.

Для выполнения расчетов используем таблицу 19.

С учетом определенных по таблице показателей имеем систему нормальных уравнений:

1) 3А0 + 41,67А1 + 6А2 = 54,29

2) 41,67А0 + 1062,6А1 + 89,25А2 = 792,24

3) 6А0 + 89,25А1 + 14А2 = 121,23

Таблица 19. Расчет показателей для составления прогнозов подоходного налога с граждан

| ПНt - 1 | T | ПНt | t2 | ПНt - 12 | t * ПНt – 1 | t * ПНt | ПНt * ПНt – 1 | ПНtp |

| 11,93 | 1 | 11,9 | 1 | 141,6 | 11,93 | 11,9 | 141,97 | 11,9 |

| 11,90 | 2 | 17,84 | 4 | 318,3 | 23,8 | 35,68 | 212,3 | 13,72 |

| 17,84 | 3 | 24,55 | 9 | 602,7 | 53,52 | 73,65 | 437,97 | 15,53 |

| 41,67 | 6 | 54,29 | 14 | 1062,6 | 89,25 | 121,23 | 792,24 |

ПНt = А0 + А1 * ПНt – 1 + А2 * t = 5,44 + 0,003 * (ПНt – 1) + 6,31 * t

Расчет подоходного налога на 2008 год

ПНt = 5,44 + 0,003 * 17,84 + 6,31 * 3 = 24,42

Для сравнения заметим, что в 2008 году фактически получено 24,55 млн. грн. подоходного налога

Прогноз на 2009 год (п = 1)

ПНt + 1 = 5,44 + 0,003 * 24,54 + 6,31 * 4 = 30,75

Дадим оценку выполненным расчетам:

Кп = 1/3 * 0,2825 * 100 = 9,42%

Поскольку 9,42% меньше, чем 10%, то следует заметить, что прогнозные расчеты пригодны для практического использования.

На практике рассчитанные показатели могут корректироваться с учетом различных факторов. К таким, например, относятся выплата зарплаты во время выборной компании, переход налогоплательщиков на учет в другой район, изменение количества предприятий-налгоплательщиков, изменение количества работающих на предприятиях. Подробнее корректирование прогнозного поступления подоходного налога с граждан на 2009 год указано в пункте 2 на стр. 8. Кроме того, принимаются законодательные акты, например, относительно предоставления льгот по налогообложению доходов граждан и т. д.

Предложенная методика и модель может использоваться местными финансовыми органами для прогнозирования поступлений подоходного налога с граждан.

Анализ мероприятий по укреплению доходной базы бюджета Калининского района

Доходы бюджета формируются относительно законодательства Украины с учетом проведения налоговой реформы, сокращения неэффективно действующих льгот и расширения налоговой базы за счет легализации теневого сектора. При этом должна быть оптимизирована налоговая нагрузка и созданы необходимые условия для защиты отечественного товаропроизводителя.

Планирование доходов бюджетов всех уровней базируется на прогнозных макропоказателях социально-экономического развития и мерах финансового и налогового законодательства.

С целью расширения налоговой базы и обеспечения стабильности доходной части бюджета предусмотреть:

1) исключение неденежных расчетов и прочих форм взаимозачетов в процессе исполнения бюджетов всех уровней;

2) запрет реструктуризации и списания налоговой задолженности субъектов хозяйствования по уплате налогов, сборов (обязательных платежей), а также установить мораторий на предоставление налоговых льгот и отсрочек по уплате налоговых обязательств;

3) снижение объемов просроченной налоговой задолженности по налоговым платежам в бюджет за счет улучшения состояния взимания налогов и неналоговых платежей с использованием современных технологий налогового администрирования;

4) совершенствование системы расчетов предприятий топливно-энергетического комплекса с бюджетом;

5) повышение эффективности приватизации государственного и коммунального имущества, обеспечение приватизации объектов по их реальной рыночной стоимости;

6) четкое определение источников формирования специального фонда бюджета.

Необходимым условием укрепления доходной базы бюджетов всех уровней является принятие Налогового кодекса, проведение на его основе радикальной налоговой реформы. Целью реформы является реализация следующих заданий:

- снижение налогового давления;

- упрощение процедур налогового администрирования;

- надежная защита прав плательщиков налогов.

Предусмотренное Налоговым кодексом, принятым Верховной Радой Украины при первом чтении, снижение налоговой нагрузки должно проводиться поэтапно. Уже в 2009 году должно быть обеспечено:

- сокращение с 39 до 23 количества налогов и сборов (обязательных платежей);

- снижение с 20 до 17% ставки налога на добавленную стоимость;

- снижение с 30 до 25% ставки налога на прибыль предприятий;

- введение новой шкалы ставок налогообложения граждан подоходным налогом на уровне, который не превышает 25%;

- снижение с 30 до 15% ставок налогообложения дивидендов; cокращение размера ставок начислений на фонд оплаты труда, которые направляются в социальные фонды, при сохранении предусмотренных законодательством социальных гарантий;

- усовершенствование практики взимания акцизного сбора, в отдельности в части его администрирования и внедрения индексации ставок с учетом индекса потребительских цен.

В процессе налоговой реформы предусмотрена ликвидация в 2009 году налоговых льгот, которые предоставляются по отраслевому принципу, а также приостановление экономических экспериментов, связанных с льготным налогообложением.

Одновременно должны быть предусмотрены возможности стимулирования инновационной и инвестиционной деятельности субъектов хозяйственности независимо от того, к какой отрасли они принадлежат, а также освобождение от налогообложения доходов граждан, которые инвестируются в ценные бумаги.

Требуют дальнейшей фискальной поддержки специальные (свободные) экономические зоны, а также территории приоритетного развития и со специальным режимом инвестирования, которые доказали свою возможность привлекать и эффективно осваивать инвестиционные ресурсы, в т.ч. и зарубежные.

Общеизвестно, что налоги являются основным источником поступления доходов во все звенья бюджетной системы. С их ростом связывают перспективы стабилизации в стране. В связи с этим, хотя понятие «налоговые поступления», и «доходы бюджета» не равны, мы считаем целесообразным, рассмотреть вопросы построения налоговой системы Украины и необходимости ее совершенствования, с целью выявления недостатков, повлекших за собой снижение доходной части бюджетов.

Бюджетный кодекс – очень важный и емкий документ. В целом его можно считать прогрессивным, ибо, запутанная система бюджетных расчетов, пересчетов и взаиморасчетов просто обязана быть прозрачной. А данный кодекс, передавая значительную часть расчетов в Казначейство, сильно снижает возможности маневра бюджетными ресурсами на всех уровнях.

Проведенное исследование показало, что для улучшения существующей системы налогообложения в Украине, считается целесообразным принятие ряда неотложных мер, а именно:

- при построении эффективной системы налогообложения необходимо учитывать, что выполнение государством своих функций финансово должно обеспечиваться в достаточной мере, но при этом обязательно должны соблюдаться основные принципы налогообложения;

- уточнение перечня государственных и местных налогов;

- наделение органов местного самоуправления, как минимум одним крупным налоговым источником, использование которого полностью находилось в их компетенции;

- использование единых и стабильных нормативов отчислений от государственных налогов в бюджеты всех уровней;

- принятие решений в области налогообложения должно основываться на учете социально-культурных и психологических особенностей граждан страны;

- уменьшить начисления на фонд оплаты труда, что будет способствовать повышению покупательной способности населения и поощрять работодателей наращивать размеры оплаты;

- прочие меры.

Предлагаемая модель бюджетной системы, при которой должны формироваться государственный и местные бюджеты, должна стать гарантом их самостоятельности и укрепления доходной базы.

Вышестоящий бюджет должен формироваться на основании фиксированных, определенных в абсолютных показателях внесений территорий или, другими словами, фиксированного налога территорий, определенных при помощи установления определенных процентов отчислений от общегосударственных налогов, которые устанавливаются вышестоящим бюджетом для нижестоящего. Для этого нам необходимо определить такой показатель, как налогоспособность территорий и понятие собственных и переданных доходов территорий. Показатель налогоспособности используется в практике многих зарубежных стран и является важным показателем финансовой автономии.

Если территория имеет коэффициент налогоспособности меньше, чем 1, эта территория получает финансовую помощь в процессе финансового выравнивания; если этот коэффициент больше 1, территория является финансовым донором, учитывая при этом уровень расходов, который необходимо провести с бюджетов территории. Т.е. финансовое выравнивание проводится по двум направлениям: первый – выравнивание доходов; второй – выравнивание расходов.

Что касается прогнозных собственных доходов местных бюджетов, то согласно действующему законодательству собственные доходы – местные налоги и сборы и переданные определенному бюджету закрепленные и регулирующие общегосударственные налоги, которые остаются в бюджетах относительно утвержденных для этого бюджета процентов отчислений, а также дотации и субвенции. В нашем случае прогнозные собственные доходы – это все доходы, которые формируются на территории, подведомственной определенному местному органу власти, и включают в себя весь контингент общегосударственных закрепленных и регулирующих налогов, а переданные – это дотации и субвенции с вышестоящих бюджетов бюджетам территорий.

Определив сумму средств, которая должна поступить с бюджета области для сбалансирования государственного бюджета, устанавливаем абсолютную величину внесений в госбюджет для каждой области в размере, пропорциональном ее налогоспособности. Аналогично должны формироваться областные, районные и прочие бюджеты.

Вышестоящий бюджет будет формироваться за счет отчислений нижестоящего бюджета и дотаций с вышестоящего, а нормативы отчислений от общегосударственных налогов и сборов будут выполнять совсем другую функцию, чем они выполняют сегодня. Они будут служить инструментом определения размера фиксированного взноса территории и будут определяться на основании уровня налогоспособности каждой территории и его корректирования относительно ежегодных изменений в налоговой системе страны и экономике регионов. Это и будет главным критерием установления размера нормативных отчислений от общегосударственных налогов для каждого местного бюджета.

Нормативы отчислений будут обслуживать единое задание – обеспечение поступлений определенной в абсолютном измерении суммы средств от нижестоящего бюджета - вышестоящему. Величина этой суммы должна обеспечить объективность, стабильность в установлении процентов отчислений от общегосударственных налогов, финансовую автономию местных органов самоуправления.

Для обеспечения равномерного развития территорий громад и равномерной бюджетной обеспеченности сумма средств, которая определяется как разница между величиной контингента налоговых поступлений и суммой средств, которые переданы по процентам отчислений от общегосударственных налогов в вышестоящий бюджет, т.е. суммой фиксированного взноса территории, а также суммой средств, необходимых для обеспечения единого, среднего в стране уровня бюджетных расходов, будет устанавливать величину бюджетных отчислений из территорий громад или необходимой дотации этой территории, если эта сумма будет определена с отрицательным знаком. При этом отчисление средств и начисление дотаций должно проводиться из субвенционных фондов, которые необходимо создать при районных, областных и государственном бюджетах. Выведение дотаций в субвенционный фонд даст нам возможность предоставлять дотации независимо от исполнения вышестоящего бюджета, обеспечит объективность в их поступлении. При таком механизме определения необходимой дотации или изымания излишков доходов бюджетное выравнивание будет переведено на четкие, единые для всех, бескомпромиссные, объективные показатели.

Расходы на дотацию областям должны быть извлечены с расходов госбюджета. Аналогично расходы на дотацию районным бюджетам должны быть извлечены с расходов областного бюджета.

Это первоочередные перечисления с поквартальной и помесячной разбивкой, которые должны иметь первоочередной и обязательный характер и не должны зависеть от состояния исполнения собственного бюджета. Вместе с этим излишки собственных доходов, которые остаются на территории административного района или территории, т.е. их превышение после отчислений в вышестоящий бюджет сверх среднего уровня расходов, будут устанавливать сумму поступлений в субвенционный фонд вышестоящего бюджета, из которого будут поступать дотации тем районам, в которых после отчисления в областной бюджет и расчета собственных расходов местных бюджетов района не будет достаточно средств, которые остаются на территории района для осуществления этих расходов.

С целью исполнения плана поступлений в субвенционный фонд можно установить порядок, по которому Советом высшего административного уровня оставлять возможность блокировать счета советов нижнего уровня при неисполнении плана отчислений в эти фонды.

Переход к предложенному методу установления размера ставок процентных отчислений от общегосударственных налогов и сборов, по которому будут формироваться местные бюджеты, будут устанавливаться проценты отчислений от общегосударственных налогов и сборов на основании объективно определенных размеров абсолютных сумм взносов территорий в вышестоящий бюджет и дотаций из субвенционных фондов при вышестоящих бюджетах для сбалансирования нижестоящих бюджетов, является главным фактором укрепления местных бюджетов и всей бюджетной системы. Отсутствие предложенной модели бюджетной системы и метода установления размера отчислений от общегосударственных налогов и сборов для нижестоящего бюджета при формировании местных бюджетов является на сегодня главной причиной финансовой слабости и несамостоятельности местных бюджетов в Украине.

Далее мы рассмотрим мероприятия Калининского района г.Донецка по выполнению прогнозных заданий мобилизации поступлений в бюджет в 2008-2009 годах. На основании анализа данных мероприятий можно определить ожидаемые результаты. Нагляднее эти мероприятия, их анализ, а также ожидаемые результаты от выполнения мероприятий по укреплению доходной базы бюджета можно увидеть в таблице 20.

Таблица 20. Мероприятия по укреплению доходной базы бюджета Калининского района г.Донецка

| № п/п | Содержание мероприятий | Ожидаемые результаты |

| 1. | Проведение сверок плательщиков платы за землю с Городским управлением земельных ресурсов. | Увеличение объекта налогообложения, получение дополнительно 10,0тыс.грн. платы за землю. |

| 2. | Систематически проводить проверки рынков района по вопросам полноты и своевременности перечисления рыночного сбора. | Дополнительная мобилизация средств – 2,0тыс.грн. ежемесячно. |

| 3. | Проведение инвентаризации плательщиков налога с рекламы; платы за разрешение на размещение объектов торговли. | Расширение налогового поля, дополнительные поступления денежных средств в бюджет – 2,0тыс.грн. ежемесячно. |

| 4. | Проведение заседаний районной временной комиссии по заслушиванию руководителей предприятий, имеющих задолженность по местным, ресурсным и неналоговым платежам. | Погашение задолженности по местным, ресурсным и неналоговым платежам на 1,0тыс.грн. ежемесячно. |

| 5. | Обеспечение выполнения нормативов сокращения вновь созданной налоговой задолженности по администрируемым налогам. | Сокращение налоговой задолженности, дополнительная мобилизация в сумме 300,0тыс.грн. |

| 6. | В условиях действия ЗУ от 21.12.2007 г. №2181-111 «О порядке погашения обязательств плательщиков налогов…» с целью обеспечения максимального поступления платежей в бюджеты в установленные сроки, регулярно проводить с плательщиками разъяснительную работу о необходимости добровольной первоочередной уплаты налогов. | Обеспечение выполнения прогнозных заданий. |

| 7. | Организовать полное взыскание надлежащих к уплате сумм госпошлины в государственный бюджет на основании данных инвентаризации Приказов Хозяйственных судов. | Обеспечение выполнения прогнозных заданий по госпошлине. |

| 8. | Проводить более тщательный отбор СПД для проверок соблюдения норм ЗУ «О применении регистраторов расчетных операций в сфере торговли, общественного питания и услуг». | Повышение эффективности контрольно-проверочной работы. Доначисление в размере 45,0тыс.грн. ежеквартально. |

| 9. | Активизировать работу в направлении поиска дополнительных источников мобилизации, в том числе по привлечению к налогообложению физических лиц, которые получают доходы за пределами таможенных границ Украины. | Расширение базы налогообложения, дополнительное поступление подоходного налога в сумме 20,0тыс.грн. |

| 10. | Активизировать работу по выявлению фактов укрытия и отмывания доходов субъектами предпринимательской деятельности - физ.лицами за предоставление услуг нематериального характера (поиск потребителей, выполнение проектно-исследовательских работ, выполнение разного рода иных услуг). | Расширение базы налогообложения, дополнительное поступление подоходного налога в сумме 10,0тыс.грн. |

| 11. | Осуществлять анализ данных ф.10 управления статистики по задолженности предприятий по заработной плате с целью увеличения поступлений в бюджет подоходного налога с граждан. | Дополнительные поступления денежных средств в бюджет на 100,0тыс.грн. |

| 12. | Организация работы по погашению налоговой задолженности в сумме до 1000 гривен. | Снижение налоговой задолженности в сумме 10,0тыс.грн. |

| 13. | Реализация имущества предприятий, находящегося в налоговом залоге. | Дополнительные поступления денежных средств в бюджет в сумме 500,0тыс.грн. |

| 14. | Подготовка пакета документов для передачи в Хозяйственный суд Донецкой области о признании должников банкротами. | Снижение налоговой задолженности в сумме 1,0млн.грн. |

| 15. | Изъятие наличных средств в соответствии Указом Президента Украины от 01.08.98г. №167 «О мерах по повышению ответственности за расчеты с бюджетом и государственными целевыми фондами» и Постановлениями КМУ от 22.08.98г. №940 «Об утверждении порядка изъятия наличных средств у налогоплательщика, который имеет налоговую задолженность». | Дополнительная мобилизация и погашение налоговой задолженности на 200,0тыс.грн. |

| 16. | Осуществление анализа денежных и товарных потоков предприятий, с использованием непрямых методов контроля. | Дополнительные поступления денежных средств в бюджет в сумме 100,0тыс.грн. |

| 17. | Формирование списков предприятий не выплачивающих з/п и не перечисляющих подоходный налог в бюджет, но уплачивающих др. налоги. | Дополнительное поступление подоходного налога на 1,0тыс.грн. |

| 18. | Формирование списка предприятий, имеющих расхождения по уплате подоходного налога по отчету 8 ДР и по форме 15 и передача этой информации в отдел контроля за поступлением подоходного налога. | Дополнительное поступление подоходного налога на 1,0тыс.грн. |

| 19. | Формирование списка жителей Калининского района, имеющих не одно основное место работы и передача этой информации в отдел контроля за поступлением подоходного налога. | Дополнительное поступление подоходного налога в сумме 10,0тыс.грн. и контроль за правильностью уплаты подоходного налога. |

| 20. | Формирование списка предприятий, выплачивающих зарплату ниже минимальной. | Увеличение поступлений подоходного налога на 1,5тыс.грн. |

| 21. | Анализ начисленных сумм в сравнении с предыдущими периодами. Подготовка информации для анализа налоговой задолженности и результатов финансово-хозяйственной деятельности СПД, анализ уплаты налогов в бюджет, подготовка сведений о предоставлении отчетности предприятиями и о начисленных суммах, предоставление информации для контроля за возмещением НДС и структуре переплат. | Расширение базы налогообложения по всем налогам и неналоговым платежам. |

| 22. | Проведение рейдовой работы на рынках Калининского района и проверка транспортных средств. Совместно с ОГРФЛ проведение работы по выявлению не задекларированных источников доходов. | Выявление граждан, занимающихся предпринимательской деятельностью без госрегистрации. |

| 23. | Проведение рейдовой работы по выявлению граждан, торгующих на рынках без одноразового патента. | Дополнительное поступление в бюджет налога на промысел в сумме 0,3тыс.грн. ежемесячно. |

| 24. | Проведение разъяснительной работы по вопросу своевременности уплаты авансовых платежей и погашение задолженности по налогу с владельцев транспортных средств. Используя данные ГАИ и Облавтодора, Горкомфлотинспекции Украины, провести мероприятия по выявлению граждан, которые имеют в собственности престижные автомобили, летательные аппараты, яхты с целью своевременного взыскания налогов с владельцев транспортных средств. | Повышение ответственности плательщиков за своевременность и полноту уплаты налога. Поступление в бюджет 30,0тыс.грн. |

| 25. | Анализ поступлений подоходного налога от предприятий – крупных плательщиков подоходного налога, перечисляющих данного налога свыше 5,0тыс.грн. | Выяснение причин не выплаты заработной платы в случае снижения поступления подоходного налога, расширение базы налогообложения. |

| 26. | Проведение заседаний комиссии совместно с РИК Калининского района г.Донецка и руководителями предприятий, не начисляющих и не выплачивающих заработную плату, а также имеющих большую задолженность по подоходному налогу. | Повышение ответственности плательщиков за своевременность и полноту выплаты заработной платы и подоходного налога. |

| 27. | Предъявление платежных требований к расчетным счетам недоимщиков. | Дополнительная мобилизация в сумме 100,0тыс.грн. |

| 28. | Проведение консультаций с юридическими и физическими лицами по вопросам налогообложения, добровольной и своевременной уплаты налогов в бюджет, проведение массово-разъяснительной работы в средствах массовой информации (радио, телевидение, публикация статей на налоговую тематику). | Информирование налогоплательщиков по изменениям в налоговом законодательстве. |

| 29. | Совместно с РИК Калининского района г.Донецка еженедельно проводить заседание по вопросу своевременности выплаты заработной платы, привлекая предприятия, имеющие задолженность по заработной плате. | Ликвидация задолженности по заработной плате в сумме 10,0тыс.грн. ежеквартально. |

| 30. | Предприятиям, имеющим задолженность по зарплате, направлять письма-предупреждения об административной и уголовной ответственности руководителей в случае наличия задолженности в соответствии с Указом Президента Украины от 7.05.2008 г. «О неотложных мерах по ускорению погашения задолженности по заработной плате». | Ликвидация задолженности по заработной плате в сумме 10,0тыс.грн. ежеквартально. |

| 31. | Совместно с прокуратурой и налоговой милицией производить проверки предприятий, которые ежемесячно увеличивают задолженность по зарплате и уклоняются от ее своевременной выплаты. | Ликвидация задолженности по заработной плате в сумме 5,0тыс.грн. ежеквартально. |

| 32. | В прокуратуру Калининского района направлять письма с просьбой оказать воздействие на руководителей предприятий, имеющих наибольшую задолженность по зарплате в районе, с указанием им на нарушение ЗУ от 24.03.2009г. №108/95 ВР «Об оплате труда». | Ликвидация задолженности по заработной плате. |

| 33. | В центр занятости Калининского района г.Донецка направлять письма-информацию с просьбой включения в график проверок предприятий, не выплачивающих зарплату в течение всего года. | Ликвидация задолженности по заработной плате. |

Заключение

Подводя итоги вышеизложенному, можно утверждать, что преодоление неупорядоченности бюджетных и налоговых отношений на всех уровнях мыслимо лишь на путях выработки согласованных, взаимоприемлемых и властных решений всех заинтересованных сторон, достижение их консенсуса по наиболее важным и критическим проблемам. А значит, назрела необходимость выработки согласованной бюджетно-налоговой политики Украины на всех уровнях государственного устройства.

При условиях построения рыночной модели экономики важное значение имеет глубокое осознание природы и сущности местных финансов, местного самоуправления, их объективной необходимости, связи с прочими экономическими категориями и роли в экономической системе государства.

В первой главе дипломной работы были рассмотрены методологические основы планирования и прогнозирования доходов бюджетов местного самоуправления, системный подход к формированию доходов бюджетов местного самоуправления, планирование и прогнозирование доходов как составная часть финансового механизма, направления совершенствования планирования и прогнозирования доходов бюджетов местного самоуправления.

Возростание роли местных бюджетов в перераспределении ВВП является свидетельством усиления влияния органов местного самоуправления на развитие экономических и социальных процессов в регионах и в государстве в целом. Необходимо учитывать, что мобилизация и использование средств местных бюджетов взаимосвязаны с интересами разных социальных групп населения, предпринимательских структур разных форм собственности, что обуславливает становление местных бюджетов как важного финансового инструмента регулирования хозяйственной и социальной жизни регионов.

Местные бюджеты категория весьма динамичная, поэтому их исследование необходимо осуществлять с учетом большого числа факторов, которые влияют на экономическую жизнь государства. Этому прежде всего благоприятствует развитие демократических принципов в управлении государством, изменения в структуре экономики, уровень социальных гарантий населения, изменения возрастной и профессиональной структуры населения. Большое влияние на формирование и использование средств местных бюджетов оказывают различия в экономическом развитии отдельных территорий, регионов.

В Украине формируются финансовые органы в системе местного самоуправления, идет процесс уточнения функций и подчиненности в системе финансовых органов исполнительной власти. Завершение процесса формирования местных финансовых органов в системе местного самоуправления будет связано с окончательным становлением в Украине территориальных громад.

Целесообразно создать систему собственных финансовых органов территориальных громад, которые будут входить в систему финансовых органов исполнительной власти.

Главной функцией местных финансовых органов является финансовое планирование. В Украине его систему, которая базировалась на административных методах, фактически разрушено. Новой соответствующей системы, приспособленной к рыночным условиям, еще не создано.

С целью внедрения системы финансового планирования целесообразно разработать и принять закон Украины об экономическом и финансовом планировании в Украине. Целесообразно, чтобы система финансового планирования в Украине, как показывает положительный зарубежный опыт, включала несколько составляющих. Это перспективное финансовое прогнозирование и долгосрочные программы инвестиций, и среднесрочное пятилетнее планирование и ежегодные бюджеты соответствующих административно-территориальных единиц.

Важным направлением повышения эффективности работы финансовых органов местного уровня относительно бюджетного процесса является совершенствование прогнозирования доходной части бюджета.

Если взять во внимание серьезные социально-экономические последствия, которые могут иметь просчеты в бюджетной сфере, экспертные методы прогнозирования целесообразно пополнять формальными, менее чувствительными к личным размышлениям экспертов. Как шаг в этом направлении предлагается прогнозирование доходов бюджета с использованием эконометрических моделей.

Внедрение системы финансового планирования и прогнозирования в Украине станет важным фактором укрепления государственных и местных финансов, а также местного самоуправления.

Список литературы

1. Конституция Украины.

2. Закон України „Про Державний бюджет України на 2006 рік” // Фінанси України,2006.–№3. – С.17.

3. Закон України „Про Державний бюджет на 2008 рік” // Фінанси України, 2008. – №3. – С.14.

4. Закон Украины „О местном самоуправлении в Украине” // Ведомости Верховной Рады Украины, 2004. - №24. – С. 170.

5. Бюджетный кодекс Украины.

6. Европейская Хартия о местном самоуправлении // Социс, 2004. - №1. – С.90-97.

7. Амитан В.Н. Город: проблемы демократических и рыночных трансформаций / В.Н. Амитан. – Донецк: ИЭПИ НАН Украины, 2008. – 217с.

8. Бюджет 2008 та розвиток міжбюджетних відносин: зб./Упоряд.: О.А. Нескоромний, Ц.Г. Огонь, відп. Ред. В.А. Граб. Упр. По звязках з місцевими органами влади і органами місцевого самоврядування аппарату ВРУ. – К: Парламентське видавництво, 2008. – 159с.

9. Бюджет і фінансова політика в Україні: Навчальний посібник для студенті економічних факультетів вузів / А.О. Єпіфанов, І.В. Сало, І.І. Дяконова. – 2 вид. – К.: Наукова думка, 2006. – С. 15-20.

10. Василик О.Д. Теорія фінансів: Підручник. – К.: НІОС. – 2007. – С. 115-140.

11. Егоров П.В., Токарева Т.А. Проблемы местных бюджетов в условиях становления региональной экономики: Научно-методическое пособие. – Донецк: ДонГУ, ООО „КИТИС”, 2006, - С.8-29.

12. Костіна Н.І. Фінанси: система моделей і прогнозів: навч. посібн. / Костіна Н.І. – К.: Четверта хвиля, 2005. – 304 с.

13. Кравченко В.І. Місцеві фінанси України: Навч. посіб. – К.: Т-во Знання, КОО, 2006. – С. 360-364.

14. Прогнозирование и планирование в условиях рынка: Учеб. пособие для вузов / Т.Г. Морозова, А.В.Пикулькин, В.Ф. Тихонов и др.; Под ред. Т.Г.Морозовой, А.В.Пикулькина. – М.: ЮНИТИ-ДАНА, 2006. – С.3-75.

15. Планування та регулювання місцевих бюджетів: Автореферат дисертації / Харківський національний університет ім.В.Н.Каразіна. – Х., 2008. – 16с.

16. Рибак В.В. Регулювання процесів ринкової трансформації системи доходів місцевого самоврядування: Автореферат дисертації / НАН України; Ін-т економіки промисловості. – Донецьк, 2008. – 35с.

17. Терещенко Л.О. Моделювання та прогнозування податковіх надходжень на регіональному рівні: Автореферат дисертації / Київ, 2007. – 20с.

18. Дьяконова І.І. Удосконалення методів регулювання дохожів і видатків державного і місцевого бюджетів // Фінанси України, 2006. – №3. – С.125.

19. Гецько В.В. Місцеві фінанси: суть, структура і принципи формування ресурсів // Фінанси України, 2006. - №5. – С.103.

20. Коваль Л.М, Проблеми формування місцевих бюджетів та аналіз їх виконання // Фінанси України, 2006. - №5. – С.126.

21. Падалка В.М., Михайлик Ю.О. Економетричні моделі як засіб прогнозування доходів регіональних бюджетів // Фінанси України, 2006. - №6. – С.8.

22. Мельничук С.І. Державному бюджету – економічне обгрунтування // Фінанси України, 2006. - №11. – С.12.

23. Юрій С. Місцеві бюджети: регіональні відмінності // Регіональна економіка, 2007. - №4. – С.104.

24. Куйбида В. С

25. Кириленко О.П. Фінансова незалежність місцевого самоврядування // Фінанси України, 2008. - №1. – С.34.

26. Колодій С.Ю. Децентралізація бюджетної системи та економічне зростання // Фінанси України, 2008. - №3. – С.63.

27. Буряк П.Ю. Міжбюджетні відносини та перспективи формування місцевих бюджетів // Фінанси України, 2008. - №6. – С.14.

28. Кириленко О.П. Місцеві бюджети України у 2008 році: нові підходи // Підприємство, господарство і право, 2008. - №6. – С.7.

29. Вишняков С.В. Місцеві бюджети // Фінанси України, 2008. - №10. – С.11.

30. Тріпак М.М. Формування доходів бюджетів місцевого самоврядування // Фінанси України, 2008. - №10. – С.17.

Похожие работы

... , используемые при выполнении дорожных работ и услуг, подложат сертификации в соответствии с законодательством Российской Федерации. Глава 2. Практика взаимодействия органов государственной власти и органов местного самоуправления в сфере дорожного строительства на примере Челябинской области. Пути совершенствования механизмов взаимодействия 2.1 Система управления дорожным хозяйством в ...

... самоуправления, предприятий, учреждений и организаций любых форм собственности по реализации планов и программ социально-экономического развития подведомственной территории. В статье 14 рассмотрены полномочия органов местного самоуправления в области регионального использования земли и других природных ресурсов; охраны природы. Статья 15 рассматривает полномочия органов местного самоуправления в ...

... 17 18 19 20 1 2 3 1. Администратор Код администратора заполняется в соответствии с перечнем главных распорядителей средств соответствующего бюджета. При этом обеспечивается идентичность указанного признака по доходам бюджета и источникам финансирования дефицита бюджета. По источникам, администрируемым федеральными органами государственной власти ...

... поступления); – От государственных внебюджетных фондов; – От государственных предприятий и учреждений; – От наднациональных организаций. Основная часть доходного потенциала государственного бюджета на 2008 год формируется за счет налоговых доходов, которые составляют около 81% от общей суммы поступлений в казну. И только 4,91% составили неналоговые доходы. В целом это свидетельствует о крайне ...

0 комментариев