Навигация

ПОНЯТИЕ НАЛОГОВОГО КОНТРОЛЯ, ЕГО ОСНОВНЫЕ ПРИНЦИПЫ, ЦЕЛИ И ЗАДАЧИ. ВИДЫ НАЛОГОВОГО КОНТРОЛЯ

1.3. ПОНЯТИЕ НАЛОГОВОГО КОНТРОЛЯ, ЕГО ОСНОВНЫЕ ПРИНЦИПЫ, ЦЕЛИ И ЗАДАЧИ. ВИДЫ НАЛОГОВОГО КОНТРОЛЯ

Система налогового контроля — это одна из подсистем финансово-экономического контроля, состоящая из совокупности взаимосвязанных элементов (целей, функций, организационных структур, методик и др.), взаимодействующих с помощью материально-технических и информационных средств для достижения основных целей налоговою контроля. Эта система характеризуется целостностью и упорядоченностью элементов и подсистем, отражающих особенности объекта контроля.

Общая система налогового контроля включает в себя, подсистемы внешнего и внутреннего налогового контроля, которые организуются и функционируют на основных уровнях управления: международном, союза государств и отдельного государства; региона, министерства и ведомства; деятельностью объединений, холдингов, предприятий, учреждений, организаций и предпринимателей.

Налоговый контроль — это неотъемлемая часть системы управления в стране, целью которого является вскрытие отклонений от правовых норм в области налогообложения, а также их предупреждение и пресечение.

Эффективное осуществление налогового контроля предполагает соблюдение системы основополагающих принципов как важнейших идей, составляющих структуру любой организации. Основными принципами организации налогового контроля являются:

Законность — непременное соблюдение правовых норм действующего законодательства. Все участники действуют на основе законности, обеспечивают охрану интересов общества и граждан.

Объективность — правильное, полное и объективное объяснение результатов контроля.

Профессиональная компетентность — наличие специальной профессиональной подготовки, необходимой для эффективного выполнения контрольных функций.

Независимость — недопустимость какого-либо силового, материального или морального воздействия на субъект контроля.

Оперативность — своевременность выявления отклонений от заданного, их причин и виновников, а также оперативность в исправлении допущенных отрицательных результатов и обеспечение возмещения нанесенного материального ущерба.

Комплексность — рассмотрение всех сторон объекта контроля и всей системы его взаимосвязей по вертикали и горизонтали структуры управления.

Доказательность — точность, объективность и полнота выявления отклонений от заданного, а также их причин и виновников.

Гласность и конфиденциальность — доведение результатов до сведения коллектива, чья деятельность проверялась, вышестоящих органов управления, а также в необходимых случаях — до средств массовой информации. Соблюдение коммерческой тайны.

Соблюдение профессиональной этики — компетентность, добросовестность и т.д.

для понимания сущности налогового контроля, наряду с основными принципами, важное значение имеет определение его целей и задач.

Основными задачами налогового контроля являются:

1. Анализ установленных норм по налогообложению.

2. Выявление противоречий на всех стадиях общественного воспроизводства.

З. Обеспечение своевременного и надежного регулирования выявленных противоречий.

4. Обеспечение достоверной информацией по налогообложению на всех уровнях управления экономикой.

Цель налогового контроля — подтверждение достоверности бухгалтерской отчетности проверяемого экономического субъекта в части отражения задолженности перед бюджетом по налогам и иным обязательным платежам, а также отражения в пояснительной записке всех существенных обстоятельств, связанных с неурегулированными вопросами в налогообложении.

Функции налогового контроля вытекают из его роли в управлении экономикой и определяются нормативно-правовой базой:

1. Выявление отклонений. Включает в себя широкий спектр деятельности. Это — установление отклонений в исполнении установленных норм, регулирующих вопросы налогообложения.

2. Анализ причин отклонений. Предполагает исследование фактов, определивших то или иное отклонение, установление, ответственных за отклонение.

З. Корректировка. Разработка предложений по устранению Выявленных отклонений в процессе формирования и исполнения

бюджетов, а также финансово-хозяйственной деятельности.

4. Предупреждение. Выявление причин и условий совершения правонарушений и их последующее устранение с целью недопущения новых противоправных действий.

5. Угроза наказания. Направлена на пресечение неправомерных действий должностных лиц и граждан, виновных в недостатках и нарушениях, и связана с привлечением к юридической ответственности, а также применением к этим субъектам мер государственного или общественного воздействия.

Таким образом, налоговый контроль помогает вскрывать, устанавливать причины, а также предупреждать и пресекать отклонения от правовых норм в области налогообложения.

В системе налогового контроля применяются его различные виды в зависимости от целей и субъектов контроля.

Основными видами налогового контроля являются внешний и внутренний контроль.

Внешний налоговый контроль осуществляется субъектами, организационно и функционально независимыми в своей деятельности от объекта контроля.

Основными целями внешнего налогового контроля являются:

вскрытие отклонений от принятых стандартов;

выявление и установление нарушений правильности исчисления, полноты и своевременности уплаты налогов и сборов;

привлечение виновных к ответственности и получение компенсаций за причиненный ущерб;

осуществление мероприятий по предотвращению или сокращению нарушений в будущем.

Внутренний налоговый контроль осуществляется организационно-структурными подразделениями, службами и сотрудниками самого налогоплательщика.

Основными целями внутреннего налогового контроля является обеспечение:

соблюдения требований законодательства по налогообложению

правильности исчисления, полноты и своевременности уплаты налогов и сборов;

законной минимизации налогообложения финансово-хозяйственной деятельности налогоплательщика.

В зависимости от времени осуществления контроля различают:

предварительный — контрольные мероприятия субъектов до совершения операции объектом контроля, а также проверка административных и финансовых документов, проводимая до получения информации об имевших место нарушениях;

текущий — контрольные мероприятия субъектов в процессе совершения операции объектом контроля;

последующий — контрольные мероприятия субъектов после совершения операции объектом контроля и ее документирования

оперативный — контрольные мероприятия субъектов в процессе текущей операционной деятельности объекта контроля;

периодический — проверка субъектами определенного периода деятельности объекта контроля.

В зависимости от уровня управления различают:

государственный — контроль налогообложения, осуществляемый в конкретном государстве;

отраслевой — контроль налогообложения, осуществляемый в конкретной отрасли;

региональный — контроль налогообложения, осуществляемый в конкретном регионе;

аудит налогообложения — контроль налогообложения, осуществляемый независимыми аудиторскими организациями и аудиторами.

Похожие работы

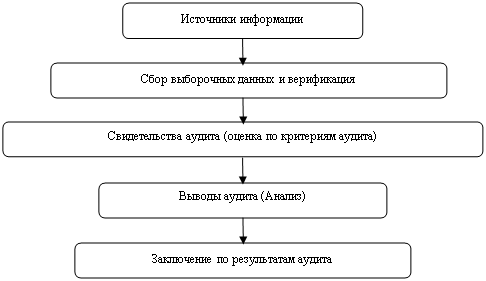

... средств. Аудиторы обязаны сохранять все документы, полученные в ходе аудита, переписку, связанную с проверкой и документы, составленные самим аудитором. Глава III. Организационные основы аудиторской деятельности 3.1 Организация и проведение аудита Ответственные за управление программой аудита должны назначать руководителя конкретной аудиторской группы. Для каждого аудита необходимо ...

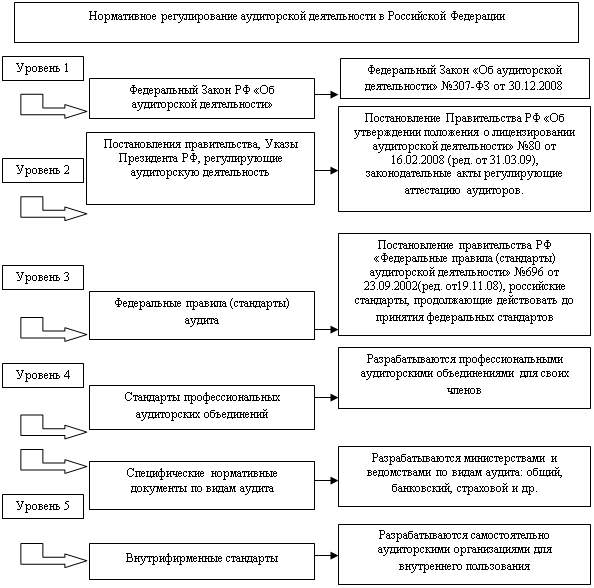

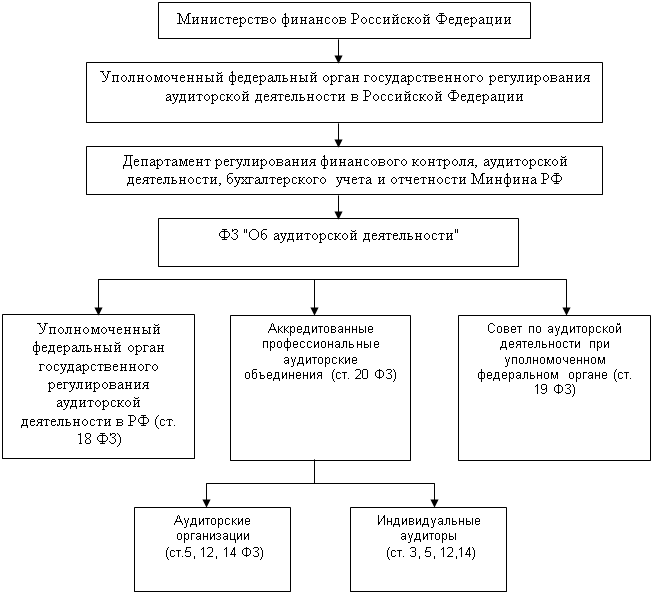

... аудиту услуг Первый (верхний) уровень включает Закон об аудиторской деятельности, который относится к основным законодательным актам. До принятия данного закона правовые основы аудиторской деятельности как независимого вневедомственного финансового контроля в России были установлены Временными правилами аудиторской деятельности [6]. Федеральный закон «Об аудиторской деятельности» закрепил в ...

... только с оказанием "сопутствующих" услуг. Примерный перечень таких услуг установлен Законом об аудиторской деятельности: налоговое консультирование; оценка стоимости имущества; разработка и анализ инвестиционных проектов; составление бизнес-планов; маркетинговые исследования; правовое консультирование, а также представительство в судебных и налоговых органах по налоговым и таможенным спорам ...

... молодые специалисты. Также последняя необходимость прокомментирована постоянными изменениями и дополнениями законодательной базы Кыргызской Республики. 3.5 Перспективы развития аудита в Кыргызской Республике Чтобы определить перспективы развития аудиторской деятельности на рынке Кыргызской Республики необходимо изучить ряд данных и показателей и провести соответствующий анализ по данной ...

0 комментариев