Навигация

Формування локальних показників: локальний показник, що характеризує ліквідність і платоспроможність, і локальний показник фінансової стійкості

2. Формування локальних показників: локальний показник, що характеризує ліквідність і платоспроможність, і локальний показник фінансової стійкості.

Рівняння регресії (Iл) для показників ліквідності (платоспроможності) має такий вигляд:

Iл = a0 + a1 x1 + a2 x2 + a3 x3, (3.3)

де x1 – коефіцієнт абсолютної ліквідності (платоспроможності);

x2 – коефіцієнт поточної ліквідності;

x3 – коефіцієнт покриття;

a1, a2, a3 – коефіцієнти регресії;

a0 – вільний член.

Рівняння регресії (Iфу) для показників фінансової стійкості має такий вигляд:

IФУ = a1x1 + a2x2 + a3x3 + a4x4 + a5x5 + a6x6 + a0 , (3.4)

де x1 – коефіцієнт автономії (незалежності);

x2 – коефіцієнт забезпеченості оборотних активів власними засобами;

x3 – коефіцієнт концентрації позикового капіталу;

x4 – коефіцієнт фінансової стабільності;

x5 – показник фінансового левериджа;

x6 – коефіцієнт фінансової стійкості й стабільності.

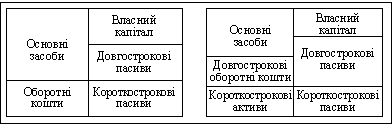

3. Розрахунок незалежних змінних (фінансових показників) для підприємств, що становлять сукупність спостережень, і побудова матриць незалежних змінних. Ці матриці представляють два напрямки в аналізі фінансового стану підприємства.

4. Розрахунку середнього значення кожного з показників по обох матрицях локальних показників. Упорядкувавши отримані значення у формі двох векторів - рядків і здійснивши операцію транспонування, одержимо два вектори - стовпця середніх значень незалежних змінних.

5. Побудова двох ковариационних матриць значень незалежних змінних, відповідно, для локальних показників. На головних діагоналях матриць перебувають дисперсії відповідних незалежних змінних.

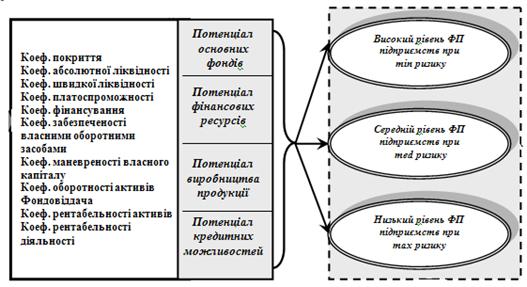

На основі даної моделі визначається показник, що узагальнюється, фінансового стану аналізованого підприємства з урахуванням фактора фінансового ризику.

Всю сукупність підприємств залежно від отриманих значень інтегрального показника можна розділити на класи.

6. Побудова зворотної матриці. Розрахунок вектора оцінок параметрів шляхом множення отриманих зворотних матриць на середнє значення змінних.

Побудовану регресійну модель залежності узагальнюючого показника фінансового стану підприємства (Iфсп) від сукупності локальних показників представлена в табл. 3.1.

Таблиця 3.1

Економетричні моделі для розрахунку Iфсп, Iфс, Iл

| Вид моделі | Критерії якості моделі |

| Iл = 0,681x1 + 0,149x2 + 0,121 | F = 14,05; R = 0.657, R2 = 0,657, t– критерій Стьюдента: для вільного члена –5,21; x2–4,8; x3–2,1. |

| IФУ = 0,38x1 + 0,155x2 + 0,212x3 + 0,42x4 + 0,162x5 + 0,012x6 + 4,16 * 10-3 | F = 4,4; R = 0,78, R2 = 0,609, t– критерій Стьюдента: для вільного члена –1,21; x1–2,12; x2–5,8; x3–2,08; x4–1,71; x5–7,1; x6–1,41. |

| Iфсп = 0.376 IЛ. + 0.255 IФУ – 2.069 * 10-3 | F = 90,53; R = 0,975, R2 = 0,95, t– критерій Стьюдента: для вільного члена –5,74; x1–7,02; x2–2,65. |

Реальна оцінка фінансового стану необхідна як самому підприємству, так і банкам, постачальникам, кредиторам, інвесторам для підтвердження кредитоспроможності підприємства. Особливо важливої є оцінка фінансових можливостей при прийнятті управлінських рішень у процесі інвестування, інновацій.

Від якості результатів оцінки фінансового стану залежить можливість і ефективність дій при розподілі засобів на інвестиції, здійсненні більше ризикованих фінансових операцій, а так само збільшенні масштабів інновацій, що позитивно позначиться на діяльності підприємства;

На основі проведеного аналізу фінансового стану підприємства в 2.2 перевіримо представлену методику.

Практичне застосування організаційно - методичного підходу до аналізу фінансового стану підприємства одержало на АТ "Сілур".

У діяльності підприємства спостерігається, що в загальній сумі активів підприємства кошти становлять в 2002 р. - 0,2%, а в 2003 р. - 1,1%.

При збільшенні питомої ваги в загальній вартості майна підприємства з 34,8 % в 2002 році до 35,5 % в 2003 році, сума дебіторської заборгованості в абсолютному вираженні знизилася на 6601 тис. грн. Знижено запаси підприємства на 2210 тис. грн, що є позитивним чинником у діяльності підприємства. У тому числі запаси матеріалів збільшилися на 1287 тис. грн, скоротилося незавершене виробництво на 3484 тис. грн. і запаси готової продукції.

На підприємстві довгострокових фінансових вкладень і незавершеного капітального будівництва немає.

Аналіз пасиву балансу підприємства дозволяє зробити наступні висновки. При незначному зниженні питомої ваги кредиторської заборгованості з 17,2 % до 16,1 % у загальній сумі валюти балансу зниження в абсолютній сумі склало 7106 тис. грн. На підприємстві досить зношені основні засоби. На 01.01.2003 року зношування склало 59,1 % від первісної вартості. На 01.01.2004 року були продані зайві основні фонди, зношування склав 64,3 %.

За 2004 рік вартість майна скоротилася на 16 % або на 46 909 тис. грн., незначно збільшилася питома вага основних засобів з 57,9 % до 58,7 % і зменшилася питома вага оборотних коштів підприємства з 35,5 % до 33,1%.

Відбулися зміни в дебіторській заборгованості підприємства. Питома вага дебіторської заборгованості не змінився, хоча в абсолютній сумі знизилася на 6920 тис. грн Незначно зменшилася питома вага запасів, хоча в абсолютній сумі вони знизалися на 12693 тис. грн.

Залишається досить високим зношування основних засобів підприємства. Питома вага основних засобів зменшився до 58,7 % , в абсолютній сумі на 25231 тис. грн.

На підприємстві збільшилася кредиторська заборгованість на 1899 тис. грн., питома вага не змінилася. Зміна відбулася за рахунок збільшення питомої ваги кредиторської заборгованості за товари, послуги на 5241 тис. грн., бюджет і позабюджетні фонди (на 532 тис. грн), по заробітній платі (на 3717 тис. грн.).

Розмір статутного капіталу не змінився. Знизилися збитки підприємства, що є позитивним чинником у його діяльності.

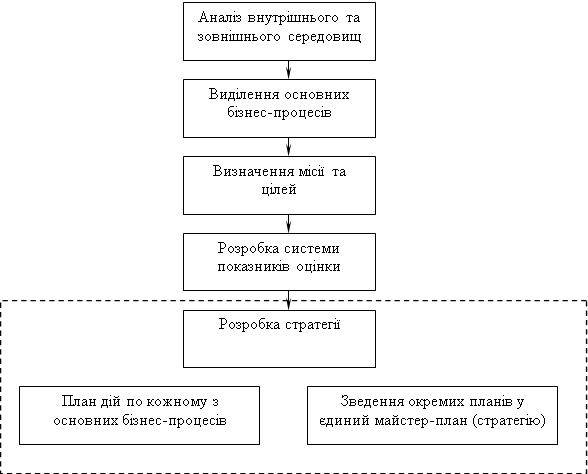

Метою аналізу проведеного на підприємстві - одержання об'єктивної інформації про динамік фінансового стану підприємства, оцінки ступеня залежності результатів його діяльності від фінансових ризиків і визначення шляхів по його стабілізації.

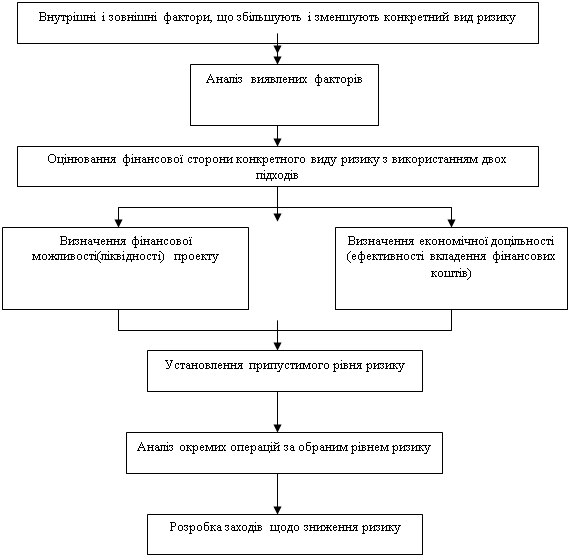

Розглянемо етапи проведення аналізу відповідно до запропонованого організаційно - методичним підходом до керування фінансовими ризиками на підприємстві.

1) Кількісна оцінка фінансового стану підприємства.

Рівень поточного аналізу базується на ретроспективній оцінці фінансового стану підприємства. Результати проведеного аналізу основних показників представлені в розділі 2.2, табл. 2.5, що характеризують ліквідність АТ "Сілур" за 2002 - 2004 р. дозволяє зробити наступні висновки:

а) значення коефіцієнта абсолютної ліквідності показує, що підприємство в 2002 - 2004 р. не змогло б за рахунок коштів погасити свої термінові зобов'язання. Так 2004 року тільки 0,014 % короткострокових зобов'язань можна погасити за рахунок власних ліквідних засобів. Цього явно недостатньо, тому що фактична величина приблизно у двадцять разів нижче нормативу;

б) величина коефіцієнта покриття в 2002 - 2004 роках нижче нормативної бази, навіть при одержанні засобів від дебіторів підприємство не зможе розрахуватися негайно за своїми обов'язками;

в) порівняння отриманих коефіцієнтів поточної ліквідності свідчить, що в 2002 - 2004 р. дане підприємство перебувало в критичному стані, однак в 2003 році цей коефіцієнт стало вище - підприємство в цьому періоді стало погашати свої борги.

Низький рівень платоспроможності, що виражається в недоліку готівки й наявності прострочених платежів, може бути або випадковим (тимчасовим) або хронічним (тривалим). Тому, аналізуючи стан платоспроможності підприємства, потрібно розглядати причини фінансових утруднень, частоту їхнього утворення й тривалість прострочених боргів.

2) Розрахунок загального інтегрального й локального показників фінансового стану підприємства.

Аналіз проводиться з використанням багатофакторної моделі, отриманої на основі регресійного аналізу по формулах представленнім у таблиці 3.1.

2.1) По построеннім моделях визначимо коефіцієнти ліквідності, платоспроможності й фінансової стійкості на початок кожного з аналізованих періодів. Отримані результати показують, що на 01.01.2003 р. показники ліквідності, платоспроможності й фінансовій стійкості склали 0,575 і 0,491 відповідно, на 01.01.2004 р. - 0,467 і 0,577 відповідно, на 01.01.2005 р. - 0,348 і 0,511 відповідно. Спостерігається зниження показника ліквідності й платоспроможності, показник фінансової стійкості виріс в 2003 році в порівнянні з 2002 роком, але в 2004 році спостерігається його зниження.

2.2) Використовуючи побудовану модель, визначаємо узагальнюючий показник фінансового стану підприємства на початок кожного з аналізованих періодів. Підсумки аналізу показують: обобщающого показника фінансового стану на 01.01.2003 р. становить 0,339, на 01.01.2004 р. - 0,3207, на 01.01.2005 р. - 0,259.

Проблема досягнення АТ "Сілур" фінансової стійкості є одним з найважливіших аспектів його діяльності й однією з основних умов прийняття рішень. Таким чином, доцільність використання моделі даного типу для визначення погрози фінансової кризи полягає в тому, що фінансовий стан підприємства характеризується більшою кількістю показників і тільки їхнє об'єднання дає достовірний результат.

3) Визначення джерел і напрямків розвитку кризових явищ на підприємстві.

Фінансова рівновага, що досягає в результаті ефективного керування, підприємства дуже мінливо в динаміку. Можлива його зміна на будь-якому етапі життєвого циклу підприємства визначається природною реакцією на зміни зовнішніх і внутрішніх умов його господарської діяльності. Ряд цих умов підсилюють конкурентні позиції й ринкову вартість підприємства. Інші - навпаки, викликають кризові явища в його фінансовому розвитку. Тому доцільно проводити ранню діагностику кризових явищ у фінансовій діяльності.

Основу такої діагностики становить порівняння фактичних показників - індикаторів з нормативними (плановими) їхніми значеннями й виявлення розмірів відхилень у динаміку. Ріст величини негативних відхилень у динаміку характеризує збільшення кризових явищ у фінансовій діяльності підприємства, що генерують погрозу його банкрутства.

Основними причинами неплатоспроможності АТ "Сілур" є:

а) невиконання плану по виробництву й реалізації продукції, підвищення її собівартості, невиконання плану прибутку і як результат недолік власних джерел самофінансування підприємства;

б) неправильне використання оборотного капіталу: відволікання засобів у дебіторську заборгованість, вкладення в наднормативні запаси й на меті, які тимчасово не мають джерел фінансування;

в) безгосподарність керівників підприємства;

г) високий рівень оподатковування, штрафні санкції за несвоєчасну або неповну сплату податків.

Формування класів ризиків і їхня ідентифікація.

Ступінь ризику визначається у відповідності зі значенням інтегрального показника фінансового стану підприємства. Відповідно до отриманих значень інтегрального показника й формули 3.10 АТ "Сілур" можна охарактеризувати в 2002 і 2003 р. як підприємство, що має задовільний фінансовий стан підприємства із середнім ступенем фінансового ризику, в 2002 р. - незадовільний фінансовий стан підприємства з високим ступенем фінансового ризику.

Оцінка можливості зниження впливу ризику.

Для досягнення стійкого фінансового стану АТ "Сілур" повинен мінімізувати ризики, що виникають у процесі виробничо-фінансової діяльності. На цьому етапі розглядається вплив ризику втрати фінансової стійкості й ліквідності, ризику неплатоспроможності й інвестиційного ризику.

Вибір методу антикризового керування фінансовим станом підприємства.

У боротьбі з погрозою банкрутства, особливо на ранніх стадіях її діагностики, підприємство повинне розраховувати винятково на внутрішні фінансові можливості. Внутрішні механізми фінансової стабілізації покликані забезпечувати реалізацію термінових заходів щодо поновлення платоспроможності й відновленню фінансової рівноваги підприємства за рахунок внутрішніх резервів. У випадку якщо підприємства не може вирішити, що виникли фінансові проблеми наступає банкрутство підприємства.

Скоректована з урахуванням несприятливих факторів фінансова стратегія підприємства повинна забезпечити високі темпи стійкого розвитку, стійкого росту операційної діяльності при одночасній нейтралізації погрози банкрутства в майбутньому періоді. Таким чином, з обліком вищесказаного необхідно провести перерахунок загального й локального показників фінансового стану підприємства й оцінити ступінь впливу фінансового ризику.

9) Визначення шляхів подальшого розвитку підприємства (ухвалення управлінського рішення).

Повна фінансова стабілізація досягається, тільки якщо підприємство забезпечило тривалу фінансову рівновагу в процесі свого майбутнього економічного розвитку, тобто , створило передумови стабільного й постійного росту своєї ринкової вартості.

Дана методика показує взаємозв'язок ризику втрати фінансової стійкості підприємства, кризи ліквідності й імовірності банкрутства.

Перевагами пропонованої методики є:

- методика базується на комплексному, всебічному підході до оцінки ліквідності, платоспроможності й фінансовій стійкості підприємства;

- розрахунок узагальненого показника здійснюється на основі даних публічної звітності підприємства;

- порівняння узагальнених показників дає можливість оцінювати економічний стан конкретного підприємства в порівнянні з іншими;

- всі розрахунки можуть бути здійснені за допомогою стандартних комп'ютерних програм;

- пропонована методика розрахунку узагальненого показника фінансового стану підприємства є одним з напрямків рішення даної проблеми;

- отримані результати дозволять визначити напрямок розвитку кризових явищ, а так само розробити заходу щодо ефективного керування підприємством в умовах ризику, обґрунтувати його фінансову стратегію.

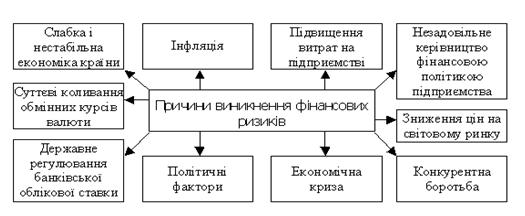

Разом з тим дана методика не враховує фактори, які не відображаються у звітних показниках підприємства, тобто зовнішні фактори. Тому для об'єктивності оцінки необхідно включати їхній вплив на фінансовий стан підприємства.

Таким чином, для забезпечення ефективності процесу керування фінансовими ризиками на підприємстві необхідно проводити діагностику фінансового стану підприємства й погрози банкрутства, що дозволяє враховувати зовнішні фактори.

Проведене дослідження дозволяє зробити наступний висновок про необхідність: розробки методичного підходу до аналізу фінансового стану, що дозволяє оцінити тенденції розвитку підприємства, застосування якого було б порівняно простим, здійснювалося в автоматичному режимі, не вимагало б додаткових досліджень і одночасно давало б можливість здійснювати комплексну оцінку стану підприємства, що є необхідним для ефективного здійснення процесу керування.

Похожие работы

... ї бази, кваліфікації фінансових менеджерів, їх досвіду в сфері ризик-менеджменту та іншими факторами [2, с. 201-201]. Зростання ступеню впливу фінансових ризиків на результати фінансової діяльності підприємства і в цілому на результати виробничо-господарської діяльності пов'язане зі швидкою зміною економічної ситуації і кон'юнктури фінансового ринку, розширенням сфери фінансових відносин підприє ...

... інгу, який забезпечить інформаційний інструментарій прийняття рішень в стратегічно ключових сферах функціонування компанії, підвищить упорядкованість інформації для аналізу і управління фінансовими ресурсами підприємства. З метою вдосконалення управління фінансовими ресурсами ТОВ «ФОЗЗІ-Н» запропоновані наступні заходи: - оптимізація капіталу шляхом збільшення частки власного капіталу та с

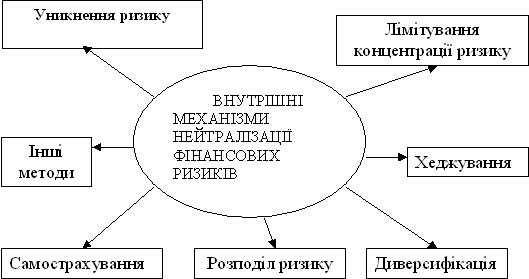

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

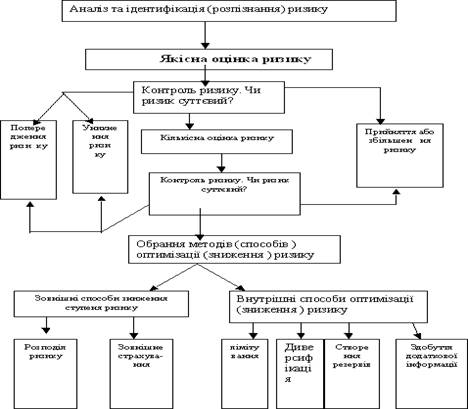

... і підприємства, ризик неплатоспроможності, інвестиційний, інфляційний, процентний, валютний, депозитний, кредитний, податковий, структурний, криміногенний, та багато інших ризиків. Для оцінки фінансових ризиків використовують сукупність методів якісного і кількісного аналізу. Якісний аналіз передбачає ідентифікацію ризиків, виявлення джерел і причин їх виникнення, встановлення потенційних зон ...

0 комментариев