Навигация

Финансирование строительства осуществить при помощи привлеченных средств в форме долгосрочного кредита

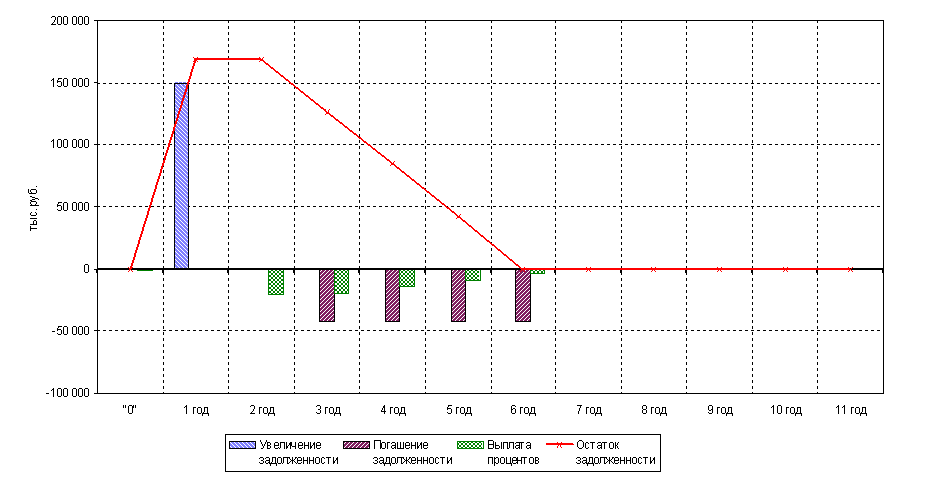

1. Финансирование строительства осуществить при помощи привлеченных средств в форме долгосрочного кредита.

2. Анализ условий кредитования показал, что наиболее выгодные условия кредитования юридических лиц из крупнейших банков предоставляет Альфа-Банк. Поэтому кредит на всю сумму инвестиционных издержек - 42 259 тыс. долл. – предложено взять в Альфа-Банке на срок 5 лет под 15% годовых в валюте.

Как показывают расчеты, наименьшую текущую стоимость платежей дает способ погашения кредита путем равновеликих выплат в конце каждого полугодия, т.е. 2 раза в год по 6156,54 тыс. долл.

Форма привлечения заемных средств – долгосрочный банковский кредит. Срок предоставления кредита – 5 лет. Форма возврата – равными срочными уплатами 1 раз в конце каждого полугодия в течение всего срока кредита. Все остальные денежные расходы будут осуществляться за счет собственных источников финансирования и арендных платежей.

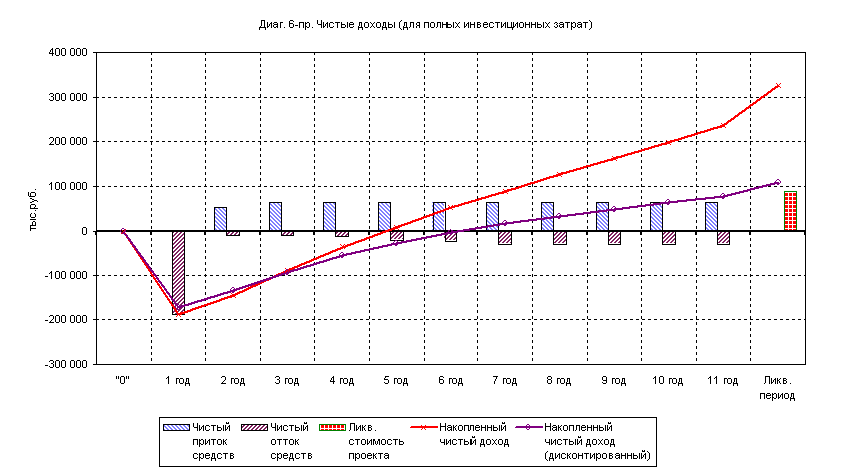

В работе были подробно рассмотрены основные показатели, базирующиеся на дисконтированных оценках: чистый дисконтированный (приведенный) доход ЧДД, индекс доходности (рентабельности инвестиций) ИД и внутренняя норма доходности (прибыли) ВНД, являющиеся основными критериями оценки инвестиционных проектов.

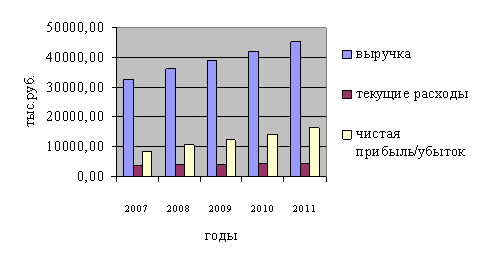

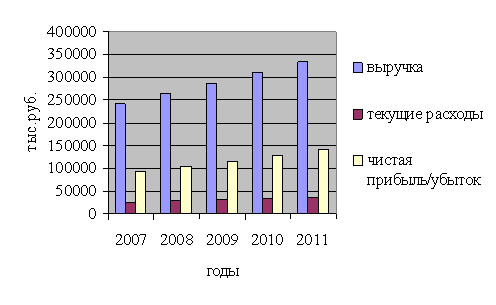

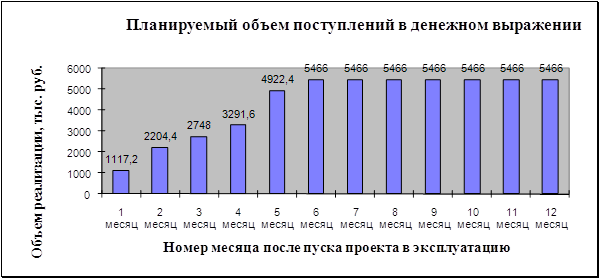

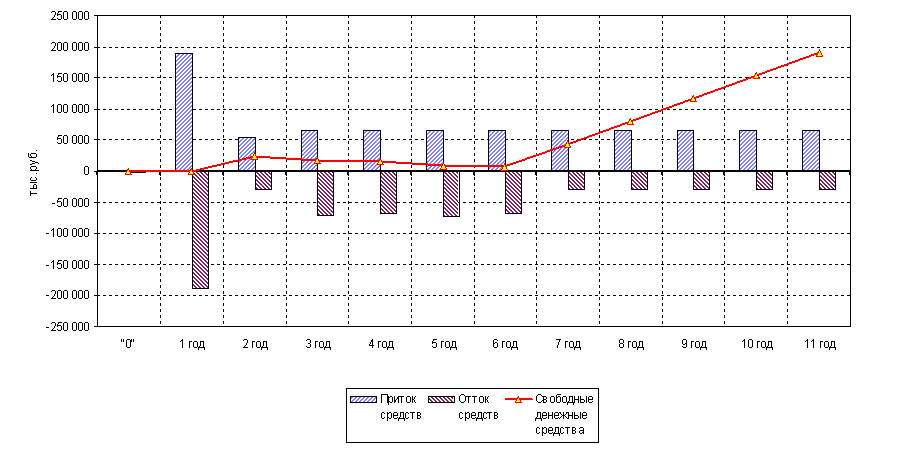

Планируемый объем выручки за 10 лет реализации проекта составит 180350 тыс. долл., чистая прибыль – 111698 тыс. долл., сумма чистых денежных поступлений без учета инфляции – 119698 тыс. долл., чистый денежный поток без учета инфляции – 58133 тыс. долл., сумма приведенного чистого дохода с учетом инфляции – 20274 тыс. долл.

Таким образом, главное условие эффективности инвестиционного проекта соблюдено: ЧДД > 0.

Индекс рентабельности инвестиций также удовлетворяет критерию эффективности: ИД = 1,525; ИД > 1

Внутренняя норма доходности составляет 21,17%, это довольно высокое значение. Критерий эффективности соблюден:

IRR > r,

где r = 12% – норма дисконта;

IRR > WACC,

где WACC = 15% - цена авансированного капитала.

Кроме того, применены следующие методы и выполнены необходимые расчеты:

- расчет границ и уровней безубыточности;

- анализ чувствительности методом вариации параметров;

- оценка ожидаемой эффективности проекта с учетом факторов риска и в условиях неопределенности и др.

Все критерии оценки инвестиционного проекта свидетельствуют о том, что его практическое применение возможно, т.к. условие эффективности соблюдено по каждому из них.

Простой срок окупаемости проекта составляет 6 лет, дисконтированный срок окупаемости – 7 лет. Для проекта такого масштаба такие сроки окупаемости считаются вполне приемлемыми.

Таким образом, бизнес-план создания малой гостиницы в Санкт-Петербурге удовлетворяет совокупности всех факторов оценки инвестиционных проектов, его экономическая эффективность и целесообразность обоснована и оправдана, что подтверждается приведенными расчетами, проект рекомендуется к реализации.

Список использованной литературы

1. Гражданский кодекс Российской Федерации: Части первая и вторая: официальный текст по состоянию на 1 января 2008 г.- М.: НОРМА-ИНФРА-М, 2008.- 372 с.

2. Налоговый Кодекс Российской Федерации: Части первая и вторая: официальный текст по состоянию на 1 января 2008 г.- Финансы.- М.: 2008г.- 672 с.

3. Федеральный закон Российской Федерации «Об инвестиционной деятельности в РСФСР». Справочная система Гарант. 2008 г.

4. Федеральный закон Российской Федерации от 26.12.1995 №208-ФЗ «Об акционерных обществах». Справочная система Гарант. 2008 г.

5. Постановление Правительства РФ № 752 от 27.06.96. «О государственной поддержке развития лизинговой деятельности в Российской Федерации» Справочная система Гарант. 2008 г.

6. Алексеева М.М. Планирование деятельности фирмы. - М., 2005. - 360 с.

7. Балабанов И.Т. Основы финансового менеджмента. М., Финансы и статистика, 2000 г. - 395 с.

8. Бизнес-план: рекомендации по составлению. - М.: «Издательство ПРИОР», 2002 - 304 с.

9. Бизнес-план. Методические материалы – 3-е изд., доп. /Под ред. Н.А. Колесниковой, А.Д. Миронова. – М.: «Финансы и статистика», 2006.- 410 с.

10. Брейли Р., Майерс С. «Принципы корпоративных финансов» - М.: ЗАО “Олимп-Бизнес”, 2004.- 509 с.

11. Букаяков М.И. Внутрифирменное планирование. Учебник – М.: Инфра-М, 2000.- 312 с.

12. Воронцовский А.В. Инвестиции и финансирование. Методы оценки и обоснования. Издательство С.Петербургского университета, 2006.- 417 с.

13. Гитман Л.Дж., Джонк М.Д. Основы инвестирования. М.: Дело, 2003.- 387 с.

14. Деловое планирование (Методы. Организация. Современная практика): Учеб. Пособ./ Под ред. В.М. Попова. - М,: Финансы и статистика, 2006. – 368 с.

15. Дж.К. Ван Хорн, Дж.М. Вахович (мл.). Основы финансового менеджмента - М.: Издат. Дом «Вильямс», 2001. - 308 с.

16. Зелль А. Бизнес-план. Инвестиции и финансирование, планирование и оценка проектов: пер. с нем. – М.: Издательство «Ось-89», 2005.- 487 с.

17. Ильин А.И. Планирование на предприятии. Учебное пособие. В 2 ч. ч.1. Стратегическое планирование. – Мн.: ООО «Новое знание», 2000.- 678 с.

18. Ковалев В.В.Инвестиции. – М.: Финансы и статистика, 2003. – 768 с.

19. Ковалев В.В. Практикум по финансовому менеджменту. - М.: Финансы и статистика, 2006. - 288 с.

20. Кочович Е. Финансовая математика: Теория и практика финансовых расчетов. - М.: Финансы и статистика, 2005.- 189 с.

21. Кондратенко Е. “Инвестиционные ресурсы - проблемы аккумуляции” М., Ж. “Экономист”, №7, 2007 г.- С. 13-17.

22. Кравченко Л.И. Анализ хозяйственной деятельности. – М.: ООО «Новое знание», 2003.- 412 с.

23. Лихачева О.Н. Финансовое планирование на предприятии: Учеб пособие - М.: ООО "ТК Велби", 2004.- 264 с.

24. Лобанова Т.П., Мясоедова Л.В., Грамотенко Т.А., Олейникова Ю.А., Бизнес-план. Учебное пособие. – М.: «Издательство ПРИОР», 2007. – 96 с.

25. Любушкин Н.П., Лещева В.Б., Дъякова В.Г. Анализ финансово-экономической деятельности предприятия:. – М.: ЮНИТИ-ДАНА, 2005. – 471 с.

26. Молотков Ю.И. Управление социально-экономическими объектами: Методическое пособие. - Н-ск: Сиб.АГС. 2004.- 210 с.

27. Маркова В.Д., Кузнецова С.А. Стратегический менеджмент. Курс лекций. – М.: Инфра – М; Новосибирск: Сибирское соглашение, 2004.- 278 с.

28. Нагловский С.Н. Логистика проектирования и менеджмента производственно-коммерческих систем. - Калуга: Манускрипт, 2005. - 336 с.

29. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учебное пособие для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ - ДАНА, 2005. – 639 с.

30. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - 5-е изд. доп. и перераб. - Минск: ООО "Новое знание", 2002. – 687 с.

31. Сай В.М. Формирование организационных структур управления. Научная монография. - М.: ВИНИТИ РАН, 2007. - 319 с.

32. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ: Учеб. пособие. – М.: ЮНИТИ-ДАНА, 2005. – 479 с.

33. Сергеев И.В., Шипицын А.В. Оперативное финансовое планирование на предприятии. - М.: Финансы и статистика, 2002. - 288 с.

34. Тупицын А.Л. Управление финансовой устойчивостью предприятия // Новосибирск, 2004. – 100 с.

35. Финансовый бизнес - план. Под ред. Попова В.М. - М.: Финансы и статистика, 2007. – 480 с.

36. Финансовый менеджмент: / Под ред. проф. Г.Б. Поляка. – М.: Финансы, ЮНИТИ, 2005. – 408 с.

37. Финансовый менеджмент: / Под ред. проф. Е.И. Шохина. – М.: ИД ФБК-ПРЕСС, 2003. – 408 с.

38. Холт Р.Н. Основы финансового менеджмента: Пер. с англ.- М.: Дело, 2005.- 548 с.

39. Чернов В.А. Финансовая политика организации. Под ред. проф. М.И. Баканова. - М.: ЮНИТИ-ДАНА, 2006. – 247 с.

40. Чернов В.А.Инвестиционная деятельность. Под ред. проф. М.И. Баканова. - М.: ЮНИТИ-ДАНА, 2005. – 686 с.

41. Четыркин Е.М. Методы финансовых и коммерческих расчетов. 5-е изд., испр. и доп. - М.: «Дело Лтд», 2006.- 254 с.

42. Шарп У., Александер Г., Байли Дж. Инвестиции. Пер. с англ. - М.: ИНФРА - М, 2007.-412 с.

43. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2006. – 208 с.

44. Щиборщ К.В. Анализ хозяйственной деятельности предприятий России. - М.: Дело и Сервис, 2003. - 320 с.

Похожие работы

... время, как на других сегментах коммерческой недвижимости кризис спровоцировал обвальное снижение цен и увеличение предложения на открытом рынке. Анализ продуктивности первоклассной коммерческой недвижимости в Санкт-Петербурге, даёт основания предположить, что риск инвестиций в такую недвижимость вероятно ниже, чем риск инвестиций в потерявшие кредит доверия финансовые инструменты. Если с этим ...

... постоянную конкурентную позицию на рынке пиломатериалов в г.Сергаче. В данном случае мы имеем постоянную (стабильную) позицию на рынке г.Сергача, что может положительно отразиться на создание деревообрабатывающего предприятия в г.Сергаче Нижегородской области. 1.2. Рассмотрение влияния внешней среды. Внешние факторы – это основные факторы, непосредственно влияющие на работу организаций извне ...

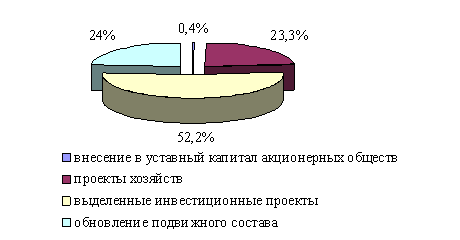

... в регионе благоприятного инвестиционного климата. Отсюда следует вывод, что использование законодательства Самарской области, в конечном счете, приведет к активному росту экономики региона [11]. 2. Специфика инвестиционных проектов, реализуемых на железнодорожном транспорте 2.1 Основные факторы, определяющие специфику инвестиционных проектов на ж/д транспорте К указанным факторам ...

... новизной, ведь еще недавно в окрестностях Кемерово ничего подобного не было. 2.2 Целевая установка и принципы разработки программы (проекта) Целью данного инвестиционного проекта являлось строительство спортивно-развлекательного горнолыжного комплекса с целью развития въездного туризма в Кемеровской области. В перспективе проектом предусматривается установка канатной дороги, строительство ...

0 комментариев