Навигация

Методика оценки эффективности капитальных вложений в условиях административного хозяйствования

24. Методика оценки эффективности капитальных вложений в условиях административного хозяйствования

В отечественной экономике методические подходы к определению эффективности инвестиций предполагает осуществление анализа только в сфере капитальных вложений, а эффективность вложений в ценные бумаги при отсутствии рынка ценных бумаг естественно не рассматривалось.

Типовая методика по оценке эффективности капитальных вложений была разработана специалистами АО главе Хочатуровой. На ее основе были выпущены различные отраслевые методики и инструкция по оценки эффективность капитальных вложений.

Эффективность капитальных вложений оценивалась на основе коэффициента эффективности, рассчитанного как отношение средне годовой суммы прибыли к объему капитальных вложений и срока окупаемости – показателя оборотного коэффициента эффективности:

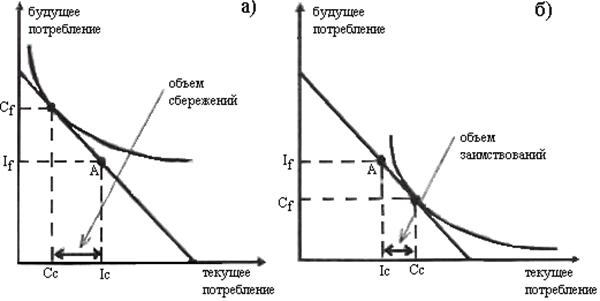

Следует отметить, что оба эти показателя имеют ряд существенных недостатков, основным из которых является отсутствие учета фактора времени. В следствии чего в процессе расчета сравнивались несопоставимые показатели: объем инвестиций в текущим периоде и объем прибыли в бедующей стоимости.

Коэффициент эффективности стоимости окупаемости, использование этих показателей не соответствовало требованиям объективной и всесторонней оценке.

Объективность расчетов не достигалось и вследствие того, что в качестве показателя возврата рассматривался не весь денежный поток, формируемый за счет чистой прибыли и амортизационных отчислений, а только показатель прибыли, что искажало результат оценки вследствие занижения коэффициента эффективности и соответственно завышения срока окупаемости.

В сравнение эффективности различных инвестиционных проектов осуществлялось с помощью метода приведенных затрат, в соответствии с которым, лучшим вариантом считался тот, который обеспечивал минимальное значение суммы годовой себестоимости и объема капитальных вложений умноженного на нормативный коэффициент эффективности:

Здесь в определенной степени, через приведение капитальных вложений к настоящему времени с помощью нормативного коэффициента эффективности осуществлялся учет фактора времени.

В конце 70-х годов в расчете эффективности капитальных вложений стали учитывать затраты на инвестирование производственной сферы, экологические последствия, что позволило достичь более полного определения эффективности капитальных вложений и повысить объективность оценок. Вместе с тем возможности рассматриваемой методики ограничивались существовавшей системой хозяйствования.

В условиях плановых методов распределение капитальных вложений не практиковалось рассмотрением риска случайностей и неопределенностей, а так же взаимосвязь номинальных и реальных стоимостных оценок в условиях инфляции.

При переходе к рыночной экономике возникла необходимость пересмотра существовавшей практики оценки эффективности капитальных вложений и активного использования методических подходов разработанных в мировой практике.

На основе западных и современных отечественных разработок в области методов оценки эффективности инвестиций применительно к условиям Российской экономики. Специалисты ряда научных институтов выпустили методические рекомендации по оценки инвестиций, в частности «методические рекомендации по оценки эффективности инвестиционных проектов и их отбору для финансирования». В данном документе используются методология и базовые принципы оценки инвестиций широко применяемые в мировой практике. Важнейшими из этих принципов являются:

1. Определении стратегии финансирования инвестиционного проекта.

2. Учет результатов анализа финансового состояния предприятия и рынка, а так же рисков инвестиционного проекта.

3. Воздействие реализации проекта на охрану окружающей среды.

4. Оценка возврата инвестируемого капитала на основе показателя денежного потока с использованием дисконтирования.

25. Методы оценки эффективности

Для сравнения различных инвестиционных проектов и выбора наилучшего из них используются следующие показатели:

1. Чистый дисконтированных доход. (NPV)

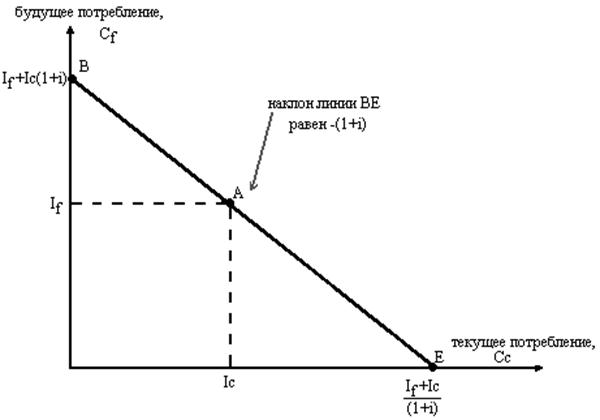

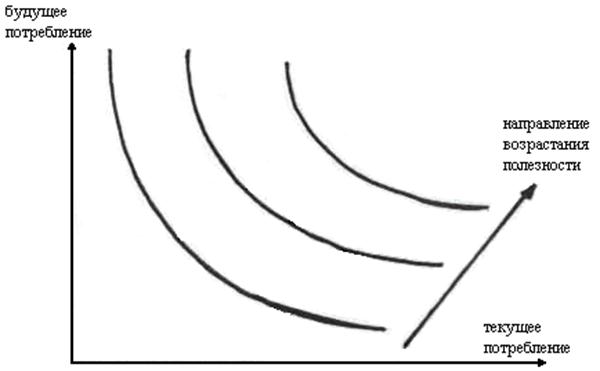

Особенность инвестирования состоит в том, что затраты и доходы имеют разную временную локализацию. Расходы осуществляются в настоящее время, а доходы инвестиций принесут только в будущем периоде, следовательно, для принятия обоснованного решения об инвестировании необходимо сопоставить текущую стоимость с будущей. Сопоставлять денежные суммы получаемые в разное время позволяет метод дисконтирования, с помощью которого можно сравнить денежные потоки получаемые в разное время путем приведения их к одному временному периоду.

n – период времени i – ставка банковского процента, выраженная в долях

Данная формула позволяет приводить будущие доходы(FV) к текущей стоимости(PV). Для оценки выгодности инвестиций применяется показатель чистой дисконтированной стоимости, представляющий собой превышение суммарных денежных поступлений в результате реализации проекта, дисконтированных в текущей стоимости на над суммой приведенных в текущей стоимости всех инвестиционных вложений.

NPV – чистая дисконтированная стоимость R – доходы соответствующего периода

I – Инвестиции соответствующего периода.

Если показатель чистой дисконтированной стоимости > 0, то инвестиционный проект выгоден, если = 0, то проект не предполагает ни прибыли ни убытков и если NPV < 0, то инвестирование не выгодно.

Похожие работы

... общественного благосостояния. 4.Функции инвестиций Инвестиции как экономическая категория выполняют ряд важнейших функций, без которых невозможно нормальное развитие экономика любого нормального государства. Инвестиции на макроуровне являются основой для: · осуществления политики расширенного воспроизводства; · ускорения научно‑технического прогресса, улучшения качества и ...

... с поглощением предприятий или размещением капитала за рубежом). Данная трактовка инвестиций жестко привязывает вложения действующему предприятию (производственной системе) и фактически исключает из понятия инвестиции многочисленные вложения капитала, в том числе в первоначальную организацию бизнеса. В основе диспозиционного понятия инвестиций заложено положение, в соответствии с которым процесс, ...

... общественного механизма превращать сбережения в инвестиции. В условиях благоприятного развития событий, стабильного развития экономики подавляющая часть сбережений действительно превращается в инвестиции. В то же время нестабильность экономического положения в стране, кризисное состояние экономики, высокие темпы инфляции приводят к тому, что значительная часть сбережений не превращается в ...

... к новым извращениям в структуре экономики. Структура промышленного производства еще более деформировалась: при его общем спаде в наибольшей степени сокращается производство потребительских товаров. Структура экономики Украины, прежде всего вследствие существующей ценовой, бюджетной и денежно-кредитной политики изменяется только в худшую сторону. Повышения цен и пересмотры заработной платы только ...

0 комментариев