Навигация

Факторы юридического характера: не разработано конкретное законодательство, бюрократические проблемы, экспортные и импортные ограничения

3. Факторы юридического характера: не разработано конкретное законодательство, бюрократические проблемы, экспортные и импортные ограничения.

22. Понятие виды инвестиционных проектов

Термин проект можно понимать, двояка, как комплект документов, содержащий формирования целей, предстоящей деятельности и определения комплекса действий, направленных на его достижение; как комплекс действий (работ, услуг, приобретений, управленческих операций и решений) направленных на достижение сформулированной цели. Таким образом, проект можно рассматривать как документацию и как деятельность. Инвестиционная проект может быть классифицирован по следующим признакам:

1. По масштабу (мелкие, крупные и мега проекты). В странах западной Европы под мелкими понимают проекты имеющие стоимость менее 300 тыс долларов. Крупные проекты – носящие стратегический характер и имеющий стоимость более 2 млн. долларов. Мега проекты - гос-ные и международные целевые программы, которые объединяют ряд инвестиционных проектов единого целевого назначения, их стоимость от 1 млрд. долларов и выше. В Российской практике при выделении на конкурсной основе при выделении централизованных ресурсов крупными считаются проекты стоимость выше 50 млн. долларов

2.По поставленной цели: - снижение издержек- доход от расширения- снижение риска- выход на новые рынки сбыта- дифференциация деятельности- социальный эффект- экологический эффект

В ряде случаев инвестиционные проекты ориентированны не на прямое извлечение прибыли , а на снижение рисков производство и сбыта, экспансию новой сферы бизнеса. Государственные инвестиционные проекты могут преследовать социальные или экологические цели.

3. По степени взаимосвязи:

- независимые – инвестиционные проекты могут оцениваться автономно. Принятие или отклонение одного из таких проектов никак не влияет на решение в отношении другого.

- альтернативные - являются конкурирующими. Их оценка может происходить одновременно, но осуществляться лишь один из них из-за ограниченности инвестиционных ресурсов либо других причин.

- взаимосвязанные - оцениваются одновременно, при этом приятие одного проекта невозможно без принятия другого.

4. По степени риска:- рисковые- без рисковые

Более рисковые являются проекты, направленные на освоение продукции или технологии. Менее рисковые проекты предусматривающие гос поддержку.

5. По срокам:- краткосрочные-.долгосрочные

6. По значимости:

- глобальные - проекты реализация которых сущ-но влияет на экономическую, социальную и экологическую ситуацию на земле.

- народно-хозяйствованные – проекты реализация которых существенно влияет на экономическую, соц. и экологическую ситуацию в стране. При их оценке можно ограничиваться учетом только этого влияния.

- крупномасштабные – проекты реализация которых сущ-но влияют на ситуацию отдельных регионов или отраслях страны. При их оценке можно не учитывать влияние этих проектов на ситуацию в других регионах или отраслях)

- локальные – проекты реализация которых не оказывает сущ-го влияния на соц.-экономическую ситуацию в регионе и не изменяется уровень и структуру цен на товарных рынках.

Период времени в течении которые реализуются цели поставленные в проекте называются жизненным циклом проекта. Он включает определенные этапы:

1. прединвестиционные 2. инвестирование 3.эксплотация созданных объектов

23. Бизнес план и его роль в финансовом обосновании инвестиционного проекта

В Российской практике бизнес план получил распространение начиная с 90 годов, когда переход к рыночному механизму инвестирования потребовал изменения принципов финансирования капитальных вложений. Развитие новых моделей инвестиционного планирования было вызвано с одной стороны сокращением гос инвестиций обусловившем необходимость поиском альтернативных источников финансирования. С другой стороны задачами достижения соответствия разрабатываемых проектов международным нормам. Бизнес план представляет собой документ в котором комплексна, системно и детально обосновываются инвестиционные предложение и определяются основные характеристики инвестиционного проекта.

Бизнес план должен убедительно доказать эффективность принятия инвестиционного решения для его потенциальных участников.

В соответствии бизнес-плана и степени его детализации, зависит от ряда факторов:

-масштабности проекта и его характеристика,

- целевой направленности,

- степени риска и т.д.

Типовые методики составления бизнес плана разработан ЮНИДО (ООН) по проблемам промышленного развития.

С учетом основных принципов лежащих в основе разработки бизнес-плана в мировой практике подготовлен ряд отечественных методик в том числе с использованием компьютерных программ (АльтИнвест и др.)

Различия методик состоят в степени детализации. В настоящее время определилась единая структура бизнес плана, которая включает:

1. Резюме проекта (краткая характеристика)

2. Хар-ка продукции, работ или услуг.

3. Положение дел в отрасли

4. Анализ рынка

5. Производственная деятельность

6. Стратегия маркетинга

7. Управление реализацией инвестиционного проекта

8. Оценка рисков и способы их страхования

9. Финансовый план

10. Приложения

Наиболее важным разделом является финансовый план. Финансовое обоснование выступает критерий принятия инвестиционного решения. Поэтому разработка этого раздела должна вестись чательно.

Фин. план включает:

1. Расчёт потребности в инвестициях. Он осущ-ся на основе моделирования потока инвестиций связанных с созданием новых производственных мощностей(модернизацией производства, его реконструкции или техническим перевооружением) и вводом объекта в эксплуатацию. Отражаются необходимые объемы инвестиций в оборотные активы и создание резервных фондов.

2. План доходов и расходов. Связан с эксплуатацией инвестиционного проекта, где приводятся расчеты основных показателей хозяйственной деятельности по проекту: валовой доход; объём и состав текущих затрат; валовая и чистая прибыль; денежный поток определяемый как сумма амортизации и чистой прибыли. Сопоставление разного времени платежей осуществляется путем приведения их к базовому созданию, т.е. на основе дисконтирования.

3.Определение точки безубыточности. Она показывает при каком объёме продаж достигается окупаемость затрат. Безубыточность будет достигнута при таком объёме производства, когда уровень дохода равен сумме текущих, постоянных и переменных затрат. Чистый доход рассчитывается путем вычета из валового дохода НДС и акцизных сборов. Определение такой безубыточности осуществляется по формуле:

- объем продаж при котором достигается безубыточность производства

- сумма текущих постоянных затрат

- уровень чистого дохода к объему продаж (%)

- уровень переменных текущих затрат к объему продаж (%)

4.Срок окупаемости показывает через какой период времени окупятся вложения в инвестиционный проект.

5.Обоснование источников финансирования. Выбор способов финансирования должен быть ориентирован на оптимизацию структуры, источника формирования инвестиционных ресурсов при этом следует учитывать достоинства и недостатки каждой группы источника финансирования инвестиционного проекта.

Похожие работы

... общественного благосостояния. 4.Функции инвестиций Инвестиции как экономическая категория выполняют ряд важнейших функций, без которых невозможно нормальное развитие экономика любого нормального государства. Инвестиции на макроуровне являются основой для: · осуществления политики расширенного воспроизводства; · ускорения научно‑технического прогресса, улучшения качества и ...

... с поглощением предприятий или размещением капитала за рубежом). Данная трактовка инвестиций жестко привязывает вложения действующему предприятию (производственной системе) и фактически исключает из понятия инвестиции многочисленные вложения капитала, в том числе в первоначальную организацию бизнеса. В основе диспозиционного понятия инвестиций заложено положение, в соответствии с которым процесс, ...

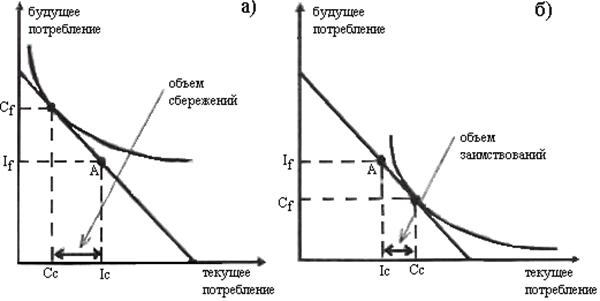

... общественного механизма превращать сбережения в инвестиции. В условиях благоприятного развития событий, стабильного развития экономики подавляющая часть сбережений действительно превращается в инвестиции. В то же время нестабильность экономического положения в стране, кризисное состояние экономики, высокие темпы инфляции приводят к тому, что значительная часть сбережений не превращается в ...

... к новым извращениям в структуре экономики. Структура промышленного производства еще более деформировалась: при его общем спаде в наибольшей степени сокращается производство потребительских товаров. Структура экономики Украины, прежде всего вследствие существующей ценовой, бюджетной и денежно-кредитной политики изменяется только в худшую сторону. Повышения цен и пересмотры заработной платы только ...

0 комментариев