Навигация

Эмиссия ценных бумаг как способ мобилизации инвестиционных ресурсов

18. Эмиссия ценных бумаг как способ мобилизации инвестиционных ресурсов

Эмиссия ценных бумаг. В соответствии со ст.142 ГК РФ, ценная бумага – это документ удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. В состав ценных согласно ст.143, ч1. Включаются: облигации, векселя, чеки, депозитные и сберегательные сертификаты, банковские сберегательные книжки на предъявителя, акции, приватизационные ценные бумаги и д.р. Ценные бумаги обращающиеся на финансовом рынке по экономическому содержанию можно разделить на 2 основных вида: Долевые – представляющие собой непосредственную долю их владельца в реальной собственности и делающие его совладельцем этой собственности (акции акционерных обществ); Долговые – характеризуются обычно твердо фиксированной процентной ставкой и обязательством эмитента выплатить сумму долга в определенный срок. В соответствии с данным критерием, финансовые средства полученные в результате эмиссии ценных бумаг вступают как привлеченные (по долевым ценным бумагам) и заемные (по долговым ценным бумагам). Наибольшее распространение среди ценных бумаг приобретаемых физическими и юридическими лицами получили акции.

Самостоятельно увеличение акций возможно при образовании фирмы испытывающей потребность в финансовых ресурсах в акционерное общество или при выпуске уже функционирующем ОА новых акций, которые могут размещаться как среди прежних, таки среди новых акционеров. Расширение собственного капитала может происходить и другим способом: путем капитализации к части нераспределенной прибыли. Руководство АО с согласия общего собрания акционеров принимает решения не выплачивать определенную долю нераспределенной прибыли в виде дивидендов, а инвестировать в нее различные виды деятельности. Удержание прибыли является более простым и дешевым способом пополнения акционерного капитала. Т.к. в отличие от эмиссии, не связано с издержками на размещение ценных бумаг. Вместе с тем, такая практика может оказать неблагоприятное воздействие на курс акций, что затруднит наращивание катала с помощью продажи дополнительных акций. На ряду с акциями для привлечения дополнительных финансовых ресурсов, акционерное общество может выпускать облигации, которое означает обязательство перед ее владельцем по выплате определенного дохода устанавливаемого в форме процентов и погашению его стоимости по истечению установленного срока.

При выборе источников формирования инвестиционных ресурсов, важно учитывать преимущества и недостатки характерные для различных способов привлечения капитала. Основным преимуществом эмиссии акций как способом мобилизации финансовых средств является меньшая степень риска по сравнению с использованием заемных средств, которые проявляются в следующем:

Акционерное финансирование дает возможность расширения капитала на долгосрочной основе, привлеченные средства выплачиваются их владельцам лишь при ликвидации общества, а заемный капитал подлежит возврату в оговоренный срок. Размещение акций в отличие от кредитных отношений не требует использования залога или гарантий. АО может не платить дивиденды по обыкновенным акциям, в то время как при использовании облигаций необходимо соблюдать принцип платности. При финансировании крупных инвестиционных проектов, привлечение капитала через выпуск акций позволяет перенести выплаты средств на тот период, когда проект уже сам будет генерировать доход. Для инвесторов преимущества и недостатки владения средств в рассмотренные ценные бумаги носят иной характер.

Для акций преимущества:

- Участие в управление АО

- Воздействие на общество (для крупных держателей.)

Недостатки: Риск невыплаты дивидендов. Риск потери капитала при снижении курса акций.

Невозможность для мелких акционеров воздействовать на проводимую обществом политику. Последняя очередность возврата капитала при ликвидации общества.

Для облигаций (преимущества):

Величина дохода гарантированна и заранее известна.Облигации могут быть заранее предъявлены к погашению. При ликвидации владельца облигаций имеют первоочередное по сравнению с держателями акций права на возврат вложенных средств.

Недостатки:

- Менее высокая доходность по сравнению с акциями

- Не предоставляют право на участие в управлении компанией.

19. Лизинг как форма финансирования инвестиционной деятельности

Лизинг. Под лизингом понимают аренда машин или оборудование купленные арендодателями для арендатора с целью их производственного использования при сохранении право собственности на них за арендодателем на весь срок действия договора. В наиболее общем виде суть лизинговой сделки состоит из:

Лизингополучатель у которого нет свободных финансовых средств обращается в лизинговую фирму с предложением о заключении лизинговой сделки, согласно которой, лизингополучатель выбирает продавца располагающего требуемым имуществом. А лизингодатель приобретает его в собственность и передает лизингополучателю во временно владение и пользование за оговоренную в договоре плату. По окончанию срока лизингового договора, в зависимости от его условий лизингополучатель может купить объект сделки по остаточной стоимости, заключить новый договор, вернуть объект сделки лизинговой компании. Основные преимущества лизинга как способа мобилизации капитала заключаются в следующем:

- При лизинге, фирма может получить арендуемое имущество и начать его эксплуатацию без отвлечения значительной суммы средств из хозяйственного оборота

- Лизинг дает возможность при небольших затратах обновить технику и технологию производства, опробовать оборудование до его полной оплаты, а в случае сезонных работ использовать арендуемое имущество лишь в течении необходимого периода.

- Процесс получения и заключения контракта по лизингу в меньшей степени связан с дополнительными гарантиями, чем получение банковской ссуды, т.к. обеспечение лизинговой сделки является само арендуемое оборудование.

- Имущество по лизинговому соглашению учитывается на балансе лизингодатель, а лизинговые платежи относятся на текущие расходы лизингополучателя, т.е. на издержки производства, что снижает налогооблагаемой прибыль.

Особенности отличия лизинга от традиционной формы аренды состоят в следующем:

- При заключении лизинговой сделки в отличие от аренды предметом договора не могут быть земельные участки и другие природные объекты.

- На лизингополучателя по мимо традиционных обязанностей арендатора возлагаются обязанности покупателя связанные с приобретением имущества, страхованием, техническим обслуживанием, дремотном и т.д.

- Лизингополучатель имеет возможность выбора поставщика и видов необходимого оборудования.

- По завершению договора, предмет лизинга может переходить в собственность лизингополучателя по остаточной стоимости.

Похожие работы

... общественного благосостояния. 4.Функции инвестиций Инвестиции как экономическая категория выполняют ряд важнейших функций, без которых невозможно нормальное развитие экономика любого нормального государства. Инвестиции на макроуровне являются основой для: · осуществления политики расширенного воспроизводства; · ускорения научно‑технического прогресса, улучшения качества и ...

... с поглощением предприятий или размещением капитала за рубежом). Данная трактовка инвестиций жестко привязывает вложения действующему предприятию (производственной системе) и фактически исключает из понятия инвестиции многочисленные вложения капитала, в том числе в первоначальную организацию бизнеса. В основе диспозиционного понятия инвестиций заложено положение, в соответствии с которым процесс, ...

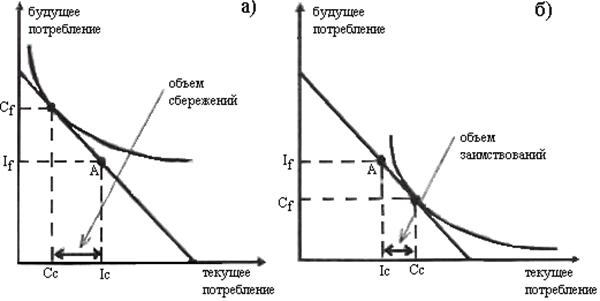

... общественного механизма превращать сбережения в инвестиции. В условиях благоприятного развития событий, стабильного развития экономики подавляющая часть сбережений действительно превращается в инвестиции. В то же время нестабильность экономического положения в стране, кризисное состояние экономики, высокие темпы инфляции приводят к тому, что значительная часть сбережений не превращается в ...

... к новым извращениям в структуре экономики. Структура промышленного производства еще более деформировалась: при его общем спаде в наибольшей степени сокращается производство потребительских товаров. Структура экономики Украины, прежде всего вследствие существующей ценовой, бюджетной и денежно-кредитной политики изменяется только в худшую сторону. Повышения цен и пересмотры заработной платы только ...

0 комментариев