Навигация

Расчет НДФЛ

4. Расчет НДФЛ

Налог на доходы физических лиц относится к числу прямых налогов, который построен на резидентском принципе и уплачивается на всей территории страны по единым ставкам.

В Российской Федерации налогоплательщиками признаются:

1. Физические лица, являющиеся налоговыми резидентами России. Этот статус имеют лица, согласно нормам Налогового Кодекса, проживающие на территории Российской Федерации не менее 183 календарных дней в течение двенадцати следующих подряд месяцев. Те лица, которые являются налоговыми резидентами, уплачивают налог со всех полученных где бы то ни было доходов, то есть несут полную налоговую ответственность.

2. Физические лица, получающие доходы от источника в Российской Федерации, которые не являются налоговыми резидентами. Этот статус, на основании норм Налогового кодекса на территории страны меньше указанного выше срока, так как они уплачивают налог лишь с дохода, полученного от источников в Российской Федерации, то есть несут ограниченную налоговую ответственность.

Объектом налогообложения для физических лиц, являющихся налоговыми резидентами, - доход, полученный от источников в РФ и (или) от источников за пределами РФ; для физических лиц, не являющихся налоговыми резидентами, - от источников в РФ.

Законодательно определены освобождения или изъятия от уплаты налога.

В состав освобождений входят: государственные пособия и пенсии, стипендии студентов и аспирантов; компенсационные выплаты в пределах тех норм, которые установлены законодательством; вознаграждение донорам, алиментные обязательства; доходы от продажи выращенных в подсобном хозяйстве птицы, овощей; обязательное страхование и ряд других.

Для целей налогообложения к доходам от источников в РФ относятся:

а) дивиденды и проценты, выплачиваемые российской организацией или иностранной организацией в связи с деятельностью ее постоянного представительства на территории РФ;

б) страховые выплаты при наступлении страхового случая, выплачиваемые российской организацией или иностранной организацией в связи с деятельностью ее постоянного представительства в РФ;

в) доходы, полученные от использования в РФ права на объекты интеллектуальной собственности;

г) доходы, полученные от предоставления в аренду, и доходы, полученные от иного использования имущества, находящегося на территории РФ;

д) доходы от реализации (недвижимого имущества, находящегося в РФ; акций или иных ценных бумаг, а также долей участия в уставном капитале организации; прав требования к российской или иностранной организации в связи с деятельностью ее постоянного представительства на территории РФ; иного имущества, находящегося в РФ и принадлежащего физическому лицу);

е) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия (бездействия) в РФ. При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) - налогового резидента РФ, местом нахождения (управления) которой является РФ, рассматриваются как доходы, полученные от источников в РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений;

ж) доходы от использования любых транспортных средств, включая морские или воздушные суда, трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроволочной связи, средств связи, компьютерных сетей, находящихся или зарегистрированных (приписанных) в РФ, владельцами (пользователями) которых являются налоговые резиденты РФ, включая доходы от сдачи их в аренду, а также штрафы за простой (задержку) судна сверх предусмотренного законом или договором срока, в т. ч. при выполнении погрузочно-разгрузочных работ; и) иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности на территории РФ.

К доходам, полученным от источников, находящихся за пределами территории РФ, относятся:

а) дивиденды и проценты, выплачиваемые иностранной организацией, за исключением дивидендов и процентов, оплачиваемых иностранной организацией в связи с деятельностью ее постоянного представительства в РФ;

б) страховые выплаты при наступлении страхового случая, выплачиваемые иностранной организацией за рубежом;

в) доходы от использования за пределами территории РФ прав на объекты интеллектуальной собственности;

г) доходы от предоставления в аренду и иного использования имущества, находящегося за пределами РФ;

д) доходы от реализации (недвижимого имущества, находящегося за пределами территории РФ; за пределами территории РФ акций или иных ценных бумаг, а также долей участия в организации; прав требования к иностранной организации; иного имущества, находящегося за пределами территории РФ);

е) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия (бездействия) за пределами территории РФ;

ж) доходы от использования морских или воздушных судов, владельцами которых являются иностранные организации или физические лица, не являющиеся налоговыми резидентами РФ, включая доходы от сдачи их в аренду, а также штрафы за простой (задержку) судна сверх предусмотренного законом или договором срока: в т. ч. при выполнении погрузочно-разгрузочных работ;

и) иные доходы, получаемые налогоплательщиком в результате осуществления ими деятельности за пределами РФ.

При исчислении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, они не уменьшают налоговую базу, которая определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. При получении налогоплательщиком дохода от организаций (предприятий) и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), а также имущественных прав налоговая база определяется как стоимость этих товаров (работ, услуг) или прав, исчисленная исходя из цен, определяемых в соответствии со ст.40 Налогового кодекса РФ.

При этом в стоимость этих товаров (работ, услуг) включается соответствующая сумма НДС, акцизов, налога на реализацию горюче-смазочных материалов и налога с продаж.

Налоговым кодексом РФ установлены особенности определения налоговой базы при получении доходов в виде материальной выгоды, по договорам страхования и негосударственного пенсионного обеспечения, от долевого участия в деятельности организации, определения доходов отдельных иностранных граждан.

Налогообложение по НДФЛ исчисляется по следующим ставкам:

35% - в отношении следующих видов доходов:

а) выигрыши и призы, которые получены на конкурсах в целях рекламы, в части превышения 2000 рублей;

б) страховые выплаты по договорам добровольного страхования в части превышения норматива;

в) доходы налогоплательщика, полученные в виде материальной выгоды, например суммы экономии на процентах при получении заемных средств от организаций или индивидуальных предпринимателей в части превышения установленных размеров;

2) 30% - в отношении доходов физических лиц, не являющихся резидентами Российской Федерации;

3) 9% - в отношении девидентов, полученных физическими лицами, как резидентами Российской Федерации, так и нерезидентами;

4) 13% - в отношении остальных видов доходов.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки: 9, 13, 30, 35% [3, с.172].

Похожие работы

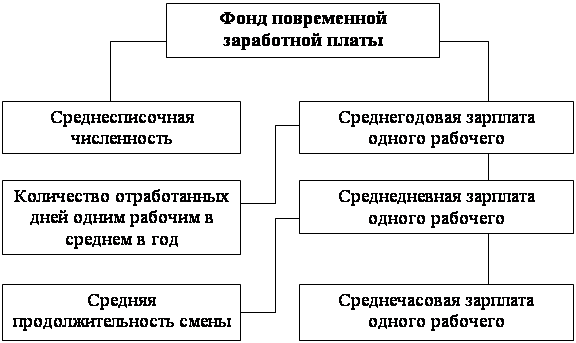

... Руководители, специалисты, служащие 15 3704520,00 - 3704520,00 Итого: 84 10036914,71 483430,48 10520345,59 4.3 ПОКАЗАТЕЛИ ПЛАНА ПО ТРУДУ План по труду - одна из важных составных частей плана производственно-технической и финансовой деятельности предприятия. Содержит следующие основные разделы: производительность труда, численность персонала, фонд заработной платы, издержки на ...

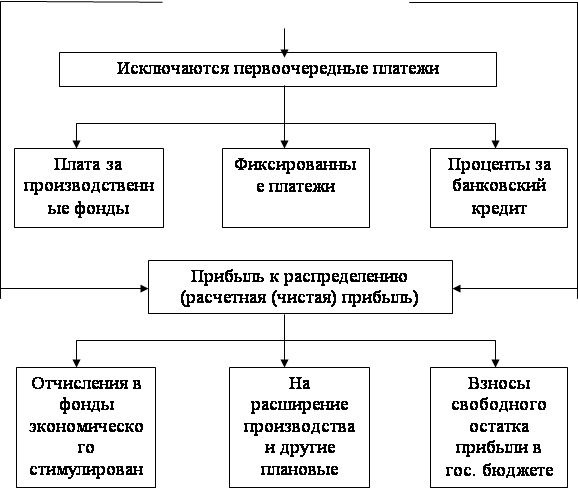

ование и эффективное использование финансовых ресурсов, в том числе прибыли. Прибыль как конечный финансовый результат деятельности предприятий представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций. Таким образом, прибыль формируется в результате взаимодействия многих компонентов как с ...

... хозяйственной и финансовой деятельности предприятия, распределении прибыли, оставшейся в распоряжении предприятия, используются конкретные показатели. Емким информативным показателем является балансовая прибыль. Глава 2. Прибыль как основной показатель результатов деятельности организации Прибыль(убыток), от реализации продукции(работ, услуг) определяется как разница между выручкой то ...

... 2.18); баланс денежных доходов и расходов (табл. 2.19); расчет доходов и затрат (табл. 2.20); финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); прогнозный баланс активов и пассивов предприятия (табл. 2.22); расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из ...

0 комментариев