Навигация

Бесплатно предоставленное в собственность военнослужащих жилье не облагается НДФЛ

10. Бесплатно предоставленное в собственность военнослужащих жилье не облагается НДФЛ.

Федеральным законом от 01.12. 2008 N 225-ФЗ "О внесении изменений в федеральный закон "О фонде содействия реформированию жилищно-коммунального хозяйства" и отдельные законодательные акты Российской Федерации" внесен целый ряд поправок в Федеральный закон "О Фонде содействия реформированию жилищно-коммунального хозяйства", а также другие законодательные акты РФ. Изменения затронули и ст.217 НК РФ, которая была дополнена п.41: НДФЛ не облагаются доходы в виде жилого помещения, предоставленного в собственность бесплатно в соответствии с Федеральным законом от 27.05. 1998 N 76-ФЗ "О статусе военнослужащих". Данное положение вступает в силу не ранее чем через месяц со дня официального опубликования указанного Закона, то есть со 2 января 2009 г.

11. Имущественный налоговый вычет при приобретении жилья увеличен до 2 млн. руб.

Федеральным Законом от 26.11. 2008 №224-ФЗ "О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты российской федерации" внесены изменения в подпункт 2 пункта 1 статьи 220 Налогового Кодекса РФ, увеличившие предельный размер имущественного налогового вычета на приобретение жилья с 1000000 рублей до 2000000 рублей. Данные изменения вступают в силу с 01.01. 2009, но распространяются на правоотношения, возникшие с 01.01. 2008 года.

Для доходов, в отношении которых предусмотрена ставка 13%, налоговая база определяется как сумма таких доходов, которая уменьшена на сумму налоговых вычетов. Для других видов доходов, имеющих ставки налога 30-35%, налоговые вычеты не применяются.

Налоговым периодом является календарный год.

Причем лишь по истечении налогового периода налогоплательщику, задекларировавшему свои доходы, могут быть предоставлены социальные и имущественные налоговые вычеты.

Налоговый агент исчисляет налог с нарастающим итогом с начала календарного года по итогам каждого месяца с зачетом ранее начисленных сумм налога в предыдущих месяцах. Общая сумма исчисляется применительно ко всем доходам, которые были получены налогоплательщиком. Величина налога зависит от налоговой базы и размера налоговых ставок. Сумма налога определяется в рублях.

Порядок исчисления и уплаты налога предусматривает следующие основные моменты.

Организации и индивидуальные предприниматели, от которых налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет сумму налога.

Исчисление сумм налога производится налоговыми агентами с нарастающим итогом с начала налогового периода по окончании каждого месяца отдельно по каждому виду дохода.

Удержание начисленной суммы налога производится при фактической выплате дохода, при этом удерживаемая сумма налога не может превышать 50% суммы дохода.

Налог перечисляется в бюджет в день получения денег в банке на заработную плату или в день перечисления дохода получателю со счетов в банке налогового агента.

При выплате доходов в натуральной форме или в виде материальной выгоды налог уплачивается на следующий день после его удержания из суммы дохода.

Индивидуальные предприниматели и другие лица, занимающиеся частной практикой, исчисляют налог самостоятельно и перечисляют в бюджет с учетом авансовых платежей в установленные сроки.

На указанные лица возложена обязанность заполнения и предоставления в налоговый орган декларации. Окончательная сумма налога по данным налоговой декларации должна быть уплачена в бюджет не позднее 15 июля следующего года.

Исчисление суммы авансовых платежей производится в налоговом органе па основании налоговой декларации, в которой налогоплательщиком указывается сумма предполагаемого дохода. Расчет налога производится от указанной суммы по действующим налоговым ставкам.

Таким образом, можно сделать следующие выводы. Налог на доходы физических лиц уплачивается один раз в год не позднее 15 числа июля следующего года. Порядок исчисления и уплаты данного налога предполагает использование льготных механизмов.

Для расчета данного налога нам приведены следующие данные, касающиеся фактической деятельности ООО "Мир".

Таблица 2. Штатное расписание организации

| № п/п | ФИО | Должность | Оклад, руб. (плюс шифр) |

| 1 | Алексеев А.В. | Директор | 8041 |

| 2 | Иванова В.Г. | Главный бухгалтер | 7041 |

| 3 | Петров Д.Е. | Начальник цеха | 6541 |

| 4 | Сидоров Ж.З. | Рабочий | 6041 |

| 5 | Николаев И.К. | Рабочий | 6041 |

| Всего | 33705" |

Районный коэффициент - 25%.

Районный коэффициент - 25%.

Таблица 3. Дополнительные данные о сотрудниках организации

| № п/п | ФИО | Год рождения | Семейное положение | Наличие детей в возрасте до 18 лет | Дополнительно начислено за счет чистой прибыли (плюс шифр) |

| 1 | Алексеев А.Б. (учредитель фирмы) | 1966 | Женат | 2 | Дивиденды 5619 руб. (январь) |

| 2 | Иванова В.Г. | 1975 | Вдова | 1 | Материальная помощь 5019 руб. (июль) |

| 3 | Петров Д.Е. | 1980 | Холост | Нет | Премия 2519 руб. (декабрь) |

| 4 | Сидоров Ж.З. (ликвидатор последствий аварии на Чернобыльской АЭС) | 1965 | Женат | Нет | Премия 219 руб. (декабрь) |

| 5 | Николаев И.К. (Герой России) | 1968 | Женат | 3 | Материальная помощь 15019 руб. (июль), премия 2019 руб. (декабрь) |

Взносы на страхование от несчастных случаев на производстве и профзаболеваний не производятся.

Согласно учетной политике налоги начисляются по методу начисления.

В силу этого сумма налога исчисляется для каждого из работающих отдельно.

1. Расчет НДФЛ за январь:

НБ (Алексеев А. В) по ставке 13% = 8041![]() - 2000 = 8051,25 руб.,

- 2000 = 8051,25 руб.,

НБ (Алексеев А. В) по ставке 9% = 5641 руб.

Сумма НДФЛ по ставке 13% = 8051,25![]() =1046,66 руб.

=1046,66 руб.

Сумма НДФЛ по ставке 9% = 5641![]() 507,69 руб.

507,69 руб.

Общая сумма по НДФЛ подлежащая уплате в бюджет Алексеевым А.В. в январе = 1046,66+507,69 = 1554,35 руб.

НБ (Иванова В. Г) по ставке 13% = 7041![]() - 1000= 7801,25 руб.

- 1000= 7801,25 руб.

Сумма НДФЛ по ставке 13% подлежащая уплате в бюджет Ивановой В.Г. в январе месяце = 7801,25 ![]() = 1014,2 руб.

= 1014,2 руб.

НБ (Петров Д. Е), сумма дохода не достигла 40000, то есть данный работник имеет право на стандартный налоговый вычет в размере - 400 рублей, следовательно = 6541![]() -400 = 7776,25руб.

-400 = 7776,25руб.

Сумма НДФЛ по ставке 13% подлежащая уплате в бюджет Петровым Д.Е., равна = 7776,25 ![]() = 1010,9 руб.

= 1010,9 руб.

НБ (Сидоров Ж. З) по ставке 13% = 6041![]() - 3000 =4551,25 руб., то есть данный работник имеет право на налоговый вычет в размере 3000 рублей как ликвидатор последствий аварии на Чернобыльской АЭС.

- 3000 =4551,25 руб., то есть данный работник имеет право на налоговый вычет в размере 3000 рублей как ликвидатор последствий аварии на Чернобыльской АЭС.

Сумма НДФЛ по ставке 13%, подлежащая уплате в бюджет Сидоровым Ж.З. в январе месяце = 4551,25 ![]() = 591,7руб.

= 591,7руб.

НБ (Николаев И. В) = по ставке 13%, так как данный работник имеет трех детей в возрасте до 18 лет, следовательно, имеет право на стандартный вычет в 3000 рублей

по ставке 13% = 6041![]() - 3000 =4551,25 руб.,

- 3000 =4551,25 руб.,

Сумма НДФЛ по ставке 13%, подлежащая уплате в Николаев И.В., в январе месяце = 4523 ![]() = 588,08 руб.

= 588,08 руб.

Результаты расчетов заносим в приложение 1.

В феврале, марте, апреле, июне изменена сумма уплаты НДФЛ Алексеевым А.В., так как налогообложению подлежат только доходы по ставке 13%.

НБ (Алексеев А. В) по ставке 13% = 8041![]() - 2000 = 8051,25 руб.,

- 2000 = 8051,25 руб.,

Сумма НДФЛ по ставке 13% = 8051,25![]() =1046,66 руб.

=1046,66 руб.

НБ (Иванова В. Г) по ставке 13% в июле месяце = 7041 ![]() + 5041 - 1000= 12842,25 руб.

+ 5041 - 1000= 12842,25 руб.

Сумма НДФЛ по ставке 13% подлежащая уплате в бюджет

Ивановой В.Г. в июле месяце = 12792,75 ![]() = 1669,5 руб.

= 1669,5 руб.

НБ (Николаев И. В) = по ставке 13% = 6041![]() + 15041 - 3000, так как данный работник имеет трех детей в возрасте до 18 лет, следовательно, имеет право на стандартный вычет в 3000 рублей = 19592,25 руб.

+ 15041 - 3000, так как данный работник имеет трех детей в возрасте до 18 лет, следовательно, имеет право на стандартный вычет в 3000 рублей = 19592,25 руб.

Сумма НДФЛ (Николаев И. В) в июле = 19592,25![]() = 2546,9руб.

= 2546,9руб.

Результаты расчетов за август, сентябрь, октябрь, ноябрь аналогичны расчетам за февраль, март, апрель, май, июнь.

Рассчитаем уплату НДФЛ за декабрь месяц:

НБ (Петров Д. Е) = 6541![]() + 2541 - 400 = 10317,25 руб.

+ 2541 - 400 = 10317,25 руб.

Сумма НДФЛ (Петров Д. Е) = 10317,25![]() = 1341,24 руб.

= 1341,24 руб.

НБ (Сидоров Ж. З) = 6041![]() +241-3000 = 4792,25 руб.,

+241-3000 = 4792,25 руб.,

Сумма НДФЛ (Сидоров Ж. З) = 3238![]() = 622,9 руб.

= 622,9 руб.

НБ (Николаев И. В) = 6041![]() + 2041 - 3000 = 6592,25 руб.

+ 2041 - 3000 = 6592,25 руб.

Сумма НДФЛ (Николаев И. В) = 6592,25![]() = 856,9 руб.

= 856,9 руб.

Похожие работы

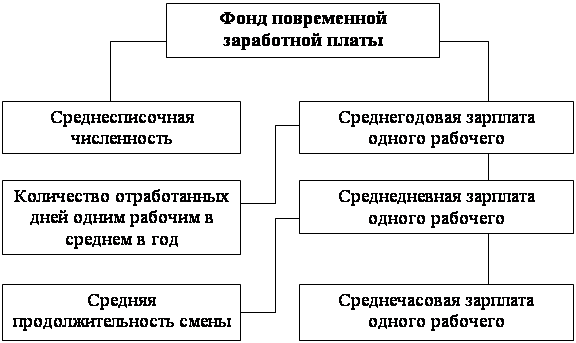

... Руководители, специалисты, служащие 15 3704520,00 - 3704520,00 Итого: 84 10036914,71 483430,48 10520345,59 4.3 ПОКАЗАТЕЛИ ПЛАНА ПО ТРУДУ План по труду - одна из важных составных частей плана производственно-технической и финансовой деятельности предприятия. Содержит следующие основные разделы: производительность труда, численность персонала, фонд заработной платы, издержки на ...

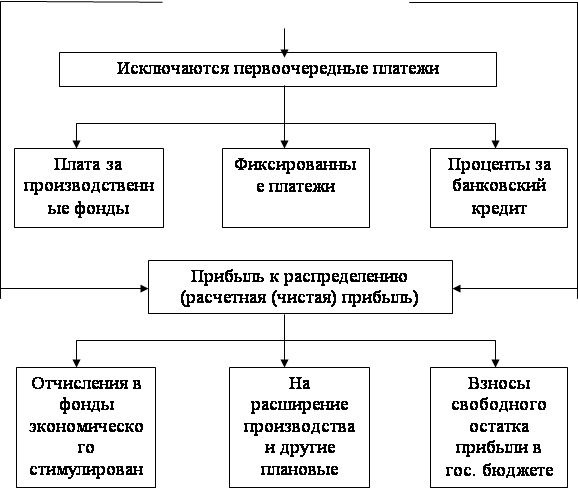

ование и эффективное использование финансовых ресурсов, в том числе прибыли. Прибыль как конечный финансовый результат деятельности предприятий представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций. Таким образом, прибыль формируется в результате взаимодействия многих компонентов как с ...

... хозяйственной и финансовой деятельности предприятия, распределении прибыли, оставшейся в распоряжении предприятия, используются конкретные показатели. Емким информативным показателем является балансовая прибыль. Глава 2. Прибыль как основной показатель результатов деятельности организации Прибыль(убыток), от реализации продукции(работ, услуг) определяется как разница между выручкой то ...

... 2.18); баланс денежных доходов и расходов (табл. 2.19); расчет доходов и затрат (табл. 2.20); финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); прогнозный баланс активов и пассивов предприятия (табл. 2.22); расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из ...

0 комментариев