Навигация

Увеличен предельный размер стандартного вычета на несовершеннолетних детей, а также размер доходов для его предоставления

1. Увеличен предельный размер стандартного вычета на несовершеннолетних детей, а также размер доходов для его предоставления

Основные изменения, внесенные в ст.218 НК РФ, которые вступают в силу с 1 января 2009 г., касаются стандартного налогового вычета на детей (пп.4 п.1 ст.218 НК РФ).

Во-первых, с 600 до 1000 руб. повышен размер данного вычета, а сумма дохода налогоплательщика за год, до достижения которой предоставляется вычет, увеличена с 40 000 до 280 000 руб.

Во-вторых, в состав лиц, имеющих право на получение стандартного налогового вычета, включены супруг (супруга) приемного родителя.

В-третьих, предусмотрено, что по соглашению между родителями (приемными родителями) одному из них стандартный налоговый вычет на детей может предоставляться в двойном размере, а другому родителю - не предоставляться вовсе. Для этого один из родителей должен написать заявление об отказе от получения налогового вычета. В новой редакции НК РФ не указано, кому должно подаваться данное заявление. Вероятно, его нужно представить и по месту работы того родителя, который будет получать вычет в двойном размере, и по месту работы родителя, отказавшегося от вычета.

В-четвертых, поправки коснулись предоставления стандартного налогового вычета на детей в двойном размере. Если ранее такой вычет предоставлялся одинокому родителю (им признавался один из родителей, не состоящий в зарегистрированном браке), то с 2009 г. налоговый вычет в двойном размере будет предоставляться только единственному родителю (опекуну, попечителю). То есть, если у ребенка есть два родителя, находящихся в разводе, двойной вычет одному из родителей предоставляться более не будет.

Это изменение повлечет за собой сложности в его применении на практике. Ведь ни налоговое, ни семейное законодательство не содержат определения "единственный родитель", не раскрывают, когда родители признаются единственными. Единственными родителями должны считаться матери в тех случаях, когда ребенок рожден вне брака и его отцовство не установлено. В иных ситуациях (когда изначально у ребенка два родителя, но затем один из родителей умер или же был лишен родительских прав) вероятны споры, поскольку налоговые органы могут отказать в применении вычета в двойном размере, не признав родителя в таком случае единственным. Финансовое ведомство выпустило первые разъяснения, в которых указано, что стандартный вычет в двойном размере не будет предоставляться в случаях, если брак между родителями расторгнут или ребенок рожден у родителей, не состоящих в зарегистрированном браке (Письмо Минфина России от 25.11. 2008 N 03-04-05-01/443).

2. Увеличен предельный размер доходов для предоставления стандартного налогового вычета в сумме 400 руб.

Вычет в размере 400 руб. за каждый месяц, начиная с 2009 г. будет предоставляться работникам до тех пор, пока их доход за год не превысит 40 000 руб., а не 20 000 руб., как ранее (пп.3 п.1 ст.218 НК РФ).

Финансовое ведомство (Письмо Минфина России от 06.05. 2008 N 03-04-06-01/118) указывает, что если в течение отдельных месяцев налогового периода размер стандартных налоговых вычетов окажется больше суммы доходов, облагаемых налогом по ставке 13 процентов, то разница между этими суммами переносится на следующие месяцы. А если в отдельные месяцы у налогоплательщика вообще не было доходов, то стандартные налоговые вычеты накапливаются с начала налогового периода. Таким образом, работнику, которому в течение определенного срока не выплачивалось денежное содержание, организация вправе предоставить стандартные налоговые вычеты за каждый месяц налогового периода, начиная с первого месяца этого срока.

3. Взносы на софинансирование пенсионных накоплений, а также взносы работодателя, уплачиваемые в пользу застрахованного лица, НДФЛ не облагаются.

Увеличен размер социального налогового вычета.

С 1 октября 2008 г. вступил в силу Федеральный закон от 30.04. 2008 N 56-ФЗ "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений", принятый с целью повышения уровня пенсионного обеспечения граждан. Однако целый ряд его положений, в частности, касающихся порядка перечисления дополнительных страховых взносов и взносов работодателя, а также изменения, внесенные в различные законодательные акты, в том числе и в НК РФ, начнут действовать с 1 января 2009 г. (ст.9 Федерального закона от 30.04. 2008 N 55-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений").

Дополнительные страховые взносы могут уплачиваться физическим лицом либо самостоятельно, либо через работодателя (п.1 ст.4 Федерального закона от 30.04. 2008 N 56-ФЗ). Работодатель, получивший заявление об уплате дополнительных взносов от своего сотрудника, в течение трех рабочих дней направляет это заявление в территориальный орган ПФР по месту регистрации в качестве страхователя и с 1-го числа следующего месяца после получения заявления удерживает и перечисляет дополнительные взносы (п.2 ст.7 Федерального закона от 30.04. 2008 N 56-ФЗ). Для граждан, уплачивающих дополнительные взносы, предусмотрена государственная поддержка в виде добавления из федерального бюджета в течение 10 лет суммы, не превышающей 12 000 руб. в год (ст. ст.12, 13 Федерального закона от 30.04. 2008 N 56-ФЗ).

Для целей НДФЛ доходом работника не будут признаваться:

уплачиваемые в рамках государственной поддержки взносы на софинансирование формирования пенсионных накоплений (п.38 ст.217 НК РФ);

взносы работодателя в пределах не более 12 000 руб. в год в расчете на каждого работника, в пользу которого уплачивались взносы (п.39 ст.217 НК РФ).

Сумма уплаченных физическим лицом дополнительных страховых взносов в размере фактических расходов на накопительную часть трудовой пенсии включается в состав социального налогового вычета по НДФЛ (пп.5 п.1 ст.219 НК РФ). В связи с этим предельный размер социального налогового вычета увеличен со 100 000 до 120 000 руб. (п.2 ст.219 НК РФ). Для получения вычета физическому лицу потребуется представить либо документы, подтверждающие его фактические расходы на уплату дополнительных взносов, либо справку налогового агента об удержанных и перечисленных взносах. Форму этой справки должна утвердить ФНС России.

Взносы работодателя, уплаченные за застрахованного лица, в пределах не более 12 000 руб. в год на каждого работника не облагаются ЕСН (пп.7.1 п.1 ст.238 НК РФ). Кроме того, такие взносы не учитываются при налогообложении прибыли, но в размере, не превышающем 12 процентов от суммы расходов на оплату труда (абз.1, 7 п.16 ст.255 НК РФ).

Похожие работы

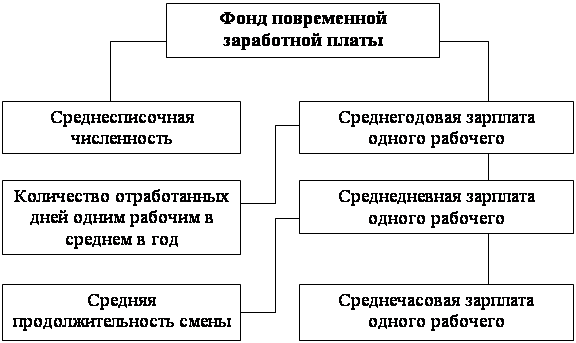

... Руководители, специалисты, служащие 15 3704520,00 - 3704520,00 Итого: 84 10036914,71 483430,48 10520345,59 4.3 ПОКАЗАТЕЛИ ПЛАНА ПО ТРУДУ План по труду - одна из важных составных частей плана производственно-технической и финансовой деятельности предприятия. Содержит следующие основные разделы: производительность труда, численность персонала, фонд заработной платы, издержки на ...

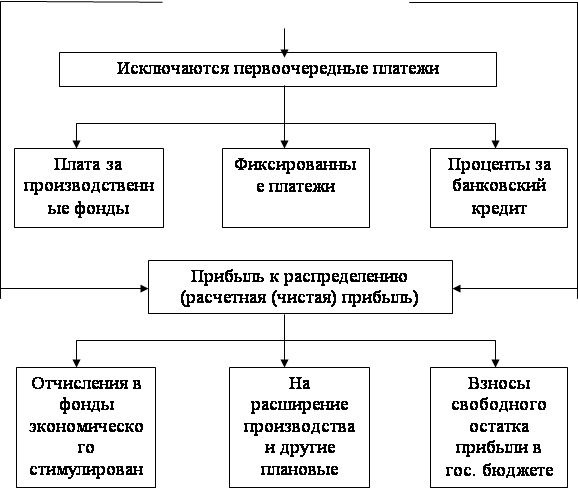

ование и эффективное использование финансовых ресурсов, в том числе прибыли. Прибыль как конечный финансовый результат деятельности предприятий представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций. Таким образом, прибыль формируется в результате взаимодействия многих компонентов как с ...

... хозяйственной и финансовой деятельности предприятия, распределении прибыли, оставшейся в распоряжении предприятия, используются конкретные показатели. Емким информативным показателем является балансовая прибыль. Глава 2. Прибыль как основной показатель результатов деятельности организации Прибыль(убыток), от реализации продукции(работ, услуг) определяется как разница между выручкой то ...

... 2.18); баланс денежных доходов и расходов (табл. 2.19); расчет доходов и затрат (табл. 2.20); финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); прогнозный баланс активов и пассивов предприятия (табл. 2.22); расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из ...

0 комментариев