Навигация

Проблемы организации собственного капитала в АПК

1.3 Проблемы организации собственного капитала в АПК

В условиях рыночной экономики любая коммерческая организация стремится к извлечению экономических выгод, именно эта целевая направленность в деятельности является существенной в деловой активности организации, это же обстоятельство признается важнейшим с точки зрения условий формирования финансовых ресурсов любой организации, ее финансового капитала. Все заинтересованные лица могут быть рассмотрены как «поставщики» финансовых ресурсов (капитала) организации, в связи с этим важное значение приобретает финансовый контроль за соблюдением экономических интересов ее участников. Основным источником полезной (понятной, прозрачной, достоверной, существенной, надежной) информации должна служить финансовая отчетность. Эта информация нужна широкому кругу пользователей при принятии экономических решений.

Независимо от формы управления руководство коммерческой организацией согласно пункта 3 ст. 53 Гражданского кодекса РФ должно действовать в интересах подставляемого им юридического лица добросовестно и разумно и в рамках представленных полномочий. От вступившего в права руководства организации, учредитель, участник или собственник в соответствии с действующим законодательством получает соответствующую внешнюю информацию, которая является основой финансового контроля, оценки качества менеджмента, управления собственным капиталом.

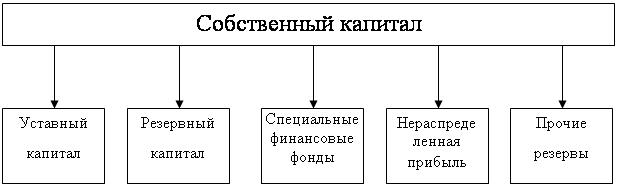

Единство возможным способом осуществления финансового контроля со стороны собственников представляется финансовая годовая отчетность, составляемая на основе данных бухгалтерского учета, а также аудиторского заключения о качестве этой отчетности и ее пригодности для осуществления финансового контроля. Отчетные данные о собственном капитале должны быть представлены в соответствующем разделе бухгалтерского баланса как минимум следующими показателями, представленными в таблице 1.

Таблица 1 - Показатели собственного капитала

| В соответствии с разделом IV «Содержание бухгалтерского баланса» ПБУ 4/99 «Бухгалтерская отчетность организаций» | В соответствии с формой №1 По приказу Минфина РФ от 13.01.2000 г. № 4н «О формах бухгалтерской отчетности организации» |

| 1. Уставный капитал 2. Добавочный капитал 3. Резервный капитал в том числе: – резервы, образованные в соответствии с законодательством; – резервы, образованные в соответствии с учредительными документами; 4. Нераспределенная прибыль (непокрытый убыток – вычитается) | 1. Уставный капитал 2. Добавочный капитал 3. Резервный капитал в том числе: – резервы, образованные в соответствии с законодательством; – резервы, образованные в соответствии с учредительн. документами. 4. Фонд социальной сферы. 5. Целевые поступления и финансирование. 6. Нераспределенная прибыль прошлых лет. 7. Непокрытый убыток прошлых лет. 8. Нераспределенная прибыль отчетного года. 9. Непокрытый убыток отчетного года. |

Приведенные в таблице 1 данные показывают, что составляющие собственного капитала, безусловно, важны в создании механизма право применения всех участников рыночных отношений; их раскрытие также предусмотрено международными стандартами финансовой отчетности, национальными законодательными актами других стран, участников мирового рынка.

В финансовой деятельности предприятия особое значение имеет формирование и использование собственного капитала.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия. Особенности функционирования капитала в рамках конкретного предприятия связаны с двумя основными экономическими процессами: 1) процессом его формирования; 2) процессом его использования.

Под формированием капитала понимается процесс оптимизации объема и структуры капитала и обеспечения его привлечения на предприятия из различных источников. В настоящее время коренным образом изменилось экономическое содержание каждого вида источников формирования имущества предприятий, в том числе и основного из них - собственного капитала. С развитием рыночных отношений значение собственного капитала возросло. Изменение роли собственного капитала требует новых подходов к анализу собственных источников и оценке структуры источников в целом.

Проблемы формирования и использования собственного капитала рассматриваются многими авторами и экономистами.

Как утверждает Терехова В.А. [51], уровень эффективности хозяйственной деятельности предприятия во многом определяется целенаправленным формированием собственного капитала. Основной целью формирования собственного капитала является удовлетворение потребности в приобретении необходимых активов и оптимизации его структуры с позиции обеспечения условий эффективного его использования. Так, Бланк И.А. [21] предлагает следующие принципы формирования собственного капитала предприятия:

1. Учет перспектив развития хозяйственной деятельности предприятия. Процесс формирования объема и структуры собственного капитала подчинен задачам обеспечения его хозяйственной деятельности не только на начальном этапе деятельности, но и на продолжении и расширении этой деятельности в будущем.

2. Обеспечение соответствия объема привлекаемого капитала объему формируемых активов предприятия. Общая потребность в капитале основывается на потребности в оборотных и внеоборотных активах. Для нового предприятия потребность в собственном капитале при создании включает две составляющие:

• Предстартовые расходы представляют собой относительно небольшие

суммы финансовых средств, необходимых для разработки бизнес — плана и финансирования, связанных с этим исследований. Эти расходы носят разовый характер и в составе общей потребности занимают незначительную часть.

• Стартовый капитал предназначен для непосредственного формирования активов предприятия.

Последующее наращивание собственного капитала рассматривается, как форма расширения деятельности предприятия и связано с формированием дополнительных финансовых ресурсов.

3. Обеспечение минимизации затрат по формированию собственного капитала из различных источников. Такая минимизация осуществляется в процессе управления стоимостью собственного капитала, под которой понимается цена, которую предприятие платит за его привлечение из различных источников.

4. Обеспечение высокоэффективного использования собственного капитала в процессе его хозяйственной деятельности. Реализация принципа обеспечивается путем максимизации показателя рентабельности собственного капитала при приемлемом для предприятия уровня финансового риска.

По мнению Ануфриева В.Е. [15] организация рационального собственного капитала подразумевает решение следующих вопросов на конкретном предприятии:

• степень обеспеченности организации собственным капиталом для осуществления непрерывной деятельности, гарантирования защиты средств кредиторов и покрытие обязательств перед ними;

• распределение сумм полученной чистой прибыли среди участников, акционеров. При этом для некоторых форм собственности существует правила распределения прибыли после налогообложения;

• удельный вес составных частей собственного капитала. Под влиянием рада причин на предприятиях АПК часто основную часть собственного капитала занимает добавочный капитал;

• размещение средств собственного капитала в активах. Выявлено, что коэффициенты маневренности (~ 0,2 - 0,5), обеспеченности собственным оборотным капиталом (> О,1), финансовой независимости (> 0,4) на предприятиях АПК низкие. Кроме того, некоторые авторы утверждают, что пороговое значение этих коэффициентов для сельскохозяйственной отрасли необходимо снизить;

• степень финансовой зависимости организации, политика формирования собственного капитала. По состоянию собственного капитала на предприятии осуществляют оценку финансовой устойчивости и финансового состояния предприятия.

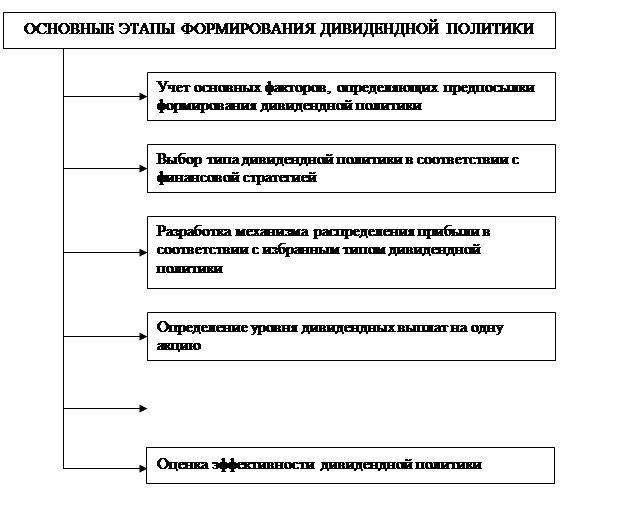

Ухина О.И. [53] предлагает также основные этапы рационализации структуры капитала:

Этап 1. Определение задач и целей на долгосрочную перспективу - позволяет определить круг наиболее удобных способов продвижения к цели. На этом этапе формируется дивидендная, инвестиционная и кредитная политики. Рациональность структуры капитала определяется политикой привлечения капитала в увязке с инвестиционной политикой. Дивидендная политика является определяющей при формировании собственного капитала и разрабатывается исходя из внутренних темпов роста.

Этап 2. Анализ структуры капитала, который позволяет оценить на сколько возможно рационализировать структуру капитала в соответствии со стратегическими целями. Полученные оценки в результате проведенного анализа позволяет руководителям принять деловое решение по текущей и инвестиционной деятельности, проведению кредитной и дивидендной политики.

Этап 3. Формирование средневзвешенной цены капитала, на величину которой оказывают влияние распределение прибыли и привлечение кредитов. Здесь решаются вопросы о выборе источников финансирования исходя из их цены.

Этап 4. Принятие управленческих решений по формированию структуры капитала и определению их результативности.

Реализация задач каждого этапа возможна лишь при четкой организации сбора и систематизации информации, отлаженной системе долгосрочного и текущего планирования и контроля.

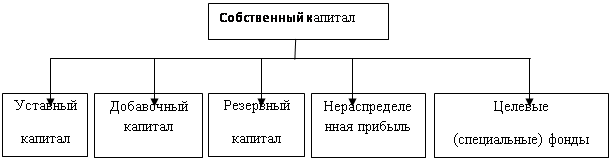

В своей работе Ефимова О.В. [28] отмечает, что в составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, т.е. капитал, вложенный собственниками в предприятие; и накопленный капитал, т.е. капитал, созданный на предприятии сверх того, что первоначально авансировано собственниками.

С точки зрения Ефимовой О.В., инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного капитала представлена в балансе уставным капиталом, вторая - добавочным капиталом (в части полученного эмиссионного дохода), третья - добавочным капиталом (в части безвозмездно полученного имущества) или фондом социальной сферы.

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли (резервный капитал, нераспределенная прибыль, иные аналогичные статьи). Ефимова О.В. обращает внимание на то, что источник образования отдельных составляющих накопленного капитала один - нераспределенная прибыль, а цели и порядок формирования, направления и возможности использования каждой его статьи существенно отличаются.

Барсукова И.В. [18] поднимает такую проблему, как достаточность денежного капитала для осуществления финансовой деятельности, обслуживания денежного оборота, создания условий для экономического роста. Эта проблема остается пока нерешенной, о чем свидетельствует значительный недостаток собственного оборотного капитала у большинства предприятий.

Все статьи собственного капитала формируются в соответствии с законодательством РФ, учредительными документами и учетной политикой. Действующее законодательство определяет обязанность акционерного общества создавать два фонда - уставный и резервный. Вопросы использования резервного и иных фондов общества относятся к исключительной компетенции совета директоров общества.

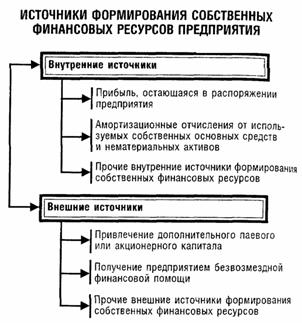

Управление собственным капиталом связано не только с обеспечением эффективного использования уже накопленной его части, но и с формированием собственных финансовых ресурсов, обеспечивающих предстоящее развитие предприятия.

В составе внутренних источников формирования собственного капитала основное место принадлежит прибыли, остающейся в распоряжении финансовых ресурсов, обеспечивает прирост собственного капитала, а соответственно и рост рыночной стоимости предприятия. Определенную роль в составе внутренних источников играют также амортизационные отчисления, особенно на предприятиях с высокой стоимостью собственных основных средств и нематериальных активов, однако, сумму собственного капитала они не увеличивают, а лишь остаются средством его реинвестирования. Прочие внутренние источники не играют заметной роли в формировании собственного капитала предприятия.

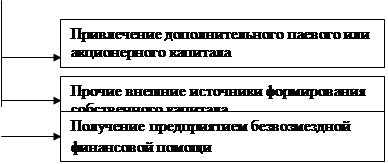

В составе внешних источников формирования собственного капитала основное место принадлежит привлечению предприятием дополнительного акционерного капитала (путем дополнительной эмиссии и реализации акций). Для отдельных предприятий одним из внешних источников формирования собственных финансовых ресурсов может являться предоставляемая им безвозмездная финансовая помощь (как правило, такая помощь оказывается лишь отдельным государственным предприятиям разного уровня). В число прочих источников входит бесплатно передаваемые предприятию материальные и нематериальные активы, включаемые в состав его баланса.

Основу управления собственным капиталом предприятия составляет управление формированием его собственных финансовых ресурсов. В целях обеспечения эффективности управления этим процессом на предприятии разрабатывается обычно специальная финансовая политика, направленная на привлечение собственных финансовых ресурсов из различных источников в соответствии с потребностями его развития в предстоящем периоде.

Политика формирования собственных финансовых ресурсов представляет собой часть общей финансовой стратегии предприятия, заключающаяся в обеспечении необходимого уровня самофинансирования его производственного развития.

Можно проанализировать с помощью коэффициента деловой активности, насколько эффективно предприятие использует свой капитал. Как правило это коэффициент оборачиваемости собственного капитала, исчисляемый в оборотах.

Коб.с.к.= Выручка/стоимость собственного капитала ( 1)

Дальше нужно перевести результаты расчетов в дни:

Коб.с.к.(на нач.года)=360/ Коб.с.к.н.г.

Коб.с.к.(на кон.года)=360/ Коб.с.к.к.г. (2 )

С помощью этой формулы можно определить на сколько изменилась скорость оборота собственного капитала.

Расчет дополнительно привлеченных средств в оборот. Рассчитывается по следующей формуле:

Эффект = выручка от реализации / длительность периода * период обращения в днях (факт.) – период обращения в днях (база) * К оборачиваемости (факт) (3)

Сделаем расчет дополнительно привлеченных средств в оборот:

Эффект = себестоимость от реализации / длительность периода * период обращения в днях (факт) – период обращения в днях (база) * К оборачиваемости (факт) ( 4 )

Из этой формулы можно сделать вывод о том, сколько средств нужно привлечь в оборот.

Оптимизация решений по привлечению капитала – это процесс исследования множества факторов, воздействующих на ожидаемые результаты, в ходе которого на основе ранее установленных критериев оптимизации менеджерами – аналитиками осуществляется осознанный (рациональный) выбор наиболее эффективного варианта привлечения капитала. В качестве критериев оптимизации могут выступать прирост обобщающих показателей рентабельности капитала, а разработанные на их основе факторные модели зависимости рентабельности собственного или заемного капитала от других частных показателей-факторов позволяют выявить степень количественного воздействия каждого из них на изменение (+,-) результативных показателей.

Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью). Данный показатель рассчитывается по следующей формуле:

Rсобственного капитала = К финансовой маневренности * К оборачиваемости * R продаж (5 )

Rс.к. = чистая прибыль / собственный капитал

Кф.м. = активы / собственный капитал

Коб. = выручка / активы

Rпр. = чистая прибыль / выручка

Для характеристики источников финансирования используется несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы – Внеоборотные активы (6 )

Или СОС = (стр.490 – стр.190)

2. Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал (КФ):

КФ = (Капитал и резервы + Долгосрочные пассивы) – Внеоборотные активы (7)

Или КФ = (стр.490 + стр.590) – стр.190

3. Общая величина основных источников формирования запасов

ВИ = Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы – Внеоборотные активы (8)

Или ВИ = стр.490 + стр.590 + стр.610 – стр.190

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

Фс = СОС – Зп (9)

2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

Фт = КФ – Зп (10)

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов:

Фо = ВИ – Зп (11)

С помощью этих показателей мы можем определить трехкомпонентный показатель типа финансовой ситуации:

S (Ф) = 1,если Ф> =0, 0, если Ф < 0

Таблица 2. - Сводная таблица показателей по типам финансовых ситуаций

| Показатели | Тип финансовой ситуации | |||

| Абсолютная независимость | Нормальная независимость | Неустойчивое состояние | Кризисное состояние | |

| (+,-)Фс= СОС-Зп | Фс >= 0 | Фс <0 | Фс< 0 | Фс <0 |

| (+,-)Фт= КФ-Зп | Фт >= 0 | Фт >= 0 | Фт <0 | Фт <0 |

| (+,-)Фо=ВИ-Зп | Фо >= 0 | Фо>= 0 | Фо >= 0 | Фо <0 |

Данные таблицы 2 говорят о том, что на предприятии кризисное (положительное) финансовое состояние и в начале, и в конце анализируемого года, при котором предприятие полностью зависит (не зависит) от заемных источников финансирования. Собственного капитала организации не хватает (хватает) для финансирования материальных оборотных средств.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим основным этапам:

1. Анализ формирования собственных финансовых ресурсов предприятия в предшествующем периоде. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствие темпам развития предприятия.

На первом этапе анализа изучается общий объем формирования собственных финансовых ресурсов, соответствие темпов прироста собственного капитала темпам прироста активов и объема реализуемой продукции предприятия, динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов в предплановом периоде.

На втором этапе анализа рассматриваются источники формирования собственного капитала. В первую очередь изучается соотношение внешних и внутренних источников формирования собственного капитала, а также стоимость привлечения собственного капитала за счет различных источников.

На третьем этапе анализа оценивается достаточность собственных финансовых ресурсов, сформированных на предприятии в предплановом периоде. Критерием такой оценки выступает показатель «коэффициент самофинансирования предприятия». Его динамика отражает тенденцию обеспеченности развития предприятия собственными финансовыми ресурсами.

2. Определение общей потребности в собственных финансовых ресурсах. Эта потребность определяется по следующей формуле:

Псфр = Пк * Уск: 100 – Ски + Пр (12)

где Псфр - общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде;

Пк - общая потребность в капитале на конец планового периода;

Уск - планируемый удельный вес собственного капитала в общей его сумме;

Ски - сумма собственного капитала на начало планируемого периода;

Пр - сумма прибыли, направляемая на потребление в плановом периоде.

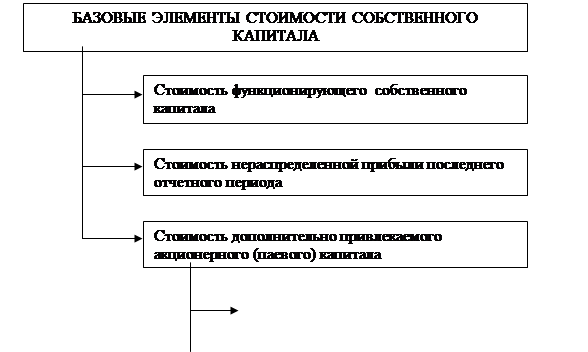

3. Оценка стоимости привлечения собственного капитала из различных источников. Такая оценка проводится в разрезе основных элементов собственного капитала, формируемого за счет внутренних и внешних источников. Результаты такой оценки служат основой разработки управленческих решении относительно выбора альтернативных источников формирования собственных финансовых ресурсов, обеспечивающих прирост собственного капитала предприятия.

4. Обеспечение максимального объема привлечения собственного капитала за счет внутренних источников. До того, как обращаться к внешним источникам формирования собственного капитала, должны быть реализованы все возможности его формирования за счет внутренних источников. Так как основными планируемыми внутренними источниками формирования собственного капитала предприятия является сумма чистой прибыли и амортизационных отчислений, то в первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов.

Метод ускоренной амортизации активной части основных фондов увеличивает возможность формирования собственного капитала за счет этого источника. Однако, рост суммы амортизационных отчислений в процессе проведения ускоренной амортизации отдельных видов основных фондов приводит к соответствующему уменьшению суммы чистой прибыли. Поэтому при изыскании резервов роста собственного капитала за счет внутренних источников следует исходить из необходимости максимизации совокупной их суммы.

5. Обеспечение необходимого объема привлечения собственного капитала из внешних источников. Объем привлечения собственного капитала из внешних источников призван обеспечить ту его часть, которую не удалось сформировать за счет внутренних источников финансирования. Если сумма привлекаемого за счет внутренних источников собственного капитала полностью обеспечивает общую потребность в нем в плановом периоде, то в привлечение за счет внешних источников нет необходимости.

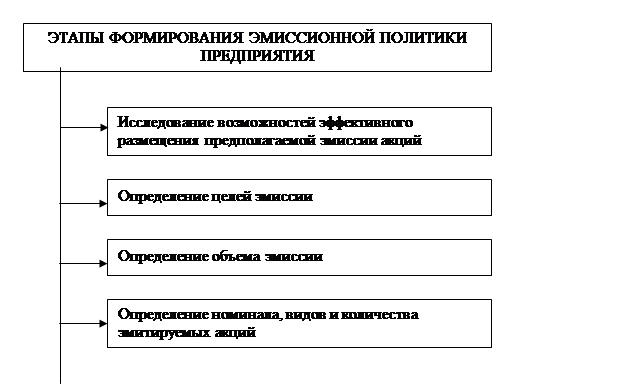

Обеспечение удовлетворения потребности в собственных финансовых ресурсах за счет внешних источников планируется за счет дополнительной эмиссии акций или за счет других источников.

6. Оптимизация соотношения внутренних и внешних источников формирования собственного капитала. Процесс этой оптимизации основывается на следующих критериях:

• Обеспечение минимальной совокупной стоимости привлечения собственного капитала. Если стоимость привлечения собственных финансовых ресурсов за счет внешних источников превышает планируемую стоимость привлечения заемных средств, то от такого формирования собственных ресурсов следует отказаться.

• Обеспечение сохранения управления предприятия первоначальными учредителями. Рост дополнительного акционерного капитала за счет сторонних инвесторов может привести к потере такой управляемости.

При формировании структуры капитала сельскохозяйственной организации принципиальное значение имеет земельный вопрос. Как отмечают экономисты М. Пизенгольц [46], В. Ковалев [31], М. Лишанский [39], возрождающийся рынок земли определяется специфической особенностью данного производственного фактора.

С 1990 года в России была введена частная собственность на землю. Появилась возможность коренным образом изменить экономические отношения в аграрном секторе. Были приняты указы Президента и Постановления Правительства, которые определили порядок передачи земли и имущества колхозов и совхозов членам хозяйств. В соответствии с требованиями нового законодательства большинство колхозов и совхозов перерегистрировались и формально передали землю и имущество в собственность своим работникам и пенсионерам. Хотя собственность перешла от государства к коллективу, она не перешла от коллектива к частным лицам. Задача приватизации не была решена. Начатая в 1991 году земельная реформа не доведена до конца. Отсутствие системы реальных гарантий прав на земельные участки приводит к снижению инвестиций в различные отрасли экономики, связанные с использованием земли.

В условиях перехода на рыночные отношения земля как главный вид основных средств производства в сельском хозяйстве должна быть принята на системный балансовый учет в активе с одновременным увеличением уставного капитала. При этом возможно сохранение индивидуальной земельной доли граждан в коллективном имуществе. Это создает условие для более точной оценки эффективности используемой земли и развития ипотечного кредитования.

Ухина О.И. [54] подчеркивает, что включение стоимости земельных долей в уставный капитал и соответственно в активы предприятия позволит более достоверно определить и структуру собственного капитала, а также уровень его рентабельности. Кроме того, уставный капитал, рассчитанный с учетом нормативной цены земли, может служить более обоснованной исходной величиной для расчета резервного капитала, который реально обеспечит независимость и финансовую устойчивость предприятия.

Волков Н.Г. [25] говорит, что в настоящее время цену земли уже необходимо отражать не только в составе уставного капитала (сч. 80), но и в составе основных средств (сч. 01).

Механизм рационализации структуры капитала включает в себя специфические инструменты, используемые в процессе принятия управленческих решений. Важнейшим из них является цена капитала.

Теория структуры капитала, как указывают экономисты Е. Стоянова [50], Г. Колпакова [35], базируется на концепции цены капитала, т.е. сравнении затрат по привлечению собственного и заемного капитала и степени влияния различных комбинированных вариантов финансирования на их рыночную оценку.

Проблема цены капитала затрагивается A.M. Хориным [57], с которым по многим вопросам и мы придерживаемся сходных позиций. Он полагает, что уровень цены капитала - одна из составных частей полезной деловой информации. Незнание цены капитала (собственного и заемного) может привести к ситуации, когда рентабельность совершаемых экономических оборотов за период может оказаться ниже требуемого уровня наращения капитала, а это автоматически приведет к невозможности исполнить финансовые обязательства. Без цены капитала нельзя качественно управлять процессом привлечения капитала из различных источников. Оценка собственного капитала организации с точки зрения ее учредителя важна, т.к. она служит основой для расчета большого числа производных показателей, выражающих экономический интерес собственника.

Похожие работы

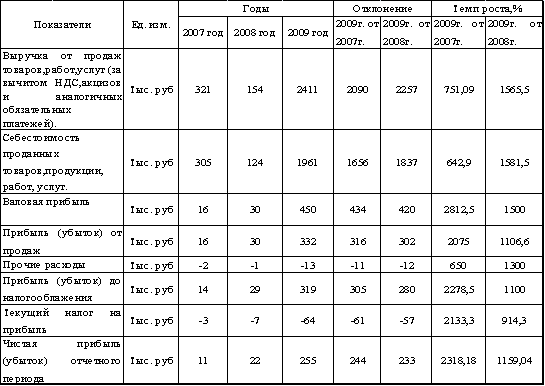

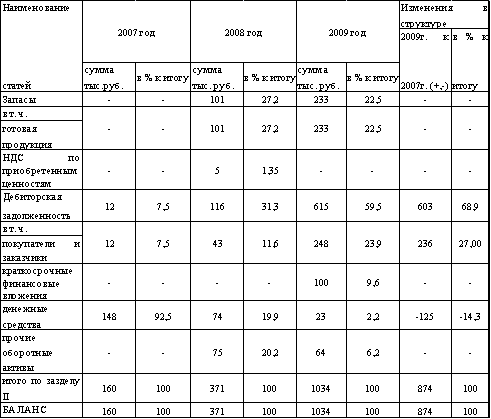

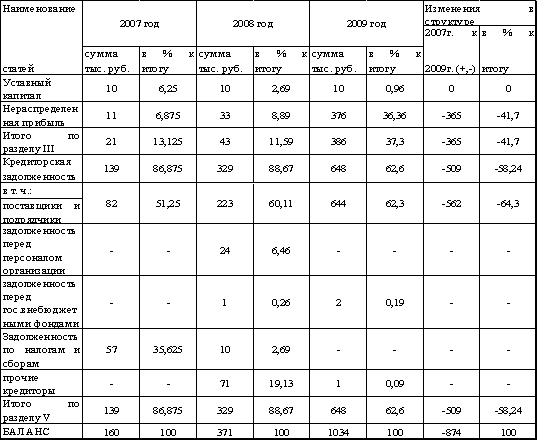

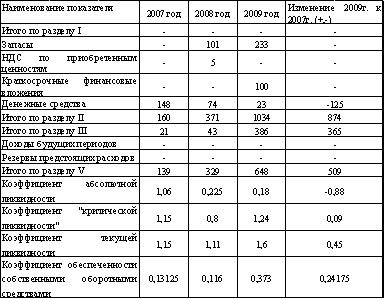

... . Выбор типа дивидендной политики определяется общей финансовой политикой предприятия и часто зависит от стадии жизненного цикла компании. 3 Анализ управления собственным капиталом Открытого акционерного общества Монтаж-Сервис (ОАО «Монтаж-Сервис») Для анализа структуры собственного капитала, выявления причин изменения отдельных его элементов и оценки этих изменений за анализируемый период на ...

... капиталом становится основополагающей в деятельности любого хозяйствующего субъекта, которая заключается в стремлении максимизировать его уровень. 1.3 Задачи и функции управления собственным капиталом организации Управление собственного капитала предполагает управление процессом его формирования, поддержания и эффективного использования, то есть, управление уже сформированными активами. Это ...

... который является важным критерием в определении изменений стоимости и цены объекта, находящегося в процессе перенесения своей стоимости на товар, т.е. функционирующего капитала. 1.3 Методы управления собственным капиталом Создание и функционирование любого предприятия упрощенно представляет собой процесс инвестирования финансовых ресурсов на долгосрочной основе с целью извлечения прибыли. ...

... 723,00 -724,00 -0,08 3 Нераспределенная прибыль (непокрытые убытки) -182 182,00 -71 189,00 110 993,00 -60,92 ИТОГО 808 925,00 919 194,00 110 269,00 13,63 За рассматриваемый период собственный капитал предприятия увеличился на 110269,0 тыс.грн, при этом данное увеличение имело место за счет снижения непокрытых убытков на 919 194,00 тыс.грн, данное положительное влияние было ...

0 комментариев