Навигация

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ЗАО «ЦУМ»

3. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ЗАО «ЦУМ»

Задача анализа ликвидности и платежеспособности возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам. Расчет абсолютных показателей ликвидности.

- сгруппируем активы предприятия по степени убывающей ликвидности и пассивы по степени срочности их погашения (табл. 7).

Таблица 7 – Показатели ликвидности баланса ЗАО «Витебский центральный универмаг» в 2006 – 2008 гг., тыс. руб.

| Актив | Тыс. руб. | Пассив | Тыс. руб. | Степень ликвидности баланса |

| 2006 г. | ||||

| А1 | 4079 | П1 | 19473 | -15394 |

| А2 | 4158 | П2 | 10650 | -6492 |

| А3 | 24518 | П3 | 263 | 24255 |

| А4 | 14767 | П4 | 17136 | -2369 |

| 2007 г. | ||||

| А1 | 5779 | П1 | 23145 | -17366 |

| А2 | 1218 | П2 | 6500 | -5282 |

| А3 | 25200 | П3 | 379 | 24821 |

| А4 | 17660 | П4 | 19833 | -2173 |

| 2008 г. | ||||

| А1 | 6181 | П1 | 26257 | -20076 |

| А2 | 887 | П2 | 500 | 387 |

| А3 | 28068 | П3 | 453 | 27615 |

| А4 | 18016 | П4 | 25942 | -7926 |

- баланс считается абсолютно ликвидным, если:

А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4.

П4.

В случае ЗАО «Витебский центральный универмаг» соотношения следующие:

- за 2006 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- за 2007 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

- за 2008 г.: А1![]() П1; А2

П1; А2![]() П2; А3

П2; А3![]() П3; А4

П3; А4![]() П4;

П4;

Курсивом выделим несоответствие условиям ликвидности.

На исследуемом предприятии в течение всех периодов наблюдается несоответствие первого условия абсолютной ликвидности – у ЗАО «Витебский центральный универмаг» недостаточно высоколиквидных активов для погашения наиболее срочных обязательств, т.е. присутствует риск недостаточной ликвидности. В 2006 г. эта нехватка составила 15394 тыс. руб., 2007 – 17366 тыс. руб., 2008 – 20076 тыс. руб., таким образом наблюдается отрицательная динамика, что связано с ростом к 2009 г. кредиторской задолженности. Несоответствие второго условия ликвидности обеспечивается за счет наличия краткосрочных займов и кредитов у предприятия и уменьшения дебиторской задолженности.

Соблюдение третьего условия ликвидности на предприятии ЗАО «Витебский центральный универмаг» обеспечивается из-за низкой величины долгосрочных обязательств. Четвертое условие ликвидности на ЗАО «Витебский центральный универмаг» также соблюдается – в течение 2006-2008 гг. величина собственного капитала была выше величины внеоборотных или труднореализуемых активов. В целом же предприятие не может быть признано достаточно ликвидным.

Значения относительных показателей ликвидности и платежеспособности представлены в таблице 8.

Таблица 8 – Оценка платежеспособности ЗАО «ЦУМ» за 2006-2008 гг.

| Показатель | норматив | 2006 | 2007 | 2008 | 2007/2006 | 2008/2007 | 2008/2006 |

| Коэффициент абсолютной ликвидности | 0,2-0,3 | 0,2095 | 0,2497 | 0,2354 | 0,0402 | -0,0143 | 0,0259 |

| Коэффициент срочной ликвидности | 0,7-1,5 | 0,2135 | 0,0526 | 0,0338 | -0,1609 | -0,0188 | -0,1797 |

| Коэффициент текущей ликвидности | 1-2 | 1,2591 | 1,0888 | 1,0690 | -0,1703 | -0,0198 | -0,1901 |

| Общий показатель ликвидности |

| 0,5432 | 0,5262 | 0,5647 | -0,0170 | 0,0385 | 0,0215 |

| Чистый оборотный капитал, тыс. руб. | рост | 2632 | 2552 | 8379 | -80 | 5827 | 5747 |

Значение коэффициента абсолютной ликвидности в случае ЗАО «Витебский центральный универмаг» в 2006-2008 гг. было достаточно низким - в этом периоде за счет имеющихся денежных средств предприятие могло погасить только порядка 20% кредиторской задолженности, т.е. значение показателя находится в пределах нормативных значений.

Для показателя срочной ликвидности обычно удовлетворяет соотношение 0,7-1,5. В случае ЗАО «Витебский центральный универмаг» значение этого показателя было недостаточным на протяжении 2006-2008 гг., т.е. предприятие могло погасить в течение 3-х месяцев 21,3% в 2006 . и 3,38% в 2008 г. кредиторской задолженности. В принципе такие изменения значения коэффициента связаны только с изменением суммы дебиторской задолженности и их следует расценивать как отрицательные.

Коэффициент текущей ликвидности - удовлетворяет обычно значение 1,0-2,0. На предприятии ЗАО «Витебский центральный универмаг» его величина также была ниже нормативной в течение всего исследуемого периода. Не взирая на рост показателя к 2009 г., значение коэффициента остается слишком низким, т.е. рост задолженности внешним кредиторам у предприятия происходит быстрее, чем прирост собственных оборотных средств, что, конечно же, отрицательно характеризует его деятельность.

Показатель «Чистый оборотный капитал» говорит о наличии у предприятия временно свободных средств, в случае ЗАО «Витебский центральный универмаг» эти суммы достаточно значительны. Также наблюдается рост этого показателя с 2632 тыс. руб. в 2006 г. до 8379 тыс. руб. в 2008 г. Таким образом к 2009 г. ЗАО «Витебский центральный универмаг» никак не использовало 8379 тыс. руб.

В значениях коэффициента общей платежеспособности наметилась незначительная тенденция к росту, хотя за весь исследуемый период предприятие ЗАО «Витебский центральный универмаг» могло погасить 54,32% (в 2006 г.), 52,62% в 2007 г. и 56,47% в 2008 г. кредиторской задолженности, что говорит о возможных просрочках платежей.

Исходя из этого, можно охарактеризовать ликвидность ЗАО «Витебский центральный универмаг» как недостаточную на протяжении всего исследуемого периода. Кроме того, следует отметить наметившуюся тенденцию к снижению показателей срочной ликвидности предприятия как явно негативную.

Поэтому считаю необходимым исследовать показатели финансовой устойчивости предприятия и провести диагностику банкротства.

Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия (соотношения основных и оборотных средств), а также от уравновешенности активов и пассивов предприятия по функциональному признаку. С этой целью рассчитывают показатели представленные в табл. 9.

Таблица 9 – Динамика финансовой устойчивости ЗАО «Витебский центральный универмаг» 2006 – 2008 гг.

| Показатель | Критерий | 2006 | 2007 | 2008 | Динамика | |

| 2007/2006 | 2008/2007 | |||||

| К-т концентрации СК |

| 0,3606 | 0,3978 | 0,4881 | 0,0372 | 0,0903 |

| К-т фин. напряженности |

| 0,6394 | 0,6022 | 0,5119 | -0,0372 | -0,0903 |

| К-т фин. рычага |

| 1,7732 | 1,5138 | 1,0489 | -0,2594 | -0,4650 |

| К-т маневренности СК | 0,2-0,5 | 0,1614 | 0,1343 | 0,3271 | -0,0271 | 0,1928 |

| К-т фин. устойчивости |

| 0,3661 | 0,4054 | 0,4966 | 0,0393 | 0,0912 |

| К-т финансирования |

| 0,5639 | 0,6606 | 0,9534 | 0,0966 | 0,2928 |

На основании этих показателей можно сформулировать следующие выводы:

1. Динамика изменения коэффициента концентрации собственного капитала (финансовой автономии, независимости) положительная. Удельный вес собственного капитала в валюте баланса изменился с 36,06% в 2006 г. до 48,81% в 2008 г. В случае ЗАО «Витебский центральный универмаг» данное соотношение не удовлетворяет нормативному 0,5 в течение 2006-2007 гг., что еще раз подтверждает вывод о недостаточности собственных источников финансирования.

2. Коэффициент концентрации привлеченных средств (финансовой напряженности) – у данного показателя наблюдается тенденция к снижению, т.е. хотя у предприятия велика зависимость от внешних инвесторов, что еще раз подтверждает правильность выводов, сделанных в п. 3,1 настоящей работы, эта зависимость постепенно снижается. Доля задолженности предприятия снизилась до 51,19% от стоимости всего имущества к 2009 г., что положительно характеризует финансовое состояние организации.

3. Коэффициент капитализации (плечо финансового рычага). В 2006 г. на 1 рубль собственных средств приходилось 1,77 рубля заемных, в 2007 г. и в 2008 г. на 1 рубль собственных средств приходилось 1,51 и 1,04 рубля заемных соответственно. В случае ЗАО «Витебский центральный универмаг» его значение велико, что может отпугнуть потенциальных инвесторов, хотя и наблюдается значительная тенденция к его снижению.

4. Коэффициент маневренности собственного капитала – рост данного показателя в динамике в случае ЗАО «Витебский центральный универмаг» свидетельствует об улучшении структуры баланса к 2009 г. и росту уровня финансовой устойчивости предприятия, поскольку привлечение заемных источников при формировании внеоборотных активов говорит о большом риске банкротства для предприятия.

5. Коэффициент финансовой устойчивости. В данном случае значение КФУ практически совпало с КСК в виду низких значений у предприятия долгосрочных обязательств в исследуемом периоде. В целом значение коэффициента недостаточное, хотя и наблюдается положительная динамика, все это говорит о низком уровне финансовой устойчивости ЗАО «Витебский центральный универмаг».

6. Коэффициент финансирования (структуры капитала). В случае ЗАО «Витебский центральный универмаг» его значение с 0,5639 в 2006 г. выросло до 0,9534 в 2008 г., т.е. достигло нормативного значения и наблюдается положительная динамика - предприятие все больше использует собственные средства для формирования имущества.

Кроме того, финансовая устойчивость определяется соотношением стоимости материальных оборотных средств и величины собственных и заемных источников их формирования. Поэтому дополнительно проведем экспресс анализ финансовой устойчивости ЗАО «Витебский центральный универмаг» для этого рассчитаем и сведем во вспомогательную таблицу 10:

1. Излишек/недостача ![]() СОС = СОС-З = СК-ВОА-МПЗ-НДС;

СОС = СОС-З = СК-ВОА-МПЗ-НДС;

Похожие работы

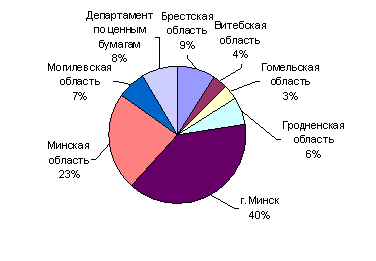

... ; - обеспечение прав владельцев ценных бумаг (доступ к финансовой отчетности эмитентов, участие в управлении путем реализации права голоса, беспрепятственная и быстрая передача прав собственности на ценные бумаги и т.д.). 8. Становление и развитие рынка ценных бумаг Республики Беларусь предполагает ориентацию на общемировые принципы и стандарты функционирования рынка ценных бумаг. ЗАКЛЮЧЕНИЕ ...

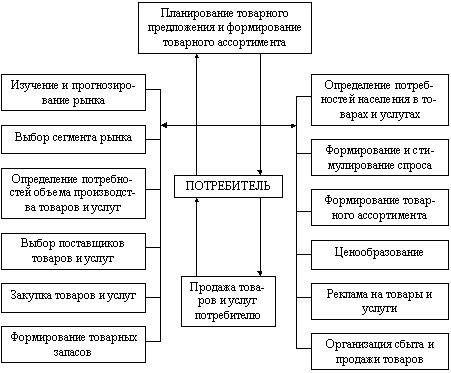

... труда; - уровень заработной платы и социальных выплат; - стабильность состава коллектива. Оценка эффективности коммерческой деятельности организаций необходима при планировании хозяйственной деятельности, выявлении причин невыполнения плановых заданий, изыскании резервов повышения эффективности работы организации, определении стратегии его развития. Оценка коммерческой деятельности дает ...

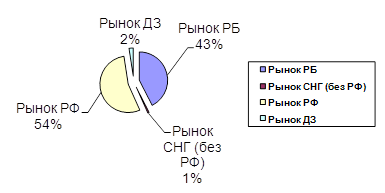

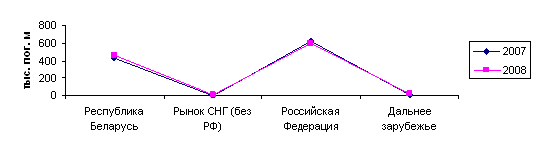

... и ценовым параметрам. Основные показатели финансово-хозяйственной деятельности общества за предыдущие годы (2006-2008гг.) год представлены в таблице 1. 2.4 Стратегия развития предприятия Целью развития ОАО «Сукно» является дальнейшее наращивание производственного потенциала, создании условий для привлечения инвестиций, направленных на техническое перевооружение производства, расширение ...

0 комментариев