Навигация

ОЦЕНКА ВЕРОЯТНОСТИ БАНКРОТСТВА ЗАО «ВИТЕБСКИЙ ЦУМ»

4. ОЦЕНКА ВЕРОЯТНОСТИ БАНКРОТСТВА ЗАО «ВИТЕБСКИЙ ЦУМ»

В целом вышеприведенные расчеты подтверждают правильность выводов о недостаточности у предприятия ЗАО «Витебский центральный универмаг» собственных средств на протяжении всего исследуемого периода. Поэтому определим тип финансовой ситуации предприятия как неустойчивое финансовое состояние. Таким образом, расчеты подтверждают правильность выводов (на основе анализа структуры пассивов баланса) и свидетельствуют о неустойчивом финансовом состоянии ЗАО «Витебский центральный универмаг». Поэтому необходимо провести диагностику банкротства предприятия.

Дискриминантная модель Альтмана:

Z=0,717 х1 +0,847 х2 +3,107 х3 +0,42 х4 +0,995 х5.

Для диагностики банкротства согласно этой модели составим вспомогательную таблицу 13.

Таблица 13 - Дискриминантная модель Альтмана

| Показатель | Расчет | 2006 | 2007 | 2008 | Изменение +/- |

| х1 | СОК/ВБ | 0,0582 | 0,0534 | 0,1596 | 0,1014 |

| х2 | нераспределенная прибыль/ВБ | 0,2514 | 0,2691 | 0,3587 | 0,1073 |

| х3 | прибыль до уплаты процентов/ВБ | 0,1354 | 0,1610 | 0,2444 | 0,1090 |

| х4 | СК/ЗК | 0,5639 | 0,6606 | 0,9534 | 0,3895 |

| х5 | выручка/ВБ | 5,3182 | 6,0171 | 5,7442 | 0,4260 |

| Z | 6,2037 | 7,0308 | 7,2935 | 1,0898 |

Константа сравнения - 1,23. Если значение Z < 1,23, то это признак высокой вероятности банкротства, тогда как значение Z > 1,23 и более свидетельствует о малой его вероятности.

Поскольку значение Z-счета больше 1,23 за весь анализируемый период, то можно утверждать, что вероятность банкротства на исследуемом предприятии мала, также стоит отметить рост данного показателя как положительный факт. Хотя на основании всех предыдущих расчетов, требуется принятие мер по финансовому оздоровлению ЗАО «Витебский центральный универмаг» и самого пристального внимания руководства предприятия.

Также стоит учесть тот факт, что по модели Альтмана несостоятельные предприятия, имеющие высокий уровень четвертого показателя (собственный капитал/заемный капитал), получают очень высокую оценку, что не соответствует действительности.

В связи с несовершенством действующей методики переоценки основных фондов, когда старым изношенным фондам придается такое же значение, как и новым, необоснованно увеличивается доля собственного капитала за счет фонда переоценки. В итоге сложилась нереальное соотношение собственного и заемного капитала. Поэтому модели, в которых присутствует данный показатель, могут исказить реальную картину.

Модель Таффлера: Z = 0,53х1, +0,13х2 +0,18хз +0,16х4,

Для диагностики банкротства согласно этой модели составим вспомогательную таблицу 14.

Таблица 14 - Модель Таффлера

| Показатель | Расчет | 2006 | 2007 | 2008 | Изменение +/- |

| х1 | Валовая прибыль/КО | 2,4469 | 3,2768 | 3,9610 | 1,5141 |

| х2 | ОА/ЗК | 1,6769 | 1,3804 | 1,4950 | -0,1819 |

| х3 | КО/ВБ | 0,6339 | 0,5946 | 0,5034 | -0,1305 |

| х4 | выручка/ВБ | 5,3182 | 6,0171 | 5,7442 | 0,4260 |

| Z | 2,4799 | 2,9859 | 3,3034 | 0,8235 |

Константа сравнения – 0,3. Если величина Z-счета больше 0,3, это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

Поскольку значение Z-счета больше 0,3 за весь анализируемый период, то можно утверждать, что вероятность банкротства на исследуемом предприятии ЗАО «Витебский центральный универмаг» не пристутствует.

Однако следует отметить, что использование зарубежных моделей требует больших предосторожностей. Тестирование других предприятий по данным моделям показало, что они не в полной мере подходят для оценки риска банкротства отечественных предприятий из-за разной методики отражения инфляционных факторов и разной структуры капитала и различий в законодательной базе.

Дискриминантная факторная модель диагностики риска банкротства производственных предприятий Г.В.Савицкой:

Z = 0,111х1 +13,239х2+1,676х3+0,515х4 +3,80х5

Для диагностики банкротства согласно этой модели составим вспомогательную таблицу 15.

Константа сравнения - 8. Если величина Z-счета больше 8, то риск банкротства малый или отсутствует. При значении Z-счета меньше 8 риск банкротства присутствует: от 8 до 5 - небольшой, от 5 до 3 - средний, ниже 3 - большой, ниже 1 - стопроцентная несостоятельность.

Таблица 15 - Дискриминантная факторная модель Г.В.Савицкой

| Показатель | Расчет | 2006 | 2007 | 2008 | Изменение +/- |

| х1 | СОК/ОА | 0,0761 | 0,0707 | 0,2279 | 0,1518 |

| х2 | СОК/ВОА | 0,1711 | 0,1302 | 0,4485 | 0,2774 |

| х3 | выручка/СОК | 100,9708 | 131,2897 | 38,0125 | -62,9584 |

| х4 | чистая прибыль/ВБ | 0,0861 | 0,1144 | 0,1716 | 0,0855 |

| х5 | СК/ВБ | 0,3606 | 0,3978 | 0,4881 | 0,1275 |

| Z | 172,9147 | 223,3439 | 71,6144 | -101,3003 |

- полученные значения Z-счета, согласно данной методики, в 2006-2008 годах значительно выше нормативного, т.е. угроза банкротства отсутствует.

- при этом наблюдается снижение значения Z-счета, следовательно на предприятии может возникнуть банкротства.

Для расчета вероятности банкротства по модели диагностики банкротства Давыдовой–Беликова заполним таблицу 15, рассчитав значения х1 – х4 и Z-счета.

Сравним полученные значения Z-счета со следующими критериями:

Z![]() 0 – max степень банкротства 90-100%;

0 – max степень банкротства 90-100%;

0<Z<0,18 – высокая степень банкротства 60-80%;

0,18<Z<0,32 – средняя степень банкротства 35-50%;

0,32<Z<0,42 – низкая степень банкротства 15-20%;

Z > 0,42 min степень банкротства 10%.

Таблица 15 – Диагностика вероятности банкротства по модели Давыдовой-Беликова

| Показатели | 2006 | 2008 | 2009 | динамика |

| ОА/ВБ | 0,6921 | 0,6480 | 0,6630 | -0,0290 |

| ЧП/СК | 0,2387 | 0,2877 | 0,3515 | 0,1128 |

| Выручка/ВБ | 5,3182 | 6,0171 | 5,7442 | 0,4260 |

| ЧП/Себестоимость | 0,0229 | 0,0281 | 0,0457 | 0,0229 |

| Z = 8,38*х1+1,0*х2+0,054*х3+0,63*х4 | 6,3399 | 6,0609 | 6,2468 | -0,0931 |

В случае ЗАО «Витебский центральный универмаг» соотношения для всех исследуемых периодов больше нормативного значения Z-критерия 0,42 и составляло в 2006 г. – 6,34; в 2007 г. – 6,06 и в 2008 г. – 6,25, это говорит о том, что у предприятия не выявлено угрозы банкротства, предприятие финансово устойчиво и платежеспособно.

Таким образом вероятность банкротства предприятия по данной методике минимальна – менее 10% на протяжении 2006-2008 гг.

Следует отметить, что учитывая результаты структурно-динамического анализа баланса и финансовой устойчивости ЗАО «Витебский центральный универмаг», наиболее точными являются результаты, рассчитанные по модели проф. Г.В.Савицкой, поскольку они разработаны на основе анализа более 200 отечественных предприятий. Таким образом, если наметившиеся в 2008 г. тенденции будут сохраняться, то можно утверждать, что предприятие не сможет эффективно функционировать, т.е. наступит реальная угроза банкротства, что противоречит самой цели создания ЗАО «Витебский центральный универмаг».

Похожие работы

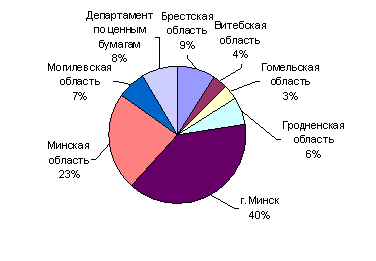

... ; - обеспечение прав владельцев ценных бумаг (доступ к финансовой отчетности эмитентов, участие в управлении путем реализации права голоса, беспрепятственная и быстрая передача прав собственности на ценные бумаги и т.д.). 8. Становление и развитие рынка ценных бумаг Республики Беларусь предполагает ориентацию на общемировые принципы и стандарты функционирования рынка ценных бумаг. ЗАКЛЮЧЕНИЕ ...

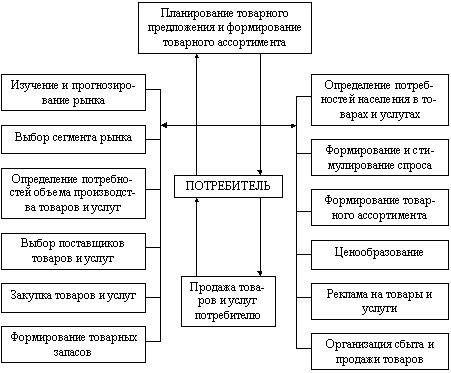

... труда; - уровень заработной платы и социальных выплат; - стабильность состава коллектива. Оценка эффективности коммерческой деятельности организаций необходима при планировании хозяйственной деятельности, выявлении причин невыполнения плановых заданий, изыскании резервов повышения эффективности работы организации, определении стратегии его развития. Оценка коммерческой деятельности дает ...

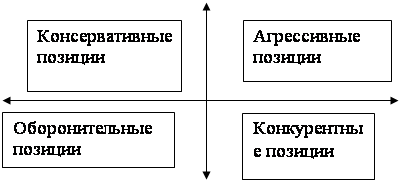

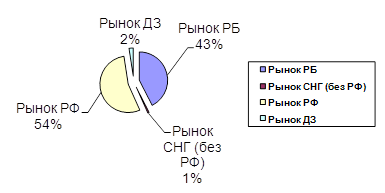

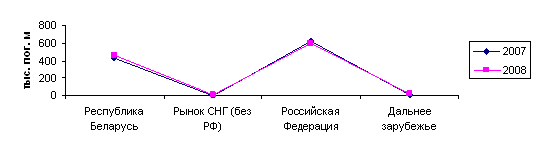

... и ценовым параметрам. Основные показатели финансово-хозяйственной деятельности общества за предыдущие годы (2006-2008гг.) год представлены в таблице 1. 2.4 Стратегия развития предприятия Целью развития ОАО «Сукно» является дальнейшее наращивание производственного потенциала, создании условий для привлечения инвестиций, направленных на техническое перевооружение производства, расширение ...

0 комментариев