Навигация

Оценка деловой активности и рентабельности организации

2.3 Оценка деловой активности и рентабельности организации

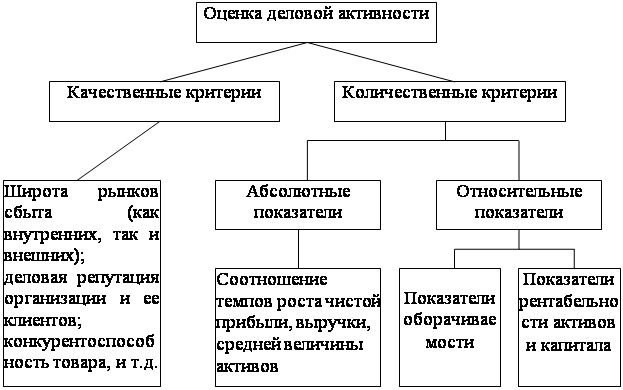

Деловая активность организации измеряется с помощью системы количественных и качественных показателей, приведенных в таблице 2.11.

Таблица 2.11 – Коэффициенты деловой активности по ЗАО "Железобетонспецстрой"

В процентах

| Показатель | 2007 г. | 2008 г. | 2009 г. | |||

| значение | изменение | значение | изменение | |||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1.Коэффициент оборачиваемости оборотных активов | 3,57 | 4,44 | 0,87 | 2,99 | -1,45 | |

| 2.Продолжительность одного оборота, дни | 102,2 | 82,2 | -20 | 122,1 | 39,9 | |

| 3.Коэффициент оборачиваемости запасов | 13,76 | 14,76 | 1,0 | 11,37 | -3,39 | |

| 4.Продолжительность одного оборота запасов, дни | 26,5 | 24,7 | -1,8 | 32,10 | 7,4 | |

| -Кредиторская задолженность | 20 40 | 27756 | 28091 | 335 | 101,21 | |

| 6. Продолжительность одного оборота собственного капитала, дни | 31,5 | 38 | 6,5 | 76 | 38,0 | |

| 7. Коэффициент оборачиваемости дебиторской задолженности | 5,3 | 7,6 | 2,3 | 5,2 | -2,4 | |

| 8. Период оборачиваемости дебиторской задолженности, дни | 68,9 | 48 | -20,9 | 70,2 | 22,2 | |

| 9. Коэффициент оборачиваемости кредиторской задолженности | 3,7 | 4,7 | 1,0 | 3,6 | -1,1 | |

| 10. Продолжительность оборота кредиторской задолженности, дни | 98,6 | 77,7 | -20,9 | 101,4 | 23,7 | |

| 11. Доля оборотных активов, % | 72,9 | 69,4 | -3,5 | 64,8 | -4,6 | |

В 2008 году произошло повышение практически всех рассмотренных коэффициентов оборачиваемости. Только лишь коэффициент оборачиваемости собственного капитала уменьшился с 11,6 до 9,6 за счет роста собственного капитала организации. Также необходимо отметить, что повышение коэффициентов оборачиваемости привело к уменьшению сроков оборачиваемости: оборотных активов – до 82,2 дней, запасов – до 24,7 дней, дебиторской задолженности – до 48 дней, а собственного капитала с 31,5 до 38 дней.

А в 2009 году происходит снижение коэффициентов оборачиваемости: оборачиваемости оборотных средств до 2,99, по причине роста оборотных активов организации за счет денежных средств, а также уменьшения выручки, получаемой организацией; оборачиваемости запасов до 11,37 по причине увеличения материальных запасов организации; оборачиваемости дебиторской задолженности до 5,2. Снижение коэффициентов оборачиваемости привело к увеличению сроков оборачиваемости.

По результатам проведенного анализа можно сделать вывод об ухудшении показателей деловой активности организации в 2008 – 2009 гг., так как произошло увеличение сроков оборачиваемости запасов, собственного капитала, дебиторской задолженности, то есть средства организации стали использоваться менее эффективно.

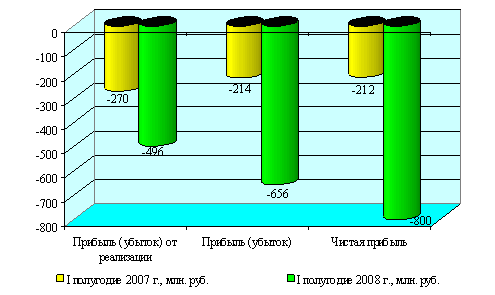

Показатели рентабельности характеризуют эффективность деятельности организации. По данным таблицы 2.12 можно сделать следующие вывод, что в 2008 году по сравнению с 2007 годом повысились показатели рентабельности. А в 2009 году снизились все рассмотренные показатели рентабельности. Наибольшее снижение коснулось показателя рентабельности основных средств и собственного капитала – снижение показателя составило 79,9% и 37,8% соответственно. Рентабельность текущих активов в 2009 году снизилась на 19,5% и составила 15,8%. Рентабельность продаж снизилась с 8,8% до 5,5%.

Таблица 2.12 – Динамика показателей рентабельности по ЗАО "Железобетонспецстрой" в 2007 – 2009 гг., в процентах

| Показатели | 2007г. | 2008г. | 2009г. | Отклонение 2009 г. к 2008 г., +/- |

| 1 | 2 | 3 | 4 | 5 |

| Экономическая рентабельность | 9,3 | 24,5 | 10,3 | -14,2 |

| Рентабельность текущих (оборотных) активов | 12,7 | 35,3 | 15,8 | -19,5 |

| Рентабельность основных средств | 59,5 | 129,6 | 49,7 | -79,9 |

| Рентабельность собственного капитала | 39,3 | 61,5 | 23,7 | -37,8 |

| Рентабельность продаж | 4,0 | 8,8 | 5,5 | -3,3 |

Полученные результаты позволяют сделать вывод о значительном ухудшении эффективности деятельности организации в 2009 году по сравнению с 2008 годом. Проведем факторный анализ коэффициентов рентабельности на основе модифицированной факторной модели фирмы «DuPont».

Влияние выделенных факторов на рентабельность собственного капитала ЗАО "Железобетонспецстрой" в 2007 – 2009 году представлено в таблице 2.13

Таблица 2.13 - Факторный анализ рентабельности собственного капитала ЗАО "Железобетонспецстрой" в 2007 – 2009 гг., в процентах

| Показатели | 2007 г. | 2008 г. | 2009 г. | Изменения, +,- |

| 1 | 2 | 3 | 4 | 5 |

| Рентабельность продаж | 4,0 | 8,8 | 5,5 | -3,3 |

| Ресурсоотдача | 2,3 | 2,8 | 1,9 | -0,9 |

| Структура источников средств | 4,2 | 2,5 | 2,3 | -0,2 |

| Рентабельность собственного капитала | 38,64 | 61,6 | 24,0 | -37,6 |

По результатам проведенного анализа можно отметить, что снижение рентабельности собственного капитала в 2009 году также произошло за счет снижения всех трех факторов. К отрицательным моментам относится снижение показателей рентабельности продаж на 3,3% и ресурсоотдачи на 0,9. Уменьшение показателя структуры источников средств на 0,2 характеризует снижение зависимости капитала от заемных источников. В целом, рентабельность собственного капитала снижается на 38% - с 61,6% до 24%, таким образом, снижение показателей рентабельности, а также ухудшение показателей деловой активности следует оценить как негативную тенденцию в организации. При разработке рекомендаций по укреплению финансового положения следует уделить внимание тем мерам, которые будут способствовать улучшению этих показателей.

ГЛАВА 3. Разработка рекомендаций по улучшению финансового состояния организации ЗАО «Железобетонспецстрой»

3.1 Пути повышения эффективности управления дебиторской задолженностьюСовременный этап экономического развития страны характеризуется значительным замедлением платежного оборота, вызывающим рост

дебиторской задолженности на организации. Поэтому важной задачей является эффективное управление дебиторской задолженностью, направленное на оптимизацию общего ее размера и обеспечение своевременной инкассации долга.

В современной хозяйственной практике дебиторская задолженность классифицируется по следующим видам:

1) дебиторская задолженность за услуги, срок оплаты которых не наступил;

2) дебиторская задолженность за услуги, неоплаченные в срок;

3) дебиторская задолженность по векселям полученным;

4) дебиторская задолженность по расчетам с персоналом;

5) дебиторская задолженность по расчетам с бюджетом.

Среди перечисленных видов наибольший объем дебиторской задолженности организаций приходится на задолженность покупателей за услуги (первые три вида дебиторской задолженности). В общей сумме дебиторской задолженности на расчеты с покупателями приходится 80-90%. Поэтому управление дебиторской задолженностью в организации связано в первую очередь с оптимизацией размера и обеспечением инкассации задолженности покупателей по расчетам за реализованную услугу. В целях эффективного управления этой дебиторской задолженностью на предприятии должна разрабатываться и осуществляться особая финансовая политика управления дебиторской задолженностью.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики организации, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

На анализируемой организации ЗАО "Железобетонспецстрой" занимающемся строительством, наибольшая доля в оборотных активах принадлежит дебиторской задолженности – 38,73% на конец отчетного периода. За 2009 год прирост данного показателя составил 14,39% по сравнению с 2008 годом.

За 2009 год произошло повышение оборачиваемости дебиторской задолженности организации ЗАО "Железобетонспецстрой" с 48 дней в 2008 году, до 70 дней в 2009 году. Это значит, что 22 дня денежные средства омертвлены в дебиторской задолженности.

Также в ходе анализа финансового состояния организации ЗАО "Железобетонспецстрой", выявили, что за отчетный период произошло снижение рентабельности активов организации с 35,3% в 2008 году, до 15,8% в 2009 году.

Признаки агрессивной политики:

1) организация не ограничивает увеличение объема оборотных активов;

2) организация накапливает запасы сырья, материалов и готовой продукции, увеличивает дебиторскую задолженность и свободные остатки денежных средств на счетах в банках.

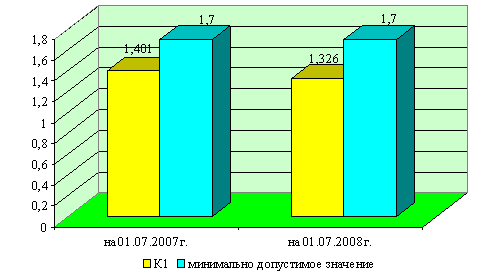

В результате доля оборотных активов в общем объеме имущества высока (более 50 %), а период их оборачиваемости длителен (свыше 90 дней). Таким образом, можно сделать вывод, что организация в своей деятельности использует агрессивную политику управления текущими активами, внутри которых удельный вес принадлежит дебиторской задолженности. Доля оборотных активов в общем объеме имущества высока (64,8%), период их оборачиваемости длителен (122 дня) - это признаки агрессивной политики управления текущими активами (таблица 3.1).

Таблица 3.1 – Признаки и результаты агрессивной политики управления текущими активами, в тыс. рублей

| Показатель | 2008 год | 2009 год |

| Выручка от реализации | 132359 | 101926 |

| Чистая прибыль | 11652 | 5561 |

| Оборотные активы | 32996 | 35094 |

| Внеоборотные активы | 14537 | 19031 |

| Общая сумма активов | 47533 | 54125 |

| Удельный вес оборотных активов в общей сумме всех активов, % | 69,4 | 64,8 |

| Период оборачиваемости оборотных активов (дни) | 82 | 122 |

| Экономическая рентабельность активов, % | 24,5 | 10,3 |

Для укрепления финансового состояния организации ЗАО "Железобетонспецстрой" рекомендуется уменьшить дебиторскую задолженность. Для этого следует провести ряд мероприятий:

1) сформировать систему кредитных условий на основании следующих элементов:

а) срок предоставления кредита;

– сократить кредитный период, привлекая покупателей новой продукцией и повышенным качеством существующей;

б) размер предоставляемого кредита

– установить кредитный лимит с учетом типа кредитной политики, планируемого объема реализации услуг на условиях отсрочки платежей, среднего объема сделок по реализации, финансового состояния организации кредитора;

в) стоимость предоставления кредита

– характеризуется системой ценовых скидок при осуществлении немедленных расчетов за продукцию. Установить стоимость товарного или потребительского кредита, имея в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту, т.к. покупателю будет выгодней взять краткосрочный кредит в банке;

г) система штрафных санкций за просрочку исполнения обязательств покупателями

– формируется в процессе разработки кредитных условий; должна предусматривать соответствующие пени, штрафы и неустойки. Размеры этих штрафных санкций должны полностью возмещать все финансовые потери организации - кредитора.

2. Сформировать системы стандартов оценки покупателей, включая следующие элементы:

а) определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей по следующим критериям:

– объем хозяйствующих операций с покупателей и стабильность их осуществления;

– репутация покупателя в деловом мире;

– платежеспособность покупателя;

– результативность хозяйственной деятельности покупателя;

– объем и состав чистых активов, которые могут составлять обеспечение кредитора при неплатежеспособности покупателя и возбуждении дела о его банкротстве;

б) формирование и экспертиза информационной базы проведения оценки кредитоспособности покупателей:

– информационная база состоит из сведений предоставляемых непосредственно покупателям; данных формируемых из внутренних источников; информации, формируемой из внешних источников;

в) группировка покупателей продукции по уровню кредитоспособности:

– основывается на результатах ее оценки и делит покупателей на категории:

– покупатели, которым кредит может быть предоставлен в максимальном объеме;

– покупатели, которым кредит может быть предоставлен в ограниченном объеме

– покупатели, которым кредит не предоставляется.

Похожие работы

... состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса; анализ деловой активности и платежеспособности предприятия. Оценка финансового состояния и его изменений за отчетный период по сравнительному аналитическому балансу, а также анализ показателей финансовой устойчивости составляют исходный пункт, из которого должен развиваться ...

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

тношения возникают только тогда, когда на денежной основе происходит формирование собственных средств предприятия и его доходов, привлечение заемных источников финансирования хозяйственной деятельности, и их использование на цели развития предприятия. Областью возникновения и функционирования финансов является стадия воспроизводственного процесса, на который происходит распределение стоимости ...

... две группы показателей, называемые условно коэффициентами капитализации и коэффициентами обслуживания внешних источников финансирования. На основании всех рассмотренных методик, анализ финансовой устойчивости нашего предприятия будем проводить по методике представленной Л.В. Донцовой и Н.А. Никифоровой. Данная методика расчета проста в применении, авторы рассматривают наиболее значимые, по их ...

0 комментариев