Навигация

10320 ×1,210649 = 2174 грн.;

д) збільшення обсягу продукції за рахунок структурних зсувів у складі продукції; розрахунок зводиться до визначення різниці між коефіцієнтом приросту обсягу реалізації в оцінці по відпускним цінам та коефіцієнтом зростання обсягу реалізації продукції в оцінці по базисній собівартості. Результат розрахунку:

10320 (40370/36050 - 31150/25730) = - 937 2174 грн.;

є) зменшення витрат на 1 грн. продукції; виражається різницею між базисною повною собівартістю фактично реалізованої продукції та фактичною собівартістю, вирахуваною з врахуванням зміни цін на матеріальні та інші ресурси та причин пов`язаних з порушеннями господарської дисципліни. У випадку цей вплив становив у звітному періоді 1431 грн. (31150-29719);

е) зміна собівартості за рахунок структурних змін у складі продукції; обчислюється порівнянням базисної повної собівартості, скоригованої на коефіцієнт зростання обсягу продукції, з базисною повною собівартістю фактично реалізованої продукції: 1,119833×25730 - 31150 = - 2337.

Загальне відхилення прибутку на підприємстві порівняно з базисними періодом становить - 1079 грн. (9241 - 10320), що відповідає сумі факторних впливів.

Результати розрахунків можна представити у вигляді звіту впливу факторів на прибуток від реалізації продукції (грн.):

Показники Сума

Загальне відхилення прибутку - 1079

Зокрема за рахунок факторів:

а) зміна цін на продукцію 5290

в) зміна цін на матеріали та тарифів - 6700

г) порушення господарської дисципліни -

д) зміна обсягу продукції 2174

є) зміна структури продукції - 937

е) зміна рівня витрат (режиму економії) 1431

е) зміна структури витрат - 2337

Як показав факторний аналіз прибутку, найсуттєвішим фактором скорочення прибутку у звітному періоді стало зростання цін на матеріали та тарифів заробітної плати. Факторний аналіз прибутку дає можливість встановити походження джерел його формування (зміна обсягів реалізації, структури продукції, відпускних цін та цін на сировину, тарифів на електроенергію та перевезення). Факторний аналіз прибутку дає керівництву підприємства можливість коригувати обсяги виробництва в залежності величини впливу на прибуток тих чи інших факторів. Такий аналіз дає можливість реально оцінити стан справ на підприємстві, досліджувати структуру собівартості усієї випущеної і реалізованої продукції.

3. Вдосконалення структури фінансових ресурсів підприємства та підвищення ефективності їх використання

3.1 Обґрунтування та шляхи підвищення ефективного використання фінансових ресурсів

Ефективність використання фінансових ресурсів характеризується оборотністю активів і показниками рентабельності. Отже, ефективність використання фінансових ресурсів можна підвищувати, зменшуючи термін оборотності і, підвищуючи рентабельність за рахунок зниження витрат і збільшення виторгу.

Успіх керування фінансовими ресурсами прямо залежить від структури капіталу на підприємстві. Структура капіталу може бути перешкодою для підприємства. Вона також прямо впливає на рентабельність, норму прибутку, коефіцієнтів ділової активності та оборотності на підприємстві.

На АТ “Сумихліб" Хлібокомбінат № 1 можна запропонувати такі напрямки та шляхи підвищення ефективного використання фінансових ресурсів:

зменшення запасів та готової продукції на складах підприємстві;

зменшення дебіторської заборгованості;

зменшення поточних зобов'язань.

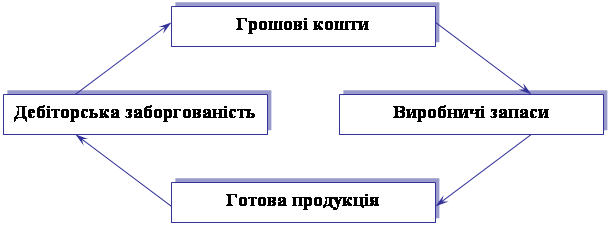

Як оборотний капітал на підприємстві використовуються поточні активи. Фонди, використовувані як оборотний капітал, проходять визначений цикл. Ліквідні активи використовуються для покупки вихідних матеріалів, що перетворюються у готову продукцію; продукція продається в кредит, створюючи рахунки дебіторів; рахунки дебітора оплачуються й інкасуються, перетворюючись в ліквідні активи.

Будь-які фонди, не використовувані для нестатків оборотного капіталу, можуть бути спрямовані на оплату пасивів. Крім того, вони можуть використовуватися для придбання основного капіталу чи виплачені у виді доходів власникам.

Таким чином із запропонованих заходів перейдемо до обґрунтування першого заходу.

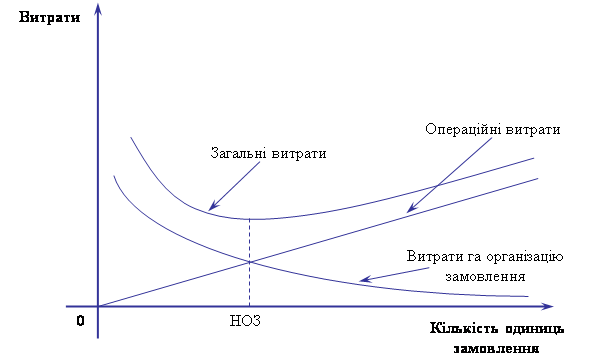

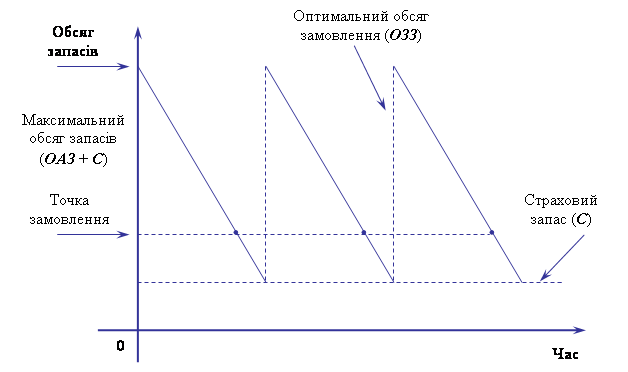

Перший захід. Один із способів економії оборотного капіталу, а отже - підвищення його оборотності полягає в удосконалюванні керування запасами. Оскільки підприємство вкладає кошти в утворення запасів, то витрати збереження зв'язані не тільки зі складськими витратами, але і з ризиком псування товарів, а також із тимчасовою вартістю капіталу, тобто з нормою прибутку, що міг бути отриманий в результаті інших інвестиційних можливостей з еквівалентним ступенем ризику.

Збільшення запасів і дебіторської заборгованості призводить до зменшення оборотності оборотних коштів. Застій запасів, які у свою чергу не можуть бути використані і створюють нестачу оборотного капіталу, що примушує підприємство ставати боржником. А це явище, як правило негативно впливає на структуру капіталу підприємства.

Прискорення оборотності оборотних коштів веде до росту обсягів виробництва й реалізації продукції. Великий запас готової продукції (зв'язаний з передбачуваним обсягом продажу) скорочує можливість утворення дефіциту продукції при зненацька високому попиті.

Другий захід. Прискорення оборотності оборотного капіталу складається в зменшенні рахунків дебіторів.

Рівень дебіторської заборгованості визначається багатьма факторами: вид продукції, місткість ринку, ступінь насиченості ринку даною продукцією, система розрахунків і інше. Керування дебіторською заборгованістю припускає насамперед контроль за оборотністю засобів у розрахунках. Прискорення оборотності в динаміці розглядається як позитивна тенденція. Велике значення мають добір потенційних покупців і визначення умов оплати товарів, що передбачаються в контрактах.

Оплата товарів постійним клієнтам, звичайно, пропонується в кредит, причому умови кредиту залежать від безлічі факторів. В економічно розвитих країнах широко розповсюдженої є схема "2/10 повна 30", що означає, що:

покупець одержує двопроцентну знижку у випадку оплати отриманого товару протягом десяти днів із початку періоду кредитування;

покупець оплачує повну вартість товару, якщо оплата відбувається в період з 11 по 30 день кредитного періоду;

у випадку несплати протягом місяця покупець буде змушений додатково оплатити штраф, величина якого може варіювати в залежності від моменту оплати.

Третій захід. Спрямований на зменшення поточних зобов’язань.

По-перше, необхідний базовий запас коштів для виконання поточних розрахунків. По-друге, необхідні визначені кошти для покриття непередбачених витрат. По-третє, доцільно мати визначену величину вільних коштів для забезпечення можливого чи прогнозованого розширення діяльності.

Таким чином, кошти можуть бути отримані від продажу непотрібних запасів та готової продукції на складі. А також отримати кошти від дебіторів.

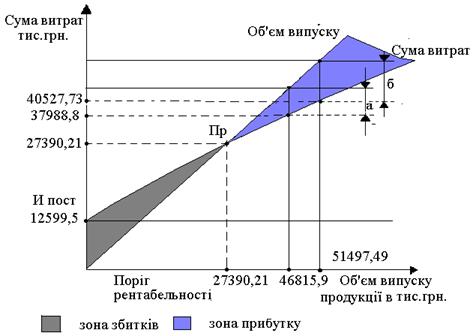

Собівартість в 2008 році складала 26672,4 тис. грн. в 2009 році 37988,8 тис. грн) Виходячи з аналізу прибутку існує ймовірність, що в прогнозний період собівартість буде становити 40527,73 тис. грн.

Відділ маркетингової служби передбачає збільшення випуску продукції на 10 відсотків із прогнозу попиту та відкриття додаткових каналів збуту, таких як, (об’єкти малого архітектурного спорудження та інші) продукція буде реалізована. Кредиторська заборгованість складатиме (з урахуванням зменшені її на 17 відсотків), 2937,2 тис. грн. середнє значення її буде 3234,85 тис. грн. Коефіцієнт оборотності кредиторської заборгованості на прогнозний рік складатиме:

К окз. = 40527,73: 3234,85 = 12,52

Це майже на 1,6 процент більше ніж попередній коефіцієнт минулого року. (12,56: 12,33 = 101,6).

Слід також зазнати, що на підприємстві існує асортимент, який не приносить прибуток. Після проведеного аналізу з’ясувалось, що вісім видів продуктів не мають прибуток.

Це батон із родзинкою, булочка “родзинка", здоба з повидлом, здоба з повидлом в упаковці, здоба фігурна, витушка з кокосом упакована в плівку, торт “Святковий”. Загальною масою 4,4 тон на рік. А це додатково знизить об’єм запасів і призведе до зменшення видатків на закупівлю сировини. Виходячи з потужності основних засобів збільшення виготовлення не спричинить додатково залучення основних засобів.

3.2 Визначення операційного лівериджу та ефекту фінансового важеля на прогнозний період

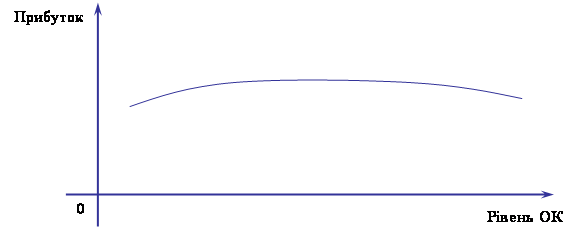

Основний якісний фактор, який впливає на формування балансового прибутку від об’єму реалізації продукції, є співвідношення долі постійних та змінних витрат в загальній сукупності витрат. Це співвідношення характеризується ефектом операційного лівериджу.

Ефект впливу цього фактора на суму балансового прибутку вимірюється показником “сила впливу операційного важеля”. Сила впливу операційного важеля вказує на ступінь підприємницького ризику, пов’язаного з певним підприємством: чим більша сила впливу операційного важеля, тим більше підприємницький ризик.

Він показує також на скільки збільшиться прибуток при збільшенні об’ємів випуску продукції на один процент.

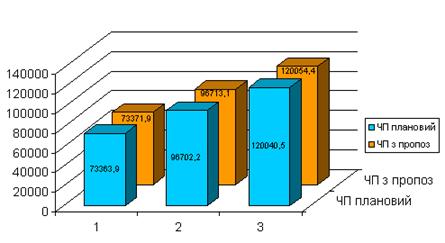

Прогнозуємо на 2008 рік збільшити об’єм випуску продукції і виручку на 10 процентів, то при збільшенні об’єму випуску продукції також збільшується і величина змінних витрат на 10 процентів.

Таблиця 3.1

Розрахунок результатів на 2005 рік

| № | Показник | Коефіцієнт збільшення | За 2009 рік в тис. грн. | На 2005 рік в тис. грн. | В процентах до виручки |

| 1 | Виручка від реалізації | 1,1 | 46815,9 | 51497,49 | 100 |

| 2 | Змінні витрати | 1,1 | 25389,3 | 27928,23 | 54 |

| 3 | Валова маржа | 21426,6 | 23569,26 | 46 | |

| 4 | Постійні витрати | - | 12599,5 | 12599,5 | - |

| 5 | Прибуток | - | 8827,1 | 10969,76 | - |

Таблиця 3.2

Розрахунок сили операційного важеля на прогнозний період

| Показник | За 2009 рік | На 2005 рік | Відхилення |

| Сила впливу операційного важеля | 21426,6: 8827,1 = 2,42 | 23569,26: 10969,76 = 2,14 | (2,14: 2,42) = 0,88 |

З отриманих даних видно, що при зміні об’єму випуску продукції на 10 відсотків змінюється і сила впливу операційного важеля. Тобто сила впливу операційного важеля піддається контролю. Сила впливу операційного важеля в значній мірі залежить від рівня фондомісткості: чим більше вартість основних засобів, тим більша сума постійних витрат, а чим більша сума постійних витрат, тим сильніше діє операційний важіль і навпаки.

Виходячи із розрахунків на прогнозний період видно, що сила впливу операційного важеля зменшилася на 12% (100 - 88) від попереднього розрахунку. Це значить, що при збільшені об’ємів випуску продукції на 10% величина прибутку збільшується на 124,27% (10969,76: 8827,1) x 100. І величина збільшення прибутку відповідно буде 2142,66 тис. грн. (10969,76 - 8827,1).

Розрахуємо другий показник операційного лівериджу, показник порогу рентабельності.

Поріг рентабельності = 12599,5: 0,46 = 27390,21

Рис.3.1 Графічне зображення порогу рентабельності.

а) значення прибутку в 2009 році.

б) значення прибутку на прогнозний період. (2005 рік)

Як бачимо поріг не змінюється, тобто залишився таким, яким він був в 2009 році. (27390,21 = 27390,21).

Розрахунок порогу фінансової міцності.

Таблиця 3.4

Розрахунок запасу фінансової міцності на прогнозний період.

| Показник | В 2009 році. | В 2005 році | Відхилення. |

| Запас фінансової міцності. | (46815,9 - 27390,21) = 19425,69 | (51497,49 - 27390,21) = 24107,28 | (24107,28: 19425,69) x 100 = 124,0% |

Таким чином спостерігаємо зростання запасу фінансової міцності на 24%.

3.3 Довгострокова та короткострокова стратегії

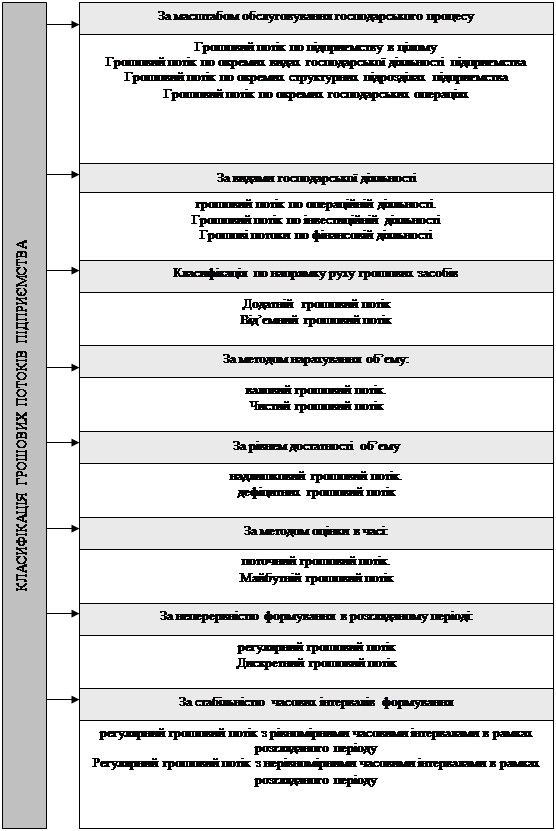

Звіт про рух грошових коштів завершує комплекс грошової звітності підприємства. Мета цього звіту - показати, як циркулюють грошові кошти компанії. Він вказує звідки кошти надійшли та на що їх було витрачено, і є дуже важливим документом для пояснення змін різних коефіцієнтів ліквідності.

Дехто із спеціалістів дотримується думки, що показники звіту про рух грошових коштів є надійнішими, ніж показники звіту про фінансові результати, якими значно легше маніпулювати. Багато операційних переміщень коштів у звіті про фінансові результати просто не знаходять відображення. Це можна пояснити тим, що він складається за методом нарахувань, що дозволяє точніше співвіднести, прибутки компанії отримані за певний період часу, та її витрати. І хоча визначення виручки та витрат за період є досить важливим, проте він може не відображати деякі важливі аспекти діяльності компанії.

Раніше звітність про рух грошових коштів виконувалися у самих різних форматах, а зараз її стандартизовано та уніфіковано до форми, що зображена у дещо спрощеному вигляді мал.3.2

Правила за якими складається звіт про рух грошових коштів дуже прості. Кожного разу, коли компанія перераховує грошові кошти на будь-які цілі, у звіті це відображається як витрата. Це єдине правило і його простота означає, що дуже складно знайти механізм приховування неприємної правди про реальний фінансовий стан компанії.

Та, незважаючи на простоту, даний документ не може повністю замінити звіт про фінансові результати, оскільки останній дає змогу чітко розмежувати наприклад, поточну плату за електроенергію та виплату грошей за будівлю котру компанія займатиме наступні 20 років.

Щоб отримати дані, необхідні для складання звіту про рух грошових коштів звертаємося до декількох стандартних джерел та використовую певну методику.

Для зручності порівняння показників по кварталах 2005 року звіт складено у вертикальній формі. У верхній частині балансу розташовано активи, а у нижній - зобов’язання. Праворуч додано ще дві колонки “Джерела” та “Витрати".

Заміна будь-якої статті у балансі обов’язково знайде відображення в одній із цих колонок.

Якщо заміна спричинила відтік коштів, відповідний запис слід внести у графі “Витрати”

Якщо, навпаки, йдеться про надходження коштів, тоді запис робиться в графі “Джерела"

Звернемося до двох наведених статей

необоротні активи - 10 000 - витрата коштів

податки 500 - джерело коштів

Логіка першого запису - цілком очевидна. Необоротні активи збільшилися від 22,5 тис. до 32,5 тис. Компанії довелося виписати чек на 10 тис. (задля зручності зараз ми ігноруємо переоцінку та амортизацію).

Другий запис є менш зрозумілим. Сума податку збільшилася з 2,5 тис. до 3 тис. Але як підвищення податку може стати джерелом коштів? Справа у тому, що податки у розмірі 3 тис., показані у балансі як боргові зобов’язання, поки ще не сплачені. Тобто компанія має можливість використати урядові гроші, яких на 500 грн. більше, ніж у минулому році, тобто на даний момент цю суму можна вважати додатковим джерелом фінансування. Звісно, у встановлений час цей борг доведеться сплатити, але тоді ця сума взагалі зникне зі статей балансу та буде віднесена до графи “Витрати”

Схематично це правило виглядає таким чином:

| Збільшення | Зменшення | |

| Активи | Витрати | Джерела |

| Зобов’язання | Джерела | Витрати |

Щоб зробити той чи інший запис в ту чи іншу колонку, потрібно пересвідчитися що дійсно відбулися зміни у певній статті балансу, та відповісти на такі запитання:

Ця стаття належить до активів чи до зобов’язань,

Її показник збільшився чи зменшився,

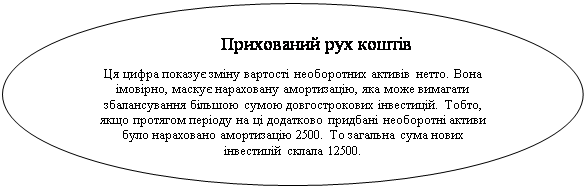

Непрямий метод фіксує лише “чисті” переміщення коштів між статтями балансу. Звісно “чисті” зміни в статтях балансу можуть бути результатом зустрічних переміщень коштів, що взаємо погашаються. Повний зміст повинен відображати не кінцеві результати, а безпосередньо рух коштів. Ще більше важливим може бути те, що деякі зміни у статтях балансу взагалі не пов’язані з рухом коштів - прикладом може бути переоцінка вартості необоротних активів. Інколи слід пильніше придивлятися до деяких показників, щоб побачити приховані зміни

Після визначення джерел надходжень коштів та їх витрат можна у тому чи іншому форматі скласти звіт про рух грошових коштів, який допоможе керівництву компанії звернути увагу на певні аспекти її діяльності.

Так, фінансове становище компанії може погіршуватися навіть за умов досягнення доволі високого рівня прибутковості. Щоб пояснити це протиріччя, слід зіставити значення початкового та підсумкового сальдо рахунку грошових з нетто величиною грошового потоку за даний період. Такий спосіб дає уявлення про:

початковий залишок грошових коштів

постатейний відтік коштів

постатейне надходження коштів

підсумковий залишок грошових коштів

(Сальдо грошових коштів може бути позитивним та негативним. Позитивним від буде, якщо грошові кошти зазначені як активи, а негативний вказує, що ці кошти запозичені, скажімо у виг8ляді короткострокового банкірського кредиту)

Необхідні дані можна взяти безпосередньо зі звіту про рух грошових коштів. Дані з графи “Витрати” фіксуються тепер як відтік грошових коштів, а дані з графи “Джерела” - як їх надходження. З цього правила маємо лише один виняток: не фіксуються зміни надходжень/ видатків “Грошових коштів” та “короткострокових кредитів", оскільки ці показники враховуються у початковому та підсумковому сальдо грошових коштів.

Сумарний відтік коштів - 128540 (від’ємне значення)

Сумарне надходження коштів - 6000 (позитивне значення)

Отримуємо чистий потік грошових коштів (різниця потоків) - 6850 (від’ємне значення)

Додавши обсяг чистого потоку до початкової суми коштів у 1750 (позитив), отримуємо підсумковий залишок грошових коштів у 5100 (від’ємне значення).

Звіт чітко ілюструє головні зміни ситуації з коштами у даній компанії. Навіть побіжний огляд статей звіту зробить зрозумілою причину отримання від’ємного підсумкового результату. Компанія витратила 10 000. На придбання необоротних активі. Ці досить значні капіталовкладення не компенсувалися адекватними надходженнями коштів. Активи було поповнено за рахунок коштів поточної операційної діяльності.

Такий значний від’ємний показник потоку грошових коштів також пояснює, чому коефіцієнт поточної ліквідності впав від 1.8 до 1.2 рази, а коефіцієнт заборгованості компанії зріс від 47 до 54%.

Інформація зі звіту про рух грошових коштів, зображеного на мал.3.4, набагато повніше висвітлює становище компанії, ніж показники самого тільки балансу чи звіту про фінансові результати. Альтернативні форми звіту про рух коштів надають ще більше інформації.

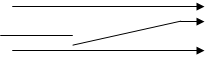

На мал. .3.5 ті самі дані подано в іншій формі. З одного боку, вона розмежовує довгострокові та короткострокові перспективи джерела надходжень коштів, а з іншого, - довгострокові та короткострокові перспективи витрат.

Кожен із записів з колонки “Джерела” заноситься у відповідну графу до довгострокових чи поточних джерел. Те ж саме відбувається із записами колонки “Витрати". Показники в кожній з отриманих чотирьох граф сумуються и отримуємо чотири суми для порівняння.

Бачимо, головна витрата коштів відбулася в довгостроковому розділі. Мова йде про придбання необоротних активів на суму 10000.

Відповідна графа “довгострокових надходжень” містить суму 2250. Сумарний обсяг коштів, залучених у бізнес за рахунок поточних джерел фінансування. Як, бачимо, що це саме той випадок: найбільший обсяг надходжень коштів маємо саме за рахун6ок поточних джерел.

Більшість коштів було отримано за рахунок кредиторської заборгованості та банківського овердрафта. Обидва борги потрібно сплатити у 12 - місячний термін. Таким чином, компанія використовувала поточні джерела надходжень для фінансування довгострокових витрат на поповнення своїх необоротних активів.

Дана форма звіту про рух грошових коштів означає, що поточні зобов’язання зросли значно більше, ніж оборотні активи, що призвело до погіршення коефіцієнт поточної ліквідності компанії.

Показники заборгованості упродовж двох кварталів 2005 року також погіршилися.

На мал. .3.6 в скороченому вигляді відтворено поточні та довгострокові параметри з мал. .3.5 без деталізації: лише підсумкові величини по розділах. Стрілки показують напрямки переміщення коштів. Найзначнішим переміщення грошових коштів компанії упродовж двох кварталів 2005 року було вилучення 7500. З поточного обороту та інвестування цієї суми у довгострокову сферу. Ця стратегія створює проблему поточні зобов’язання необхідно швидко повертати, що неможливо зробити шляхом повернення коштів з довгострокової інвестиції. Тому для повернення зобов’язання потрібно знайти нові джерела фінансування. Стрілка на верхній частині мал. .3.6 позначає ризикове використання коштів. Широко відоме фінансове правило рекомендує брати кошти на довгострокові витрати лише з довгострокових джерел - за принципом відповідності. Аналогічно поточні витрати слід фінансувати за рахунок поточних надходжень, проте, як побачимо далі - не повністю. Другий фінансовий принцип наголошує, що компанія повинна залучати нові кошти з різних джерел пропорційно, тобто зберігати розумне співвідношення позикового і власного капіталу. Третій принцип, про який слід пам’ятати, вимагає, щоб співвідношення підсумків обох “короткострокових" розділів було еквівалентне співвідношення оборотних активів і поточних зобов’язань на початок звітного періоду. Так повинно бути, якщо ми прагнемо підтримувати існуючий рівень поточної ліквідності. У даному прикладі розділ короткострокових джерел надходжень повинний містити показник, що лише трохи перевищує половину підсумку поточних витрат. Фактично цей показник наближається до 400%.

Отже, аналіз показує, що компанія порушила всі три правила розумного управління рухом грошових коштів. (в грн.)

| Баланс | 1 кв. | 2 кв. | Джерела | Витрати |

| Активи | ||||

| Необоротні активи | 22500 | 32500 |

| 10000 |

| Оборотні активи | ||||

| Товарно-матеріальні запаси | 12500 | 14350 | ||

| Дебіторська заборгованість | 15500 | 16000 | ||

| Грошові кошти | 1750 | 0 | ||

| Всього активів | 51750 | 62850 | ||

| Зобов’язання/ власний капітал | ||||

| Акціонерний капітал | 18000 | 18000 | ||

| Нерозподілений прибуток | 9500 | 10750 | ||

| Довгострокові зобов’язання | 8000 | 9000 | ||

| Поточні зобов’язання | ||||

| Кредиторська заборгованість | 13750 | 17000 | ||

| Короткострокові кредити банків | 0 | 5100 | ||

|

| 2500 | 3000 | 500 | |

| Всього зобов’язань | 51750 | 62850 |

Рис.3.2 Джерела та витрати грошових коштів (в грн)

| Баланс | 1 кв. | 2 кв. | Джерела | Витрати |

| Активи | ||||

| Необоротні активи | 22500 |

| 10000 | |

| Оборотні активи | ||||

| Товарно-матеріальні запаси | 12500 | 14350 | 1850 | |

| Дебіторська заборгованість | 15500 | 16000 | 1000 | |

| Грошові кошти | 1750 | 0 | 1750 | |

| Всього активів | 51750 | 62850 | ||

| Зобов’язання/ власний капітал | ||||

| Акціонерний капітал | 18000 | 18000 | ||

| Нерозподілений прибуток | 9500 | 10750 | 1250 | |

| Довгострокові зобов’язання | 8000 | 9000 | 1000 | |

| Поточні зобов’язання | ||||

| Кредиторська заборгованість | 13750 | 17000 | 3250 | |

| Короткострокові кредити банків | 0 | 5100 | 5100 | |

| Податкові зобов’язання | 2500 | 3000 | 500 | |

| Всього зобов’язань | 51750 | 62850 | 12850 | 12850 |

Рис.3.3 Повний розподіл джерел і витрат грошових коштів

| Баланс | 1 кв. | 2 кв. | Джерела | Витрати |

| Активи | ||||

| Необоротні активи | 22500 | 32500 | 10000 | |

| Оборотні активи | ||||

| Товарно-матеріальні запаси | 12500 | 14350 | 1850 | |

| Дебіторська заборгованість | 15500 | 16000 | 1000 | |

| Грошові кошти | 1750 | 0 | 1750 | |

| Всього активів | 51750 | 62850 | ||

| Зобов’язання/ власний капітал | ||||

| Акціонерний капітал | 18000 | 18000 | ||

| Нерозподілений прибуток | 9500 | 10750 | 1250 | |

| Довгострокові зобов’язання | 8000 | 9000 | 1000 | |

| Поточні зобов’язання | ||||

| Кредиторська заборгованість | 13750 | 17000 | 3250 | |

| Короткострокові кредити банків | 0 | 5100 | 5100 | |

| Податкові зобов’язання | 2500 | 3000 | 500 | |

| Всього зобов’язань | 51750 | 62850 | 12850 | 12850 |

Рис.3.4 Звіт про рух грошових коштів: примирення рахунків (в грн..)

Звіт про рух грошових коштів

| (А) Сальдо на початок періоду | 1750 | ||

| Відтік грошових коштів | |||

| Необоротні активи | (10000) | ||

| Запаси | (1850) | ||

| Дебіторська заборгованість | (1000) | ||

| (Б) Разом витрата грошових коштів | (12850) | ||

| Надходження грошових коштів (джерела) | |||

| резерви | 1250 | ||

| Довгострокові зобов’язання | 1000 | ||

| Кредиторська заборгованість | 3250 | ||

| Податкові зобов’язання | 500 | ||

| (В) Разом надходження грошових коштів (джерела) | 6000 | ||

| (Г) Чистий потік грошових коштів (В-Б) | (6850) | ||

| Сальдо на кінець періоду | (5100) |

Рис.3.5 Довгостроковий та короткостроковий аналіз джерел фінансування та використання коштів (в грн.)

| Баланс | 1 кв. | 2 кв. | Джерела | Витрати |

| Активи | ||||

| Необоротні активи | 22500 | 32500 | 10000 | |

| Оборотні активи | ||||

| Товарно-матеріальні запаси | 12500 | 14350 | 1850 | |

| Дебіторська заборгованість | 15500 | 16000 | 1000 | |

| Грошові кошти | 1750 | 0 | 1750 | |

| Всього активів | 51750 | 62850 | ||

| Зобов’язання/ власний капітал | ||||

| Акціонерний капітал | 18000 | 18000 | ||

| Нерозподілений прибуток | 9500 | 10750 | 1250 | |

| Довгострокові зобов’язання | 8000 | 9000 | 1000 | |

| Поточні зобов’язання | ||||

| Кредиторська заборгованість | 13750 | 17000 | 3250 | |

| Короткострокові кредити банків | 0 | 5100 | 5100 | |

| Податкові зобов’язання | 2500 | 3000 | 500 | |

| Всього зобов’язань | 51750 | 62850 | 12850 | 12850 |

Звіт про рух грошових коштів

| Джерела | Витрати | |

| Довгострокові | Нерозподілений прибуток 1250 Довгострокові зобов’язання 1000 2250 | Необоротні активи 1000 1000 |

| Поточні | Позики банків 5100 Кредиторська заборгованість 3250 Податкові зобов’язання 500 Грошові кошти 1750 10600 | Запаси 1850 Дебіторська заборгованість 1000 2850 |

Рис.3.6. Стратегія довгострокового та короткострокового руху коштів

| Джерела | Витрати | |

| Довгострокові | 2250

| 10000 |

| Поточні | 7750 2850 10600 | 2850 |

Найбільший рух коштів на зображеній схемі 7750 дол. отримана з короткострокового джерела та інвестована у довгострокове використання коли підприємство отримує кошти з короткострокових джерел

Ідеальна модель руху коштів

| Джерела | Витрати | |

| Довгострокові |

| |

| Поточні |

Впродовж тривалого періоду часу хотілося б бачити подібну модель руху коштів, що передбачає три умови.

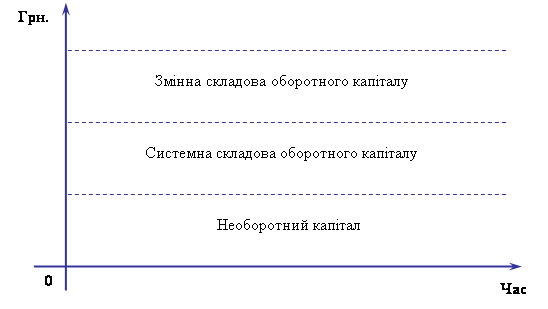

Довгострокові інвестиції забезпечуються коштами з довгострокових джерел короткострокові інвестиції забезпечуються коштами з короткострокових джерел за рахунок деяких довгострокових джерел фінансується оборотні активи.

Підставою для умови три є необхідність зростання робочого капіталу відповідно загальному зростанню підприємства. Кошти для цієї потреби повинні надходити з довгострокових джерел.

Висновки та пропозиції

Метою написання роботи стала розробка заходів для підвищення ефективного використання грошових надходжень Акціонерного товариства “Сумихліб" Хлібокомбінат №1, на основі теоретичного огляду питання і його аналізу по фактичним даним.

Об'єктом дослідження даної роботи виступає АТ “Сумихліб" Хлібокомбінат №1. Основною метою підприємства є отримання прибутку. Це підприємство харчової промисловості, яке займається випуском і реалізацією хлібобулочних та кондитерських виробів.60% грошових надходжень - від хлібобулочного виробництва та кондитерського виробництва в загальному обсязі реалізації і 40% - інші надходження.

Управління фінансовими ресурсами - це сукупність цілеспрямованих методів, операцій, важелів, прийомів впливу на різноманітні види фінансів для досягнення певного результату.

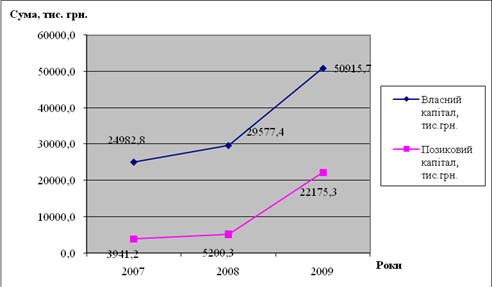

Розглянуто фінансовий ліверідж, що вимірює ефект, який полягає в підвищенні рентабельності власного капіталу за допомогою збільшення частки позикового капіталу в загальній його сумі.

Аналіз складу і структури джерел ресурсів по хлібокомбінату №1 показав, що найбільшу частку джерел займає власний капітал 76% у відношенні до всього активу балансу. Частка позикових джерел засобів зросла на 9,7 відсотків при одночасному зниженні частки власного капіталу на 3 відсотки. У складі позикових джерел головну частину займає кредиторська заборгованість.

Позитивним є те, що у підприємства немає короткострокових і довгострокових зобов’язань.

Отже основні недоліки, які виявилися при аналізі, це, по - перше, великий обсяг запасів, в результаті того, що підприємство має не конкурентноздатний вид продукції. В наслідок чого, на підприємстві збільшуються обсяги кредиторської заборгованості, яка спрямована на покриття потреб у власних оборотних активах. Має місце нарощування і дебіторської заборгованості.

Виходячи з наведених в другій частині недоліків на підприємстві, з метою підвищення ефективності використання фінансовими ресурсами, підприємству пропонується організувати:

випуск додаткового об’єму продукції;

зменшення запасів;

зменшення дебіторської заборгованості;

зменшення поточних зобов’язань.

Список використаної літератури

1. Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие - М.: Издательство “Дело и Сервис", 2009.

2. Баканов М.И., Шеремет А.Д. "Теория экономического анализа: учебник. ". - М.: Финансы и статистика, 2009г. - 288с.

3. Балабанов И.Т. "Основы финансового менеджмента. Как управлять капиталом?". - М.: Финансы и Статистика, 2009.

4. Бернстайн Л.А. Анализ финансовой отчетности. - М.: Финансы и статистика, 2000.

5. Ковалев В.В. "Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности." - М.: Финансы и статистика, 2009г. - 432с.

6. Ковалев В.В. Финансовый анализ. - М.: Финансы и статистика, 2001.

7. Крейнина М.Н. "Финансовое состояние предприятия. Методы оценки". - М. .: ИКЦ "Дис", 2007г - 224с. .

8. Методика проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій. Затв. Наказом Агенства з питань запобігання банкрутству підприємств та організацій від 21 березня 2007 р., №37.

9. Моляков Д.С. "Финансы предприятий отраслей народного хозяйства". - М.: ФиС, 2006.

10. Стоянов Е.А., Стоянова Е.С. "Экспертная диагностика и аудит финансово-хозяйственного положения предприятия". - М.: Перспектива, 2003.

11. "Финансовый менеджмент: теория и практика"/ Под ред. Стояновой Е.С. - М.: Перспектива, 2006.

12. Шеремет А.Д., Сайфулин Р.С. "Методика финансового анализа" - М.: ИНФРА - М, 2006г. - 176с.

13. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп. - Минск: ООО "Новое знание", 2008.

Додатки

Баланс

| Актив | Код рядка | За 2007 рік | За 2008 рік | За 2009 рік |

| І. Необоротні активи |

| |||

| Нематеріальні активи: | ||||

| Залишкова вартість | 010 | 11,2 | 15,8 | 37,4 |

| Первісна вартість | 011 | 13,3 | 24,0 | 52,8 |

| Знос | 012 | 2,1 | 8,2 | 15,4 |

| Незавершене будівництво | 020 | 1,7 | 9,1 | 451,4 |

| Основні засоби: | ||||

| Залишкова вартість | 030 | 8930,3 | 9385,1 | 10592,7 |

| Первісна вартість | 031 | 13257,0 | 14104,2 | 15756,5 |

| Знос | 032 | 4326,7 | 4719,1 | 5163,8 |

| Довгострокові фінансові інвестиції: | ||||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | 0,0 | 0,0 | |

| інші фінансові інвестиції | 045 | 0,0 | 0,0 | |

| Довгострокова дебіторська заборгованість | 050 | 162,5 | 381,4 | 432,7 |

| Відстрочені податкові активи | 060 | 0,0 | 0,0 | |

| Інші необоротні активи | 070 | 0,0 | ||

| Усього за розділом I | 080 | 9105,7 | 9791,4 | 11514,2 |

| ІІ. Оборотні активи | ||||

| Запаси: | ||||

| виробничі запаси | 100 | 1287,6 | 1824,1 | 2327,0 |

| незавершене виробництво | 120 | 0,0 | 0,0 | |

| готова продукція | 130 | 4,0 | 27,3 | 66,5 |

| Товари | 140 | 22,1 | 20,6 | 28,0 |

| Векселі одержані | 150 | 0,0 | 0,0 | |

| Дебіторська заборгованість за товари, роботи, послуги: | ||||

| чиста реалізаційна вартість | 160 | 251,7 | 349,0 | 366,4 |

| первісна вартість | 161 | 443,4 | 421,1 | |

| резерв сумнівних боргів | 162 | 94,4 | 54,7 | |

| Дебіторська заборгованість за розрахунками: | ||||

| з бюджетом | 170 | 7,9 | 54,2 | 97,6 |

| за виданими авансами | 180 | 67,5 | 98,6 | |

| з нарахованих доходів | 190 | 144,6 | 0,0 | 0,0 |

| із внутрішніх розрахунків | 200 | 333 | 0,0 | 0,0 |

| Інша поточна дебіторська заборгованість | 210 | 40,9 | 42,0 | 56,5 |

| Поточні фінансові інвестиції | 220 | 0,0 | 1,7 | |

| Грошові кошти та їх еквіваленти: | ||||

| в національній валюті | 230 | 74,9 | 186,0 | 181,3 |

| Інші оборотні активи | 250 | 0,0 | 250,4 | |

| Усього за розділом II | 260 | 2166,7 | 2570,7 | 3474,0 |

| ІІІ. Витрати майбутніх періодів | 270 | 13,9 | 16,9 | 40,5 |

| Баланс | 280 | 11286,3 | 12379,0 | 15028,7 |

| Пасив | Код рядка | За 2007 рік | За 2008 рік | За 2009 рік |

| І. Власний капітал | ||||

| Статутний капітал | 300 | 996,4 | 996,4 | 996,4 |

| Пайовий капітал | 310 | |||

| Додатковий вкладений капітал | 320 | |||

| Інший додатковий капітал | 330 | 7617,7 | 8628,2 | 9152,0 |

| Резервний капітал | 340 | |||

| Нерозподілений прибуток (непокритий збиток) | 350 | 126,4 | 1338,6 | |

| Неоплачений капітал | 360 | |||

| Вилучений капітал | 370 | 0,0 | 0,0 | |

| Усього за розділом І | 380 | 8614,1 | 9751,0 | 11487,0 |

| ІІ. Забезпечення наступних витрат і платежів | ||||

| Забезпечення виплат персоналу | 400 | |||

| Інші забезпечення | 410 | 11,7 | 0,0 | 0,0 |

| Цільове фінансування | 420 | 279,0 | 0,0 | 0,0 |

| Усього за розділом ІІ | 430 | 290,7 | 0,0 | 0,0 |

| ІІІ. Довгострокові зобов'язання | ||||

| Довгострокові кредити банків | 440 | |||

| Довгострокові фінансові зобов'язання | 450 | |||

| Відстрочені податкові зобов'язання | 460 | 0,0 | 0,0 | |

| Інші довгострокові зобов'язання | 470 | |||

| Усього за розділом ІІІ. | 480 | 0,0 | 0,0 | |

| IV. Поточні зобов'язання | ||||

| Короткострокові кредити банків | 500 | |||

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | |||

| Векселі видані | 520 | |||

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 116,6 | 1134,1 | 1637,2 |

| Поточні зобов'язання за розрахунками: | ||||

| з одержаних авансів | 540 | 146,2 | 379,6 | |

| з бюджетом | 550 | 307,6 | 349,3 | 726,1 |

| з позабюджетних платежів | 560 | 34,1 | 43,2 | 51,4 |

| зі страхування | 570 | 99,6 | 104,4 | 143,2 |

| з оплати праці | 580 | 245,9 | 237,9 | 308,8 |

| з учасниками | 590 | 9,1 | 0,0 | 286,2 |

| із внутрішніх розрахунків | 600 | 1145,0 | 610,5 | 0,0 |

| Інші поточні зобов'язання | 610 | 423,6 | 0,0 | 0,0 |

| Усього за розділом IV | 620 | 2381,5 | 2628,0 | 3532,5 |

| V. Доходи майбутніх періодів | 630 | 2,4 | 9,2 | |

| Баланс | 640 | 11286,3 | 12379,0 | 15028,7 |

ЗВІТ ПРО ФІНАНСОВІ РЕЗУЛЬТАТИ

Форма № 2 код за ДКУД 1801003

І. ФІНАНСОВІ РЕЗУЛЬТАТИ

| Стаття | Код рядка | За звітний період | За попередній період | |||

| 1 | 2 | 3 | 4 | |||

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 010 | 56795,4 | 37817,5 | |||

| Податок на додану вартість | 015 | 9976,1 | 6303,0 | |||

| Акцизний збір | 020 | 0,0 | 2,4 | |||

| 025 | 0,0 | |||||

| Інші вирахування з доходу | 030 | 3,4 | ||||

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 035 | 46815,9 | ||||

| Собівартість реалізованої продукції (товарів, робіт, послуг) | 040 | 37988,8 | 25204,6 | |||

| Валовий: | 0,0 | |||||

| Прибуток | 050 | 8827,1 | 4839,4 | |||

| Збиток | 055 | 0,0 | ||||

| Інші операційні доходи | 060 | 210,9 | ||||

| Адміністративні витрати | 070 | 1974,2 | ||||

| Витрати на збут | 080 | 2901,9 | ||||

| Інші операційні витрати | 090 | 1093,5 | ||||

| Фінансові результати від операційної діяльності: | ||||||

| Прибуток | 100 | 3068,4 | ||||

| Збиток | 105 | 0,0 | ||||

| Доход від участі в капіталі | 110 | 0,0 | ||||

| Інші фінансові доходи | 120 | 1,2 | ||||

| Інші доходи | 130 | 71,2 | ||||

| Фінансові витрати | 140 | 0,0 | ||||

| Витрати від участі в капіталі | 150 | 0,0 | ||||

| Інші витрати | 160 | 128,6 | ||||

| Фінансові результати від звичайної діяльності до оподаткування: | ||||||

| Прибуток | 170 | 3012,2 | ||||

| Збиток | 175 | 0,0 | ||||

| Податок на прибуток від звичайної діяльності | 180 | 1513,9 | ||||

| Фінансові результати від звичайної діяльності: | ||||||

| Прибуток | 190 | 1498,3 | ||||

| Збиток | 195 | 0,0 | ||||

| Надзвичайні: | ||||||

| Доходи | 200 | 0,0 | ||||

| Витрати | 205 | 0,0 | ||||

| Податки з надзвичайного прибутку | 210 | 0,0 | ||||

| Чистий: | ||||||

| Прибуток | 220 | 1498,3 | ||||

| Збиток | 225 | |||||

| ІІ. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ | ||||||

| Найменування показника | Код рядка | за звітний період | за попередній період | |||

| 1 | 2 | 3 | 4 | |||

| Матеріальні затрати | 230 | 33461,8 | 19461,9 | |||

| Витрати на оплату праці | 240 | 4962,3 | 3140,7 | |||

| Відрахування на соціальні заходи | 250 | 1780,0 | 1138,0 | |||

| Амортизація | 260 | 772,5 | 492,4 | |||

| Інші операційні витрати | 270 | 5084,7 | 2268,8 | |||

| Разом | 280 | 46061,3 | 26501,8 | |||

| ІІІ. РОЗРАХУНОК ПОКАЗНИКІВ ПРИБУТКОВОСТІ АКЦІЙ | ||||||

| Назва статті | Код рядка | За звітний період | за попередній період | |||

| 1 | 2 | 3 | 4 | |||

| Середньорічна кількість простих акцій | 300 | |||||

| Скоригована середньорічна кількість простих акцій | 310 | |||||

| Чистий прибуток, що припадає на одну просту акцію | 320 | |||||

| Скоригований чистий прибуток, що припадає на одну просту акцію | 330 | |||||

| Дивіденди на одну просту акцію | 340 | |||||

| Витрати на сплату відсотків | 0,0 | |||||

| Передплата по податку на прибуток | 0,0 | 0,0 | ||||

| Аванси видані на основні засоби | ||||||

| Аванси видані на нематеріальні активи | ||||||

| Дебіторська заборгованість (основні фонди, нематер. активи) | 4,5 | |||||

| Кредиторська заборгованість (основні фонди, нематер. Активи | 108,5 | |||||

| в тому числі: | ||||||

| Промбуд синтез | 100,1 | |||||

| ПП "Булат та К | 0,7 | |||||

| МП "Канід" | 7,7 | |||||

| Придбання основних засобів | 1840,2 | |||||

| поліпшення основних фондів (капітального характеру) | 106,8 | |||||

| Зобов’язання по податку на прибуток | 84,5 | 305,3 | ||||

| Реалізація необоротних активів | 0,3 | |||||

| Інші фінансові доходи | 62,2 | |||||

| Інші фінансові витрати | 66,1 | |||||

| Надані позики працівникам | 122,6 | |||||

| Повернені позики працівниками | 59,9 | |||||

| Довгострокові позики визнані короткотерміновими | 11,4 | |||||

| Отримані дивіденди від АТ | ||||||

| Викуплені акції інших підприємств | 1,7 | |||||

| списання необоротних активів | 57,0 | |||||

| безкоштовно отримані активи (Амортизація) | 4,7 | |||||

Додаток до Положення (стандарту) бухгалтерського обліку 4 (Наказ Міністерства фінансів України від 31.03.99 р. №87)

| Звіт про рух грошових коштів | |||||||

| Форма № 3 | Код за ДКУД | 1801004 | |||||

| Стаття | Код | За звітний період | За попередній період | ||||

| Надходження | Видаток | Надходження | Видаток | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| І. Рух коштів у результаті операційної діяльності | 010 | ||||||

| Прибуток (збиток) від звичайної діяльності до оподаткування | 3012,2 | 0,0 | |||||

| Коригування на: амортизацію необоротних активів | 020 | 772,5 | X | X | |||

| збільшення (зменшення) забезпечень | 030 | 0,0 | 0,0 | ||||

| збиток (прибуток) від нереалізованих курсових різниць | 040 | ||||||

| збиток (прибуток) від не операційної діяльності | 050 | 0,0 | 0,8 | ||||

| Витрати на сплату відсотків | 060 | 0,0 | X | X | |||

| Прибуток (збиток) від операційної діяльності до зміни в чистих оборотних активах | 070 | 3783,9 | 0,0 | ||||

| Зменшення (збільшення): оборотних активів | 080 | 0,0 | 1017,5 | ||||

| витрат майбутніх періодів | 090 | 0,0 | 23,6 | ||||

| Збільшення (зменшення): поточних зобов'язань | 100 | 291,5 | 0,0 | ||||

| доходів майбутніх періодів | 110 | 6,8 | 0,0 | ||||

| Грошові кошти від операційної діяльності | 120 | 3041,1 | |||||

| Сплачені: відсотки | 130 | X | 0,0 | X | |||

| податки на прибуток | 140 | X | 1293,1 | X | |||

| Чистий рух коштів до надзвичайних подій | 150 | 1748,0 | 0,0 | ||||

| Рух коштів від надзвичайних подій | 160 | ||||||

| Чистий рух коштів від операційної діяльності | 170 | 1748,0 | 0,0 | ||||

| ІІ. Рух коштів у результаті інвестиційної діяльності Реалізація: фінансових інвестицій | 180 | 0,0 | X | X | |||

| необоротних активів | 190 | 0,3 | X | X | |||

| майнових комплексів | 200 | ||||||

| Отримані: відсотки | 210 | X | X | ||||

| дивіденди | 220 | 0,0 | X | X | |||

| Інші надходження | 230 | 71,3 | X | X | |||

| Придбання: фінансових інвестицій | 240 | X | 1,7 | X | |||

| необоротних активів | 250 | X | 1700,5 | X | |||

| майнових комплексів | 260 | X | X | ||||

| Інші платежі | 270 | X | 122,6 | X | |||

| Чистий рух коштів до надзвичайних подій | 280 | 0,0 | 1753,2 | ||||

| Рух коштів від надзвичайних подій | 290 | ||||||

| Чистий рух коштів від інвестиційної діяльності | 300 | 0,0 | 1753,2 | ||||

| ІІІ. Рух коштів у результаті фінансової діяльності Надходження власного капіталу | 310 | X | X | ||||

| Отримання позики | 320 | 0,0 | X | X | |||

| Інші надходження | 330 | 72,1 | X | X | |||

| Погашення позик | 340 | X | 0,0 | X | |||

| Сплачені дивіденди | 350 | X | X | ||||

| Інші платежі | 360 | X | 71,6 | X | |||

| Чистий рух коштів до надзвичайних подій | 370 | 0,5 | 0,0 | ||||

| Рух коштів від надзвичайних подій | 380 | ||||||

| Чистий рух коштів від фінансової діяльності | 390 | 0.5 | 0,0 | ||||

| Чистий рух коштів за звітний період | 400 | 4,7 | |||||

| Залишок коштів на початок року | 410 | 186,0 | X | X | |||

| Вплив зміни валютних курсів на залишок коштів | 420 | ||||||

| Залишок коштів на кінець року | 430 | 181,3 | X | X | |||

Додаток до до положення (стандарту) бухгалтерського обліку 5 (Наказ Міністерства фінансів України від 31.03.99 р. №87). Звіт про власний капітал. Форма № 4 код за ДКУД 1801005

| Стаття | код | Статут ний капітал | Пайовий капітал | Додатковий вкладений | Інший додатковий капітал | Резервний капітал | Нерозподілений прибуток | Неоплачений капітал | Вилучений капітал | Разом |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Залишок на початок року | 010 | 996,4 | 0,0 | 0,0 | 8628,2 | 0,0 | 126,4 | 0,0 | 0,0 | 9751,0 |

| Коригування: Зміна облікової політики | 020 | |||||||||

| Виправлення помилок | 030 | |||||||||

| Інші зміни | 040 | |||||||||

| Скоригований залишок на початок року | 050 | 996,4 | 0,0 | 0,0 | 8628,2 | 0,0 | 126,4 | 0,0 | 0,0 | 9751,0 |

| Переоцінка активів: дооцінка основних засобів | 060 | 528,5 | 528,5 | |||||||

| Уцінка основних засобів | 070 | |||||||||

| Дооцінка незавершеного будівництва | 080 | |||||||||

| Уцінка незавершеного будівництва | 090 | |||||||||

| Дооцінка нематеріальних активів | 100 | |||||||||

| Уцінка нематеріальних активів | 110 | |||||||||

| чистий прибуток (збиток) за звітний період | 130 | 1498,3 | 1498,3 | |||||||

| Розподіл прибутку: Виплати власникам (дивіденди) | 140 | 286,2 | 286,2 | |||||||

| Спрямування прибутку до статутного капіталу | 150 | |||||||||

| Відрахування до Резервного капіталу | 160 | |||||||||

| 170 | ||||||||||

| Внески учасників: Внески до капіталу | 180 | |||||||||

| погашення заборгованості з капіталу | 190 | |||||||||

| 200 | ||||||||||

| Вилучення капіталу: Викуп акцій (часток) | 210 | |||||||||

| Пперепродаж викуплених акцій (часток) | 220 | |||||||||

| Анулювання викуплених акцій (часток) | 230 | |||||||||

| Вилучення частки в капіталі | 240 | |||||||||

| Зменшення номінальної вартості акцій | 250 | |||||||||

| Інші зміни в капіталі: Списання невідшкодованих збитків | 260 | |||||||||

| активи | 270 | 4,7 | 14,7 | |||||||

|

| 280 | |||||||||

| Разом змін в капіталі | 290 | 0,0 | 0,0 | 0,0 | 523,8 | 0,0 | 1212,1 | 0,0 | 0,0 | 1736,0 |

| Залишок на кінець року | 300 | 996,4 | 0,0 | 0,0 | 9152,0 | 0,0 | 1338,6 | 0,0 | 0,0 | 11487,0 |

Елементи операційних витрат

| Найменування показника | Код рядка | Статті операційних витрат | ||||||

| Собівартість реалізованих | Адмін. Витрати | Витрати на збут | Інші витрати операц. ліяпьн | Усього | ||||

| продукції | товарів | послуг | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Матеріальні витрати | 230 | 32673,9 | 3,2 | 129,8 | 307,5 | 347,4 | 33461,8 | |

| Витрати на оплату праці | 240 | 3261,1 | 13,6 | 619,8 | 813,7 | 254,1 | 4962,3 | |

| Відрахування на соціальні заходи | 250 | 1187,2 | 5,1 | 205,9 | 302,5 | 79,3 | 1780,0 | |

| Амортизація | 260 | 421,2 | 2,1 | 141,3 | 121,6 | 86,3 | 772,5 | |

| Інші операційні витрати | 270 | 686,6 | 115,3 | 877,3 | 1356,6 | 2049,0 | 5084,7 | |

| з них: |

| |||||||

| - касове обслуговування | 43,2 | 43,2 | ||||||

| - транспорт | 1302,6 | 1302,6 | ||||||

| - податки | 534,5 | 4,0 | 11,7 | 550,2 | ||||

| - відрахування профкому | 14,3 | 14,3 | ||||||

| - вартість ліцензій, патентів | 7,1 | 7,1 | ||||||

| - поточний ремонт | 234,8 | 22,7 | 4,8 | 262,3 | ||||

| - послуги охорони | 114,2 | 114,2 | ||||||

| РАЗОМ: |

| 38230,0 | 0,0 | 139,2 | 1974,2 | 2901,9 | 2816,1 | 46061,3 |

Похожие работы

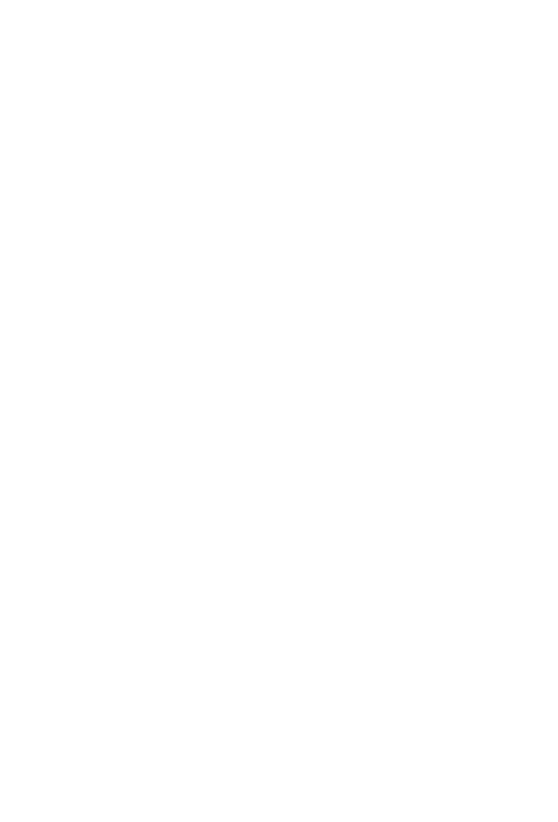

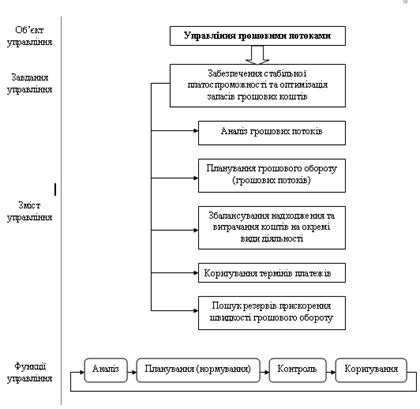

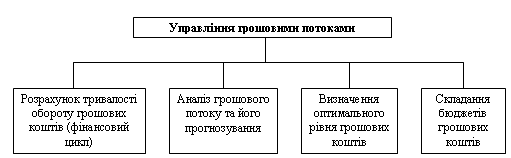

... є довгостроковими і кредитори розраховують на їх погашення від 2 до 5 років. Розділ 3. Вдосконалення системи управління грошовими потоками на підприємстві Основною ціллю розробки планування поступлення та видачі грошових засобів є прогнозування валового і чистого потоків грошей підприємства в розрізі його господарської діяльності в забезпечення постійної платоспроможності на протязі всього ...

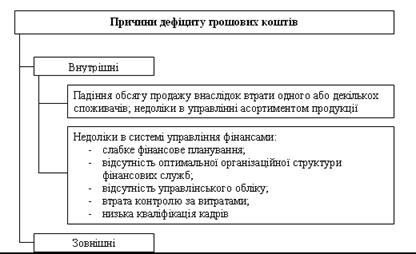

... ів, що є однією з основних форм поточного фінансового плану управління грошовими потоками, розробляється на фінансовий рік з помісячною сегментацією; - платіжний календар - форма поточного фінансового плану управління грошовими потоками, розробляється на короткостроковий період з щоденною сегментацією. А.М. Поддєрьогін зазначає, що згадані види фінансових планових документів мають надзвичайно ...

... інських рішень, пов'язаних з формуванням, розподілом і використанням коштів підприємства й організацією їхнього обороту. [26] Ефективне управління грошовими потоками підприємства забезпечується реалізацією ряду принципів, основними з яких є: 1) Принцип інформаційної вірогідності. 2) Принцип забезпечення збалансованості грошових потоків по видах, обсягам і тимчасовим інтервалам. 3) Принцип ...

... метою діяльності підприємства повинно бути створення конкурентоспроможної продукції з високими споживчими якостями. Висновки Дослідження теоретичних основ управління оборотними активами підприємства показало, що оборотні активи підприємства на відміну від необоротних мають досить рухливу структуру. При змінах на ринку залежно від сезону, роботи постачальників тощо запаси сировини, готової ...

Податкові зобов’язання

Податкові зобов’язання 32500

32500 2250

2250

0 комментариев