Навигация

Використання платіжного календаря для підвищення ефективності управління грошовими потоками

Кафедра фінансів

Курсова робота

з дисципліни «Фінансове планування і прогнозування»

Використання платіжного календаря для підвищення ефективності управління грошовими потоками

2011

Зміст

фінансове планування грошові надходження

Вступ

1. Організація фінансового планування грошових потоків на підприємстві

2. Експрес-аналіз фінансового стану та результатів діяльності ВАТ «Полтавський автоагрегатний завод»

3. Аналіз формування грошових надходжень і видатків підприємства

4. Використання інструментарію фінансового планування для розробки планів надходжень і видатків підприємства

5. Напрямки удосконалення фінансового планування надходжень і видатків господарюючого суб’єкта

Висновки та пропозиції

Список використаних джерел

Вступ

Планування як функція управління на підприємстві охоплює всі сторони його господарської діяльності, а саме: виробництво та реалізацію продукції, маркетинг, фінансове та ресурсне забезпечення. Формування і використання науково обґрунтованої системи планування, розробка та виконання системи планів дозволяють забезпечити досягнення поставлених цілей підприємства, укріпити і поліпшити його становище на ринку. Від обґрунтованості визначення перспектив розвитку та самостійного вибору варіантів управлінських дій у процесі планової діяльності багато в чому залежить прибуток підприємства, добробут всіх його працівників, постачальників і споживачів. В ринковому оточенні, яке постійно ускладнюється, планова діяльність являє собою засіб скорочення ринкової невизначеності, забезпечення стабільності економічних процесів на підприємстві.

Теоретичні та методологічні основи планової діяльності розглядалися в роботах О.Г. Білої, І.А. Бланка, В. Горфінкеля, Б.Є. Грабовецького, В.М. Гриньової, Ю.Б. Іванова, К.В. Ізмайлової, Г.Г. Кірейцева, М.Д. Кондратьєва, П.М. Коюди, Г.О. Крамаренка, Г.С. Одінцової, О.О. Орлова, В.С. Пономаренка, М.А. Сіроштана, Б.М. Сміхова, В.Г. Шинкаренка та інших економістів.

Необхідність наукового обґрунтування планової діяльності підприємства обумовлена прагненням до врахування та використання при складанні планів підприємства об’єктивних економічних законів і закономірностей. Необхідність пізнання цих законів, розробки і вдосконалювання на їх основі сучасної методології планування має особливу актуальність на етапі формування ринкових відносин, в ході зміни самих принципів господарювання на підприємствах України.

Різноманітність та мінливість об’єктів планування визначають складність і динамічність розвитку управлінського процесу. Зміни в стані ринкового оточення підприємства, постійне перетворення форм і методів управління знаходять відображення в зміні організації планової діяльності. Тому методичні й практичні основи планування вимагають постійного вдосконалювання та пристосовування до сучасної практики господарювання. Важливе значення має також адаптація зарубіжного досвіду планової діяльності до умов ринкового реформування економіки України.

Актуальність і важливість зазначених питань для підприємств України зумовили вибір теми курсової роботи.

Метою дослідження є комплексне теоретичне обґрунтування процесу формування та реалізації планів грошових надходжень і видатків підприємства в умовах ринкової економіки, а також розробка шляхів удосконалення системи фінансового планування на підприємстві.

Для досягнення поставленої мети було сформульовано й вирішено такі теоретичні і практичні завдання:

- узагальнено теоретичні основи фінансового планування надходжень і витрат підприємства;

- визначено принципи та процедури, які найчастіше застосовуються для формування системи планів підприємства;

- проведено аналіз існуючого методичного забезпечення фінансового планування та розглянуто інструментарій розробки і обґрунтування планів надходжень і видатків на підприємстві;

- розроблено напрямки удосконалення системи фінансового планування на підприємстві.

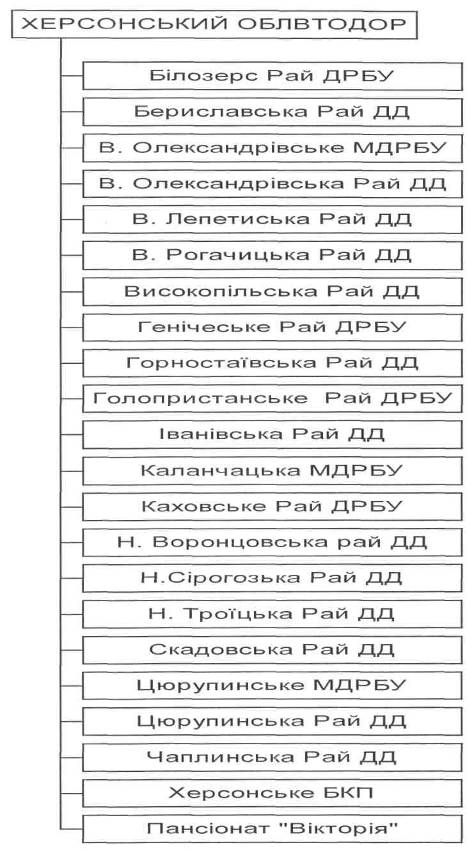

Предмет дослідження – форми і методи фінансового планування грошових надходжень і видатків промислових підприємств.

Об’єкт дослідження – управління фінансами підприємства.

Теоретичною та методологічною базою дослідження стали сучасні закони України, постанови й рішення Кабінету Міністрів України, укази Президента України, а також методичні матеріали, наукова та довідкова література, роботи провідних вітчизняних і зарубіжних економістів, статистичні дані підприємств газовидобувної галузі промисловості України.

У процесі дослідження використовувались загальнонаукові методи аналізу і синтезу,логічного узагальнення, порівняння, графічний та інші.

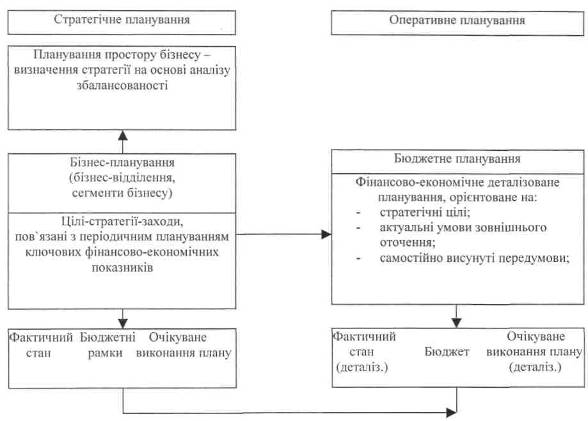

1. Організація фінансового планування грошових надходжень і видатків на підприємстві

Одним з ключових моментів під час поточного управління фінансами підприємства з позиції оптимального співвідношення між ліквідністю та прибутковістю, ефективне управління надходженнями і видатками. Це можливо лише завдяки грамотній організації та органічній інтеграції в систему фінансового менеджменту підприємницької структури функції фінансового планування. Вона полягає у розробці та обґрунтуванні системи фінансових планових балансів, що забезпечують узгодження майбутніх, прогнозованих, обсягів господарської діяльності з реально можливими джерелами фінансування та відображають можливість підприємства забезпечити фінансову стабільність та самофінансування.

Об’єктом фінансового планування на підприємстві виступають, передусім, грошові надходження і витрати господарської діяльності та власний, позичений і залучений капітал, призначені для фінансування операційної та інвестиційної діяльності і заходів соціального спрямування. В результаті його проведення керівництво має отримати високоякісний фінансовий продукт – чіткий, збалансований план доходів і видатків з усіх видів діяльності, що забезпечує передумови для рентабельної роботи підприємства, його фінансової стійкості, платоспроможності, кредитоспроможності та ліквідності впродовж планового періоду.

Загальновідомо, що грошові надходження являють собою потоки платежів, проведених на користь підприємства, а видатки – потоки платежів, проведених на користь його контрагентів. Таким чином, фінансове планування грошових надходжень і видатків підприємства нерозривно пов’язане з управлінням грошовими потоками і входить до нього як невід’ємна складова.

Зміст управління потоками грошових коштів полягає в оптимізації фінансових потоків і структури капіталу підприємства. Зокрема, необхідність управління ліквідністю продиктована можливістю виникнення на підприємстві трьох ситуацій, кожна з яких пов'язана з наявністю чи відсутністю грошових коштів та якістю управління грошовими потоками:

- виплати перевищують надходження підприємства за певний період. В цьому випадку виникає дефіцит коштів, усунення якого вимагає залучення додаткових фінансових ресурсів, що також пов'язано з витратами;

- надходження перевищують виплати, що може призвести до надлишкової ліквідності. Вільна готівка - це неприбутковий актив, тому вона повинна використовуватися для одержання додаткового доходу, що вимагає здійснення фінансових заходів по розміщенню таких коштів;

- збалансованість потоків платежів забезпечує стан фінансової рівноваги (ліквідності), який гарантує існування підприємства в короткостроковому і довгостроковому періодах та задовольняє фінансові потреби зацікавлених в підприємстві груп осіб. Фінансова рівновага гарантує стабільність і є передумовою досягнення інших цілей. Таким чином, грошові потоки повинні бути узгоджені між собою таким чином, щоб зберегти ліквідність (фінансову рівновагу) і при цьому уникнути надлишкової (нерентабельної) ліквідності. Тільки за такої умови процес виробництва може відбуватися без перешкод.

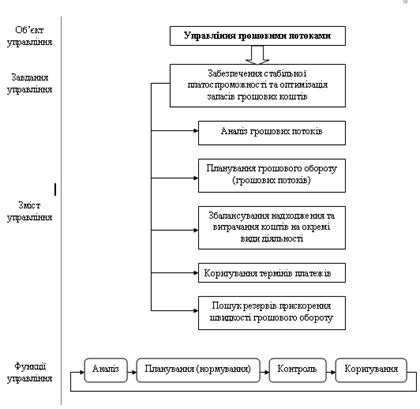

Виходячи з ролі та функцій грошей, стратегічних цілей підприємства в процесі управління фінансово-господарською діяльністю, управління грошовими потоками спрямоване на реалізацію комплексу завдань (рис. 1.1).

Критеріями управління потоками грошових ресурсів є ліквідність і доходність. В такому випадку є очевидним прояв класичного конфлікту між ліквідністю і доходністю: велика доходність будь-якої форми вкладення грошових коштів завжди оплачується зниженням ліквідності, а збільшення шансів на прибуток означає зростання ризику втрати капіталу.

При загрозі неплатоспроможності на перше місце виходить критерій ліквідності. Рішення, які повинні бути прийняті в такій ситуації, пов'язані з питаннями існування всього підприємства. При цьому ступінь небезпеки

Рис. 1.1. Зміст управління грошовими потоками підприємства

визначається двома моментами:

- величиною дефіциту фінансових ресурсів і періодом часу,протягом якого він буде зберігатися;

- можливостями керівника приймати заходи для зниження цього дефіциту і виведення підприємства з небезпечного стану неліквідності.

У разі появи ліквідних надлишків критерій ліквідності стає другорядним, а основним завданням - ефективне використання цього надлишку. В такому випадку поряд з довгостроковими вкладеннями в інвестиції підприємства можна скористатися короткостроковими фінансовими вкладеннями у формі ліквідних цінних паперів або строкових контрактів. При прийнятті такого рішення вже постають проблеми, пов'язані з ліквідністю, доходністю і ризиком таких вкладень.

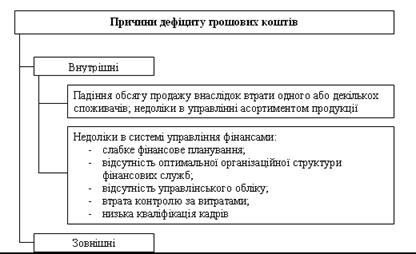

Різноманітні об'єктивні та суб'єктивні причини можуть викликати дефіцит грошових коштів на підприємстві (рис. 1.2), що неминуче призведе до негативних наслідків:

- затримок у виплаті заробітної плати;

- зростання кредиторської заборгованості перед постачальниками та бюджетом;

- зростання частки простроченої заборгованості по кредитах банків;

- зниження ліквідності активів підприємства;

- зростання тривалості виробничого циклу через несвоєчасні поставки сировини і комплектуючих.

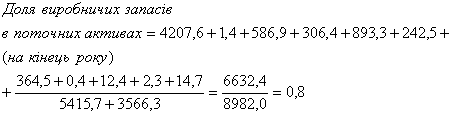

З метою усунення дестабілізуючих факторів та уникнення загрози втрати фінансової рівноваги керівництво підприємства має вжити заходи щодо збільшення грошових надходжень. У наукових працях з фінансового менеджменту знайшли відображення різноманітні управлінські рішення, спрямовані на максимізацію грошових потоків господарюючих суб’єктів. За терміном дії їх можна поєднати на коротко- та довгострокові (табл.. 1.1).

Здійснити стимулювання припливу грошових коштів можна за рахунок зовнішніх джерел фінансування: комерційних кредитів, давальницької сировини, кредитів банків, цінних паперів і векселів, факторингу (продажу дебіторської заборгованості), оренди. Підставою для прийняття рішення про вибір джерела фінансування має бути альтернативна вартість коштів, що залучаються.

Рис. 1.2. Причини недостатності грошових коштів на підприємстві

Важливою складовою управління грошовими потоками підприємства є використання поточних заходів, спрямованих на оптимізацію таких потоків через вплив на фінансовий цикл підприємства. Останній являє собою період обороту активів, протягом якого готівкові кошти уречевлені в оборотних фондах. Він охоплює час надходження оборотних коштів у двох

Таблиця 1.1. Види заходів щодо максимізації грошового потоку підприємства

| Види заходів | Збільшення припливу грошових коштів | Зменшення відтоку грошових коштів |

| Короткострокові заходи | 1.Продаж або здача в оренду необоротних активів 2. Раціоналізація асортименту продукції 3. Реструктуризація дебіторської заборгованості у фінансові інструменти 4. Використання часткової передоплати 5. Залучення зовнішніх джерел короткострокового фінансування 6. Розробка системи знижок для покупців | 1. Скорочення витрат 2. Відстрочка платежів за зобов’язаннями 3. Використання знижок постачальників 4. Перегляд програми інвестицій 5. Податкове планування 6. Вексельні розрахунки і взаємозалік |

| Довгострокові заходи | 1. Додаткова емісія акцій і облігацій 2. Реструктуризація підприємства – ліквідація або виділення в бізнес-одиниці 3. Пошук стратегічних партнерів 4. Пошук потенційного інвестора | 1. Довгострокові контракти, що передбачають знижки або відстрочки платежів 2. Податкове планування |

стадіях кругообороту – виробничій і товарній і не включає час їх перебування в грошовій стадії. Тривалість фінансового циклу визначається за формулою:

ФЦ = ЧОЗВ + ЧОД – ЧОК, (1.1)

де ФЦ – тривалість фінансового циклу, днів;

ЧОЗВ – тривалість обороту запасів і витрат, днів;

ЧОД – тривалість обороту дебіторської заборгованості, днів;

ЧОК – тривалість обороту кредиторської заборгованості, днів.

Оптимізація фінансового циклу – одне з головних завдань діяльності фінансових служб підприємства. Очевидно, що напрямки скорочення фінансового циклу пов’язані зі скороченням виробничого циклу, зменшенням тривалості обороту дебіторської заборгованості, збільшенням тривалості обороту кредиторської заборгованості.

Процес управління потоками грошових коштів представляє собою постійний моніторинг відхилень реального руху грошових коштів від планових показників та використання заходів по усуненню таких відхилень. В свою чергу, планові показники повинні враховувати пропозиції по ефективному використанню грошових коштів, наприклад, заходи щодо прискорення їх обороту.

Даний напрямок роботи фінансового менеджера зводиться до розрахунку можливих джерел надходження і відпливу грошових коштів. Використовується та ж схема, що й при аналізі руху грошових коштів, тільки для простоти деякі показники можуть агрегуватися.

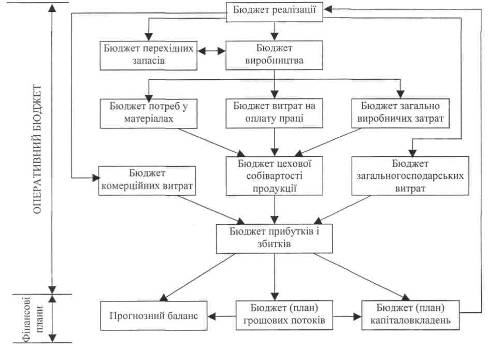

Оскільки більшість показників важко спрогнозувати з достатнім рівнем імовірності, то прогнозування грошового потоку зводять до побудови бюджетів грошових коштів в періоді, що планується, враховуючи лише основні компоненти потоку: обсяг реалізації, частку виручки за готівку, прогноз кредиторської заборгованості тощо. Прогноз здійснюється на певний період в розрізі підперіодів: рік по кварталах, квартал по місяцях тощо.

В будь-якому випадку процедури методики прогнозування виконуються в наступній послідовності:

- прогнозування грошових надходжень за підперіодами;

- прогнозування грошових витрачань за підперіодами;

- розрахунок чистого грошового потоку (надлишок/нестача)за підперіодами;

- визначення сукупної потреби в короткостроковому фінансуванні в розрізі підперіодів.

Найпоширенішими прогнозними фінансовими документами надходження та витрачання грошових коштів на підприємствах виступають:

- касовий бюджет - план надходження і витрачання грошових коштів, що є однією з основних форм поточного фінансового плану управління грошовими потоками, розробляється на фінансовий рік з помісячною сегментацією;

- платіжний календар - форма поточного фінансового плану управління грошовими потоками, розробляється на короткостроковий період з щоденною сегментацією.

А.М. Поддєрьогін зазначає, що згадані види фінансових планових документів мають надзвичайно багатоваріантний характер,зумовлений як різноманітною специфікою діяльності кожного окремого підприємства, так і спектром його зв'язків із суб'єктами макросередовища. Враховуючи, що ряд початкових передумов розробки даних планів носять слабкий прогнозний характер, в економічній літературі рекомендується їх складання у трьох варіантах: "оптимістичному", "реалістичному" і "песимістичному" [30].

Платіжний календар представляє собою план грошових надходжень та витрат за визначений період із залишком (сальдо) на поточному рахунку підприємства. Його інформаційною основою є різноманітні плани та баланси, що складаються на підприємстві: план реалізації продукції, кошторис витрат на виробництво, кошторис використання фонду оплати праці, кошторис державного соціального страхування, кошторис витрат на технічне переозброєння та реконструкцію тощо.

План реалізації продукції (виконання робіт) є основним при визначенні очікуваних надходжень. В умовах ринкової економіки він повинен максимально враховувати рекомендації служби маркетингу підприємства, бути точним та обґрунтованим.

До кошторису виробничих витрат потрібно включати інформацію про суму та час здійснення витрат, необхідних для виконання плану реалізації продукції. В плануванні витрат, зокрема,при визначенні суми витрат на закупку обладнання, матеріалів та напівфабрикатів, беруть участь виробничі служби, в першу чергу- служби підготовки виробництва, постачання, комплектації.

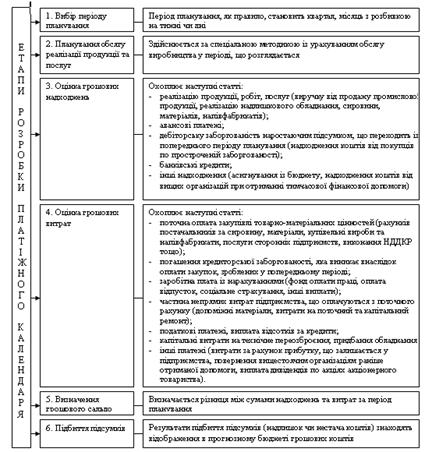

Платіжний календар відображає очікувані грошові надходження та витрати у плановому періоді і призначений для планування змін обсягу грошових коштів та майбутніх фінансових потреб. О.Б. Крутік і М.М. Хайкін виділяють шість етапів при складанні платіжного календарю (рис. 1.3) [28].

Розглянута методика складання платіжного календарю, на наш погляд, може слугувати засобом "ранньої діагностики" фінансового стану

Рис. 1.3. Порядок складання платіжного календаря

підприємства. Якщо планується позитивне сальдо, то можна розраховувати на отримання додаткового доходу. Якщо ж на стадії проекту виявлено нестачу фінансових коштів, то у керівника є час для прийняття необхідних заходів.

Разом з тим, застосування наведеної методики має певні обмеження. Вона застосовується лише за умов, що кредити, отримані підприємством в поточному періоді, будуть витрачені тільки на надання товарного кредиту споживачам, а не на фінансування капітальних вкладень. В іншому випадку витрачання коштів на погашення кредиторської заборгованості минулих періодів призведе до зростання поточної заборгованості підприємства перед кредиторами. Особливо негативні результати така практика спричиняє в умовах інфляції, оскільки підприємство не може постійно фінансувати прострочені платежі за рахунок нових позик. Мінімально допустиме сальдо, встановлене емпіричним шляхом, дорівнює 5 % від сум щомісячних платежів замовників[61]. По суті, ці кошти представляють собою резервний капітал, що витрачається на погашення можливої короткострокової заборгованості підприємства постачальникам.

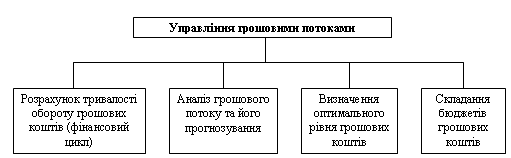

Таким чином, управління грошовими потоками господарюючих суб’єктів має наступні складові (рис. 1.4):

Рис. 1.4. Складові процесу управління грошовими потоками

Таким чином, надійним підґрунтям для створення ефективної системи фінансового планування грошових надходжень і видатків на підприємстві виступає якісне аналітичне забезпечення раціоналізації грошових потоків. Останнє має бути побудоване з урахуванням вимог системного підходу і комплексного вивчення економічних явищ і процесів підприємства, що досягається за допомогою методів фінансового аналізу. Їх застосування сприяє вирішенню низки важливих проблем: визначення необхідної грошової маси для здійснення безперебійної господарської діяльності в певному заданому періоді та збалансування грошових потоків в цілях підтримання перспективної ліквідності. Використання в практиці фінансово-господарської діяльності аналітичних процедур дозволить не лише розраховувати перспективну платоспроможність, а й виявляти внутрішні та зовнішні резерви її підвищення, визначати майбутні шляхи виходу з платіжної кризи для вітчизняних підприємств.

Похожие работы

... і управління капіталом" та активами підприємства, передбачає вибір між окремими альтернативами, завжди відбувається в рамках вирішення протиріччя «дохідність ризик». 12 Кругляк О.В. Управління грошовими потоками підприємства//Формування ринкових відносин в Україні – 2003. №2 – с.63-65 Управління грошовими потоками і управління капіталом Консервативна модель управління грошовими ...

... , детально описує схему функціонування; 3. розкриває принципи та методи керівництва підприємством; 4. містить програму управління фінансами без якої неможливо проводити справу та забезпечувати ефективність її виконання; 5. показує перспективи розвитку підприємства інвесторам та кредиторам; Наказом Міністерства економіки України, за номером №277 від 25,12,2000 року було затверджено Положення про ...

... тис. грн., та зменшення грошових коштів в національній та іноземній валюті в цілому на суму 1 045,0 тис. грн. 2.3 Оцінка майбутньої та теперішньої вартості грошових потоків в стратегічному аналізі Оцінка майбутньої та теперішньої вартості грошових потоків зазвичай застосовується при здісненні підприємством видатків грошових коштів в процесі своєї інвестиційної діяльності. Розрахунок даних ...

... інтегрального показника на 0,33 свідчить про неефективне використання оборотного капіталу тепловозоремонтного заводу у 2008 році. РОЗДІЛ 3 НАПРЯМКИ ВДОСКОНАЛЕННЯ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ 3.1 Напрямки підвищення ефективності використання оборотного капіталу підприємства Для досягнення максимально ефективного рівня використання оборотним капіталом ВАТ “Полтавський ТРЗ” ...

0 комментариев