Навигация

Создание налоговых стимулов для осуществления инновационной деятельности

9. Создание налоговых стимулов для осуществления инновационной деятельности

С 1 января 2008 года в целях стимулирования инновационной деятельности установлено освобождение от налога на добавленную стоимость при передаче исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора.

10. Улучшение качества налогового администрирования

Налоговая политика не может быть инструментом краткосрочного регулирования экономики. Следует добиваться стабильности налогового законодательства и не допускать изменений, снижающих устойчивость доходной части бюджета к резким изменениям внешнеэкономических факторов. Уточнение налогового законодательства должно быть направлено на ликвидацию неопределенности норм законодательства и возможности его неоднозначной трактовки. С учетом роста расходных обязательств бюджетной системы, неопределенности прогнозов внешнеэкономической конъюнктуры снижение нагрузки возможно, прежде всего, за счет повышения качества налогового администрирования.

Совершенствование налогового администрирования основывается не только на законодательстве, но и требует изменения культуры и идеологии взаимоотношений между налоговыми органами и налогоплательщиками. В рамках этой деятельности проводятся организационные преобразования в системе налоговых органов. Будут приняты и внедрены административные регламенты деятельности налоговых органов, определяющие процедуры рассмотрения заявлений налогоплательщика, выдачи необходимых документов и т.д.

3.3 Направления внесения изменений в Налоговый Кодекс РФ в 2008-2011 годах.

В ближайшие годы будет продолжена подготовка изменений в области налоговой политики, предусмотренных для реализации в соответствующие сроки "Основными направлениями налоговой политики в 2008 - 2011 годах". Помимо этого предлагается внесение изменений в законодательство и уточнение ранее заявленных подходов к проведению налоговой реформы по следующим направлениям:

1. Администрирование налогов и сборов

В качестве мер по совершенствованию части первой Налогового кодекса Российской Федерации, планируемые к введению в действие уже начиная с 2009 года, предлагаются к внесению в законодательство следующие изменения, направленные на решение следующих проблем:

а) Урегулирование ситуации с суммами налогов, сборов, пени и штрафов, списанных со счетов налогоплательщиков, плательщиков сборов, налоговых агентов в счет уплаты указанных платежей в бюджетную систему Российской Федерации, но не перечисленных банками, которые на момент принятия решения о признании соответствующих сумм безнадежными к взысканию и списании ликвидированы в соответствии с законодательством Российской Федерации;

б) Уточнение порядка приостановления операций по счетам в банках организаций и индивидуальных предпринимателей;

в) Конкретизация видов налоговых правонарушений и ответственности за их совершение (включая ответственность банков за непредставление или несвоевременное представление необходимых сведений, а также конкретизация иных видов правонарушений и ответственности)

2. Совершенствование налога на добавленную стоимость.

В плановом периоде будет продолжена работа по внедрению системы специальной регистрации налогоплательщиков налога на добавленную стоимость в рамках ранее заявленных подходов. Вместе с тем, в рамках совершенствования законодательства в части налогообложения налогом на добавленную стоимость предполагается решить также следующие проблемы:

а) В целях совершенствования действующего порядка применения нулевой ставки необходимо продолжить работу по оптимизации перечня документов, подтверждающих обоснованность применения данной ставки, и активизировать межведомственное взаимодействие по созданию системы контроля за вывозом товаров с таможенной территории Российской Федерации и возмещением налога при экспорте товаров. В частности, по мере создания указанной системы контроля следует рассмотреть вопрос об исключении из числа документов, обосновывающих право на нулевую ставку, документа, подтверждающего оплату операции, а также исключить условие, согласно которому для обоснования нулевой ставки покупателем экспортируемого товара должно быть только иностранное лицо. Также следует пересмотреть требования и к иным документам.

б) В рамках реализации жилищно-коммунальной реформы требуется уточнить порядок налогообложения организаций - собственников жилья.

в) Как показывает практика, необходимо внесение изменений в порядок оформления счетов-фактур, а также решение вопроса о возможности оформления счетов-фактур с отрицательными показателями (кредит-счетов) с целью урегулирования порядка применения налоговых вычетов.

г) Требует решения в законодательном порядке вопрос налогообложения при реализации (передаче) государственного (муниципального) имущества, составляющего государственную (муниципальную) казну, а также вопрос о порядке восстановления сумм налога при осуществлении операций, не являющихся объектом налогообложения.

д) Необходимо уточнить порядок применения НДС при расчетах неденежными средствами. Использование метода начисления при определении права на вычет при внутренних операциях подразумевает отказ от такого условия предоставления права на налоговый вычет, как фактическая оплата каких-либо сумм поставщикам товаров (работ, услуг). В этой связи следует отказаться от особого порядка принятии к вычету налога при совершении товарообменных операций, зачетов взаимных требований и при использовании в расчетах ценных бумаг и освободить налогоплательщиков, использующих для оплаты приобретенных товаров (работ, услуг) неденежные формы, от обязанности перечислять своим контрагентам суммы налога на основании отдельного платежного поручения;

е) Следует внести изменения в Налоговый кодекс, направленные на повышение эффективности налогового контроля за уплатой налога на добавленную стоимость в части уточнения порядка проведения камеральных проверок налоговых деклараций, в которых заявлена сумма к возмещению. В частности, целесообразно разрешить налоговым органам по итогам налоговой проверки одной декларации выносить два решения: одно в отношении тех сумм, которые на вызвали у налоговых органов сомнений в правомерности принятия к вычету, второе - в отношении сумм, по которым налоговые органы посчитали заявленные вычеты необоснованными. Эта мера снизит объем невозмещаемых сумм НДС, по которым у налоговых органов и налогоплательщиков нет спора.

Похожие работы

... на всей территории РФ (ч. 1 ст. 76 Конституции РФ). Федеральным законом, как следует из ч. 3 ст. 75 Конституции РФ, устанавливается система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в РФ. При этом Конституция РФ предусматривает и определенную законодательную процедуру для принятия федеральных законов по вопросам налогов и сборов: такие законы после ...

... Было рассмотрено налоговое законодательство и основные его части. В работе была прослежена эволюция налоговой системы в Республике Беларусь в разрезе развития экономических отношений. Были выявлены основные недостатки системы налогообложения в Беларуси. Был сделан вывод о необходимости совершенствования налоговой системы с учетом международного опыта, которая показывает, что непременным условием ...

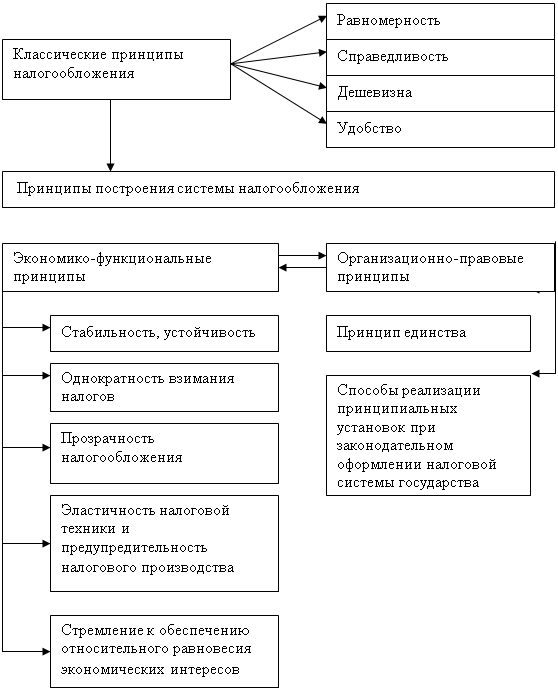

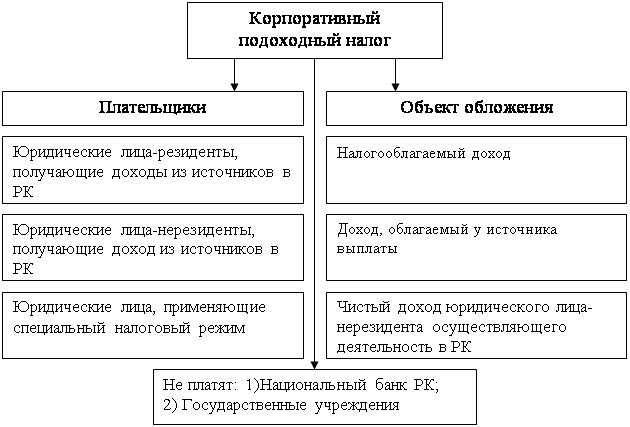

... коренного реформирования. Но этого можно добиться при условии коренного изменения курса экономических реформ [14, с.79]. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой ...

ская характеристика сущности, значения налогов и налогообложения. 1. Экономическое содержание налогов. Роль налогов в перераспределении национального дохода Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождается преобразованием налоговой системы. В современном ...

0 комментариев