Навигация

Общая характеристика банка «Хоум Кредит»

1. Общая характеристика банка «Хоум Кредит»

1.1. Характеристика банка, его структуры и системы управления

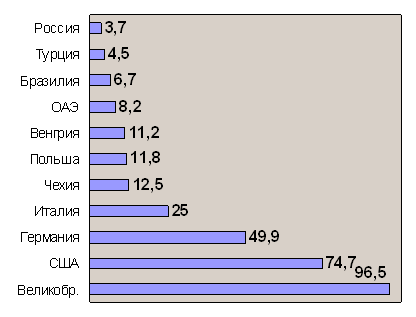

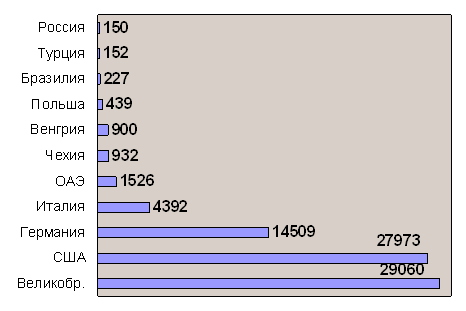

Банк "Хоум Кредит" является членом Группы "Хоум Кредит" (Home Credit Group). Компании Группы "Хоум Кредит" осуществляют свою деятельность на финансовых рынках Центральной и Восточной Европы, а также Центральной Азии и Дальнего Востока. Общий объем выданных Группой кредитов на конец 2007 года составил 3,3 млрд евро. Группа "Хоум Кредит" является одним из лидеров на рынках потребительского кредитования Чешской Республики (с 1997 года), Словацкой Республики (с 1999 года), Российской Федерации (с 2002 года) и Республики Казахстан (с декабря 2005 года). В 2006 году Группа "Хоум Кредит" вышла также на рынки Украины, Беларуси, в декабре 2007 года - на рынок Китая.

Группа "Хоум Кредит" является членом группы компаний PPF, основанной в 1991 году и занимающейся страхованием и потребительским кредитованием, а также оказывающей комплексные услуги по управлению активами. За 17 лет своей деятельности группа компаний PPF стала ведущим международным финансовым инвестором, управляющим активами объемом около 8.8 млрд. евро на 30 июня 2008 года.

ООО "Хоум Кредит энд Финанс Банк", один из лидеров российского рынка банковской розницы, работает на российском рынке с 2002 года.

По данным аудированной финансовой отчетности (МСФО) за I полугодие 2008 года активы ООО "Хоум Кредит энд Финанс Банк" составили 89,3 млрд. рублей, капитал - 16,2 млрд. рублей, кредитный портфель - 76,2 млрд. рублей. Чистая прибыль по итогам I полугодия 2008 года составила 1,294 млрд. рублей.

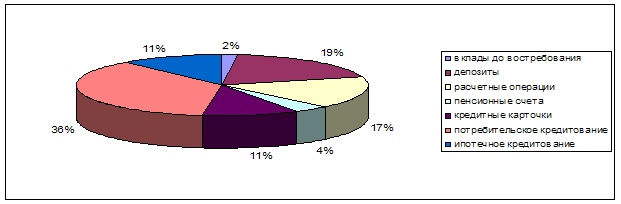

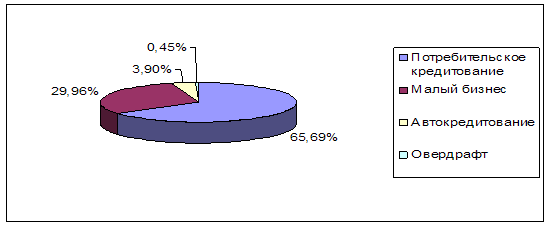

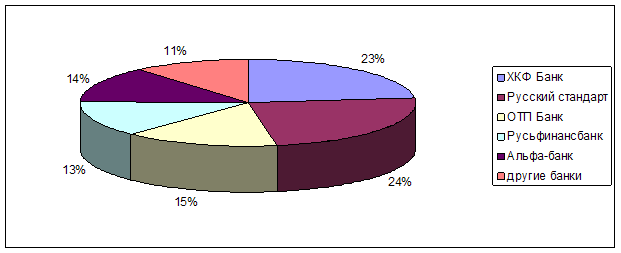

По состоянию на 30 июня 2008 года доля Банка на рынке товарного кредитования составила 24%, доля на рынке кредитных карт - 11%. Региональная сеть Банка состоит из 92 представительств, 115 офисов и 2 филиалов на территории России. Банк "Хоум Кредит" предлагает своим клиентам широкое разнообразие кредитных продуктов с различными условиями. Продукты представлены в более чем 32 тыс. магазинах-партнерах в 1200 городах России. Клиентами Банка являются около 14,4 млн человек.

Банк "Хоум Кредит" активно реализует стратегию перехода от монолайновой кредитной организации к универсальному розничному банку. В 2007 году Банк начал прием срочных вкладов в тестовом режиме, а в 2008 году начал системную работу по приему депозитов от населения.

Основа работы Банка в России - принцип ответственного кредитования и прозрачности бизнеса. Благодаря передовым технологиям кредитования Банк предлагает клиентам простые и быстрые решения, объективные условия и стремится к взаимовыгодному партнерству. В Банке принят Кодекс ответственного кредитования.

В апреле 2008 года рамках 4-й ежегодной церемонии награждения премией "Финансовая элита России" Банк "Хоум Кредит" объявлен победителем в номинации "Банк года в сфере потребительского кредитования".

В 2007 году Банк выступил генеральным партнером социального проекта "Дети рисуют!", география которого охватила 7 городов России. Активная работа Банка по решению социально значимых программ страны была отмечена в 2007 году на ежегодной церемонии награждения премией "ПИЛАР", где Банк был объявлен победителем в номинации "Социально ответственная компания".

Успехи Банка были также отмечены в 2007 году профессиональными кругами. По итогам опроса Экспертного совета премии "Финансовый Олимп" Банк был признан лучшим розничным банком в категории "Потенциал и перспектива". По итогам национально банковской премии Банк получил награду в 2 номинациях: "За развитие банковских услуг в регионах России" и как "Информационно открытый банк".

Банк является членом Ассоциации российских банков, Ассоциации региональных банков, Национальной валютной ассоциации, Национальной фондовой ассоциации и Московской международной валютной биржи.

Аудит Банка по международным стандартам финансовой отчетности проводит компания KPMG. Аудит по российским стандартам финансовой отчетности проводит ООО "Финансовые и бухгалтерские консультанты".

Банк входит в систему страхования вкладов под номером 170 в реестре банков-участников системы страхования вкладов.

Home Credit - зарегистрированный знак обслуживания ООО "Хоум Кредит энд Финанс Банк". Лицензия Банка России № 316 от 31 марта 2003 года.

Награды Банка:

- Апрель 2008 - Банк "Хоум Кредит" - "Банк года в сфере потребительского кредитования"

- Декабрь 2007 - Банк "Хоум Кредит" признан "Социально ответственной компанией"

- Декабрь 2007 - Банк "Хоум Кредит" награжден в двух номинациях Национальной банковской премии

- Апрель 2007 - Банк "Хоум Кредит" получил премию "Финансовый олимп"

Основной офис «Центральный» 125040, г. Москва, улица Правды, д. 8, кор. 1. Тел.: (495) 785-82-22, Факс: (495) 785-82-18, e-mail: info@homecredit.ru

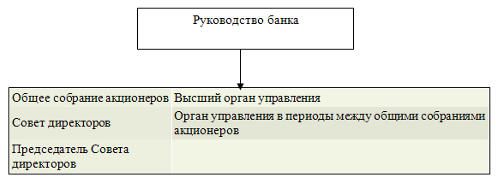

Высшим органом банка является общее собрание акционеров, которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка на основании доверенности. Общее собрание правомочно решать вынесенные на его рассмотрение вопросы, если в заседании принимает участие не менее трех четвертей акционеров банка.

Общее руководство деятельностью банка осуществляет совет банка. На него возлагаются также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами развития.

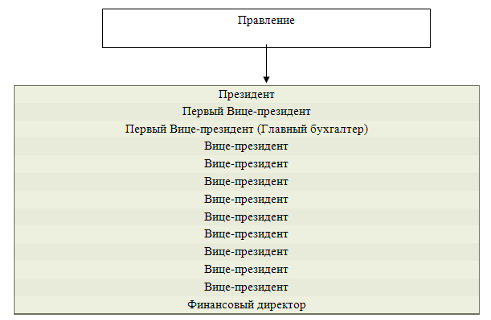

Непосредственно деятельностью коммерческого банка руководит правление. Оно несет ответственность перед общим собранием акционеров и советом банка. Правление состоит из председателя правления (президента), его заместителей (вице-президентов) и других членов.

Заседания правления банка проводятся регулярно. Решения принимаются большинством голосом. При равенстве голосов голос председателя является решающим. Решения правления проводятся в жизнь приказом председателя правления банка. При правлении банка обычно создаются кредитный комитет и ревизионная комиссия.

В функции кредитного комитета входят: разработка кредитной политики банка, структуры привлекаемых средств и их размещения; разработка заключений по предоставлению наиболее крупных ссуд (превышающих установленные лимиты); рассмотрение вопросов, связанных с инвестированием, ведением трастовых операций.

Ревизионная комиссия избирается общим собранием участников и подотчетна совету банка. В состав ревизионной комиссии не могут быть избраны члены совета и правления коммерческого банка. Правление банка предоставляет в распоряжение ревизионной комиссии все необходимые для проведения ревизии материалы. Результаты проведенных проверок комиссия направляет правлению банка.

В целях обеспечения гласности в работе коммерческих банков и доступности информации об их финансовом положении их годовые балансы, утвержденные общим собранием акционеров, а также отчет о прибылях и убытках должны публиковаться в печати (после подтверждения достоверности представленных в них сведений аудиторской организацией).

В целях оперативного кредитно-расчетного обслуживания предприятий и организаций - клиентов банка, территориально удаленных от места расположения коммерческого банка, он может организовывать филиалы и представительства. При этом вопрос об открытии филиала или представительства коммерческого банка должен быть согласован с ГУ ЦБ РФ по месту открытия филиала или представительства.

Филиалами банка считаются обособленные структурные подразделения, расположенные вне места его нахождения и осуществляющие все или часть его функций. Филиал не является юридическим лицом и совершает делегированные ему головным банком операции в пределах, предусмотренных лицензией ЦБ РФ. Он заключает договоры и ведет иную хозяйственную деятельность от имени коммерческого банка, его создавшего.

Представительство является обособленным подразделением коммерческого банка, расположенным вне места его нахождения, не обладающим правами юридического лица и не имеющим самостоятельного баланса. Оно создается для обеспечения представительских функций банка, совершения сделок и иных правовых действий. Представительство не занимается расчетно-кредитным обслуживанием клиентов и не имеет корреспондентского счета. Для осуществления хозяйственных расходов ему открывается текущий счет.

Рассмотрим подробнее руководство ХоумБанка. Оно включает в себя: Совет директоров и Правление.

Иржи Шмейц. Председатель Совета директоров. В ХоумБанке с 2006 года. Обязанности: Бизнес PPF Group в России.

Евгений Бернштам. Заместитель Председателя Совета директоров, Президент. В Хоум Банке с 2007 года. Обязанности: Стратегические вопросы развития Банка, контакты с деловыми кругами, разработка новых проектов.

Юрий Андресов. Член Совета Директоров, Директор банковской сети. В Хоум Банке с 2003 года. Обязанности: Управление и развитие банковской сети, увеличение объемов продаж в регионах, расширение продуктовой линейки, развитие программ потребительского кредитования.

Галина Вайсбанд. Член Совета Директоров, Директор по управлению персоналом. В Хоум Банке с 2007 года. Обязанности: Организация работы Дирекции по управлению персоналом; разработка и реализация стратегии управления персоналом.

Ирина Коликова. Член Совета директоров, Финансовый директор. В Хоум Банке с 2005 года. Обязанности: Курирование финансово-экономической деятельности Банка.

Правление: Владимир Гасяк. Заместитель Председателя Правления, Директор по розничному бизнесу. В Хоум Банке с 2006 года. Обязанности: Разработка и реализация стратегии развития розничного бизнеса, обеспечение качества предоставления клиентам всего комплекса банковских продуктов и услуг.

Дмитрий Мосолов. Заместитель Председателя Правления, Директор по финансовым рынкам. В Хоум Банке с 2002 года. Обязанности: Разработка стратегии привлечения финансирования, казначейские операции, управление активами и пассивами Банка, развитие отношений с инвесторам и финансовыми институтами, как на международном, так и на внутреннем рынках.

1.2. Маркетинг банковских услуг

Маркетинг - система мер по повышению конкурентоспособности предприятия с помощью приспособления к требованиям рынка, т.е. к требованиям потребителей.

Задачи маркетинга можно разделить на три группы:

1. аналитические:

- сегментация рынка и выбор сегментов

- исследование потребителей и их мотивов

- изучение конкурентов

- изучение отраслевых, общеэкономических тенденций

- оценка новых продуктов

2. стратегические: разработка маркетинговой политики

3. исполнительные:

- товародвижение

- сбыт

- коммуникации

- сервис

Реализация товаров и услуг — важнейший этап деятельности любого предприятия, работающего в условиях рынка. Банковское дело как вид предпринимательской деятельности не составляет исключения. Целью политики руководства банка и работы всех его служб является привлечение клиентуры, расширение сферы сбыта своих услуг, завоевание рынка и, в конечном счете, — увеличение получаемой прибыли. Средствами достижения данной цели являются инструменты банковского маркетинга.

Маркетинг в Хоум Банке можно определить как стратегию выявления и использования потребностей общества в услугах банка в коммерческий целях. Глубина проработки отдельных вопросов маркетинга может быть различной в зависимости от масштаба деятельности банка, общей стратегии его развития и квалификации специалистов, занимающихся вопросами маркетинга. В общем случае наиболее полно вопросы маркетинга должны быть разработаны при принятии особенно важных для деятельности банка решений, таких, как планируемое увеличение уставного капитала, расширение географии деятельности банка, в том числе открытие филиалов и представительств, а также других решений, учитывающих значимые изменения в условиях внешней среды и внутренней организации банка. Успешно функционирующая система маркетинга в банке включает следующие основные элементы:- Продукты (услуги)- Сбыт- Рынок- Цены- Продвижение

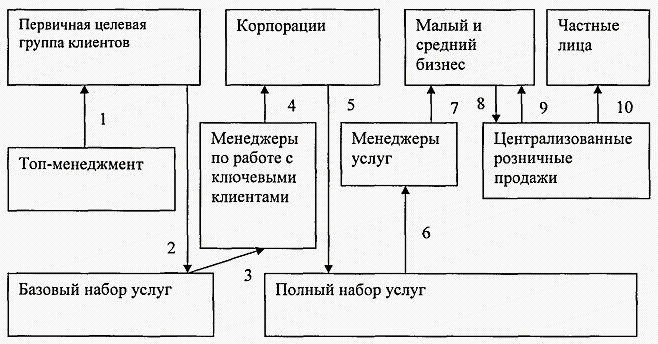

В рамках современного маркетинга меняются отношения банка и клиента. Если ранее банк предлагал клиентам стандартный набор банковских услуг, то сейчас он вынужден постоянно разрабатывать новые виды банковских продуктов, которые адресованы конкретным группам клиентов – крупным предприятиям, мелким фирмам, отдельным категориям физических лиц и т.д.

Маркетинг в банковской сфере нацеливается на изучение рынка кредитных ресурсов, анализ финансового состояния клиентов и прогнозирование на этой базе возможностей привлечения вкладов в банки, изменений в деятельности банка. Маркетинг направляется на обеспечение условий, способствующих привлечению новых клиентов, расширению сферы банковских услуг, заинтересовывающих клиентов во вложение своих средств в этот банк.

В банке все больше применяется интегрированный маркетинг, целью которого является не только привлечение клиентов, но и постоянное улучшение качества их обслуживания. Специфика интегрированного маркетинга заключается в том, что банк заинтересован не только в привлечении денежных средств клиентов, но и в активном их использовании с помощью эффективного кредитования предприятий, учреждений, государства, населения. Это обуславливает необходимость комплексного развития маркетинга как в сфере отношений банка с вкладчиками, так и в сфере кредитных вложений. Цели банка в этих двух сферах различны: в первой – привлечение клиентов в качестве вкладчиков денежных средств, а во второй – направить кредитные ресурсы банка таким предприятиям, которые использовали их с наибольшей пользой и были бы в состоянии возвратить кредит в установленные сроки.

В рамках маркетинга в банке реализовываться следующие принципы:

1. Направленность действий всех банковских работников на достижение конкретных рыночных целей.

2. Комплексность процесса функционирования маркетинга (маркетинговая информация, планирование, организация и контроль).

3. Единство стратегического и оперативного планирования маркетинга.

4. Разносторонне и масштабное стимулирование творческой активности и инициативы каждого работника банка.

5. Обеспечение заинтересованности каждого работника в постоянном повышении своей квалификации.

6. Создание благоприятного психологического климата в коллективе банка.

Многие из этих принципов перекликаются с принципами менеджмента, которые мы изучали в Теории менеджмента.

Основными задачами маркетинга в банке можно назвать:

1. Обеспечение рентабельной работы банка в постоянно изменяющихся условиях денежного рынка.

2. Повышение ликвидности банка в целях соблюдения интересов кредиторов и вкладчиков, поддержание общественного имиджа банка.

3. Максимальное удовлетворение запросов клиентов по объему, структуре и качеству услуг, оказываемых банком. Это создает условия для устойчивости деловых отношений.

4. Поиск новых потребностей в банковских услугах. Проведение маркетинговых исследований.

5. Привлечение в банк новых клиентов. Поддержание и развитие имиджа банка как надежной, ориентированной на потребности клиента организации.

В соответствии с этими задачами банковский маркетинг ориентируется на достижение высоких количественных, качественных и социальных показателей, таких как количество клиентов банка и их счетов, объем депозитов, кредитных вложений, инвестиций, размеры совершаемых банком операций и услуг, показателей доходов расходов банка, сроки обработки документов, степень удовлетворения клиентов по объему, количеству и качеству услуг.

По своему характеру банковские услуги делятся на кредитные, операционные, инвестиционные и прочие. Кроме того, российские банки развивают и другие операции по поручению клиентов: факторинговые услуги, лизинговые, доверительные, консультационные, информационные и прочие.

Факторинг представляет собой особую форму деятельности на рынке, связанную с взысканием средств с предприятий-покупателей, являющихся клиентами учреждения. Эта деятельность особо популярна и прибыльна для банка в условиях тотальных неплатежей, которые сложились на российском рынке.

Лизинг представляет собой выступление банка в роли арендодателя или посредника между арендодателем и арендатором. При этом арендатор является клиентом банка. Лизинг отличается от обычной аренды тем, что арендатор в итоге выкупает арендуемое имущество. Получается, что лизинг – это покупка товара в рассрочку. Банк, таким образом, дает арендатору кредит на покупку товара, причем товар сразу переходит во владение покупателя.

Доверительные услуги (траст). По договору доверительного управления имуществом одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя). Объектом доверительного управления может быть в общем случае только имущество учредителя управления. Причем деньги сами по себе не могут быть объектом доверительного управления. В чем же выгода банка от доверительного управления? Дело в том, что с формированием в России рынка ценных бумаг у многих юридических и физических лиц в собственности оказываются ценные бумаги. Собственники ценных бумаг встают перед выбором: либо просто держать ценные бумаги и ждать получения по ним дивидендов или иного дохода, либо передать эти бумаги в доверительное управление банку, чтобы тот, руководствуясь конъюнктурой рынка, получал дополнительный доход по этим ценным бумагам. Доверительное управление делает возможным для мелких держателей ценных бумаг доступ не рынок ценных бумаг, так как банк аккумулирует в своем портфеле ценные бумаги всех учредителей управления, а в этом случае снижаются операционные расходы на операции с ценными бумагами.

При организации службы маркетинга в Хоум Банке тем более встанет необходимость в проведении обширных маркетинговых исследований в этой области. Рассмотрим, какие методы анализа могут использовать банки в процессе проведения маркетингового исследования, и какие виды маркетинговой информации могут быть собраны.

Сбор информации необходим для выявления реального и потенциального рынков коммерческого банка, изучения потребностей и перспектив этого рынка. Для оценки рынка вычисляется доля, принадлежащая банку, в том числе доля рынка займов и депозитов, а также доля рынка отдельных видов услуг; делается сравнение рынка данного коммерческого банка с рынком конкурирующих банков. Проведению данных исследований очень способствует то, что по закону коммерческие банки должны публиковать в открытой печать экономические и финансовые отчеты о хозяйственной деятельности за прошедший год. В частности, уже в течение нескольких лет журналы «Профиль» и «КоммерсантЪ-Деньги» раз в квартал публикуют рейтинги крупнейших и надежнейших коммерческих банков России. Используя эту информацию, можно оценить долю рынка коммерческого банка по сравнению с другими банками.

Банк в настоящее время использует современные информационные технологии для хранения информации и обеспечения ее оборота внутри банка. Наличие единого стандарта для обмена информацией внутри организации позволяет иметь единообразные архивы по различным разделам. Так сотрудник отдела маркетинга может получить уже собранную статистическую информацию о количестве клиентов, видах заказываемых ими услуг, среднем объеме сделки, средней величине депозита, количестве сделок в течение временного периода и тому подобное. Данная унификация позволяет маркетологу избежать трудоемкого процесса сбора данных и привидения их в удобный для анализа вид. Наличие единого формата файлов, содержащих маркетинговую информацию, позволяет автоматизировать процесс ее обработки. Написанная программистами банка программа будет автоматически получать по сети файл, форматировать его, убирать лишние поля с данными, а затем добавлять полученную информацию в единую базу данных, а также вычислять различные коэффициенты, индексы, строить графики.

Подобный подход к сбору маркетинговой информации значительно ускоряет весь процесс маркетингового исследования в банке. Между появлением информации и ее обработкой проходит значительно меньше времени, чем, если бы этот процесс проходил с помощью обычных методов. Такая оперативность позволяет банку быстрее реагировать на изменение внешней среды, вносить изменения в свою деятельность, разрабатывать новые услуги, которые бы полнее удовлетворяли потребности клиентов.

Особую роль для детального анализа рынка имеет его сегментация. В основе сегментации рынка лежит характер банковских услуг (кредитные, операционные, инвестиционные и прочие), и клиентурный признак (юридические и физические лица, корпорации, банки-корреспонденты, государственные органы). На практике применяется также географическая, демографическая, психокультурная и поведенческая сегментации.

В качестве объектов географической сегментации выступают территориальные образования, экономические районы, административные единицы страны, города и микрорайоны городов. Банк обычно концетрирует свое внимание , в первую очередь, на ближайшие рынки.

Демографическая сегментация основывается на социально-профессиональном делении населения, на делении по возрасту, по доходам, по семейному положению и т.д. Банк выявляет интересующие его группы населения и работает с ними для максимального привлечения вкладов, оптимального размещения кредитов. Такого рода сегментация приобретает в России немалое значение в связи с непропорциональным разделением по доходам работников различных отраслей народного хозяйства (например, энергетика и образование, медицина).

Поведенческая сегментация проводится на основе изучения досье, имеющегося в банке на каждого клиента. При этом определяется состоянеие счета и характер операций, осуществляемых банком. По своему поведению население может классифицироваться следующим образом: люди, живущие сегодняшним днем; авантюристы; реалисты, недостаточно активные, однако относящиеся с уважением к материальным ценностям; лица, думающие о будущем; очень осторожные люди. Эту информацию можно получить, анализируя оборот по счетам клиентов. Так, недавний финансовый кризис поставил под сомнение надежность вкладов населения в банки, повысил рискованность, но в тоже время и доходность, ценных бумаг, снизил цены на государственные облигации. По поведению клиентов в эти месяцы можно было сказать, кто как реагировал на изменившуюся ситуацию, кто предпочел рисковать, вкладывая деньги, а кто предпочел забрать их из банка. Опять же при этом анализе очень поможет единая информационная система банка.Сегментация открывает возможность:

- более точно оценить целевой рынок с точки зрения потребностей клиентов;

- выявить преимущества или недостатки деятельности банка в освоении конкретного рынка;

- более отчетливо поставить цели и прогнозировать реальность успешного осуществления маркетинговой программы.

Для проведения сегментации требуется соблюдение следующих условий:

- сегмент должен быть достаточно весомым, чтобы были оправданы операционные расходы банка, связанные с проведением кампании по продвижению новых услуг на рынок.

- ответная реакция на действия банка группы людей или компаний, выбранных в качестве целевого рынка, должна выгодно отличаться от реакции других сегментов.

В клиентурном рынке обычно выделяют пять сегментов:

1. Юридические и физические лица, открывающие счета в банке.

2. Корпорации, финансово-промышленные группы.

3. Банки-корреспонденты.

4. Правительственные и муниципальные органы ( рынок государственных долговых облигаций).

5. Юридические и физические лица как учредители доверительного управления имуществом.

После сегментации рынка банковских услуг банк проводит позиционирование своей услуги в определенном сегменте рынка.

В результате сбора маркетинговой информации отдел маркетинга банка подготавливается к анализу ситуации на рынке. Для проведения анализа отдел маркетинга может использовать самые современные средства исследования рынка, которые есть в распоряжении банка. Те банки, которые проводят на рынке активную политику, направленную на выживание, комплектуют свои аналитические отделы по последнему слову техники. Поскольку мне известны некоторые современные методы, применяемые для анализа в российских банках, то я о них немного расскажу.

Товаром и основной банковской продукцией является услуга. Поэтому банковский маркетинг в вопросе разработки нового товара имеет много общего с маркетингом в сфере услуг. В литературе выделяют следующие особенности услуг как специфических товаров:

1. Услуга не может долго храниться, она может быть потреблена клиентов только в момент ее оказания.

2. Качество услуги нельзя гарантировать заранее, так как каждый раз она оказывается конкретным человеком, а человеку свойственно ошибаться.

3. Каждый раз услуга оказывается по-новому, и поэтому не существует двух совершенно одинаковых услуг.

При разработке нового депозита или кредита Хоум Банк ориентируется на потребности клиентов. Обычно возникновение новой услуги следует за появлением совершенно новой потребности или существенным изменением старой. Выявить новую потребность можно в результате маркетинговых исследований, о которых я уже говорил в предыдущем разделе курсовой работы.

Депозит характеризуется несколькими характеристиками: размером минимального взноса, величиной и постоянством процента, минимальным сроком хранения, условиями дополнительных взносов и снятия денег со счета. Изменяя эти характеристики, можно получить совершенно новый вид услуги. Но так как такая банковская услуга как депозит является продолжительной во времени (имеется ввиду то, что деньги кладут на определенный срок), то банк должен планировать изменения во внешней среде, чтобы, в конце концов, получить прибыль.

При разработке нового вида кредита банк может изменять следующие его характеристики: срок, плата за кредит, условия возврата, обеспечение кредита, условия предоставления кредита, вид расчета. Каждая новая комбинация этих характеристик будет являться новой услугой. Поэтому разработка нового товара в банке, да и вообще в сфере услуг, значительно проще и быстрее, чем в сфере реального производства. Маркетологам не приходится придумывать упаковку товара, товарную марку, оптимальный размер одной покупки и многое другое.

Важное место в системе банковского маркетинга и маркетинга вообще занимает ценовая политика. Возможность снизить цену за услуги и потеснить таким образом конкурентов определяется для банка уровнем затрат и рентабельностью услуги. Бесспорно, что ниже определенного уровня цена опуститься не может, так как операция может стать убыточной.

В маркетинговой деятельности банка цена выполняет исключительно важную роль, которая состоит в обеспечении для него выручки от реализации услуг. Помимо этого цена имеет большое значение для клиентуры, определяя выбор клиентом банка, но при этом нельзя оставлять без внимания и неценовые факторы. Поэтому перед банками особую важность имеет назначение наиболее рациональной цены на оказываемые услуги. Последовательность действий при этом следующая. Сначала определение основных целей маркетинга, как-то: обеспечение выживаемости банка, максимизация текущей прибыли, завоевание лидерства на местном рынке. Затем следует оценка динамики спроса, определение вероятных объемов услуг, которые реально реализовать на рынке в течение конкретного отрезка времени по предполагаемым ценам. При этом, чем не эластичнее спрос, тем выше может быть цена услуг банка. Далее производится оценка изменений суммы издержек банка при различных уровнях объема предоставляемых услуг, исследование цен конкурентов для использования их в качестве ориентира при ценовом позиционировании собственных услуг, а также выбор методов ценообразования.

Важность ценообразования в деятельности банка связана со следующим:

1. Ценообразование является одной из ключевых проблем рыночной экономики, выступая не только гибким инструментом, но и важным рычагом ее управления.

2. Целевая направленность предприятия, ориентированного на маркетинг, отводит цене одно из основных мест в маркетинговой деятельности, так как позволяет формировать прибыль в заданном объеме.

3. Свободное установление цен выдвинуло в России ряд проблем, среди которых критерии, порядок образования цен в новых рыночных условиях, а также порядок регулирования со стороны государственных органов.

4. Методы ценовой конкуренции в условиях становления рыночного механизма в России не исчерпали себя. Поэтому цена способна выступать орудием конкурентной борьбы за рынки сбыта, за потенциальных клиентов, рост объема услуги и так далее.

5. Большинство мелких, средних банков не обладают еще достаточными ресурсами для того, чтобы активно использовать методы неценовой конкуренции.

В процессе формирования цены банком используются методы ценообразования, основанные на учете затрат и на учете спроса. При определении спроса банк должен использовать результаты маркетинговых исследований, проведенных аналитическим отделом.

Чтобы эффективно действовать на рынке банковских услуг, банк не только пассивно изучает требования клиентуры к услугам, но и адаптировать к ним эти услуги. Для этого он осуществляет тесные взаимосвязи со своими клиентами. Среда, в которой происходит функционирование банка, пронизана различными связями, взаимоотношениями, в том числе не только с клиентами, но и с другими банками, Центробанком, различными финансовыми организациями. Для любого банка поэтому столь необходима четкая система взаимосвязей, коммуникаций, которая должна постоянно совершенствоваться в соответствии с изменениями внешней и внутренней среды.

Рассмотрим далее основные средства коммуникации с внешней средой банка.

Public Relations – система мероприятий, направленная на обеспечение взаимопонимания, взаимной доброжелательности банка и общественности.

В рамки PR входит обеспечение общественности информацией о банке, изучение общественного мнения о нем, ориентация деятельности банка с учетом интересов публики, изучение складывающихся тенденций и заблаговременная разработка мер по укреплению авторитета банка, предотвращению возможных конфликтов и непонимания. Цель PR – обеспечение благоприятного мнения о банке, преодоления барьера к нему, его услугам. Уже многие российские банки используют PR в своей деятельности. Для достижения благожелательного отношения общественности к банку используются различные методы. Основные из них:

налаживание отношений с прессой. Поскольку от позиции средств массовой информации, связанных с банком, зависит очень многое, представителям прессы должно оказываться всяческое содействие. Обычно им подготавливаются необходимые информационные материалы, ответы на запросы. Службе маркетинга приходится следить за сведениями о банке, появляющимися в газетах, журналах и т.д., принимать меры к исправлению ошибок в публикациях. Очень эффективны пресс-релизы – краткая насыщенная информация о конкретной проблеме. Действенна также организация поседения банка, его филиалов репортерами;

использование возможностей печати. Опыт убеждает, что при рассылке проспектов банка каждые пакет должен выглядеть так, будто бы его направили только одному адресату;

создание фирменного стиля.

устная пропаганда – яркие, лаконичные, впечатляющие выступления руководителей банка на различных форумах, семинарах, конференциях.

реклама престижа – информация о вкладе банка в улучшение экономики страны, повышение благосостояния людей. Все должны знать, какую пользу он приносит обществу.

исследования общественного мнения, реакции рынка. Сбор, обобщение и анализ относящихся к делу фактов позволят правильно оценить складывающуюся обстановку.

Реклама – это средство информации о банке или услугах, им оказываемых, коммерческая пропаганда потребительских свойств предоставляемых им услуг для клиентуры и достоинств деятельности банка, готовящая активного и потенциального клиента к расширению деловых контактов с банком.

Реклама, занимая особое место в коммуникационной политике, призвана решать наиболее сложную задачу: формировать и стимулировать спрос. Ее можно рассматривать как форму коммуникации, которая имеет цель – перевести качества предоставляемых банком услуг на язык нужд и запросов клиента.

В литературе по банковскому маркетингу говорится, что сфера деятельности рекламы включает в себя:

1. изучение потребителей услуг, которые предстоит рекламировать

2. исследование особенностей рынка, который предстоит освоить

3. стратегическое планирование с точки зрения постановки целей, определения границ рынка, обеспечения ассигнований

4. принятие тактических решений по смете расходов при выборе средств рекламы, разработке графиков публикаций и трансляций объявлений

5. составление рекламных объявлений, включая подготовку текста, макета, художественное оформление и их производство.

Престижная или фирменная реклама представляет достоинства банка, выгодно отличающих его от конкурентов. Цель престижной рекламы – создать среди общественности, и прежде всего среди активных и потенциальных клиентов, привлекательный имидж банка, который вызвал бы доверие к нему самому и предоставляемым им услугам. Престижная реклама подчеркивает заботу банка о клиентуре, о расширении новых, удобных для клиента услуг. Из всех возможностей рекламного дела реклама престижа самая сложная.

Реклама товара представляет донесение до клиентов информации о предоставляемых банком услугах. Выделяют информативную, увещевательную, напоминающую и подкрепляющую рекламы.

Основа работы Хоум Банка – принцип ответственного кредитования и прозрачности бизнеса. Мы не просто выдаем потребителям кредиты – мы стремимся заботиться о своих Клиентах, помогаем решать финансовые вопросы и способствовать росту личного благосостояния.

Являясь членом международной финансовой Группы «Хоум Кредит», ООО «Хоум Кредит энд Финанс Банк» в своей ежедневной работе использует уникальный международный опыт операционной деятельности Группы на потребительских и финансовых рынках Центральной и Восточной Европы, а также Центральной Азии и Дальнего Востока.

Клиенты Банка предпочитают обращаться в Банк за новыми кредитами и рекомендуют Банк знакомым, потому что в Банке действует Кодекс ответственного кредитования, определяющий подход к разработке кредитных продуктов и стандартов обслуживания Клиентов.

· Выбор кредита и банка – право Клиента

На российском рынке действуют сотни банков, предоставляющих потребительские кредиты. Выбор Клиента – признак профессионализма и эффективной работы любого финансового учреждения. Банк гордится, что его услуги выбрали более 13 миллионов Клиентов по всей России.

· Информационная открытость и дружественность

Банк предоставляет полную информацию об условиях кредита – все рекламные материалы Банка содержат характеристики кредитных продуктов, на сайте Банка действуют калькулятор стоимости кредитных продуктов и словарь банковских терминов, Клиент также может обратиться по любому вопросу в Контактный центр или к консультанту Банка.

· Каждому Клиенту гарантирован индивидуальный подход

Банк предлагает более 100 кредитных продуктов, при этом потребности каждого Клиента индивидуальны. Задача Банка – подобрать конкретный продукт под индивидуальные нужды каждого потребителя. Ответственное отношение к Клиенту, персональный сервис и внимание к любым пожеланиям Клиента – главные требования к работе каждого сотрудника Банка от Калининграда до Магадана.

· Справедливые отношения с Клиентом

Банк рассчитывает на добросовестные отношения с Клиентом и ожидает получать правдивую информацию о финансовых возможностях заемщика. Банк заинтересован в стабильном финансовом состоянии Клиента и готов предоставить финансовые продукты, отвечающие запросам и возможностям Клиента. В то же время Банк гарантирует каждому Клиенту получение исчерпывающей информации об условиях кредита: сроках, ставках, графике погашения и комиссиях.

· Банк предлагает оптимальное кредитное решение в соответствии с финансовыми возможностями Клиента

Принцип работы Банка – эффективное использование финансовых ресурсов. Этим опытом мы готовы поделиться с нашими Клиентами. Для Банка важно, чтобы Клиент остался доволен услугами и стал нашим постоянным клиентом. Как правильно рассчитать личный бюджет, как правильно спланировать график возврата займа – вот те практические советы, которыми Банк делится со своими заемщиками.

· Конфиденциальность и защита личной информации Клиента – превыше всего

Доверие Клиента – самый ценный актив Банка. Клиентская база – основной капитал Банка. Защищать и беречь ее – задача специалистов Банка. Наши Клиенты уверены, что банковская тайна – безусловный приоритет в работе компании на рынке.

· Доступность кредита – залог успешной работы Банка

Россия – приоритетный рынок для развития Группы «Хоум Кредит». Банк инвестирует в экономику России, предлагая россиянам доступные кредиты, и намерен удерживать позиции лидера в своем сегменте. Банк заботится о своих Клиентах, помогает решать финансовые вопросы и способствует росту их личного благосостояния.

· Повышение финансовой грамотности населения – общее дело всего банковского сообщества

Чем большими финансовыми знаниями владеет потребитель, чем больше информации предоставляет о своих финансовых возможностях, тем проще Банку подобрать для него оптимальный кредит с наилучшими условиями. Задача консультантов Банка – предоставить Клиенту в максимально доступной форме информацию по любому финансовому вопросу.

Аналитическую задачу маркетинга выполняет администратор банка путем создания и отправки по электронной почте в конце дня статистики положительных и отрицательных решений о выдаче кредита. На основе этих отчетов банк анализирует свои показатели и проводит мероприятия по повышению числа выдаваемых кредитов.

Стратегическая задача маркетинга банка базируется на совершенствовании кредитных акций в пользу определенного сегмента потребителей кредитных услуг.

Информирование потенциальных клиентов и продвижение кредитных продуктов на рабочем месте администратора осуществляется с помощью следующих мероприятий:

1. Наружная уличная реклама с помощью вывесок и рекламных щитов

2. Внутренняя реклама с помощью информационных материалов, вывесок, наклеек и т.д.

В обязанности администратора в области продвижения кредитных услуг и акций входит:

1. Информирование о кредите потенциальных потребителей в торговом зале

2. Расчет стоимости товара в кредит

3. Консультирование о акциях банка

4. Оказание помощи клиентам банка

Рекламу своих услуг банк обеспечивает через:

- СМИ (в основном рекламные ролики по телевидению)

- Оформление рабочего места кредитного эксперта рекламными вывесками, наклейками, брошюрами, раздаточными материалами

- Участие в спонсорской поддержки массовых общественных, главным образом спортивных мероприятий

- Дарение своим клиентам маленьких подарков с логотипом Хоум Банка (канцелярские принадлежности, календари и все прочее).

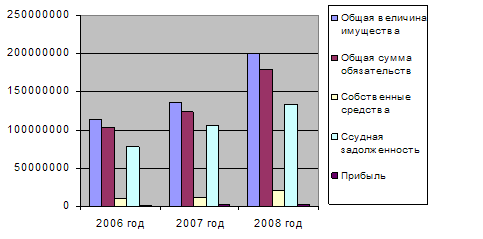

1.3. Экономический анализ деятельности банка

1.3.1. Анализ финансового состояния коммерческого банка за два года.

Таблица 1

Показатели финансово-экономической деятельности Хоум банка (тыс. руб.)

| Наименование показателей | За 2007 год | За 2008 год |

| Уставный капитал | 4 173 000 | 4 173 000 |

| Собственные средства (капитал) | 10 518 708 | 18 758 239 |

| Чистая прибыль / (непокрытый убыток) | 2 379 378 | 1 849 303 |

| Рентабельность активов (%) | 4,8 | 2,25 |

| Рентабельность собственных средств (капитала) (%) | 22,6% | 9,86 |

| Привлеченные средства (кредиты, депозиты, клиентские счета и т.д.) | 39 366 692 | 62 773 375 |

Методика расчета показателей:

Для расчета приведенных показателей использовалась методика, рекомендованная Инструкцией Банка России от 10 марта 2006 года №128-И «О правилах выпуска и регистрации кредитными организациями на территории Российской Федерации» и «Положением о раскрытии информации эмитентами эмиссионных ценных бумаг», утвержденным приказом Федеральной службы по финансовым рынкам от 10 октября 2006 года № 06-117/пз-н.

Методика расчета рентабельности:

- показатель рентабельности капитала определяется как процентное соотношение чистой прибыли, полученной за отчетный период к величине капитала на отчетную дату;

- рентабельность активов определяется как соотношение чистой прибыли, полученной за отчетный период к величине активов (взятых по очищенному балансу) на отчетную дату.

Анализ платежеспособности и финансового положения кредитной организации – эмитента на основе экономического анализа динамики приведенных показателей в сравнении с аналогичным периодом предшествующего года.

Уставный капитал эмитента на 01.10.2008 г. составил 4 173 млн. рублей.

Собственные средства Банка по сравнению с аналогичным периодом 2007 г. увеличились на 8 239 531 тыс. руб. и составили на 01.10.2008 г. 18 758 239 тыс. руб.

Возросшие объемы операций привели к росту привлеченных Эмитентом средств, которые составили на 01.10.2008 г. 62 773 375 тыс. руб., что в 1,6 раза больше в сравнении с данным показателем на 01.10.2007 г.

Чистая прибыль за период с 01.10.2007 г. по 01.10.2008 г. снизилась на 530 075 тыс. руб. Данный факт обусловлен увеличением процентных выплат по привлеченному финансированию, а также увеличением доли административных расходов вследствие продолжающейся экспансии Банка в предыдущие периоды.

В отчетном периоде рентабельность собственных средств (капитала) снизилась до 9,86% против 22,6% в 3 квартале 2007 г. в связи с увеличением собственных средств, а также описанных выше тенденций снижение прибыли Банка.

Кроме того, на эти показатели повлиял глобальный финансовый кризис банковской системы.

Анализ кредиторской задолженности проведем по следующим таблицам:

Таблица 2

Структура кредиторской задолженности Банка с указанием срока исполнения обязательств за третий квартал текущего финансового года.

(тыс. руб.)

| Вид кредиторской задолженности | 01.10.2007 | |

| Срок наступления платежа | ||

| До 30 дней | Свыше 30 дней | |

| Расчеты с валютными и фондовыми биржами | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Расчеты с клиентами по покупке и продаже иностранной валюты | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Обязательства по аккредитивам по иностранным операциям | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Операции по продаже и оплате лотерей | 0 | 0 |

| в том числе просроченная. | 0 | 0 |

| Платежи по приобретению и реализации памятных монет | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Суммы, поступившие на корреспондентские счета до выяснения | 924 | 0 |

| в том числе просроченная | 0 | 0 |

| Расчеты с организациями по наличным деньгам (СБ) | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Расчеты с бюджетом по налогам | 15 351 | 19 |

| в том числе просроченная | 0 | 0 |

| 1 | 2 | 3 |

| Расчеты с внебюджетными фондами по начислениям на заработную плату | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Расчеты с работниками по оплате труда | 7 841 | 0 |

| в том числе просроченная | 0 | 0 |

| Расчеты с работниками по подотчетным суммам | 89 | 0 |

| в том числе просроченная | 0 | 0 |

| Налог на добавленную стоимость полученный | 0 | 0 |

| в том числе просроченная | 0 | 0 |

| Прочая кредиторская задолженность | 5 013 358 | 37 429 883 |

| в том числе просроченная | 0 | 0 |

| Итого | 5 037 563 | 37 429 902 |

| в том числе итого просроченная | 0 | 0 |

Таблица 3

Кредиторы, на долю которых приходится не менее 10 процентов от общей суммы кредиторской задолженности за последний завершенный отчетный период (на 01.10.2007)

| Полное фирменное наименование | Eurasia Capital S.A. |

| Сокращенное наименование | Eurasia Capital S.A. |

| Место нахождения | 1, allee Scheffer L-2520 Luxembourg the Grand Duchy of Luxembourg |

| Сумма кредиторской задолженности, тыс.руб. | 6 861 058 |

| Размер просроченной кредиторской задолженности, тыс.руб. | отсутствуют |

| Условия просроченной кредиторской задолженности | задолженность не является просроченной |

| Является/не является аффилированным лицом Банка | не является |

Просроченная задолженность по платежам в бюджет, внебюджетные фонды и Банку России отсутствует

Таблица 4

Информация о выполнении кредитной организацией – эмитентом нормативов обязательных резервов.

(тыс.руб.)

| Дата | Средства, подлежащие депонированию в Банке России, исходя из установленного норматива обязательного резерва | Фактически внесено обязательных резервов | Подлежит дополнительному перечислению в обязательные резервы | Подлежат возврату излишне перечисленные средства в обязательные резервы |

| 01.10.2007 | 277 716 | 262 055 | 15 661 | - |

У Банка отсутствуют штрафы за нарушение порядка обязательного резервирования за третий квартал 2007 года.

Таблица 5

Структура кредиторской задолженности Банка с указанием срока исполнения обязательств за последний завершенный финансовый год и первый квартал текущего финансового года.

Тыс. руб.

| Вид кредиторской задолженности | 01.10.2008 | |

| Срок наступления платежа | ||

| До 30 дней | Свыше 30 дней | |

| Расчеты с валютными и фондовыми биржами | 0 | 0 |

| в том числе просроченная | ||

| Расчеты с клиентами по покупке и продаже иностранной валюты | 0 | 0 |

| в том числе просроченная | ||

| Обязательства по аккредитивам по иностранным операциям | 0 | 0 |

| в том числе просроченная | ||

| 1 | 2 | 3 |

| Операции по продаже и оплате лотерей | 0 | 0 |

| в том числе просроченная. | ||

| Платежи по приобретению и реализации памятных монет | 0 | 0 |

| в том числе просроченная | ||

| Суммы, поступившие на корреспондентские счета до выяснения | 133 | 0 |

| в том числе просроченная | ||

| Расчеты с организациями по наличным деньгам (СБ) | 0 | 0 |

| в том числе просроченная | ||

| Расчеты с бюджетом по налогам | 142 558 | 14 |

| в том числе просроченная | ||

| Расчеты с внебюджетными фондами по начислениям на заработную плату | 0 | 0 |

| в том числе просроченная | ||

| Расчеты с работниками по оплате труда | 8 674 | 0 |

| в том числе просроченная | ||

| Расчеты с работниками по подотчетным суммам | 256 | 0 |

| в том числе просроченная | ||

| Налог на добавленную стоимость полученный | 0 | 0 |

| в том числе просроченная | ||

| Прочая кредиторская задолженность | 10 723 535 | 52 313 852 |

| в том числе просроченная | ||

| Итого | 10 875 156 | 52 313 866 |

| в том числе итого просроченная | ||

Таблица 6

Кредиторы, на долю которых приходится не менее 10 процентов от общей суммы кредиторской задолженности за последний завершенный отчетный период (на 01.10.2008)

| Полное фирменное наименование | Eurasia Capital S.A. |

| Сокращенное наименование | Eurasia Capital S.A. |

| Место нахождения | 1, allee Scheffer L-2520 Luxembourg the Grand Duchy of Luxembourg |

| Сумма кредиторской задолженности, тыс.руб. | 25 269 425 |

| Размер просроченной кредиторской задолженности, тыс.руб. | задолженность не является просроченной |

| Условия просроченной кредиторской задолженности | - |

| Является/не является аффилированным лицом Банка | не является |

Просроченная задолженность по платежам в бюджет, внебюджетные фонды и Банку России отсутствует.

Таблица 7

Информация о выполнении кредитной организацией – эмитентом нормативов обязательных резервов.

(тыс.руб.)

| Дата | Средства, подлежащие депонированию в Банке России, исходя из установленного норматива обязательного резерва | Фактически внесено обязательных резервов | Подлежит дополнительному перечислению в обязательные резервы | Подлежат возврату излишне перечисленные средства в обязательные резервы |

| 01/10/2008 | 380 732 | 397 546 | 0 | 16 814 |

У Банка отсутствуют штрафы за нарушение порядка обязательного резервирования за отчетный квартал.

Таблица 8

Сведения о совершенных кредитной организацией - эмитентом сделках, в совершении которых имелась заинтересованность

| Наименование показателя | 3 квартал 2008 г. |

| Общее количество и общий объем в денежном выражении совершенных кредитной организацией - эмитентом за отчетный квартал сделок, в совершении которых имелась заинтересованность и которые требовали одобрения уполномоченным органом управления кредитной организации - эмитента, штук / тыс.руб. | 4 / 22 749 333 |

| Количество и объем в денежном выражении совершенных кредитной организацией - эмитентом за отчетный квартал сделок, в совершении которых имелась заинтересованность и которые были одобрены общим собранием участников (акционеров) кредитной организации-эмитента, штук / тыс.руб. | 2 / 20 700 000 |

| Количество и объем в денежном выражении совершенных кредитной организацией - эмитентом за отчетный квартал сделок, в совершении которых имелась заинтересованность и которые были одобрены советом директоров (наблюдательным советом кредитной организации - эмитента), штук / тыс.руб. | 2 / 2 049 333 |

| Количество и объем в денежном выражении совершенных кредитной организацией - эмитентом за отчетный квартал сделок, в совершении которых имелась заинтересованность и которые требовали одобрения, но не были одобрены уполномоченным органом управления кредитной организации - эмитента, штук / тыс.руб. | 0 |

Сделки (группы взаимосвязанных сделок), цена которых составляет 5 и более процентов балансовой стоимости активов кредитной организации - эмитента, определенной по данным ее бухгалтерской отчетности на последнюю отчетную дату перед совершением сделки:

Таблица 9

| Дата совершения сделки | Предмет сделки и иные существенные условия, стороны сделки | Лицо, заинтересованное в сделке, основание для признания в заинтересованности | Дата принятия решения, | Наименование органа, одобрившего сделку | Размер сделки, срок исполнения обязательств по сделке, сведения об исполнении указанных обязательств |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 03.09.2008 | Депозитный договор | Home Credit B.V. (участник Банка , доля 99,9919%) | 01.08.2008 г. Протокол № 218 от 01.08.2008 г. | Общее собрание участников | 8 200 000 тыс. руб. (6,5% от балансовой стоимости активов на 01.07.2008 г.), срок исполнения: 07.09.2009 г., обязательство еще не исполнено |

Общий объем в денежном выражении сделок, в совершении которых имелась заинтересованность, совершенных кредитной организацией - эмитентом за последний отчетный квартал: 22 749 333 тыс. руб.

Сделки (группы взаимосвязанных сделок), в совершении которой имелась заинтересованность и решение об одобрении которой советом директоров (наблюдательным советом) или общим собранием акционеров (участников) кредитной организации - эмитента не принималось в случаях, когда такое одобрение является обязательным в соответствии с законодательством Российской Федерации: такие сделки отсутствуют.

Исполнение кредитной организацией - эмитентом обязательств по действовавшим в течение 5 последних завершенных финансовых лет либо за каждый завершенный финансовый год, если кредитная организация - эмитент осуществляет свою деятельность менее 5 лет, и действующим на дату окончания отчетного квартала кредитным договорам и/или договорам займа, сумма основного долга по которым составляет 5 и более процентов балансовой стоимости активов кредитной организацией - эмитента на дату окончания последнего завершенного отчетного квартала, предшествующего заключению соответствующего договора, а также иным кредитным договорам и/или договорам займа, которые кредитная организация - эмитент считает для себя существенными.Исполнение кредитной организацией - эмитентом обязательств по каждому выпуску облигаций, совокупная номинальная стоимость которых составляет 5 и более процентов балансовой стоимости активов кредитной организации - эмитента на дату окончания последнего завершенного квартала, предшествующего государственной регистрации отчета об итогах выпуска облигаций, а в случае, если размещение облигаций не завершено или по иным причинам не осуществлена государственная регистрация отчета об итогах их выпуска, - на дату окончания последнего завершенного квартала, предшествующего государственной регистрации выпуска облигаций.

Таблица 11

Исполнение кредитной организацией - эмитентом обязательств

| Наименование обязательства | Наименование кредитора (займодавца) | Сумма основного долга, руб./иностр. валюта | Дата погашения ссуды по договору/ фактический срок погашения (число/месяц/год) | Длительность просроченной задолженности по основному долгу и процентам за весь период кредитования, дней | Максимальная сумма допущенной просроченной задолженности по основному долгу и/или процентам по кредиту (займу) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| кредит | Prvni mestska banka, a.s. | 1 400 000 000 Чешск. крон | 01.03.2004/01.03.2004 | - | - |

| кредит | Prvni mestska banka, a.s. | 600 000 000 Чешск. крон | 15.03.2004/15.03.2004 | - | - |

| кредит | eBanka, a.s. | 1 000 000 000 Чешск. крон | 10.05.2004/10.05.2004 | - | - |

| кредит | Prvni mestska banka, a.s. | 1 400 000 000 Чешск. крон | 07.06.2004/07.06.2004 | - | - |

| кредит | Prvni mestska banka, a.s. | 600 000 000 Чешск. крон | 09.06.2004/09.06.2004 | - | - |

| кредит | ING Bank N.V., London Branch | 1 000 000 000 Руб. | 30.11.2005/30.11.2005 | - | - |

| 1 | 2 | 3 | 4 | 5 | 6 |

| кредит | Citibank N.A. | 35 000 000 $ | 28.04.2009/02.05.2006 | - | - |

| кредит | Citibank N.A. | 35 000 000 $ | 14.05.2009/26.04.2006 | - | - |

| кредит | Citibank N.A. | 25 000 000 $ | 10.06.2009/24.04.2006 | - | - |

| кредит | ING Bank N.V., London Branch | 40 000 000 $ | 28.02.2005/28.02.2005 | - | - |

| кредит | ING Bank N.V., London Branch | 20 000 000 $ | 28.06.2005/28.06.2005 | - | - |

| заем | Сeska pojistovna a.s | 1 200 000 000 Чешск. крон | 03.12.2004/03.12.2004 | - | - |

| заем | Home Credit B.V. | 3 000 000 000 Руб. | 09.08.2005/09.08.2005 | - | - |

| заем | Home Credit B.V. | 35 000 000 $ | 28.02.2014/- | - | - |

| кредит | PPF Banka a.s. | 650 000 000 Чешск. крон | 16.12.2005/01.06.2005 | - | - |

| кредит | PPF Banka a.s. | 450 000 000 Чешск. крон | 17.01.2005/17.01.2005 | - | - |

| кредит | Home Credit B.V. | 69 400 000 $ | 20.12.2005/05.04.2005 | - | - |

| кредит | ING Bank N.V., London Branch | 60 000 000 $ | 13.09.2009/28.06.2005 | - | - |

| Рублевый облигационный заем ООО "ХКФ Банк" серии 01 | владельцы облигаций, неограниченный круг лиц | 1 500 000 000 Руб. | 16.10.2007/16.10.2007 | - | - |

| заем | Сeska pojistovna a.s | 1 500 000 000 Чешск. крон | 04.02.2005/04.02.2005 | - | - |

| кредит | J.P. Morgan Bank Luxembourg | 150 000 000 $ | 03.02.2008/03.02.2008 | - | - |

| кредит | Сeska pojistovna a.s | 800 000 000 Чешск. крон | 05.05.2005/05.05.2005 | - | - |

| Рублевый облигационный заем ООО "ХКФ Банк" серии 02 | владельцы облигаций, неограниченный круг лиц | 3 000 000 000 Руб. | 11.05.2010/- | - | - |

| кредит | Eurasia Capital S.A. | 275 000 000 $ | 30.06.2008/27.06.2008 | - | - |

| Рублевый облигационный заем ООО "ХКФ Банк" серии 03 | владельцы облигаций, неограниченный круг лиц | 3 000 000 000 Руб. | 16.09.2010/- | - | - |

| Рублевый облигационный заем ООО "ХКФ Банк" серии 04 | владельцы облигаций, неограниченный круг лиц | 3 000 000 000 Руб. | 12.10.2011/- | - | - |

| кредит | HVB A.G.; ЗАО «АБН АМРО А.О.» | 2 000 000 000 Руб. | 27.08.2007/27.08.2007 | - | - |

| кредит | HVB A.G.; ЗАО «АБН АМРО А.О.» | 2 000 000 000 Руб. | 27.08.2007/27.08.2007 | - | - |

| кредит | Calyon Rusbank | 1 836 492 000 Руб. | 09.06.2007/09.06.2007 | - | - |

| кредит | Eurasia Capital S.A. | 200 000 000 $ | 11.04.2010/- | - | - |

| кредит | Calyon; Erste Bank AG | 265 000 000 евро | 12.08.2008/12.08.2008- | - | - |

| Рублевый облигационный заем ООО "ХКФ Банк" серии 05 | владельцы облигаций, неограниченный круг лиц | 4 000 000 000 Руб. | 17.04.2011/- | ||

| кредит | Eurasia Capital S.A. | 500 000 000 $ | 20.06.2011/- | - | - |

| кредит | Eurasia Capital S.A | 450 000 000 $ | 11.08.2011/- |

Анализ финансовой деятельности коммерческого банка проведем с помощью финансовой отчетности банка (Приложение), и сведем в следующие таблицы:

Таблица 12

| Результаты финансово-хозяйственной деятельности кредитной организации - эмитента за 2007 год | |||

| тыс.руб. | |||

| № | Наименование статьи | 01.10.07 |

|

| 1 | 2 | 3 |

|

| Проценты, полученные и аналогичные доходы от: |

| ||

| 1 | Размещения средств в кредитных организациях | 65 322 |

|

| 2 | Ссуд, предоставленных клиентам (некредитным организациям) | 4 822 473 |

|

| 3 | Оказание услуг по финансовой аренде (лизингу) | 0 |

|

| 4 | Ценных бумаг с фиксированным доходом | 70 486 |

|

| 5 | Других источников | 16 593 |

|

| 6 | Всего процентов полученных и аналогичных доходов | 4 974 874 |

|

| Проценты, уплаченные и аналогичные расходы по: |

| ||

| 7 | Привлеченным средствам кредитных организаций | 691 947 |

|

| 8 | Привлеченным средствам клиентов (некредитных организаций) | 382 977 |

|

| 9 | Выпущенным долговым обязательствам | 538 799 |

|

| 10 | Всего процентов уплаченных и аналогичных расходов | 1 613 723 |

|

| 11 | Чистые процентные и аналогичные доходы | 3 361 151 |

|

| 12 | Чистые доходы от операций с ценными бумагами | 220 490 |

|

| 13 | Чистые доходы от операций с иностранной валютой | - 465 911 |

|

| 14 | Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами | 0 |

|

| 15 | Чистые доходы от переоценки иностранной валюты | 452 852 |

|

| 16 | Комиссионные доходы | 6 764 901 |

|

| 1 | 2 | 3 |

|

| 17 | Комиссионные расходы | 402 231 |

|

| 18 | Чистые доходы от разовых операций | 988 063 |

|

| 19 | Прочие чистые операционные доходы | 313 659 |

|

| 20 | Административно-управленческие расходы | 4 805 665 |

|

| 21 | Резервы на возможные потери | - 3 321 197 |

|

| 22 | Прибыль до налогообложения | 3 106 112 |

|

| 23 | Начисленные налоги (включая налог на прибыль) | 726 734 |

|

| 24 | Прибыль (убыток) за отчетный период | 2 379 378 |

|

Таблица 13

Результаты финансово-хозяйственной деятельности кредитной организации – эмитента за 2008 год

тыс.руб.

| Номер п/п | Наименование статьи | 3 квартал 2008 г. |

| 1 | 2 | |

| 1 | Процентные доходы, всего, | 10 022 087 |

| в том числе: | ||

| 1,1 | От размещения средств в кредитных организациях | 59 774 |

| 1,2 | От ссуд, предоставленных клиентам (некредитным организациям) | 9 949 654 |

| 1,3 | От оказания услуг по финансовой аренде (лизингу) | 0 |

| 1,4 | От вложений в ценные бумаги | 12 659 |

| 2 | Процентные расходы, всего, | 3 240 349 |

| в том числе: | ||

| 2,1 | По привлеченным средствам кредитных организаций | 494 708 |

| 2,2 | По привлеченным средствам клиентов (некредитных организаций) | 1 877 303 |

| 2,3 | По выпущенным долговым обязательствам | 868 338 |

| 3 | Чистые процентные доходы (отрицательная процентная маржа) | 6 781 738 |

| 4 | Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, а также средствам, размещенным на корреспондентских счетах, всего, | -3 225 957 |

| в том числе: | ||

| 4,1 | Изменение резерва на возможные потери по начисленным процентным доходам | -31 876 |

| 5 | Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери | 3 555 781 |

| 6 | Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | 1 143 330 |

| 7 | Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 0 |

| 8 | Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0 |

| 9 | Чистые доходы от операций с иностранной валютой | -1 396 329 |

| 10 | Чистые доходы от переоценки иностранной валюты | -1 212 839 |

| 11 | Доходы от участия в капитале других юридических лиц | 566 922 |

| 12 | Комиссионные доходы | 12 716 531 |

| 13 | Комиссионные расходы | 719 870 |

| 14 | Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | 0 |

| 15 | Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 0 |

| 16 | Изменение резерва по прочим потерям | -619 753 |

| 17 | Прочие операционные доходы | 1 628 016 |

| 18 | Чистые доходы (расходы) | 15 661 789 |

| 19 | Операционные расходы | 11 701 878 |

| 20 | Прибыль до налогообложения | 3 959 911 |

| 21 | Начисленные (уплаченные) налоги | 2 110 608 |

| 22 | Прибыль (убыток) за отчетный период | 1 849 303 |

Экономический анализ прибыльности/убыточности кредитной организации - эмитента исходя из динамики приведенных показателей.

По мнению органов управления Банка (Совета директоров и Правления) финансовое положение можно охарактеризовать как устойчивое.

Чистая прибыль за период с 01.10.2007 г. по 01.10.2008 г. снизилась на 530 075 тыс. руб. Данный факт обусловлен увеличением процентных выплат по привлеченному финансированию, а также увеличением доли административных расходов вследствие продолжающейся экспансии Банка в предыдущие периоды.

К факторам, оказавшим значительное влияние на результаты финансово - хозяйственной деятельности Эмитента, можно отнести увеличении доли Банка в общем объеме потребительского кредитования, а также улучшение качества кредитного портфеля.

Факторы, оказавшие влияние на изменение размера прибыли (убытков) кредитной организации - эмитента от основной деятельности

По оценке органов управления Банка (Совета директоров и Правления) чистая прибыль по состоянию на 01.10.2007 г. по 01.10.2008 г. снизилась на 530 075 тыс. руб. по сравнению с соответствующим отчетным периодом 200 г.

К внешним факторам, влияющим на деятельность Банка, можно отнести:

· значительное увеличение стоимости заимствований как на локальном, так и на международном рынках для российских эмитентов в связи с кризисом ликвидности на международных рынках, вызванным обстановкой на ипотечном рынке в США.

· рост курса доллара США по отношению к рублю с 23,45 до 25,25 за период с 31.07.2008 г. и 30.09.2008 г. соответственно.

· снижение курса Евро по отношению к рублю с 36,53 руб. до 35,88 за период с 31.07.2008 г. и 30.09.2008 г. соответственно.

Из решений органов государственной власти, оказавших влияние на финансовый деятельность, следует отметить изменение требований к обязательным резервам, размещенным в ЦБ - их снижение позволило Банку распоряжаться высвобожденными средствами, вкладывая их в основную деятельность.

При сохранении существующих тенденций в экономике и развитии Банка, его прибыль в перспективе будет увеличиваться.

1.3.2. Оценка результатов анализа финансового положения коммерческого банка за два года.

Благоприятные в целом макроэкономические условия последних пяти лет создали основу для высоких темпов роста банковской системы, усилился интерес инвесторов к российскому банковскому сектору.

Наиболее важными тенденциями в российском банковском секторе являются следующие:

1. Укрупнение банковского сектора.

В условиях замедления экономики страны и сохраняющейся напряженности на рынках капитала данная тенденция является преобладающей. Укрупнение банковского сектора России идет по 3 основным направлениям:

- поглощение крупными банками (в основном с государственным участием) средних и мелких игроков;

- увеличение собственного капитала;

- отзыв ЦБ РФ лицензий, преимущественно у мелких банков.

Похожие работы

... и мер финансово-экономической политики, нейтрализующих или смягчающих воздействие негативных факторов; 8.определение объектов, предметов, параметров контроля за обеспечением финансовой безопасности банка.[4] Глава 2. Оценка финансовой безопасности коммерческого банка ООО «Хоум Кредит энд Финанс Банк» 2.1 Краткая характеристика ООО «Хоум Кредит энд Финанс Банк» ООО «Хоум Кредит энд Финанс ...

... для привлечения временно свободных ресурсов и удовлетворению потребностей клиента при проведении банковских операций, направленная на получение прибыли[38]. 2 Анализ коммерческой деятельности ООО «Хоум Кредит энд Финанс Банк» 2.1 Особенности работы коммерческого банка с физическими лицами Ключевой задачей маркетинга вообще, и в банковской сфере, в особенности, является исследование рынка. ...

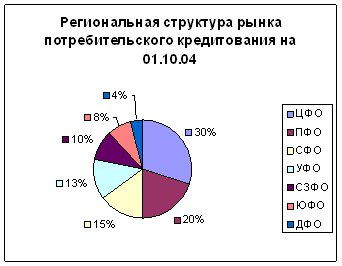

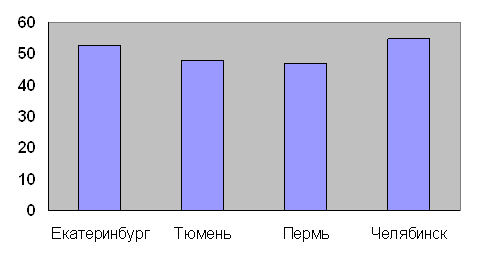

... - 6 месяцев. 8. Максимальный срок кредитования - 5 лет. 9. как правило банки кредитуют на срок от 1 до 3 лет. В данном разделе был проведен анализ текущего положения на рынке потребительского кредитования в России и в московском регионе в частности. Особое внимание следует уделить рынку потребительского кредитования в Уральском федеральном округе и в г. Екатеринбурге. 2. Анализ рынка ...

... банковской продукции. О.И. Лаврушин относит к основным банковским продуктам банковские кредиты. В данный ряд следует добавить такие разновидности банковской продукции как кредитные, инвестиционные, по управлению активами. Среди особенностей банковских продуктов С. Де Куссерг выделяет следующие [39, с. 260]: - неподверженность амортизации; - отсутствие возможности патентной защиты продукта; - ...

0 комментариев