Навигация

Банк считается переданным под управление АРКО с момента приобретения Агентством его акций (внесения вклада в уставный капитал банка)

1. Банк считается переданным под управление АРКО с момента приобретения Агентством его акций (внесения вклада в уставный капитал банка).

2. С этого момента и до окончания срока санации банка:

- Банк России не применяет к банку обычные меры ответственности за нарушение требований надзора, не взыскивает с него в бесспорном порядке сумму недовзноса в обязательные резервы и не штрафует за факт такого недовзноса. Обязательные резервы банк депонирует в особом порядке (ему дается соответствующая отсрочка);

- вводится мораторий на удовлетворение требований кредиторов банка по его ранее возникшим обязательствам (включая обязательные платежи). Указанный мораторий действует до 12 месяцев и может быть продлен Агентством (не более чем на 6 месяцев) или отменен им досрочно. К банкам, находящимся под управлением АРКО, не применяется также документ оперативного характера БР № 182-Т от 18.06.1999 г. «О применении отдельных положений Инструкции Банка России № 59...» (см. письмо БР № 240-Т от 13.08.1999 г.).

3. Банк России делает запись в Книге государственной регистрации кредитных организаций о том, что банк находится под управлением АРКО.

4. На учредителей (участников) банка, имеющих право давать обязательные для него указания или имевших возможность иным образом определять его действия, решением суда может быть возложена субсидиарная (дополнительная) ответственность по обязательствам банка перед кредиторами, если банк был доведен до состояния, указанного в ст. 3 Закона. АРКО обязано направить в суд иски о привлечении указанных лиц к ответственности.

По данному кругу вопросов см. также документ оперативного характера № 281-Т от 24.09.1999 г. «Официальное разъяснение БР РФ по вопросам применения Федерального закона «О реструктуризации кредитных организаций».

О процедурах санации банка под управлением АРКО.

Такие процедуры изложены, в частности, в ст. 14—15 Закона. Их основные пункты следующие.

1. В отношении банка, находящегося под его управлением, АРКО, в частности, вправе:

- принимать решения о проведении мер по его финансовому оздоровлению;

- увеличивать и уменьшать уставный капитал банка;

- продавать или иным образом передавать права на доли уставного капитала банка, принадлежащие Агентству, третьим лицам;

- обращаться в суд с требованием о признании недействительными сделок, совершенных банком в течение 3 лет до момента его перехода под управление Агентства;

- давать займы и обеспечения, размещать депозиты, оказывать иные виды финансового содействия банку.

2. АРКО может осуществлять указанные меры как через органы управления самого банка, так и от своего имени.

3. АРКО должно санировать банк на основе соответствующего плана, который может быть рассчитан на срок до 3 лет (этот срок может быть продлен, но не более чем на 12 месяцев). Такой план должен включать в себя:

- мероприятия по реструктуризации обязательств банка. В числе таких мер может быть инициирование заключения между банком и его кредиторами мирового соглашения (ст. 23), утверждаемого арбитражным судом;

- мероприятия с целью формирования резервов;

- мероприятия, направленные на достижение банком необходимых значений обязательных экономических нормативов.

По данному вопросу см. также документ АРКО «Требования к плану реструктуризации кредитной организации» (утвержден Советом директоров АРКО 15.03.1999 г,). Требования были подготовлены в соответствии с письмом Банка России № 443 от 30.04.1997 г. и Указанием № 18-У от 13.11.1997 г. и практически полностью повторяют их основные положения.

4. АРКО может, если найдет нужным и если найдутся покупатели, продавать (в основном через торги) активы санируемого им банка (ст. 18), его структурные и функциональные подразделения (ст. 19), а также принадлежащие самому АРКО доли уставного капитала банка (ст. 21).

Всего Агентство приняло участие в проектах, связанных с реструктуризацией и развитием 21 банка из 12 регионов России.

Кредитные организации, в реструктуризации которых АРКО приняло участие, в настоящее время можно разделить на пять групп:

1. Банки, реструктуризация которых Агентством завершена (АвтоВАЗбанк, Инвестбанк, Челябкомзембанк, Кузбассугольбанк, банк "Петр Первый", Банк "Евразия", "Амурпромстройбанк", банк "Кемерово", банк "Воронеж", ОАО "Россельхозбанк", РНКБ, "Дальрыббанк", "Башпромбанк", "Вятка-банк").

2. Банки, в отношении которых проводятся мероприятия по финансовому оздоровлению ("Российский кредит").

3. Кредитные организации, в которых осуществляются ликвидационные процедуры (АКБ "СбС-АГРО").

4. Кредитные организации, ликвидационные процедуры в которых завершены ("Кузбасспромбанк", "КузбассоБРанк").

5. Банки, участвующие в проектах реструктуризации, не связанных с переходом под управление Агентства ("Альфа-банк", "Возрождение").

Всего на проведение мероприятий по реструктуризации в соответствии с Федеральными законами "О федеральном бюджете на 1999 год" и "О федеральном бюджете на 2000 год" Агентству было выделено бюджетное финансирование на общую сумму в 11 млрд. рублей.

Примеры:

Банк, реструктуризация которого уже завершена – «АвтоВАЗбанк».

АВТОВАЗБАНК оказался в сложном финансовом положении в середине 1995 года. Одним из основных факторов, повлиявших на резкое ухудшение ситуации, стал кризис межбанковского рынка, где банк активно привлекал ресурсы для обслуживания крупных предприятий (на 1 августа 1995 года сумма привлеченных межбанковских кредитов составила 674 млрд рублей, кредитный портфель - 1300 млрд рублей).

Отрицательный экономический эффект на результаты деятельности банка оказали также внутренние факторы: высокие операционные и административные расходы, излишняя численность персонала, неоправданно высокий удельный вес активов, не приносящих дохода.

В течение двух с половиной лет (с 1996 до середины 1998 года) банком был предпринят комплекс мер по исправлению ситуации, однако оздоровление банка было прервано кризисом 1998 года.

24 апреля 1999 года Совет директоров Агентства принял решение принять ОАО АВТОВАЗБАНК под управление АРКО, и с 1 сентября 1999 года банк перешел под управление Агентства. Целью реструктуризации банка стало преодоление банком финансовой неустойчивости и восстановление платежеспособности.

План реструктуризации ОАО «АВТОВАЗБАНК» был рассчитан на три года и предусматривал выделение банку денежных средств в общей сумме 429 млн рублей, в том числе взнос в уставный капитал - 120 млн рублей. В результате рекапитализации банка, уставный капитал был увеличен до 139 млн рублей, при этом доля Агентства в уставном капитале составила 88,11%.

Основным условием начала финансирования мероприятий по реструктуризации банка являлось урегулирование задолженности банка перед ОАО "АК Транснефть" (214 млн рублей). Для этих целей банку был предоставлен субординированный кредит в размере 150 млн рублей.

В целях создания условий по защите интересов вкладчиков и восстановления доверия к банку 11 августа 2000 года ОАО «АВТОВАЗБАНК» включен Агентством в систему обеспечения возврата вкладов граждан.

За время нахождения банка под управлением Агентства суммарные нетто-активы увеличились на 49% и на 30 мая 2001 года составили 1842 млн рублей. Общий объем ресурсной базы увеличился на 75% и составил на 30 мая 2001 года 1669 млн рублей.

После осуществления комплекса мероприятий по финансовому оздоровлению банка Агентство завершило свое участие в его реструктуризации.

27 апреля 2001 года состоялись открытые торги по продаже пакета акций ОАО АВТОВАЗБАНК, принадлежащего Агентству (12,95%). Победителем торгов объявлено ОАО "АК Транснефть", предложившее наибольшую цену за пакет акций (18 млн рублей).

30 мая 2001 года состоялись открытые торги правом на заключение договора купли-продажи оставшегося пакета акций ОАО АВТОВАЗБАНК (75,16%). Победителем торгов объявлено ООО "Комэкоцентр", предложившее наибольшую цену за пакет акций банка (120 млн рублей) и предоставившее наилучшее обеспечение по кредитам, предоставленным Агентством.

Банк, в отношении которого проводится мероприятия по финансовому оздоровлению – ОАО «Банк Российский Кредит».

В соответствии с решением Совета директоров от 18 июня 1999 г. Государственная корпорация "Агентство по реструктуризации кредитных организаций" осуществляет программу реструктуризации ОАО "Банк Российский кредит".

ОАО "Банк Российский кредит" являлся одним из крупнейших финансовых, кредитных и инвестиционных институтов Российской Федерации с разветвленной филиальной сетью. Ухудшение ситуации на финансовом рынке страны в течение 1998 года и отток вкладов населения привели к значительному ухудшению финансового состояния банка. По состоянию на 1 мая 1999 г. превышение обязательств банка над его активами составило 420,0 млн долларов США.

18 октября 1999 г. ОАО "Банк Российский кредит" перешел под управление Агентства путем продажи акционерами Банка Агентству 25% плюс 1 акция ОАО "Банк Российский кредит" за 10 тыс рублей и передачи в управление Агентству 50% акций Банка. Кроме того, в Совет директоров Банка, состоящий из 13 человек, введены 7 представителей Агентства.

Целью реструктуризации ОАО "Банк Российский кредит" является удовлетворение требований всех категорий кредиторов банка в максимально возможных объемах, преодоление финансовой неустойчивости банка, а также создание условий для объединения ОАО "Банк Российский кредит" и ООО "Импэксбанк" в единую кредитную организацию.

Общая сумма финансирования проекта реструктуризации ОАО "Банк Российский кредит" составляет 4,0 млрд руб.

С 19 октября 1999 г. в рамках осуществления программы реструктуризации ОАО "Банк Российский кредит" и в соответствии с п. 3 статьи 13 Федерального закона "О реструктуризации кредитных организаций" в Банке введен мораторий на удовлетворение требований кредиторов по обязательствам, возникшим до 19 октября 1999 г.

По состоянию на 18 октября 1999 г. Агентством сформирован и утвержден реестр требований кредиторов ОАО "Банк Российский кредит", в который было включено более 188 тысяч кредиторов с общей суммой требований в 26,2 млрд руб., в том числе 132 тысячи физических лиц с суммой требований 1,8 млрд руб.

В рамках программы реструктуризации осуществлена консолидация активов на балансе ОАО "Банк Российский кредит" и его дочерних структур.

21 марта 2000 г. Правлением Агентства утверждены основные подходы к определению условий мирового соглашения ОАО "Банк Российский кредит".

19 апреля 2000 г. на заседании объединения кредиторов принято решение об утверждении Мирового соглашения ОАО "Банк Российский кредит" с его кредиторами.

15 августа 2000 г. Арбитражный суд г. Москвы утвердил Мировое соглашение, заключенное между ОАО "Банк Российский кредит" и его кредиторами.

С 16 августа 2000 г. Банк приступил к расчетам с кредиторами в соответствии с утвержденным Мировым соглашением.

9 октября 2000 г. апелляционная инстанция Арбитражного суда г. Москвы признала законным заключение Мирового соглашения ОАО "Банк Российский кредит" с кредиторами. Апелляционная инстанция оставила в силе определение суда первой инстанции от 15 августа и отклонила апелляционные жалобы более 50 кредиторов.

11 октября 2000 г. суд США по делам о банкротстве Южного округа штата Нью-Йорк вынес решение, запрещающее кредиторам подачу исков и принудительное исполнение судебных решений против банка "Российский кредит" на территории США, тем самым утвердив мировое соглашение ОАО "Банк Российский кредит" с его кредиторами-нерезидентами.

1 декабря 2000 г. Федеральный арбитражный суд Московского округа рассмотрел кассационные жалобы частных вкладчиков об определении утверждения Мирового соглашения. Жалобы остались без удовлетворения.

27 декабря 2000 г. определением Головинского межмуниципального суда САО города Москвы прекращено сводное исполнительное производство по исполнительным листам, выданным судами общей юрисдикции Российской Федерации, а определением от 10 апреля 2001 г. Арбитражный суд города Москвы прекратил сводное исполнительное производство по исполнительным листам, выданным арбитражными судами Российской Федерации.

Основные условия мирового соглашения:

Требования кредиторов, отнесенных к первой группе (требования кредиторов - физических лиц), погашаются путем единовременного денежного платежа в полном объеме, если сумма требования по новым обязательствам не превышает 30 тысяч рублей. В противном случае сумма единовременного денежного платежа составляет 20 процентов суммы требования по новым обязательствам, но не менее 30 тысяч рублей. Оставшаяся часть требования новируется в векселя Банка со сроками погашения 6, 12 и 18 месяцев.

Обязательства банка по обязательным платежам (вторая группа) погашаются Банком равными долями на протяжении 10 лет. Требования кредиторов, отнесенных к третьей группе (юридические лица), реструктурируются в зависимости от валюты обязательств путем выплаты денежных средств в размере, не превышающем 10% от возникших обязательств Банка, и выдачи векселей со сроками погашения до 10 лет.

По состоянию на 1 июля 2002 г. объем переоформленных обязательств перед кредиторами - физическими лицами составил 1 691 млн руб. (93% от общей суммы обязательств), в наличной денежной форме выплачено с учетом погашенных векселей 1 512 млн руб. Задолженность перед кредиторами - юридическими лицами переоформлена на сумму 18 638 млн руб. (89% от общей суммы обязательств), в том числе денежные выплаты составили 301 млн руб. и 56,2 млн долл. США. В бюджет перечислено 2 548 млн руб. в рамках погашения задолженности по обязательным платежам.

С 1 апреля 2002 г. ОАО "Банк Российский кредит" обслуживает клиентов филиалов Анапский, Барнаульский, Благовещенский, Брянский, Владивостокский, Воронежский, Ессентукский, Железногорский, Златоустовский, Ивановский, Ижевский, Иркутский, Казанский, Калининградский, Калужский, Камчатский, Кировский, Краснодарский, Липецкий, Магаданский, Нижегородский, Новосибирский, Обнинский, Омский, Орловский, Пермский, Ростовский, Рязанский, Самарский, Санкт-Петербургский, Саранский, Саратовский, Смоленский, Ставропольский, Старооскольский, Сургутский, Таганрогский, Томский, Тульский, Хабаровский, Череповецкий и Ярославский через филиалы банка-агента ОАО "Импэксбанк", расположенные в тех же городах.

Похожие работы

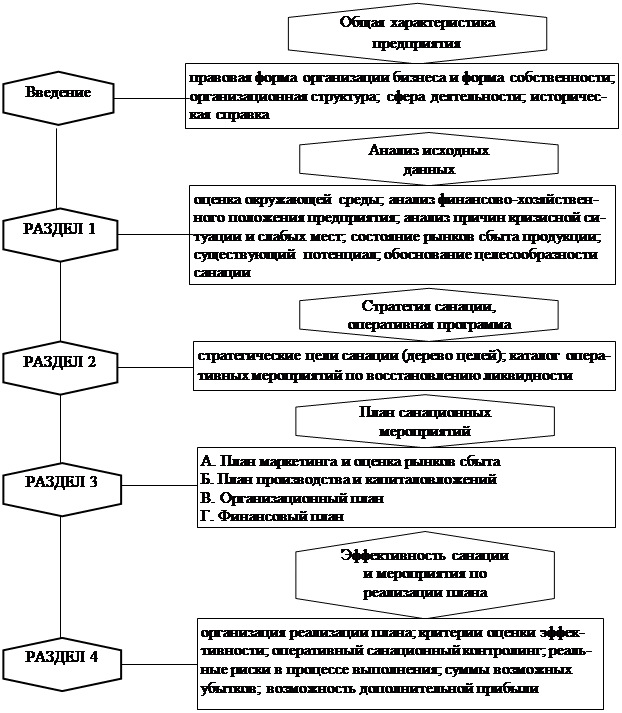

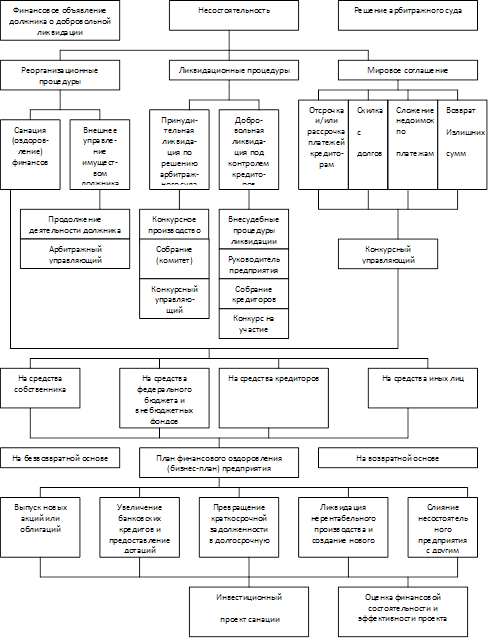

... . На заключительном этапе прогнозируется развитие отдельных факторов, которые оказывают наибольшее негативное влияние и вызывают наибольшую угрозу возникновения банкротства предприятия в будущем периоде. 4. Формы санации в условиях банкротства и оценка их эффективности Если по результатам диагностики предприятия был сделан вывод о невозможности выхода из кризисного состояния за счет ...

... внешние и внутренние факторы кризиса, его глубина и качество финансового состояния фирмы. В рамках анализа осуществляется экспертная диагностика финансово-хозяйственного состояния предприятия, анализируются его сильные и слабые стороны. На основании результатов причинно-наследственного анализа, согласно классической модели санации, делаются выводы о санационной способности предприятия, ...

... несостоятельных предприятий агарного сектора с целью повышения эффективности и конкурентоспособности сельскохозяйственного производства. 2.3. Государственное регулирование несостоятельности (банкротства) на предприятиях агропромышленного комплекса Существующая тенденция к нарастанию кредиторской задолженности сельскохозяйственных товаропроизводителей свидетельствует о неэффективности ...

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

0 комментариев