Навигация

Актуальные проблемы и перспективы из практики ликвидации банков

3.3 Актуальные проблемы и перспективы из практики ликвидации банков.

После отзыва лицензии. Решение об отзыве или аннулировании лицензии — лишь начало ликвидации банка. Банк России превосходно освоил технику лишения банков лицензий, однако все, что должно следовать вслед за этим, либо вовсе не следует, либо ведется настолько медленно, что ликвидация каждого банка, если указанный процесс вообще удается довести до конца, занимает много лет и сопряжена с большими издержками.

По данным на 1.07.1997 г. потеряли лицензии около 800 банков, а из Книги государственной регистрации кредитных организаций на 18.07.1997 г. были исключены только 50 из них. Только в 314 банках были начаты ликвидационные процедуры, из них лишь в 127 удалось согласовать промежуточные ликвидационные балансы. И с 1997 г. в этом плане практически ничего не изменилось.

Начало ликвидационных процедур затягивается по многим причинам:

- отсутствие у кредиторов заинтересованности подавать в арбитражный суд иски о несостоятельности банков, а у самих участников банков — желания заниматься ликвидацией;

- отсутствие у судебных органов практики ведения подобных дел при общей их перегруженности;

- затягивание судебных процедур в связи с отсутствием четких методик определения несостоятельности банков;

- отсутствие средств для поддержания функционирования банка с момента отзыва лицензии до создания ликвидационной комиссии.

Отдельно следует отметить низкое качество и внутреннюю противоречивость законодательной базы ликвидации банков, особенно до 1998—1999 гг., т.е. до того, как были приняты, освоены арбитражными судами и всеми иными заинтересованными сторонами и стали применяться новые Законы «О несостоятельности (банкротстве)» и «О несостоятельности (банкротстве) кредитных организаций». Известно, что особенности прекращения деятельности банков и специфика их ликвидации не были учтены ни в Гражданском кодексе, ни в Законе «Об акционерных обществах», ни тем более в ранее действовавшем Законе «О несостоятельности (банкротстве) предприятий

Значительным шагом вперед стало принятие специального Закона «О несостоятельности (банкротстве) кредитных организаций». Однако и этот Закон, обладая рядом несомненных достоинств, не свободен от недостатков (в предыдущих частях учебника и то и другое уже было частично показано).

По-прежнему остро стоит проблема с банковской документацией. Она зачастую отсутствует полностью или частично, а то, что удается обнаружить, находится в бессистемном виде. Затрудняет обработку имеющейся информации и отсутствие в банке на начало работы ликвидационной комиссии (ликвидатора, конкурсного управляющего) программы «операционный день» на электронных носителях. При подобном положении дел восстановить более или менее ясную картину работы банка практически невозможно.

Немало проблем преподносят ликвидаторам правоохранительные органы, на общение с которыми уходит много времени (подборка документов по запросам органов, подчас не имеющих никакого отношения ни к конкурсному производству, ни к самому данному банку, и др.).

Одна из важнейших задач ликвидаторов — прием и учет требований кредиторов. Оказалось, сделать это совсем не просто. К примеру, при составлении промежуточного баланса первое, с чем повсеместно сталкиваются, полная или частичная утрата архива первичных документов и отсутствие работающего «операционного дня». Даже там, где архив первичных документов сохранился, он обычно представляет собой нечто такое, что разобрать в разумный срок невозможно. Тем не менее законы и комитеты кредиторов устанавливают жесткие сроки окончания ликвидационных процедур. К сожалению, Банк России пока не дал рекомендаций, как быть в подобной ситуации ликвидаторам.

Криминальный («предпринимательский») аспект проблемы. В процессах ликвидации банков этот аспект присутствует в явном, неприкрытом виде. Вот что говорил по этому поводу в интервью одной газете в июле 1999 г. Председатель Банка России В.В. Геращенко.

«Конечно, когда банк — банкрот, можно что-то продать и какие-то деньги отдать клиентам. Но это в других странах. У нас эта система ликвидации вся «сырая», вся в «дырках», вся в криминальных структурах.

Институт арбитражных управляющих у нас, мягко говоря, далек от совершенства. Все это знают. За то, чтобы быть назначенным арбитражным управляющим, платят громадные деньги. И зачастую оказывается, что кредитору с арбитражным управляющим хуже, чем было с прежними владельцами».

Немало банков, в которых к началу работы ликвидаторов ничего кроме средств фонда обязательного резервирования (ФОР), накопленных в Банке России, не осталось. Реально в крупных и средних банках, лишившихся лицензий, уже с конца августа 1998 г. полным ходом шло фактическое мародерство: банковские менеджеры и нередко ликвидаторы с неимоверной быстротой растаскивали оставшиеся активы.

По сути процедура ликвидации банков в России превратилась в своеобразную форму «предпринимательской» деятельности. Оказалось, дело это достаточно прибыльное, особенно когда ликвидируется банк с реальными активами. В Главном управлении БР по Москве полагают, что желающих занять место ликвидатора можно разбить на 2 категории: новички, которые ни разу в жизни банки не банкротили, но считают возможным расширить сферу своей деятельности за счет подобной практики; профессионалы, работавшие в банках, в арбитражном суде, многие из которых уже ведут ликвидацию и заинтересованы в том, чтобы сформировать себе «фронт работ» на будущее.

Те, кто уже «набил руку» на этом занятии, ведут по 2—3 ликвидации одновременно; у каждого такого ликвидатора есть своя команда специалистов, которая и выполняет основной объем работы, а сам он лишь «развязывает» проблемы. Никаких ограничений на количество дел, которые одновременно может вести один человек, не существует. Хотя на практике всегда есть взаимосвязь между количеством и качеством ликвидационных процедур.

Главным показателем работы ликвидатора можно, видимо, считать его умение прирастить конкурсную массу, подлежащую распределению между кредиторами и вкладчиками. Практика показывает, что в подавляющем большинстве случаев все ограничивается средствами ФОР и суммами на корреспондентских счетах, а этого хватает в лучшем случае на платежи 1-й и 2-й очередности. До 5-й очереди непосредственной кредиторской задолженности банка перед юридическими лицами — дело доходит в исключительных случаях (когда, к примеру, у банка вообще не было обязательств перед физическими лицами). Но и тогда получение 10 копеек с 1 рубля можно считать неплохим показателем. Ликвидаторам пока очень редко удается увеличить конкурсную массу; совсем немного специалистов, способных реально добиться возврата дебиторской задолженности.

С другой стороны, срок, который им отводится (как правило, год с возможным последующим продлением еще на полгода), при кажущейся длительности по сути недостаточен для качественной работы в наших специфических условиях; такая работа требует проведения целой серии серьезных судебных разбирательств, к каждому из которых нужно подготовить иски, необходимые документы и аргументацию. Здесь также следует учесть крайне «неторопливую» манеру работы арбитражных судов. Ликвидаторы банков только в единичных случаях используют возможность приращения конкурсной массы. Да и то лишь тогда, когда можно реально

довести до конца те дела, которые были начаты «при жизни» банка, используя его менеджмент и его возможности.

Представители территориальных ГУ Банка России отмечают крайне невысокую эффективность работы конкурсных управляющих, что выражается в конечном итоге в незначительном проценте удовлетворения признанных требований кредиторов. Так, совокупная сумма признанной кредиторской задолженности по 10 банкам Петербурга, конкурсные производства в отношении которых были завершены в 1997—2000 гг., составившая 875 млн руб., была погашена лишь на 10%. Только 4 банка (из 8 банков, имевших задолженность перед частными вкладчиками) в полном объеме удовлетворили требования кредиторов 1-й очереди — частных вкладчиков, удельный вес которых в общей кредиторской задолженности составлял всего 4%. Конкурсные управляющие остальных банков лишь частично (от 0 до 40%) погасили задолженность.

Причина такого положения очевидна — недостаточный объем средств, аккумулированных в процессе банкротства. Однако это только одна сторона проблемы. Совокупная конкурсная масса в рассматриваемых петербургских банках составила 131 млн руб. При этом на 62% эта сумма была сформирована за счет средств ФОРов и страхования депозитов, перечисленных Банком России, в то время как на взысканное в процессе конкурсного производства имущество пришлось лишь 38%, т.е. усилиями конкурсных управляющих удалось реализовать только 6% имущества должников, а основным источником наполнения конкурсной массы послужили средства банков, аккумулированные на счетах в Банке России.

Но и это еще не все. Распределение оказывающихся в распоряжении арбитражных управляющих столь незначительных объемов средств показывает следующее: на погашение признанной кредиторской задолженности израсходовано 47% конкурсной массы, на нужды арбитражного управляющего — 53%, т.е. больше половины сохранившихся средств идет на обслуживание конкурсного производства: на выплаты вознаграждений арбитражным управляющим, на текущие коммунальные и эксплуатационные платежи, на покрытие судебных расходов и прочие требования, подлежащие удовлетворению вне очереди, не говоря уже об имеющих место случаях нецелевого расходования средств ликвидационными комиссиями. В целом по анализируемым банкам расходы ликвидационных комиссий (конкурсных управляющих) составляют около 1/3 от суммы обязательных резервов, а в отдельных банках стоимость конкурсного производства превышает размеры средств, которые Банк России перечисляет на счет арбитражного управляющего. Ликвидаторы фактически перераспределяют средства, оказывающиеся в их распоряжении, между своими нуждами и требованиями кредиторов.

Реакцией на эту ситуацию можно считать издание Банком России положения № 132-П от 17.01.2001 г. «О проведении Банком России проверок деятельности арбитражных управляющих при банкротстве кредитных организаций». Но нужны, видимо, и другие меры.

Перспективы ликвидации банков.

Дальнейшая реструктуризация банковской системы по концепции реформирования российской банковской системы Банка России (БР) должна пойти по пути сокращения численности российских кредитных организаций.

Прежде всего это касается изменений в налоговое законодательство, повышения прозрачности банковской системы, совершенствования банковского надзора, определения роли и перспектив деятельности банков с государственным участием.

В целом, по высказыванию А. В. Турбанова генерального директора АРКО Агенство согласно с выводом, сделанным Банком России, что острая фаза кризиса преодолена, но видимое тактическое улучшение общей ситуации в банковском секторе нельзя переоценивать.

Банковский сектор сегодня крайне неоднороден. После кризиса 1998 года в нем сложилось несколько групп банков, отличающиеся разной динамикой развития. Их появление в значительной степени связано с неравномерным распределением тех денежных потоков, которые появились в экономике благодаря высоким мировым ценам на нефть.

Наибольшее влияние на состояние банковской системы оказывают две группы, находящиеся на противоположных полюсах. Условно их можно обозначить как “лидеры” и “аутсайдеры”.

В первую группу входит порядка 45 – 50 банков, по существу представляющих локомотив банковской системы. Именно благодаря этим кредитным организациям всем банковским сектором достигнута положительная динамика основных показателей.

Вторая группа представляет собой совокупность банков, которые не имеют реальных перспектив для продолжения нормальной банковской деятельности. К ней, по нашим оценкам, относится около 400 кредитных организаций. Это банки, имеющие незначительный капитал, который постоянно сокращается. Также постоянно сужается и их клиентская база.

Предстоящее сокращение числа кредитных организаций - естественный процесс. В его основе лежат результаты макроэкономической стабилизации. Происходящее снижение банковской маржи неизбежно приведет к закрытию неэффективно организованных банков. Вероятно, этот процесс активизируется в конце 2003 года и будет продолжаться в течение еще двух лет. За этот период банковская система может потерять до 30 процентов банков, преимущественно мелких. Сегодня в них сосредоточено чуть более 10 процентов активов банковской системы.

Нежизнеспособные банки должны уйти с рынка как можно скорее. Задача государства, выступающего в роли санатора банковской системы, - сделать этот процесс быстрым и менее болезненным, максимально защитив при этом интересы кредиторов. В противном случае многие из загнивающих банков станут рассадниками противоправной деятельности, посредниками при вывозе капитала и уходе от налогов.

О возможных вариантах развития банковской системы России БР видит три направления развития ситуации. Первое – произойдет объединение крупных банков. При этом речь идет не о поглощении одного банка другим, а о партнерстве. Примера такого сотрудничества в России еще не было.

Второй путь касается небольших региональных банков, которые будут вынуждены для нормального существования специализироваться на работе с узкой и постоянной группой клиентов.

Через 1-2 года БР может запустить механизм ликвидации мелких банков, "не вписавшихся" в обозначенные два пути развития. Подобная чистка банковской системы будет третьим вариантом развития событий, правда уже проводилась. Наиболее "урожайным" оказался 1999 год, когда БР отзывал в среднем по одной лицензии в день. Сегодня отзывается по 1 лицензии в месяц. Для банковской системы это неприятный, но оздоровительный процесс, а позиция Банка России заключается в том, что БР будет подталкивать развитие всех трех направлений.

Дни мелких банков, похоже, сочтены. Атака на них будет вестись почти по всем направлениям. На днях первый заместитель председателя БР Андрей Козлов и директор Всемирного банка (ВБ) по России Джулиан Швайцер презентовали совместный доклад МВФ и ВБ "Оценка финансового сектора РФ". Андрей Козлов отметил, что при подготовке новой стратегии развития банковского сектора России БР будет учитывать рекомендации, содержащиеся в этом докладе. "Мы с выводами доклада согласны: и там, где указывается на ошибки, и там, где указывается на успехи", - заявил Андрей Козлов. При этом он отметил, что согласен и с тем пунктом, в котором говорится о ликвидации ряда банков. "В контексте переходного периода (при вхождении в систему страхования вкладов. - "НГ") ряд банков потеряет свои лицензии на принятие вкладов у населения, и, возможно, многие банки придется ликвидировать", - полагают эксперты МВФ и ВБ. "Я с этим пунктом согласен. Но сколько банков будет ликвидировано, не скажу. Жизнь покажет", - прокомментировал Андрей Козлов эту рекомендацию.

Стоит напомнить, что ранее представители БР называли конкретные цифры. По словам Андрея Козлова, в России должно остаться 5-6 крупных банков, способных обслуживать внешнеэкономическую деятельность крупного отечественного бизнеса, 20-30 менее крупных банков, чья деятельность будет ограничиваться постсоветским пространством, и еще примерно столько же многофилиальных учреждений, которые будут работать исключительно на внутреннем рынке.

К сокращению численности банков БР подталкивают не только МВФ и Всемирный банк, но и представители российского бизнес-сообщества. На своем последнем заседании бюро правления Российского союза промышленников и предпринимателей одобрило деятельность Центрального банка и работу Александра Мамута на посту главы комитета РСПП по проблемам финансового и фондового рынка. "У нас остаются проблемы в банковском секторе, но то, что БР после смены руководства действовал в правильном направлении, сомнений нет", - сказал после окончания заседания бюро вице-президент РСПП Игорь Юргенс. По его словам, к числу проблем относятся прежде всего "Сбербанк и его монополизм", а также "большое количество мелких банков и недостаточные темпы консолидации". "Мелкие банки среду не украшают", - подчеркнул Игорь Юргенс. "Если вы помните, Виктор Геращенко называл Мамута баламутом, когда он от нашего имени говорил о повышении нормы банковского капитала, а сегодня у нас уже больше 40 банков с капиталом свыше 100 миллионов долларов. Поэтому мы считаем, что в части требований к капиталу банков БР еще не очень продвинулся", - заявил вице-президент РСПП.

Банк России пока отказался от идеи увеличить минимальный размер банковского капитала до 5 млн. евро, но, судя по настроению его руководителей и представителей крупного бизнеса, он к этому вернется, и уже очень скоро. Первый шаг по расчистке "поляны" БР уже сделал, утвердив несколько месяцев назад упрощенную схему реорганизации, слияний и поглощений банков. Следующий шаг - повышение требований к капиталу. Кроме того, БР, видимо, согласится с рекомендацией МВФ и ВБ об упрощении процедуры банкротства и ликвидации банков, и ее изменении в сторону административного, а не судебного порядка (т.е. вопрос банкротства будет решать не суд, а тот же БР).

Если эти предложения будут реализованы, то мелких банков в стране не останется. Плохо это или хорошо, вопрос весьма спорный. Но очевидно, что таким административным путем вопросы рынка решаться не должны. "Мы против насильственного сокращения численности банков, - говорит президент ассоциации региональных банков "Россия" Александр Мурычев. - Количество банков должен определять рынок, банки нужно не выдавливать, а создавать условия для их работы". Тем не менее БР, получив поддержку со стороны международных организаций и бизнеса, вряд ли теперь остановится и доведет идею Александра Мамута и Андрея Козлова до конца.

ЗАКЛЮЧЕНИЕ

Проведенное исследование показало, что эффективное управление в проблемных кредитных учреждениях на сегодняшний день особенно актуально.

Острая фаза кризиса российской банковской системы преодолена, но видимое тактическое улучшение общей ситуации в банковском секторе нельзя переоценивать. Все новые и новые кредитные институты, нуждающиеся в антикризисном менеджменте. Финансовые потери не являются неизбежными. При правильной макроэкономической политике с созданием эффективной системы оценки деятельности кредитных институтов, совершенствовании деятельности служб банковского надзора как при лицензировании банков, так и при ежемесячном отслеживании результатов их деятельности, а также при профессиональном проведении инспекционных проверок вероятность появления финансовых проблем можно существенно снизить.

Профилактические меры диагностики состояния коммерческих банков являются необходимыми, так как для поддержания устойчивости функционирования банковской системы нужны не столько кардинальные методы оздоровления, сколько исключение серьезных проблем в массовых масштабах у многих кредитных институтов. Однако на запущенных стадиях проблемности нужны экстренные комплексные методы воздействия. Вместе с тем, решительное хирургическое вмешательство путем вырезания у банков просроченных ссуд с их последующей реабилитацией не может превратиться в постоянную практику, пока не удалены причины бедственного положения банков.

Отправным моментом антикризисного управления в кредитной организации является получение неудовлетворительных данных анализа деятельности. Чем раньше выявлены недостатки в деятельности и определены основные направления работы, тем больше шансов восстановить утраченные возможности кредитной организации.

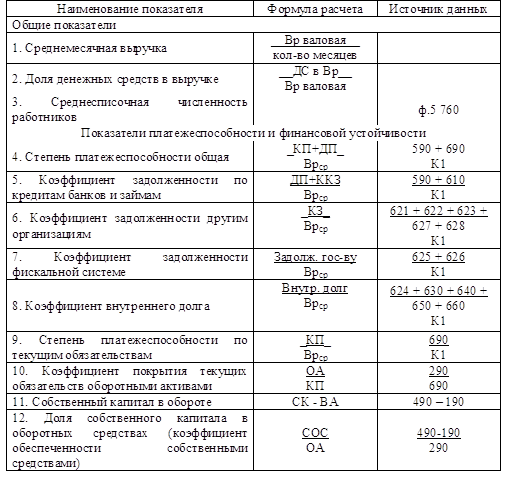

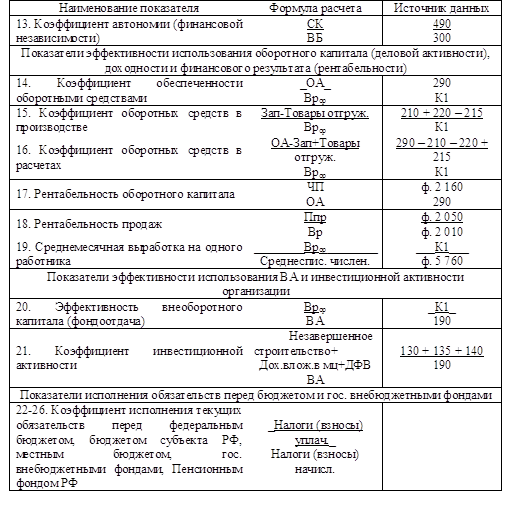

Раннее выявление и фиксация проблем в большинстве случаев возможны только посредством анализа финансового состояния. К сожалению, современные методики не лишены недоработок, и либо углубленный анализ деятельности кредитной организации позволяет сделать вывод о наступившем кризисе, либо непосредственное проявление все нарастающих кризисных тенденций фиксирует факт проблемности кредитной организации. В настоящей работе предложена методика, представляющая собой переработанную и дополненную базовыми экономическим показателями методику анализа деятельности кредитной организации на основе методических рекомендаций НБРА. По мнению автора, предлагаемая методика позволяет сделать наиболее полный анализ, необходимый для получения данных о деятельности кредитной организации, и выявить признаки проблемности уже на ранних стадиях.

Серьезное влияние на деятельность кредитных организаций оказывает внешняя среда, вызванная проведением макроэкономической политики. Несмотря на то, что высокие темпы инфляции могут принести относительную временную выгоду коммерческим банкам, в экономике в целом они порождают неопределенность и значительные потери национального богатства, которые со временем обязательно отразятся на состоянии коммерческих банков. Ни одна финансовая система не может оставаться прибыльной в долгосрочной перспективе при наличии значительных проблем у производственного сектора. Убыточный производственный сектор неизбежно со временем потянет за собой и банковский сектор, состояние коммерческих банков напрямую зависит от состояния их клиентов. Даже при том, что некоторые коммерческие банки могут быть и не связаны непосредственно с кредитованием реального сектора экономики, наличие значительных финансовых проблем у большинства клиентов связанная с этим нестабильность обслуживающих их банков со временем неизбежно найдут отражение на межбанковском, валютном и фондовом рынках и распространяется на остальные устойчивые кредитные учреждения.

При выработке мер антикризисного управления проблемными отечественными банками следует учитывать зарубежный опыт развитых стран.

Для преодоления негативных ситуаций в банковской системе необходим комплексный подход, который включает устранение как внешних, так и внутренних причин проблемности банков. Несовершенные внутренние учетные нормы и стандарты могут стать серьезной причиной появления затруднений у кредитных институтов. Совершенствование отечественной системы бухгалтерского учета и отчетности в целях обеспечения максимальной прозрачности и платежеспособности кредитных институтов желательно проводить в соответствии с международными стандартами, но с учетом отечественных условий.

Помимо совершенствования банковского законодательства, необходимо снять юридические вопросы к взысканию долгов, устранить препятствия при рассмотрении дел в суде и недостатки законодательства, которые мешают банкам применять решительные меры к неплатежеспособным заемщикам как при реализации залоговых отношений, так и при реализации имущества заемщика при его банкротстве через суд.

Состояние отечественных банков с отозванной лицензией позволяет сделать вывод о том, что в целом их балансы отражают те же негативные моменты, которые имеются и у проблемных банков других государств (резкий рост вложений в более прибыльные операции, значительная доля просроченной задолженности, очевидный недостаток собственного капитала и значительные объемы полученных убытков по результатам работы). Поэтому для преодоления основных перечисленных недостатков необходимо ужесточение мер надзорного характера, направленных на увеличение собственного капитала банков, соблюдение банками нормативов ликвидности, предотвращение концентрации значительных вложений банков в одной сфере. Кроме того, необходимо пересмотреть порядок начисления резервов по ссудам, возможно процентное установление отчислений от фактических объемов всех выданных кредитов с тем, чтобы устранить предвзятое мнение банка по качеству его активов.

Однако помимо мер, направленных на повышение эффективности работы самого банка, необходимо решить вопрос списания с балансов проблемных банков просроченной задолженности по централизованным кредитам. Предусмотренные на 1998г. объемы списания и отнесение их на внутренний государственный долг способны лишь частично облегчить положение проблемных банков. Необходима комплексная работа по реструктуризации активов проблемных банков, кроме того, БР должен выработать более четкие критерии предоставления стабилизационных кредитов. Решение вопроса переучета БР векселей кредитных организаций могло бы снизить остроту расчетных платежных отношений.

Для отечественной банковской системы в большей степени, чем для иностранных, необходимо повышать уровень профессионализма работников и усиливать требования к соблюдению этических норм. Необходимо также расширение мер материальной ответственности руководства для исключения мошенничества и преднамеренного банкротства.

Разрешение перечисленных проблем способно улучшить состояние платежеспособности проблемных банков, однако для предотвращения дальнейшей роста их числа необходима разработка и принятие комплекса мер по диагностике состояния кредитных учреждений, бухгалтерской отчетности и оздоровлению банков на ранних стадиях проблемности.

Реструктуризация банковской системы РФ по концепции Банка России должна осуществляться путём поглощения неустойчивых мелких банков более крупными. В большинстве случаев местные региональные банки превращаются в филиалы столичных. С другой стороны, иногда происходит объединение небольших местных банков и создание одного крупного с сетью локальных филиалов. Из действующих в настоящее время коммерческих банков около 1/3 отнесено Центральным банком России к категории проблемных. Для многих банков сейчас остро стоит вопрос: банкротство или слияние, и слияние рассматривается как более приемлемая мера.

СПИСОК ЛИТЕРАТУРЫ

1. Инструкция Банка России от 01.10.97 № 1 "О порядке регулирования деятельности банков" (Новая редакция инструкции Банка России от 30.01.96 № 1 "О порядке регулирования деятельности кредитных организаций").

2. Указание Банка России от 31.12.97 № 123-У “О внесении изменений и дополнений к Инструкции Банка России от 01.10.97 № 1 “О порядке регулирования деятельности банков”.

3. Указание от 29.01.98 № 153-У "О внесении дополнений и изменений в Инструкцию Банка России от 01.10.97 № 1 "О порядке регулирования деятельности банков".

4. Указание Банка России от 27.03.98 № 192-У "О дополнительных мерах по защите интересов вкладчиков банков".

5. Положение Банка России от 01.06.98 № 31-П "О методике расчета собственных средств (капитала) кредитных организаций".

6. Инструкция Банка России от 01.10.97 № 17 "О составлении финансовой отчетности" (новая редакция Временной инструкции Банка России от 24.08.93 № 17 "По составлению общей финансовой отчетности коммерческими банками").

7. Указание Банка России от 12.05.98 № 225-У "О внесении изменений и дополнений в Инструкцию Банка России от 01.10.97 № 17".

8. Письмо Банка России от 28.02.97 № 419 "О мерах по усилению надзора за деятельностью кредитных организаций".

9. Приказ Банка России от 25.09.97 № 02-414 "О внесении изменений в письмо Банка России от 28.02.97 № 419 в связи с переходом на новый План счетов бухгалтерского учета".

10. Инструкция Банка России от 31.03.97 № 59 "О применении к кредитным организациям мер воздействия за нарушение пруденциальных норм деятельности".

11. Письмо Банка России от 28.07.97 № 492 "О применении отдельных положений инструкции Банка России от 31.03.97 № 59".

12. Указание Банка России от 14.11.97 № 20-У " О внесении изменений в инструкцию Банка России от 31.03.97 № 59".

13. Письмо Банка России от 02.04.98 № 85-Т "О порядке применения мер воздействия к реорганизующимся кредитным организациям".

14. Письмо Банка России от 18.11.97 № 05-15-3-1/1193 "О порядке обращений в Банк России по вопросам соблюдения кредитными организациями пруденциальных норм деятельности".

15. Положение Банка России от 28.08.97 № 509 "Об организации внутреннего контроля в банках".

16. Положение Банка России от 08.09.97 № 516 "О пруденциальном регулировании деятельности небанковских кредитных организаций, осуществляющих операции по расчетам, и организаций инкассации".

17. Письмо Банка России от 22.12.94 № 132 "О публикуемой отчетности коммерческих банков".

18. Письмо Банка России от 28.05.97 № 457 "О критериях определения финансового состояния банков".

19. Письмо Банка России от 23.12.96 № 383 "О порядке осуществления пруденциального банковского надзора за Сберегательным банком Российской Федерации".

20. Письмо Банка России от 18.09.97 № 01-15-973 "О совершенствовании взаимодействия подразделений территориальных учреждений Банка России по регулированию и надзору за деятельностью кредитных организаций".

21. Письмо Банка России от 20.06.97 № 473 "О мерах по усилению контроля за достоверностью отчетности кредитных организаций".

22. Письмо ЦБР от 28 мая 1997 года №457 “О критериях определения финансового состояния банков”.

23. Письмо ЦБР от 22 ноября 1996 №363 “О планах санации кредитных организаций” (С изменениями от 30 апреля 1997) (с Приложением № 1).

24. Письмо ЦБР от 30 апреля 1997 года № 443 “О методических рекомендациях по составлению планов санации кредитными организациями” (с Приложением к письму).

25. Указание ЦБР от 13 ноября 197 года № 18-У “О введении в действие новой редакции методических рекомендаций о порядке оценки мероприятий по финансовому оздоровлению (планов санации), утвержденных письмом Банка России от 08.09.97 №513».

26. Указание “О годовом бухгалтерском отчете и отчетности кредитных организаций, предоставляемой в рамках надзора” от 25 декабря 1998 года № 452-У.

27. Указание № 429-У от 30 ноября 1998 года “О внесении изменений и дополнений в Инструкцию Банка России от 31.03.97 года № 59 “О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности”.

28. Бюллетень банковской статистики // -1999. -№4.

29. Текущее состояние банковской системы // Банковская Газета. – 1999. - №3 (141) Февраль.

30. Востриков П., Логинов Л. Особенности реорганизации банков в форме слияния и присоединения // Банковское дело в Москве. –1998. - №2. – с.14-15.

31. Геращенко В.В. О ситуации в банковской системе и проблемах ее реструктуризации // Доклад Председателя Банка России на IX съезде Ассоциации российских банков. – 1999.

32. Ивин Н.И. Санация проблемных банков. Некоторые итоги года // Банковское дело в Москве. –1998. - №2. –с.12-13.

33. Лунтовский Г.И. Проблема оздоровления коммерческих банков: российская практика и зарубежный опыт // Деньги и Кредит. –1998. - №6. – с.44-46.

34. Турбанов А.В. Банковская система Российской Федерации: проблемы реструктуризации // Деньги и Кредит. –1998. - №2. – с.3-7.

35. Л.П. Белых. Устойчивость коммерческих банков. М., 1996.

36. А.П. Ковалев. Диагностика банкротства. М., 1995.

37. Г.С. Панова. Анализ финансового состояния коммерческого банка. М., 1996.

38. Http://www.arko.ru

39. Http://www.aton.ru.

40. Http://www.rbc.ru.

41. РТР-Вести.RU. 11.07.2003. http://www.rtr-vesti.ru.

42. Тюменский областной экономический ежегодник №28 (534) от 22 по 29 июля 2003 г. “Сибирский посад”. Статья. “Возможна очередная "чистка" банковской системы».

43. Александр Владимирович Турбанов. Генеральный директор АРКО. «Предстоящее сокращение числа кредитных организаций – естественный процесс». 27.03.2001. «БАНКРОТСТВО В РОССИИ». http://www.bank.ru.

44. А.М. Тавасиев «Банковское дело» Управление и технологии. М., 2001г.

45. В.И. Колесников, Л.П. Кроливецкая, издание 4, «Банковское дело» учебник, М. «финансы и статистика» 2002г.

46. Белых Л.П. Устойчивость коммерческих банков. Как банкам избежать банкротства. М., ЮНИТИ, 1996г.

47. Ларионова И.В. Реорганизация коммерческих банков. М., Финансы и статистика, 2000г.

Похожие работы

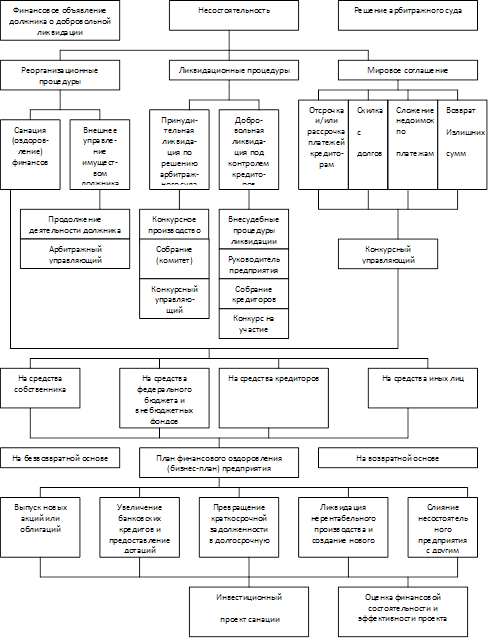

... . На заключительном этапе прогнозируется развитие отдельных факторов, которые оказывают наибольшее негативное влияние и вызывают наибольшую угрозу возникновения банкротства предприятия в будущем периоде. 4. Формы санации в условиях банкротства и оценка их эффективности Если по результатам диагностики предприятия был сделан вывод о невозможности выхода из кризисного состояния за счет ...

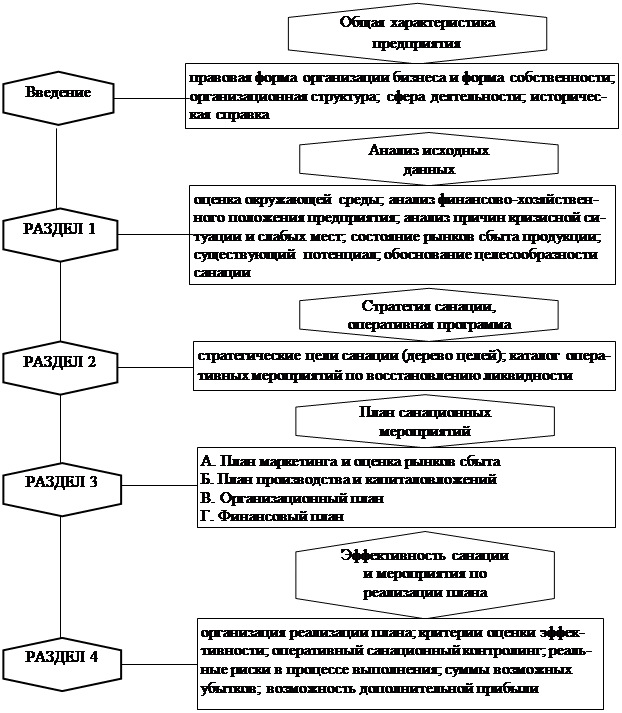

... внешние и внутренние факторы кризиса, его глубина и качество финансового состояния фирмы. В рамках анализа осуществляется экспертная диагностика финансово-хозяйственного состояния предприятия, анализируются его сильные и слабые стороны. На основании результатов причинно-наследственного анализа, согласно классической модели санации, делаются выводы о санационной способности предприятия, ...

... несостоятельных предприятий агарного сектора с целью повышения эффективности и конкурентоспособности сельскохозяйственного производства. 2.3. Государственное регулирование несостоятельности (банкротства) на предприятиях агропромышленного комплекса Существующая тенденция к нарастанию кредиторской задолженности сельскохозяйственных товаропроизводителей свидетельствует о неэффективности ...

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

0 комментариев