Навигация

Факторы, влияющие на принятие решения банком о кредитовании инвестиционного проекта. Оценка риска кредиторов

13. Факторы, влияющие на принятие решения банком о кредитовании инвестиционного проекта. Оценка риска кредиторов

Факторы, влияющие на принятие решения банком о кредитовании инвестиционного проекта.

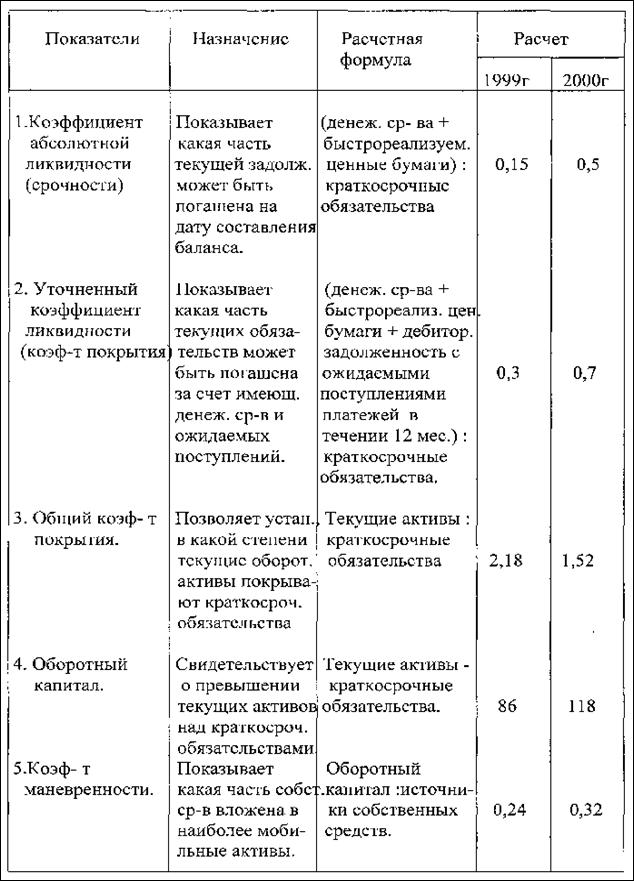

1) Платёжеспособность и финансовое состояние заёмщика (расчёт коэффициентов ликвидности, коэффициентов обеспеченности собственными средствами, показателей финансовой устойчивости клиента, а также коэффициентов оборачиваемости и рентабельности).

2) Кредитная история заёмщика.

3) Качественные факторы (деловая репутация потенциального заемщика (честность, порядочность, квалификация руководства, опыт работы в соответствующей отрасли, текучесть кадров) и экономическое окружение кредитополучателя (основные деловые партнеры, конкурентоспособность продукции, устойчивость рынков сбыта и т.д.).

Оценка риска кредиторов.

Если при реализации проекта используются заемные средства в форме кредитов, то для кредиторов важны гарантии возврата заемных средств, в соответствии с рассчитанной кредитной линией, на основе которой составляется кредитное соглашение (договор). Воспользуемся показателями, которые наиболее часто используются в практике кредитования инвестиционных проектов для оценки финансовой устойчивости (платежеспособности) компании. Все эти показатели являются динамическими, т.е. функциями времени или номера периода планирования и генерируются финансовой моделью в процессе разработки финансового прогноза.

При оценке финансовой устойчивости (платежеспособности) обязательными для расчета являются следующие показатели:

• коэффициент покрытия погашения ссуды и процентов

• коэффициент покрытия погашения процентов

• коэффициент текущей задолженности.

По этим показателям кредитор может судить о риске невыполнения кредитного соглашения (первый и второй показатели) и риске не возврата долга при банкротстве компании (третий показатель).

Коэффициент покрытия погашения ссуды и процентов (коэффициент покрытия долгосрочных обязательств)

Коэффициент показывает, насколько предприятие способно осуществлять в текущем периоде запланированные платежи по кредитам (погашение ссуды и уплата процентов) в соответствии с кредитным договором.

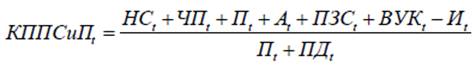

Данный показатель рассчитывается по формуле:

где: КППСиПt – коэффициент покрытия погашения ссуды и процентов в t-м периоде; НСt – накопленное сальдо финансовых потоков на начало периода t ; ЧПt – чистая прибыль в t-м периоде после уплаты процентов; Пt – процентные платежи в t-м периоде; Аt – амортизационные отчисления в t-м периоде; ПЗСt – получение заемных средств в t-м периоде; ВУКt – вложения в уставный капитал в t-м периоде; Иt – инвестиции, осуществленные в t-м периоде; ПДt –погашаемая часть долга в t-м периоде.

Если значение этого показателя меньше либо равно 1, средств для полного обслуживания задолженности не хватает. При значениях от 1 до 1,5 можно говорить о существовании зоны риска по выполнению кредитного соглашения. Если данный коэффициент больше 1,5, можно говорить о практическом отсутствии риска по исполнению кредитного договора.

В случае если по результатам расчетов в отдельные периоды наблюдается невыполнение указанных выше условий, то для повышения КППСиПt следует "растянуть" график погашения долга, т.е в проблемных периодах снизить величину возвращаемых заемных средств ПДt. Снижая, таким образом, риск по исполнению кредитного договора, мы увеличиваем срок кредитования, что ведет к росту процентных выплат банку. Это неизбежная плата за снижение данного вида риска.

Коэффициент покрытия погашения процентов

Этот показатель отличается от предыдущего только знаменателем, в котором указаны лишь проценты по кредиту.

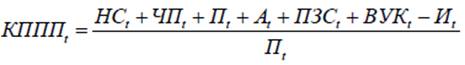

Данный показатель рассчитывается по формуле:

Этот коэффициент показывает, насколько фирма способна погасить проценты в соответствии с кредитным соглашением. В случае если КПППt < 1, собственных средств для уплаты процентов не хватает и погашение взятых обязательств возможно лишь за счет привлечения в данном периоде новых кредитов. При значениях 1< КПППt < 1.5 можно говорить о существовании зоны риска по выполнению кредитного соглашения. В случае если значение данного показателя больше 1,5, можно говорить о практическом отсутствии риска неуплаты процентов.

Заметим, что КПППt ≥ КППСиПt, ۷t, т.к. числители у обоих коэффициентов одинаковы, знаменатель КППСиПt больше, чем знаменатель КПППt. Если анализ КППСиПt говорит об отсутствии риска, то необходимость анализировать КПППt отпадает. При наличии зоны риска по суммарным обязательствам, полезно знать, существует ли риск неуплаты процентов.

Коэффициент текущей задолженности

Для каждого периода планирования КТЗt есть отношение остатка непогашенных ссуд (кредитов) ОНСt к стоимости собственных основных фондов СОФt с учетом их ликвидности, плюс ЧПt – чистая прибыль в t-м периоде после уплаты процентов, плюс Пt – проценты по кредитам уплачиваемые в текущем периоде, плюс накопленное сальдо финансовых потоков НСt проекта к началу данного периода t:

Если данный коэффициент меньше единицы во всех периодах горизонта планирования, то это означает, что для кредитора отсутствует риск понести убытки от фирмы, реализующей инвестиционный проект, т.к. даже в случае банкротства, кредитор вернет вложенные средства после продажи имущества фирмы. По европейским нормам этот показатель не должен превышать 0,75. В случае невыполнения данного условия следует изменить структуру финансовых источников в соответствующем периоде за счет увеличения собственных вложений в уставный капитал и снижения размеров кредитов.

14. Оценка чувствительности (устойчивости) инвестиционного проекта к отклонениям параметров. Свойства функций чувствительности. Глобальная и локальная функция чувствительности

Оценка чувствительности (устойчивости) инвестиционного проекта к отклонениям параметров. Свойства функций чувствительности.

Обозначим целевую функцию системы через Y(t,x), где t – время, а x – вектор варьируемых параметров.

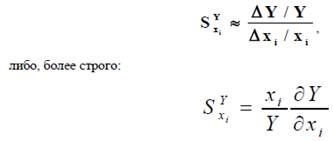

Относительная чувствительность целевой функции есть отношение относительного отклонения функции к относительному отклонению варьируемого параметра, т.е.

В формулах опущено "t", т.е. относительные чувствительности являются функциями времени и должны рассчитываться в пределах всего горизонта планирования.

Численно, функция чувствительности показывает: на сколько процентов изменится целевая функция при изменении риск-параметра на один процент.

Если функция чувствительности положительна, то это означает, что увеличение (уменьшение) риск-параметра ведет к увеличению (уменьшению) целевой функции. Если функция чувствительности отрицательна, то это означает, что увеличение (уменьшение) риск-параметра ведет к уменьшению (увеличению) целевой функции.

Чем больше чувствительность, тем сильнее оказывает влияние соответствующий риск-параметр на целевую функцию ИП. В экономической теории имеется понятие аналогичное чувствительности, а именно: эластичность (спроса и пр.), которое вычисляется по формуле подобной (9.6). Эластичность, как показатель, характеризует внешнюю среду бизнеса и обычно не рассматривается как функция времени, а является статическим параметром. Мы будем придерживаться термина "чувствительность" во-первых, потому, что она характеризует внутреннюю среду бизнеса, а во-вторых, чтобы не путать известный контекст использования термина "эластичность" с динамическим анализом влияния рисков на инвестиционный проект.

В качестве целевой функции можно выбирать различные показатели ИП. Таковыми, например, могут быть:

• NPV(T) – чистая текущая стоимость проекта к моменту Т

• Накопленный чистый дисконтированный денежный поток ADNCF(T), генерируемый проектом к моменту Т

• Накопленный чистый денежный поток ANCF(T), генерируемый проектом к моменту Т (без учета дисконтирования)

• Накопленная чистая прибыль ANP(T), генерируемая проектом к моменту Т

• Накопленное сальдо финансовых потоков (состояние расчетного счета проекта) ASCF(T) к моменту Т и др.

Сравнение чувствительностей накопленного чистого денежного потока и его дисконтированного аналога показало, что они почти совпадают, т.к. различия составляли лишь доли процента. Это не удивительно, т.к. при расчете функции чувствительности дисконтированию подвергаются как числитель (ΔY), так и знаменатель (Y), что практически приводит к компенсации процедуры дисконтирования.

При выборе целевой функции можно использовать не накопленные показатели, а показатели финансовых результатов в отдельных периодах. Мы отдаем предпочтение накопленным показателям, т.к. это позволяет учесть в течение всего горизонта планирования последствия краткосрочных рисков после окончания их действия.

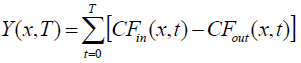

При использовании NPV(T) в качестве целевой функции следует иметь в виду, что вблизи точки окупаемости, когда NPV = 0, функция чувствительности терпит разрыв второго рода, т.е. обращается в бесконечность по определению. Это затрудняет использование NPV в качестве целевой функции вблизи точки окупаемости, во всех остальных точках расчетных проблем нет. Если в качестве целевой функции выбрать накопленное сальдо финансовых потоков, то получим:

Знание функций чувствительности для данной целевой функции весьма полезно для оперативного управления состоянием расчетного счета компании в условиях влияния рисков.

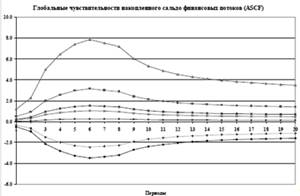

Далее, используя формулы, для всех периодов с помощью модели вычисляем функции чувствительности по всем интересуемым риск-параметрам. Анализируя рассчитанные указанным образом чувствительности, можно определить те периоды реализации ИП, когда влияние риск-параметров наибольшее, т.е. наиболее "опасные" стадии реализации проекта. Кроме того, сравнивая чувствительности по отдельным риск-параметрам, можно выявить среди них наиболее существенные, на которых следует сосредоточить внимание менеджеров проекта. Ниже на рисунке показан примерный вид функций чувствительности.

Функции чувствительности, как и показатели эффективности, являются важными характеристиками инвестиционного проекта. Знание этих характеристик существенно расширяет представление о реализуемости инвестиционного проекта не только с точки зрения его прибыльности, но и с точки зрения рискованности инвестиций. Принимая решение о выборе того или иного возможного варианта финансового прогноза, при прочих равных условиях следует отдавать предпочтение варианту с наименьшей чувствительностью.

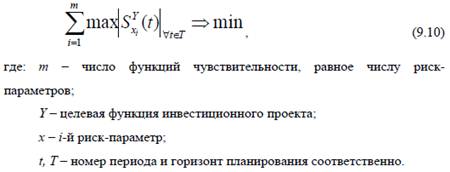

Критерием такого выбора может быть сумма абсолютных максимумов всех существенных функций чувствительности в пределах всего горизонта планирования. Аналитический вид указанного критерия приведен ниже.

Глобальная и локальная функция чувствительности.

При расчете функций чувствительности следует различать краткосрочное и долгосрочное воздействие рисковых событий.

Соответственно определим два вида функций чувствительности:

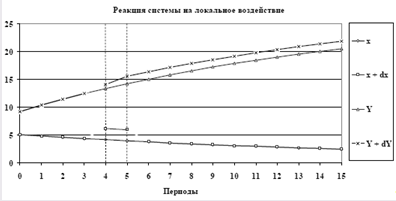

Локальная чувствительность – чувствительность при локальном (краткосрочном во времени) влиянии риск-параметра, т.е. когда отклонение имеет место только в течение одного или нескольких периодов существенно меньших общего горизонта планирования.

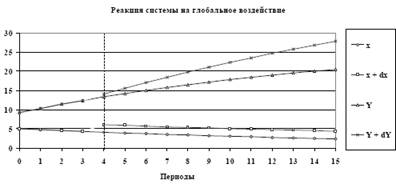

Глобальная чувствительность – чувствительность при глобальном (длительном во времени) влиянии риск-параметра, т.е. когда отклонение может иметь место по всему горизонту планирования, начиная с некоторого момента.

Какой из приведенных вариантов чувствительности следует выбрать, зависит от того, как долго будут действовать те или иные рисковые события в реальной ситуации.

В нашем случае из принципа суперпозиции можно получить связь между глобальными и соответствующими локальными функциями чувствительности. Пусть время меняется дискретно:

t = 0, 1, 2, … n, … N,

где t = N – горизонт планирования;

t = k – момент начала воздействия глобального риска;

t = k+j, (j = 0, 1, … n–k) – моменты существования локальных рисков;

t = n ≥ k+j – произвольный (текущий) момент наблюдения реакции системы на заданное воздействие.

Тогда глобальную чувствительность, описывающую реакцию системы на воздействие глобального рискового события, начавшегося в момент t = k и длящегося вплоть до горизонта планирования, можно выразить как суперпозицию локальных чувствительностей, соответствующих совокупности воздействий локальных (длительностью в один период) рисков, появляющихся в моменты от t = k и до t = k +j, (j = 0, 1, … n – k), а именно:

Следует заметить, что локальные функции чувствительности всегда быстрее убывают, чем одноименные глобальные функции для всех периодов времени. Это объясняется тем, что локальное действие какого-либо риска длится короткое время, а глобальный риск (равный сумме локальных рисков) действует все время с момента его возникновения и эффект от него накапливается от периода к периоду. Можно говорить, что функции глобальной чувствительности отражают стратегические последствия влияния длительных отклонений параметров на инвестиционный проект. В тоже время локальные чувствительности отражают тактические последствия, краткосрочных изменений во внешней и внутренней среде бизнеса.

Похожие работы

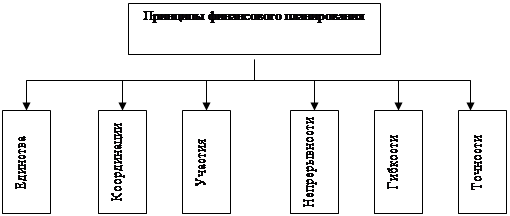

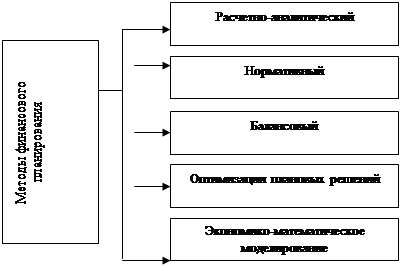

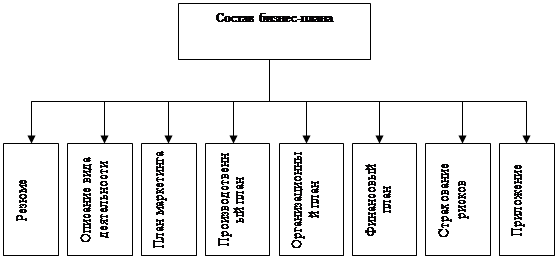

... , которая позволяет определить экономический ущерб в результате возникновения той или иной непредвиденной ситуации. 11. Финансовый план. Результирующей частью бизнес-плана является финансовый план. Финансовое планирование на предприятии заключается в планировании всех его доходов и направлений расходования денежных средств для обеспечения развития предприятия. Оно осуществляется посредством ...

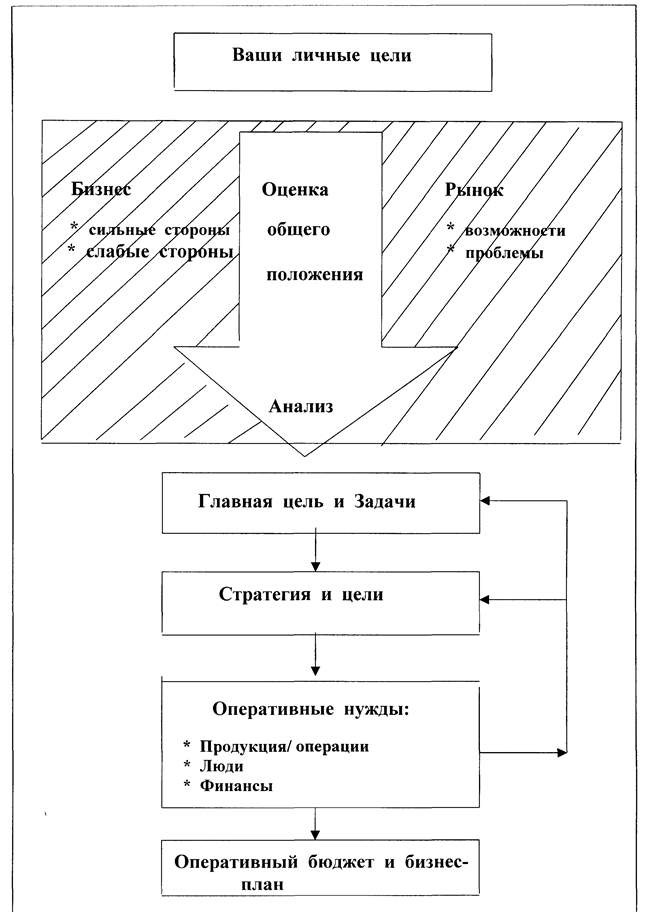

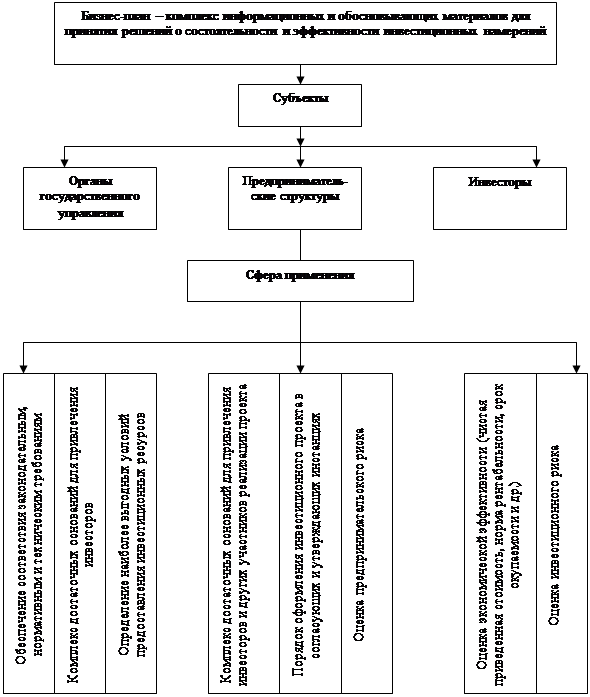

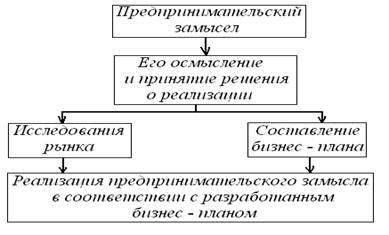

... в том, какой подход преобладает. Таким образом, финансовое планирование - вид управленческой деятельности, связанный с определением финансовых условий работы предприятия для эффективного выполнения им плановых заданий. 1.2 Бизнес-планирование в системе управления предприятием Сегодня трудно представить предприятие, которое успешно функционировало бы без прогнозирования своей деятельности, ...

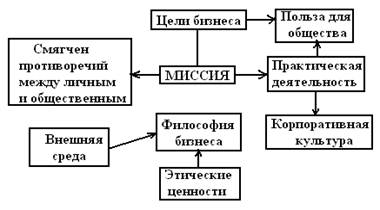

... предприятии · разовые решения по отдельным аспектам управления Управление текущей деятельностью и развитием предприятия. Эффективное управление на этом уровне осуществляется путем разработки управленческого бизнес-плана, объединяющего основные элементы стратегического и оперативного планирования. Концептуальной задачей управленческого бизнес-плана в целом является определение целей ...

... настоящем бизнес-плане, – 12 месяцев при максимальных издержках. 7. Рентабельность деятельности высока. Заключение Подводя итог дипломному проекту на тему «Бизнес – планирование, как инструмент совершенствования управления в организация здравоохранения (на примере МБУЗ «ЦРБ»)», можно сделать следующие выводы: 1) основное управляющее воздействие субъекта на объект происходит через функцию ...

0 комментариев